Займ между физ лицом и ип налогообложение

Обновлено: 03.05.2024

Договор займа между физическим и юридическим лицом — это документ о гражданско-правовой сделке, содержанием которой является:

- временная передача заемщику заимодавцем денег или вещей (ценных бумаг);

- полный возврат полученного на условиях, прописанных в соглашении.

Особенность — стороны часто являются взаимозависимыми.

Кто заключает такой договор

Согласно ГК, сторонами займа являются юридические и физические лица. Такая сделка по ГК (ст. 807) является консесуальной — она вступает в силу с момента, когда стороны согласовали его предмет (ФЗ-212 от 26.07.2017). Исключение, когда заимодавец физическое лицо — такое соглашение заключено с момента передачи денежной суммы (предмета) заемщику или лицу, которое он указал (абз 2 п.1. ст. 807).

Если денежная сумма (предмет) переданы третьему лицу с согласия заемщика, они считаются переданными самому заемщику (п. 5 ст. 807).

Взаимозависимость сторон

При передаче денег в беспроцентное пользование по договору займа между ООО и физлицом (последние часто являются учредителями, руководителями или их родственниками), налоговые рассматривают такие сделки, как нерыночные и пытаются учесть доходы от них для целей налогообложения (п. 1 ст. 105 НК). Такой подход применяется к юридическим лицам любых организационно-правовых форм. В НК существует понятие контролируемой сделки, осуществляемой взаимозависимыми субъектами (ст. 105.14) — при проверке договоров между ними ищут скрытые доходы, переквалифицируют соглашения и доначисляют налоги (налог на прибыль, НДФЛ). На что обратить внимание при подготовке текста документа, чтобы соглашение не признали формальным и не переквалифицировали в способ получения дохода:

- указывать четкий срок возврата средств или имущества;

- оформлять обеспечение;

- отслеживать исполнение договора и своевременно оформлять дополнительные документы между физическими и юридическими лицами.

- займодавцу на общем режиме не доначислят налог на прибыль с дохода от неуплаченных процентов;

- у заемщика на таком режиме не возникнет доход в виде материальной выгоды.

Что сделать залогом

Заем между физическим и юридическим лицом по соглашению сторон обеспечивается залогом в виде имущества:

Залог по согласию физического лица и юридического оформляется и отдельным соглашением (с указанием о его наличии в тексте) и разделом в основном документе. Требования к оформлению залога (ст. 334 ГК):

- письменная форма;

- нотариальное удостоверение;

- детальное описание предмета и его регистрационных данных (при наличии);

- указание о месте хранения на время исполнения обязательств;

- согласие на реализацию заложенного в случае нарушения обязательств.

Что написать в договоре

Временная передача средств (имущества) оформляется с условием возмездности или бесплатно. Структура и содержание безвозмездного договора займа с физическим лицом, являющимся учредителем юридического, выглядит следующим образом.

Сроки возврата

Возврат всей суммы долга возможен (ст. 810):

- целиком к определенной сторонами дате;

- частями по согласованному графику;

- досрочно, полностью или частично (в соответствии с соглашением);

- после востребования — если срок не определен, закон устанавливает его в 30 дней.

В соответствии с п. 3 ст. 810, он считается возвращенным в момент передачи заимодавцу (юридическому лицу) наличными или поступления на счет.

Проценты

Данный вид сделки может предусматривать вознаграждение за пользование имуществом или является бесплатным. Проценты за пользование или их отсутствие — важный пункт. Помните, что соглашение между физическим и юридическим лицом также станет безвозмездным, когда:

- об этом прямо указано в тексте;

- переданы вещи, а не деньги — ст. 809 ГК.

Если просто опустить это условие, заемщик выплатит вознаграждение, определяемое ставкой рефинансирования ЦБ на день уплаты долга или его части (ст. 809).

Пени за просрочку

Штрафные санкции вносятся в документ по желанию сторон — указывать их не обязательно, но желательно. Рекомендуется указать размер пеней для нерадивого заемщика. Проценты и понесенные убытки по желанию пострадавшей стороны взыскиваются в полном объеме в соответствии со ст. 395 ГК, даже если они не прописаны в договоре или превышают установленный уровень.

Условия досрочного возврата

Возможность досрочного возврата предусмотрена п. 2 ст. 810 ГК — право предоставляется по умолчанию (как и возврат частями) и без уведомления. Что согласовывается на усмотрение сторон:

- запрет на досрочный возврат (полностью и по частям);

- предварительное уведомление о досрочном погашении и его срок.

Порядок пролонгации

Продление пользования заемными средствами (как и изменение платы за пользование оформляется дополнительным соглашением юридического и физического лица. Новый срок и условие о нем начнут действовать с даты подписания нового документа — п. 3 ст. 453 ГК.

Вот образец соглашения между физическим и юридическим лицом:

Разрешение споров

В соответствии с договором и п. 1 ст. 810 ГК заемщик возвращает долг в срок или в течение 30 дней с момента получения досрочного требования. При невозврате суммы долга (и платы по нему) заимодавец вправе сразу обратиться в суд, без предварительного урегулирования, если:

- претензионный порядок не оговорен в тексте соглашения;

- указана точная дата возврата предмета займа.

На практике часто используется договор займа между физическим лицом и ООО (и прочими юридическими лицами), по которому заемщик выплачивает вознаграждение за пользование средствами.

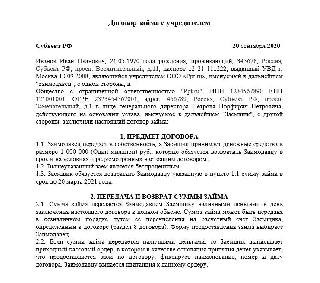

г. Можайск 30 сентября 2020

1. ПРЕДМЕТ ДОГОВОРА

1.1. По данному договору Заимодавец передает Заемщику денежные средства в размере 105 000 (сто пять тысяч) рублей, а Заемщик обязуется возвратить Заимодавцу сумму займа и начисленные на нее проценты на условиях, предусмотренных Договором.

1.2. Размер вознаграждения по договору составляет 20% годовых от суммы займа.

2. ПОРЯДОК ПРЕДОСТАВЛЕНИЯ И ВОЗВРАТА СУММЫ ЗАЙМА

2.1.Заимодавец передает Заемщику сумму займа 30 сентября 2020 г. путем перечисления на банковский счет Заемщика (указываются полностью банковские реквизиты счета Заемщика). Факт перечисления денежных средств подтверждается платежным поручением с отметкой банка об исполнении.

2.2. Заемщик возвращает Заимодавцу заемные денежные средства и начисленные проценты 30 сентября 2021 г.

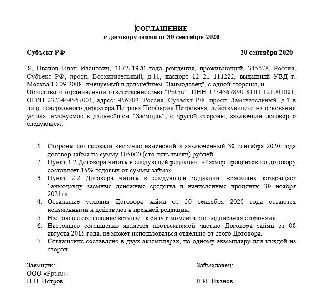

3. ПРОЦЕНТЫ ЗА ПОЛЬЗОВАНИЕ СУММОЙ ЗАЙМА

3.1. Проценты за пользование займом начинают начисляться со дня передачи денежных средств Заемщику.

3.2. Проценты за пользование суммой займа уплачиваются ежемесячными платежами в срок до 10 числа каждого месяца до момента возврата суммы займа.

4. ОТВЕТСТВЕННОСТЬ СТОРОН

4.1. За несвоевременный возврат суммы займа Заемщик выплачивает Заимодавцу неустойку в размере 1% от неуплаченной в срок суммы займа за каждый день просрочки.

5. ЗАКЛЮЧИТЕЛЬНЫЕ ПОЛОЖЕНИЯ

5.1. Договор считается заключенным с момента зачисления суммы займа на банковский счет Заемщика в соответствии с п. 2.1 настоящего Договора.

5.2. Договор действует до полного выполнения Заемщиком своих обязательств по возврату суммы займа и выплате процентов.

5.3. Договор составлен в двух экземплярах, по одному экземпляру для каждой из сторон.

6. ПОДПИСИ СТОРОН

И.И. Иванов П.П. Петров

Налогообложение

Основное правило — в сделках с взаимозависимыми лицами (юридическими и физическими) не должны создаваться условия для налогообложения, отличные от сделок с независимыми (уменьшение налога, увеличение убытка). Рисков доначисления в соответствии со ст. 105.3 НК не будет, если сумма налога ниже или равна текущей.

Если вы читали нашу статью про дивиденды, то вы знаете, что учредитель не может свободно распоряжаться выручкой своей организации. Его доходом является только сумма, полученная в виде дивидендов. К тому же, существуют ограничения, когда дивиденды выплачивать нельзя. Если вам нужны деньги на личные нужды, то компания может вас выручить и дать в долг необходимую сумму. Если брать деньги под символический процент или без него, то нужно заплатить НДФЛ от материальной выгоды. Как оформить заём и какие условия будут выгодны для обеих сторон — ответы в нашей статье.

Организация может помочь не только учредителю, но и любому сотруднику. Многие успешные фирмы оказывают финансовую поддержку своим работникам и предоставляют займы на более выгодных условиях, чем кредит в банке. Вы как учредитель можете взять деньги в долг независимо от того, являетесь работником или нет.

Оформите договор займа

Для получения займа оформите договор. Его типовую форму можно найти в интернете и переделать под себя. Если вы — и учредитель, и генеральный директор одновременно, поставьте две подписи в договоре от лица каждой из сторон. После оформления договора вы можете взять деньги наличными из кассы организации, выписав РКО, либо перевести сумму займа на банковскую карту.

Согласуйте в договоре:

- сумму займа и период пользования;

- срок возврата денег: можно погашать долг частями или вернуть всю сумму сразу;

- порядок возврата: можно удерживать долг из зарплаты, перечислять деньги на счёт организации или вносить наличными в кассу;

- размер и условия погашения процентов: ООО может предоставить беспроцентный заём или выдать его под проценты. Конечно, хотелось бы пользоваться деньгами без дополнительных затрат, но с процентами не всё так просто — слишком выгодный заём обяжет вас заплатить НДФЛ с материальной выгоды.

НДФЛ государству или проценты ООО

Если вы получаете беспроцентный заём или под проценты ниже 2/3 от ставки рефинансирования ЦБ РФ (например, в начале 2021 года — от 4,25%), то у вас возникает материальная выгода. Её считают в последний день каждого месяца, пока вы пользуетесь займом. С материальной выгоды нужно заплатить НДФЛ по ставке 35%.

Посчитаем материальную выгоду при беспроцентном займе.

Вы берёте у своей ОООшки беспроцентный заём 100 000 рублей на период с 15 марта по 30 апреля 2021 года. Возвращать собираетесь всю сумму сразу. В последний день каждого месяца пользования займом нужно посчитать материальную выгоду по формуле:

Сумма займа × ⅔ ставки ЦБ РФ / 365 (366) дней в году × количество дней пользования займом в этом месяце.

Подставляем в формулу числа:

Материальная выгода на 31 марта = 100 000 × 4,25% * 0.66 / 365 дней × 17 дней пользования займом в марте = 130,64 рублей. НДФЛ с материальной выгоды — 130,64 × 35% = 45,72 рублей.

Материальная выгода на 30 апреля = 100 000 × 4,25% * 0.66 / 365 дней × 30 дней пользования займом в апреле = 250,55 рублей. НДФЛ с материальной выгоды — 250,55 рублей × 35% = 87,69 рублей.

Так, за полтора месяца пользования займом придётся заплатить государству 133,4 рублей НДФЛ.

Исключение: заём на покупку жилья

НДФЛ платить не нужно, если заём вы потратили на покупку жилья, и у вас есть право на имущественный вычет. Для этого после покупки квартиры нужно получить в налоговой по прописке уведомление об имущественном вычете и передать организации. До получения уведомления о вычете организация считает и удерживает НДФЛ с материальной выгоды, после — удержанный НДФЛ можно вернуть.

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Как заплатить НДФЛ

По закону НДФЛ с вашего дохода должна удержать и перечислить государству организация. Но с материальной выгодой всё не так просто. Удержать НДФЛ можно только при выплате денег. Вы же сэкономили на процентах, но реальных денег не получили. Поэтому у организации два варианта:

Как видите, запросто взять в долг у организации не получится. Придётся либо заплатить НДФЛ государству — 2,45% годовых, либо 4% своей ОООшке. Зачастую, выгоднее сделать выбор в пользу своей компании и взять заём под 4% годовых.

Статья актуальна на 31.10.2013

Как отмечается в определении, в рассматриваемом деле факт признания истца виновным в незаконном предпринимательстве в особо крупном размере имеет значение для правильного разрешения гражданского спора

По мнению одного из экспертов, ВС обоснованно квалифицировал действия заимодавца как направленные на обход закона с противоправной целью и противоречащие основам правопорядка. Другой полагает, что в рассматриваемом деле усматривается более широкое применение Верховным Судом ч. 4 ст. 61 ГПК, что представляется несколько чрезмерным.

Судебная коллегия по гражданским делам Верховного Суда опубликовала Определение от 7 сентября по делу № 47-КГ21-11-К6 о взыскании задолженности с заемщика-физлица гражданином, ранее осужденным за незаконное предпринимательство в особо крупном размере.

Впоследствии Владимир Минеев обратился в суд с иском к Ирине Цыбро о взыскании основного долга, процентов и пени по указанному договору займа. Ирина Цыбро обратилась со встречным иском, в котором просила суд признать договор займа недействительным и применить последствия недействительности сделки.

Суд удовлетворил первоначальный иск частично, взыскав в пользу Минеева задолженность по договору займа в сумме 200 тыс. руб., проценты за пользование займом за период с 20 декабря 2016 г. по 19 декабря 2019 г. в размере 576 тыс. руб., а также неустойку в 2000 руб. В удовлетворении встречных исковых требований Цыбро было отказано в полном объеме. Тем самым суд счел, что спорный договор займа заключался с целью получения ответчиком заемных средств на личные нужды и по ее инициативе.

Суд добавил, что намерение заемщика получить денежные средства и намерение заимодавца предоставить их на условиях срочности, платности и возвратности не противоречат основам правопорядка или нравственности. Действия сторон по выдаче и получению заемных денежных средств были направлены на предоставление именно займа. При этом первая инстанция сочла, что факт вынесения обвинительного приговора Владимиру Минееву за незаконный бизнес в особо крупном размере не имеет юридического значения для рассматриваемого дела.

В решении также отмечалось, что истец был осужден не за то, что заключал с потерпевшими договоры займа, а за то, что фактически осуществлял предпринимательскую деятельность в отсутствие соответствующей регистрации, получив доход в виде приобретенных им объектов недвижимости. Доходом от незаконной предпринимательской деятельности суд признал рыночную стоимость объектов недвижимости, переоформленных потерпевшими на Минеева в качестве обеспечения исполнения обязательств по договорам займа, а не доход от процентов по выданным суммам займа, которые, как было установлено приговором, истец так и не получил от заемщиков. Апелляция и кассация поддержали выводы нижестоящего суда.

В связи с этим Ирина Цыбро обратилась с кассационной жалобой в Верховный Суд. Судебная коллегия по гражданским делам ВС напомнила, что законодательством предусмотрен исчерпывающий перечень лиц, имеющих право выступать кредитором по договору потребительского займа. Физические лица в этот перечень не входят и таким правом не обладают. Как подчеркнул Суд, Владимир Минеев был осужден за то, что, заключая с потерпевшими договоры займа, осуществлял по факту предпринимательскую деятельность в отсутствие соответствующей регистрации, получая доход от такой деятельности не только в виде рыночной стоимости объектов недвижимости, переоформленных потерпевшими на него в качестве обеспечения исполнения обязательств по договорам займа, но и от процентов по выданным суммам займа.

Верховный Суд добавил, что заявитель жалобы возражала против исковых требований, ссылаясь на указанные обстоятельства. По ее мнению, оспариваемый договор является ничтожной сделкой, в связи с чем требования истца о взыскании с нее процентов по договору удовлетворению не подлежат, однако ее возражения не были учтены судом при вынесении решения. В итоге ВС отменил акты нижестоящих судов и вернул дело на новое рассмотрение в первую инстанцию.

Беспроцентный заем между юридическими лицами — явление, встречающееся не так-то редко. В нашей статье расскажем о налоговых и бухгалтерских нюансах такого вида финансирования, а также поговорим о возможных рисках таких сделок для взаимозависимых лиц и независимых компаний.

Может ли беспроцентный заем быть выдан другой организации?

Да, такая возможность предусмотрена Гражданским кодексом. Согласно ст. 808 ГК РФ, договор займа между юрлицами должен быть заключен на бумаге. Прописать об отсутствии процентов за денежный заем также обязательно, поскольку иначе по умолчанию плата за заем должна рассчитываться исходя из ставки рефинансирования на дату возврата займа или его части (п. 1 ст. 809 ГК РФ). Если же предметом договора выступают вещи, то такой договор будет считаться беспроцентным при отсутствии упоминания в нем об этом условии.

При оформлении таких сделок у бухгалтера встает вопрос о налоговых последствиях беспроцентного займа между юридическими лицами. Об этом в следующем разделе, где мы говорим только о соглашениях между независимыми друг от друга компаниями, теми, которые не попадают под условия ст. 105.1 НК РФ.

Как заключить договор денежного займа между юрлицами, рассказали эксперты КонсультантПлюс. Получите пробный доступ к системе и бесплатно переходите в Готовое решение.

Налоговые риски беспроцентных займов между независимыми организациями

Могут ли доначислить доход заимодавцу, рассчитав его из рыночной ставки по займам? Для независимых лиц НК РФ не содержит норм, обязывающих начислять абстрактный доход по беспроцентным займам между юридическими лицами, поэтому проблем у дающего заем быть не должно (письмо Минфина РФ от 11.08.2011 № 03-03-06/2/120).

Имеют ли право налоговики доначислить доход у заемщика-юрлица по аналогии с материальной выгодой от займа без процентов? В НК РФ для целей налога на прибыль понятия материальной выгоды от беспроцентного займа между юридическими лицами нет. Минфин также комментирует неправомерность подобных доначислений, например, в письме от 23.03.2017 № 03-03-РЗ/16846. Налоговые органы с этим подходом не спорят (письмо УФНС России по г. Москве от 22.11.2011 № 16-15/112957@). А вот беспроцентный заем между юридическим и физическим лицом, в том числе ИП, имеет свои налоговые нюансы в рамках начисления НДФЛ с материальной выгоды.

О налоговых последствиях беспроцентного займа узнайте в Типовой ситуации от КонсультантПлюс. Изучите материал бесплатно, получив пробный доступ к правовой системе.

Беспроцентный заем между юрлицом и физическим лицом

Операция, когда беспроцентный заем дает независимое физическое лицо организации, не повлечет за собой увеличение налоговой нагрузки ни на одну из сторон сделки. Беспроцентные займы между физическим и юридическим лицом, в том числе если в долг дает ИП, не увеличивают налогооблагаемый доход заемщика (см. поясняющие письма госорганов из предыдущего раздела). Для физических лиц НК РФ также не содержит никаких оснований для доначисления упущенного дохода.

Налоговые последствия беспроцентных займов между взаимозависимыми лицами

Если сделка с беспроцентным займом осуществлена между организациями, которые взаимозависимы, то при этом возникают дополнительные налоговые последствия в связи с разделом V НК РФ.

Критерии взаимозависимости ищите здесь.

Если стороны сделки взаимозависимы, следующим шагом будет определение того, является ли эта сделка контролируемой.

Если сделка не попадает под критерии контролируемой, и стороны сделки — российские организации или граждане, то дополнительных налоговых рисков они не несут. Если же одной из взаимозависимых сторон является иностранное лицо, то такая сделка автоматически попадает под контролируемые (ст. 105.14 НК РФ, письмо Минфина РФ от 04.09.2015 № 03-01-11/51070), и для этого варианта — следующий раздел статьи.

Это означает, что заимодавец теперь в безопасности от доначисления дохода в виде процентов по рыночной ставке. В письме Минфина от 21.04.2017 № 03-12-11/1/24048 при этом комментируется, что нововведение действует и для договоров, заключенных ранее 01.01.2017, главное — что доходы и расходы по нему признаются после 01.01.2017.

Налоговые последствия беспроцентных займов при контролируемой сделке

Если выданный беспроцентный заем относится к контролируемой сделке, например, одна из сторон не является резидентом РФ, то в действие вступает ст. 269 НК РФ. При расчете налога на прибыль заимодавец должен учесть доход в виде неполученных процентов. Чтобы рассчитать величину процентов, необходимо учесть требования п. 1.1, 1.2 ст. 269 НК РФ. Фактический процент (ФП) по займу нужно сравнить с установленным интервалом (см. табл. ниже).

В рублях (место регистрации, жительства, налогового резидентства сторон — РФ)

МИН = 0%, МАКС = 180% ставки рефинансирования ЦБ РФ (для 2015 года), МИН = 75% до МАКС = 125% ключевой ставки ЦБ РФ (начиная с 01.01.2016)

Прочие займы в рублях

МИН = 75%, МАКС = 180% ставки рефинансирования ЦБ РФ (для 2015 года), МИН = 75% до МАКС = 125% ключевой ставки ЦБ РФ (начиная с 01.01.2016)

В евро (в китайских юанях, в фунтах стерлингов)

МИН = EURIBOR (SHIBOR, ЛИБОР) + 4%, МАКС = EURIBOR (SHIBOR, ЛИБОР) + 7%

В швейцарских франках или японских йенах

МИН = ЛИБОР + 2%, МАКС = ЛИБОР + 5%

В прочей валюте

МИН = ЛИБОР (в долларах) + 4%, МАКС = ЛИБОР (в долларах) + 7%

Займодавец может признать фактический доход по займу, если ФП>МИН. Заимополучатель может признать фактический расход по займу, если ФП

- Гражданский кодекс РФ

- Налоговый кодекс РФ

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Читайте также: