Сумма фиксированных авансовых платежей в 2 ндфл что это

Обновлено: 30.06.2024

Если иностранные сотрудники работают по патенту, то при расчете НДФЛ с их доходов нужно учитывать авансовые платежи при оформлении и продлении документа.

Учет НДФЛ иностранцев на патенте

Этот же момент касается беженцев, журналистов, дипломатов, спортсменов и т.п. (п. 4 ст. 13 Закона от 25.07.2002 г. № 115-ФЗ). Кроме того, патент не должны оформлять граждане Беларуси, Казахстана, Армении и Киргизии (Договор о Евразийском экономическом союзе от 29.05.2014 г.).

- у физлиц для личных или домашних потребностей, не связанных с предпринимательством;

- в компаниях;

- у ИП;

- у ведущих частную практику нотариусов, адвокатов и других лиц согласно законодательству о частной практике.

Фиксированные авансы по НДФЛ платятся за период действия патента в размере 1 200 руб./мес., причем до дня начала срока, на который оформляется либо продлевается патент. Этот платеж нужно индексировать на коэффициент-дефлятор на определенный календарный год, а также на коэффициент, отражающий региональные особенности рынка труда (определяется на календарный год законодательством субъекта РФ).

Согласно Приказу Минэкономразвития от 30.10.2020 г. № 720 коэффициент-дефлятор на 2021 год — 1,864. В случае, когда региональный коэффициент субъектом РФ не определен, он равен 1.

Фиксированный аванс по НДФЛ платится налогоплательщиком по месту работы на основании оформленного патента до дня начала срока, на который выдан или продлен патент.

Иностранцы, работающие у физлиц, рассчитывают размер НДФЛ на конкретный календарный год на основании фактически полученного дохода. Тариф по НДФЛ равен 13% (15%) вне зависимости от резидентства (п. 3, 3.1 ст. 224 НК РФ). Исчисленный НДФЛ уменьшается на уплаченные в этом же календарном году фиксированные авансы по налогу за период действия патента (п. 5 ст. 227.1 НК РФ).

Для иностранцев, работающих в компаниях или у ИП, обязанность рассчитывать размер НДФЛ возлагается на налоговых агентов — на работодателей (п. 2 ст. 226, п. 6 ст. 227.1 НК РФ).

Общая величина НДФЛ с доходов иностранцев рассчитывается работодателями и уменьшается на размер фиксированных авансов, уплаченных иностранными сотрудниками за период действия патента применительно к соответствующему налоговому периоду.

Работодатель делает это после получения:

- от иностранного сотрудника — заявления и платежных документов, свидетельствующих об уплате фиксированных авансов;

- от ИФНС — уведомления о подтверждении права уменьшить рассчитанный размер НДФЛ на сумму уплаченных иностранцем фиксированных авансов.

ИФНС передает уведомление, если есть:

Уменьшение размера НДФЛ осуществляется в течение налогового периода только у одного работодателя — его выбирает иностранный сотрудник. Данное правило используется, если иностранец работает по патенту у нескольких работодателей. Соответственно, если иностранец имеет несколько мест работы в соответствующем налоговом периоде, то он может использовать свое право на уменьшение размера НДФЛ на всю сумму уплаченных фиксированных платежей за период действия патента при обращении к одному из работодателей.

Но при этом должно выполняться условие — раньше в этом налоговом периоде другой работодатель иностранца не получал от ИФНС уведомление в отношении данного иностранного сотрудника (Письмо ФНС от 14.03.2016 г. № БС-4-11/4184@). Величина уплаченного НДФЛ в уведомлении не указывается — только дается пояснение, что необходимо учитывать авансы, оплаченные за период действия патента.

В случае, когда размер уплаченных фиксированных авансов за период действия патента больше размера НДФЛ, рассчитанного по итогам налогового периода на основании фактически полученного иностранцем дохода, сумма превышения не считается суммой излишне уплаченного НДФЛ. Соответственно, она не возвращается и не засчитывается иностранному сотруднику.

Настроим 1C под ваши нужды прямо сейчас!

- Любые настройки, отчеты в 1С, обмены 1С

- Выезд специалиста на следующий день

- 24/7 принимаем ваши заявки

Авансы по НДФЛ иностранных сотрудников в 1С:ЗУП 8 ред. 3

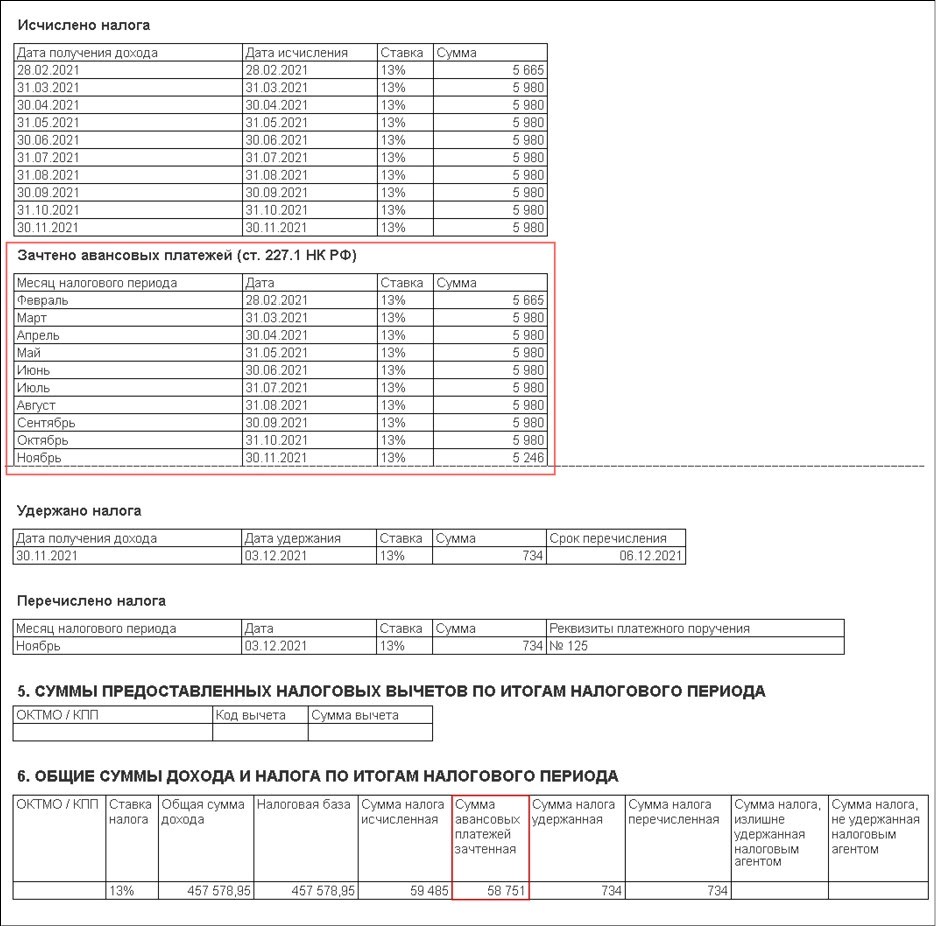

Оклад по должности — 46 000 руб./мес. При приеме на работу был представлен платежный документ, согласно которому аванс по НДФЛ за 11 мес. составил 58 751 руб.

Сотрудник подал заявление на уменьшение НДФЛ за налоговый период на размер уплаченного аванса. Компания получила уведомление из ИФНС о том, что вправе уменьшить рассчитанный НДФЛ на сумму уплаченного аванса по налогу.

В 1С:ЗУП 8 ред. 3 необходимо выполнить такие действия:

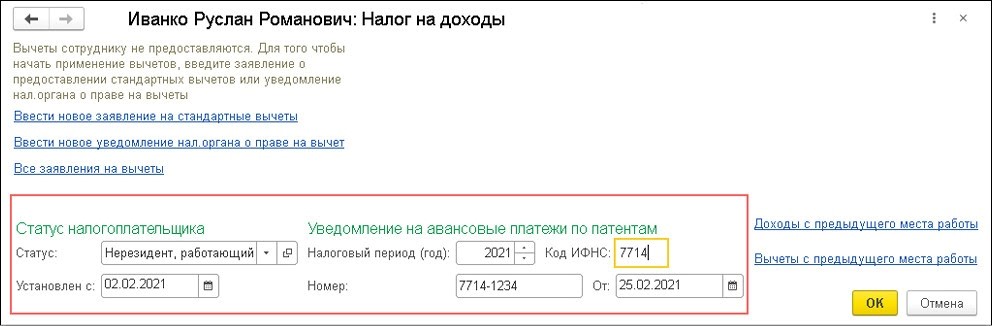

- указать налоговый статус сотрудника;

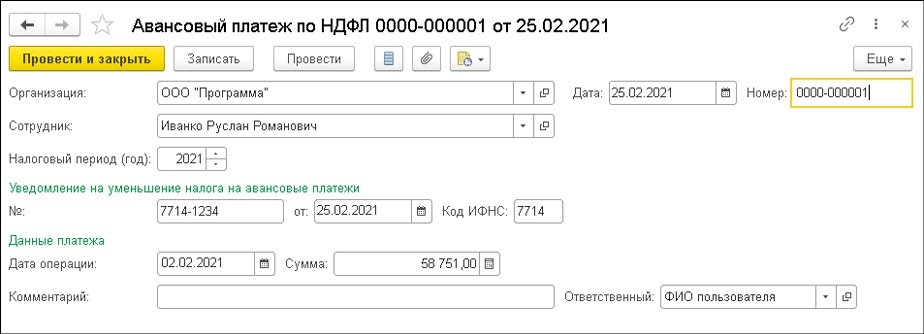

- зарегистрировать уплаченный аванс по НДФЛ;

- начислить зарплату и рассчитать НДФЛ с учетом уплаченного аванса.

Как указать налоговый статус сотрудника

Как зарегистрировать уплаченный аванс по НДФЛ

Кроме того, нужно заполнить следующие графы:

После этого документ проводится и закрывается.

Уведомление об уменьшении НДФЛ выдается налоговиками на конкретного сотрудника один раз в налоговый период.

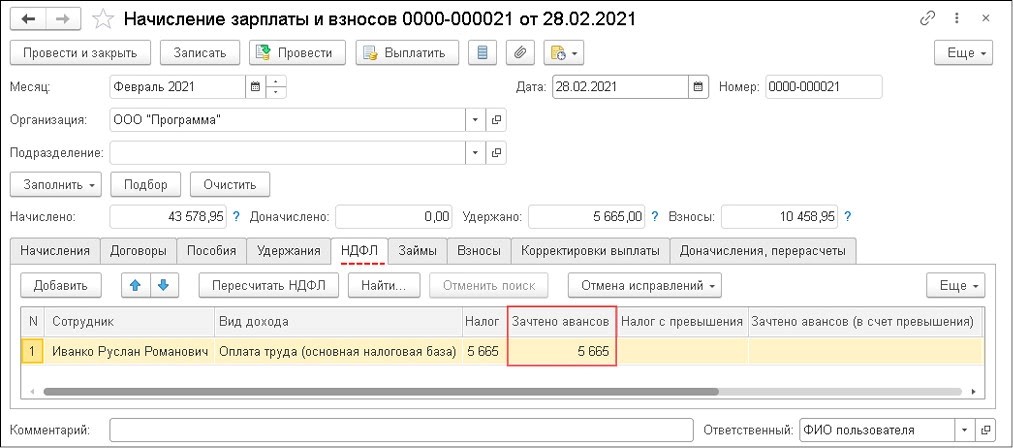

Как начислить зарплату и рассчитать НДФЛ с учетом уплаченного аванса

В примере иностранный работник не полностью отработал февраль, поскольку принят только 2-го числа. В феврале 2021 года — 19 рабочих дней, а сотрудник отработал 18 дней. Соответственно, его доход рассчитывается так:

46 000 / 19 * 18 = 43 578,95 руб.

Таким образом, иностранный сотрудник получит зарплату за февраль в размере 43 578,95 руб.

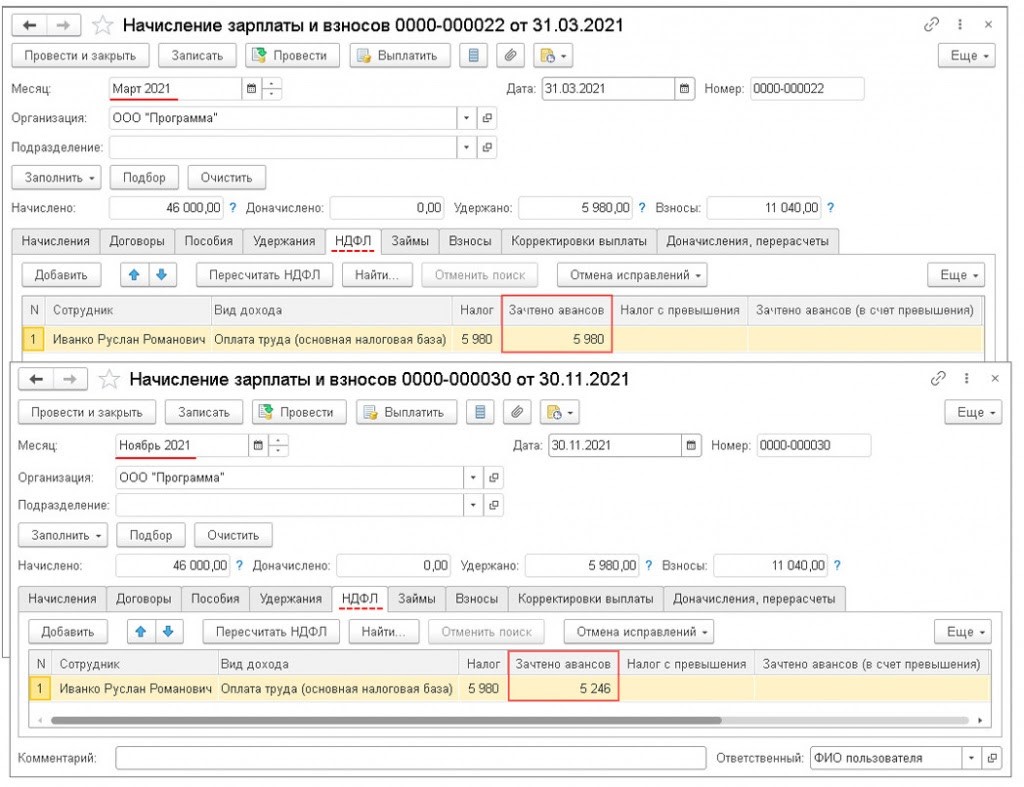

После этого при расчете мартовской зарплаты размер аванса по НДФЛ будет зачтен в сумме 5 980 руб. И данное действие будет производиться по октябрь включительно. В ноябре текущего года остаток аванса по НДФЛ будет рассчитан как 58 751 — (5 665 + 5 980 * 8 мес.) и составит 5 246 руб. Остаток также будет зачтен в ноябрьской зарплате.

Соответственно, за ноябрь зарплата к выплате составит 45 266 руб. (46 000 — (5 980 — 5 246)).

Внимание! Если размер уплаченных авансов за период действия патента больше суммы НДФЛ по итогам соответствующего налогового периода согласно фактически полученному доходу, то превышение — не сумма излишне уплаченного НДФЛ. Она не возвращается и не засчитывается иностранцу (п. 7 ст. 227.1 НК РФ).

Аванс в 6-НДФЛ как правильно отразить? Таким вопросом задаются многие отвечающие за НДФЛ-отчетность специалисты. Ответим на него в нашей статье. Из нее вы узнаете о ключевой особенности этой части зарплаты, которая напрямую влияет на отражение аванса в 6-НДФЛ.

Зарплатный аванс: термины и определения

Процедура сдачи 6-НДФЛ в очередной раз побуждает финансовых специалистов задуматься над нюансами заполнения этой отчетной головоломки.

Зарплатный аванс в 6-НДФЛ — один из множества вопросов, которые требуют отдельных разъяснений.

Авансом принято считать часть заработка сотрудника, выдаваемую ему работодателем:

- в обязательном порядке;

- силу требований законодательства;

- установленные самой компанией сроки (с учетом требований трудового законодательства).

ОБРАТИТЕ ВНИМАНИЕ! Необходимость авансовой выплаты вытекает из требований трудового законодательства. Ст. 136 ТК РФ предписывает работодателю выдавать зарплату не реже, чем каждые полмесяца, иначе ему грозят штрафы (ст. 5.27 КоАП РФ) и материальные потери в виде процентов за задержку зарплаты (ст. 236 ТК РФ).

Таким образом, аванс — это элемент дохода работника, облагаемый НДФЛ и, как следствие, имеющий все основания попасть в НДФЛ-отчеты, одним из которых является форма 6-НДФЛ. Отражается ли аванс в 6-НДФЛ, вы узнаете из следующего раздела.

В какой строке 6-НДФЛ находит отражение зарплатный аванс

Искать отдельную авансовую строку в отчете бессмысленно. Место для информации о выданном работникам зарплатном авансе и соответствующем этой выплате НДФЛ в нем не выделено.

Воспользуйтесь образцом 6-НДФЛ за 3 квартал/9 месяцев 2021 года, составленным экспертами КонсультантПлюс, и проверьте, все ли вы заполняете правильно. Это можно сделать бесплатно, получив пробный онлайн доступ к системе.

Такая на первый взгляд недоработка в отчете на самом деле основана на нормах налогового законодательства, поскольку:

- работодатель обязан исчислять НДФЛ на дату фактического получения дохода (такой подход диктуется п. 3 ст. 226 НК РФ);

- удержать налог из зарплаты работника необходимо при ее фактической выплате (п. 4 ст. 226 НК РФ);

- датой получения дохода в виде зарплаты (включая авансовые выплаты) является последний день месяца, за который произведены зарплатные начисления (п. 2 ст. 223 НК РФ, см. также письма Минфина от 15.01.2019 № 03-04-06/1192, от 13.07.2017 № 03-04-05/44802).

Таким образом, на момент выплаты аванса он еще не признается доходом, поэтому и не возникает необходимость в удержании с него НДФЛ. Дополнительным подтверждением того, что информация об авансе в 6-НДФЛ отдельной строкой не отражается, является мнение на этот счет федеральных налоговиков, высказанное ими в письмах от 15.01.2016 № БС-4-11/320, от 24.03.2016 № БС-4-11/4999.

Важно учесть! Рекомендация от КонсультантПлюс:

Но если аванс выплачивается в последний день месяца, то по существу он является оплатой труда за месяц и при его выплате работодатель должен исчислить и удержать НДФЛ (п. 2 ст. 223 НК РФ, Определение Верховного Суда РФ от 11.05.2016 № 309-КГ16-1804). В таком случае сумма аванса в расчете 6-НДФЛ показывается как. (подробнее смотрите в К+). Пробный доступ к К+ бесплатен.

Несмотря на все вышесказанное, авансовые выплаты в отчетном квартале имели место быть, и вопрос, как отразить аванс в 6-НДФЛ, остается открытым.

Как показать зарплатный аванс в отчете 6-НДФЛ: пример

Авансовые выплаты все же находят отражение в 6-НДФЛ, но не в отдельной строке, а в ячейках, предназначенных для отражения выданной зарплаты. В данном случае зарплатный аванс — это выплаченная по закону часть заработанного дохода.

Покажем алгоритм отражения аванса в 6-НДФЛ на примере.

- 22.01.2021 выдан зарплатный аванс (300 000 руб.);

- 05.02.2021 произведен окончательный расчет за январь (438 000 руб.).

Для упрощения примера примем, что иные начисления и выплаты в этот период отсутствуют.

- Срок перечисления налога (строка 021) — 08.02.2021 (перенос с субботы 06.02.2021);

- Сумма удержанного налога к уплате (строка 022) - 95 940 руб.;

- Сумма фактически полученного дохода (строка 110 разд.2) — 738 000 руб.;

- Сумма удержанного налога (строка 140 разд.2) - 95 940 руб.;

- Сумма удержанного налога (строка 160 разд.2) — 95 940 руб.

Сумма фиксированного авансового платежа в 6-НДФЛ: как не ошибиться в терминах

Как показать в 6-НДФЛ аванс по зарплате, мы разобрались. Но иногда в нем указывается и аванс совсем иного характера, а именно: фиксированный авансовый платеж (ФАП), который платят работающие на основании патента иностранцы.

Для него в расчете есть отдельная строка 150 и свои правила отражения, обусловленные проведением зачета между авансом по НДФЛ, который перечислен работником по патенту, и налогом, который исчислил и должен перевести в бюджет работодатель с выплаченного работнику дохода.

Так, сумма ФАП в строке 150 не должна превышать сумму налога с таких работников, включенную в строку 140. Когда НДФЛ, уплаченный по патенту, меньше налога, исчисленного с зарплаты, в строке 150 отражают весь фиксированный аванс. Когда больше, только его часть, равную исчисленному НДФЛ. Если иностранец продолжает трудиться и получать зарплату, разницу зачитывают в последующих периодах.

Итоги

Аванс в 6-НДФЛ отражается вместе с выданным заработком общей суммой. Отдельная строка для него не предусмотрена. Объяснение этому простое: до окончания месяца зарплатный аванс доходом в целях исчисления НДФЛ не считается.

Как обстоят дела с авансом по договору ГПХ, узнайте здесь.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Иностранец, прибывший в Российскую Федерацию в безвизовом порядке, при устройстве на работу приходит к работодателю с готовым патентом [1] и уплаченным фиксированным авансовым платежом.

При выплате доходов работнику-иностранцу российский работодатель, исчислив НДФЛ с общей суммы дохода, уменьшает налог на сумму этого платежа.

Расчет фиксированного авансового платежа.

В отношении доходов иностранных граждан, осуществляющих трудовую деятельность по найму у российских организаций и ИП на основании патента, исчисление и уплата НДФЛ производится на основании ст. 227.1 НК РФ.

Исходя из п. 2 и 3 указанной статьи за период действия патента иностранный гражданин уплачивает фиксированные авансовые платежи в размере 1 200 руб. в месяц с учетом корректировки:

- на коэффициент-дефлятор, установленный на соответствующий календарный год. На 2019 год он составил 1,729 (см. Приказ Минэкономразвития России от 30.10.2018 № 595);

- на коэффициент, отражающий региональные особенности рынка труда (региональный коэффициент), устанавливаемый на соответствующий календарный год законом субъекта РФ. Если субъект не установил такой региональный коэффициент, его значение принимается равным 1.

Например, региональный коэффициент равен:

- в Москве – 2,4099 (Закон г. Москвы от 26.11.2014 № 55);

- в Санкт-Петербурге – 1,8315 (Закон г. Санкт-Петербурга от 30.11.2018 № 684‑134);

- на территории Нижегородской области – 2,06 (Закон Нижегородской области от 02.10.2018 № 91‑З).

Сумма фиксированного авансового платежа в месяц составляет:

- в Москве – 5 000 руб. (1 200 руб. x 1,729 x 2,4099);

- в Санкт-Петербурге – 3 800 руб. (1 200 руб. x 1,729 x 1,8315);

- в Нижегородской области – 4 274 руб. (1 200 руб. x 1,729 x 2,06).

Согласно п. 4 и 6 ст. 227.1 НК РФ фиксированный авансовый платеж по налогу вносится иностранным гражданином по месту осуществления им деятельности на основании выданного патента. Платеж производится до дня начала срока, на который выдается (продлевается), переоформляется патент.

Как применять коэффициент-дефлятор, если срок действия патента относится к разным налоговым периодам? По мнению ФНС (Письмо от 22.01.2018 № ГД-4-11/926@), при уплате НДФЛ в виде фиксированных авансовых платежей в целях получения (продления) патента, срок действия которого относится к разным налоговым периодам, необходимо применять коэффициенты-дефляторы, установленные на дату совершения платежа.

Таким образом, если иностранным гражданином уплачен НДФЛ в виде фиксированных авансовых платежей с применением коэффициента-дефлятора, установленного на 2018 год, и территориальным органом МВД выдан (продлен) патент в установленном законодательством порядке до 1 января 2019 года и срок его действия истекает в 2019 году, то необходимости в перерасчете сумм фиксированных авансовых платежей с учетом коэффициента-дефлятора, установленного на 2019 год, не имеется.

Условия для предоставления налогового вычета.

Чтобы уменьшить общую сумму НДФЛ на фиксированные авансовые платежи, работодатель должен получить от налогового органа по сво-

ему месту жительства уведомление о подтверждении права на уменьшение. Для этого производятся следующие действия.

Работник (иностранный гражданин) пишет в адрес работодателя заявление (в произвольной форме) о проведении указанного перерасчета. К заявлению прикладываются документы, подтверждающие уплату фиксированных авансовых платежей.

Работодатель представляет в свою налоговую инспекцию заявление с просьбой подтвердить право на вышеуказанное уменьшение сумм начисленного НДФЛ. Рекомендуемая форма заявления приведена в приложении 1 к Письму ФНС России от 19.02.2015 № БС-4-11/2622.

Представление иных документов Налоговым кодексом не предусмотрено. В связи с этим ФНС в Письме от 07.05.2018 № БС-4-11/8635@ указала на недопустимость нарушения положений НК РФ в части истребования у налоговых агентов документов, необходимых для выдачи уведомления.

Налоговый орган в срок, не превышающий 10 дней со дня получения заявления налогового агента (работодателя), направляет уведомление о подтверждении права на уменьшение налога на суммы фиксированных авансовых платежей по форме, утвержденной Приказом ФНС России от 17.03.2015 № ММВ-7-11/109@.

Согласно п. 6 ст. 227.1 НК РФ уведомление выдается налоговому агенту при соблюдении следующих условий:

- наличие в налоговом органе информации, полученной от территориального органа МВД, о факте заключения налоговым агентом с налогоплательщиком трудового договора или гражданско-правового договора на выполнение работ (оказание услуг) и выдачи налогоплательщику патента;

- ранее применительно к соответствующему налоговому периоду уведомление налоговыми органами в отношении указанного налогоплательщика налоговым агентам не направлялось.

Порядок предоставления налогового вычета.

На основании полученного уведомления организация уменьшает исчисленную сумму НДФЛ на сумму внесенных иностранцем фиксированных авансовых платежей.

Если исчисленная сумма НДФЛ за месяц соответствующего налогового периода меньше суммы уплаченного фиксированного авансового платежа, то налоговый агент вправе учесть данную разницу при уменьшении суммы НДФЛ в следующем месяце этого же налогового периода (Письмо ФНС России от 23.09.2015 № БС-4-11/16682@).

Организация (г. Санкт-Петербург) заключила гражданско-правовой договор с иностранным гражданином, срок действия патента которого – с 01.04.2019 по 30.06.2019. Размер фиксированного авансового платежа равен 11 400 руб. (3 800 руб. х 3 мес.).

Договор был заключен на этот же срок. По его условиям ежемесячное вознаграждение составляет 35 000 руб.

Остаток авансового платежа на начало месяца, руб.

НДФЛ к уплате в бюджет, руб.

(графа 3 - графа 4)

Остаток авансового платежа, переносимый на следующий месяц, руб.

(графа 4 - графа 3)

Если сумма фиксированных авансовых платежей за период действия патента применительно к соответствующему налоговому периоду превышает сумму налога, исчисленную по итогам этого периода исходя из фактически полученных иностранным гражданином доходов, сумма превышения не является суммой излишне уплаченного налога и не подлежит возврату или зачету налогоплательщику (п. 7 ст. 227.1 НК РФ).

Организация (г. Санкт-Петербург) заключила гражданско-правовой договор с иностранным гражданином, срок действия патента которого – с 01.09.2019 по 31.12.2019. Размер фиксированного авансового платежа равен 15 200 руб. (3 800 руб. х 4 мес.).

Договор был заключен на этот же срок. По его условиям ежемесячное вознаграждение составляет 25 000 руб.

Остаток авансового платежа на начало месяца, руб.

НДФЛ к уплате в бюджет, руб.

(графа 3 - графа 4)

Остаток авансового платежа, переносимый на следующий месяц, руб.

(графа 4 - графа 3)

* Остаток на конец налогового периода (31 декабря 2019 года) не является суммой излишне уплаченного налога и не подлежит возврату или зачету налогоплательщику.

Вопросы, возникающие в связи с применением статьи 227.1 НК РФ.

Как применяется вычет НДФЛ на сумму фиксированного авансового платежа, если работник трудится у нескольких работодателей? Как отмечено в письмах Минфина России от 31.07.2018 № 03‑04‑05/53744 и ФНС России от 25.03.2016 № БС-4-11/5190@, в случае осуществления иностранным гражданином трудовой деятельности в соответствующем налоговом периоде у нескольких работодателей (налоговых агентов) иностранный гражданин вправе реализовать свое право на уменьшение исчисленной суммы налога на сумму уплаченных им фиксированных авансовых платежей за период действия патента при обращении к любому из работодателей (налоговых агентов) при условии, что ранее другим налоговым агентам на соответствующий налоговый период уведомление в отношении указанного иностранного гражданина не выдавалось.

Иными словами, если иностранец работает у нескольких работодателей в течение года, уменьшение производится только у одного налогового агента.

Можно ли уменьшить НДФЛ на сумму фиксированных авансовых платежей, уплаченных иностранным работником за патент, при его переводе на работу в другой субъект РФ? По мнению ФНС (см. Письмо от 26.09.2016 № БС-4-11/18086@), с учетом положений ст. 227.1 НК РФ налоговый агент вправе уменьшить исчисленную сумму налога на сумму уплаченных налогоплательщиком фиксированных авансовых платежей за период действия патента (патентов) в соответствующем налоговом периоде вне зависимости от места уплаты фиксированных авансовых платежей.

В связи с вышесказанным ФНС сообщает:

- при наличии у иностранного работника одновременно двух действующих патентов на территории разных субъектов РФ налоговый агент вправе уменьшить исчисленную сумму НДФЛ на сумму всех уплаченных платежей за период действия всех патентов в соответствующем налоговом периоде;

- при наличии выданного налоговому агенту на соответствующий налоговый период уведомления налоговый агент вправе уменьшать сумму налога на сумму всех уплаченных иностранным работником платежей, в том числе производимых иностранным работником после перевода в другое подразделение на территории другого субъекта РФ.

При переводе в течение налогового периода иностранного работника в другое подразделение организации на территории другого субъекта РФ необходимости обращаться налоговому агенту с новым заявлением в налоговый орган по месту нахождения обособленного подразделения не имеется.

Каков порядок уменьшения НДФЛ налоговым агентом на сумму фиксированных авансовых платежей, уплаченных иностранным гражданином за период действия патента, приходящийся на разные налоговые периоды? Положениями п. 6 ст. 227.1 НК РФ определено, что общая сумма налога с доходов налогоплательщиков исчисляется налоговыми агентами и подлежит уменьшению на сумму фиксированных авансовых платежей, уплаченных такими налогоплательщиками за период действия патента применительно к соответствующему налоговому периоду.

Если следовать разъяснениям ФНС, изложенным в Письме от 22.03.2016 № БС-4-11/4792@, то после получения от налогового органа уведомления на 2019 год налоговый агент вправе уменьшить исчисленную сумму налога в 2019 году только на сумму уплаченных фиксированных авансовых платежей, приходящихся на 2019 год.

Кроме того, сумма фиксированного авансового платежа за патент, срок действия которого с декабря 2019 года переходит на январь 2020 года, уплаченная в 2019 году, может быть зачтена налоговым агентом в полном объеме при уменьшении исчисленной суммы налога за 2019 год.

Суммы уплаченных фиксированных авансовых платежей, приходящихся на 2020 год, могут быть учтены налоговым агентом при уменьшении исчисленной суммы налога за 2020 год после получения в установленном порядке налоговым агентом уведомления на 2020 год.

Вправе ли налоговый агент уменьшить НДФЛ на сумму фиксированных авансовых платежей, если подтверждение права на уменьшение НДФЛ (уведомление) получено в следующем налоговом периоде? В случае обращения налогового агента с заявлением о подтверждении права на осуществление уменьшения исчисленной суммы НДФЛ на сумму уплаченных налогоплательщиком фиксированных авансовых платежей в соответствующем налоговом периоде и получения от налогового органа уведомления в следующем году налоговый агент вправе осуществить перерасчет НДФЛ, уменьшив общую сумму налога на сумму уплаченных фиксированных авансовых платежей. Порядок возврата излишне удержанных сумм НДФЛ определен ст. 231 НК РФ (Письмо ФНС России от 10.03.2016 № БС-4-11/3920@).

[2] Налоговыми резидентами признаются физические лица, фактически находящиеся в РФ не менее 183 календарных дней в течение 12 следующих подряд месяцев (п. 2 ст. 207 НК РФ).

2-НДФЛ — форма отчетности, которая подается работодателями в налоговый орган. Но у нее было еще одно назначение — справка представлялась для подтверждения дохода физлица. Например, при оформлении ипотеки или получении налогового вычета.

Справка для выдачи сотруднику практически копирует форму 2-НДФЛ старого образца. В нее внесены небольшие изменения, в частности, удалены некоторые поля.

Порядок заполнения справки о доходах

Справка состоит из заголовка и пяти разделов:

Заголовок

В заголовке указываются:

- Год за которые подается справка, например 2018.

- От — дата справки в формате ДД.ММ.ГГГГ, например 09.02.2018. Для корректирующей или аннулирующей справки также текущая дата.

Из заголовка новой формы исключили поля: номер справки, ее признак, номер корректировки, а также код ИФНС. Это связано с тем, что форма не предназначена для подачи в налоговый орган.

Раздел 1. Данные о налоговом агенте

Код по ОКТМО — указываются параметры того подразделения, которое выплачивало доходы (если головное — коды головного, если обособленное — коды обособленного подразделения) согласно Общероссийскому классификатору территорий муниципальных образований ОК 033-2013, утв. приказом Росстандарта от 14.06.13 № 159-ст. Поле состоит из 11 знакомест. Если код имеет 8 знаков, справа никакие символы не проставляются. Предприниматели на ЕНВД или ПСН ставят код по месту осуществления деятельности. ИП на других системах налогообложения, а также нотариусы, адвокаты и прочие ставят код по месту жительства.

Правопреемник налогового агента указывает код по ОКТМО по месту нахождения реорганизованной организации или обособленного подразделения реорганизованной организации.

ИНН — 10 знаков для юрлиц, 12 знаков для ИП.

КПП — заполняют только юрлица. Если у организации есть обособленное подразделение, ставится КПП по месту нахождения обособленного подразделения.

В случае оформления Справки правопреемником реорганизованной организации указывается наименование реорганизованной организации либо обособленного подразделения реорганизованной организации.

Предприниматели вписывают фамилию, имя, отчество согласно документу, удостоверяющему личность. Сокращения не допускаются. Двойная фамилия пишется через дефис. Пример: Немирович-Данченко Владимир Иванович.

Форма реорганизации (ликвидации). В поле указывается код:

- Ликвидация

- Преобразование

- Слияние

- Разделение

- Присоединение

- Разделение с одновременным присоединением

Если организация не ликвидируется, не преобразуется и т.п., то поле остается пустым.

ИНН/КПП реорганизованной организации — указывается для реорганизованной организации или обособленного подразделения реорганизованной организации.

Раздел 2. Данные о физическом лице-получателе дохода

ИНН в Российской Федерации - ИНН физического лица, подтверждающий постановку на учет в ИФНС. При отсутствии ИНН данное поле не заполняется. Фамилия, Имя, Отчество — указывается согласно документу, удостоверяющему личность, указанному ниже. Отчество при наличии. Не допускается сокращений. Для указания ФИО иностранцев можно использовать латинский алфавит.

Статус налогоплательщика - указывается код:

- для резидента РФ;

- для нерезидента РФ;

- для нерезидента РФ, признаваемого высококвалифицированным специалистом;

- для участников Государственной программы по оказанию содействия добровольному переселению в Россию соотечественников, проживающих за рубежом, не являющихся резидентами РФ;

- для беженцев и лиц, получивших временное убежище на территории России, не являющихся резидентами РФ;

- для иностранных граждан, работающих в России по найму на основании патента.

Если в течение года физическое лицо меняло гражданство и в определенный период являлось резидентом РФ — ставится 1. Для иностранцев, работающих на основании патента, в любом случае ставится 6.

Дата рождения - дата в формате ДД.ММ.ГГГГ, например 01.04.1992.

Гражданство - указывается код по Общероссийскому классификатору стран мира (ОКСМ). Для граждан России — код 643. При отсутствии у физического лица гражданства ставится код страны, выдавшей документ, удостоверяющий личность.

Раздел 3. Доходы, облагаемые по ставке __%

В разделе 3 указываются сведения о доходах, начисленных и фактически полученных физическим лицом в денежной или натуральной форме, а также в виде материальной выгоды, по месяцам налогового периода и соответствующих профессиональных вычетов . Стандартные, социальные и имущественные налоговые вычеты отражаются в разделе 4. В заголовке указывается по какой ставке __% исчислены суммы налога. Если в течение отчетного года физическому лицу выплачивались доходы по разным ставкам, данный раздел заполняется для каждой из ставок.

Какие могут быть ставки НДФЛ:

- 13% — основная ставка для налоговым резидентом РФ. По этой ставке облагаются: заработная плата, вознаграждения по гражданско-правовым договорам, доходы от продажи имущества, дивиденды и т.п. В некоторых случаях по ставке 13% облагаются доходы нерезидентов: от осуществления трудовой деятельности; от осуществления трудовой деятельности в качестве высококвалифицированного специалиста; от осуществления трудовой деятельности участниками Госпрограммы содействия добровольному переселению в РФ соотечественников, проживающих за рубежом; от исполнения трудовых обязанностей членами экипажей судов, плавающих под Российским флагом

- 15% — ставка для нерезидентов РФ получающих дивиденды от российских организаций

- 30% — ставка для прочих доходов физических лиц-нерезидентов

- 35% — ставка налогообложения доходов от выигрышей, призов, процентных доходов по вкладам и в некоторых других случаях

Месяц — указывается в хронологическом порядке номер месяца за который был начислен доход.

Сумма дохода — по указанному коду дохода отражается сумма начисленного и фактически полученного дохода.

Сумма вычета — заполняется только для доходов, в отношении которых предусмотрены профессиональные вычеты, и в отношении доходов, которые облагаются НДФЛ не в полном размере согласно статье 217 НК РФ. Сумма вычета не должна превышать сумму дохода.

Раздел 4. Стандартные, социальные и имущественные налоговые вычеты

Указанные вычеты предоставляются только с доходов, облагаемых НДФЛ по ставке 13%, и только резидентам России.

Сумма вычета — по указанному коду.

Уведомление, подтверждающее право на социальный налоговый вычет; Уведомление, подтверждающее право на имущественный налоговый вычет - заполняется в случае предоставления социального/имущественного вычета. Указывается номер и дата уведомления, а также код налогового органа, выдавшего уведомление. При наличии нескольких уведомлений, заполняется несколько строк для отражения реквизитов всех уведомлений.

Раздел 5. Общие суммы дохода и налога

В разделе 5 отражаются суммы начисленного и фактически полученного дохода, а также суммы начисленного, удержанного и перечисленного НДФЛ по ставке, указанной в разделе 3.

Данные о начисленных суммах НДФЛ нужно округлять до полных рублей согласно пункту 6 статьи 52 Кодекса — сумма налога менее 50 копеек отбрасывается, а сумма налога 50 копеек и более округляется до полного рубля.

Общая сумма дохода - сумма начисленного и фактически полученного дохода без учета вычетов, отраженных в разделах 3 и 4.

Сумма налога исчисленная - Общая сумма начисленного НДФЛ.

Сумма фиксированных авансовых платежей - на эту сумму уменьшается начисленный НДФЛ.

Сумма налога удержанная — общая сумма удержанного НДФЛ. Для справки с признаком 2 или 4 ставится ноль.

Сумма налога перечисленная — общая сумма перечисленного НДФЛ. Для справки с признаком 2 или 4 ставится ноль.

Сумма налога, излишне удержанная налоговым агентом — не возвращенная налоговым агентом излишне удержанная сумма НДФЛ, а также сумма переплаты по налогу, образовавшаяся из-за того, что налоговый статус физического лица в отчетном году изменился.

Сумма налога, не удержанная налоговым агентом — сумма начисленного НДФЛ, которую налоговый агент не удержал в отчетном периоде.

Уведомление, подтверждающее право на уменьшение налога на фиксированные авансовые платежи — заполняется при наличии соответствующего уведомления. Указываются номер и дата уведомления, а также код налогового органа, выдавшего уведомление.

В заключительной части справки расписывается представитель налогового агента.

Читайте также: