Программа лайф втб страхование как вернуть деньги

Обновлено: 02.07.2024

Статья подготовлена 09.10.2018 г., а опубликована в январе 2019 г. С даты подготовки до даты публикации статьи прошло продолжительное время. Обратите на это внимание. Процентов 20% информации устарело, но 80% информации можно использовать при возврате страховки ВТБ Финансовый резерв.

Статья содержит информацию по возврату страховки ВТБ Финансовый резерв. И частично отвечает на актуальный сейчас вопрос – возможно ли вернуть данную страховку без повышения процентной ставки по кредиту.

Статья для Вас, если:

Я хочу Вас предупредить:

Моя цель: проинформировать Вас в полном объеме по условиям кредитования; условиям страхования; страховым тарифам; о своем мнении по возврату страховки ВТБ Финансовый резерв и т.д. То есть моя цель: информирование Вас по возврату страховки ВТБ Финансовый резерв.

Вам никто не мешает обратиться к другим юристам по возврату страховки. Только, если Вы услышите от других юристов, что возврат страховки ВТБ Финансовый резерв – это легко и у Вас нет никаких рисков. То не верьте этому!

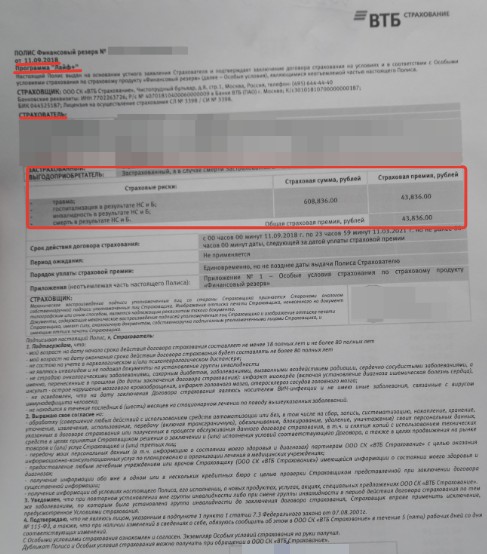

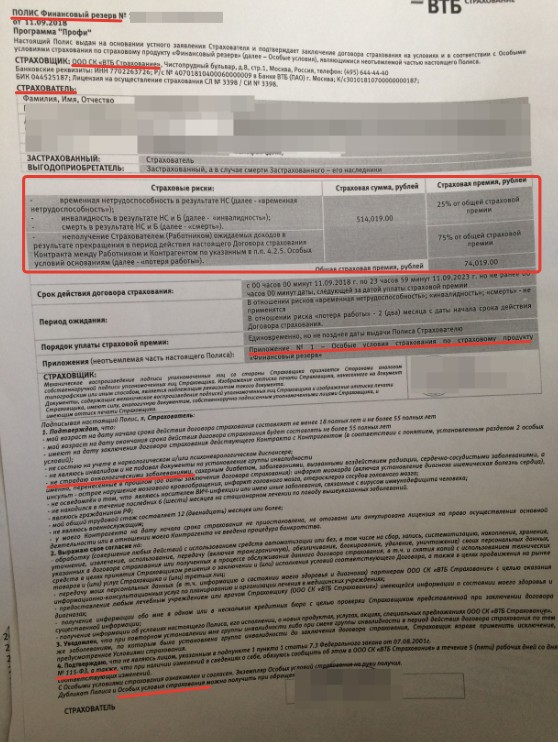

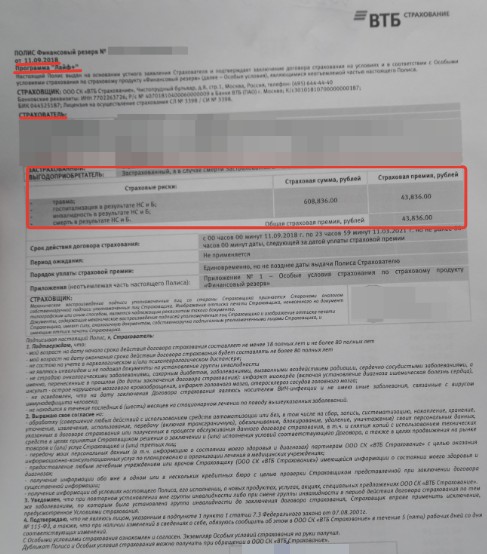

Смотрим пример настоящего страхового полиса

Вывод: вернуть страховку ВТБ Финансовый резерв стало намного легче (процесс возврата страховки ВТБ разберем позже); но у заемщика (у Вас, у Страхователя) возникли существенные риски увеличения процентной ставки по кредиту.

Сейчас очень тяжело прогнозировать процесс возврата страховки ВТБ Финансовый резерв. Так как практики еще очень мало. Но у меня есть свое видение (пока предварительное) данного процесса. Представляю Вашему вниманию мое мнение по возврату страховки ВТБ Финансовый резерв. Сразу скажу, что процесс может быть коротким, а может быть длинным. Я вашему вниманию представляю пессимистический вариант возврата страховки ВТБ Финансовый резерв. То есть, длинный.

Очень важно. Пока не забыл! Делать возврат страховки ВТБ Финансовый резерв 100% стоит тем заемщикам, которые планируют в ближайшее время после получения кредита досрочно гасить кредит. Это даже не надо подтверждать расчетами! Думаю, что все согласны с этим.

Итак, 1-3 шаг.

- Изучение кредитных документов и документов по страхованию. Данный шаг рассмотрен в этом статье.

- Изучение условий страхования. Принятие решение по возврату страховки ВТБ.

- Оценка экономической эффективности возврата страховки ВТБ (сравниваем эффект от возврата страховки с увеличением процентной ставки по кредиту).

Самостоятельно проверьте процентную ставку по кредиту. Увеличиться ли она после возврата?

- Перейдите в сервис по проверке % ставки;

- Активируйте услугу - 100 рублей ;

- Внесите данные;

- Получите ответ по % ставке.

При возврате страховки ВТБ не старше 14 дней.

4-6 шаг.

- Оформление договора страхования в другой страховой компании на более выгодных условиях (если возможно).

- Подготовка и подача комплекта документов для возврата страховки ВТБ. Подготовка и подача сопроводительного письма о заключении договора страхования в другой компании.

- Подготовка и подача досудебной претензии по возврату страховки ВТБ.

7-9 шаг.

- Возможное увеличение процентной ставки по кредиту банка ВТБ.

- Подготовка и подача в банк ВТБ претензии касательно необоснованного увеличения процентной ставки по кредиту со стороны банка.

- Подготовка и подача искового заявления в суд по необоснованному увеличению процентной ставки по кредиту со стороны банка ВТБ.

Итак, все сказанное мною ранее было только вступлением к основной теме статьи. К изучению кредитных документов и документов по страхованию, чтобы владеть информацией по страховке ВТБ Финансовый резерв и по возврату страховки ВТБ Финансовый резерв. Переходим к основной части статьи!

Первая страница данной анкеты ничего интересного для нас не содержит. Только общая информация.

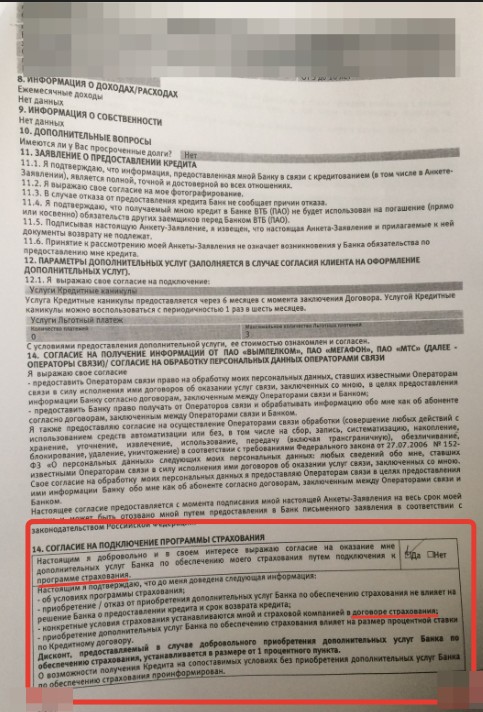

Смотрим вторую страницу анкеты – заявления на получение кредита. Интересующая нас информация в пункте 14.

Заметьте, что в рассматриваемом примеры два пункта 14. Опечатка со стороны банка. Давайте перейдем на следующий слайд и укрупним нужный нам пункт 14.

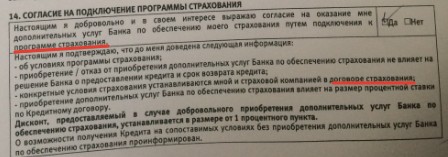

Увеличиваем пункт 14 анкеты-заявления на получение кредита.

Давайте проведем небольшую работу и сравним названия страховок в анкете-заявлении, кредитном договоре и посмотрим непосредственно саму страховку. Проверим, нет ли противоречий в названиях страховок в этих трех документах. Для этого составим небольшую таблицу.

Заполняем таблицу по анкете-заявлению. Посмотрите на противоречия, которые содержаться в пункте 14 анкеты-заявления на получение кредита.

Самостоятельно проверьте процентную ставку по кредиту. Увеличиться ли она после возврата?

- Перейдите в сервис по проверке % ставки;

- Активируйте услугу - 100 рублей ;

- Внесите данные;

- Получите ответ по % ставке.

При возврате страховки ВТБ не старше 14 дней.

Сравнение названий страховок в анкете-заявлении, кредитном договоре и страховке

- По тексту 14-го пункта анкеты-заявления везде идет речь об программе страхования и обеспечении банком страхования заемщика.

- Из 7 смысловых абзацев данного пункта в 6-ти говориться о подключении к программе страхования, программе страхования, обеспечении банком страхования заемщика.

- В 1-м пункте из 7-ми говориться о договоре страхования между клиентом и страховой компанией.

Самое главное! Вы выражаете свое согласие на подключение к программе страхования. Очень интересно! Будем потом искать ЭТУ программу страхования. Есть ли она у нас?

Далее таблицу не заполняем пока, чтобы не вносить путаницу в ход мыслей. Давайте дальше смотреть и изучать документы.

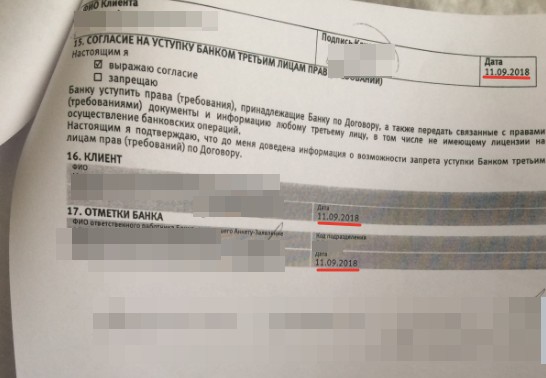

Смотрим третью страницу анкеты-заявления на получение кредита.

Ничего интересного данная страница для нас не содержит.

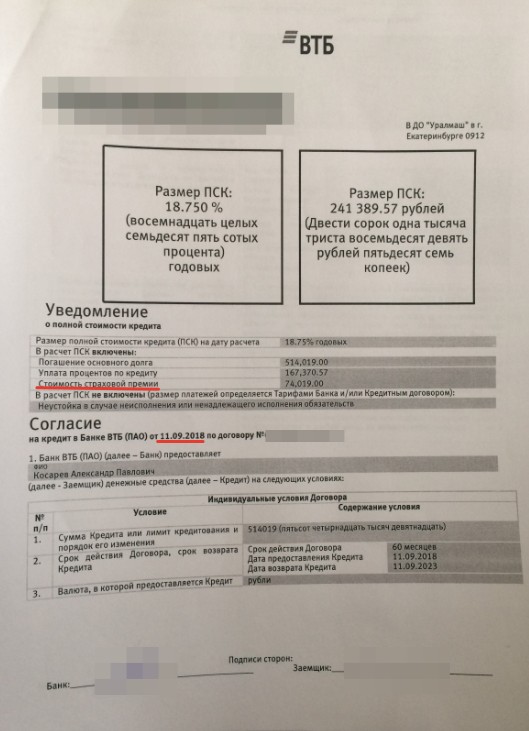

Смотрим первую страницу кредитного договора.

Итак, Вы видите перед собой новую форму кредитного договора банка ВТБ на потребительские цели. А именно, первую страницу кредитного договора.

Следующая пометка подтверждает актуальность информации. Дата рассматриваемого кредитного договора от 11.09.2018 г.

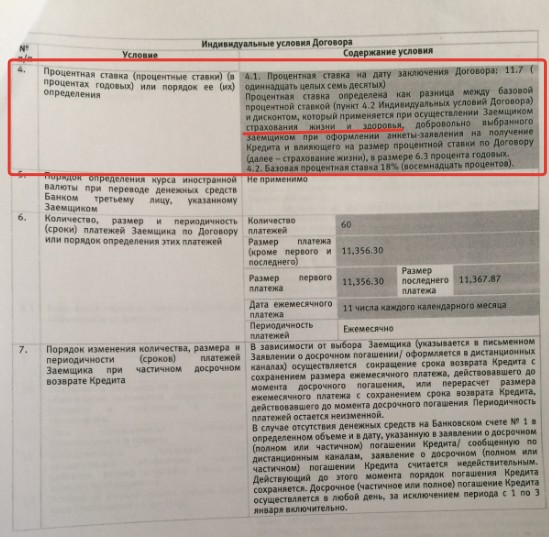

Переходим на вторую страницу кредитного договора.

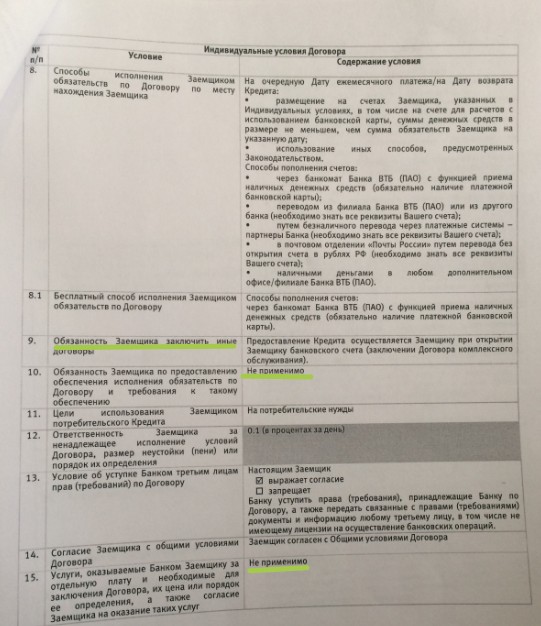

Смотрим третью страницу кредитного договора.

Данная страница содержит два положительных условия для клиента.

Нет ни слова про подключение к программе страхования и нет ни слова про договор страхования. Положительный момент для возврата страховки без увеличения процентной ставки по кредиту.

Опять! Нет ни слова про подключение к программе страхования и нет ни слова про договор страхования. Положительный момент для возврата страховки без увеличения процентной ставки по кредиту.

Опять! Нет ни слова про подключение к программе страхования и нет ни слова про договор страхования. Положительный момент для возврата страховки без увеличения процентной ставки по кредиту.

Итого третья страница кредитного договора содержит три положительных условия для заемщика для возврата страховки без увеличения процентной ставки по кредиту.

Самостоятельно проверьте процентную ставку по кредиту. Увеличиться ли она после возврата?

- Перейдите в сервис по проверке % ставки;

- Активируйте услугу - 100 рублей ;

- Внесите данные;

- Получите ответ по % ставке.

При возврате страховки ВТБ не старше 14 дней.

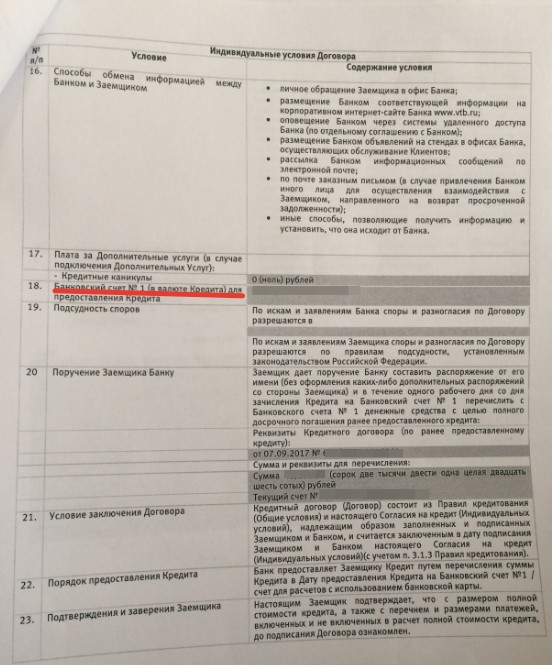

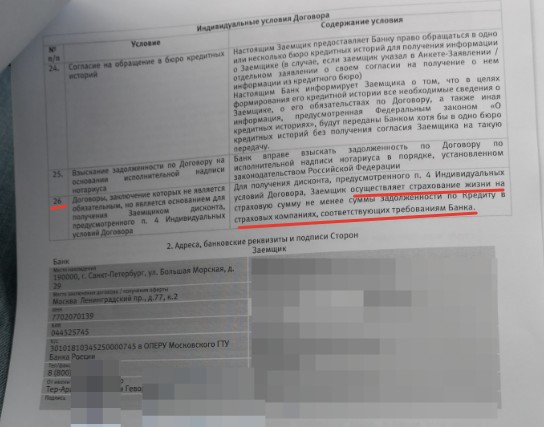

Рассмотрим четвертую страницу кредитного договора.

Кроме того, после возврата страховки экономически целесообразно писать и подавать заявление о досрочном частичном погашении кредита. В этом случае Вы вернете не только страховку, но и сэкономите на процентах по кредиту на страховку.

Очень интересная пятая страница кредитного договора.

Что необходимо выделить из данного пункта:

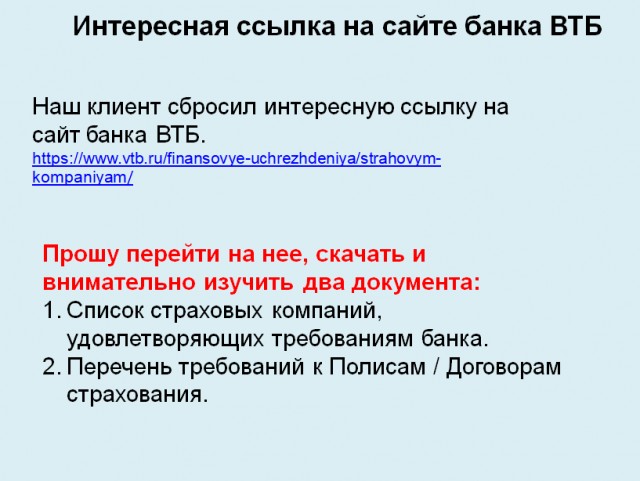

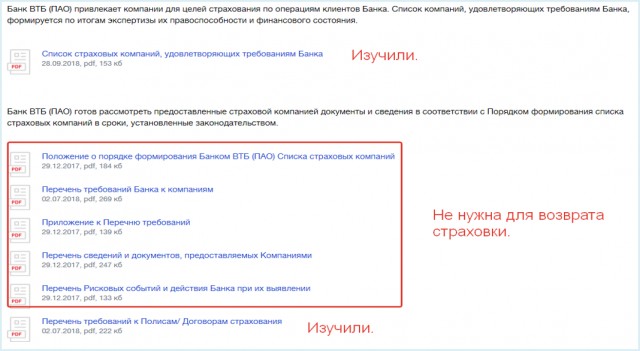

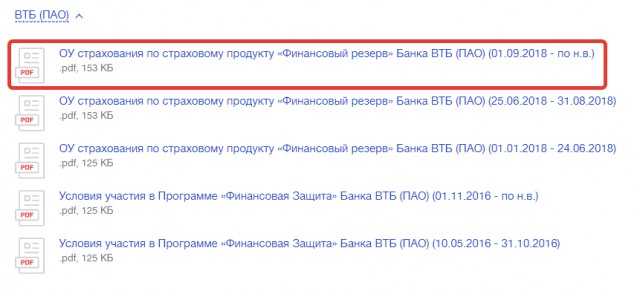

Итак, обратите внимание на ссылку на сайт банка ВТБ.

Говорю спасибо клиенту, который сбросил мне эту ссылку. Прошу перейти на нее и внимательно изучить документы. Особенно, список страховых компаний, удовлетворяющих требованиям банка и перечень требований к Полисам / Договорам страхования.

Переходим к списку страховых компаний.

Давайте сначала посмотрим его. В перечне мы видим список из 26 страховых компаний. Как я понимаю. Для возврата страховки Вам необходимо заключить договор страхования в любой из перечисленных страховых компаний. Но давайте пока не будем торопиться с выводами. В конце статьи я планирую сделать выводы и там дам конкретные советы по возврату страховки ВТБ.

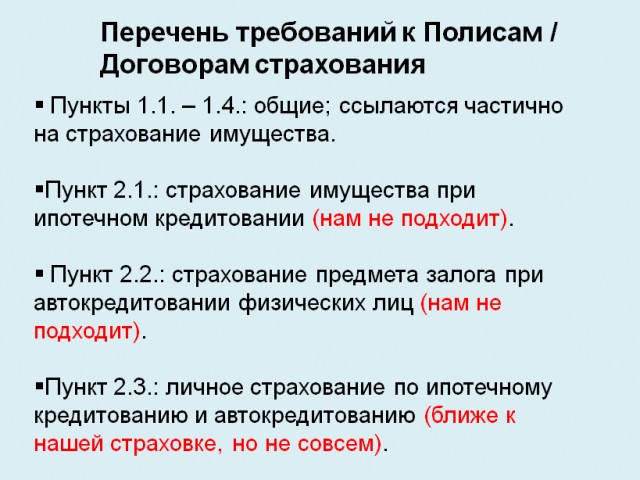

Внимательно читаем перечень требований к Полисам / Договорам страхования.

Нам эти требования нужны, чтобы их выполнить и заключить ЛИЧНОГО СТРАХОВАНИЯ В РАМКАХ ПОЛУЧЕНИЯ ПОТРЕБИТЕЛЬСКОГО КРЕДИТА и вернуть страховку ВТБ Финансовый резерв.

- Пункты 1.1. – 1.4.: общие; ссылаются частично на страхование имущества.

- Пункт 2.1.: страхование имущества при ипотечном кредитовании (нам не подходит).

- Пункт 2.2.: страхование предмета залога при автокредитовании физических лиц (нам не подходит).

- Пункт 2.3.: личное страхование по ипотечному кредитованию и автокредитованию (ближе к нашей страховке, но не совсем).

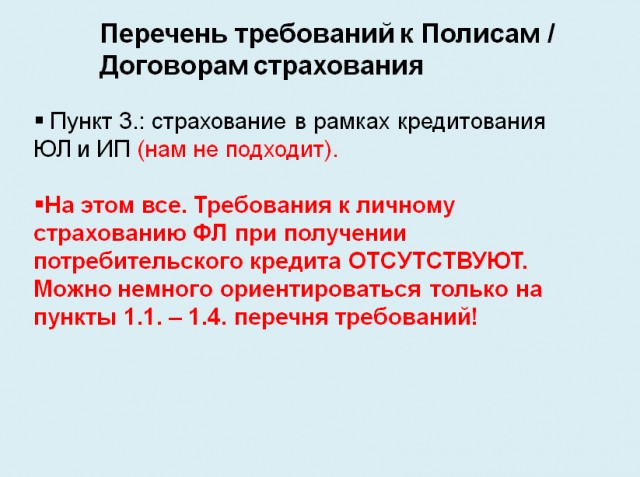

- Пункт 3.: страхование в рамках кредитования ЮЛ и ИП (нам не подходит).

- На этом все. Требования к личному страхованию ФЛ при получении потребительского кредита ОТСУТСТВУЮТ. Можно немного ориентироваться только на пункты 1.1. – 1.4. перечня требований!

Самостоятельно проверьте процентную ставку по кредиту. Увеличиться ли она после возврата?

- Перейдите в сервис по проверке % ставки;

- Активируйте услугу - 100 рублей ;

- Внесите данные;

- Получите ответ по % ставке.

При возврате страховки ВТБ не старше 14 дней.

Итак, мы с вами подробно рассмотрели информацию на сайте ВТБ для страховых компаний: список страховых компаний и перечень требований к полисам / договорам страхования.

Данная информация поможет Вам вернуть страховку ВТБ Финансовый резерв без повышения процентной ставки по кредиту. Остальная информация нам не потребуется для возврата страховки ВТБ.

Если я вначале подготовки данной статьи сомневался в возврате страховки ВТБ, то сейчас у меня практически нет сомнений, что страховку можно вернуть без повышения процентной ставки по кредиту.

Итак, мы разобрали кредитный договор. Теперь самое время заполнить второй столбец таблицы по сравнению названий страховок в анкете-заявлении, кредитном договоре и в страховом полисе.

Сравнение названий страховок в анкете-заявлении, кредитном договоре и страховке

- По тексту 14-го пункта анкеты-заявления везде идет речь об программе страхования и обеспечении банком страхования заемщика.

- Из 7 смысловых абзацев данного пункта в 6-ти говориться о подключении к программе страхования, программе страхования, обеспечении банком страхования заемщика.

- В 1-м пункте из 7-ми говориться о договоре страхования между клиентом и страховой компанией.

Названия страховок в кредитном договоре встречаются два раза. Противоречие между названием двух страховок имеется. Смотрите таблицу. Данным противоречием также можно воспользоваться при возврате страховки ВТБ Финансовый резерв.

В данной статье я не буду рассматривать условия страхования и сравнивать с другими компаниями. Иначе никто не дочитает статью до конца. Давайте просто обратим внимание на условия, которые нам нужны для возврата страховки ВТБ:

Все тоже самое, как и по предыдущему слайду. Повторяться не буду.

Еще раз скажу. Чтобы вернуть страховку ВТБ Финансовый резерв и банк не увеличил по Вам процентную ставку по кредиту, Вам необходимо очень хорошо разбираться в условиях страхования и кредитования. Поэтому я так подробно и разбираю данные документы.

Самостоятельно подготовьте заявление.

- Перейдите в сервис для подготовки заявления;

- Активируйте услугу - 700 рублей ;

- Заполните данные;

- Скачайте подготовленное заявление на возврат страховки.

Для возврата страховки ВТБ не старше 14 дней.

Это период времени, в течение которого Страхователь – физическое лицо вправе отказаться от договора страхования и получить возврат уплаченной страховой премии частично либо в полном объеме на условиях, указанных в договоре страхования.

Больше ничего интересного первая страница особых условий для возврата страховки ВТБ Финансовый резерв не содержит. Переходим на следующий слайд.

Смотрим четвертую страницу особых условий страхования по страховке ВТБ Финансовый резерв. Пункты 6.5.1-6.5.2.

Вам надо прочитать, чтобы вернуть страховку ВТБ Финансовый резерв. Давайте по порядку!

Пункт 6.5.1. говорит нам, что для возврата страховки не должно пройти 14 календарных дней с даты заключения страхового полиса. На дату отказа от договора страхования не должно быть страховых случаев.

Пункт 6.5.1.1. характеризует перечень документов, которые Вы должны подготовить для возврата страховки ВТБ Финансовый резерв: 1) Заявление об отказе, подписанное Страхователем. 2) Договора страхования. 3) Документ, подтверждающий оплату страховой премии. 4) Копию паспорта с фото и пропиской.

Пункт 6.5.1.2. говорит нам о способах отправки комплекта документов для возврата страховки ВТБ Финансовый резерв: нарочное вручение Страховщику или через организацию почтовой связи.

Пункт 6.5.1.4. содержит срок возврата страховки ВТБ Финансовый резерв. 10 рабочих дней с даты поступления соответствующего письменного заявления Страхователя об отказе от договора страхования с указанным пакетом документов.

Последний пункт на данном слайде 29 – пункт 6.5.2. Если Страхователь нарушил период охлаждения, то возврат страховой премии не происходит! Статья 958 ГК РФ.

Я Вас обрадую. Мы рассмотрели все документы. Теперь заполним до конца таблицу по названию страховок, и я Вам в тезисной форме дам или повторю советы по возврату страховки ВТБ Финансовый резерв без повышения процентной ставки по кредиту.

Сравнение названий страховок в анкете-заявлении, кредитном договоре и страховке

- По тексту 14-го пункта анкеты-заявления везде идет речь об программе страхования и обеспечении банком страхования заемщика.

- Из 7 смысловых абзацев данного пункта в 6-ти говориться о подключении к программе страхования, программе страхования, обеспечении банком страхования заемщика.

- В 1-м пункте из 7-ми говориться о договоре страхования между клиентом и страховой компанией.

Вывод: В анкете-заявлении на получение кредита говориться, что Вы даете свое согласие на подключение к программе страхования. В пункте 4 кредитного договора дисконт по процентам находиться в прямой связи со страхованием жизни и здоровья, добровольно выбранного при оформлении анкеты-заявления. НО! Страховой полис Финансовый резерв – это не подключение к программе страхования!

Поэтому Вы можете отказаться от страховки и вернуть страховку ВТБ Финансовый резерв, а банк ВТБ не вправе увеличить процентную ставку по кредиту. Если исходить из буквального трактования названий страховок и отличий между присоединением к программе страхования (это по сути коллективная страховка) и страховым полисом Финансовый резерв (это по сути индивидуальная страховка).

Но, к сожалению не все так просто. Банк ВТБ может увеличить процентную ставку по кредиту и все вышесказанное Вы будете доказывать в суде. Поэтому будьте готовы к этому!

Мы с Вами дошли до предпоследнего слайда. Вы представьте – сейчас мы с вами будем рассматривать 31 слайд. В нем я сжато дам 2 (два) варианта отказа от страховки ВТБ Финансовый резерв.

Молодой человек в 17 мая 2019 года берет кредит в 200 000 рублей (нужно было 150, но с учетом премий и страховки получилось больше), автоматически ему подают на подпись договор страхования, за который он тут же платит 7000 рублей премии (есть чек). В договоре страхования (на страховую сумму 50 000 рублей) есть пункт «Страхователь в течение 30 дней с даты уплаты страховой премии в праве согласиться с условиями страхования…или отказаться от договора страхования и получить уплаченную им страховую премию. Если клиент не воспользовался своим правом – договор активируется автоматически). Естественно, он не пользуется этим правом и все подписывает.

01 октября 2019 года (есть справка от банка) он досрочно и полностью гасит кредит и 07 октября 2019 года пишет заявление на возврат части страховой суммы за неиспользованный период в сумме 45 285.67 рублей. Учитывая, что возможность наступления страхового случая отпала, и существование страхового риска прекратилось, просит расторгнуть договор страхования, срок действия которого по договору страхования теперь уже истёк 17 мая 2020 года.

Страховая компания же отказывает ему и пишет от 17 октября 2019 года о том, что срок действия страхового договора 7 лет (как срок действия договора на кредит) и руководствуются статьей 958 ГК РФ.

С 01 сентября 2020 года при досрочном отказе от договора страхования, в том числе в связи с полным досрочным погашением кредита, банки обязаны возвращать заемщикам уплаченную страховую премию (ее часть). Новые правила применяются к договорам, заключенным после 01 сентября 2020 года.

Может попробовать еще раз обратиться в страховую компанию, если откажут письменно – попробовать обратиться в суд?

Ответы на вопрос:

Ланита Викторовна! Можно обратиться, если выгодоприобретателем по страховке является банк, а договор страхования связан с кредитным договором, вследствие чего досрочное исполнение обязательств по кредиту влечет возможность прекращения договора страхования в соответствии с п.1 ст.958 ГК РФ, согласно которому:

договор страхования прекращается до наступления срока, на который он был заключен, если после его вступления в силу возможность наступления страхового случая отпала и существование страхового риска прекратилось по обстоятельствам иным, чем страховой случай.

Застрахованный риск неуплаты долга по кредитному договору в этом случае пропадет, а это значит, что и отпадет возможность наступления страхового случая в форме несвоевременной уплаты или неуплаты банку кредита с процентами. А это значит, что в соответствии с абзацем первым п.3 ст.958 ГК РФ при досрочном прекращении договора страхования по обстоятельствам, указанным в п.1 ст.958 ГК РФ, страховщик имеет право на часть страховой премии пропорционально времени, в течение которого действовало страхование", и эта норма (абзац первый п.3 ст.958 ГК РФ) имеет приоритет над нормой, приведенной в абзаце втором п.3 ст.958 ГК РФ (где при досрочном отказе страхователя (выгодоприобретателя) от договора страхования уплаченная страховщику страховая премия не подлежит возврату, если договором не предусмотрено иное), т.е. данная норма применяется в первую очередь. Ведь договор страхования не заключался сам по себе, а неразрывно связан с кредитным договором, что подтверждается данными о выгодоприобретателе - банке.

Это означает, что при досрочном погашении кредита Вы вправе требовать расторжения неразрывно связанного договора страхования с кредитным договором с возвратом остатка страховой премии, приходящейся на неиспользованный период.

Любое требование предъявляйте в письменном виде. Заявление подавайте в двух экземплярах, на одном из которых (Вашем) добейтесь проставления отметки о принятии с печатью, датой, должностью, фамилией и подписью принявшего лица, а также входящим номером. А в случае отказа отправляйте заявление заказным письмом с уведомлением и описью вложения, а также отметкой почтового работника на Вашем экземпляре.

Оформляя кредит, банки предлагают одновременно подписать страховой договор. Это – не является обязательным условием, за исключением автокредитования и взятия ипотеки. Клиент сам принимает решение. Кредитозаемщикам ВТБ предлагает страхование по программе Лайф.

Каковы условия страхования, можно ли не подписывать страховой договор, как отказаться от кредита Лайф и вернуть вложенные средства волнует многих заемщиков. Все подобные финансовые вопросы требуют скрупулезного изучения.

Зачем заключается страховой договор при оформлении кредита

Получить приличный кредит сегодня можно, предоставив минимальный пакет документов. Но бывают определенные обстоятельства, когда погасить займ, не предоставляется возможным. Можно привести множество причин: болезнь, потеря трудоспособности, перевод на нижеоплачиваемую должность, сокращение, рождение ребенка. Учитывая эти обстоятельства, банки стараются застраховать свои средства от невозврата.

Что значит для банка и заемщика страхование кредита

При невозможности вовремя вернуть кредит, деньги за клиента возмещает кредитное страхование. Это – плюс и для банковского учреждения, и для кредитозаемщика, страховка покрывает задолженность. По этим вопросам страхования по программе Лайф надо обращаться ООО СК ВТБ.

При оформлении займа сотрудник банка рассчитывает ежемесячную сумму, которую необходимо уплатить по страховке. Если заемщик погашает кредит досрочно, страховой полис продолжает действовать. Это, как утверждают банки, – защита на завтрашний день.

Возникает вопрос, не слишком ли дорого? Необходимо ознакомиться с условиями, какие права есть у клиента по программе Лайф ВТБ страхования, как вернуть деньги.

Как банк зарабатывает на страховке

Говоря о размере страхового взноса, сотрудники банка, сильно занижают сумму. Как разобрать, каков размер взноса? По правилам страхования ВТБ 24 Лайф плюс страховка входит в общую сумму займа. На эту сумму и начисляются проценты. Но сумма страхования в графике погашения кредита отдельно не прописывается.

Но узнать ее можно самому. Надо на сайте открыть кредитный калькулятор. Ввести сумму кредита, сроки, указать % ставку, вид платежа, сумму ежемесячного платежа и переплату. Реальная цена страховки будет выше.

Возврат страховки по кредиту ВТБ

Возврат страховой премии осуществляется согласно действующему законодательству. Перед тем, как принять решение, необходимо изучить условия по страховому полису, свои права, что гласит закон, и только потом действовать. Существуют нюансы, по которым процедуру возврата средств невозможно осуществить.

Законодательная основа страхования

Если клиенту говорят, что страхование кредита обязательно, – это неправда. Согласно закону банки должны страховать только при предоставлении кредита на покупку авто и по ипотеке. Во всех остальных вариантах – страхование является добровольным.

Изучаем свои права

Финансовая грамотность в этих вопросах поможет действовать правильно. Какие права есть у клиента:

Возвращать деньги по страховке или нет

Перед принятием решения о разрыве страхового соглашения необходимо изучить еще ряд вопросов. Разрыв договора невозможен, если вы являетесь участником программы коллективного страхования ВТБ, финансовый резерв Лайф не возвращается.

Процедура может усложниться, если существует запрет на получения денег по страхованию. В этом случае на возврат средств можно рассчитывать после длительных разбирательств.

Как расторгнуть договор страхования

Вы подписали страховой договор, но потом изучили законодательство и свои права и решили вернуть страховку. На это отводится всего 5 дней.

Как вернуть средства по программе Лайф ВТБ 24 страхование:

Способы возврата денег

Условия возврата страховых средств расписаны в пунктах договора.

Изучив досконально условия ВТБ страхования, финансовый резерв Лайф можно вернуть двумя способами:

- Мирно, написав заявление.

- Обратившись в законодательные органы (суд), если банк отказывается возвратить деньги.

Перечень документов, необходимых для отказа от страхования:

- Страховой полис;

- Договор по кредиту;

- Паспорт;

- Заявление.

Условия возврата средств при досрочном расторжении страхового соглашения

Можно ли расторгнуть раньше срока ВТБ страхование Лайф плюс, условия прописаны в страховом полисе. Эту информацию можно найти на сайте ВТБ. При досрочном расторжении вся сумма по страховке не будет возвращена, клиенту возвращается только часть средств.

Для расторжения клиенту надо самому прийти в отделение банка и написать заявление с указанием номера страхового полиса и счета, на который будут возвращаться средства.

Поскольку при досрочном погашении кредита услуга со стороны страхователя была предоставлена не в полном объеме, банк должен вернуть оставшуюся часть страхового резерва.

Размеры страховой суммы

В полном размере средства будут возвращены, если клиент обратился в ВТБ в 5-ти дневный срок с момента подписания соглашения. Если кредитозаемщик решил отказаться от ВТБ страхования в более поздние сроки, финансовый резерв Лайф возвращается частично.

Отказ от коллективного страхования ВТБ Лайф

Можно подать в суд, рассчитывать на положительное решение не стоит. Хотя есть прецеденты, когда суд выносит решение в пользу кредитозаемщика. Без помощи адвокатов, разбирающихся в особенностях кредитного страхования, не обойтись.

Чтобы эти вопросы не возникали в будущем, при подписании договора кредитования лучше сразу отказаться от ВТБ страхование Лайф плюс.

Внимание! При отказе подписать договор страхования, банк может установить более высокую процентную ставку по кредиту.

Возврат финансового резерва по программе Лайф ВТБ 24

Рассмотрим вопрос, можно ли вернуть финансовый резерв без повышения процентной ставки за кредит. Риск повышения процентной ставки при отказе страхования остается. Через суд решить этот вопрос, как показывает практика, не возможно.

Какие шаги нужно предпринять:

- Изучить все кредитные документы по условиям повышения процентной ставки;

- Изучить программу Лайф ВТБ 24 страхование, все условия;

- Оценить экономическую эффективность отказа от страховки с учетом увеличения процентов по кредиту;

- Оформить страховку по другой программе, если понадобится;

- Подготовка документов на возврат по программе Лайф плюс ВТБ 24;

- Подача документов в отделение ВТБ;

- Если банк увеличивает процентную ставку, подаем заявление-претензию, касающуюся необоснованного повышения процентов по займу;

- Подача иска в суд.

Сотрудник банка не предупредил о страховке и не хочет принимать заявление на отказ

Для страхования кредита не требуется письменного заявления, клиент дает согласие в устной форме. Сотрудники банка не акцентируют внимание на страховке, а представляют на подпись весь пакет документов. Часто страховка просто навязывается. Для ее отказа надо написать заявление. Если документ не хотят рассматривать, необходимо уточнить причины отказа.

Основанием может быть:

- Обращение не по месту, заявление подается в то отделение, где заключался договор;

- Договоре страхования прописан пункт о невозможности его расторжения.

Если отказ от страховки и возврат страховой премии не противоречат правилам страхования, финансовый резерв Лайф ВТБ возвращается клиентам. ООО СК ВТБ идет навстречу и выполняет условия соглашения.

Стоит ли разбираться со страховкой?

Каждый клиент должен сам себе ответить, нужна ли ему страховка, какую сумму он хотел бы отдать за страхование займа. Если вы подписали соглашение по страхованию, но хотите отказаться от него, это можно сделать в любое время.

Согласно закону о защите прав потребителя клиент может подать иск в суд:

На стороне клиента закон о защите прав потребителя:

- Банк не должен навязывать или утаивать дополнительные услуги;

- Банк не предоставил выбор: страховаться или нет, где оформить страховку;

- Сотрудник банка не предложил вариант кредитования без страховки.

В случае судебных разбирательств клиенту может быть выплачена сумма страховой премии и штраф банку за неисполнения требований законодательства.

1. Новый Федеральный закон от 27.12.2019 N 483-ФЗ

В целях защиты таких заемщиков-страхователей (или застрахованных) с 01 сентября 2020 года вступил в силу Федеральный закон от 27.12.2019 № 483-ФЗ, который внес поправки в закон "О потребительском кредите (займе)".

Соответственно новые правила применяются только к тем договорам страхования, которые заключены после 01 сентября 2020 года.

Если ваши договора заключены ДО 01 сентября 2020 года, или вы не подпадаете под условия возврата страховки по закону № 483-ФЗ, о других способах ее возврата при досрочном погашении кредита читайте мою другую статью по ссылке .

Законом в числе прочего установлен ряд условий для возврата страховой премии за неистекший период страхования:

- полное досрочное погашение кредита;

- страхование является обеспечением исполнения кредита (займа) в понимании п. 2.4. ст. 7 закона "О потребительском кредите (займе)";

- отсутствуют события, имеющие признаки страхового случая;

- наличие заявительного порядка для возврата премии.

(см.: п. 10 и 12 ст. 11 закона "О потребительском кредите (займе)")

Установлен и срок возврата страховки – 7 рабочих дней.

Журналисты во всех СМИ поспешили порадовать, что теперь-то можно вернуть любую страховку если кредит досрочно погашен. Однако не спешите радоваться.

2. Плохая новость

Законом введено понятие "договора страхования, заключенного в целях обеспечения исполнения обязательств заемщика по договору потребительского кредита (займа)" (ч.2.4. ст.7 закона "О потребительском кредите", Письмо ЦБ РФ от 30.09.2020 г. № 31-5-1/2286).

Договор страхования считается заключенным в целях обеспечения займа, если:

- в зависимости от заключения заемщиком такого договора страхования банк предлагает разные условия кредита (в части срока возврата, его полной стоимости, процентной ставки и т.д.);

- если выгодоприобретателем по страховке является банк, который получает страховую выплату при невозможности гашения кредита заемщиком и данная выплата подлежит пересчету соразмерно долгу по кредиту.

Так вот вернуть можно будет не любую страховку, а только ту, которая является обеспечением исполнения займа. Вот тут и кроется весь подвох. Не каждая страховка подпадает под это определение. Не каждую страховку можно квалифицировать как заключенную в целях обеспечения займа.

За 1,5 года действия закона 483-ФЗ видно как банки и страховые компании пробуют пользоваться лазейкой закона, чтобы не возвращать страховку при полном досрочном погашении кредита даже после 01 сентября 2020 года. Они зашифровывают условия договоров так, чтобы невозможно было идентифицировать договор страхования, как заключенный в целях обеспечения исполнения обязательств по кредиту.

К сожалению, на их сторону пока становится Центральный банк и Финансовый уполномоченный. Суды выносят решения как в пользу потребителей, так и в пользу страховых компаний. Хоть с момента действия закона 483-ФЗ прошло больше года, но судебная практика окончательно не сформирована. Причина – введение длительной досудебной процедуры.

3. Хорошая новость

К счастью, переломить ситуацию в пользу заемщика удается в суде. Не все суды соглашаются с мнением страховых компаний и финансового уполномоченного. Стали появляться положительные прецеденты.

После изучения договора страхования выяснилось, что формально ни по каким признакам он не подпадает под страховку, заключенную в целях обеспечения займа. Но мы нашли зацепки.

В претензионном порядке страховая компания отказала в возврате страховой премии. Центральный банк встал на их сторону указав, что страховка не является обеспечением кредита (см.: документ по ссылке ). Такого же мнения был и Финансовый уполномоченный (см.: документ по ссылке ).

Но в суде нам удалось доказать, что страховка, является обеспечением займа и, следовательно, подлежит возврату при полном досрочном погашении кредита (см.: первую и последнюю страницы решения суда ).

Положительных судебных прецедентов появляется все больше. Вывод пока таков: хотите вернуть страховку – обращайтесь в суд .

4. Как выиграть дело в суде?

Мы применяем универсальный лайфхак – полную стоимость кредита (ПСК). Она является одним из самостоятельных способов идентификации договора страхования как заключенного в целях обеспечения займа. ПСК — это все расходы, связанные с кредитом, которые несет кредитозаемщик. Она определяется как в процентах годовых, так и в денежном выражении и указывается в квадратных рамках в правом верхнем углу первой страницы кредитного договора перед таблицей с индивидуальными условиями. Исходными данными для расчета ПСК является сама сумма кредита (ст. 6 Федерального закона от 21.12.2013 N 353-ФЗ "О потребительском кредите").

В 99 % случаев страховка входит в тело кредита. Соответственно если страховая премия по договору страхования входит в общую сумму кредита, то увеличивается также полная стоимость кредита(в денежном выражении) и наоборот, если страховая премия не входит в тело кредита, ПСК уменьшается. Таким образом страховка напрямую влияет на условия кредита в части его полной стоимости, следовательно, является заключенной в целях обеспечения его исполнения .

В целом очевидно, что чем больше сумма (тело) кредита, тем больше и переплата процентов по нему (ПСК в денежном выражении) и наоборот, чем меньше сумма (тело) кредита, тем меньше переплата процентов по нему (ПСК в денежном выражении).

Не стоит пугаться этой страшной формулы определения полной стоимости кредита. Она применяется лишь для расчета ПСК, определяемой в процентах годовых (п. 2 ст.6 закона "О потребительском кредите").

Нас интересует ПСК, определяемая в денежном выражении . Она рассчитывается путем простого суммирования ряда платежей заемщика (п. 4.1. ст.6 закона "О потребительском кредите (займе)"). Как правило ПСК соответствует сумме всех процентов по кредиту, являющихся частью каждого из аннуитетных платежей. Эту цифру вы найдете также в графике платежей по кредиту.

5. А если вернули только часть страховки?

Другая хорошая новость – Центробанк стал учитывать интересы потребителей.

Ситуация : заемщик получил кредит и страховку по нескольким страховым рискам (на случай смерти, инвалидности, нетрудоспособности, потери работы и т.д.). Затем он полностью досрочно погасил кредит, обратился в страховую компанию с требованием вернуть страховку за неистекший период по всем рискам. Но страховая компания возвращает страховку не по всем, а по отдельным страховым рискам, которые, по ее мнению, служат целям обеспечения кредита. От возврата остальной части премии – отказывается. Возникает вопрос: почему не вернули страховку по другим рискам?

В июле 2021 г. вышло письмо Центробанка, в котором он разъяснил, что закон не выделяет риски, служащие целям обеспечения кредита, и риски, не преследующие такую цель. Поэтому сообщает о недопустимости частичного возврата страховок по причине наличия в договоре страхования различных рисков, и необходимости исключения из деятельности страховых организаций подобных практик. Иное, по мнению Банка России, может свидетельствовать о нарушении прав и законных интересов потребителей (см.: Информационное письмо Банка России от 13.07.2021 № ИН-06-59/50 "О возврате части уплаченной страховой премии по отдельным страховым рискам при досрочном исполнении заемщиком обязательств по договору потребительского кредита (займа)").

Идею ЦБ начали подхватывать Финансовый уполномоченный и суды (см.: апелл. определение Мосгорсуда от 26.10.2021 № 33-43111/2021 ).

6. Досудебная процедура и Финансовый уполномоченный

Этап 1 : обращение в страховую компанию с заявлением о возврате страховки. Срок рассмотрения – обозначен в Правилах страхования, но не более 30 дней.

Этап 2 : повторное обращение в страховую компанию с заявлением-претензией в порядке ст. 16 Закона № 123-ФЗ. Срок рассмотрения: от 15 рабочих дней до 30 календарных дней со дня получения (в зависимости от электронной или обычной формы).

Этап 3 : обращение к Финансовому уполномоченному. Он в течение 3 рабочих дней со дня получения уведомляет о принятии документов к рассмотрению либо об отказе в этом. Общий срок рассмотрения: 15 рабочих дней. По итогам как правило выносится Решение, которое вступает в силу по истечении 10 рабочих дней после подписания.

И только потом можно подавать иск в суд ( Этап 4 ).

С 28 ноября 2019 года потребитель финансовых услуг вправе судиться со страховщиком только после получения от финансового уполномоченного решения по обращению (ч.2 ст.25 и ч.6 ст.32 Федерального закона от 4 июня 2018 г. № 123-ФЗ "Об уполномоченном по правам потребителей финансовых услуг", п. 4 "Обзора практики рассмотрения судами споров, возникающих из отношений по добровольному личному страхованию, связанному с предоставлением потребительского кредита", утв. Президиумом ВС РФ 05.06.2019).

При этом если Решение ФинУпола не устраивает, вам дается всего 30 дней чтобы подать иск в суд к страховой компании. Данный срок является процессуальным и исчисляется без учета нерабочих дней (с применением ч. 3 ст. 107 ГПК РФ, "Разъяснения по вопросам, связанным с применением Федерального закона от 4 июня 2018 г. N 123-ФЗ", утв. Президиумом ВС РФ 18.03.2020).

Не у каждого получается пройти эти этапы с первого раза. Неопытным потребителям или юристам тот или иной этап приходится повторять дважды и даже трижды .

Рекомендую делать все обращения по форме, утвержденной Советом службы финансового уполномоченного. Скрупулезное и последовательное заполнение всех необходимых сведений в заявлениях, выдержка сроков их рассмотрения – залог успешного прохождения всех этапов с 1-ого раза. Или доверьте эту работу профессионалам.

Клиенты нас часто спрашивают, почему до сих пор не наработана судебная практика по этим делам? Ответ банален: для прохождения всех 4 этапов порой уходит до 7 месяцев. Но для закрепления практики положительные прецеденты должны пройти и через Верховный Суд РФ. Для этого потребуется еще несколько месяцев (пройти апелляцию, потом 2 кассации, т.е. еще 3 этапа).

7. Расчет страховой премии за неистекший период страхования

Как уже упоминалось, при полном досрочном погашении кредита возврату подлежит только страховая премия за неистекший период страхования, т.е. за вычетом части денежных средств, исчисляемой пропорционально времени действия страховки (п.10 и п.12 ст.11 закона "О потребительском кредите").

Договор страхования заключен на 60 мес.: с 00:00 часов 08.09.2020 по 07.09.2025 года, что составляет 1825 дней.

Страховка действовала 35 дней: с 08.09.2020 по 13.10.2020 года (до полного досрочного погашения кредита).

- с 01.01.2018 года – он составляет 14 календарных дней со дня заключения договора.

9. Гарантии закона 483-ФЗ

Законом №483-ФЗ прописан ряд гарантий.

В обоих случаях срок возврата денег – 7 рабочих дней. Также в обоих случаях условием возврата является отсутствие событий, имеющих признаки страхового случая.

Ранее Указанием Банка России от 20.11.2015 № 3854-У было указано лишь о возврате страховой премии, и срок возврата был дольше – 10 рабочих дней.

Гарантии по информированию.

Теперь, когда заемщику предоставляется услуга страхования, как способ обеспечения кредита, в обязательном порядке предоставляется информация:

- о содержании этой услуги;

- о соотношении страховой премии и размера иных платежей по услуге (платы за присоединение, комиссии банка и т.д.) либо о максимальном размере платежа заемщика, включающего премию и иные платежи, из которых формируется стоимость услуги;

- о праве заемщика отказаться от этой услуги в течение 14 календарных дней посредством подачи кредитору или третьему лицу, действовавшему в интересах кредитора, заявления об исключении его из числа застрахованных лиц.

(ч.2.1. ст.7 закона "О потребительском кредите").

Гарантии предоставления кредита без страховки

Пунктом 2.2. ст.7 закона "О потребительском кредите" закреплено: если законом не предусмотрено обязательное личное страхование, банк обязан выдать кредит без страховки, но с увеличенной процентной ставкой.

Страхование заемщиком своей жизни и здоровья может быть условием получения кредита, если это согласовано сторонами кредитного договора и заемщик письменно выразил свое согласие на страховку в заявлении о предоставлении потребительского кредита (ч.18 ст.5, ч.2 ст.7 Закона от 21.12.2013 N 353-ФЗ; п. 1 Информации Банка России; п. 3.1 Информации Банка России; Информация Роспотребнадзора от 21.04.2015; Информационное письмо Банка России от 26.07.2019 № ИН-06-59/65). Но и в этом случае страховка остается добровольной.

Читайте также:

- Можно ли посадить в тюрьму человека без паспорта

- Какие льготы в чеченской республике

- В каких аспектах рассматривается педагогическое проектирование деятельностном и процессуальном

- Когда можно подать поручение на вывод денег с брокерского счета сбербанк

- Я понимаю что банк действует по моему поручению как в собственном интересе