Кто подписывает больничный лист если нет главного бухгалтера

Обновлено: 23.05.2024

С января 2022 года бумажные листки нетрудоспособности полностью заменят электронные аналоги. Работодатели обязаны будут обеспечить прием и оплату электронного листка нетрудоспособности, а также информировать своих работников по всем вопросам, связанным с новым форматом больничных.

Шаг 1. Приобрести усиленную квалифицированную электронную подпись (УКЭП)

Только этот вид подписи можно использовать при работе с ЭЛН[1]. УКЭП оформляется на должностное лицо, которое будет работать с ЭЛН. Выдают УКЭП удостоверяющие центры, аккредитованные Минкомсвязи России.

Шаг 2. Установить программу взаимодействия с ФСС России

Выберите программное обеспечение, при помощи которого будет происходить обмен информацией с ФСС России. Есть несколько способов стать участником информационного взаимодействия:

1. Создать личный кабинет страхователя на сайте фонда[2].

Шаг 3. Назначить ответственного по работе с ЭЛН

Ответственного за работу с ЭЛН назначают приказом. Только в этом случае уполномоченное лицо может подписывать ЭЛН своей электронной подписью[6]. Ответственным может быть бухгалтер, главный бухгалтер или непосредственно руководитель компании.

Шаг 4. Разработать порядок работы с ЭЛН

Четкий порядок действий важен и для работников, и для ответственного за работу с ЭЛН. Чтобы избежать конфликтов, порядок можно:

• закрепить в каком-либо локальном акте (например, в Правилах внутреннего трудового распорядка);

• оформить в виде отдельной инструкции или

При разработке регламента обратите внимание на следующие моменты:

• работник сообщает работодателю номер ЭЛН любым доступным способом: по телефону или электронной почте. Какие-либо распечатки или талоны предъявлять не надо;

– не оформляется заявление на получение пособия;

– работник не дает письменное согласие на оформление ЭЛН[7];

– уменьшится срок передачи в ФСС России сведений, необходимых для назначения и выплаты пособия, — составит три рабочих дня[8].

Сейчас на это отводится пять рабочих дней (считаем с даты, когда работодатель узнал о закрытом больничном);

• если работодатель передаст в ФСС России неверные сведения и это приведет к излишнему начислению пособия, ему придется возместить переплату[9].

Для работников можно разработать памятку, которая будет подсказывать, что им следует делать при открытии больничного листа в электронном виде:

Памятка для работника

1. Сообщить работодателю номер ЭЛН любым способом (указать, кому работник может сообщить этот номер, по какому телефону или на какой адрес электронной почты).

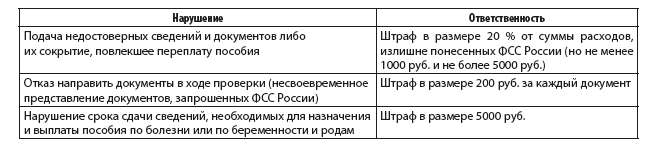

Ответственность за нарушения, допущенные в работе с ЭЛН

Можно сказать, что переход на электронные больничные листки полностью завершился. Окончание переходных этапов венчают новые штрафы[10], которые вводятся с января 2022 года:

ВОПРОС В ТЕМУ

Что делать, если работник принесет бумажный больничный после 1 января 2022 года?

[1] Пункт 16 Правил взаимодействия медучреждений, ФСС России и работодателя (утв. Постановлением Правительства РФ от 16.12.2017 № 1567; в ред. от 20.11.2018); п. 74 Порядка выдачи и оформления листков нетрудоспособности, включая порядок формирования листков нетрудоспособности в форме электронного документа, утв. Приказом Минздрава России от 01.09.2020 № 925н (далее — Порядок № 925н).

Электронный больничный введен законом от 01.05.2017 № 86-ФЗ, который внес поправки в действующее законодательство о социальном страховании и охране здоровья. Этим же законом установлено, что Правительство должно разработать порядок информационного взаимодействия между всеми участниками процесса выдачи больничного листа. Однако регламента нет до сих пор.

Обратите внимание! У работодателей пока нет обязанности принимать больничные листы в электронном виде. Если вы не намерены внедрять такую возможность, следует заранее предупредить об этом работников.

Если же решено начать работу с электронными листками нетрудоспособности, следует воспользоваться рекомендациями ФСС:

Обмен данными и безопасность

Больничный лист в электронной форме введен для упрощения его обработки и уменьшения документооборота. Суть процесса заключается в прямом взаимодействии страхователя и фонда — работа упрощается именно за счет этого.

Нередко на рабочем ПК бухгалтера по соображениям информационной безопасности ограничен доступ в интернет. В этом случае взаимодействовать напрямую с информационной системой ФСС не получится. Конечно, это осложняет процесс работы с электронным больничным, но не делает его невозможным.

Однако передать рассчитанные данные в ФСС будет еще сложнее. Для этого придется вновь воспользоваться компьютером, который имеет доступ в интернет, войти в личный кабинет на сайте ФСС и внести данные в электронный больничный. Как вариант, можно настроить учетную систему таким образом, чтобы бухгалтер смог обрабатывать документы на своем компьютере (без выхода в интернет), затем передавать их в ФСС через другой ПК, подключенный к интернету.

Советы по обеспечению безопасности

Общие рекомендации специалистов для безопасной работы в любой информационной системе таковы:

- Нужно проявлять банальную бдительность — не открывать подозрительные письма, не запускать вложения, не скачивать программы и документы с сомнительных источников.

- Не следует пренебрегать антивирусным ПО, а также его своевременным обновлением.

- Файлы с расширениями js, .cmd, .bat, .vba, .ps1 являются потенциально опасными — их открытие лучше ограничить.

- Следует применять специальные средства резервного копирования данных. Созданные копии лучше хранить на других носителях: на сервере, в облаке, на USB-устройствах. Целесообразно установить ограничение прав на изменение документов в папках с резервными копиями, если они хранятся в открытом доступе.

- Рекомендуется применять межсетевые экраны. При настройках целесообразно явно указывать, какое взаимодействие разрешено.

- Нужно взять за правило регулярно обновлять программное обеспечение. В первую очередь — операционную систему, антивирусы и браузеры. В обновлениях производители исправляют выявленные ошибки, которые могут вызвать уязвимость компьютера.

- Следует ограничить права пользователей системы в соответствии с их должностными обязанностями. Например, чаще всего рядовому сотруднику ни к чему права администратора системы.

- Чем длиннее пароль — тем он надежнее. Так, длинный пароль из строчных букв предпочтительней, чем короткий, состоящий из набора символов, цифр, строчных и заглавных букв.

Для того чтобы подписать электронный больничный лист, сегодня достаточно только КЭП страхователя. Однако в порядок передачи информации через портал ФСС планируют внести изменения уже с 1 апреля текущего года. Если это случится, то в дополнение к подписи страхователя понадобятся подписи руководителя и главного бухгалтера. Порядок взаимодействия будет таков:

Фонд пока точной информации по этому поводу не давал. Однако, вероятнее всего, будут применяться такие подписи:

- Подпись страхователя. Это КЭП, оформленная на юридическое лицо, с указанием любого физического лица (не только руководителя). Например, это может быть подпись для сдачи отчетности.

- Подпись руководителя. Это КЭП юрлица с указанием руководителя или КЭП физического лица, которая выдана на руководителя организации.

- Подпись главного бухгалтера. Это КЭП компании, в которой указан главный бухгалтер, либо КЭП физического лица, который занимает должность главного бухгалтера.

Получается, что если КЭП страхователя оформлена на руководителя или главного бухгалтера, то можно будет обойтись двумя подписями. Это соответствует текущей позиции ФСС, которую он высказывал в частных разъяснениях.

Новый порядок работы

После введения электронных листков нетрудоспособности их обработка, с одной стороны, немного упростилась. Участникам пилотного проекта больше не нужно вносить информацию о больничном в реестр вручную либо сканировать документ. Теперь программа, в которой бухгалтер формирует реестр для передачи в ФСС, самостоятельно получает данные из электронного больничного.

Для всех остальных

Страхователи других регионов действуют иначе. Обработка электронного больничного производится непосредственно в личном кабинете ФСС либо в сервисе для отправки отчетности. Во втором случае лист подгружается из личного кабинета по номеру. Когда документ обработан и подписан, он сохраняется в личном кабинете.

Выходом было бы программное обеспечение для работы с системой ФСС без захода в личный кабинет. А именно для импорта и экспорта больничных листов, для их преобразования в реестр пособий. Однако пока такого решения рынок не предлагает.

В 2021 году работодатели должны назначать и выплачивать больничные пособия по новым правилам. Рассказываем, что изменилось для работодателей и какие новые обязанности у них появились.

Новые обязанности работодателей в 2021 году по оплате больничных

С 2021 года все без исключения регионы перешли на прямые выплаты социальных пособий из средств ФСС. Зачетный механизм при исчислении взносов на обязательное социальное страхование был упразднен (Федеральный закон № 243-ФЗ от 03.07.2016).

Выплачивать пособие за весь период больничного листка работодателям больше не потребуется. Соответственно, не потребуется и представлять заявления на возмещение/зачет выплаченных сотрудникам пособий. Все страховые взносы в ФСС работодатели будут уплачивать в полном объеме без возможности их уменьшения на величину выплаченных в пользу работников больничных пособий. При этом обязанность по оплате сотрудникам первых 3 дней временной нетрудоспособности сохраняется за работодателями в полном объеме. Возмещать работодателям эти деньги ФСС по-прежнему не будет.

Шпаргалка по статье от редакции БУХ.1С для тех, у кого нет времени

1. С 2021 года все регионы перешли на прямые выплаты социальных пособий из средств ФСС. Зачетный механизм при исчислении взносов на обязательное соцстрахование был упразднен.

2. С 2021 года работодатели выплачивают своим работникам больничные пособия за первые 3 дня временной нетрудоспособности. Все последующие дни больничного оплачивает ФСС.

3. Работодатель должен получить от работника документы, необходимые для назначения и выплаты больничного пособия, рассчитать и выплатить пособие за первые 3 дня, сформировать и представить в ФСС комплект документов для выплаты пособия за весь последующий период временной нетрудоспособности.

4. Работодатель обязан назначить сотруднику пособие по временной нетрудоспособности в течение 10 календарных дней со дня обращения сотрудника за пособием.

5. Пособие за первые 3 дня болезни работодатель должен перечислить сотруднику в ближайший после назначения пособия день, установленный для выплаты зарплаты.

7. ФСС обязан выплатить свою часть пособия в течение 10 календарных дней с момента поступления в фонд документов от работодателя.

8. Несоблюдение сроков для передачи документов в ФСС грозит работодателю штрафом от 300 до 500 рублей.

С учетом вышеуказанных изменений обязанности работодателей в части оплаты больничных листов теперь будут сводиться к выполнению следующих действий:

- получение от работников документов, необходимых для назначения и выплаты больничного пособия;

- выплата пособия за первые 3 дня болезни;

- формирование и представление в ФСС комплекта документов для выплаты пособия за весь последующий период временной нетрудоспособности.

Какие документы работодатель должен получить от работника для назначения больничного пособия

Поскольку в 2021 году оформление больничных пособий осуществляется через работодателей, именно на них возлагается обязанность по получению от работников сведений и документов, необходимых для назначений этих пособий.

В число таких документов входят (ч. 5 ст. 3 Федерального закона от 29.12.2006 № 255-ФЗ):

- заявление о назначении и выплате больничного пособия;

- листок временной нетрудоспособности, оформленный и выданный медицинской организацией в электронной форме или на бумажном носителе;

- справка о сумме заработка, если в расчетном периоде гражданин работал и у других работодателей (такую справку работник получает по предыдущему месту работы по форме, утв. приказом Минтруда РФ от 30.04.2013 № 182н).

К заявлению прикладывается оригинал больничного листка (номер электронного больничного), предоставленный работником. Причем к оплате принимаются больничные листки, с момента оформления которых прошло не более 6 месяцев (п. 17 Постановления Правительства РФ от 30.12.2020 № 2375).

Работодатель заполняет только свою часть больничного листка. То есть указывает в нем сведения об организации и самом работнике, средний заработок сотрудника для начисления пособия, средний дневной заработок, а также сумму пособия за первые 3 дня больничного.

Получив от работника все нужные документы, работодатель осуществляет расчет и выплату пособия за первые 3 дня больничного, формирует пакет документов для оплаты больничного за оставшийся период и направляет его в ФСС.

Выплата пособия за первые 3 дня больничного

Работодатель обязан назначить сотруднику пособие по временной нетрудоспособности в течение 10 календарных дней со дня обращения сотрудника за его получением.

Само пособие за первые 3 дня болезни работодатели обязаны перечислять на зарплатные карты своих сотрудников в ближайший после назначения пособия день, установленный для выплаты зарплаты (ст. 15 Федерального закона от 29.12.2006 № 255-ФЗ).

Законодательство не обязывает работодателей оформлять для перечисления пособия отдельный платежный документ. И больничное пособие, и зарплату (аванс) можно перечислить на банковскую карту сотрудника одной платежкой, указав в ней соответствующие типы назначения платежа.

При этом с выплаченного работнику пособия работодатель должен удержать и уплатить в бюджет НДФЛ. НДФЛ перечисляется в бюджет не позднее последнего дня месяца, в котором было выплачено больничное пособие (абз. 2 п. 6 ст. 226 НК РФ).

Передача в ФСС документов для выплаты больничного пособия

В число таких документов входят заявление, больничный листок, сведения о среднем заработке сотрудника для расчета больничного и опись этих документов.

Оставшуюся часть пособия ФСС выплатит работнику в течение 10 календарных дней с момента поступления в фонд документов или реестра сведений от работодателя. Пособие перечислят на банковский счет или через организацию федеральной почтовой связи по выбору самого сотрудника.

Как отвечает работодатель за несвоевременную передачу больничных в ФСС

Если работодатель в течение 5 рабочих дней после получения от работника всех необходимых документов для назначения больничного пособия не передаст эти документы в ФСС, его могут привлечь к административной ответственности.

Законодательство предусматривает административную ответственность за непредставление и несвоевременное представление в ФСС документов и сведений, необходимых для назначения и выплаты больничного пособия.

Ответственность за это правонарушение работодатели несут по ч. 4 ст. 15.33 КоАП РФ (нарушение порядка и сроков представления документов в территориальные органы ФСС). В соответствии с данной статьей несоблюдение 5-дневного срока подачи в ФСС необходимых документов влечет наложение штрафа на руководителя и главного бухгалтера организации-работодателя в размере от 300 до 500 рублей.

Главный бухгалтер в отпуске - кто подписывает документы, требующие наличия его подписи? Решаться этот вопрос может разными способами. Рассмотрим, какими могут быть эти способы и что определяет выбор конкретного из них.

Какими видами отпусков может воспользоваться главбух

Главный бухгалтер — фигура достаточно значимая для любого экономического субъекта. Он не только организует процесс формирования данных бухгалтерского, налогового, управленческого учета и контролирует создание всех видов отчетности, основанной на этих данных, но и:

- взаимодействует с налоговыми органами;

- задействован в процедурах аналитического характера;

- участвует в принятии экономически значимых управленческих решений;

- отвечает за оформление достаточно широкого перечня документов, ставя на них свою подпись.

То есть длительное отсутствие главбуха на работе является весьма нежелательным. Вместе с тем он, как и все прочие работники экономического субъекта, согласно нормам ТК РФ имеет право на все виды законодательно предусмотренных отпусков. К таким отпускам, в частности, относятся:

- очередной, предоставляемый ежегодно;

- дополнительный, который для главбуха обычно предусматривают в качестве компенсации за ненормированный рабочий день;

- за свой счет;

- учебный;

- по беременности и родам;

- по уходу за ребенком.

И в силу этого главный бухгалтер может не появляться на работе в течение достаточно продолжительного времени. Конечно, руководитель бухгалтерии периоды своих отпусков старается планировать, приурочивая их к временным промежуткам, не совпадающим с подготовкой отчетности, налоговыми проверками и иными важными моментами, требующими непосредственного его участия в процессе. В т. ч. им широко применяется дробление очередного отпуска на части, что допускает ст. 125 ТК РФ. Однако, несмотря на меры, призванные уменьшить необходимость обязательного присутствия, практически всегда уход главбуха в отпуск требует решения вопроса о том, кто будет выполнять его функции.

Какие меры по возложению функционала главного бухгалтера предлагают предпринять эксперты? Получите пробный доступ к КонсультантПлюс и бесплатно узнайте о нюансах организации работы предприятия во время отпуска главбуха.

Способы, применяемые при передаче функций главбуха

Вопрос о том, каким окажется объем этих функций и кому их выполнение будет поручено, зависит от таких параметров, как:

- масштаб конкретного экономического субъекта, определяющий общее число работников бухгалтерии и наличие у главного бухгалтера заместителя (заместителей);

- длительность периода отсутствия руководителя бухгалтерии, что приобретает особую значимость при оформлении им имеющих существенную протяженность отпусков, связанных с рождением ребенка и уходом за ним;

- перечень конкретных функций, которые потребуют выполнения в период отсутствия главбуха.

Когда у главного бухгалтера есть заместитель, в его должностные функции обычно включается обязанность замещения руководителя на время его отсутствия. Если заместитель единственный, то уход главного бухгалтера в отпуск даже не потребует оформления особого организационно-распорядительного документа для определения лица, выполняющего функции главбуха. Это лицо возникнет автоматически. Если заместителей несколько, то необходимо составить приказ о назначении конкретного лица из их числа. Никаких доплат замещение в такой ситуации не требует, т. к. подразумевается, что исполнение функций главного бухгалтера изначально учтено в окладе, который установлен заместителю.

Когда бухгалтерия небольшая и заместителя нет, для выполнения функций главбуха (в т. ч. частичных) может быть назначено лицо из числа владеющих вопросами, близкими к сфере, курируемой этим специалистом (рядовых бухгалтеров, экономистов или финансистов). Поскольку подобное назначение не освобождает выбранную для такой цели кандидатуру от исполнения ее основных обязанностей, возложение на работника дополнительных функций следует оформить как совмещение должностей с доплатой за возникшую дополнительную нагрузку.

Если отсутствие главного бухгалтера обещает быть длительным, то на этот период можно принять на работу специалиста с подходящей квалификацией со стороны или временно перевести на соответствующую должность способного выполнять такие функции работника из своего штата.

Временно переведенный на другую должность работник от выполнения своих прежних обязанностей на время перевода освобождается, а зарплату ему будут начислять в соответствии с занимаемой должностью. Сопровождается такой перевод оформлением дополнительного соглашения к трудовому договору.

Главбух в отпуске - кто подписывает документы за него

К решению вопроса о предоставлении права подписи за временно отсутствующего главного бухгалтера приходится прибегать не всегда. Это происходит, например, в ситуациях, когда:

- выполняющий его функции заместитель изначально даже в периоды присутствия главбуха подписывает документы наравне с ним;

- за время отсутствия руководителя бухгалтерии будут оформляться только те документы, подписание которых за главного бухгалтера всегда осуществляет другой специалист, которому делегировано такое право вне зависимости от того, присутствует ли главбух на работе (например, документы, сопровождающие отгрузку, — накладная (акт) и счет-фактура, или документы, не требующие подписи главного бухгалтера).

Если кроме самого главбуха создаваемые экономическим субъектом документы в силу существующего порядка не могут подписываться более никем, на время отсутствия этого лица право подписи придется предоставлять кому-то другому. Чаще всего таким лицом становится человек, который будет:

- исполнять функции главбуха в силу совмещения их с основными обязанностями;

- принят или переведен на должность главного бухгалтера временно на период отсутствия основного работника.

Однако не запрещается делегировать право подписи и иному лицу (не тому, которое выполняет все прочие функции руководителя бухгалтерии). В т. ч. подписывать документы за отсутствующего главного бухгалтера может руководитель экономического субъекта.

ВНИМАНИЕ! Отпуск бухгалтера может стать причиной для переноса сроков представления документов по проверке от ФНС.

Делегирование права подписи сопровождается оформлением доверенности, выдаваемой от имени экономического субъекта выбранному для этого лицу (кроме руководителя этого субъекта), и организационно-распорядительного документа.

Итоги

Подпись главного бухгалтера предусматривается на многих документах, оформляемых экономическим субъектом. В периоды отсутствия руководителя бухгалтерии, который наравне с прочими работниками вправе воспользоваться всеми видами предоставляемых отпусков, наличие его подписи также остается востребованным. В такой ситуации подписывать документы могут те лица, у которых право подписи изначально имеется наравне с главным бухгалтером, или те, кому оно делегировано на период отсутствия этого специалиста на работе.

- Трудовой кодекс РФ

- закон "О бухгалтерском учете" от 06.12.2011 N 402-ФЗ

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Что делать, если главбух планирует лечь в стационар? А если он заболел внезапно? Что грозит предприятию, если просрочить подачу отчетов в госслужбы? Можно ли избежать ответственности, и что нужно предпринять? Разберем подробно.

Что грозит за несдачу отчетности в 2021 году

За несвоевременную подачу деклараций и отчетов в налоговую службу предприятие накажут по ст. 119 НК РФ:

- если налоги и взносы были уплачены вовремя, а запоздала сама отчетность штраф составит 1 000 рублей за один отчет;

- если деньги в бюджет тоже вовремя не перечислили, то штраф составит от 5% до 30% от неуплаченной суммы.

Кроме того, если задержать подачу отчетности более, чем на 20 дней, налоговики вправе заблокировать расчетные счета компании.

Приостановить операции по счетам налоговики могут не только за несдачу деклараций по прибыли и НДС, но и за непредставление отчетности за работников: расчета по страховым взносам, формы 6-НДФЛ.

Руководителя организации тоже могут оштрафовать по ст. 15.5 КоАП на сумму от 300 до 500 рублей.

Аналогичные по размеру штрафы предусмотрены за неподачу расчета 4-ФСС в Фонд социального страхования, только нормативные акты и статьи КоАП другие:

- п. 1 ст. 26.30 закона от 24.07.1998 № 125-ФЗ;

- ст. 15.33 КоАП РФ (в части санкций для руководителя).

Неподача формы СЗВ-М в Пенсионный фонд также влечет штраф в размере 500 рублей за каждого работника, данные которого должны были попасть в форму (ст. 17 закона от 01.04.1996 № 27-ФЗ). А если не сдать в срок форму СЗВ-ТД, то оштрафуют уже не предприятие, а его руководителя по ст. 15.33.2 КоАП РФ.

Что можно сделать заранее

Если главбух готовится к плановой госпитализации, то у компании есть возможность продумать ситуацию заранее. Решить, кто именно примет на себя обязанности главбуха, пока тот выбыл из рабочего процесса, предстоит руководителю (ст. 7 закона от 06.12.2011 № 402-ФЗ).

Кто может временно исполнять обязанности главбуха:

1. Заместитель главбуха, если он на предприятии есть.

Если трудовой договор или должностная инструкция зама содержат условие, что на время отсутствия главбуха к заму переходят его полномочия, то даже соответствующий приказ издавать не нужно.

2. Руководитель, если он разбирается в учете и в состоянии сам сформировать отчетность.

В этом случае нужно издать приказа о временном возложении обязанностей главбуха на руководителя.

3. Другой (в том числе новый, специально нанятый) сотрудник предприятия или сторонний аутсорсер.

В этом случае необходимо, чтобы привлеченный специалист соответствовал требованиям п. 4 ст. 7 закона № 402-ФЗ.

Сторонний аутсорсер привлекается по договору оказания услуг. Своего работника можно привлечь на условиях временного перевода, внутреннего совмещения или совместительства. Нового работника можно нанять по срочному трудовому договору.

Иногда, если отчетный период уже закончился, и есть временной люфт до даты госпитализации, главбух предпочитает сдать отчеты сам по приблизительным данным. А уже потом, после выхода с больничного, сдать корректирующую отчетность. Такой способ тоже имеет право на существование, так как помогает уберечь предприятие от штрафов и блокировки счетов.

Однако, чаще все бывает не так радужно. Болезнь может настичь главбуха неожиданно, а руководитель часто имеет смутное представление о сроках подачи отчетности. Что делать, если установленные сроки вышли, а отчетность не была сдана?

Как избежать ответственности

Согласно ст. 111 НК РФ, если у налогоплательщика есть обстоятельства, которые исключают вину в совершении налогового правонарушения, санкции могут быть полностью отменены.

Процитируем подп. 2 п. 1 данной статьи:

Таким образом, предприятие может представить в налоговый орган:

- документ, который подтвердит болезнь главбуха в период сдачи отчетности (больничный лист);

- документ, согласно которому обязанность по сдаче отчетности лежит исключительно на главбухе (Положение о бухгалтерии, трудовой договор с главбухом и т. д.).

Приложить эти документы можно как в момент сдачи запоздавшей отчетности, так и к возражениям на акт о налоговом правонарушении.

Если аргументы не сработают и ваш территориальный налоговый орган вынесет решение о привлечении к ответственности, его стоит обжаловать через вышестоящий орган — УФНС. Если обжалование результатов не принесло, обращайтесь в суд.

Вот положительные решения суда по данному вопросу:

- Постановление ФАС Дальневосточного округа от 27.04.2009 № Ф03-1568/2009;

- Постановление ФАС Северо-Западного округа от 19.09.2008 по делу № А56-46717/2007.

Аналогичным образом следует поступить с фондами.

Даже если совсем отменить санкции не удастся, суд может счесть болезнь главбуха смягчающим обстоятельством, и сумму штрафа удастся значительно снизить.

Читайте также: