Сколько у россии имущества за рубежом

Обновлено: 20.05.2024

Действующее российское законодательство признает иностранных и российских юридических лиц практически равными участниками рынка при приобретении и отчуждении недвижимости на территории РФ.

Публикация

Статья опубликована в Правовой базе "Консультант" в 2018 году

Действующее российское законодательство признает иностранных и российских юридических лиц практически равными участниками рынка при приобретении и отчуждении недвижимости на территории РФ.

Ограничения и запреты для иностранных граждан и иностранных юридических лиц предусмотрены в отношении некоторых типов земельных участков, а именно:

- Иностранные граждане, лица без гражданства и иностранные юридические лица не могут обладать на праве собственности земельными участками, находящимися на приграничных территориях и на иных установленных особо территориях Российской Федерации в соответствии с федеральными законами (п. 3 ст. 15 Земельного кодекса РФ).

- Право на заключение договора аренды земельного участка может быть приобретено коммерческой организацией с иностранными инвестициями на торгах (аукционе, конкурсе), если иное не предусмотрено законодательством Российской Федерации (абз. 2 ст. 15 ФЗ "Об иностранных инвестициях в РФ").

- Иностранные граждане, иностранные юридические лица, а также юридические лица, в уставном капитале которых доля иностранных граждан, иностранных юридических лиц составляет более чем 50%, могут обладать земельными участками из земель сельскохозяйственного назначения только на праве аренды (ст. 3 ФЗ "Об обороте земель сельскохозяйственного назначения").

Приобретение недвижимости, дальнейшее владение ею и отчуждение влекут за собой налоговые последствия.

Постановка нерезидента на учет в налоговом органе

Прежде всего по факту приобретения недвижимости на территории РФ осуществляется постановка нерезидента на налоговый учет.

По запросу иностранной организации налоговым органом может быть направлено заявителю свидетельство о постановке на учет и уведомление о постановке на учет в электронном виде, заверенные электронной цифровой подписью лица, подписавшего эти документы (абз. 3 п. 23 Приказа Минфина РФ от 30.09.2010 N 117н).

В соответствии с упомянутым Приказом, а также п. 4 ст. 85 НК РФ управления Росреестра представляют сведения в управления ФНС России в течение 10 дней со дня соответствующей регистрации или изменения сведений в Едином государственном реестре недвижимости (далее - ЕГРН), а также ежегодно до 15 февраля представляют указанные сведения по состоянию на 1 января текущего года, в объеме сведений, сформированных за предшествующий год.

Таким образом, для получения индивидуального номера налогоплательщика с момента приобретения недвижимости нерезидентом должно пройти не более 15 рабочих дней, фактически же дела обстоят несколько иначе.

Действительно, для получения свидетельства о постановке на учет необходимо ожидать выгрузки документов из Росреестра в территориальную налоговую, но, во-первых, передача не всегда осуществляется в установленные сроки. Во-вторых, по факту поступления информации в Росреестр необходимо подать заявление в территориальную налоговую по месту нахождения приобретенной недвижимости о выдаче уведомления/свидетельства о постановке на учет. Таким образом, заявительный порядок сохранен. Определение времени подачи такого заявления является задачей заявителя посредством произведения звонков в территориальную налоговую инспекцию.

Выходит красиво на бумаге, труднореализуемо на деле. Во всяком случае, никто не застрахован, что именно при передаче его сведений о приобретении недвижимости не возникнет технических неполадок в информационных системах госорганов, незапланированных смен исполнителей и других событий, препятствующих своевременной постановке нерезидента на налоговый учет.

Налог на имущество

Основной налог, который возникает при приобретении недвижимого имущества, - это налог на имущество организаций. Поскольку он является региональным, ставки его устанавливаются законодательством субъектов Федерации и не могут превышать 2% (п. 1.1 ст. 380 НК РФ). В отношении объектов недвижимого имущества, расположенных в Москве, налоговая база в отношении которых определяется как кадастровая стоимость, налоговая ставка в 2018 году составляет 1,5 процента (п. 2 ст. 2 Закона г. Москвы от 05.11.2003 N 64 "О налоге на имущество организаций").

На основании п. 3 ст. 374 НК РФ объектом налогообложения для иностранных организаций, не осуществляющих деятельности в РФ через постоянные представительства, является находящееся на территории РФ недвижимое имущество, принадлежащее указанным иностранным организациям на праве собственности и полученное по концессионному соглашению.

При сомнении в определении вида имущества необходимо проверить наличие данных об объекте в ЕГРН. При отсутствии сведений в ЕГРН - установить, имеются ли основания, подтверждающие прочную связь объекта с землей и невозможность перемещения объекта без несоразмерного ущерба его назначению, например для объектов капитального строительства: наличие документов технического учета или технической инвентаризации объекта в качестве недвижимости; разрешений на строительство и (или) ввод в эксплуатацию; проектной или иной документации на создание объекта и (или) о его характеристиках (письмо ФНС России от 02.08.2018 N БС-4-21/14968@).

Для целей уплаты налога на имущество организаций и представления налоговой декларации объектами налогообложения по налогу на имущество организаций не признаются (п. 4 ст. 374 НК РФ):

Налоговая база в отношении объектов недвижимого имущества иностранных организаций, не осуществляющих деятельности в Российской Федерации через постоянные представительства, а также объектов недвижимого имущества иностранных организаций, не относящихся к деятельности данных организаций в Российской Федерации через постоянные представительства, определяется как кадастровая стоимость объектов недвижимого имущества, указанная в Едином государственном реестре недвижимости по состоянию на 1 января года налогового периода (п. 2 ст. 375 НК РФ, в ред. Федерального закона от 03.08.2018 N 334-ФЗ, пп. 3 п. 1 ст. 378.2 НК РФ).

В соответствии с п. 1 ст. 382 НК РФ сумма налога исчисляется по итогам налогового периода как произведение соответствующей налоговой ставки и налоговой базы, определенной за налоговый период. Сумма налога, подлежащая уплате в бюджет по итогам налогового периода, определяется как разница между суммой налога, исчисленной в соответствии с п. 1 ст. 382 НК РФ, и суммами авансовых платежей по налогу, исчисленных в течение налогового периода. Порядок определения налога может быть представлен так:

(Кадастровая стоимость имущества x Ставка налога) - Авансовые платежи = Налог за имущество.

В случае если определена кадастровая стоимость здания, в котором расположено помещение, являющееся объектом налогообложения, но при этом кадастровая стоимость такого помещения не определена, налоговая база в отношении этого помещения определяется как доля кадастровой стоимости здания, в котором находится помещение, соответствующая доле, которую составляет площадь помещения в общей площади здания (п. 6 ст. 378.2 НК РФ).

В отношении объектов недвижимого имущества иностранных организаций указано, что в случае, если кадастровая стоимость не определена, налоговая база принимается равной нулю (п. 14 ст. 378.2 НК РФ).

Ввиду отсутствия в п. 6 ст. 378.2 НК РФ конкретизации объектов налогообложения, правило об использовании кадастровой стоимости здания при определении налоговой базы, вероятно, должно применяться и в отношении помещений, принадлежащих иностранной организации.

Если же не определена и кадастровая стоимость здания, в котором расположено помещение, принадлежащее иностранной организации, применяется правило п. 14 ст. 378.2 НК РФ: налоговая база равна нулю.

При этом обязанность по представлению налоговых деклараций по налогу на имущество организаций, предусмотренная ст. 386 Кодекса, распространяется и на иностранные организации, владеющие имуществом, налоговая база в отношении которого равна нулю (письмо ФНС России от 20.05.2015 N ГД-4-14/8527@).

К слову об обязанности по представлению налоговой декларации, отметим, что иностранное юридическое лицо как владелец объекта недвижимости обязано также сообщать в налоговый орган по местонахождению своей недвижимости сведения об участниках этой иностранной организации (для иностранной структуры без образования юридического лица - сведения о ее учредителях) по состоянию на 31 декабря соответствующего налогового периода, включая раскрытие порядка косвенного участия (при его наличии) физического лица или публичной компании, в случае, если доля их прямого и (или) косвенного участия в иностранной организации (структуре без образования юридического лица) превышает 5 процентов (абз. 2 п. 3 ст. 386 НК РФ).

Налог на прибыль

Иностранные организации, получающие доходы от источников в Российской Федерации, признаются плательщиками налога на прибыль.

К доходам иностранной организации от источников в Российской Федерации относятся в том числе доходы от продажи недвижимого имущества, находящегося на территории Российской Федерации и доходы от сдачи в аренду или субаренду имущества.

Налоговая ставка по налогу на прибыль установлена для иностранных организаций в размере 20% (пп. 1 п. 2 ст. 284 НК РФ).

Налог на прибыль иностранных организаций, не связанную с деятельностью в Российской Федерации через постоянное представительство, по доходам от использования, содержания или сдачи в аренду (фрахта) судов, самолетов, также признаваемых объектами недвижимости, в связи с осуществлением международных перевозок, - 10% (пп. 2 п. 2 ст. 284 НК РФ).

По данному вопросу следует учитывать субъектный состав сделок по отчуждению и сдачи в аренду. Если стороной в сделке с иностранной компанией является российское юридическое лицо, последнее обязано удержать и перечислить в бюджет налог на прибыль, то есть выступает налоговым агентом. Если стороной в сделке с иностранной компанией является физическое лицо, то исчислить и уплатить налог на прибыль организаций в России должна сама иностранная организация.

Иностранные юридические лица в данном контексте имеет смысл разделить на два типа:

Планируя сделку, следует учитывать факт наличия/отсутствия у РФ соглашения об избежании двойного налогообложения с соответствующим иностранным государством, предусматривающего нулевую или невысокую ставку налога у источника, а также, по возможности, невысокую эффективную ставку налога на прибыль и отсутствие других налогов на данный вид доходов. При этом нужно помнить, что если в соответствии с международным соглашением выплачиваемый доход облагается в РФ по пониженной или нулевой ставке, для применения этой ставки иностранная организация должна предоставить подтверждение своего постоянного местонахождения в соответствующем государстве (ст. 312 НК РФ).

Отметим, что в некоторых случаях соглашения об избежании двойного налогообложения закрепляют перечень объектов недвижимого имущества, отличный от того, что предусмотрен российским правом. Так, например, согласно п. 2 ст. 6 Соглашения между Правительством Российской Федерации и Правительством Республики Кипр об избежании двойного налогообложения в отношении налогов на доходы морские и воздушные суда не рассматриваются для целей налогообложения в качестве недвижимого имущества.

Налоговую базу по налогам на прибыль, связанную с арендой недвижимого имущества, можно уменьшить за счет:

- 1) передачи арендуемого недвижимого имущества в доверительное управление;

- 2) увеличения расходов, связанных с содержанием недвижимого имущества (расходы на ремонт: расходы на реконструкцию, расходы на текущий ремонт, расходы на капитальный ремонт, расходы на реконструктивные работы).

Если нерезидент сдает недвижимое имущество в аренду, важно проработать условия договора аренды, касающиеся порядка распределения расходов по капитальному и текущему ремонту, реконструкции и реконструктивным работам, так, чтобы они соответствовали законодательным нормам о возможности отнесения соответствующих расходов на уменьшение налогооблагаемой прибыли.

Согласно положениям ст. 54.1 НК РФ не допускается уменьшение налогоплательщиком налоговой базы и (или) суммы подлежащего уплате налога в результате искажения сведений о фактах хозяйственной жизни, об объектах налогообложения, подлежащих отражению в налоговом и (или) бухгалтерском учете либо налоговой отчетности налогоплательщика.

Уменьшение допускается при соблюдении одновременно следующих условий:

- 1) основной целью совершения сделки (операции) не являются неуплата (неполная уплата) и (или) зачет (возврат) суммы налога;

- 2) обязательство по сделке (операции) исполнено контрагентом и (или) лицом, которому обязательство по исполнению сделки (операции) передано по договору или закону.

Поскольку в сделках с недвижимым имуществом всегда появляются какие-то расходы, обоснованность которых может быть поставлена под сомнение контролирующими налоговыми органами, разумно сопровождать каждое действие в рамках этих сделок пакетом документов, которые смогут послужить доказательствами добросовестности налогоплательщика и его контрагентов.

Если между иностранными и российскими организациями по налогу на прибыль организаций нет серьезных отличий, то положение иностранца - физического лица по уплате НДФЛ не представляется выгодным. Так, при получении дохода от источников в Российской Федерации нерезиденту - физическому лицу придется заплатить НДФЛ по ставке 30%. При этом не имеет значения, как долго имущество находилось в собственности: имущественные вычеты не применяются.

Таковы особенности приобретения нерезидентом недвижимости на территории РФ. Подводя итог, можно отметить, что на сегодняшний день существенных отличий в положении резидентов и нерезидентов, которые можно было бы использовать в пользу владельца-нерезидента, не предусмотрено. Преимущество нерезидентного положения можно использовать при наличии между государствами соглашения об избежании двойного налогообложения, предусматривающего более выгодные условия, а также при применении сниженной налоговой ставки по доходам от использования, содержания или сдачи в аренду судов воздушного и водного транспорта.

В условиях текущей действительности, предпринимателям с постсоветского пространства, в том числе, из России приходится все чаще задумываться об оптимизации своих рисков, в том числе налоговых, связанных с выводом операционной деятельности и активов за пределы привычной юрисдикции.

Под влиянием растущего давления со стороны налоговых и контролирующих органов, а также недружественно настроенных конкурентов и кредиторов предприниматели в качестве одного из наиболее эффективных способов по защите активов видят фонды, трасты и фаундации.

Данные структуры представляют из себя особый вид правовых отношений, в рамках которых учредитель передает свое имущество в доверительное управление независимой третьей стороне, которая, в свою очередь, несет обязательства по сохранению и управлению этим имуществом в интересах конечного бенефициара.

Под активы подпадают движимое и недвижимое имущество, ценные бумаги, объекты роскоши, интеллектуальная собственность и т.д. Изложенный механизм исключает возможность неправомерного изъятия имущества у бенефициара.

Стандартно наиболее оптимальной юрисдикцией для траста является Кипр. Обусловлено это отсутствием каких-либо налогов в отношении международных трастов на Кипре и низким уровнем административных расходов по поддержанию такой структуры. Cтоимость учреждения, как правило, cоставляет от 4000 EUR, включая гербовый сбор в размере 450 EUR и ежегодное поддержание структуры со второго года — от 3000 EUR.

Сравнительно высокобюджетной опцией по защите активов является фаундация в Лихтенштейне. Данная структура может быть задействована не только с точки зрения перевода активов в доверительное управление, но также в качестве холдингового элемента, например, для целей внутригруппового финансирования.

При создании фаундации в Лихтенштейне необходимо соблюсти требование по взносу в уставной капитал. Единовременно необходимо внести 30000 CHF. Само создание такой структуры обойдется от 18000 CHF, а поддержание со второго года — от 8000 СHF.

Выше были рассмотрены структуры, направленные на защиту активов, но как же быть предпринимателю, основной задачей которого является ведение полноценной финансово-хозяйственной деятельности за рубежом? В свете тотальной деоффшоризации и автообмена налоговой информацией классические безналоговые юрисдикции уже долгое время как не являются тихими и безмятежными гаванями для ведения бизнеса. Исходя из этого, на текущий момент наиболее жизнеспособные структуры, которые могут в определенной степени использоваться как безналоговые, находятся в Гонконге, ОАЭ, CША и Эстонии (если рассматривать ЕС).

Гонконг примечателен своим территориальным принципом налогообложения, в соответствии с которым, корпоративным налогом по ставке 16,5% облагается только та прибыль, которая получена из источников в Гонконге. Во всех остальных случаях компания может работать без налогов. При этом учредителю нет необходимости снимать офис и нанимать местных работников. Компанией можно управлять удаленно. Такая структура подходит для работы с азиатским, европейским и американским рынками.

В среднем, в зависимости от состава услуг, стоимость LTD компании начинается от 1400 USD.

Необходимо упомянуть и про ситуацию с местными банками, которые стараются не работать с иностранными резидентами либо в качестве гарантий запрашивают большие активационные депозиты на счет.

Трендом последних 2-3 лет по праву считаются компании в Объединенных Арабских Эмиратах (ОАЭ). Этому способствует и благоприятный инвестиционный климат в стране, а также отсутствие ОАЭ в официальных списках стран, не рекомендованных для сотрудничества. Изначально у предпринимателей был выбор между оффшорными компаниями и структурами в свободных экономических зонах (СЭЗ) ОАЭ. В данном случае определяющим фактором являлась география планируемой деятельности компании.

Как известно, местная оффшорная компания не может работать на внутреннем рынке. Однако, на сегодняшний день, для иностранного инвестора доступен только один оптимальный тип компаний, которые находятся в СЭЗ.

Данные структуры беспрепятственно могут работать как на внутреннем, так и на международных рынках, не требуют участия местного акционера, предоставляют право бенефициару и членам его семьи в получении резидентских виз. С точки зрения обслуживания в банках такие структуры могут рассчитывать на более лояльные условия, чего нельзя сказать о местных оффшорных компаниях.

Стоимость компании в СЭЗ зависит от таких факторов, как отдаленность от Дубая и Абу-Даби, состав услуги, вид планируемой деятельности компании. В среднем стоимость регистрации начинается от 7500 USD.

Более того, некоторые штаты позволяют иностранным инвесторам сохранить определенную степень конфиденциальности по средствам закрытых реестров.

Другим важным фактором является отсутствие автообмена налоговой информацией между США и рядом стран, в частности, c Российской Федерацией. Для деятельности, в большей степени, подходит компания в форме корпорации. Обусловлено это тем, что акционеры в данной структуре полностью защищены от персональных исков, и не отвечают своим имуществом по обязательствам компании. Средняя стоимость открытия компании в США составляет от 2500 USD. Для открытия корпоративного счета в США необходимо, чтобы директор был местным резидентом. Если его нет, бенефициар компании может воспользоваться опцией номинального директора.

Определенное число предпринимателей все еще не готовы кардинально менять парадигму своего бизнеса путем регистрации компаний в отдаленных юрисдикциях, и предпочитают уже знакомую и привычную Европу. Среди стран ЕС Эстония едва ли не единственная страна, которая может предложить инвесторам безналоговый режим. Эстонская модель налогообложения предполагает, что прибыль, полученная компанией, не облагается корпоративными налогами до момента ее распределения в качестве дивидендов. Данная система вкупе с масштабной цифровизацией экономики делает Эстонию одну из наиболее привлекательных юрисдикций в ЕС для начала бизнеса. Процесс открытия и обслуживания компании максимально упрощен и производится через электронный регистр.

В качестве конкурентного преимущества бенефициар компании получает право подать прошение на получение ВНЖ, если компания работает более 6 месяцев.

Стоимость открытия компании в зависимости от состава услуг начинается от 800 EUR. Нет требований по внесению уставного капитала и содержанию физического офиса. Оборотной стороной данной юрисдикции является нелояльное отношение прибалтийских банков к иностранным резидентам, что затрудняет либо делает невозможным обслуживание нерезидентов в местных банках. В качестве панацеи могут служить банки соседних стран, готовых обслуживать иностранных клиентов вне зависимости от их резиденства.

АКЦИЯ ГОДА

Гражданин, который проживает в России более 183 дней на протяжении года, обязан платить налоги на все доходы, независимо от того, в какой стране мира он их получает. Часто с двойным налогом сталкиваются владельцы недвижимого имущества за рубежом, которое они сдают в аренду или продают.

Двойное налогообложение России со многими странами урегулировано двухсторонними договорами, что значительно облегчает жизнь налогоплательщикам.

Что значит двойное налогообложение

Под двойным налогообложением подразумевается обязательная уплата налогов на прибыль в разных государствах. Касается это обычно тех, кто является гражданином одной страны, а получает доход в другой.

Для оптимизации процесса, сокращения и без того немалых расходов на оплату сборов правительство РФ подписывает договора с другими государствами. Это помогает избежать двойной уплаты налогов.

Причины возникновения вопросов о двойном налогообложении

Самые распространенные причины двойных сборов:

- Гражданство и источник прибыли в разных государствах. Человек живет в одной стране, а прибыль получает в другой. В этом случае на доходы налогоплательщика претендуют оба государства. Это касается владельцев недвижимости, тех, кто ведет бизнес за рубежом, приезжает на заработки и т. п. В таких ситуациях одна из двух стран должна освободить человека от уплаты налогов. Если этого не происходит, в силу вступает двойное налогообложение.

- Человек имеет резидентство сразу в нескольких странах. Резидент — это тот гражданин, кто живет в родном государстве или продолжительный период — в другом. Например, иностранцы, проживающие на территории РФ более 183 дней, приобретают статус резидента. Если между двумя государствами не заключено соглашение об избежании двойного налогообложения, то резидент будет выплачивать налоговый сбор и на родине, и в стране, где получает прибыль. Вследствие этого доход может значительно сократиться или исчезнуть совсем.

Резидент — это тот гражданин, кто живет в родном государстве или продолжительный период — в другом.

Что такое договор об устранении двойного налогообложения

Согласно межгосударственным соглашениям устанавливаются нормы оплаты налогов с прибыли частных и юридических лиц, чьи доходные активы находятся за пределами страны их гражданства. Договор об устранении двойных налогов регулирует такие ситуации в 2022 году:

- Прописаны типы налогов и перечислены лица, на которые это соглашение распространяется.

- Установлен порядок распределения налоговых сборов от всех доходов между странами.

- Указаны срок действия и условия прекращения соглашения.

Благодаря таким международным договоренностям определенные виды финансовых сделок освобождаются от налогообложения в одной из двух стран. Либо налоги выплачиваются, но на льготных условиях. Это помогает налогоплательщикам в несколько раз сокращать расходы, оптимизировать проведение сделок и развивать отношения с зарубежными странами.

Как работают соглашения об избежании двойного налогообложения в России узнайте из видео, представленном ниже.

Россия заключила 83 договора об избежании двойного налогообложения с другими государствами.

Список стран, с которыми у России заключены договора об избежании двойного налогообложения в 2022 году

В этом списке в 2022 году:

- Все страны — члены ЕС, кроме Эстонии. , Австрия, Азербайджан, Армения, Аргентина, Албания, Алжир, Беларусь, Бельгия, Бразилия, Ботсвана, Венесуэла, Великобритания, Венгрия, Вьетнам, Германия, Греция, Гонконг, Дания, Египет, Израиль, Индия, Индонезия, Исландия, Ирландия, Иран, Испания, Италия, Казахстан, Канада, Киргизия, Кипр, Катар, КНДР, Китай, Куба, Корея, Кувейт, Латвия, Ливан, Литва, Люксембург, Македония, Мали, Малайзия, Мексика, Марокко, Монголия, Молдова, Намибия, Новая Зеландия, Норвегия, ОАЭ, Польша, Португалия, Румыния, Саудовская Аравия, Сербия, Сирия, Сингапур, США, Словакия, Словения, Таджикистан, Туркменистан, Таиланд, Турция, Украина, Узбекистан, Франция, Финляндия, Филиппины, Хорватия, Черногория, Чили, Чехия, Швейцария, Швеция, Шри-Ланка, Эквадор, ЮАР, Япония.

У каждого подписанного соглашения есть свое уникальное содержание, но на сегодняшний день отмечается постепенная унификация текстов договоров.

В 2020-2021 году были подписаны и ратифицированы новые соглашения с Кипром, Мальтой, Люксембургом. В результате которых процентные ставки в этих странах повысились на дивиденды и проценты.

Российские резиденты, получающие прибыль с активов в государствах, с которыми вопрос о двойном налогообложении не урегулирован, обязаны платить один и тот же налог обеим странам.

Важно! Приоритет имеет международный договор. Если в нем налоговая ставка составляет 5 %, а в отечественном НК — 10, то налогоплательщик имеет право делать выплаты по международной ставке. Но при этом нужно соблюдать строго все сопутствующие условия данного соглашения.

Что нужно для получения льгот на налоги в межгосударственных сделках

Применение льготного налогообложения, согласно условиям межгосударственного договора, возможно только при соблюдении некоторых условий.

- Необходимо подтвердить наличие иностранного партнера у российского налогоплательщика, который выплачивает ему прибыль. А также следует подтвердить нахождение партнера за рубежом.

- Зарубежный партнер должен документально подтвердить, что он получает прибыль и находится на территории государства, с которым у России подписано соглашение об отмене двойных налоговых платежей.

- Одно из частых требований к документам — наличие апостиля. Бумаги следует перевести на русский язык и представить до выплаты прибыли. Если они будут предъявлены позже, налог придется оплатить согласно условиям внутреннего НК. Позже сбор можно вернуть, а иностранному партнеру доплатить прибыль.

Размер налога в разных странах

Чтобы обойти двойное налогообложение, зарубежному партнеру необходимо представить:

- Подтверждение постоянного пребывания резидента в стране. Перевод документа на русский язык обязателен.

- Подтверждение права иностранного партнера получать доход.

Налогообложение на прибыль от сдачи недвижимости в аренду

Если резидент РФ имеет прибыль от сдачи объекта в аренду, который находится, например, в Германии, то весь оплаченный там налог вычитается из суммы сбора в РФ. Подоходный налог для резидентов России — 13 %. Если размер выплаченного налога в ФРГ меньше того, что рассчитали в РФ, то необходимо доплатить разницу.

Если человек сдает в аренду объект за границей и получает с этого доход, он обязан этот факт задекларировать в РФ. Представляется декларация в виде 3-НДФЛ. Дополнительно потребуется один из документов:

- Подтверждение размера прибыли и оплаченного налога. В нем указываются тип и размер дохода, год его получения, сумма начисленного сбора и дата его оплаты.

- Нотариально заверенная налоговая декларация на русском языке, которую подали в другой стране. Дополнительно потребуется ксерокопия платежки, свидетельствующей об оплате сбора.

Еще больше информации о налогах узнайте из видео, представленном ниже.

Оплаченный за границей налог засчитывается при представлении декларации. Сообщить о прибыли в налоговую службу и получить зачет налога разрешено на протяжении трех лет с момента получения дохода.

- Гражданин РФ имеет в Германии недвижимость и получает прибыль со сдачи ее в аренду. Налоговая ставка от аренды в Германии составляет 23,4 %, в России — 13 %. Оплачивая сбор в ФРГ, где была получена прибыль, резиденту не придется что-то платить в России, так как подоходный налог в стране ниже.

- Вычеты, предоставленные резиденту за рубежом, не учитываются при начислении налогового сбора в России. Например, у россиянина есть коттедж во Франции, от сдачи в аренду которого его годовой доход составляет 18 000 €. По местному закону собственник может потребовать половину налогооблагаемой суммы в счет содержания своей недвижимости. Следовательно, налогом будут облагаться не 18 тысяч, а — девять. Налоговая ставка нерезидентов составляет 20 %, а значит, 1800 € нужно будет отдать в счет налога.

Система вычетов не работает на территории РФ. Таким образом, резиденту следовало бы платить налоговый сбор с 18 000 €, а это 2340 € в год (13 %). Но благодаря подписанному договору об устранении двойных налогов между странами налогоплательщик доплатит всего лишь 540 €.

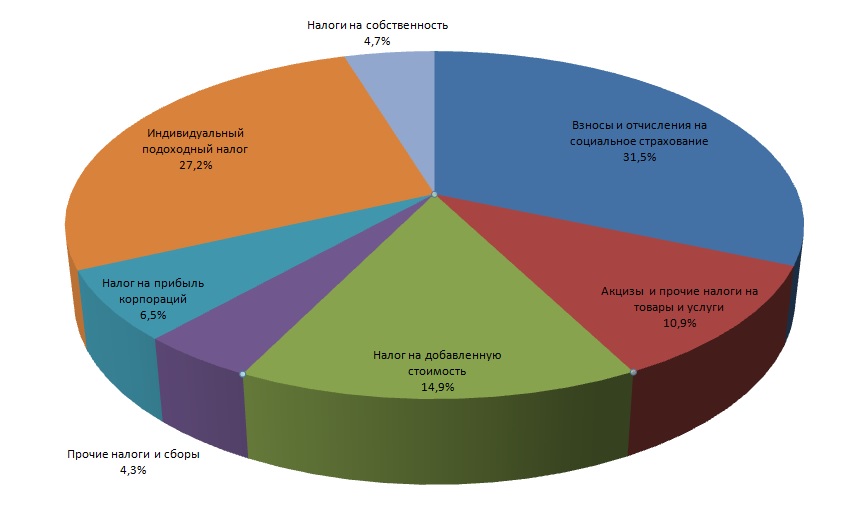

График распределения налогов (%)

Внимание! Если налоговый сбор выплачивается в РФ по упрощенной системе, то зачет его в другой стране невозможен.

Налог на прибыль с продажи недвижимости

Российский закон не разграничивает правила на продажу недвижимости внутри страны и за ее пределами. Не платить налог в России и не представлять декларацию можно только в случаях, если:

- Объект был приобретен ранее 1 января 2016 года и до продажи он находился в собственности более трех лет.

- Недвижимость приобретена после 1 января 2016 года и до момента продажи в собственности — пять и более лет. В случаях наследства, дарения, пожизненного содержания с иждивением срок собственности составляет три года и более.

Налог не платят, если недвижимость не использовалась в качестве источника получения прибыли.

Если собственник объекта не подходит под вышеперечисленные требования, он обязан представить налоговую декларацию в виде 3-НДФЛ до 30 апреля следующего года после продажи объекта. А до 15 июля оплатить налоговый сбор.

Больше информации об уплате налога при продажи квартиры Вы узнаете из видео, представленном ниже.

Налоги на прибыль от аренды и продажи могут засчитываться в РФ, согласно договору об устранении двойных налогов. Ставка для резидентов — 13 %.

Пример. Резидент России приобрел апартаменты в Испании за 400 тысяч евро, а в 2018 году продал — за 450 тысяч. Заработанные 50 000 € будут облагаться налогом (24 % в Испании, или 12 000 €). Период между приобретением и продажей объекта — более трех лет, значит, достаточно оплатить налог только в Испании.

Соглашение России и Германии

Правительства России и Германии более 20 лет назад подписали договор об устранении двойных налогов. Это наладило деловые взаимоотношения и снизило риск потери большей части доходов к минимуму.

Если налоговые сборы оплачиваются в ФРГ, то в России сокращается размер сбора. Происходит это следующим образом:

- Человек имеет доходы на территории Германии и там же платит налог.

- Соответствующие органы представляют эту информацию в Россию.

- Подоходный налог для резидентов в РФ — 13 %.

- Прибыль налогоплательщика умножается на 13 %, это и есть сумма сбора в России.

- Из суммы налога в Германии вычитается налоговый сбор в России, и получается разница, которую и должен оплатить налогоплательщик. Если разницы нет или налог в РФ меньше, чем в Германии, тогда платить российским налоговым службам ничего не нужно. Если больше, чем в ФРГ, то вносится разница.

Структура немецкой налоговой системы

Двойное налогообложение России и США

Договор об устранении двойного налогообложения между Россией и Америкой был заключен в 1992 году. Это было крайне необходимо, так как экономические взаимоотношения стремительно развивались. В России появилась масса американских организаций, как и российских в США.

Выплаты налогов одновременно в двух странах стали не только неудобными, но и отрицательно сказывались на финансовом состоянии компаний и физических лиц. Поэтому лучшим решением сохранить и развивать деловое сотрудничество двух стран стал подписанный договор об избежании двойных сборов.

Американская система налогообложения работает по следующему принципу: и резидент, и гражданин одинаково должны оплачивать налоги в IRS на доходы в любой точке мира.

Налоговые службы США активно контролируют деятельность иностранных организаций на своей территории. Любая махинация, уклонение от уплаты налогов может наказываться не только лишением лицензии и запретом на работу, но и огромными штрафами, уголовным преследованием.

Не платить налоговые сборы дважды вполне можно без нарушения закона:

Как избежать двойного налогообложения узнайте из видео, представленном ниже.

На сегодняшний день практически все экономически развитые страны уже подписали договор об избежании двойных налогов. Это позволяет развивать внешние торгово-экономические связи, снизить уровень мошенничества, тем самым приумножая свою прибыль.

Одна из адвокатов подчеркнула, что п. 1 ст. 161 СК РФ однозначно определяет, законодательство какого государства и при каких условиях применяется в семейных спорах, в том числе касающихся имущества супругов. Вторая заметила, что в 2018 г. Верховный Суд уже высказывал схожую позицию в деле о разделе имущества супругов, приобретенного в Сингапуре, однако, несмотря на это, суды нередко направляют супругов в суд иностранной юрисдикции.

В Определении от 20 июля № 53-КГ21-5-К8 Верховный Суд РФ разъяснил особенности разрешения споров о разделе совместно нажитого имущества, если часть его находится за рубежом.

Аждар и Назиле Ганиевы состояли в браке с марта 1994 г. В сентябре 2008 г. семья фактически распалась. Супруг обратился в Ленинский районный суд г. Красноярска с иском о расторжении брака и разделе совместно нажитого имущества. В период брака супруги за счет общих средств приобрели в Республике Азербайджан квартиру, зарегистрировав ее на имя жены. Также в 2006–2007 гг. они приобрели по договору долевого участия в строительстве квартиру в России, оплатив ее за счет заемных средств в сумме 900 тыс. руб., предоставленных истцу Ф. Алиевым. Вернуть сумму долга истец смог лишь в 2016 г., заняв деньги у К. Григорьевой.

Истец просил суд оставить ему квартиру в России, а бывшей жене – квартиру в Азербайджане, взыскав с ответчицы разницу более чем 363 тыс. руб. Кроме того, он просил оставить в его собственности два земельных участка, приобретенных после фактического прекращения семейных отношений, а также разделить долг, признав за каждым из экс-супругов в равных долях обязательство по возврату денежных средств в размере более 2,7 млн руб. по договору займа, заключенному между Ганиевым и Григорьевой.

Назиле Ганиева обратилась в суд со встречным требованием и попросила признать за собой право собственности на 1/2 доли на земельные участки и квартиру в России. Она указала, что с августа 2008 г. не проживает вместе с мужем и общего хозяйства не ведет. По мнению истицы, поскольку супруг приобрел земельные участки за счет средств, вырученных от продажи бизнеса, организованного в 2002 г. супругами совместно, они относятся к объектам совместной собственности. Квартиру в Азербайджане приобрел отец Ганиевой на ее имя в качестве приданого, поэтому данная квартира является ее личной собственностью. Также истица указала, что о долге перед Алиевым она не знала, материальное положение супругов в 2006–2007 гг. позволяло им купить квартиру без привлечения заемных средств, а долг перед Григорьевой возник у ответчика после фактического прекращения семейных отношений.

Решением Ленинского районного суда г. Красноярска от 18 декабря 2019 г. брак был расторгнут. Суд признал за каждой из сторон спора право собственности на квартиру в РФ в равных долях, а земельные участки – собственностью Аждара Ганиева. В удовлетворении остальной части первоначального и встречного исков было отказано.

Апелляционный суд отменил решение первой инстанции в части отказа во включении в состав общего имущества квартиры в Азербайджане и признал равные права экс-супругов на нее. В остальной части решение оставлено без изменения. Восьмой кассационный суд общей юрисдикции заметил, что квартиру Назиле Ганиева приобрела по договору купли-продажи от 30 ноября 2001 г. Исходя из положений Конвенции о правовой помощи и правовых отношениях по гражданским, семейным и уголовным делам, подписанной в г. Кишиневе 7 октября 2002 г., суд пришел к выводу, что российские суды не могут рассматриваться в качестве компетентных учреждений, уполномоченных решать судьбу недвижимого имущества на территории Азербайджанской Республики. Кассация оставила решение первой инстанции в силе.

Аждар Ганиев подал жалобу в Верховный Суд. ВС отметил, что п. 1 ст. 161 СК РФ определено, что личные неимущественные и имущественные права и обязанности супругов определяются законодательством государства, на территории которого они совместно проживают, а при отсутствии такового – законодательством государства, на территории которого расположено последнее совместное место жительства супругов. Личные неимущественные и имущественные права и обязанности супругов, не имевших совместного места жительства, определяются на территории России законодательством РФ.

Верховный Суд обратил внимание, что ранее Ленинский районный суд г. Красноярска прекратил производство по данному делу в части, касающейся раздела квартиры в Азербайджане, в связи с тем что данное требование подлежит рассмотрению компетентным учреждением Азербайджанской Республики. Красноярский краевой суд 1 февраля 2020 г. отменил определение и направил исковое заявление на новое рассмотрение в первую инстанцию.

Поскольку Аждар Ганиев обратился в суд с иском о признании обеих квартир совместно нажитым в браке имуществом и об их разделе с признанием за ним права собственности на квартиру в России, а за Назиле Ганиевой – на квартиру в Азербайджане со взысканием разницы в стоимости имущества, данные требования к исключительной компетенции иностранных судов не относятся: на них распространяются общие правила подсудности, установленные гл. 3 ГПК, заметил ВС.

Суд также обратил внимание, что в силу ст. 120 Конвенции, подписанной государствами – участниками Содружества Независимых Государств 7 октября 2002 г. в г. Кишиневе, она вступает в силу для подписавшего ее государства после ратификации конвенции. Россия данную конвенцию не ратифицировала, в связи с чем согласно п. 3 и 4 ст. 120 Кишиневской конвенции в отношениях между РФ и другими участниками конвенции продолжает применяться Конвенция о правовой помощи и правовых отношениях по гражданским, семейным и уголовным делам, принятая в г. Минске государствами – участниками СНГ 22 января 1993 г. и вступившая в силу для России 10 декабря 1994 г.

Кроме того, добавил ВС, кассационная инстанция безосновательно вышла за пределы доводов жалобы, поскольку заявитель выражал несогласие с разделом квартир в долях, а суд пришел к выводу о невозможности рассмотрения по существу требования о разделе квартиры в Азербайджане. При этом кассация не указала мотивов, по которым вышла за пределы доводов жалобы и приняла судебный акт не в интересах заявителя. Верховный Суд отменил определение кассации и направил дело на новое рассмотрение в тот же суд.

Она добавила, что согласно п. 2 ст. 6 СК РФ не допускается применение правил международных договоров в их толковании, противоречащем Конституции, а также основам правопорядка и нравственности. Это положение семейного законодательства приведено в соответствие с обновленной ст. 79 Основного Закона.

Читайте также:

- Под сделкой связанной с распоряжением имуществом на условиях опеки понимается

- Основания предоставления лесного участка без проведения торгов

- Может ли бывший муж прописать новую жену в приватизированную квартиру

- Должностные обязанности социального педагога в детском доме

- Права и обязанности собственника затонувшего имущества