В состав каких расходов включить налог на имущество для целей налогового учета

Обновлено: 01.05.2024

Когда организация ведет деятельность на общей системе налогообложения, то она должна платить ряд налогов, среди которых есть налог на имущество (далее – налог). Чтобы правильно и вовремя рассчитывать и оплачивать налог, его учет нужно вести в системе 1С. Как учитывать налог на имущество в 1С 8.3, расскажем в этой статье.

Налоговая база, ставки

В главе 30 Налогового кодекса РФ обозначен объект налогообложения и ставка налога. Максимальный размер налога – 2,2%. Расчет налога производится по такой формуле:

Налог = налоговая база (руб.) х ставка налога (%) – сумма авансовых платежей (руб.).

Дополнительно в статье 381 НК РФ указаны федеральные льготники по налогу. Настраивая программу 1С, важно проверить, были ли внесены изменения в законодательство на региональном или федеральном уровне относительно регулирования налога. Важно регулярно обновлять программу 1С, чтобы были учтены все нововведения законодательства. Это можно сделать самостоятельно или обратиться к компании-франчайзи, которая оказывает услуги доработки 1С версий ПРОФ и КОРП. С ней должен быть подписан договор ИТС.

Настройка 1С для расчёта налога на имущество

- с другим кодом по ОКТМО (дает возможность по другим реквизитам формировать платежные поручения на уплату налога);

- по месту нахождения организации;

- в другом налоговом органе.

В этой вкладке нужно поставить код вида учета. Нажав на активную кнопку, по строке появится окно выбора групп имущества.

- применение сниженной ставки;

- освобождение от налогообложения;

- не применение льгот.

Налоговая декларация

Кстати, с 2022 года в России впервые вводится единый срок оплаты налога на имущество организаций – 1 марта. Об остальных изменениях в порядке уплате этого налога читайте в нашем обзоре.

Для примера рассмотрим создание расчета по налогу на имущество за 1 квартал 2018 года и начисления по нему.

- наименование;

- КПП;

- ИНН;

- отчетный период;

- код налогового органа и прочие сведения.

Например, организация купила два объекта ОС:

В Разделе 2 на первой странице указана остаточная стоимость здания цеха по состоянию на каждое первое число первого месяца отчетного периода.

Код строки 030 отображает остаточную стоимость здания цеха на 1 февраля 2018 г. Она рассчитывается как разница между стоимостью приобретения и НДС: 12 млн руб. – 2 160 тыс. руб. = 9 840 тыс. рублей. Остаточная стоимость снижается в следующие отчетные даты на суммы ежемесячных амортизационных отчислений – это 41 тыс. руб.

(9840 тыс. руб. / 240 мес.)

В Разделе 1 в нижних полях первой страницы обозначаются средняя стоимость за отчетный период, сниженная налоговая ставка по определенному объекту и сумма налога, назначенная к уплате в бюджет.

Средняя стоимость имущества формируется путем суммирования стоимости имущества на каждую дату исследуемого периода, разделенное на 4: (9048+9799+9758)/4=7349,3 тыс. руб.

В результате определяется налоговая база, которую необходимо умножить на ставку налога (в размере 1%). Это выглядит следующим образом: 7349,3 х 1% = 73,493 тыс. руб. Нужно учитывать, что получилась годовая сумма налога, которую необходимо поделить на 4 квартала – 18 882. Это отражено в строке 180.

В нижних полях установлена ставка налога 1,9%, а также отображена итоговая сумма налога по рассматриваемому объекту – 14 894 руб.

В Разделе 1 в строке 030 итоговая сумма налога равняется сумме налога по двум страницам – 14 894 руб. + 18 373 руб. = 33 267 руб. В Разделе 2.1 указаны данные по объектам ОС.

Раздел 3 оформляется в ситуации, если организация начисляет налог по объекту, у которого налоговая база рассчитывается по кадастровой стоимости. Используя программу 1С, выполнить расчет налога на имущество достаточно легко и оперативно. Важно внимательно вводить исходные данные в систему, чтобы избежать ошибок.

Если у вас есть вопросы по расчету имущественных налогов, свяжитесь с нашими специалистами по сопровождению 1С, мы с радостью вам поможем!

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Продукты и услуги Информационно-правовое обеспечение ПРАЙМ Документы ленты ПРАЙМ Письмо Департамента налоговой политики Минфина России от 22 декабря 2020 г. N 03-05-05-01/112530 Об исчислении налоговой базы и уплате налога на имущество организаций при применении Федерального стандарта бухгалтерского учета ФСБУ 6/2020 "Основные средства"

Обзор документа

Письмо Департамента налоговой политики Минфина России от 22 декабря 2020 г. N 03-05-05-01/112530 Об исчислении налоговой базы и уплате налога на имущество организаций при применении Федерального стандарта бухгалтерского учета ФСБУ 6/2020 "Основные средства"

Департамент налоговой политики рассмотрел письма по вопросам исчисления налоговой базы и уплаты налога на имущество организаций при применении Федерального стандарта бухгалтерского учета ФСБУ 6/2020 "Основные средства" и сообщает.

1. В соответствии с пунктом 1 статьи 375 Налогового кодекса Российской Федерации (далее - Кодекс) при определении налоговой базы по налогу на имущество организаций как среднегодовой стоимости имущества, признаваемого объектом налогообложения в соответствии с пунктом 1 статьи 374 Кодекса, такое имущество учитывается по его остаточной стоимости, сформированной в соответствии с установленным порядком ведения бухгалтерского учета, утвержденным в учетной политике организации.

Кроме того, согласно пункту 3 статьи 375 Кодекса в случае, если для отдельных объектов основных средств начисление амортизации не предусмотрено, стоимость указанных объектов для целей налогообложения определяется как разница между их первоначальной стоимостью и величиной износа, исчисляемой по установленным нормам амортизационных отчислений для целей бухгалтерского учета в конце каждого налогового (отчетного) периода.

Приказом Минфина России от 17.09.2020 N 204н утверждены Федеральные стандарты бухгалтерского учета ФСБУ 6/2020 "Основные средства" и ФСБУ 26/2020 "Капитальные вложения" которые применяются, начиная с бухгалтерской (финансовой) отчетности за 2022 год. Организация может принять решение о применении указанных Стандартов до указанного срока.

Согласно пункту 11 ФСБУ 6/2020 для целей бухгалтерского учета основные средства подлежат классификации, в частности, на группы основных средств: инвестиционная недвижимость и отличные от инвестиционной недвижимости основные средства.

Пунктом 12 ФСБУ 6/2020 установлено, что при признании в бухгалтерском учете объект основных средств оценивается по первоначальной стоимости. Первоначальной стоимостью объекта основных средств считается общая сумма связанных с этим объектом капитальных вложений, осуществленных до признания объекта основных средств в бухгалтерском учете.

На основании пункта 13 ФСБУ 6/2020 после признания объект основных средств оценивается в бухгалтерском учете одним из следующих способов: по первоначальной стоимости и по переоцененной стоимости.

Выбранный способ последующей оценки основных средств применяется ко всей группе основных средств.

Пунктом 25 ФСБУ 6/2020 установлено, что в бухгалтерском балансе основные средства отражаются по балансовой стоимости, которая представляет собой их первоначальную стоимость, уменьшенную на суммы накопленной амортизации и обесценения.

В соответствии с пунктом 24 ФСБУ 6/2020 первоначальная стоимость объекта основных средств увеличивается на сумму капитальных вложений, связанных с улучшением и (или) восстановлением этого объекта в момент, завершения таких капитальных вложений.

С учетом положений ФСБУ 6/2020, по мнению Департамента, в целях применения пункта 1 статьи 375 Кодекса остаточная стоимость объектов недвижимости (в т.ч. инвестиционной недвижимости), учтенных на балансе в качестве основных средств, определяется исходя из их первоначальной стоимости, уменьшенной на суммы накопленной амортизации и обесценения с учетом последующих капитальных вложений, связанных с улучшением и (или) восстановлением объектов основных средств.

2. Относительно инвестиционной недвижимости отмечаем, что в пункте 28 ФСБУ 6/2020 указано, что не подлежит амортизации, в частности, инвестиционная недвижимость, оцениваемая по переоцененной стоимости. Согласно пункту 15 ФСБУ 6/2020 при оценке основных средств по переоцененной стоимости стоимость основного средства регулярно переоценивается таким образом, чтобы она была равна или не отличалась существенно от их справедливой стоимости. Следовательно, налоговая база по налогу на имущество организаций в отношении инвестиционной недвижимости определяется без применения положений пункта 3 статьи 375 Кодекса.

3. Согласно статье 373 Кодекса налогоплательщиками налога на имущество организаций признаются организации, имеющие имущество, признаваемое объектом налогообложения в соответствии со статьей 374 Кодекса.

В соответствии с подпунктом 1 пункта 1 статьи 374 Кодекса объектами налогообложения по налогу на имущество организаций признается недвижимое имущество (в том числе имущество, переданное во временное владение, в пользование, распоряжение, доверительное управление, внесенное в совместную деятельность или полученное по концессионному соглашению), учитываемое на балансе организации в качестве объектов основных средств в порядке, установленном для ведения бухгалтерского учета, в случае, если налоговая база в отношении такого имущества определяется в соответствии с пунктом 1 статьи 375 Кодекса, если иное не предусмотрено статьями 378 и 378.1 Кодекса.

Следовательно, налогоплательщиком по налогу на имущество организаций в отношении объектов недвижимого имущества, учитываемых на балансе в качестве основных средств, признается балансодержатель недвижимого имущества, если иное не предусмотрено статьями 378, 378.1 и 378.2 Кодекса.

Вместе с тем, если установленный порядок ведения бухгалтерского учета предусматривает особенности ведения бухгалтерского учета (в том числе ФСБУ 6/2020) основных средств одновременно как на балансе организации (на праве собственности), так и на балансе ее обособленных подразделений (на праве оперативного управления), то, по мнению Департамента, в целях недопущения двойного налогообложения плательщиком налога на имущество организаций должен признаваться собственник этих объектов недвижимого имущества.

Кроме того, в силу подпункта 2 пункта 1 статьи 374 Кодекса в отношении объектов недвижимого имущества, облагаемых исходя из кадастровой стоимости в рамках статьи 378.2 Кодекса, налогоплательщиком признается организация, у которой эти объекты находятся на праве собственности или праве хозяйственного ведения.

С учетом изложенного в указанных случаях двойного налогообложения не возникает.

| Директор Департамента | Д.В. Волков |

Обзор документа

Минфин разъяснил, как определяется налоговая база по налогу на имущество организаций в отношении инвестиционной недвижимости.

Если основные средства учитываются одновременно на балансе организации (на праве собственности) и ее обособленных подразделений (на праве оперативного управления), то плательщиком налога на имущество должен признаваться собственник.

В отношении объектов, облагаемых исходя из кадастровой стоимости, налогоплательщиком признается организация, у которой эти объекты находятся на праве собственности или хозяйственного ведения.

Двойного налогообложения в этих случаях не возникает.

Для просмотра актуального текста документа и получения полной информации о вступлении в силу, изменениях и порядке применения документа, воспользуйтесь поиском в Интернет-версии системы ГАРАНТ:

Верховный Суд России фактически установил с 2021 года новый критерий разграничения движимого и недвижимого имущества для целей налога на имущество организаций. И сразу скажем, что он имеет прямое отношение к бухгалтерам и бухгалтерскому учёту. Рассказываем, из чего теперь исходить при налогообложении строений, сооружений, производственного оборудования, машин и т. п.

Решение Верховного Суда РФ

По мнению налоговиков, компания неправомерно отнесла энергоустановку в состав движимого имущества и применила льготу (освобождение), установленную п. 21 ст. 381 НК РФ. Стоимость энергоустановки должна быть включена в базу по налогу на имущество организаций, поскольку данный объект должен рассматриваться в качестве недвижимого имущества – части здания энергоцентра, предназначенного для обслуживания гостиницы.

Однако Верховный Суд РФ признал правомерным включение инспекцией стоимости энергоустановки в налоговую базу для исчисления налога на имущество организаций.

Он заключил, что общество законно приняло энергоустановку к бухгалтерскому учету в качестве отдельного инвентарного объекта и не включало стоимость этого объекта в базу по налогу на имущество организаций, считая её движимым имуществом. То есть, оборудованием. И прочная связь с землёй здесь – не самый главный критерий.

Аргументация у ВС РФ такая:

- сами по себе критерии ГК РФ прочной связи вещи с землей, невозможности раздела вещи в натуре без разрушения, повреждения вещи или изменения ее назначения, а также соединения вещей для использования по общему назначению в сложную вещь не позволяют однозначно решить вопрос о праве налогоплательщиков на льготу. Дело в том, что они не позволяют разграничить инвестиции в обновление производственного оборудования и создание некапитальных сооружений от инвестиций в создание (улучшение) объектов недвижимости – зданий и капитальных сооружений;

- в обоих случаях приобретаемые активы до окончания монтажа не имеют прочной связи с землей, а после начала эксплуатации – могут образовывать сложную вещь с объектом недвижимости, разделение которой без разрушения или повреждения становится невозможным или экономически нецелесообразным;

- наличие (отсутствие) сведений об объекте основных средств в ЕГРН нельзя использовать в качестве безусловного критерия оценки правомерности применения льготы.

В итоге, ВС РФ пришёл к выводу, что необходимо использовать установленные в бухгалтерском учете критерии признания имущества налогоплательщика (движимого и недвижимого) в качестве соответствующих объектов ОС.

Основа классификации объектов основных средств в бухгалтерском учете:

Согласно этим классификаторам, оборудование не относится к зданиям и сооружениям и формирует самостоятельную группу основных средств. Исключение – прямо предусмотренные ОКОФ случаи, когда отдельные объекты признаются неотъемлемой частью зданий и включаются в их состав (например, коммуникации внутри зданий, необходимые для их эксплуатации; оборудование встроенных котельных установок, водо-, газо- и теплопроводные устройства, а также устройства канализации).

Соответственно, исключение из объекта налогообложения применимо к машинам и оборудованию, выступающим движимым имуществом при их приобретении. Они правомерно приняты на учет в качестве отдельных инвентарных объектов, а не в качестве составных частей капитальных сооружений и зданий.

Позиция ФНС

В письме от 21.05.2021 № БС-4-21/7027 “О критериях разграничения видов имущества (движимое или недвижимое) в целях применения гл. 30 НК РФ” ФНС России фактически согласилась с Верховным Судом: разделять движимое и недвижимое имущество при расчете налога на имущество организаций нужно по ОКОФ.

Заключение

Согласно позиции ВС РФ 2021 года, поддержанной налоговиками, связь с землей и госрегистрация в ЕГРН не могут быть безусловными критериями отнесения объекта к недвижимости. Нужно исходить из правил бухучета: если имущество по ОКОФ – оборудование, а не здание или сооружение, то оно движимое.

За время существования налога на имущество с ним происходили разные изменения. Преимущественно они касались объектов и базы налогобложения. К примеру, с 2015 налоговая база стала определяться на основании кадастровой стоимости, к уплате налога подключили организации на ЕНВД И УСН. А в 2018 году снова вернулось в объект налогообложения движимое имущество, в 2019г. оно снова было исключено из списка объектов налогообложения. Напомним основные аспекты, касающиеся налога на имущество организаций, который относится к региональным налогам, а также сообщим основные изменения.

01. Налогоплательщики

Налогоплательщиками данного налога являются как российские, так и иностранные организации, имеющие имущество, признаваемое объектом налогообложения.

02. Объект налогообложения

В качестве объекта налогообложения выступают:

1) для российских организаций – недвижимое имущество, учитываемое на балансе в качестве объектов основных средств (ст. 374 НК РФ);

2) недвижимое имущество, находящееся на территории РФ и принадлежащее организациям на праве собственности или праве хозяйственного ведения, а также полученное по концессионному соглашению, в случае, если налоговая база в отношении такого имущества определяется как их кадастровая стоимость, внесенная в Единый государственный реестр недвижимости (ст. 375 НК РФ);

Критерии недвижимого имущества:

- наличие прочной связи объекта с землей (например, сооружение объекта на монолитном железобетонном фундаменте, функциональное или технологическое соединение этого объекта с другими объектами подземными коммуникациями (кабельными электролиниями, проложенными в подземных траншеях и т.п.));

- перемещение объекта невозможно без несоразмерного ущерба его назначению (в т.ч. способность объекта выступать в гражданском обороте в качестве отдельного объекта гражданских прав (в отличие от объектов, выполняющих исключительно обслуживающую (вспомогательную) функцию по отношению к объектам недвижимости, включая земельные участки, здания, сооружения); наличие у объекта самостоятельных полезных свойств, которые могут быть использованы в экономической деятельности независимо от земельного участка, на котором он находится, и других находящихся на общем земельном участке объектов недвижимости).

Это могут быть здания, сооружения, объекты незавершенного строительства, помещения, машино-места, жилые дома, квартиры, комнаты, дачи и гаражи. В соответствии с ГК РФ вещные права на объекты недвижимости подлежат госрегистрации в ЕГРН. При этом недвижимостью может быть признано и имущество, в отношении которого такая госрегистрация не была произведена. Для обоснованного отнесения имущества к недвижимости нужно учитывать не только наличие/отсутствие записи об объекте в ЕГРН, но и наличие оснований, подтверждающих прочную связь объекта с землей и невозможность перемещения его без несоразмерного ущерба его назначению. Например, для объектов капитального строительства такими основаниями могут быть документы, в которых содержатся сведения о соответствующих характеристиках объекта (документы технического учета или технической инвентаризации, разрешение на строительство и/или ввод объекта в эксплуатацию, проектная документация и т.д.).

Иностранные организации, осуществляющие деятельность в Российской Федерации через постоянные представительства, ведут учет объектов налогообложения в порядке, установленном в Российской Федерации для ведения бухгалтерского учета.

Движимое имущество, учитываемое на балансе в качестве объектов основных средств с 1 января 2019 года налогом на имущество, не облагается.

Список объектов, не подлежащих налогообложению по налогу на имущество организаций указан в НК (п. 4 ст. 374 НК РФ):

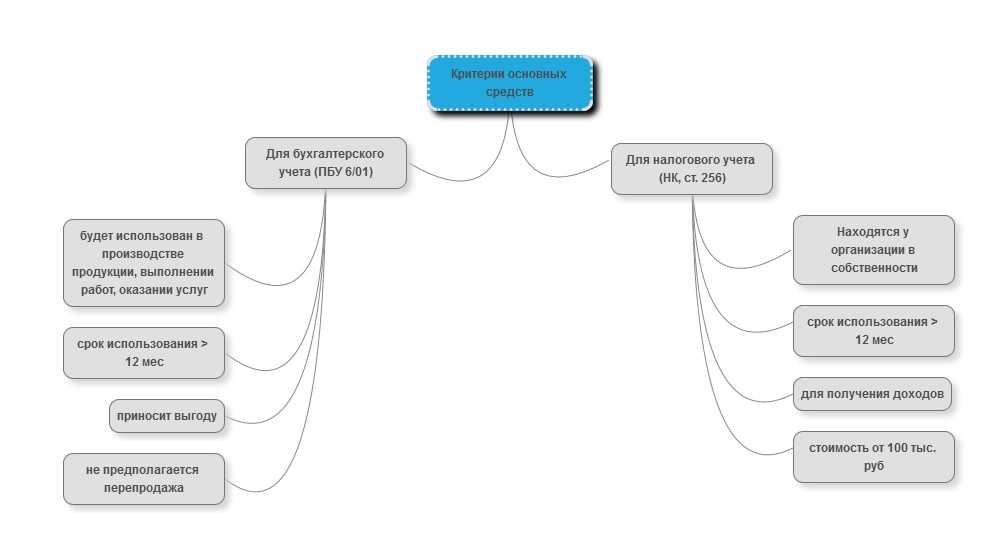

03. Критерии основных средств

Основные средства с точки зрения бухгалтерского учета - это активы, которые соответствуют следующим условиям:

- объект предназначен для использования в производстве продукции, выполнении работ, оказании услуг;

- объект предназначен для использования в течении срока, превышающего 12 месяцев;

- не предполагается последующая перепродажа объекта;

- объект способен приносить экономические выгоды.

Критерии основных средств для целей налогообложения несколько отличаются от таковых для бухгалтерского учета и установлены главой 25 НК, а именно – п.1 ст.256. В Налоговом кодексе основные средства относятся к категории амортизируемого имущества. Амортизируемым признается имущество:

- Находится у организации в собственности или в оперативном управлении. Исключение: основные средства, право на которые подлежит обязательной государственной регистрации, включаются в амортизируемое имущество с момента подачи документов, п.11 ст.258 НК;

- Используется с целью получения доходов;

- Предполагается к использованию свыше 12 месяцев;

- Стоимостью больше 40 000 руб. С начала 2016г. для целей налогообложения амортизируемым будет признано имущество, первоначальной стоимостью от 100 тыс. рублей.

Обратите внимание: То имущество, которое удовлетворяет всем критериям, но меньше стоимостного лимита, списывается как материальные расходы.

04. Налогооблагаемая база

В общем случае, налоговая база налога на имущество юридических лиц определяется как среднегодовая стоимость имущества, признаваемого объектом налогообложения, причем такое имущество должно учитываться по его остаточной стоимости.

Учитывая изменения 2014 г., в отношении отдельных объектов недвижимого имущества налоговая база теперь определяется как их кадастровая стоимость. С 01.01.2020 НК РФ относит к объектам обложения по кадастровой стоимости не только основные средства, но и любую недвижимость, принадлежащую организациям на праве собственности или праве хозяйственного ведения. Таким образом, станет неважно, учтена недвижимость как основное средство или нет - начислять и платить налог по кадастру все равно придется. Правда, если регион не решит иначе. Ранее, если объекты не были поставлены на учет в качестве основных средств, налог, по кадастровой оценке, по ним не платили.

Перечень недвижимости, облагаемой юридическими лицами по кадастровой стоимости (ст. 378.2 НК РФ):

- административно-деловые центры и торговые центры (комплексы) и помещения в них;

- нежилые помещения, назначение, разрешенное использование или наименование которых в соответствии со сведениями, содержащимися в Едином государственном реестре недвижимости, или документами технического учета (инвентаризации) объектов недвижимости предусматривает размещение офисов, торговых объектов, объектов общественного питания и бытового обслуживания либо которые фактически используются для размещения офисов, торговых объектов, объектов общественного питания и бытового обслуживания;

- объекты недвижимого имущества иностранных организаций, не осуществляющих деятельности в Российской Федерации через постоянные представительства, а также объекты недвижимого имущества иностранных организаций, не относящиеся к деятельности данных организаций в Российской Федерации через постоянные представительства;

- жилые помещения, гаражи, машино-места, объекты незавершенного строительства, а также жилые строения, садовые дома, хозяйственные строения или сооружения, расположенные на земельных участках, предоставленных для ведения личного подсобного хозяйства, огородничества, садоводства или индивидуального жилищного строительства.

Для оплаты налога по кадастровой стоимости должны быть выполнены два условия:

- кадастровая стоимость объектов установлена;

- в региональных законах указано, что объекты облагают налогом по кадастровой стоимости.

Если хотя бы одно из этих требований не выполнено, налог с таких объектов надо рассчитывать по среднегодовой стоимости при условии, что в бухучете они учтены как основные средства. Исключение: организации на УСН. Налог по среднегодовой стоимости с новых объектов они не платят (п. 2 ст. 346.11)

Данные о кадастровой стоимости можно узнать:

- на сайте Росреестра;

- Публичная кадастровая карта;

- Госуслуги.

05. Налоговые ставки налога на имущество организаций

Налоговые ставки устанавливаются законами субъектов РФ и не могут превышать 2,2% (ст.380 НК РФ). В отношении объектов недвижимого имущества, налоговая база по которым определяется как кадастровая стоимость, налоговая ставка не может превышать следующих значений:

- для Москвы: в 2014 году - 1,5%, в 2015 году - 1,7%, в 2016 году и последующие годы – 2%;

- для иных субъектов РФ: в 2014 году - 1,0%, в 2015 году - 1,5%, в 2016 году и последующие годы – 2%.

06. Особенности начисления и уплаты

Исчисление суммы налога на имущество организаций осуществляется по итогам налогового периода, к которому относится календарный год.

С 01.01.2020г. налоговые расчеты по авансовым платежам по итогам отчетных периодов (I квартал, I полугодие, 9 месяцев) сдавать не нужно (п. 2 ст. 386 НК РФ утратит силу). Однако, обязанность по уплате авансовых платежей не отменена. Перечислять их в бюджет необходимо по старым правилам.

Также по итогам каждого отчетного периода (первый квартал, полугодие и девять) необходимо рассчитывать сумму авансовых платежей в размере 1/4 произведения налоговой базы и ставки налога. Таким образом, итоговая сумма налога, подлежащая уплате в бюджет, определяется как разница между суммой налога за налоговый период и суммами авансовых платежей.

В чем разница уплаты налога на имущество российскими и иностранными организациями? Налог на имущество и авансовые платежи подлежат уплате налогоплательщиком в порядке и сроки, установленные субъектами РФ.

Однако, в отношении имущества, находящегося на балансе российской организации, налог и авансовые платежи подлежат уплате в бюджет по местонахождению указанной организации. Иностранные же организации, осуществляющие деятельность в РФ через постоянные представительства, уплачивают налог и авансовые платежи в бюджет по месту постановки указанных постоянных представительств на учет в налоговых органах.

07. Cроки сдачи отчетности

С 1 января 2020 года налогоплательщики будут отчитываться по налогу на имущество только по итогам налогового периода. Ежеквартальный расчет авансовых платежей предоставлять в ИФНС больше не нужно. Форма декларации, а также порядок и формат ее представления утверждены Приказом ФНС РФ СА-7-21/405@ № КЧ-7-21/889 от 09.12.2020.

Если налогоплательщик состоит на учете в нескольких налоговых органах одного субъекта РФ по месту нахождения объектов недвижимости, налоговая база по которым определяется как среднегодовая стоимость, то за налогоплательщиком закрепляется право представлять единую декларацию по налогу на имущество. Теперь налогоплательщик может выбрать налоговый орган, в который он будет представлять декларацию, но при этом обязан ежегодно до 1 марта года, являющегося налоговым периодом, уведомить об этом налоговый орган по субъекту РФ. Форма уведомления утверждена приказом ФНС России от 19.06.2019 № ММВ-7-21/311@.

Срок представления декларации - не позднее 30 марта года, следующего за налоговым периодом.

08. Расчет налога на имущество юрлиц

В настоящее время расчет налогов в большинстве случаев осуществляется с помощью учетных бухгалтерских программ. Расскажу, как мы это будем делать на коротком примере.

Если же не используете учетной программы или нужно посчитать какой-то частный случай, рекомендуем для расчета налога на имущества организаций онлайн-калькулятор.

09. Как уплачивать налог на имущество организаций

Уплата налога в бюджет производится по месту нахождения каждого из объектов недвижимого имущества в порядке и сроки, которые установлены законами субъектов Российской Федерации. Обычно, это общеустановленные сроки (авансовые платежи - поквартально, последний день месяца, следующего за кварталом, годовой - до 31 марта), но бывают и отличия. Сроки и ставки налога на имущество по регионам.

Например, в Смоленской области:

- авансовые платежи - не позднее 30 календарных дней с даты окончания соответствующего отчетного периода;

- годовой - не позднее последнего дня срока, установленного для представления налоговых деклараций, т.е. 30 марта года, следующего за налоговым периодом.

10. Уплата налога на имущество организациями на спецрежимах

Речь идет о вступлении в силу ФЗ №52-ФЗ от 02.04.2014 года, согласно которому устанавливается обязанность указанных налогоплательщиков уплачивать налог на имущество в отношении недвижимости, налоговая база по которым определяется как ее кадастровая стоимость. В отношении кого применяется данное новшество? Новое правило действует как для организаций, находящихся на УСН, так и для организаций, применяющих ЕНВД.

В чем разница нововведений для упрощенцев и фирм на ЕНВД? Для компаний, использующих ЕНВД обязанность по уплате налога на имущество возникла с 1 июля 2014 года в то время, как организации, находящиеся на УСН, началось с 1 января 2015 года.

Местные власти обязаны утверждать в установленном порядке результаты определения кадастровой стоимости объектов. Причем кадастровую оценку недвижимости они должны проводить не реже одного раза в пять лет. Также должен быть определен перечень объектов недвижимости, в отношении которых действует новый порядок налогообложения. Таким образом важно запомнить, что теперь в отношении отдельных объектов основных средств налоговая база по налогу на имущество организаций рассчитывается, исходя из кадастровой стоимости. И налог по такому имуществу организаций теперь придется заплатить и упрощенцам, и организациям, находящимся на вмененке.

Фирммейкер, август 2014 (актуализировано в марте 2021)

Алина Марина

При использовании материала ссылка обязательна

Читайте также: