Налоговая декларация по енвд за 1 квартал 2020 года образец заполнения

Обновлено: 30.06.2024

Налоговая декларация по единому налогу на вмененный доход для отдельных видов деятельности — это основная отчетная форма налогоплательщиков, выбравших в качестве вида налогообложения ЕНВД. Применять его могут и организации, и индивидуальные предприниматели. С 2021 этот специальный режим отменяют.

Нормативная база

Сроки сдачи в 2021 году

Для применяющих систему налогообложения единый налог на вмененный доход установлен квартальный налоговый период. В ст. 346.32 НК РФ указано, когда сдавать декларацию по ЕНВД, — по итогам каждого квартала, не позднее 20 числа месяца, следующего за завершившимся отчетным периодом (п. 3 ст. 346.32 НК РФ).

Если последний день сдачи выпадает на выходной день, то срок переносится на следующий рабочий день. Отчет за 4 квартал 2020 года необходимо сдать до 20.01.2021.

| Период, за который сдается отчетность | Срок сдачи |

| 4 квартал 2020 | 20.01.2021 |

| 1 квартал 2021 | Не сдаем |

| 2 квартал 2021 | Не сдаем |

| 3 квартал 2021 | Не сдаем |

| 4 квартал 2021 | Не сдаем |

2020 — последний год действия специального налогового режим на вмененный доход. С 2021 его отменяют (письмо ФНС №АБ-4-19/ [email protected] от 11.03.2020). Последний отчет по ЕНВД — по итогам 2020 года, то есть за 4 квартал 2020.

Бланк декларации

В 2020 году применяется бланк, который введен приказом ФНС №ММВ-7-3/ [email protected] от 26.06.2018. Как заполнить декларацию ЕНВД онлайн бесплатно, мы продемонстрируем, ориентируясь на рекомендации о порядке работы с бланком из приложения №3 к этому приказу.

Бланк отчета по ЕНВД состоит из титульного листа и четырех разделов. Заполнять суммовые показатели необходимо в целых рублях. Текстовые поля оформляют заглавными печатными буквами. Внесение исправлений не допускается. Заполняют отчетную форму от руки (черными чернилами) или с помощью компьютера.

Куда сдавать

Статья 80 НК РФ утверждает, что налоговые декларации подаются в ИФНС по месту учета налогоплательщика. Встать на учет плательщик вмененного налога обязан по месту ведения деятельности (ст. 346.28). В этот налоговый орган и сдавайте декларацию по ЕНВД.

В ст. 80 НК РФ разъясняется, как сдать ЕНВД за 4 квартал 2020 года, если вы ведете деятельность, подпадающую под ЕНВД, в разных муниципальных образованиях, которые относятся к разным налоговым инспекциям: вставать на учет в каждой ИФНС не нужно. Постановка на учет осуществляется по месту ведения деятельности, подпадающей под ЕНВД, которое было указано первым в заявлении о постановке на учет. Только в эту ИФНС необходимо сдавать налоговую отчетность.

Как заполнить декларацию

Шаг 1

- 21 — первый квартал;

- 22 — второй;

- 23 — третий;

- 24 — четвертый.

Шаг 2

В приказе №ММВ-7-3/[email protected] подробно рассказывается, как заполнить ЕНВД пострадавшим отраслям и другим налогоплательщикам. Раздел 1 мы оформим в последнюю очередь. Начинаем с заполнения раздела 2. В нем производится расчет исчисленного налога. Начинаем заполнение с указания кода вида предпринимательской деятельности. Чтобы его определить, обратимся к приложению 5 приказа №ММВ-7-3/ [email protected] . Грузоперевозкам соответствует код 05. Указываем адрес ведения деятельности и переходим к расчету налога.

Базовая доходность определяется в соответствии с п. 3 ст. 346.29 НК РФ. Для грузоперевозок она составляет 6000 руб. на одно автотранспортное средство.

Коэффициент К1 ищем в приказе Минэкономразвития №684 от 21.10.2019. На 2020 год К1 для вмененной системы налогообложения установлен в размере 2,005.

За каждый месяц рассчитываем налоговую базу по формуле:

Суммированное значение налоговой базы (строка 100) за весь квартал умножаем на ставку и получаем сумму исчисленного налога (строка 110).

Шаг 3

Раздел 3 предназначен для расчета налога, который налогоплательщик обязан уплатить в бюджет. Сумму налога вы вправе уменьшить на уплаченные в налоговом периоде страховые взносы, исчисленные с выплат работников. Но вычесть разрешено не более 50% от суммы вмененного налога.

Шаг 4

Раздел 4 декларации организации не заполняют, так как льготирование по ККТ было предусмотрено только для индивидуальных предпринимателей.

Шаг 5

В завершение заполняем раздел 1. В нем указывается сумма налога, подлежащая уплате в бюджет.

Особенности заполнения для ИП

Порядок заполнения отчетности для индивидуальных предпринимателей такой же, за исключением раздела 4. Раздел 4 организации заполняют, проставляя прочерки, — он предназначался только для предпринимателей, и в нем они показывали стоимость приобретенной кассовой техники с 01.02.2017 по 01.07.2019. На сумму расходов на приобретение ККТ ИП имели возможность уменьшить уплачиваемый налог. На сегодняшний день сроки применения вычета завершены, и теперь ИП сдают пустой раздел 4. В его строках необходимо поставить прочерки.

Особенности уплаты ЕНВД в 2020 году

В 2020 году вводились льготы для отраслей, наиболее пострадавших от распространения COVID-19. Плательщиков единого налога на вмененный доход, внесенных в реестр малых и средних предприятий и работающих в наиболее пострадавших отраслях (перечень приведен в постановлении правительства №434 от 03.04.2020), освободили от уплаты налога за 2 квартал 2020 года. По налоговым нормативам декларация ЕНВД для пострадавших отраслей не имеет особенностей. Она заполняется и представляется по обычным правилам за каждый квартал 2020.

Эксперты КонсультантПлюс разобрали, в какие сроки необходимо сдать отчетность по налогам и взносам в 2020 году. Используйте эти инструкции бесплатно.

Нулевая отчетность по ЕНВД

Иногда бывает, что вмененщик временно прекращает деятельность. Обязан ли он в этом случае сдавать нулевую отчетность? Мнения контролирующих органов по этому вопросу расходятся.

Если компания прекратила деятельность, но у нее остались физические показатели для расчета налога (торговые площади, транспортные средства и др.), контролирующие органы категоричны: налогоплательщик, несмотря на отсутствие реального дохода, от уплаты налога не освобождается.

Если отсутствует и деятельность, и физические показатели, то налог рассчитывать не из чего. Но ИФНС иногда и в этом случае предъявляет претензии.

Налоговая декларация по единому налогу на вмененный доход для отдельных видов деятельности — это квартальный отчет для тех предпринимателей, кто является плательщиком ЕНВД. Все они обязаны отчитаться в ИФНС по окончании 4 квартала не позже 20 января 2021.

Сроки сдачи декларации в 2020 году

Отчетность сдается не позднее 20-го числа месяца, следующего за отчетным. Поскольку ни одна дата в этом году не попадает на выходные дни, сроки не переносятся:

| 4 квартал 2019 | 20.01.2020 |

|---|---|

| 1 квартал 2020 | 20.07.2020 |

| 2 квартал 2020 | 20.07.2020 |

| 3 квартал 2020 | 20.10.2020 |

| 4 квартал 2020 | 20.01.2021 |

Форма декларации

Форма утверждена Приказом ФНС РФ № ММВ-7-3/414@ от 26.06.2018. Этим же приказом утвержден порядок заполнения декларации по ЕНВД. По сравнению с предыдущей версией в отчете появилась таблица для заполнения данных о применяемой ККТ: на основе этих данных ИП вправе уменьшить сумму налога. Раздел 4 выглядит так.

Суммы, затраченные на приобретение ККТ, включают в раздел 3 — в специально заведенное поле 040.

Документ формируется в виде файлов PDF или TIF, они очень удобны для заполнения и дальнейшей обработки, так как являются машиночитаемыми. Как сдать ЕНВД за 4 квартал 2020 года, если численность работников превышает 100 человек, — исключительно в электронном виде по телекоммуникационным каналам связи.

Куда сдавать декларацию

Сдают декларацию либо по месту постановки на учет, либо по месту осуществления предпринимательской деятельности. Требование о том, чтобы налоговая декларация по ЕНВД для отдельных видов деятельности сдавалась в ИФНС по месту нахождения (или регистрации для ИП), предъявляется, только если организация или индивидуальный предприниматель занимается:

- развозной и разносной торговлей;

- пассажирскими и грузовыми перевозками;

- размещением рекламы.

При наличии обособленных подразделений, которые входят в юрисдикцию одной налоговой инспекции, сдают только одну декларацию по ЕНВД.

Много спорных моментов возникает при открытии обособленных подразделений в разных районах города или за его пределами. Куда в этом случае сдавать отчетность и проходить ли повторно регистрацию в каждом налоговом органе, на подведомственной территории которого ведется деятельность?

По разъяснениям, приведенным в письме ФНС №ГД-4-3/1895 от 05.02.2014, организация обязана встать на учет в каждом налоговом органе, в чьем ведомстве находится территория, на которой ведется предпринимательская деятельность обособленного подразделения. Ежеквартально необходимо сдавать отчетность в эти ИФНС. Например, в постановлении Семнадцатого арбитражного суда №17АП-10551/2014 от 09.09.2014 судьи дают ссылку на ст. 83 НК РФ, в которой прописано, что необходима регистрация обособленных подразделений по месту ведения их деятельности. Организации, применяющие ЕНВД, в этом случае обязаны подавать декларацию в каждую налоговую инспекцию по месту регистрации. Заполнить декларацию ЕНВД онлайн бесплатно можно в личном кабинете налогоплательщика на сайте ФНС России.

Используйте бесплатно инструкцию от КонсультантПлюс, чтобы правильно заполнить или проверить декларацию по ЕНВД.

Образец заполнения

В обновленной форме декларации изменились штрихкоды у некоторых страниц. Изменения выглядят так:

- 0291 4015 на титульном листе заменен на 0291 5012;

- 0291 4022 раздела 1 заменен на 0291 5029;

- 0291 4039 раздела 2 заменен на 0291 5036;

- 0291 4046 раздела 3 заменен на 0291 5043.

Имейте в виду, формируя отчет: существует возможность уменьшения рассчитанного квартального налога на сумму уплаченных индивидуальным предпринимателем с наемными работниками страховых взносов. В этом случае правильно показать уменьшенный на 50% единый налог.

Рассмотрим пример заполнения декларации по ЕНВД с пошаговой инструкцией по формированию отчета.

Титульный лист

Налоговый период в декларации предусмотрен отдельно для каждого квартала:

- 21 — отчет за 1 квартал;

- 22 — отчет за 2 квартал;

- 23 — отчет за 3 квартал;

- 24 — отчет за 4 квартал.

Таким образом, если отчитываемся за 4 квартал, ставим код 24.

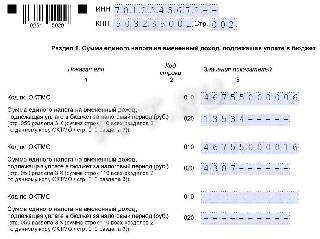

Раздел 1

В разделе 1 отражаются рассчитанные в разделах 2 и 3 суммы налога к уплате. Если деятельность велась на территориях, юрисдикцией которых являются разные налоговые инспекции, то сумму налога ставят для каждого ОКТМО. Чтобы найти это значение в общей сумме налога, показатель строки 050 раздела 3 умножают на отношение суммы налога по одному ОКТМО к общему ЕНВД за налоговый период.

Относительно правил заполнения отчета учитывайте следующее:

- если код ОКТМО меньше 11 знаков, то порядок заполнения декларации по ЕНВД требует заполнять ячейки слева направо, а в клетках, где пустые знакоместа, — ставить прочерки (25003451– – –). То же самое касается ИНН;

- при заполнении декларации на компьютере и распечатывании ее на принтере допускается отсутствие обрамлений знакомест и прочерков в случае отсутствия в них значений.

В связи с пандемией коронавируса некоторым предпринимателям на едином налоге на вмененный доход простили налоги, в связи с чем вводились определенные правила для подачи отчетов. Но никаких поблажек предпринимателям в 4 квартале нет, и поэтому алгоритм, как заполнить декларацию по ЕНВД пострадавшим отраслям, остается неизменным для всех плательщиков.

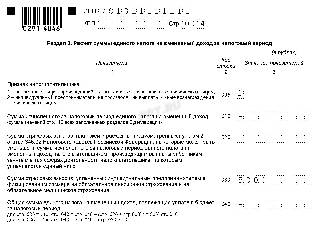

Раздел 2

Второй раздел заполняйте по каждому виду предпринимательской деятельности и по каждому ОКТМО. По п. 5.1 порядка заполнения декларации, необходимо заполнить второй раздел по каждому объекту, чтобы величина физического показателя не превысила установленный лимит.

Обратите внимание, что все коды, которые проставляют в отчете, содержатся в приложениях к порядку ее заполнения. Они не совпадают с кодами ОКВЭД2, например:

- 01 — бытовые услуги;

- 02 — ветеринарные услуги и т.д.

Показатели базовой доходности установлены статьей 346.29 НК РФ. Физический показатель — это площадь по документам, количество сотрудников, транспортных средств, посадочных мест или торговых мест. Для расчета налога понадобятся коэффициенты К1 и К2. На 2020 год К1 — 2,005. Он вырос по сравнению с прошлыми двумя годами. К2 можете уточнить в своей налоговой инспекции, так как он устанавливается местными властями.

В разделе 2 декларации по ЕНВД предусмотрены графы, в которых указывают дату постановки на учет или снятия с учета. Их заполняют вновь зарегистрировавшиеся в течение квартала организации или те, кто прекратил деятельность, разрешенную на ЕНВД, до окончания года. В этих случаях налоговая база единого налога корректируется на количество отработанных календарных дней. Чтобы рассчитать налоговую базу за неполный месяц, ее значение делят на количество календарных дней в месяце и умножают на фактически отработанные дни.

Налоговая база за месяц рассчитывается по общеизвестной формуле: произведение базовой доходности на физический показатель и коэффициенты К1 и К2.

Чтобы найти сумму за квартал, сложите полученные показатели за все три месяца, а затем умножьте эту сумму на налоговую ставку 15%. Результат показывают в строке 110.

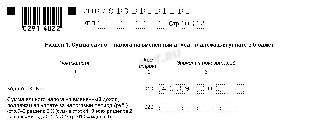

Раздел 3

В третьем разделе сначала указывают признак налогоплательщика. Делается это для уменьшения налога на страховые взносы. Предприниматели, которые не имеют сотрудников, вправе уменьшить налог на полную сумму фактически перечисленных за себя в течение квартала страховых взносов. В строке 005 раздела 3 они ставят код 2.

Для организаций и ИП с сотрудниками код — 1. Предприниматели с работниками тоже вправе включить в сумму уменьшения страховые взносы, уплаченные за себя, но, как и организации, они уменьшают налог только до 50%.

В строке 010 поставьте сумму строк 110 всех заполненных вторых разделов (по всем ОКТМО и видам деятельности). В строках 020 и 030 каждая категория плательщиков отражает перечисленные в течение квартала страховые взносы. Для плательщиков, осуществляющих выплаты сотрудникам, в строку 020, помимо взносов в ПФР и ФСС, включены:

- выплаченные за счет работодателя пособия по временной нетрудоспособности (кроме болезни из-за несчастного случая на производстве) за первые три дня болезни;

- взносы на добровольное личное страхование работников, перечисленные в течение квартала страховым организациям, имеющим лицензии. Эти суммы уменьшают ЕНВД, только если страховая выплата не больше суммы пособия, выплаченного за счет работодателя по временной нетрудоспособности сотрудника за первые три дня.

В строке 040 укажите затраты на приобретение ККТ. Эти затраты уменьшают сумму ЕНВД. Сюда должна попасть сумма всех значений строк 050 раздела 4.

В строке 050 отражают сумму налога к уплате за минусом взносов и расходов на покупку ККТ (строка 040).

Раздел 4

Это раздел декларации, куда вносят данные только ИП (организациям заполнять не нужно, ставятся прочерки).

Заполняются строки очень просто:

- 010 — модель ККТ (убедитесь, что она включена в реестр ККТ);

- 020 — заводской номер ККТ (ищите его в документации);

- 030 — регистрационный номер ККТ (его присваивает инспекция);

- 040 — дата регистрации;

- 050 — расходы на покупку ККТ (максимум 18 000 рублей).

Нулевая отчетность по ЕНВД

Нулевая декларация по ЕНВД — это отчет, который сдают плательщики налога даже в том случае, если деятельность не ведется. Напомним, что срок действия ЕНВД ограничен 2020 годом.

Декларация по ЕНВД: форма и сроки сдачи

Форма и порядок заполнения декларации утверждены Приказом ФНС от 04.07.2014 № ММВ-7-3/353@. Предоставляется декларация ежеквартально в ИФНС, в которой стоит на учете предприниматель. Сделать это необходимо до 20 числа месяца, следующего за отчетным кварталом (п. 3 ст. 346.32 НК РФ). Если последний день сдачи приходится на выходной или праздничный, то срок переносится на следующий первый рабочий день.

Так, в 2020 году сроки сдачи следующие:

| Период отчета | Последняя дата сдачи |

|---|---|

| 1 квартал 2020 г. | 20.04.2020 |

| 2 квартал 2020 г. | 20.07.2020 |

| 3 квартал 2020 г. | 20.10.2020 |

| 4 квартал 2020 г. | 20.01.2021 |

Сдать отчетность можно:

- лично или через представителя непосредственно в ИФНС;

- отправив почтой;

- электронно через оператора электронного документооборота или через сайт ФНС.

Ответственность за нарушение сроков сдачи декларации

Очень важно соблюдать сроки сдачи отчета и не забывать предоставлять отчетность, даже если вы не ведете деятельность.

Если опоздать со сдачей декларации или не сдать ее вовсе, то на ИП будет наложен штраф в соответствии со статьей 119 НК РФ. Он составляет 5 % от неуплаченной суммы налога, указанной в декларации, за каждый месяц просрочки (полный и неполный). Минимальный штраф установлен в размере 1000 руб., а максимальный — 30 % от суммы налога. То есть если сумма налога к уплате незначительна или равна нулю, то штраф все равно придется платить.

Кроме штрафа, ИФНС вправе приостановить операции по счетам в банках предпринимателя (ст. 76 НК РФ). Запрет будет действовать до тех пор, пока отчетность не сдана.

Когда нужна декларация с нулевыми показателями

Что делать, если предприниматель не вел деятельность в течение отчетного периода? Сдавать ли отчетность и каким образом это сделать?

Если предприниматель стоит на учете в качестве плательщика ЕНВД, нулевая отчетность для ИП обязательна, даже если деятельность не ведется. Этому правилу необходимо следовать до момента снятия с учета в качестве плательщика ЕНВД, в соответствии с правилами статьи 346.28 НК РФ.

Можно ли сдать декларацию с нулевыми показателями, если деятельность не ведется? Возможны две ситуации:

- ИП прекратило вести деятельность, но сохранились базовые показатели для расчета налога (например, остались собственные или арендованные торговые площади). В этой ситуации налог исчисляется исходя из имеющихся физических показателей и базовой доходности предпринимателя. Такую позицию поддерживают и контролирующие органы (Письмо Минфина от 29.04.2015 № 03-11-11/24875), и судьи (п. 7 Информационного письма Президиума ВАС РФ от 05.03.2013 № 157).

- ИП не ведет деятельность, и физические показатели для расчета налога отсутствуют (собственное имущество продано, договоры аренды расторгнуты, наемных работников нет). Единая позиция по этому вопросу у контролирующих органов отсутствует. Минфин категоричен и требует предоставления отчета до момента снятия с учета в качестве плательщика ЕНВД (Письмо от 15.04.2014 № 03-11-09/17087). В этом случае декларацию по ЕНВД необходимо предоставлять с показателями, которые были отражены в отчете за последний период, в котором велась деятельность. То есть сохраняется обязанность уплаты налога до снятия с учета.

Образец нулевой декларации по ЕНВД для ИП

ИП Савватеев Иван Илларионович стоит на учете в качестве плательщика ЕНВД. Вид деятельности — оказание автотранспортных услуг по перевозке груза. В деятельности использовался 1 грузовой автомобиль. В марте 2019 года он продал транспортное средство, но с учета в качестве плательщика не снялся. Таким образом, за 3 квартал 2019 г. до 22 октября он обязан подать декларацию. Предприниматель следует позиции ФНС и подает нулевую декларацию.

Декларация состоит из титульного листа и трех разделов.

1. Заполняем титульный лист:

- вверху данного листа, а также всех остальных листов отчета заполняем ИНН;

- налоговый период = 22 (Приложение 1 Правил заполнения);

- код места предоставления = 120 (Приложение 3 Правил заполнения).

2. Заполняем раздел 1.

В данном разделе заполняем только код ОКТМО. Сумма налога, как показывает образец нулевого отчета по ЕНВД для ИП, в нашем случае равна нулю и в строке 020 проставляем прочерк. Код ОКТМО ищите в сервисе Федеральной адресной системы.

3. Заполняем раздел 2.

Строка 010 заполняется согласно Приложению 5 порядка заполнения. В ней ставим код 05.

Далее заполняем адрес осуществления деятельности и ОКТМО. Базовую доходность указываем в соответствии со ст. 346.29 НК РФ, коэффициент К1 — в соответствии с Приказом Минэкономразвития России от 30.10.2018 N 595 (на 2019 год он равен 1,518), К2 — согласно ст. 2 Закона Санкт-Петербурга от 17.06.2003 № 299-35. В строках указания физического показателя, налоговой базы и исчисленного налога ставим прочерки.

4. Заполняем раздел 3.

Поскольку у ИП нет наемных работников, то в строке 005 проставляем 2. Если в отчетном квартале ИП уплачивал страховые взносы, то их необходимо указать в строках 020 и 030. Савельев И.И. уплатил фиксированные страховые взносы в размере 5000 руб. В строке 040 проставляем прочерк.

Пример заполнения отчета ЕНВД при приостановке деятельности, если сохранились физические показатели для расчета налога

Изменим условия примера:

Савватеев И.И. не осуществлял деятельность по перевозке грузов в 3 квартале 2019 г., но транспортное средство не продал. Тогда следует исчислить и уплатить в бюджет налог на вмененный доход.

Титульный лист и адресные показатели заполняем аналогично заполнению нулевой декларации.

Само заполнение целесообразно начать с раздела 2.

За каждый месяц необходимо рассчитать налоговую базу по формуле:

И рассчитать сумму налога, умножив налоговую базу за квартал на налоговую ставку.

Заполняем раздел 3. Определяем сумму налога к уплате путем уменьшения исчисленного налога на сумму уплаченного фиксированного страхового взноса.

Теперь заполняем сумму к уплате в разделе 1.

Порядок прекращения ведения деятельности на ЕНВД

Из всего вышесказанного ясно, что если предприниматель решил прекратить деятельность, то это необходимо оформить. Просто перестать сдавать отчетность нельзя. Это приведет к штрафным санкциям со стороны проверяющих органов.

Если вы решили больше не вести деятельность, подпадающую под режим обложения ЕНВД, то, согласно ст. 346.28 НК РФ, необходимо подать в ИФНС заявление. Сделайте это в течение пяти дней со дня прекращения предпринимательской деятельности, которая подпадает под этот режим налогообложения. Форма заявления утверждена Приказом ФНС от 11.12.2012 № ММВ-7-6/941@.

Сдать декларацию ЕНВД за 1 квартал 2020 г. необходимо до 20 апреля. Отчитываться нужно в территориальной ФНС, где ведется деятельность, или по месту регистрации. В бланке – титульный лист и 4 раздела. Штраф за просрочку составит 5-30 % от суммы налога, но не меньше 1 000 руб.

В тему. Какой правовой статус у ИП.

Сроки подачи

Предоставлять в ИФНС декларацию в 2020 г. нужно поквартально, как и раньше. Согласно п. 3 ст. 346.32, бумаги должны оказаться в налоговой не позднее 20 числа месяца, идущего за отчетным кварталом.

20 апреля 2020 г.

20 октября 2020 г.

20 января 2021 г.

Источник: ст. 346.32 НК РФ.

По закону, если крайняя дата выпадает на выходной, срок переносится на следующий рабочий день. В 2020 г. переносов не ожидается.

На перечисление налога дается еще 5 дней, поэтому последним днем для внесения суммы фискального платежа будет 25 число месяца после отчетного периода.

Кстати. С 2021 года спецрежим ЕНВД отменен на всей территории России. А некоторые компании не могут использовать вмененку уже с 2020 г.

Где скачать бланк

Новая форма отчетности КНД 1152016 была утверждена в конце июня 2018 г. В ней же расписан порядок заполнения бланка и по ней сдается отчет ЕНВД в 2020 г. Ниже есть ссылка на скачивание чистой формы.

Куда и как сдавать

Отчитываются по ЕНВД в налоговой, расположенной либо по месту регистрации, либо по месту осуществления коммерческой деятельности. Если организация имеет обособленные подразделения, работающие на территории разных муниципальных учреждений, то она должна встать на учет в каждой налоговой, к которой относятся все ее филиалы (Письмо ФНС ГД-4-3/1895 от 05.02. 2014).

Сдать отчет можно:

- отправив заполненный бланк декларации заказным письмом по почте;

- оформив отчет по интернету, используя онлайн-сервис;

- вручив лично или через представителя в отделении налоговой службы.

Во всех случаях необходимо иметь документ, подтверждающий факт и сроки сдачи отчетности.

Если численность персонала компании превышает 100 человек, то документ отправляют только в электронном виде.

Плательщики ЕНВД, имеющие наемных работников, кроме декларации прилагают еще следующие документы:

- 2-НДФЛ;

- 4-ФСС;

- расчет по страховым взносам;

- среднесписочное число сотрудников;

- подтверждение вида деятельности;

- годовую бухгалтерскую отчетность (организации на вмененке).

ИП, не имеющие работников, предоставляют только декларацию.

Содержание бланка

Форма состоит из 5 листов и 4 разделов. Разделы 2 и 3 могут быть заполнены на нескольких страницах, если организация имеет много обособленных подразделений либо осуществляет больше одного вида деятельности.

1. Сумма вмененного налога для внесения в бюджет

2. Расчет налога по разным видам деятельности

3. Вычисление налога за отчетный период

4. Калькуляция расходов на ККТ, уменьшающих налог

Источник: Приказ ФНС России от 26.06.2018 N ММВ-7-3/414@.

Все листы заполняются в 2-х экземплярах, один из которых будет находиться в ФНС, а на втором должна остаться отметка инспектора о принятии отчета.

Особенности оформления

Вносить данные в форму можно вручную или на компьютере. При этом нужно соблюдать правила заполнения официальных документов:

- писать только заглавными буквами;

- использовать черные чернила;

- в каждую клетку вписывать один символ;

- между словами оставлять пустой квадрат;

- после окончания последнего слова или цифры в свободных ячейках ставить прочерк;

- использовать шрифт Courier New размером 16-18.

Прежде чем заполнить раздел 1 с конечной суммой налога и разбивкой по кодам ОКТМО, нужно его сначала рассчитать в разделах 2 и 3, предназначенных для этого.

Выполняется расчет по общей формуле:

Налог = налогооблагаемая база × ставка налога - страховые взносы

Налогооблагаемая база = вмененный доход × коэффициент-дефлятор

Коэффициенты К1 и К2 определяются видом деятельности и в соответствии со ст. 346.29 НК РФ, а также решением местных властей. С 01.01.2020 г. введен новый коэффициент-дефлятор К1. Он равен 2,005 (приказ Минэкономразвития России от 10.12.2019 № 793). Стандартная ставка налога составляет 15 %.

Образец заполнения

Посмотреть пример заполненной декларации ЕНВД можно, скачав его ниже.

Рассмотрим подробнее, из чего состоит форма и как оформляется каждая страница.

Титульный лист

Самый первый лист заполняют все ООО и ИП, перешедшие на вмененку. Здесь указывается основная информация:

- реквизиты налогоплательщика – ИНН, КПП – только для организаций;

- № страницы;

- № корректировки – 0, 1, 2 и т.д.;

- код налоговой;

- код места нахождения предпринимателя;

- полное наименование фирмы или ФИО ИП;

- контакты – телефон, по которому инспектор сможет связаться в случае необходимости;

- подпись того, кто сдает отчетность;

- дата заполнения.

На этой странице есть часть, которую не должен заполнять налогоплательщик. Она предназначена для инспектора, принимающего отчет.

Раздел 1

Раздел 2

Эту часть заполняют отдельно по каждому коду деятельности, перечень которых приведен в приложении № 5 к Порядку заполнения формы. Базовая доходность на оказание бытовых услуг равна 7 500 руб. (это на одного работника). Коэффициент К1 на 2020 г. составляет 2,005. К2 устанавливается муниципальными учреждениями, его можно найти на сайте ФНС. В нашем случае он равен 0,8. Физический показатель берется из перечня в ст. 346.29 НК. В рассматриваемом примере это число работников – 5 человек.

Налоговая база за каждый месяц считается умножением:

7 500 × 2,005 × 0,8 × 5 = 60 150 руб.

60 150 × 3 = 180 450 руб.

Исчисленная сумма налога с учетом ставки 15 %, указанной в НК РФ:

180 450 × 15 % = 27 068 руб.

Раздел 3

Третий раздел содержит данные о страховых взносах, уплачиваемых в случае наличия наемных работников в ООО или у ИП и за себя, когда их нет. Делается это для уменьшения исчисленного налога.

В тему. Правила заполнения формы расчета по страховым взносам (РСВ).

В данном случае сумма налога для уплаты в бюджет составит:

27 068 × 50 % = 13 534 руб.

Раздел 4

Организации в четвертом разделе ставят прочерки (п. 2.4 разд. VII Порядка заполнения декларации по ЕНВД). А вот предприниматели указывают в нем затраты на приобретение контрольно-кассовой техники. На эти расходы они могут уменьшить сумму начисленного налога.

Штрафы

Нарушение сроков сдачи отчетности наказуемо по ст. 119 НК РФ. Штраф взимается в сумме 5 % от неуплаченного налога за каждый месяц просрочки. Он не может превышать 30 % от налога, но минимальная планка – 1 000 руб.

Читайте также:

- Государственная пошлина за предоставление лицензии на осуществление медицинской деятельности

- Земельный налог проблемы и перспективы развития

- При проверке деятельности производственного кооператива эркас инспекция федеральной налоговой службы

- Не может выступать в качестве налогоплательщика налоговая инспекция

- Снятие с налогового учета юридического лица