Декларация усн при смене налоговой октмо

Обновлено: 06.05.2024

Приказом от 25.12.2020 N ЕД-7-3/958@ ФНС утвердила новую декларацию по УСН. В силу приказ вступает только 20 марта 2021 года, то есть в то время, когда ещё продолжается отчётная кампания за 2020 год.

Что делать тем плательщикам УСН, которые к 20.03.2021 года ещё не сдадут налоговую отчётность? По какой форме декларации надо отчитываться за 2020 год? Удивительно, но на этот вопрос ФНС дала два разных ответа.

Итак, если следовать приказу, то отчитываться по новой форме можно только с периода 2021 года. Но если учитывать письмо, то начиная с 20 марта, новую декларацию можно сдавать не только за 2021 год, но и за 2020 год.

В любом случае, если вы воспользуетесь нашим сервисом по подготовке декларации УСН, то с 20 марта 2021 года сможете заполнить как прежнюю, так и новую форму.

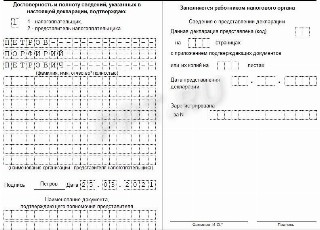

Бланк новой формы отчётности УСН

Давайте ознакомимся с новым бланком декларации и разберёмся, чем он отличается от прежнего.

Самое заметное отличие – количество страниц выросло с восьми до десяти. Это объясняется тем, что в новую форму декларации УСН добавили поля для отражения повышенных лимитов.

Напоминаем, что с 2021 года на УСН действуют стандартные и повышенные лимиты. Это 150 млн рублей/100 работников и 200 млн рублей/130 работников соответственно.

Если организация или ИП превышают стандартные лимиты, то платят налог по более высоким ставкам:

Обратите внимание: приказом Минэкономразвития России от 30.10.2020 N 720 установлен коэффициент-дефлятор для УСН, его значение в текущем году составляет 1,032. Однако Минфин считает, что коэффиент не может применяться для разграничения разных налоговых ставок (письма от 22.01.2021 № 03-11-06/2/3505 и от 27.01.2021 № 03-11-06/2/4855).

Ещё одно новшество в новой декларации УСН – обоснование применения пониженной налоговой ставки. Организация или ИП, которые работали по сниженной ставке, должны указать специальный код-обоснование. Подробности об этом вы найдёте ниже.

Приказ, который утвердил новый бланк отчётности, содержит также порядок его заполнения. В подробностях ознакомиться с порядком можно по ссылке. Мы же разберёмся в этом довольно кратко.

Заполнение новой декларации по УСН

В первую очередь, надо соблюсти стандартные требования по оформлению налоговой отчётности. Вот основные из них:

- стоимостные показатели указывают в рублях, при необходимости значения округляют;

- используются чернила чёрного, фиолетового, синего цвета;

- если декларация заполняется на компьютере, можно применять только шрифт Courier New высотой 16 - 18 пунктов;

- при заполнении от руки во всех свободных ячейках проставляют прочерки, при компьютерном оформлении они необязательны;

- каждая страница декларации распечатывается на одной стороне листа;

- нельзя сшивать или иным образом деформировать бумажный носитель.

А теперь переходим к заполнению налоговой отчётности по разделам.

Титульный лист

Титульный лист декларации содержит основные сведения об организации или ИП. В верхней части листа (как и во всех последующих) надо указать ИНН налогоплательщика. Юридические лица добавляют ещё и свой КПП.

Далее последовательно указывают:

Слева внизу есть блок для указания сведений о том, кто подаёт декларацию. Это может быть руководитель компании, индивидуальный предприниматель или доверенное лицо. При этом полное имя вписывают только руководители или представители, ИП своё имя здесь не повторяют. Заканчивается заполнение титульного листа подписью и датой подачи.

На УСН два разных объекта налогообложения, поэтому для них заполняют разные разделы.

Вариант УСН Доходы

Для УСН Доходы предназначены разделы 1.1, 2.1.1 и 2.1.2. При этом раздел 2.1.2 нужен только для плательщиков торгового сбора в Москве, поэтому в большинстве случаев на УСН Доходы заполняют разделы 1.1 и 2.1.1.

Раздел 1.1.

Здесь указывается окончательная сумма налога к уплате, уже за вычетом страховых взносов и торгового сбора. Данные для раздела 1.1 формируются на основании разделов 2.1.1 и 2.1.2, поэтому заполнять декларацию удобнее с них.

Под каждой строкой, в которой указана сумма налогового платежа, приводятся специальные формулы, поэтому всегда можно проверить корректность расчётов.

В строки 010, 030, 060, 090 надо вписать код ОКТМО по месту жительства предпринимателя или нахождения организации. При этом, если в течение года местонахождение не менялось, код ОКТМО указывают один раз – в строке 010.

В новой декларации появилась специальная строка 101, в которой ИП, совмещающие УСН и ПСН, вправе зачесть часть уплаченного налога, если они утратили право на патент (п. 7 ст. 346.45 НК РФ).

Раздел 2.1.1

В этом разделе сначала надо выбрать код признака применения налоговой ставки. Значение кода связано с соблюдением лимитов по доходам и работникам:

Далее, в поле 102 надо указать признак налогоплательщика:

Статус работодателя прямо влияет на возможность уменьшать исчисленный налог за счёт взносов. Если работники есть, налоговый платеж можно уменьшить не более чем на 50%.

В строках 110-113 нарастающим итогом с начала года отражают полученные доходы. В строках 120-123 показывают налоговую ставку за каждый отчётный период.

Для второй части кода надо найти региональный закон, а в нём – номер статьи, пункта и подпункта, которым установлена пониженная ставка. Например, если это статья 3, пункт 1, подпункт 8, то вторая часть кода будет такой: 000300010008.

Исчисленные налоговые платежи указывают в строках 130-133. Страховые взносы, которые уменьшают налог к уплате, отражаются в строках 140-143. Желательно проверить корректность расчётов с помощью формул под каждой строкой.

При необходимости рекомендуем обращаться на бесплатную консультацию по учёту.

Раздел 2.1.2

Торговый сбор, который пока платят только в Москве, уменьшает исчисленный налог УСН к уплате. Поэтому плательщики сбора указывают в этом разделе суммы полученного дохода от розницы и взносы, перечисленные за работников по этому виду деятельности.

В строках 150-153 показывают суммы уплаченного торгового сбора, которые могут быть учтены для уменьшения налога УСН (после того, как из него вычли перечисленные страховые взносы). Напоминаем, что формулы расчётов есть под каждой строкой.

Вариант УСН Доходы минус расходы

Для этого объекта налогообложения заполняют два раздела: 1.2 и 2.2.

Раздел 1.2

Этот раздел похож на раздел 1.1. Здесь тоже надо указать только код ОКТМО и налоговые платежи к уплате (авансы и налог по итогу года).

Особенность этого раздела – минимальный налог, который рассчитывают только для УСН Доходы минус расходы. Его сравнивают с налогом, рассчитанным обычным способом, и перечисляют тот, который больше.

Раздел 2.2.

Здесь отражают формирование налоговой базы, поэтому указывают не только доходы, но и расходы. Так же, как и для УСН Доходы, необходимо выбрать код признака применения налоговой ставки.

Что касается статуса работодателя, то для этого варианта УСН он значения не имеет. Перечисленные взносы включают в общую сумму расходов, но исчисленный налоговый платеж они не уменьшает.

Кроме того, надо сформировать код обоснования применения пониженной ставки (аналогично разделу 2.1.1). Только первая часть кода будет другой - 3462020 (за исключением нулевой ставки, а также законов Республики Крым и Севастополя).

Исчисленные налоговые платежи показывают по строкам 270-273 по каждому отчётному периоду.

Раздел 3

Этот раздел заполняют только те упрощенцы, которые получили целевое финансирование. Объект налогообложения при этом значения не имеет.

Если поступления были, то по каждому из них указывается:

- код вида поступления (выбирается из приложения 6 к порядку заполнения);

- дата получения или срок использования;

- стоимость имущества, услуг, работ или сумма денежных средств, если ещё не истёк срок их использования;

- сумма использованных (или неиспользованных по назначению) средств.

Срок сдачи новой декларации УСН

Сроки подачи новой декларации УСН остались без изменений, они приводятся в статье 346.23 НК РФ.

| Основание | Крайний срок |

|---|---|

| Отчёт за прошедший налоговый период | 31 марта для юрлиц и 30 апреля для ИП |

| Прекращение предпринимательской деятельности или ликвидация ООО | 25 число месяца, следующего за месяцем прекращения деятельности или ликвидации |

| Утрата права применения УСН | 25 число месяца, следующего за кварталом, в котором допущено нарушение |

За срыв сроков отчётности налагаются штрафы по статье 119 НК РФ:

- 1 000 рублей за каждый месяц просрочки, если налог, который исчислен на основании этой декларации, был перечислен вовремя;

- от 5% до 30% недоимки, если налог не был перечислен в установленные сроки.

Кроме того, ИФНС вправе заблокировать расчётный счёт плательщика УСН, если крайний срок сдачи декларации пропущен более чем на 10 дней.

НД по УСН – налоговая декларация, которую представляют налогоплательщики, имеющие право применять упрощенную систему налогообложения (УСН).

Налоговую декларацию обязаны представлять налогоплательщики, применяющие упрощенную систему налогообложения (УСН):

- организации;

- индивидуальные предприниматели (ИП).

Срок подачи декларации

Организации представляют декларацию не позднее 31 марта года, следующего за истекшим налоговым периодом (налоговый период – календарный год), индивидуальные предприниматели - не позднее 30 апреля года, следующего за истекшим налоговым периодом.

Декларацию по УСН за 2021 год организациям нужно представить не позже 31 марта 2022 года, а ИП - не позднее 4 мая, поскольку 30 апреля 2022 года - суббота.

Налогоплательщики, прекратившие деятельность, в отношении которой применялась УСН, представляют налоговую декларацию не позднее 25-го числа месяца, следующего за месяцем, в котором согласно уведомлению, представленному ими в налоговый орган, прекращена предпринимательская деятельность.

Налогоплательщики, утратившие право на применение УСН, представляют налоговую декларацию не позднее 25-го числа месяца, следующего за кварталом, в котором они утратили право.

Проверка налоговой декларации

Изменения в НД по УСН - 2021

Декларацию по УСН за 2021 год необходимо сдавать по обновленной форме. Основная новация связана с тем, что с 2021 года увеличились лимиты для перехода на УСН и сохранения права на нее. Так, организации и ИП сохраняют право на этот спецрежим в 2021 году, пока не превышены следующие лимиты:

- доходы с начала года - 200 млн. руб.;

- средняя численность сотрудников - 130 человек;

- остаточная стоимость основных средств - 150 млн. руб.

Но, если численность сотрудников превысит 100 человек или доходы - 150 млн. руб., авансовые платежи и налог по итогам года нужно считать по повышенным ставкам.

По сравнению с прежней формой декларации можно выделить следующие поправки:

Декларацию можно заполнить обычным способом, т.е. по разделам (см. здесь) и упрощенным с помощью мастера.

Заполнение с помощью мастера

- Объект налогообложения: доходы или доходы минус расходы.

- Код признака применения налоговой ставки.

- Тип налогоплательщика.

- Платежи (налог, уплаченный при применении ПСН, страховые взносы и выплаты либо фиксированные платежи в ПФР или ФФОМС).

Платежи указываются обязательно, т.к. на их основе рассчитываются страховые взносы, уменьшающие сумму авансового платежа (налога).

Если в течение года менялись местонахождение и/или ставка, поставьте соответствующий флаг и укажите значение для каждого квартала.

Если организация/ИП уплачивает торговый сбор, поставьте соответствующий флаг. В открывшемся блоке укажите данные по деятельности, связанной с установленным торговым сбором.

Страховые взносы здесь указываются только по сотрудникам, участвующим в деятельности, облагаемой торговым сбором.

Титульный лист

- Руководитель - если документ представлен налогоплательщиком,

- Уполномоченный представитель - если документ представлен законным или уполномоченным представителем налогоплательщика. При этом указывается наименование представителя и документа, подтверждающего его полномочия.

Раздел 1.1. Сумма налога (авансового платежа), уплачиваемого в связи с применением УСН (объект налогообложения – доходы)

Все показатели раздела 1.1, за исключением кодов по ОКТМО, заполняются автоматически на основании сведений, отраженных в разделах 2.1.1 и 2.1.2.

По строке 020 автоматически отражается сумма авансового платежа, подлежащая уплате до 25 апреля отчетного года. При этом авансовый платеж субъектов УСН, в отношении деятельности которых установлен торговый сбор, рассчитывается по формуле:

стр. 020 = (стр. 130 – стр. 140) раздел 2.1.1 – стр. 160 раздел 2.1.2

при условии, что (стр. 130 – стр. 140) раздел 2.1.1 - стр. 160 раздел 2.1.2 ≥ 0

Для прочих налогоплательщиков авансовый платеж рассчитывается так:

стр. 020 = (стр. 130 – стр. 140) раздел 2.1.1

при условии, что стр. 020 = (стр. 130 – стр. 140) раздел 2.1.1 ≥ 0

По строке 040 автоматически отражается сумма авансового платежа, подлежащая уплате до 25 июля отчетного года. При этом авансовый платеж субъектов УСН, в отношении деятельности которых установлен торговый сбор, рассчитывается по формуле:

стр. 040 = (стр. 131 – стр. 141) раздел 2.1.1 – стр. 161 раздел 2.1.2 – стр. 020

при условии, что (стр. 131 – стр. 141) раздел 2.1.1 - стр. 161 раздел 2.1.2 – стр. 020 ≥ 0

Для прочих налогоплательщиков авансовый платеж рассчитывается так:

стр. 040 = (стр. 131 – стр. 141) раздел 2.1.1 – стр. 020

при условии, что (стр. 131 – стр. 141) раздел 2.1.1 – стр. 020 ≥ 0

Если значение показателя по строке 040 получилось отрицательным, то оно автоматически отражается по строке 050 – авансовый платеж за полугодие к уменьшению.

По строке 070 автоматически отражается сумма авансового платежа, подлежащая уплате до 25 октября отчетного года. При этом авансовый платеж субъектов УСН, в отношении деятельности которых установлен торговый сбор, рассчитывается по формуле:

стр. 070 = (стр. 132 – стр. 142) раздел 2.1.1 – стр. 162 раздел 2.1.2 – (стр. 020 + стр. 040 – стр. 050)

при условии, что (стр. 132 – стр. 142) раздел 2.1.1 - стр. 162 раздел 2.1.2 – (стр. 020 + стр. 040 – стр. 050) ≥ 0

Для прочих налогоплательщиков авансовый платеж рассчитывается так:

стр. 070 = (стр. 132 – стр. 142) раздел 2.1.1 – (стр. 020 + стр. 040 – стр. 050)

при условии, что (стр. 132 – стр. 142) раздел 2.1.1 – (стр. 020 + стр. 040 – стр. 050) ≥ 0

Если значение показателя по строке 070 получилось отрицательным, то оно автоматически отражается по строке 080 – авансовый платеж за 9 месяцев к уменьшению.

По строке 100 автоматически указывается сумма налога, подлежащая доплате за налоговый период (календарный год). Значение показателя по данной строке для субъектов УСН, в отношении деятельности которых установлен торговый сбор, рассчитывается по формуле:

стр. 100 = (стр. 133 – стр. 143) раздел 2.1.1 – стр. 163 раздел 2.1.2 – (стр. 020 + стр. 040 – стр. 050 + стр. 070 – стр. 080) – стр. 101

при условии, что (стр. 133 – стр. 143) раздел 2.1.1 - стр. 163 раздел 2.1.2 – (стр. 020 + стр. 040 – стр. 050 + стр. 070 – стр. 080) – стр. 101 ≥ 0

Для прочих налогоплательщиков авансовый платеж рассчитывается так:

стр. 100 = (стр. 133 – стр. 143) раздел 2.1.1 – (стр. 020 + стр. 040 + стр. 070 – стр. 050 – стр. 080) – стр. 101

при условии, что (стр. 133 – стр. 143) раздел 2.1.1 – (стр. 020 + стр. 040 + стр. 070 – стр. 050 – стр. 080) – стр. 101 ≥ 0

Строку 101 заполняют только ИП, уплатившие налог в связи с применением патентной системы налогообложения.

По строке 101 указывается сумма налога, уплаченная в связи с применением ПСН и подлежащая зачету.

По строке 110 отражается сумма налога к уменьшению за налоговый период (календарный год). Значение показателя по данной строке для субъектов УСН, в отношении деятельности которых установлен торговый сбор, рассчитывается по формуле:

стр. 110 = (стр. 020 + стр. 040 – стр. 050 + стр. 070 – стр. 080) – ((стр. 133 – стр. 143) раздел 2.1.1 – стр. 163 раздел 2.1.2)

при условии, что (стр. 133 – стр. 143) раздел 2.1.1 - стр. 163 раздел 2.1.2 – (стр. 020 + стр. 040 – стр. 050 + стр. 070 – стр. 080) стр. 280 раздел 2.2

стр. 273 раздел 2.2 стр. 273 раздел 2.2

стр. 280 раздел 2.2 > (стр. 020 + стр. 040 + стр. 070 – стр. 050 – стр. 080 + стр. 101)

Раздел 2.1.1. Расчет налога, уплачиваемого в связи с применением УСН (объект налогообложения – доходы)

По строке 101 указывается код признака применения налоговой ставки:

Ставка 8% применяется, начиная с квартала, по итогам которого доходы превысили 150 млн. руб., но составили не более 200 млн. руб. и (или) в течение которого средняя численность работников превысила 100 человек, но не превысила 130 человек.

По строкам 110-113 указываются суммы полученных налогоплательщиком доходов нарастающим итогом за I квартал, полугодие, девять месяцев и налоговый период.

Если декларация представляется в случае прекращения предпринимательской деятельности или при утрате права на УСН, то значение показателя за последний отчетный период (строки 110, 111, 112) повторяется по строке 113.

По строкам 120-123 указывается налоговая ставка. По умолчанию во всех строках отражается ставка 6% либо 8% (в зависимости от кода в строке 101). В случае применения иной ставки в строке 123 указывается актуальная ставка.

Если ставка в течение года изменялась, то в соответствующем поле проставляется отметка и в строках 120-123 указываются действовавшие в отчетных периодах ставки.

Если декларация представляется в случае прекращения предпринимательской деятельности или при утрате права на УСН, то значение показателя за последний отчетный период (строки 120, 121, 122) повторяется по строке 123.

По строке 124 указывается обоснование применения региональной ставки. В первой части показателя указывается код налоговой льготы, который выбирается из справочника. Во второй части показателя отражаются номер, пункт и подпункт статьи закона субъекта Российской Федерации, в соответствии с которым применяется налоговая ставка. Для каждой из указанных позиций отведено по четыре знакоместа. При этом если соответствующий реквизит имеет меньше четырех знаков, свободные знакоместа слева от значения заполняются нулями. Например, если соответствующая ставка установлена п.п. 15.2 п. 2 ст. 5 регионального закона, то по строке 124 указывается:

| 3 | 4 | 6 | 2 | 0 | 1 | 0 | / | 0 | 0 | 0 | 5 | 0 | 0 | 0 | 2 | 1 | 5 | . | 2 |

По строкам 130-133 отражаются автоматически исчисленные суммы налога (авансовых платежей). По строке 130 указывается сумма авансового платежа за I квартал, исчисленная следующим образом:

стр. 130 = стр. 110 * стр. 120 / 100

По строке 131 указывается сумма авансового платежа, исчисленная с доходов за полугодие:

По строке 132 указывается сумма авансового платежа, исчисленного по итогам деятельности за 9 месяцев:

По строке 133 указывается сумма исчисленного налога за налоговый период:

Если декларация представляется в случае прекращения предпринимательской деятельности или при утрате права на УСН, то значение показателя за последний отчетный период (строки 130, 131, 132) повторяется по строке 133.

По строкам 140-143 указывается нарастающим итогом сумма страховых взносов, выплаченных работникам пособий по временной нетрудоспособности и платежей (взносов) по договорам добровольного личного страхования, уменьшающая сумму налога (авансовых платежей по налогу), исчисленную за налоговый (отчетный период).

за 1 квартал - стр. 140 ≤ стр. 130/2,

за полугодие - стр. 141 ≤ стр. 131/2,

за девять месяцев - стр. 142 ≤ стр. 132/2,

за налоговый период - стр. 143 ≤ стр. 133/2

за 1 квартал - стр. 140 ≤ стр. 130,

за полугодие - стр. 141 ≤ стр. 131,

за девять месяцев - стр. 142 ≤ стр. 132,

за налоговый период - стр. 143 ≤ стр. 133

Если декларация представляется в случае прекращения предпринимательской деятельности или при утрате права на УСН, то значение показателя за последний отчетный период (строки 140, 141, 142) повторяется по строке 143.

Раздел 2.1.2. Расчет суммы торгового сбора, уплачиваемого при применении УСН (объект налогообложения - доходы)

Значения показателей по строкам 110-143 заполняются аналогично значениям, указанным в строках 110-143 раздела 2.1.1 (см. порядок заполнения).

Показатели по строкам 110-143 отражаются только по виду предпринимательской деятельности, в отношении которой установлен торговый сбор и включаются в значения показателей по строкам 110-143 раздела 2.1.1.

В случае осуществления налогоплательщиком только вида предпринимательской деятельности, в отношении которого установлен торговый сбор, значения показателей по строкам 110-143 повторяются по строкам 110-143 раздела 2.1.1.

По строкам 150-153 нарастающим итогом указываются суммы торгового сбора, фактически уплаченные по итогам I квартала, полугодия, девяти месяцев и налогового периода.

В строках 160-163 автоматически отражается сумма торгового сбора, уменьшающая сумму исчисленного за отчетный (налоговый) период единого налога (авансового платежа). При этом порядок отражения значений в строках 160-163 следующий:

- - если сумма единого налога (авансового платежа), уменьшенного на сумму уплаченных страховых взносов, меньше суммы уплаченного за тот же период торгового сбора, то:

стр. 160 = стр. 130 - стр. 140

при условии, что:

стр. 130 - стр. 140 0

По строке 241 указывается налоговая база для исчисления авансового платежа по налогу за полугодие:

стр. 241 = стр. 211 – стр. 221, если стр. 211 – стр. 221 > 0

По строке 242 указывается налоговая база для исчисления авансового платежа по налогу за девять месяцев:

стр. 242 = стр. 212 – стр. 222, если стр. 212 – стр. 222 > 0

По строке 243 указывается налоговая база для исчисления налога за налоговый период:

стр. 243 = стр. 213 – стр. 223 – стр. 230, если стр. 213 – стр. 223 – стр. 230 > 0

Если декларация представляется в случае прекращения предпринимательской деятельности или при утрате права на УСН, то значение показателя по строке 243 будет равняться значению показателя за последний отчетный период (строки 240, 241, 242), уменьшенному на сумму убытка, полученного в предыдущем (предыдущих) налоговом (налоговых) периоде (периодах) (строка 230).

В том случае, если сумма убытка предыдущих налоговых периодов, на которую уменьшается налоговая база, равна величине налоговой базы, исчисленной за налоговый период, то значение показателя по строке 243 равно нулю.

По строкам 250-253 отражается автоматически исчисленная сумма убытка, полученного за истекший налоговый (отчетный) период. По строке 250 отражается сумма убытка, полученного за I квартал, рассчитанная следующим образом:

стр. 250 = стр. 220 – стр. 210, если стр. 210 стр. 260

По строке 272 указывается сумма авансового платежа, исчисленного по итогам деятельности за 9 месяцев:

По строке 273 указывается сумма исчисленного налога за налоговый период:

По строке 280 автоматически указывается сумма исчисленного за налоговый период минимального налога (ставка налога 1%):

стр. 280 = стр. 213 * 1 /100

Раздел 3. Отчет о целевом использовании имущества

Раздел 3 заполняют только те налогоплательщики, которые получали средства целевого финансирования, целевые поступления, имущество (в том числе денежные средства), работы, услуги в рамках благотворительной деятельности и т.п.

В данный раздел не включаются средства, полученные в виде субсидий автономным учреждениям.

В отчете о целевом использовании средств отражаются следующие данные:

- код вида поступлений, который выбирается из справочника кодов благотворительных поступлений (графа 1);

- дата поступления средств (графа 2);

- срок использования (графа 3);

- стоимость имущества, работ, услуг или сумма денежных средств (графа 4);

- сумма использованных по назначению средств (графа 5);

- сумма средств, срок использования которых не истек (графа 6);

- сумма средств, использованных не по назначению или не использованных в установленный срок (графа 7).

При наличии данных раздел 3 заполняется отдельно по каждому виду поступлений.

В первую очередь в отчете необходимо указать переходные остатки с прошлого налогового периода по полученным, но еще не использованным средствам, срок использования которых не истек, а также по которым не имеется срока использования:

- дату поступления средств на счета или в кассу налогоплательщика либо дату получения налогоплательщиком имущества (работ, услуг), имеющего срок использования, - в графе 2;

- размер средств, срок использования которых в предыдущем налоговом периоде не истек, а также неиспользованных средств, не имеющих срока использования, отраженных в графе 6 отчета за предыдущий налоговый период, - в графе 3.

Затем в отчете приводятся данные о средствах, полученных в налоговом периоде, за который составляется отчет.

Заполнение декларации по УСН — это ежегодная обязанность всех налогоплательщиков, применяющих упрощенную систему налогообложения. Срок сдачи:

- для организаций — до 31.03.2021;

- для ИП — до 30.04.2021.

Декларацию по УСН для налогоплательщиков, применяющих ККТ, отменить пока не успели

Используйте бесплатно инструкции от экспертов КонсультантПлюс, чтобы правильно заполнить декларацию по УСН.

Состав отчета по УСН

Форма и порядок заполнения декларации по УСН в 2021 году утверждены приказом ФНС №ММВ-7-3/99@ от 26.02.2016. Отчет состоит из титульного листа и трех разделов (у первого и второго есть по два подраздела):

С 20.03.201 для сдачи декларации по УСН разрешено использовать новую форму, утвержденную приказом ФНС России №ЕД-7-3/958@ от 25.12.2020 , но это не обязательно. Новый бланк предназначен для отчетности за 2021 год.

Основные требования к заполнению отчета

Приказом ФНС №ММВ-7-3/99@ от 26.02.2016 утверждена инструкция по заполнению декларации по УСН доходы для ИП без работников или с наемным персоналом. Суммы в этот отчет вносятся в целых рублях. Копейки округляются. Если документ заполняется от руки, необходимо использовать чернила синего, фиолетового или черного цвета.

Каждая страница отчета распечатывается на отдельном листе (двусторонняя печать запрещена). Обычно налогоплательщики не придают значения при заполнении декларации такому моменту, как выравнивание цифр в полях, а это очень важно. Если форму заполняют от руки, числа проставляют с первого — левого — поля, при электронном заполнении цифры выравнивают по правому краю. Если остаются свободные клетки, ставят прочерк. Все текстовые значения проставляют заглавными печатными буквами.

Правила заполнения отчетов едины для любых видов собственности: и для юридических лиц, и для индивидуальных предпринимателей.

Чтобы сделать заполнение декларации по УСН максимально понятным, мы составили пошаговую инструкцию и готовые образцы.

Сроки сдачи декларации по УСН

Даты зависят от типа налогоплательщика. Последние даты подачи отчетности:

- 31 марта — для юридических лиц;

- 30 апреля — для индивидуальных предпринимателей.

Если организация или ИП прекращают применять упрощенку, то отчет они сдают, не дожидаясь окончания налогового периода, — до 25-го числа месяца, следующего за месяцем снятия с учета в качестве плательщика УСН. А если право на упрощенную деятельность утеряно из-за нарушений требований ст. 346.13 НК РФ, то декларацию УСН подают до 25-го числа после окончания квартала, в котором предпринимательская деятельность перестала соответствовать условиям НК РФ. У ИП есть возможность заполнить декларацию УСН онлайн в личном кабинете налогоплательщика на сайте ФНС.

Шаг 1. Титульный лист

ИНН и КПП берутся из свидетельства о постановке на учет и вписываются на все страницы документа (см. образец свидетельства). В электронном виде достаточно указать их только один раз, остальные заполнятся автоматически. Код налогового органа имеется и в свидетельстве о постановке на учет. Остальные коды, изображенные на рисунке, одинаковы для всех ООО. Под отчетным годом понимается налоговый период, т.е. 2020-й в нашем случае.

Название налогоплательщика берется из того же свидетельства либо из устава.

Писать надо и полное, и краткое название и наименование на иностранном языке, если они зафиксированы в учредительных документах.

Код ОКВЭД ставится для основного вида деятельности либо из устава, либо из кодов статистики, выдаваемых Росстатом. Телефон принято записывать 11-значный (с восьмеркой). Если до вас проще дозвониться по мобильному, значит, укажите его.

Заполним образец декларации.

Верность указанных сведений вправе удостоверить:

- директор ООО (код 1);

- штатный или аутсорсинговый бухгалтер (код 2).

Шаг 2. Раздел 2.1

Для итогового значения за отчетный период предназначена строка 213 в декларации по УСН, в ней суммируем доходы за все четыре квартала. Итоги по расходам подводим в строке 223.

В строках 240–243 указывается налогооблагаемая база для исчисления авансового платежа:

- Стр. 240 = стр. 210 – стр. 220, если > 0.

- Стр. 241 = стр. 211 – стр. 221, если > 0.

- Стр. 242 = стр. 212 – стр. 222, если > 0.

- Стр. 243 = стр. 213 – стр. 223 – стр. 230, если > 0.

Если сумма убытка по строке 230 равна налогооблагаемой базе, в 243-й ставим значение 0.

Убытки отчетного года отражают в строках 250–253, если показатели строк 210–213 меньше 220–223.

Следующие два блока по налоговой базе и убыткам отчетного года взаимоисключающие: если в строке 240 числовое значение (прибыль), то в строке 250 — прочерки (убыток), и наоборот. Аналогично для пар строк 241 и 251, 242 и 252, 243 и 253.

Значения определяются простым вычитанием расходов из доходов за нужный период (первые два блока).

Авансы по налогу рассчитываются и отражаются так:

- Стр. 270 = стр. 240 × стр. 260 / 100.

- Стр. 271 = стр. 241 × стр. 261 / 100.

- Стр. 272 = стр. 242 × стр. 262 / 100.

- Стр. 273 = стр. 243 × стр. 263 / 100.

Обратите внимание на строку 280 — минимальный налог на УСН (доходы за год по строке 213, умноженные на 1%). В строке 280 указывают минимальный налог к уплате. Он определяется как стр. 213 × 1 / 100.

Шаг 3. Раздел 3

Третий раздел налоговой декларации предназначен для заполнения только теми организациями, которые получили денежные средства в соответствии с п. 1 и 2 ст. 251 НК РФ. Речь идет о целевом финансировании, целевых поступлениях и доходах, поступивших в рамках благотворительной деятельности. Ранее фирмы на УСН при наличии таких сумм должны были заполнять лист 7 декларации по налогу на прибыль. Порядок заполнения нового раздела схож с предыдущими требованиями. Это специфический раздел, поэтому он не распространен среди упрощенцев.

Заполнение раздела 3 начните с переноса денежных средств, не использованных в срок (или без срока использования), но полученных в предыдущем году. Для сумм, для которых установлен срок использования, укажите дату их поступления в графе 2, а в графе 3 — их размер. Если срок денежных средств, полученных в предыдущем отчетном периоде, не истек, то их сумму ставят в графе 6.

Только после этого заполняют данные о денежных средствах, полученных в отчетном периоде:

- В графах 2 и 5 по средствам с установленным сроком ставят даты получения и использования.

- В графе 3 — сумма полученных средств с установленным сроком.

- В графе 4 — денежные средства, полностью использованные по назначению в установленный срок.

- В графе 6 — сумма неиспользованных средств, срок по которым еще не истек.

- В графе 7 — использованные денежные средства не по целевому назначению (их включают во внереализационные доходы в момент фактического использования).

Шаг 4. Раздел 1.2

- В строку 010 впишите код ОКТМО (код уточняйте на сайте ФНС).

- Впишите суммы квартальных авансовых платежей — в строки 020, 040, 070.

- В строку 100 — сумму доплаты за год.

Если в течение года были суммы к уменьшению, вместо 040 заполните 050, а вместо 070 — 080.

Строки 110 и 120 предназначены для особых случаев. Если налог за год меньше авансовых платежей, заполняется 110. Если следует доплатить сумму минимального налога — 120.

Шаг 5. Оформление и удостоверение декларации

Подписи и даты ставятся на титульном листе и в разделе 1.2 (внизу).

Проверяется наличие ИНН и КПП на каждой странице. Уточняются номера страниц: 001 — титульный лист, 002 — раздел 1.2, 003 — раздел 2.2.

На титульном листе указывается количество страниц. Официальных указаний, как это делать, нет, главное, чтобы все знакоместа были заняты. Учтите, что при подписании декларации по УСН представителем, а не директором фирмы имеется как минимум одно приложение — доверенность на представителя.

И последнее: в налоговую инспекцию необходимо отправлять только заполненные разделы. А те организации, которые в соответствии с уставом работают без печати, не заверяют отчет круглой печатью.

В строках 110–113 отражают полученные в отчетном периоде доходы (нарастающим итогом за каждый квартал), которые являются налогооблагаемой базой в соответствии со ст. 249 и 250 НК РФ. Т.е. в 110 — доходы за первый квартал, в 111 — за полугодие, в 112 — за 9 месяцев, в 113 — за год. Эти значения будут умножены на ставку налога из 120.

В строках 130–132 рассчитывают суммы авансовых платежей, которые необходимо перечислять в бюджет до 25-го числа месяца, следующего после окончания каждого квартала:

- 130 стр. = стр. 110 × стр. 120 / 100;

- 131 стр. = стр. 111 × стр. 120 / 100;

- 132 стр. = стр. 112 × стр. 120 / 100.

Сумма налога по стр. 133 рассчитывается как стр. 113 × стр. 120 / 100.

Если у индивидуального предпринимателя нет работников, в этих строках он ставит суммы фактически перечисленных страховых взносов за себя в тех налоговых периодах, когда осуществлялась уплата денежных средств в бюджет. Т.к. ИП вправе платить взносы по своему усмотрению до 31 декабря, то, к примеру, если он перечислил всю сумму в декабре, в налоговой декларации он заполнит только строку 143. Уменьшить сумму налога к уплате предприниматель вправе на все перечисленные за себя в отчетном периоде взносы.

Код ОКТМО в декларации по УСН — обязательный реквизит, без которого декларацию не примут. Ошибки в заполнении обязательных реквизитов могут привести к начислению пени и штрафным санкциям. Разберемся, как правильно заполнить код ОКТМО в декларации по УСН, где его найти и в каком поле указывать.

В каких полях указывать ОКТМО в декларации по УСН

С 2021 года изменились форма и порядок заполнения декларации по УСН.

Порядок заполнения и форма декларации утверждены ФНС приказом от 25.12.2020 № ЕД-7-3/958@ (далее — Порядок заполнения).

В форме декларации поля с кодом по ОКТМО предусмотрены в разделах 1.1 и 1.2. В этих разделах заполняются сведения о причитающихся к перечислению в бюджет налоге и авансовых платежах.

Для заполнения кода по ОКТМО в обоих разделах декларации предусмотрены строки 010, 030, 060, 090. Первые три предназначены для авансовых платежей, когда подается декларация за отчетные периоды (1-й квартал, полугодие, 9 месяцев). Строка 090 используется в годовой декларации.

Согласно Порядку заполнения декларации в строку 010 вписывается код в обязательном порядке в каждом отчетном периоде. Строки 030 и 060 заполняют, только когда изменился адрес у организации или место жительства у индивидуального предпринимателя.

Если адрес не менялся, в строках 030 и 060 следует вписать прочерки.

Чтобы в налоговых органах сформировались корректные сведения о начисленных и уплаченных налогах, код ОКТМО в декларации и в платежном поручении должны совпадать. Иначе может возникнуть такая ситуация, когда начисления лягут в одну карточку расчетов с бюджетом, а уплата в другую. Возникнет недоимка по налогу, и будут начислены пени.

Правила заполнения кодов по ОКТМО для организаций аналогичны правилам заполнения ОКТМО в декларации УСН для ИП. Какой код вписывать в соответствующие строки декларации, рассмотрим далее.

Как и где искать код по ОКТМО

Актуальный справочник кодов можно найти на нашем сайте по ссылке.

Введите искомый код или населенный пункт в окошко поиска – и получите результат.

ОКТМО в декларации УСН при смене адреса

ФНС поясняет, что код в строках 010, 030, 060, 090 указывается того муниципального образования, где уплачивается налог.

В п. 6 ст. 346.21 НК РФ говорится, что упрощенный налог и авансовые платежи уплачиваются по месту жительства ИП и нахождения организации.

Так какое ОКТМО указывать в декларации по УСН ИП или организации, которая сменила адрес?

На примере индивидуального предпринимателя рассмотрим, как правильно заполнить код ОКТМО в декларации по УСН.

Индивидуальный предприниматель жил в Краснодарском крае. Применял при заполнении декларации код ОКТМО 03701000. В августе он переехал в Великий Новгород. В ЕГРИП 20.08.2021 сделана запись о постановке на учет предпринимателя в новом регионе. Росстатом присвоен код 49701000.

Как следует заполнять ОКТМО в декларации по УСН:

При заполнении сведений за 1-й квартал и полугодие 2021 года ИП нужно указать ОКТМО в строках 010 и 030 по старому месту жительства — 03701000.

В отчетном периоде за 9 месяцев и в годовой декларации необходимо вписать в строки 060 и 090 ОКТМО по новому адресу — 49701000.

ОКТМО в декларации УСН при уточнении сведений

Налогоплательщики обязаны подавать уточненные декларации, если обнаружат недостоверные сведения и ошибки заполнения декларации. Порядок предоставления закреплен в ст. 81 НК РФ.

Справка: уточненная декларация подается, если предприниматель обнаружил ошибки самостоятельно. Если неверные сведения установит налоговый орган, оформляется акт налоговой проверки.

Поскольку неправильно указанный код по ОКТМО в декларации УСН влечет искажение сведений о налогах в карточках расчетов с бюджетом, уточнить данные нужно обязательно. Иначе налоговый орган начислит пени на сумму недоимки.

Если уточненная декларация подается за прошлые периоды после того, как ИП или организация сменили адрес, ОКТМО необходимо указать по старому адресу. А декларацию подать в текущий налоговый орган.ф

Кроме этого, в Порядке заполнения декларации за 2021 год сказано, что при уточнении прошлых периодов необходимо использовать форму декларации, действовавшую в том периоде.

При уточнении сведений надо обращать внимание не только на форму декларации, но и на редакцию классификатора кодов ОК-033-2013. При заполнении декларации следует использовать коды, которые действовали в уточненном периоде.

ОКТМО в декларации по УСН при реорганизации

Реорганизуемая организация должна подать декларацию по УСН в последнем отчетном периоде до момента внесения записи о прекращении деятельности в ЕГРЮЛ. Если это не было сделано, отчитаться обязан правопреемник.

В соответствии с Порядком заполнения декларации по УСН код по ОКТМО указывается того региона, где находилась реорганизованная организация.

Код по ОКТМО определяет место ведения деятельности предпринимателей и позволяет вести точный учет налогов, уплачиваемых на территории конкретного субъекта РФ. В декларации по УСН и в платежном поручении код должен быть идентичным. Справочник кодов ведет ФНС России и отражает их в информационной адресной системе. При смене адреса или уточнении сведений в декларации указывается код, соответствующий старым показателям — старому адресу или старому периоду.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Читайте также: