Будет ли облагаться налогом вклад открытый в 2020 году

Обновлено: 06.05.2024

Наша команда стремится помочь вам принимать более взвешенные финансовые решения. Мы придерживаемся строгой редакционной политики. Данная статья может содержать ссылки на финансовые продукты наших партнеров. Мы открыто говорим о том, как мы зарабатываем деньги. -->

- Высшее экономическое образование.

- 15 лет работы в банке.

- Независимый эксперт.

- Финансовый аналитик.

- Обладает сертификатами от ЦБ РФ. . Facebook. .

С 2021 года с дохода от вкладов ФНС будет взимать налог. Эта новость стала одной из причин массового оттока денежных средств с банковских счетов россиян. Не все поняли информацию правильно. И даже объяснения сотрудников банка не смогли переубедить некоторых граждан в их уверенности, что теперь все сбережения, которые хранятся в банках, подлежат налогообложению. Как оформить вклад и не заплатить налог, с каких сумм удержат НДФЛ и сколько, разобрался специалист Бробанка.

- Что облагают налогом

- Как проводят переоценку доходов по валютным вкладам

- Какие проценты по депозиту подлежат налогообложению

- Кто и когда удержит налог с вклада

- Все законные способы не платить налог с дохода от вклада

- Проценты вперед

- Вклады на членов семьи

- Закрыть вклады

- Перейти на фондовый рынок

- Можно ли снизить налог с дохода от инвестирования и вклада

Что облагают налогом

Налогу с вкладов, оформленных в 2021 году, подлежат только проценты, которые превысят установленный лимит. Для подсчета лимита применяют такую формулу:

1 000 000 рублей * Ключевая ставка ЦБ РФ на 1 января текущего года

На начало декабря 2020 года ключевая ставка установлена на уровне 4,25. Пока нет никаких предпосылок к ее резкому росту к началу 2021 года. При этом какой она будет к 1 января 2022 года, никто даже не сможет предположить. Поэтому для удобства расчетов предположим, что на 1 января 2021 года она сохранится на уровне 4,25. Это значит, лимит установится на уровне:

1 000 000 рублей * 4,25 = 42 500 рублей

Если доходы с вкладов не превысят 42 500 рублей, платить налог не придется. Всё, что превзойдет установленный лимит, подлежит налогообложению.

Если сумма полученных процентов превысит 42 500 рублей и резиденты, и нерезиденты уплатят 13% НДФЛ со всей суммы превышения. Процентная ставка увеличится до 15%, если общий доход превысит 5 млн рублей. До 2021 года проценты налога от доходов по вкладам для резидентов и нерезидентов были разными.

Чтобы разобраться, какую сумму налога потребуется заплатить, предположим, что вкладчику начислено 50 000 рублей процентами:

50 000 – 42 500 = 7 500 * 13% = 975 рублей налог на доход с вкладов

Налог не касается денег, которые хранятся на картах, счетах или вкладах без процентов. ФНС выставит уведомления только об оплате налога с полученных процентов. То есть при расчете налогооблагаемой базы не учитывают проценты по всем рублевым счетам и вкладам с доходностью ниже 1% годовых и эскроу-счетам. А доходы по всем остальным депозитным счетам и накопительным картам на имя одного физлица, ставка по которым превышает 1%, подлежат налогообложению.

Как проводят переоценку доходов по валютным вкладам

Переоценку доходности по валютным вкладам проводят на дату получения процентов. Например, банк начислит вкладчику проценты 31 марта 2021 года в размере 118 евро. Полученную сумму пересчитают по официальному курсу евро ЦБ РФ на день получения дохода – 31.03.2021 года. Налог платить не придется, если эквивалент не выходит за рамки общего годового лимита 42 500 рублей. При этом совершенно не важно, по какому курсу куплены евро и в каком году открыт вклад.

На расчет влияет только сумма всех процентов по вкладам и курс Центробанка при пересчете дохода по валютным вкладам.

Таким способом подсчитывают проценты по всем вкладам: валютным и рублевым, открытым в одном банке или нескольких. Налог потребуется заплатить в рублях только после исчерпания лимита с суммы превышения.

К примеру, налог не придется платить, если сумма вкладов в пересчете на рубли не превышает 850 000 рублей под 5% годовых в 2021 году. Такую ставку по валютным вкладам найти почти нереально. Поэтому и доходы от них окажутся незначительны. Если сумма вклада больше эквивалента 0,85 млн рублей, проценты капитализируются или ставка выше, проценты превысят установленный лимит. Значит вкладчик обязан заплатить 13% НДФЛ.

Какие проценты по депозиту подлежат налогообложению

Размер налогооблагаемой прибыли по вкладам зависит в первую очередь от варианты начисления процентов:

- раз в день, месяц, квартал или год;

- в начале или в конце срока;

- с капитализацией или нет.

От варианты выплаты процентов напрямую зависит ежегодная прибыль по вкладу. Если в 2021 году наступит срок выплаты по крупному долгосрочному вкладу, сумма процентов превысит установленный лимит, налог обязателен. Вкладчик обязан оплатить НДФЛ со всей суммы превышения, даже если пролонгирует вклад.

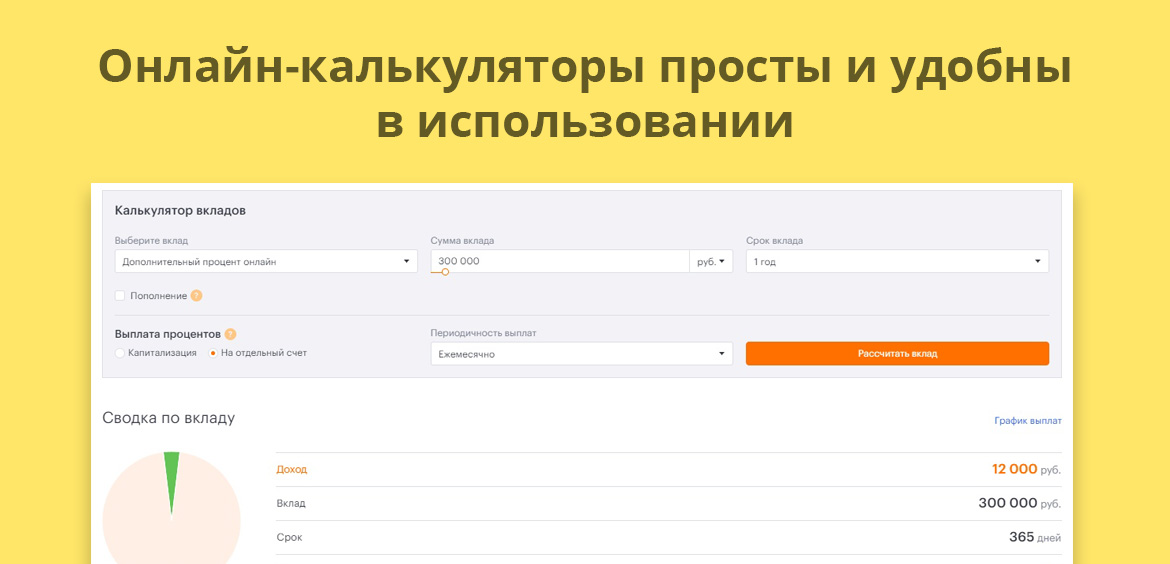

Для упрощения подсчета можно воспользоваться онлайн-калькулятором вкладов. Но если на банковских вкладах хранятся значительные суммы, неудобно отслеживать превышает сумма процентов установленный лимит или нет.

Кто и когда удержит налог с вклада

Банки не будут удерживать налог с прибыли, которую получит вкладчик. Задача банка – передать информацию о полученных процентах в налоговую службу до 1 февраля следующего года. После этого ФНС соберет всю информацию о каждом вкладчике, проконтролирует превышение лимита и вышлет гражданину уведомление об уплате НДФЛ.

Оплата налога на полученные по вкладу проценты происходит в следующем отчетном периоде. То есть 13% налога при превышении лимита в 2021 году, вкладчик обязан внести до 1 декабря 2022 года.

Так как все банки обязаны передавать сведения по вкладчикам в ФНС, нет смысла открывать несколько мелких вкладов в разных банках. Попытка уйти от налогообложения окажется провальной. Даже если открывать счета в разных регионах, все суммы по одному физлицу суммируют. Налог начислят, если неналогооблагаемый лимит исчерпан.

Все законные способы не платить налог с дохода от вклада

Чтобы не платить налог с процентов, которые начислены по вкладу, можно воспользоваться одним из вариантов:

- получить проценты сразу при выдаче вклада, если успеть его оформить до наступления 2021 года;

- открыть вклады детям или другим близким родственникам;

- закрыть вклады и не получать прибыль по банковским счетам.

Все три способа можно совместить, а можно выбрать какую-то одну стратегию.

Наиболее логичный вариант на депозитах оставить только те деньги, которые предназначены для подушки безопасности. Остальные накопления перевести в другие активы. Однако такой совет подойдет далеко не всем гражданам. Особенно сложно принять решение тем, кто плохо знаком с финансовым планированием и разработкой стратегии накопления капитала.

Проценты вперед

В конце 2020 года особенную популярность завоевывают вклады с выплатой процентов в момент оформлении вклада. Новые правила налогообложения заставляют россиян искать варианты, как достичь одновременно двух целей:

- Сохранить деньги на депозите, чтобы защитить их от инфляции и дополнительных угроз, которые касаются деятельности банка. По российскому законодательству деньги на счетах и вкладах до суммы 1,4 млн рублей защищены. Вкладчик при любых обстоятельствах может их получить, даже если банк обанкротится.

- Получить процент от банка за оформление вклада. Цель любого вкладчика не только сохранить, но и преумножить накопления. Чем больше банк готов заплатить за размещение вклада, тем выше спрос на его предложение.

При выборе вклада с предварительной выплатой процентов важны несколько пунктов:

- По таким программам ставка ниже. Банки таким образом страхуют свои риски, если вдруг упадет ключевая ставка и депозит станет невыгодным.

- Могут быть установлены ограничения по пополнению или частичному снятию сумм. Хотя и для других типов вкладов возможны ограничения. Чаще всего срабатывает такое правило, чем больше свобод у вкладчика, тем ниже процент.

- При досрочном расторжении договора придется компенсировать банку все проценты, которые были выплачены при его заключении.

Оформление вклада до 31.12.2020 года позволит сэкономить на налоге. Но при этом все описанные моменты снизят его выгоду для вкладчика. Поэтому важно заранее сравнить:

- насколько отличается ставка по вкладу с предварительной выплатой процентов от самых выгодных предложений рынка;

- подсчитать возможную разницу по депозитам с учетом размера налога;

- какая сумма будет размещена на вкладах, если она не превышает 500-800 тыс. рублей лучше выбирать программы с ежемесячной или ежегодной выплатой процентов и даже с учетом капитализации.

Если вклады уже открыты и по ним начисляют проценты, при подсчетах следует сравнить и учесть условия по действующим договорам и тем, которые только будут открыты.

Вклады на членов семьи

Наиболее логичный способ диверсификации – открыть вклады на каждого члена семьи или близкого родственника. В этом случае банки передадут в налоговую отчеты по доходам, поступившим на разных граждан. Поэтому налогооблагаемая база у каждого вкладчика окажется меньше чем, если заключать договор на одно лицо.

На текущий момент в РФ нет закона, обязывающего учитывать доходы домохозяйств, поэтому стратегия может оказаться альтернативой для вкладчиков с большими капиталами.

Однако при выборе такого пути уменьшения налога на доходы от вкладов возникает несколько нюансов:

- при оформлении вклада на супруга, детей, зятя или тестя деньги становятся их собственностью;

- в случае смерти вкладчика можно получить деньги только по наследству, и не факт, что у тети нет своих детей, которые входят в первую очередь наследников, или что супруга не напишет завещание или завещательное распоряжение на другое лицо;

- процент по вкладам с большими суммами выше, поэтому может оказаться выгоднее оформить такой депозит и уплатить налог, чем разбивать сумму на несколько мелких.

Способ работающий. Если удастся обойти все подводные камни, можно открыть несколько вкладов на родню и ничего не заплатить государству со своих накоплений, которые хранятся на банковских вкладах.

Закрыть вклады

Самый радикальный способ избежать налогообложения – закрыть все банковские вклады. Однако в большинстве случаев это приведет к финансовым потерям, если не истек срок действия депозитного договора. Банки пересчитают начисленный процент по минимально возможной ставке около 0,01% годовых.

Не обязательно действовать настолько радикально, можно просто контролировать суммы, которые хранятся на накопительных картах и счетах. Самый разумный вариант держать на них от 6 до 12 среднемесячных сумм, которых хватит для нужд всей семьи.

Перейти на фондовый рынок

Нередко вкладчики после закрытия вкладов перемещаются с деньгами на фондовые рынки. При этом они могут не учесть серьезную разницу между этими двумя типами вложений:

| Вклад | Инвестирование |

| При соблюдении условий по договору вклада банк гарантированно выплачивает процент, который указан в соглашении | Ни один инвестор не вправе давать никаких гарантий доходности. Если в рекламе или договоре указан гарантированный доход, то речь, скорее всего, о мошенничестве |

| Сумма на вкладе до 1,4 млн рублей застрахована государством. При банкротстве банка вкладчик может вернуть суммы в пределах застрахованного лимита. Чтобы сохранить суммы больше 1,4 млн рублей можно открыть несколько вкладов в разных банках, которые сотрудничают с АСВ | Никакие активы на фондовом рынке не застрахованы государством. Также не застрахованы деньги на брокерских счетах или ИИС. Поэтому в случае банкротства или каких-либо других непредвиденных обстоятельств государство не обязано возвращать суммы, которые находились в активах |

| Ничего не надо изучать и пересчитывать. Достаточно разобраться с тем, в каком виде банк начислит проценты и можно ничего не контролировать | Чтобы начать инвестирование необходимо тщательно изучить тему. Но те, кому это сложно, могут воспользоваться услугами Управляющей компании. Большинство брокеров предоставляют такую услугу владельцам брокерских счетов и ИИС |

| Размер налога с процентов по вкладу не надо считать самому, уведомление от налоговой придет по почте | Если от инвестиций получена прибыль потребуется платить налог на доход физических лиц. В основном НДФЛ удерживает брокер, поэтому самостоятельные расчеты и уплата налогов мало кому потребуется |

Не все бывшие вкладчики смогут стать успешными инвесторами, даже если будут вкладывать деньги только в облигации. Тем более, что на доходы с облигаций также предусмотрен налог.

Можно ли снизить налог с дохода от инвестирования и вклада

Возможны два варианта экономии при уплате налогов с доходов от инвестиций, по сравнению с доходами по вкладам:

- При оформлении ИИС инвестор может получить налоговый вычет и таким образом сэкономит на налоговых платежах. Возможны два варианта ИИС типа А с налоговой льготой при взносе средств на счет и ИИС типа В с освобождением дохода от налога.

- Для владельцев брокерских счетов предусмотрена трехлетняя льгота или по-другому ее называют вычет по сроку владения. Если инвестор покупает ценную бумагу и владеет ею больше 3 лет, с него не высчитают налог на доходы при ее продаже.

Владельцы банковских вкладов не смогут избежать налогообложения с процентного дохода, если он превысит установленный лимит.

- С 2021 года налогообложению подлежат доходы в виде процентов, полученных по вкладам и счетам, превышающие сумму, рассчитанную по формуле 1 000 000 рублей ∗ ключевая ставка ЦБ на 01 января отчетного периода. Непосредственно сумма вклада или остаток на счете не являются объектами налогообложения.

- На 01.01.2021 ключевая ставка ЦБ равна 4,25%, таким образом необлагаемая налогом сумма дохода в 2021 году составляет 42 500 рублей.

- В случае, если Вами получены доходы в виде процентов по вкладам и счетам свыше суммы 42 500 рублей, то с суммы превышения необходимо будет заплатить налог на доходы физических лиц в размере 13%.

- Например: в 2021 году Ваши вклады и счета принесут Вам доход 100 000 рублей. Теперь из Ваших заработанных 100 000 рублей вычитаем 42 500 рублей. Остается 57 500 рублей. Эта сумма и будет облагаться подоходным налогом 13%. Сумма налога составит 7 475 рублей. Соответственно Ваш доход с учетом налогообложения составит 92 525 рублей.

- Банк не является налоговым агентом и выплатит причитающиеся Вам проценты по вкладу или счету в полном объеме. Налог нужно будет оплатить самостоятельно на основании уведомления из налоговой службы. Декларацию при этом заполнять не нужно. Информацию о сумме налога к уплате можно будет также посмотреть в личном кабинете ФНС. Налог за 2021 год на доход по вкладам и счетам нужно будет заплатить до 01.12.2022.

- В случае если Ваш совокупный доход составит более 5 млн рублей в год (включая заработную плату, доходы по вкладам, счетам и пр.), ставка налога составит 15% (только с суммы превышения).

- Если у Вас вклад в иностранной валюте доходы по нему пересчитываются в рубли по официальному курсу Банка России и включаются в общий доход для целей налогообложения.

Налогом не облагаются:

- доходы по вкладам и счетам в рублях РФ, ставка по которым составляет не более 1% за весь период;

- доходы по счетам эскроу.

Ответы на часто задаваемые вопросы

Доходы по каким сберегательным продуктам облагаются новым налогом?

Доходы по вкладам и текущим счетам (в т.ч. накопительным счетам и счетам банковских карт), за исключением:

— доходов по вкладам и счетам в рублях РФ, ставка по которым составляет не более 1% за весь налоговый период;

— доходы по счетам эскроу.

Налог будет взиматься с остатка на счете или вкладе?

Нет, сумма вклада или остаток на счете в банке не являются объектами налогообложения. Налогообложению подлежат только доходы в виде процентов, полученных по вкладам и счетам, превышающие сумму, рассчитанную по формуле: 1 000 000 рублей ∗ ключевая ставка ЦБ на 01 января отчетного периода.

Если вклад в иностранной валюте размещен под ставку менее 1% будет ли взиматься налог?

Да, т.к. исключению из налогооблагаемых доходов подлежат только процентные доходы по рублевым вкладам (остаткам на счетах), процентная ставка по которым в течение всего года не превышает 1%. Аналогичной нормы для процентных доходов по вкладам (остаткам на счетах) в иностранной валюте Налоговый кодекс РФ не содержит.

Если общий доход по всем вкладам и счетам за 2021 год составит менее 42 500 рублей, нужно ли будет платить налог на указанный доход?

В этом случае за 2021 год налог в размере 13% на доходы по вкладам и счетам платить не нужно, т.к. общий доход в виде процентов по вкладам и счетам не превышает сумму, рассчитанную по формуле: 1 000 000 рублей х 4,25% (ключевая ставка ЦБ на 01 января 2021 года).

Будет ли банк автоматически удерживать налог на доходы по вкладам и счетам?

Банк не является налоговым агентом по данному виду налога. Налог нужно будет оплатить самостоятельно на основании уведомления из налоговой службы.

Как узнать какую сумму налога нужно будет заплатить?

Налоговая служба направит соответствующее уведомление по почте, также как и информацию о налоге на недвижимость или транспорт. Информацию о сумме налога на доходы по вкладам и счетам к уплате можно будет также посмотреть в личном кабинете ФНС.

Когда нужно будет заплатить налог на доходы по вкладам и счетам?

Налог за 2021 год на доход по вкладам и счетам нужно будет заплатить до 01.12.2022.

Предусмотрены ли льготы при начислении налога на доходы по вкладам и счетам?

Для всех категорий физических лиц исчисление налога осуществляется по единой схеме.

В каком случае налоговая ставка будет увеличена и составит 15%?

Накануне в своём официальном обращении к россиянам президент Владимир Путин ради поддержки семей с детьми и безработных, находящихся на больничном, предложил обложить проценты по банковским вкладам граждан страны свыше 1 млн рублей налогом на процентный доход в 13% и увеличить до 15% ставку налога для тех, кто выводит доходы в виде дивидендов на зарубежные счета.

Во многих странах мира процентные доходы физических лиц от вкладов в банках и инвестиций в ценные бумаги облагаются подоходным налогом. У нас такой доход налогом не облагается. Предлагаю для граждан, чей общий объём банковских вкладов и инвестиций в долговые ценные бумаги превышает 1 млн рублей, установить налог на процентный доход в размере 13%, — сказал он в телеобращении к нации и подуспокоил, что такая мера затронет только около 1% вкладчиков.

Несколько позже пресс-секретарь Путина уточнил предложение ВВП, сказав, что налог в 13% на проценты от вкладов размером более 1 млн рублей коснётся менее 10% вкладчиков. При этом он отметил, что имеется ли в виду совокупность счетов.

Речь идёт об одном конкретно взятом счёте, ни о какой совокупности речи не идёт, — рассказал Дмитрий Песков.

По данным мониторинга Агентства по страхованию вкладов (АСВ), на 1 января 2020 года на вклады свыше 1 млн рублей на самом деле приходилось 55,3% общего объёма вкладов, который составлял 30,549 трлн рублей.

Author: Сергей Дубинин [ экс-глава Банка России и член набсовета ВТБ ]

Бывший глава ЦБ согласен платить по предложенным правилам, однако высказал удивление, для чего необходимо в наступившей рецессии обкладывать граждан повышенным налогом.

Единственное, что приходит на ум — борьба за социальную справедливость. По сути, это уже чисто политический вопрос, чтобы это было красиво. Потому что больших поступлений от такого налога в бюджет не будет, — сказал экс-глава ЦБ РФ.

С Дубининым соглашается руководитель отдела аналитических исследований Высшей школы управления финансами Михаил Коган. Он считает, что введение налога на процентный доход по депозитам и облигациям едва ли приведет к серьёзным изменениям на долговом рынке.

Author: Михаил Коган [ руководитель отдела аналитических исследований Высшей школы управления финансами ]

По данным Московской Биржи, к концу минувшего года было открыто 3,86 млн счетов, из которых 1,65 млн пришлись на индивидуальные инвестиционные счета (ИИС). Однако, по информации Национальной ассоциации участников фондового рынка (НАУФОР), только на трети брокерских счетов и чуть более четверти ИИС были какие-то средства. Из этой величины нужно отбросить и те счета, на которых суммы меньше 1 млн рублей, сверх которых процентный доход теперь будет облагаться НДФЛ, разъясняет руководитель отдела аналитических исследований Высшей школы управления финансами.

Между тем эксперт сомневается, что последние налоговые инициативы приведут к массовому перетоку средств в наличную иностранную валюту. Как уже поспешил пояснить Песков, налогом будут облагаться только конкретные депозиты с суммами более 1 млн рублей.

Если эти слова найдут подтверждение в Налоговом кодексе, поправки к которому, по словам источника в Совете Федерации, могут принять уже весной, то это может привести лишь к большей диверсификации сбережений между различными банками.

При этом, уточняет Коган, невольными пострадавшими от последних налоговых инициатив могут оказаться госбанки, суммы на крупных депозитах в которых могут быть разбиты по другим кредитным организациям.

Наличная иностранная валюта не приносит процентный доход и, как показала последняя статистика Банка России, даже в период недавнего скачка ослабления рубля повышение оказалось умеренным. В настоящий момент конвертация средств выглядит уже более рискованной, многие смогли извлечь уроки в 2014– 2016 годах, — заметил аналитик.

Со своей стороны независимый эксперт по личным инвестициям Алёна Лапицкая также не верит в то, что налоговое нововведение спровоцирует большой отток вкладчиков.

Author: Алена Лапицкая [ независимый эксперт по личным инвестициям ]

Спрос — да, уменьшится. Но давайте посчитаем, ведь деньги счёт любят. Допустим, положили мы 1 млн рублей под 6% годовых. 1 млн — налогами не облагается, а 60 тысяч (те самые проценты) будут облагаться налогом в 7 800 рублей (13% от 60 тысяч). Фактически получается, что доход уже не 6%, а 5,2%. Думаю, это поле для рекламы продукта банками.

Что мог иметь в виду Путин: гадаем

Независимый эксперт по личным инвестициям Алёна Лапицкая предлагает рассмотреть грядущую ситуацию на примере вклада в 1 млн рублей как наиболее частого и рационального, поскольку АСВ совершает выплаты до 1 млн 400 тысяч.

Если рассматривать вклады 1 млн под средние 7% годовых (если не брать в расчёт Сбербанк, стоящий особняком со своими крошечными процентами) сроком на пять лет, то итоговая сумма при простейших расчётах будет как раз под конец вклада близка к пороговому значению, отмечает она.

Да, многие не думают о том, чтобы сохранить в случае негативного сценария накопленные проценты и размещают на вкладах сумму более миллиона, но до 1 млн 400 тысяч. Так кому же придётся платить 13%? Тот самый 1 или 10% населения, кого затронет данная мера. Вероятнее всего, имелся в виду 1 или 10% от общего количества населения, а не процент от действующих вкладчиков, что будет более реальной цифрой, поскольку вклады в пределах 1 млн — 1 млн 400 тысяч превалируют над всеми остальными, — говорит Лапицкая.

Но можно было бы и по-другому расценить слова президента относительно 1 или 10%, продолжает она. Если всё-таки вкладывался иной смысл? Если, к примеру, речь шла не о суммах депозитов больше 1 млн, а о суммарном доходе, получаемом от банковских вкладов или инвестиций в облигации, который превышает 1 млн рублей? Что, если именно он будет облагаться налогом в 13%? То есть, грубо говоря, если человек со всех своих депозитов и инвестиций в облигации получает доход больше 1 млн руб, то именно этот доход и облагается налогом, рассуждает аналитик.

В январе 2021 года система налогообложения, касательно банковских вкладов, претерпела значительные изменения.

Обновленные правила затронули механизм и порядок выплаты налога с процентов по депозитам. Но они не действуют на вклады, открытые до 2021 года. Налог за этот год выплачивается лишь в следующем, например, проценты получили в 2023 году – рассчитываемся с налоговой службой в 2024.

Налог на вклады раньше

До 1.01.21 года налог требовалось выплатить всем гражданам, у которых процент по депозиту превышал ключевую ставку ЦБ РФ более чем на 5%. В такой ситуации налоговые резиденты отдавали в государственную казну 35% с превышения, а нерезиденты немного меньше – 30%. Например, ставка Центробанка равна 6%, тогда необходимость платить налог начинается при 11 и более процентов годовых по депозиту. Вот только налог отдавать почти никому не приходилось, так как таких больших процентов давно не существует.

Налог на вклады сегодня

Существует необлагаемая сумма процентного дохода, превышение которой обязует уплатить налог. Чтобы рассчитать эту сумму, необходимо 1 млн рублей умножить на ключевую ставку Центрального банка на 1 января текущего года. Например, она равна 6%. Тогда налогообложению подлежит весь процентный доход, превышающий 60 тыс. рублей. Количество депозитов не играет роли. Важно, чтобы итоговая сумма полученных процентов не была больше необлагаемого минимума.

Нововведения также действуют и на депозиты в зарубежной валюте. Полученный в конце года процентный доход конвертируются в рубли на дату выплаты. Например, имеется вклад в $10 тыс. под 0,8%, тогда доход составит $80. Условно, выплата назначена 15 октября: опираясь на курс доллара на эту дату, – 72,3 рубля, 80 помножить на 72,3, в результате получается 5 784 рубля. Эта прибыль суммируется с процентным доходом по депозитам.

Налог на вклады для пенсионеров и их наследников

В начале 2021 года депутатами обсуждалась возможность освобождения неработающих пенсионеров от нового налогообложения с доходов по депозитам. Единственное требование – ежегодные процентные выплаты не должны превышать двенадцатикратную сумму прожиточного минимума. Иными словами, если минимум равен 10 тыс. рублей, то доход не должен быть больше 120 тыс. рублей. Пока законопроект не вступил в силу и лица пенсионного возраста выплачивают налоги наравне с другими вкладчиками.

Если гражданин унаследовал банковский вклад, платить налог с полученных процентов не потребуется. Чтобы узнать, имелись ли счета или депозиты у родственников, необходимо связаться с нотариусом.

Когда можно не платить налог по вкладам?

Освобождаются от налогообложения:

- Доходы по счетам эскроу – особым счетам, используемым в сделках для снижения рисков

- Доходы по вкладам, проценты по которым не превышают 1% годовых

Налоговый орган уточнил, что проценты, которые добавляются к вкладу, учитываются при обложении НДФЛ.

Расчет налога по депозитам

Условно, физлицо владеет вкладом на сумму в миллион рублей под 6% годовых. Ключевая ставка Центробанка на 1 января составляет 4,5%.

Формула для расчета:

(доход по вкладу – необлагаемая сумма) * 13% = налог на доход от вклада

(1 млн рублей * 6% - 1 млн рублей * 4,5%) * 13% = (60 тыс. – 45 тыс.) *13% = 15 тыс. * 13% = 1950 рублей

Налог на банковский вклад в 1 млн рублей под 6% годовых при ставке ЦБ в 4 5% равен 1 950 рублей.

Если депозит открыт в 2020 году, а срок его истекает в 2021, стоит уточнить порядок выплаты процентов – в конце срока вклада, ежеквартально или каждый месяц. Например, если начисления производятся каждый месяц или квартал, в 2020 году налог рассчитывается и оплачивается по старому законодательству, а в 2021 – по-новому. В случае, когда доход образуется в конце срока, налог придется заплатить согласно нововведениям.

Порядок и сроки уплаты налога по вкладам

Налог физлица платят самостоятельно, но без подачи декларации в ФНС. Банк самостоятельно проинформирует налоговую службу о доходах по депозитам до 1 февраля предстоящего года. В случае превышения необлагаемого минимума, налоговая служба направит уведомление о налоге, срок уплаты которого до 1 декабря будущего года.

Читайте также: