Если украли колеса выплатит ли каско

Обновлено: 21.05.2024

КАСКО — это услуга добровольного страхования автомобиля от хищения и ущерба любого характера. При желании клиента можно дополнительно учитывать страховые функции полиса — расширение гражданской ответственности, страхование от несчастных случаев, а также дополнительного оборудования. Стоимость услуги зависит от количества допущенных к управлению лиц, года выпуска транспортного средства, марки, модели автомобиля и даты ввода его в эксплуатацию. Что значит возмещение ущерба по КАСКО при ДТП, какие сроки и порядок действий при наступлении страхового случая?

- Автомобилю был причинён ущерб третьими лицами.

- Ущерб вследствие ДТП.

- Похищение или угон транспортного средства.

При оформлении ДТП по КАСКО, когда риски заранее застрахованы полисом, причитающиеся выплаты должны осуществляться в полном объёме и точно в срок. Компенсация ущерба может быть выполнена в денежном эквиваленте напрямую клиенту или специализированному сервисному центру, который ремонтирует повреждённый автомобиль. Выплаты по КАСКО после ДТП предусматривают покрытие ущерба даже в том случае, если виновником аварии является сам водитель (держатель полиса), а не третьи лица.

Действия при ДТП по КАСКО — пошаговая инструкция

- Незамедлительно вызвать сотрудников ГИБДД, не перемещая транспортное средство до составления протокола.

- Тщательно проверить составленный протокол. Особенно факты и детали происшествия.

- Не вступать в какие-либо неформальные договорённости с участниками ДТП.

- Уведомить страховую компанию и представить все официальные документы (желательно сохранить копии себе).

В ситуации, если вы оказались виновником ДТП, законом предусмотрено условие суброгации, описанное в ст. 965 ГК РФ. Это значит, что пострадавшая сторона вправе обратиться в свою СК за компенсацией понесенного ущерба, но и СК тоже может затребовать компенсацию выплаченных денег. И она, скорее всего, это сделает, обратившись после выплат к виновнику ДТП, то есть к вам.

Если сумма ущерба ниже 400 000 рублей, то ее покроет полис ОСАГО. Все, что выходит за рамки этой цифры, оплачивает виновный из своих средств. Будьте внимательны и помните, что срок исковой давности для суброгации от страховых компаний составляет 3 года с момента аварии.

Обратите внимание. Выплаты по КАСКО виновнику ДТП имеют такие же сроки восполнения ущерба, что и для пострадавшей стороны.

Сроки возмещения ущерба

- Крупные страховые компании — до двух недель.

- Компании средних масштабов — около месяца (быстрее проходит оплата сервисным службам, нежели выплата напрямую).

- Мелкие фирмы — от недели до неопределённого срока (чем меньше фирма, тем больше шансов проволочки с выплатой ущерба).

Чтобы не было спорных ситуаций с выплатами по КАСКО после ДТП, рекомендуется оформлять автостраховку в надёжных известных компаниях. Если вы не сориентировались, куда обращаться после ДТП по КАСКО, не переживайте — изучите договор со страховой компанией. В нём вы найдёте адрес и контакты страхового агента, к которому необходимо обратиться незамедлительно.

Как происходит возмещение

Как получить выплату по КАСКО после ДТП или при возникновении страхового случая? После оформления протокола клиенту необходимо обратиться в страховую компанию и написать заявление о возмещении ущерба, приложив к нему пакет документов.

- Договор со страховой компанией.

- Свидетельство о регистрации ТС.

- Документы от ГИБДД — справка и протокол происшествия.

- Копия водительских прав человека, управлявшего автомобилем.

- Платёжные документы, подтверждающие ремонт в автосервисе.

- Договор со страховой компанией.

- ПТС (паспорт технического средства).

- Свидетельство о регистрации ТС.

- Копия постановления о возбуждении уголовного дела.

- Комплект ключей от автомобиля.

Как оформить КАСКО без ДТП, если вы повредили автомобиль без участия в аварии (например, поцарапали бампер при неудачном манёвре) и нужна ли справка о ДТП для КАСКО в таком случае? В этой ситуации справка от ГИБДД не требуется, но необходимо зафиксировать происшествие через аварийного комиссара или участкового. При этом в разных страховых компаниях перечень необходимых документов может меняться, а скорость выплат КАСКО после ДТП зависит от условий в договоре.

Обратите внимание. Перед тем как получить страховку по КАСКО без ДТП, нужно представить справку с зафиксированным ущербом в страховую компанию, написав заявление на возмещение убытков.

Получение компенсации КАСКО при ДТП — порядок действий

Основные способы получения компенсации КАСКО после ДТП — прямая денежная выплата, направление на ремонт, полная замена транспортного средства.

Денежная выплата напрямую

Оформляется заявление на получение страховой выплаты клиентом напрямую. Страховой компанией проводится осмотр автомобиля и фиксация ущерба. Прежде всего, проводится экспертиза автомобиля и рассчитывается стоимость повреждений. После чего страховому агенту предоставляются платёжные документы о затратах клиента в автосервисе. Сумму по КАСКО при ДТП можно получить наличными деньгами или переводом на банковскую карту клиента.

КАСКО после ДТП — направление ТС на ремонт

После проведения экспертизы клиент оформляет заявление на законное возмещение ущерба, а страховая компания самостоятельно направляет автомобиль на плановый ремонт в автосервисе. При полном восстановлении ТС страховая компания оплачивает предоставленные партнёром счёта, а клиент получает отремонтированный автомобиль.

Обратите внимание. Если нужно отремонтировать машину по КАСКО без ДТП, вместо протокола от ГИБДД клиент должен представить справку о происшествии от аварийного комиссара или уполномоченного участкового. Кроме этого, можно позвонить в службу 112 и вызвать на место происшествия сотрудника полиции. Замена транспортного средства

Замена утраченного ТС происходит при краже или полной гибели имущества, неподлежащего восстановлению. В случае если суммы не хватает для замены автомобиля на аналогичный (цена утраченного имущества меньше цены нового ТС), клиент осуществляет доплату самостоятельно. Чаще всего держатель полиса может сам решить, в каком виде будет осуществлена компенсация, а КАСКО в ДТП с пострадавшими всегда имеет силу в соответствии с пунктами договора.

Причины, по которым могут отказать в выплате

К сожалению, часто страховые компании отказывают в частичной или полной выплате компенсации клиенту. Самые основные и частые причины:

- Водитель не вызвал вовремя сотрудников ГИБДД.

- Предоставление ложных сведений о ДТП.

- Водитель скрылся с места ДТП.

- Осуществление неформальных договорённостей с участниками происшествия

- Самостоятельное осуществление полного или частичного ремонта ТС.

- Пункты договора, которые противоречат получению выплаты и не соответствуют фактам происшествия.

- Отказ на основании трассологической экспертизы.

- Страховая компания потеряла лицензию, обанкротилась или прекратила своё существование.

- Попытки оформить КАСКО задним числом, что является незаконным действием.

Нередко в договорах страхования пункты с условиями возмещения ущерба звучат двусмысленно и неточно. Обращайте внимание, какие документы нужны для КАСКО после ДТП и изучайте детали. В случае непонятных формулировок в договоре вы имеете право попросить откорректировать пункты.

Важно! Никогда не пытайтесь оформить КАСКО задним числом после ДТП, такие схемы легко открываются после проведения экспертизы и влекут за собой ответственность перед законодательством РФ.

Что делать, если страховая отказалась возмещать ущерб

- Начните с обычной жалобы, в которой укажите все пункты договора и/или статьи закона, которые нарушает страховщик, отказываясь от выплаты. Иногда достаточно довести эту жалобу до вышестоящего руководства СК, чтобы вопрос решился относительно мирно.

- Если предыдущий пункт не помог, пора обращаться в контролирующие органы. Сейчас надзор за участниками страхового рынка ведет Центральный Банк России. Это мегарегулятор, который не только разрабатывает законопроекты, но и следит, чтобы страховые компании честно выполняли свою работу. Учитывайте, что в данном случае жаловаться в РСА смысла не имеет, так как там фактически занимаются только делами ОСАГО. В прокуратуру тоже можно пока не обращаться, так как это не уголовный спор, а гражданско-правовой. Жалоба мегарегулятору подается лично или по почте. Обязательно проследите, чтобы принявший вашу жалобу сотрудник разборчиво и четко написал на обоих экземплярах (один оставите себе) дату принятия, свое имя и должность.

- Если обе предыдущие меры не помогли, стоит задуматься о судебном разбирательстве. Закон и сами страховые предпочитают все же не доводить дело до суда, поэтому вводится понятие досудебной претензии. Она пишется на бланке СК в свободной форме с указанием ссылок на все нарушенные статьи законов, поэтому будет разумно обратиться к практикующему юристу за консультацией. Претензия отправляется по почте заказным письмом или подается лично. Если СК приняла бумагу и не выплатила деньги в течение 30 календарных дней или в срок, который указан в договоре, вы имеете полное право подать иск в суд. Отметим, что до этого все же доходит достаточно редко. Обычно страховые стараются улаживать такие проблемы до суда.

При любых обстоятельствах всегда внимательно изучайте рейтинг страховой компании и договор, который подписываете. Даже при отказе страховой фирмы возмещать ущерб ТС, не опускайте руки и не ремонтируйте транспортное средство самостоятельно. Существует ряд наивысших форм юридических законов, которые имеют большую правовую силу, чем страховой договор. Самое главное – следовать обязательным пунктам и грамотно оформлять происшествие. В таком случае вероятность выиграть спор максимальна. При любых конфликтных ситуациях вы всегда имеете право на независимую экспертизу и законное разрешение спора.

Все статьи Выездная диагностика Выбор автомобиля Как избежать обмана Поиск вариантов Покупка б/у авто: Оформление сделки Общение с продавцом Что делать после покупки Как оценить авто Покупка б/у авто в салоне Техническая проверка Покупка б/у авто: с чего начать Советы по покупке

КАСКО – это добровольный вид страхования автомобилей от ущерба, хищения или угона. Страховка дорогая, поэтому не все водители могут ее приобрести. Но специалисты говорят, что КАСКО окупает себя, и советуют оформлять ее. Так ли это? Какие преимущества дает КАСКО и в чем его минусы? Давайте разбираться.

.jpg)

Плюсы и минусы КАСКО для новых и б/у авто

Главное преимущество полиса КАСКО – большой список страховых случаев. Он распространяется на следующие риски:

- Угон. Если машину похитили и правоохранительные органы не могут ее найти, то страховая компания выплатит стоимость авто, прописанную в полисе.

- Тотальные повреждения. Если автомобиль пострадал в аварии, от действий третьих лиц и других факторов, владелец вернет по страховке полную стоимость машины.

- Небольшие царапины и повреждения. Этот риск особенно актуален для дорогих автомобилей, ремонт которых обходится дорого. Если работы производились не один раз, ценник может приравняться к годовой стоимости КАСКО. Проще купить полис и восстановить авто по страховке.

- Повреждения лобового стекла. Если лобовое стекло разбилось, покрылось сколами или трещинами, владелец автомобиля может рассчитывать на ремонт и замену за счет страховщика.

- Повреждения, полученные из-за стихийных бедствий. Водитель может рассчитывать на выплаты, если авто пострадало из-за бури, града, наводнения, землетрясения или урагана. Также в страховые случаи входит падение сосулек и деревьев, приведших к повреждению авто.

- Повреждения, полученные от действий третьих лиц. Если машину специально поцарапали, облили краской или помяли, страховщик компенсирует ущерб владельцу ТС. Сюда же относятся повреждения, полученные при попытке угона.

- Возгорание автомобиля. Пожар, поджог, взрыв рядом с парковкой или стихийное бедствие, которое вызвало возгорание ТС, считаются страховыми случаями по КАСКО. Но если машина загорелась от замыкания электропроводки, то не все компании компенсируют ущерб.

- Кража отдельных деталей машины: фар, колес, зеркал, элементов салона и проч.

Второй плюс добровольного страхования – компенсация убытков, даже если авария произошла по вине владельца полиса. Средствами со страховки владелец может распорядиться по своему усмотрению. Он может взять другой автомобиль или потратить деньги на иные нужды.

И еще одно преимущество КАСКО – срок исковой давности. Если владелец не смог оформить документы по выплатам или сумма выплаты его не устроила, он может подать иск в течение двух лет. Срок исковой давности начинается с момента наступления страхового случая.

- Высокая стоимость. В дополнение к полису страховщики навязывают страхование жизни пассажиров или животных. Если на машине нет противоугонного устройства, ценник может вырасти в несколько раз.

- Если за весь срок не произошло происшествий, деньги, отданные за полис, становятся чистой прибылью страховщика.

- Сумму выплаты могут снизить, а то и вовсе отказать в компенсации, например, если водитель был нетрезв или передал управление другому человеку.

- Стандартные условия у страховых чаще всего распространяются на заводское оборудование. За защиту нештатных элементов: дополнительной оптики, мультимедийной системы, колес и проч., – придется доплачивать.

- Если страховая обанкротится, полис прекратит свое действие. Возмещать средства, как в случае с ОСАГО, РСА не будет.

Агенты страховых фирм заинтересованы в продажи полисов. Они могут наобещать то, чего по факту не будет, или скроют информацию о текущих акциях и скидках, которые позволили бы сэкономить на покупке полиса.

При наступлении страхового случая водители часто сталкиваются с бюрократией. Приходится собирать много бумажек – если хотя бы одна будет отсутствовать, придется начинать все заново.

Каким автомобилям нужен КАСКО

.jpg)

Оперируя большим количеством рисков, автоэксперты советуют оформлять КАСКО покупателям новых авто, особенно дорогостоящих, кредитных или часто угоняемых. Если наступит страховой случай, водитель может рассчитывать на компенсацию средств, затраченных на приобретение машины.

Что касается подержанных автомобилей, то тут стоит смотреть на возраст и состояние ТС. Если машина недорогая и старше семи лет, покупать страховку не стоит, так как:

- стоимость полиса может превысить ценник машины;

- сумму выплаты уменьшат из-за износа автомобиля.

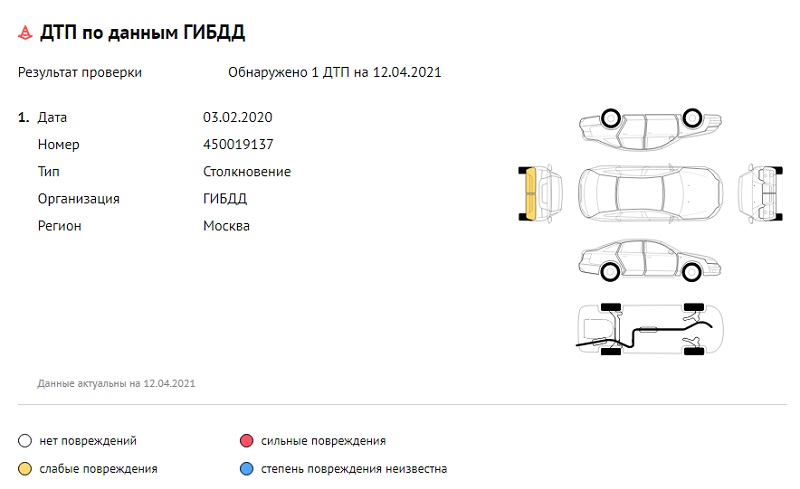

В расчетах ремонтных работ есть калькуляции по замене переднего бампера и переднего крыла справа.

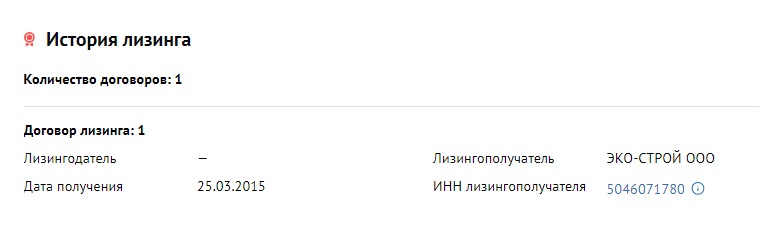

Если повреждения не сильные и договор лизинга закрыт, машину можно взять.

Если при регистрации будет отсутствовать документ, подтверждающий закрытие лизингового договора, ГИБДД откажет в оформлении автомобиля.

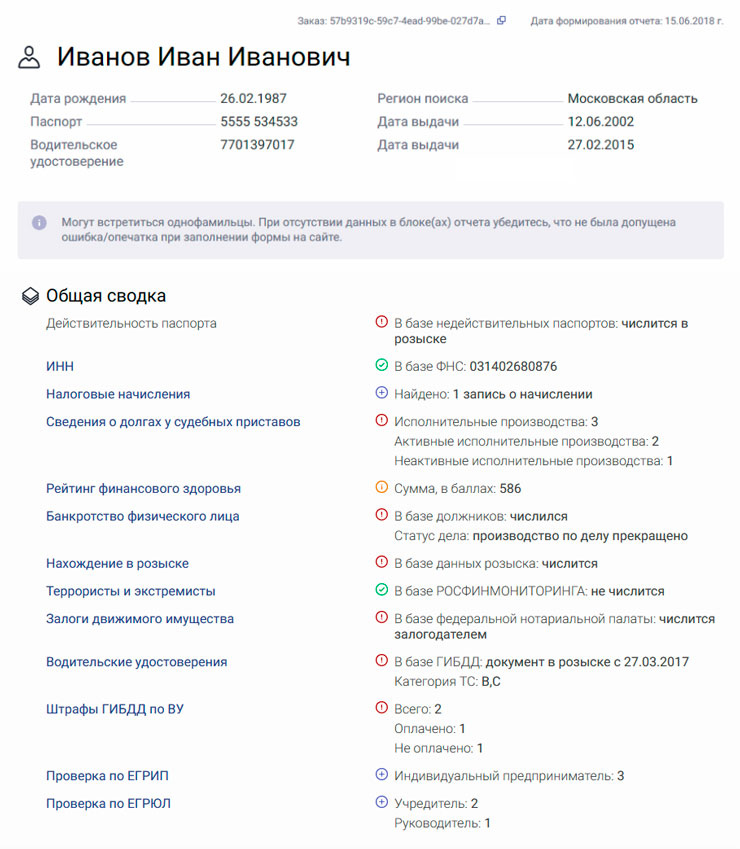

Перед заключением договора купли-продажи советуем также проверить владельца авто через специальный сервис. Проверка покажет, есть ли у продавца проблемы с законом, действителен ли его паспорт, имеются ли долги и исполнительные производства.

Если обнаружатся серьезные проблемы, от сделки лучше отказаться. Посмотреть пример отчета

Условия КАСКО для авто с пробегом

Оформить КАСКО на подержанное авто можно, если его возраст не превышает порог старости. У иномарок предельный возраст ограничен десятью годами, у российских – семью годами.

Компании предлагают полноценные программы страхования в случае угона, частичного ущерба и полной гибели ТС.

При оформлении КАСКО водитель может выбрать тип денежной компенсации:

- выплату страховки без учета амортизации;

- выплату денежной компенсации с учетом амортизации ТС.

Лучше выбирать второй тип, так как к первоначальной стоимости полиса можно прибавить еще 15%. При условии, что авто не покупалось в кредит.

Если авто попало в аварию и не получило тотальные повреждения, вместо денежной выплаты страховщики сами проводят ремонт на СТО, в салоне официального представителя, если авто находится на гарантии.

От чего зависит стоимость полиса КАСКО для б/у авто

.jpg)

У каждой страховой существует своя статистика, на основании которой рассчитывается стоимость КАСКО. Поэтому цены на одну и ту же модель в разных фирмах различаются, но не превышают стоимость машины.

На цену полиса влияет:

Также страховщики могут навязать дополнительные услуги: вызов аварийного комиссара к месту ДТП, оплату такси, предоставление авто на период ремонта автомобиля.

Как оформить полис КАСКО и сэкономить

Чтобы сэкономить на полисе, можно воспользоваться льготной франшизой. С ней не будут учитываться возрастные критерии, если водитель — новичок. Выплаты по хищениям и полной утрате авто в ДТП будут максимальными.

Второй способ — прописать в договоре, что страховая компенсирует покупку запчастей, а водитель оплатит ремонт. Это снизит стоимость страховки примерно на 40-45%.

Где оформить КАСКО

.jpg)

КАСКО можно оформить в любой страховой компании. Главное – смотреть на уровень надежности страховщика. Это гарантирует, что при наступлении страхового случая владелец не останется без денежной выплаты. Надежность могут подтвердить рейтинговые агентства Эксперт РА, НРА и др.

Оформление КАСКО для кредитного авто с пробегом

Чтобы получить КАСКО на кредитное авто, нужно соответствовать нескольким условиям:

- Кредитуемое ТС должно быть не старше трех лет.

- Пробег не более 50 тыс. км у российских авто и не более 100 тыс. км у иномарок.

Период, на который банковское учреждение предоставит ссуду, составляет 3-12 месяцев.

В случае отказа от страховки автовладельцу добавят к сумме кредита еще 10% годовых.

Если машину угнали вместе с документами, то страховая компания может и не выплатить возмещение. Но при условии, если такой риск не был предусмотрен в договоре.

Угнать машину могут и с документами. Но это может оказаться нестраховым случаем. Фото: Paulbiryukov / istock

Такое решение принял Верховный суд. Примечательно, что в этом решении он, по сути, разрешил страховщикам предусматривать разные риски угона. Например, риск угона машины с документами и без документов. Ранее практика у судов была несколько иной. Но обо всем по порядку.

Оставление документов в машине по неосторожности не освобождает страховщика от выплаты, но только если это признано страховым случаем

Некая Бондаренко застраховала свой Datsun On-Do по риску "Угон без документов и ключей". По всей видимости, решила сэкономить. Ведь пакет страховки с таким риском стоил чуть менее 16 тысяч рублей. У страховой компании было предложение по страхованию риска "Угон с документами и ключами". Но стоил гораздо дороже - почти 37 тысяч рублей. И вот незадача - через четыре месяца машину угоняют. И, как назло, вместе с документами. Неизвестно, почему она хранила документы в машине, но факт остается фактом: в страховую компанию она передала все необходимые документы, кроме свидетельства о регистрации машины. Страховщик отказал ей в выплате, указав, что событие - не страховой случай по риску "Угон без документов и ключей".

Тогда Бондаренко обратилась в суд. И суд первой инстанции указал, что законом не предусмотрено такого основания для освобождения страховщика от выплаты, как оставление в машине свидетельства о регистрации. А потому это не может служить основанием для отказа в выплате. При этом суд сослался на пункт 32 постановления Пленума ВС от 27 июня 2013 года №20 "О применении судами законодательства о добровольном страховании имущества граждан". Согласно ему оставление в транспортном средстве по неосторожности регистрационных документов не является основанием для освобождения страховщика от выплаты страхового возмещения.

Суд частично удовлетворил требования Бондаренко и обязал компанию произвести выплату. Однако страховщик обжаловал это решение в апелляционной инстанции. Но там решение первой инстанции оставили в силе. Тогда страховщик обратился в Верховный суд. И Верховный суд не согласился с решением нижестоящих судов.

Он указал, что в соответствии с пунктом 32 уже упомянутого постановления Пленума ВС оставление по неосторожности документов в машине не освобождает страховщика от выплаты. Но только в том случае, уточнил ВС, если наступившее событие относится к риску, которое входит в страховое покрытие.

Но, как следует из страхового полиса, договор был заключен по риску "Угон без документов и ключей". И этот риск значительно дешевле, чем "Угон с документами и ключами". Таким образом Бондаренко самостоятельно выбрала условия договора страхования и заплатила соответствующую премию.

По правилам страхования, в этом случае непредоставление автовладельцем ключей или документов страховщику после наступления события, имеющего признаки страхового случая, рассматривается, как их оставление в машине. Кроме случаев, когда страхователь до наступления случая письменно сообщил об их утрате. Или когда они были похищены вместе с машиной в результате грабежа, сопряженного с разбоем.

Суды не учли, что исходя из принципа свободы договора страховщиком могут быть определены различные варианты перечня страховых случаев и соответствующий размер платы за них, что позволяет учесть интересы как страховщика, так и автомобилиста. Поэтому ВС вернул дело на новое рассмотрение.

Напомним, что до недавнего времени страховое мошенничество активно развивалось. В том числе благодаря судебным решениям по делам, в которые судьи не особенно вникали. Не столь давно за такое мошенничество были привлечены муж и жена, которые организовали следующую схему. Машина страхуется по каско. Через некоторое время она перегоняется в другой регион. Потом автовладелец заявляет в полицию об угоне и требует со страховой компании выплату. Машина уходит и с документами, и с ключами. Тот, кто ее якобы угнал, спокойно ее продает, ведь документы чистые. А в это время якобы пострадавший получает страховку. Семейству удалось провернуть несколько подобных махинаций. Машины страховались в разных компаниях, поэтому с ходу аферу было сложно выявить. И только благодаря службе безопасности одной из крупных страховых компаний аферу удалось раскрыть.

Примечательно, что подобным способом действовали и иностранные автовладельцы, сбывая нашим соотечественникам поддержанные машины в 90-х годах. Так что ничего нового в этой махинации нет.

Но было решение Пленума ВС, которое позволяло получить страховку в такой ситуации. Сейчас страховщики нашли способ себя обезопасить, разнообразив условия страхования тех или иных рисков. А Верховный суд этим решением их поддержал.

Суд первой инстанции встал на сторону страхователя

В период действия договора автомобиль был поврежден, и Борис Петрачук уведомил страховую компанию. После осмотра автомобиля страховщик признал случай страховым и выдал владельцу направление на ремонт. Не согласившись с перечнем предполагаемых работ и заменяемых деталей, указанных в счете СТОА, страхователь направил в СК претензию, в которой просил выплатить ему страховое возмещение в денежном выражении. Ответа на претензию, равно как и страхового возмещения, мужчина не получил.

Суд первой инстанции исходил из того, что хотя заключенным между сторонами договором страхования ТС в случае его повреждения предусмотрено страховое возмещение в виде выдачи потерпевшему направления на ремонт на соответствующую СТОА, в данном случае страховщиком не выполнено обязательство по надлежащей организации такого ремонта, поскольку указанный в направлении на ремонт объем повреждений автомобиля Бориса Петрачука не соответствовал имеющимся в действительности повреждениям. На основе изложенного суд указал, что истец вправе был потребовать от ответчика выплаты страхового возмещения в денежном выражении в размере стоимости восстановительного ремонта автомобиля. При определении размера подлежащего взысканию в пользу потерпевшего страхового возмещения суд первой инстанции руководствовался заключением проведенной судебной автотехнической экспертизы от 24 октября 2019 г.

Апелляция не нашла оснований для выплаты истцу страхового возмещения в денежном выражении

2 июля 2020 г. апелляционным определением судебной коллегии по гражданским делам Краснодарского краевого суда решение первой инстанции было отменено, в удовлетворении исковых требований отказано. В заседание судебной коллегии для представления интересов истца явился его представитель, адвокат Краснодарской краевой коллегии адвокатов Артур Саакян, который не был допущен к участию в заседании, поскольку не имел при себе диплома о высшем юридическом образовании.

Апелляционной суд посчитал, что страховщик выполнил условия заключенного договора, согласно которым в случае повреждения автомобиля страхователя страховщик обязан выдать потерпевшему направление на ремонт автомобиля на соответствующей СТОА, однако Борис Петрачук уклонился от предоставления поврежденного ТС на ремонт. Помимо этого суд отметил, что судебный эксперт не осматривал автомобиль и произвел экспертизу на основании материалов дела, в том числе представленных истцом, достоверность которых, по мнению апелляционного суда, вызывает сомнение.

Недопущение представителя к участию в заседании нарушило конституционное право истца

Позднее Борис Петрачук обратился с жалобой в Верховный Суд и просил оставить в силе решения суда первой инстанции. Судебная коллегия по гражданским делам ВС не согласилась с доводами апелляционной и кассационный инстанций, отметив допущенные нарушения норм действующего законодательства.

Прежде всего Верховный Суд напомнил, что в соответствии с ч. 1 ст. 48 Конституции РФ каждому гарантируется право на получение квалифицированной юридической помощи. Как предусмотрено ч. 1 ст. 48 ГПК РФ, граждане вправе вести свои дела в суде лично или через представителей. Суд разъяснил, что в ст. 49 Кодекса закреплено, что представителями в суде могут быть дееспособные лица, полномочия которых на ведение дела надлежащим образом оформлены и подтверждены.

Пленум ВС РФ принял постановление о некоторых вопросах применения обновленных процессуальных норм во избежание судебных ошибок

ВС указал, что при недопущении представителя истца к участию в заседании по причине отсутствия у него при себе диплома о высшем юридическом образовании апелляционный суд не принял во внимание разъяснения, содержащиеся в п. 4 Постановления Пленума ВС РФ от 9 июля 2019 г. № 26 о применении норм ГПК, АПК, КАС в связи с процессуальной реформой. В соответствии с данным положением лицо, которое до вступления в силу изменений начало участвовать в деле в качестве представителя, после вступления в силу изменений сохраняет предоставленные ему по этому делу полномочия вне зависимости от наличия высшего юридического образования либо ученой степени по юридической специальности.

Так, Суд пояснил, что из материалов дела следует, что Артур Саакян, действующий на основании выданной ему в установленном законом порядке доверенности, участвовал 27 сентября 2019 г. в судебном заседании суда первой инстанции в качестве представителя истца. В связи с этим адвокат сохранил предоставленные ему Борисом Петрачуком полномочия на участие в деле в качестве представителя в суде апелляционной инстанции.

По мнению Верховного Суда, не допустив Артура Саакяна в качестве представителя истца к участию в рассмотрении дела в апелляционном порядке, судебная коллегия тем самым нарушила конституционное право Бориса Петрачука на получение квалифицированной юридической помощи и принцип состязательности сторон гражданского процесса, а ее постановление, вынесенное без учета принципов гражданского судопроизводства, не может считаться законным.

ВС не согласился с формальным подходом суда апелляционной инстанции к рассмотрению дела

Ссылаясь на п. 1 ст. 929 ГК РФ, Суд указал, что страховщик, заключая договор страхования, берет на себя обязательства за обусловленную договором плату при наступлении предусмотренного в договоре события возместить страхователю причиненные вследствие этого события убытки в застрахованном имуществе либо убытки в связи с иными имущественными интересами страхователя в пределах определенной договором суммы.

Верховный Суд также подчеркнул, что по общему правилу, установленному п. 3 ст. 10 Закона об организации страхового дела, обязательство по выплате страхового возмещения является денежным. Вместе с тем согласно п. 4 указанной статьи в пределах страховой суммы может предусматриваться замена страховой выплаты предоставлением имущества, аналогичного утраченному имуществу, а в случае повреждения имущества, не повлекшего его утраты, – организацией и (или) оплатой страховщиком в счет страхового возмещения ремонта поврежденного имущества.

Обращаясь к п. 42 Постановления Пленума ВС РФ от 27 июня 2013 г. № 20, Верховный Суд подчеркнул, что если договором добровольного страхования предусмотрен восстановительный ремонт ТС на СТОА, осуществляемый за счет страховщика, то в случае неисполнения такого обязательства в установленные договором сроки страхователь вправе поручить производство ремонт третьим лицам либо произвести его своими силами и потребовать от страховщика возмещения понесенных расходов в пределах страховой выплаты.

В рассматриваемом случае транспортное средство отремонтировано не было, поскольку истец не согласился с объемом предполагаемых восстановительных работ, полагая его недостаточным. В связи с этим, как пояснил Суд, для правильного разрешения спора суду апелляционной инстанции надлежало установить, какие обязанности возникли у сторон договора КАСКО в связи с наступлением страхового случая. Кроме того, в связи с несогласием Бориса Петрачука с объемом предполагаемых восстановительных работ было необходимо выяснить, какие действия каждая из сторон в соответствии с действующим законодательством должна была предпринять и предприняла. Однако судом эти обстоятельства не устанавливались и на обсуждение сторон не выносились, подчеркнул ВС.

Суд также посчитал, что апелляционной инстанции следовало определить, были ли надлежащим образом страховщиком исполнены обязательства, возникшие из договора имущественного страхования, обусловлено ли соглашение сторон о натуральном возмещении условиями договора КАСКО, предусмотрена ли законом или договором возможность замены обязательства, исполняемого в натуре, денежным обязательством. В связи с выявленными нарушениями Верховный Суд направил дело на новое рассмотрение в суд апелляционной инстанции.

Эксперты оценили позицию Верховного Суда

В частности, по мнению Дмитрия Шнайдмана, в рассматриваемом деле, в случае несогласия страхователя с предполагаемым объемом ремонтных работ, указанным в направлении страховщика, добросовестным поведением страхователя могло бы являться требование о понуждении страховщика исполнить договор на согласованных условиях, выдав направление на ремонт всех повреждений, имеющих отношение к страховому случаю. В этом случае спор касался бы порядка исполнения обязательств страховщика, связанных с выплатой страхового возмещения путем организации восстановительного ремонта, но не менял бы сути данного обязательства, добавил адвокат.

Читайте также: