В каких случаях возможен возврат полиса дсо и защита покупки через офис продаж

Обновлено: 30.06.2024

Практически в любом салоне сотовой связи покупателю назойливо предложат застраховать смартфон, который он собирается купить. Продавец-консультант будет красиво рассказывать о выгодах данной услуга. Утопите, разобьете, потеряете телефон — и вам вернут за него деньги.

Как вы понимаете, так все просто и красиво бывает только в рассказах продавцов. О том, в каких случаях на самом деле работает страховка на смартфон и какие подводные камни у нее есть, читайте дальше.

Какие виды услуг страхования смартфона бывают в салонах сотовой связи?

Как правило, в большинстве цифровых магазинов есть три подобные услуги — дополнительное сервисное обслуживание (ДСО, ССО, Гарантия+ и т.д.), защита покупки и комплексная защита. В зависимости от сети они могут по разному называться, но суть у них одна и та же.

Дополнительное сервисное обслуживание (ДСО)— продление гарантии еще на один или два года. ДСО защищает только от заводского брака. То есть, если в течение двух или трех лет смартфон сломается сам по себе, его можно будет отремонтировать бесплатно. По сути, это самый бесполезный продукт, который покупать нет никакого смысла — в абсолютном большинстве случаев заводской дефект проявляется в первый год использования, на который уже есть бесплатная гарантия от производителя и магазина. Я неоднократно слышал, как продавцы пытаются навязать ДСО обманом. Они рассказывают клиенту, что покупая дополнительную гарантию, можно будет в случае поломки сдать телефон в любой наш магазин по всей России. Однако большинство ритейлеров позволяют принимать смартфон, купленный у них в сети, в любом салоне по всей России. Без покупки лишних услуг.

К тому же, у ДСО есть большой подводный камень. Дело в том, что через 2-3 года после выхода смартфона на него может просто не оказаться запчастей в СЦ, с которым договор у ритейлера. В этом случае, продержав аппарат в сервисе месяц, а то и два, клиенту придет отказ в ремонте и продавец просто вернет сумму дополнительной гарантии с извинениями. Лично я, проработав в ритейле 6 лет, сталкивался с отказом в ремонте по ДСО очень часто.

Защита покупки (ЗП) — это уже страховка от негарантийных случаев. Подробнее о ней расскажем ниже.

Комплексная защита (КЗ) — это полис, объединяющий дополнительное сервисное обслуживание вместе с защитой покупки. В первый год действует страховка от негарантийных случаев, а на второй год начинает действует расширенное гарантийное обслуживание на заводские дефекты. Стоит такой продукт существенно дороже, чем обычное страхование. Как мы уже выяснили выше, от ДСО толку практически нет, поэтому я бы не рекомендовал покупать КЗ — вы переплатите лишние деньги за ненужную услугу.

Вот так выглядит описание комплексной защиты на сайте М.Видео. Получается, что единственной адекватной услугой, которую можно рассмотреть к приобретению, остается защита покупки. По сути, это обычная страховка на смартфон. Но в ней есть много нюансов, о которых вам следует знать.

Что вам нужно знать о страховке

У самых популярных страховых компаний, таких как ВТБ, Альфа, РГС, случаи, после которых можно требовать возмещение ущерба примерно одинаковые. Договор страхования печатается на 5 листах мелким шрифтом — неудивительно, что большинство покупателей забивают на его прочтение. Кстати, многие сотрудники салонов сотовой связи крайне не рекомендуют страховку от РГС. Судя по их отзывам, с этой компанией больше всего проблем в случае возврата денег. Давайте попробуем разобрать по полочкам защиту покупки. Вот так выглядят первые две страницы договора ВТБ. Сразу отмечаем, что страховка начинает работать не сразу, а только через две недели после ее покупки. Читаем, когда наступает страховой случай.

Пожар, взрыв, удар молнией. Очевидно, что взрывы и удары молнией в смартфоны случаются довольно редко. А вот с пожаром столкнуться куда реальней. И в договоре есть одно важное уточнение — страховой случай является недействительным, если пожар возник при несоблюдении мер пожарной безопасности выгодоприобретателем. Грубо говоря, если пожар произошел из-за вас — то денег за смартфон вы не получите. Хотя, в случае пожара, поломка гаджета — это последнее, о чем стоит беспокоиться.

Воздействие жидкости. Вопреки расхожему заблуждению, страховка не работает в тех случаях, когда вы просто уронили свой смартфон в воду или залили его под дождем. Нет, не рассчитывайте на это — защита покупки поможет только в том случае, если вас затопили соседи или случайно сработала противопожарная сигнализация. В остальных ситуациях страховка считается недействительной. Стихийные бедствия. Страховым случаем станет ущерб смартфону, причиненный в результате следующих природных явлений: землетрясения, извержения вулкана, наводнения, урагана, цунами, оползня, града. Разбой, грабеж, хулиганство, кража. Если ваш смартфон в темном переулке отберут гопники или вытащат его из кармана в метро — вполне можно рассчитывать на страховую выплату. Однако для этого придется сходить в полицию, чтобы правоохранительные органы завели уголовное дело по вашему случаю. Помните, что на случаи, когда вы сами теряете гаджет, страховка не распространяется.

Иногда предприимчивые граждане намеренно прячут смартфон, чтобы получить деньги за него по страховке. Однако полиция тщательно рассматривает страховые случаи и очень часто случается так, что обман раскрывается и владельцу смартфона дают условный или реальный срок за мошенничество. Воздействие посторонних предметов, электротока и ДТП. Под посторонними предметами понимается падение деревьев и летательных аппаратов. Если ваш смартфон будет разбит в следствии падения на него самолета — не стоит переживать, вам вернут за него деньги. Также страховой случай наступает при повреждении девайса электротоком или в результате ДТП.

Внешнее механическое воздействие. Пожалуй, это самый полезный пункт договора — ведь именно из-за механического воздействия чаще всего ломаются смартфоны. Особенно когда их случайно роняют на асфальт. На это и делают акцент продавцы — как правило, замена дисплея стоит в разы дороже стоимости страховки. Но есть один серьезный подводный камень.

Дело в том, что чаще всего мы разбиваем смартфоны исключительно по своей вине. Ну с кем не бывает — случайно выскользнул гаджет из рук, упал на пол и разбился экран. Но именно такой сценарий дает право страховой не выплачивать вам деньги! Если телефон разбит по вине покупателя — это не считается страховым случаем у большинства компаний.

Что же делать? Получается, что страховка — это бесполезная трата денег? На это сложно ответить однозначно, однако есть один лайфхак, который поможет получить выплату за убитый девайс

В сообществах во ВКонтакте для продавцов вопрос выплат страховок поднимают довольно часто. И чтобы получить деньги за разбитый девайс, продавцы советуют делать то, что они умеют делать лучше всего — обманывать. Суть лайфхака сводится к тому, чтобы сделать виноватым не себя, а кого-нибудь другого. Например, вас толкнул случайный прохожий в автобусе, из-за смартфон и выпал из рук. Получается, виноваты не вы, а посторонний человек, поэтому страховая не сможет отказать в выплате страховки. Другой вопрос в том, готовы ли вы пойти на обман.

Еще один большой подводный камень защиты покупки — зачастую все рассматривается очень долго.

Пример страховки, от которой удовольствия не было

Покупать страховку или нет — это сугубо личный выбор. Я лишь попытался рассказать обо всех особенностях данной услуги. Помните, что не стоит доверять словам продавцам-консультантом и лучше заранее ознакомиться с договором полиса и взвесить все за и против.

Если у вас есть опыт покупки смартфона с защитой и обращения в страховую, расскажите об этом в комментариях.

Прошли времена, когда мобильный был просто средством связи. Сегодня цена за аппарат достигает 100 тыс. р. Но потерять его может каждый. Единственный надежный способ возместить убытки и быть спокойным – страховка телефона.

От каких рисков может защитить вас страховка мобильного

Какие риски включает страхование техники:

- потеря;

- кража;

- повреждение (третьими лицами);

- нанесение вреда аппарату путем контакта с водой;

- пожар;

- стихийные бедствия.

Отдельным пунктом нужно упомянуть о страховании мобильного телефона, приобретенного по займу. При оформлении договора с банком, автоматически включается страховка от потери и от краж. Дополнительный полис не понадобится.

Внимание! Старые мобильники или аппараты б/у сложно застраховать. Обеспечить безопасность можно только новой технике или с минимальным сроком пользования.

Как это работает

При покупке дорогостоящего смартфона стоит обезопасить свой бюджет от различных страховых случаев с телефоном. Где бы ни был приобретен гаджет, сотрудники торговой точки предложат его застраховать.

При покупке оформляется полис, гарантирующий компенсацию стоимости при наступлении СС. Оплачивается, выдается сертификат с уникальным номером.

Если появляется повод воспользоваться услугой, владелец девайса должен оповестить страховую по горячей линии либо в офисе компании. Менеджер попросит назвать личный код договора, далее зафиксирует обращение.

После этого, следует собрать необходимые документы, отправляться в офис СК. Написать заявление. Ждать результаты рассмотрения.

При положительном решении на лицевой счет будет произведено начисление страховых средств. Если ответ отрицательный – нужно получить его в письменной форме. Это необходимо, когда заявитель не согласен.

Условия страхования

Рекомендуется оформить полис при покупке. Иначе страховая программа будет отличаться от стандартной. Стоимость тарифа станет выше за счёт степени износа аппарата.

Для приобретения страховки владельцу потребуются следующие документы:

- Паспорт гражданина РФ (копия).

- Техпаспорт сотового.

- Гарантийный талон.

- Чек об оплате.

При подписании договора следует внимательно ознакомиться с ним. Проверить всю информацию об объекте страхования. Иначе страховая законно откажется платить.

Существует несколько тарифов страхования:

Цена будет зависеть от стоимости гаджета и его состояния. До недавних пор страховать телефоны можно было только при покупке, сегодня это условие изменилось.

Где можно оформить

Гаджеты, как правило, покупают офлайн (магазины электротехники). Продавец-консультант обязательно предложит страховку нового смартфона. Расскажет, что нужно делать при наступлении СС, куда обращаться.

Приобрести страховку при покупке телефона у кассы – выгодно. С первых секунд он будет защищен. Еще один плюс – за договор не придется переплачивать. Торговой точке заплатит компания страховщика.

Работает такая страховка 30 календарных дней. Максимальная стоимость 100 р. Плата автоматически снимается со счета. При желании каждый месяц можно продлевать договор.

Можно установить мобильное приложение, это доступно только владельцам телефонов фирмы Apple. MobileProtect регистрирует своих клиентов бесплатно. Затем активизирует договор страхования. Удобная программа рассчитает стоимость полиса, сроки действия, вышлет владельцу сотового уникальный код. Оплата производится пластиковой картой или списывается со счета.

Страховые компании – классический, проверенный способ. Клиент может обратиться в офис продаж, оформить онлайн на сайте СК, пригласить агента к себе домой или на работу. Действия таких организаций давно отлажены.

Самые популярные страховые компании:

Сбербанк предлагает клиентам застраховать телефон даже после покупки. Договор действителен 1 год.

Список рисков:

- Контакт с водой (при заливе, аварии).

- Атмосферные осадки (снег, дождь).

- Воздействие различных предметов (камни, деревья, столбы).

- Попадание в открытый водоем (море, река, озеро).

- Поломка после ДТП.

- Повреждения животными.

- Контакт с электрическим током.

- Другие воздействия, например, падение устройства из держателя.

- Кража/грабеж/разбой.

- Противоправные действия третьих лиц.

Оформить договор страхования от Сбербанка можно, только явившись лично. Услуги онлайн-банк не предоставляет. Зато страховка на телефон действует достаточно обширно. Популярную модель Samsung Galaxy A3, стоимостью 17 тыс. р. можно застраховать за 1310 р. на 1 год.

Страхуемые риски:

- Кража.

- Повреждение вследствие пожара или взрыва газового оборудования.

- Залив водой.

- Повреждение во время зарядки устройства.

- Иные механические воздействия на телефон, признающиеся страховым случаем.

Для оповещения компании о наступлении СС клиент может позвонить на горячую линию и сообщить причину. А также онлайн на официальном сайте.

Риски по страховому договору:

- Противоправные действия третьих лиц (кража, бой, поломка).

- Поломка после падения.

- Попадание воды.

- Прекращения работы после удара молнии, пожара или взрыва.

- Стихийные бедствия (наводнение, ураган, землетрясения, град).

За современный смартфон Huawei Honor, купленный за 28 тыс. р., владелец отдаст 3360 р. за год действия страховки.

ВТБ предлагает своим клиентам широкий страховой пакет. Условия стандартные. Срок 1 год.

Риски по стандартному договору:

- Повреждение корпуса вследствие удара.

- Погружение в воду.

- Воздействие высоких температур (пожар).

- Скачки напряжения.

- Природные катаклизмы.

Можно ли отказаться от страховки телефона во время покупки, при этом вернуть деньги

Покупая телефон в магазине электроники или салонах связи за свои средства, человек может не оформлять страховку. Это индивидуальное решение. Менеджер магазина будет настойчиво рекомендовать воспользоваться услугой, расписывать насколько она необходима.

Если с приведенной выше ситуацией все более или менее понятно, то как быть, покупая девайс взаймы.

Так как же отказаться от страховки, покупая гаджет взаймы? Сделать это до подписания документов о займе. Но если внимательно прочитать договор, можно найти сноску о возврате потраченных денежных средств на услуги страхования.

Каждый банк выдвигает свои условия отказа. Договором прописан срок, после истечения которого клиент имеет право подать заявление.

В случае отказа от страховки, большинство банков повышают ежемесячный платеж, годовую процентную ставку. Таким образом, компенсируют отсутствие страхового договора.

Если покупатель мобильного интересуется, как можно вернуть страховку, он должен написать соответствующее заявление. Через некоторое время (его определяет банк), клиенту на карту придут деньги, которые он затратил на страховку.

Что делать при наступлении страхового случая

Повреждения корпуса дорогого смартфона с последующей заменой экрана стоимостью 1/3 гаджета, не испугают тех, кто оформил полис при покупке. Ведь точно известно, что телефон получиться поменять по страховке или бесплатно отремонтировать.

Если украли или потеряли телефон

Девайсы не только ломаются, их могут незаметно достать из сумочки или кармана. Это тоже входит в перечень страховых случаев.

Пойти в полицию, написать заявление о краже. По истечении 10 суток (в соответствии с требованиями ст. 144-145 УПК РФ) с момента подачи заявления, правоохранительные органы должны возбудить уголовное дело или отказать. По истечении срока заявителю выдадут на руки официальный документ с решением.

Важно! Не важно, будет возбуждено уголовное дело или нет. Для страховой необходим только документ, подтверждающий обращение в полицию на предмет кражи застрахованного телефона.

Обратиться в СК и приложить следующие документы:

- Паспорт РФ.

- Договор страхования, полис.

- Чек об оплате телефона.

- Решение ОВД.

- Заявление.

По истечении 30 дней страховая примет решение. Если оно будет положительным, деньги отправятся на указанный счет.

Если повредили телефон, и он требует ремонта

Если мобильник сломался, разбился или был утоплен, следует незамедлительно обратиться в ближайший сервисный центр, зафиксировать повреждения. Мастер укажет в акте причины поломки, необходимый ремонт вместе со стоимостью деталей.

С этим документом отправляются в офис страховой, пишут заявление. Компания оплатит ремонт либо стоимость телефона.

Когда страховая имеет право отказать в выплате. Что делать?

Если страховая расценит причину обращения как необоснованную, она вправе отказать в компенсации. Или когда требуемый пакет документов предоставлен не полностью. Владельцу еще нужно доказать правоту.

Причины отказа СК:

- Телефон без присмотра владельца (в том числе в авто).

- Клиент не осведомил о наступлении страхового случая в течение 24 часов.

- Алкогольное, наркотическое опьянение на момент происшествия.

Когда происшедшее подходит под один из вышеперечисленных пунктов, можно забыть о выплатах – доказать обратное будет очень сложно.

Но иногда человек уверен в своей правоте, считая действия страховой противозаконными, нужно добиваться признания своей правоты. Одно проигранное дело заставит дирекцию нечестной СК пересмотреть взгляды на чистоту своей работы.

Важно! Только отказ в письменной форме считается официальным. На словах, по телефону – не отказ, а предварительное решение.

Последовательность действий при необоснованном отказе страховой:

- Получить письменный отказ, подтвержденный печатями, росписями ответственных сотрудников СК.

- Собрать необходимые документы, чеки, доказывающие неправомерность действий СК.

- Составить, подать исковое заявление в суд.

Если нет уверенности в собственной правоте или условия договора прописаны двусмысленно, наши юристы помогут разобраться и ответят на все интересующие вопросы.

Отзывы клиентов

- Ольга. ВТБ Страхование – Выплатили все без обмана

Приобрела мобильный телефон. Дешевый. Он стоил около 4 000. В салоне МТС мне предложили застраховать его на 450 р. Согласилась. Не прошло месяца, как он случайно выскользнул у меня из ладони и ударился о плитку. По всему экрану поползла трещина. Я вспомнила о страховке, надеялась получить скидку на ремонт. Позвонила в ВТБ, мне назвали документы, которые я должна предоставить и заявление. Я все подготовила, отдала на рассмотрение. На следующий день мне позвонили, задали много вопросов о том, как это случилось. Мои надежды получить страховку таяли на глазах. Каково было мое удивление, когда на мою карту пришли деньги за страховку. Кстати, через несколько дней МТС (салон, где покупала), выплатил 300 р.

Приобретен iphone 7 также дополнительно застрахован в ВТБ. В периоде эксплуатации выявились дефекты, размытость картинки экрана нижней части дисплея после зарядки, обратился по гарантии в связной, где покупал, отправили! Получил заключение отказ от гарантии, так как телефон был термически поврежден (хотя снаружи никаких признаков нет, телефон работает, но экран с разводами) Думаю, ладно, сдал его уже по страховке так там уже прописаны, по-моему, все возможные случаи, но ВТБ тоже отказало!

Стоит или не стоит оформлять страховку на телефон в итоге

Нужна ли страховка для телефона или нет – решение, которое каждый принимает сам для себя. Некоторые пользователи дорогих гаджетов относятся к своей собственности крайне аккуратно, ухаживают за ней, никогда не оставляют без присмотра. Для таких людей данная услуга – выброс денег на ветер.

В жизни может случиться всякое. Сумка даже самого внимательного, осторожного человека, становится объектом охоты воров в час пик. И если украли застрахованный сотовый телефон, то расстраиваться придется только пока страховая не переведет за него компенсацию. А что делать тем, кто хотел сэкономить?

Принимая решение о необходимости страховки для сотового, оценивают личные качества. Если в правилах поведения нет аккуратности, зато забывчивость и рассеянность бьет ключом, лучше воспользоваться этой полезной услугой.

Страховка телефона – стоящая услуга. Даже если с ним ничего не случится, владелец будет спокоен. Покупая девайс за 50 тыс. р., придется переплатить всего 2 тыс. за год уверенности, что с любимым мобильником все будет хорошо.

Подробнее узнать про страховку техники Самсунг или Айфона вы можете на страницах нашего сайта далее.

Если вы нуждаетсь в защите в споре со страховой или магазином, то ждем вас на бесплатную консультацию с юристом. Мы обязательно поможем. Просьба оставить ваши контакты онлайн-консультанту.

В эпоху смартфонов с большими диагоналями и стеклянными дисплеями повреждение последних стало по-настоящему массовой проблемой. Если у вас не Moto Z Force или аналогичная противоударная модель, рассчитанная на суровые условия эксплуатации, любое падение может стать для экрана роковым.

Традиционный список превентивных мер вы прекрасно знаете: защитное стекло более-менее проверенного бренда и (или) чехол с выглядывающей над экраном кромкой, но о них мы сегодня говорить не будем. Вместо этого предлагаю рассмотреть альтернативный, а может быть, для кого-то и дополнительный способ, как уберечь свой кошелек от непредвиденных трат на ремонт дисплея, если неприятность с ним все же случится. Речь пойдет о страховании дисплея и тех предложениях, которые есть на рынке, а также о том, есть ли вообще смысл в подобных страховках или их потенциальная полезность нивелируется большим количеством подводных камней.

Вообще, идея страхования техники далеко не нова – крупные ритейлеры давно продают полисы “дополнительной гарантии” или “комплексной защиты покупки” и особенно охотно это делают, когда дело касается кредитов или рассрочек. Как правило, в момент покупки консультанты уверяют, что страховка покрывает чуть ли не все виды ущерба, но на практике оказывается, что список причин для отказа может быть ощутимо больше, чем список ситуаций, когда выплата все-таки положена.

Страхование дисплея отдельно – услуга, пока только набирающая популярность, и мелькать в пресс-релизах она стала совсем недавно. На сайте МТС, например, новость о “новом способе защиты дисплея” датируется 18 сентября 2018 года, а пресс-релиз об интеграции страховки в приложение “Мой Билайн” вышел 17 января 2019 года.

Видимо, маркетологи посчитали, что проблема разбитого экрана нашему покупателю более знакома и близка, чем другие виды потенциального ущерба (кража, грабеж, потоп, стихийные бедствия и так далее), а значит, и заинтересованных в ней лиц будет больше. Что ж, посмотрим.

А теперь к конкретике: кто, как, на каких условиях и с какими ограничениями предлагает застраховать дисплей вашего смартфона?

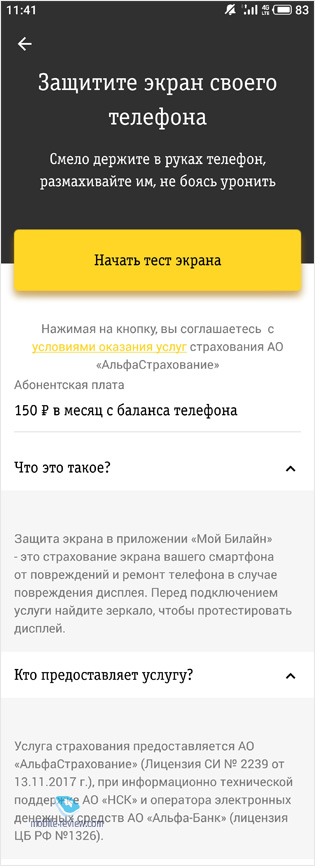

Защита экрана в приложении “Мой Билайн”

В середине января “Билайн” с энтузиазмом сообщил, что первым в России запустил услугу онлайн-страхования дисплея, которая появилась прямо в приложении “Мой Билайн” (партнером услуги выступило АО “АльфаСтрахование”). То есть страховка оформляется не только удаленно, но еще и на бывшее в употреблении устройство, что совершенно нетипично для страховых предложений в сфере электроники.

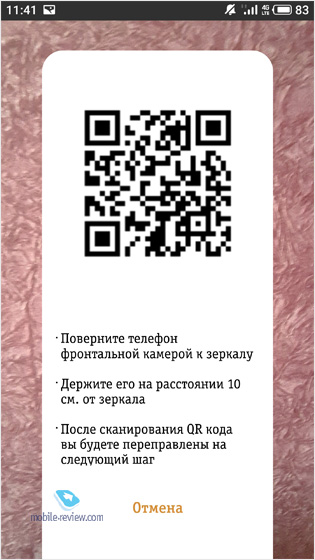

Стоимость такой услуги – 150 рублей в месяц (1 800 рублей в год), сумма списывается ежемесячно с баланса сим-карты (естественно, “Билайн”). Подключение и оформление происходит довольно просто и быстро. Кроме смартфона, понадобится только зеркало.

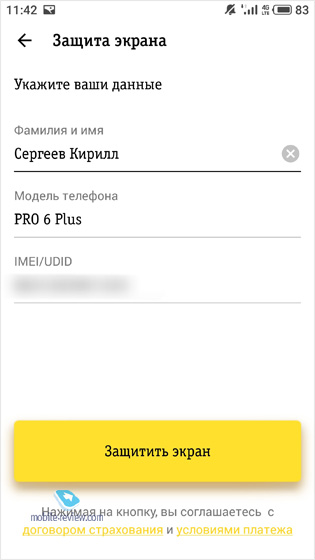

Алгоритм действий таков: заходим в приложение “Мой Билайн”, переходим на вкладку “Финансы”, выбираем пункт “Страхование экрана смартфона”, тестируем (фотографируем) дисплей с помощью фронтальной камеры, зеркала и появившегося QR-кода, заполняем данные: фамилия и имя, модель смартфона и IMEI (вторая и третья строка в моем случае заполнились автоматически), нажимаем “Защитить экран”.

С подключением разобрались, теперь поговорим о договоре. Его “Мой Билайн” предлагает изучить лишь в самом конце процедуры перед нажатием последней кнопки.

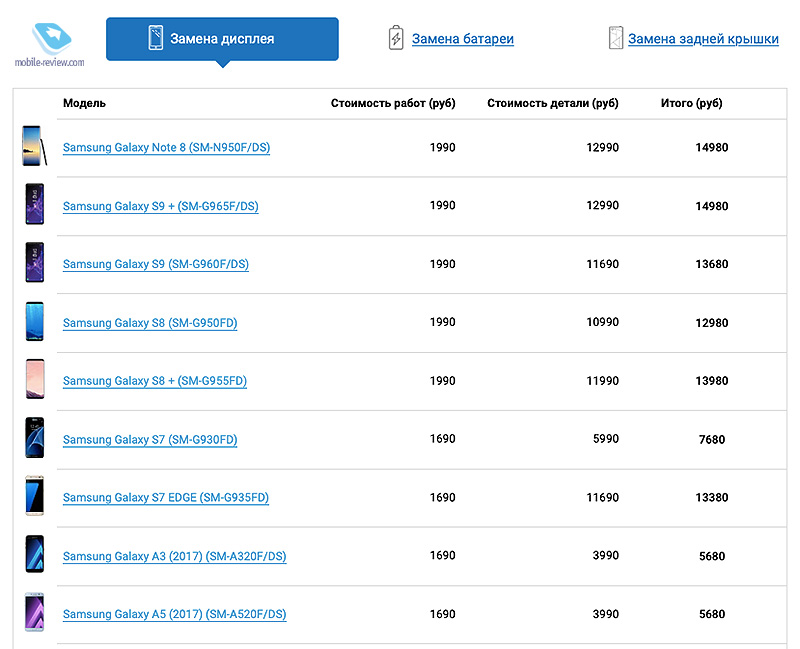

Первое, на что стоит обратить внимание, – это страховая сумма. Она составляет 50% от стоимости устройства, но не более 15 000 рублей. То есть если у вас, например, флагманский Samsung, то уложиться в указанную сумму вполне реально, или доплата будет небольшой.

Прайс-лист одного из АСЦ Samsung

Так же обстоят дела и в случае, если у вас iPhone с IPS-дисплеем (iPhone XR, iPhone 8 и более ранние модели) – сумма ремонта будет близка к страховой сумме или превысит её на сравнительно небольшую сумму. А вот владельцам iPhone X, XS и XS Max замена экрана на оригинальный обойдется намного дороже, чем обещанные максимальные 15 000 рублей страховки.

Прайс-лист одного из АСЦ Apple

Что касается более дешевых аппаратов, то, думаю, в 99% случаев суммы для ремонта будет достаточно, однако стоит помнить про 50% от стоимости устройства, то есть для аппарата за 20 000 рублей максимальная страховая выплата составит уже 10 000 рублей. Страховые суммы по аппаратам приведены по ссылке (у документа проблемы с версткой, но, думаю, догадаетесь, как посмотреть).

Важно иметь в виду, что полис будет действовать только с 16-го дня после первой оплаты, то есть если страховой случай наступит раньше, то ремонтировать смартфон вы будете за свой счет. Страховка действует по всему миру, а значит, за разбитый за границей аппарат тоже полагается выплата, главное – правильно соблюсти указанную в договоре процедуру: незамедлительно позвонить в контактный центр и в течение трех дней после приезда предоставить письменное заявление.

Что касается исключений из страхования, то их список типичен для подобных страховых продуктов. Под условия договора не подпадают любые гарантийные поломки – эта ответственность так и остается на совести производителя. А важным условием для получения выплаты являются явные признаки механического воздействия, такие как сдавливание, разбитие, раздробление, трещины, деформации. Если их нет, а дисплей не работает, то случай точно не страховой, зато, возможно, гарантийный.

Далее идет большой список “отказных” причин, среди которых использование не предназначенных для смартфона аксессуаров, нарушение условий и рекомендаций по эксплуатации, самостоятельный ремонт, вирусы, короткое замыкание и еще ряд пунктов, косвенно имеющих отношение к дисплею. С одной стороны, даже подключение неоригинального кабеля и использование смартфона на 20-градусном морозе может стать причиной отказа в возмещении, но с другой – страховщик должен привести доводы, что повреждение дисплея стало следствием одного из этих пунктов. То есть, например, если экспертиза установит, что из-за “левой” зарядки вздулся аккумулятор и повредил дисплей, то в выплате будет отказано. Другие два немаловажных пункта гласят, что действие, повлекшее повреждение, не должно быть преднамеренным, а также не должно быть прямой причинно-следственной связи с умышленными или неосторожными действиями страхователя. Например, вас толкнули в метро и вы выронили смартфон из рук. С одной стороны, повреждение случилось не по вашей вине, но ведь именно вы недостаточно крепко держали смартфон в руках, а тут уже, хоть и с натяжкой, но ваши неосторожные действия. Именно такие пункты могут трактоваться на усмотрение страховщика, и из-за них вы можете не получить выплату. Знающие люди рекомендуют если и не врать, то делать акцент на том, что экран разбился не по вашей вине и предотвратить это вы не могли.

Пара подводных камней имеется также в процедурах определения ущерба и выплат. Если ваш случай признали страховым и страховщик имеет возможность самостоятельно организовать вам ремонт в партнерском СЦ, то это идеальный вариант, так как доплачивать ничего не придется (в рамках страховой суммы). Если по какой-то причине страховщик не может обеспечить вам ремонт в партнерском СЦ, то вы самостоятельно выбираете СЦ, согласовываете его со страховщиком, оплачиваете ремонт и только потом получаете возмещение, но не в полном виде, а за вычетом франшизы в размере 30% от страховой суммы. То есть в случае, например, с Samsung Galaxy S9+ из стоимости ремонта в 15 000 рублей вам возместят 10 500 рублей, а 4 500 рублей вы заплатите из своего кармана. Если же заменить дисплейный модуль невозможно или необходимая деталь снята с производства, то будет признана гибель устройства, и выплата составит фиксированные 50% от страховой суммы, то есть максимум 7 500 рублей. Негусто.

Защита дисплея в салонах МТС (РТК)

Еще одной розничной сетью, которая предлагает нам застраховать дисплей смартфона, является МТС. Так как партнером выступает то же самое АО “АльфаСтрахование”, то и договор выглядит подобным образом, поэтому пройдемся только по ключевым отличиям.

В отличие от “Билайн”, в МТС оформить страховку можно только одновременно с покупкой нового устройства и только лично в офисе. В данном случае стоимость на год составит 12% от стоимости смартфона по чеку. Страховая премия – те же 50% от стоимости устройства по чеку, но без верхнего потолка в 15 000 рублей, а значит, планирующим покупку iPhone X, XS и XS Max такое предложение будет несколько полезнее, но в несколько раз дороже (около 10 000 рублей за страховку экрана iPhone XS на 64 ГБ). Потенциальным покупателям других смартфонов дороже 30 тысяч в сравнении с “Билайн” получается невыгодно, так как страховой суммы в 15 000 рублей у последних будет, скорее всего, достаточно, а стоимость полиса существенно отличается не в пользу МТС. Исключением могут стать какие-то экзотические модели, где замена дисплейного модуля может существенно превысить страховую сумму. Рекомендую этот момент уточнить перед покупкой аппарата.

Еще один минус предложения МТС – это территория страхования: если со страховкой от “Билайн” мы можем разбить дисплей при катании на лыжах в Альпах или поднимаясь в горы Тибета, то тут мы ограничены лишь территорией РФ. Последнее ключевое отличие – это франшиза при невозможности ремонта у партнера страховщика, в МТС она составляет 20% (против 30% у “Билайн”), и это можно отнести к плюсам. При невозможности осуществления ремонта – франшиза те же 50%.

“Отказные” причины точно такие же, а значит, наткнуться на разночтения можно и в случае с МТС, но это неудивительно, так как компания-страховщик одна и та же.

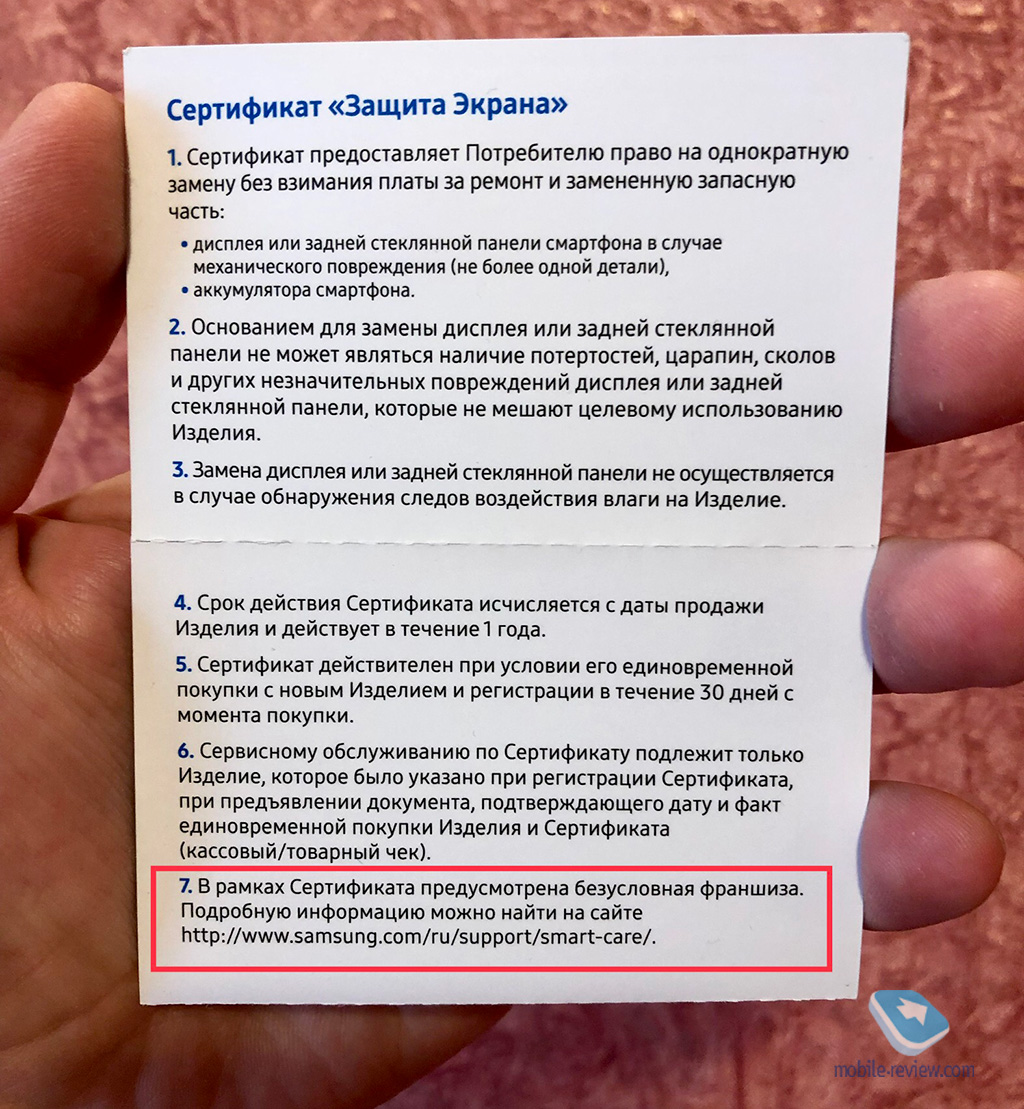

Samsung Smart Care

Программа расширенной гарантии Samsung действует уже несколько лет, поэтому ее можно смело считать ветераном на рынке “защит экрана”.

Приобрести такой сертификат дается право только одновременно с покупкой смартфона в фирменной рознице производителя или в магазинах сети “М.Видео”. Иногда сертификаты дают в подарок во время предзаказа на новые модели или в рамках специальных акций.

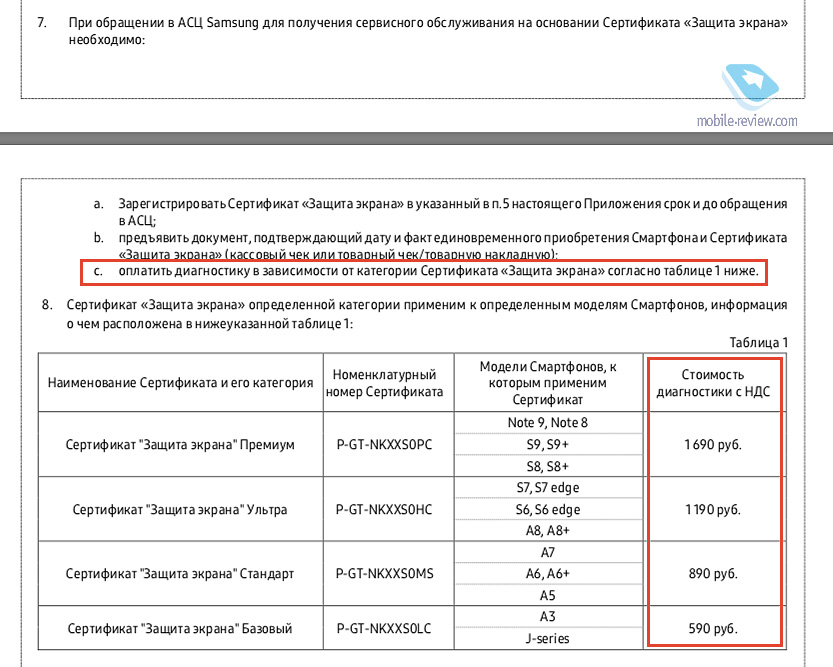

Согласно условиям программы, имеется 4 вида сертификатов, действие которых распространяется на определенные группы смартфонов.

- "Защита экрана" Премиум для Note 9, Note 8, S9, S9+, S8, S8+.

- "Защита экрана" Ультра для S7, S7 edge, S6, S6 edge, A8, A8+.

- "Защита экрана" Стандарт для A7, A6, A6+, A5.

- "Защита экрана" Базовый для A3, J-серии.

Стоимость сертификатов на официальной страничке Samsung Smart Care не указывается, видимо, есть какая-то вилка для партнеров. В фирменном онлайн-магазине Samsung удалось найти следующие цены:

Базового пакета не нашлось, видимо, его объединили со стандартным, так как в описании последнего указано, что он соответствует моделям А- и J-серии.

Имея на руках такой сертификат, вы имеете право в течение года единожды обратиться в сервисный центр для условно-бесплатной замены фронтальной или задней панели смартфона в случае их механического повреждения, но только одной из них. Незначительные сколы, царапины или потертости не в счет, дисплей или задняя панель должны быть именно разбиты. Почему я назвал замену условно-бесплатной? Дело в том, что условиями программы предусмотрена безусловная франшиза: 1690/1190/890 рублей для сертификатов Премиум, Ультра и Стандарт соответственно. Чем это обусловлено, непонятно, но франшизой эта плата называется в фирменном буклете, который мне дали в “М.Видео”, а в документе на сайте Samsung указано, что это плата якобы за диагностику.

Что там диагностировать, если проблема видна невооруженным глазом? Хотя это может быть как-то связано с тем условием, что замена дисплея или задней панели не осуществляется при обнаружении внутри устройства следов воздействия влаги, и это тоже стоит учитывать.

Выгодно ли? Надо смотреть для каждой модели смартфона в отдельности. Например, для Galaxy S9+ замена фронтальной панели в АСЦ стоит примерно 15 000 рублей, замена задней части – около 4 500 рублей. Стоимость сертификата для этой модели – 6 990 рублей плюс 1 690 рублей – франшиза, итого 8 680 рублей, что, с одной стороны, меньше стоимости замены дисплея, но почти в два раза больше стоимости ремонта задней панели. С Galaxy J3 история интересней, так как замена дисплея в АСЦ окажется почти на тысячу дешевле, чем сертификат со скидкой и франшиза.

Выводы

Сравнив все три предложения, можно сказать, что услуга страхования дисплеев в таком виде имеет полное право на существование, откровенно спорных пунктов в договорах нет. Единственное, что меня настораживает, это факт взаимоотношений со страховыми компаниями, в частности, с “АльфаСтрахованием”. Надо будет следить за прецедентами и отзывами, которых о “Защите дисплея” пока в открытом доступе я не нашел. О стандартных предложениях вроде “Защиты покупки” негатива в сети много, и именно отсюда растут ноги моей настороженности.

А в сухом остатке выходит следующее.

“Билайн” предлагает застраховать уже купленное устройство и сделать это удаленно, причем стоимость полиса получается выгоднее, если речь идет о смартфонах дороже 15 000 рублей.

У МТС нет потолка по страховой сумме, но пригодиться это может только новым покупателям последних iPhone с OLED-дисплеем или экзотических моделей с дорогим ремонтом, так как замену дисплея остальных устройств с большой вероятностью покроет максимальная выплата на условиях “Билайн”.

Преимущество программы от Samsung в том, что вам не придется иметь дело со страховыми компаниями. При выполнении условий программы вам точно не нужно будет ничего доказывать и сталкиваться с разночтениями. Единственный нюанс – отсутствие внутри устройства признаков “затопления”.

Читайте также: