Сколько самозанятых в краснодарском крае

Обновлено: 10.05.2024

С 1 июля льготный налоговый режим для самозанятых распространен на всю страну. Но это не значит, что теперь он применяется в любом регионе. Просто регионы сами могут решать, вводить этот режим или нет. И если решат вводить, то налог на профессиональный доход можно платить при ведении деятельности в этом регионе.

Что это за налоговый режим

Налог на профессиональный доход — это льготный налоговый режим, который упрощает работу и помогает сэкономить на налогах. Его ввели в 2019 году — сначала в четырех регионах.

С 1 января 2020 года НПД можно было применять уже в 23 регионах. А с 1 июля любой регион России может ввести его на своей территории. Большая часть уже это сделала, остальные на подходе.

Кому подходит. НПД, или, как его еще называют, налог для самозанятых, подходит тем, кто лично оказывает услуги, продает продукцию своего производства, выполняет работы или сдает имущество в аренду. При условии, что у такого человека нет работников с трудовыми договорами. Самозанятым на НПД может быть ИП и физлицо.

НПД можно применять, пока доход от самозанятости с начала года не превысит 2,4 млн рублей.

Зачем это нужно. Льготный налоговый режим дает несколько преимуществ.

Можно работать без ИП. То есть оказывать услуги как физлицо — и это будет легальным бизнесом. Например, самозанятому таксисту необязательно регистрировать ИП, и никто его не накажет за ведение деятельности без оформления.

Нет страховых взносов. Самозанятые не платят обязательные взносы на пенсионное и медицинское страхование. При этом они могут пользоваться бесплатным медицинским обслуживанием, но не получают стаж для пенсии. При желании пенсионные взносы можно платить добровольно.

Нет отчетности. Налоговая получает данные о поступлениях из чеков в приложении. Никаких деклараций и отчетов сдавать не надо. Даже налог рассчитывается автоматически — каждый месяц видна сумма к уплате.

Сколько платить. У самозанятых самая низкая ставка налога на доходы:

- 4% — с поступлений от физлиц;

- 6% — с поступлений от юрлиц и ИП.

Но каждому при регистрации дают налоговый бонус, или вычет, — 10 000 Р . Обычно он частично покрывает налог — фактически ставка становится равной 3 и 4% соответственно. В 2020 году этот бонус у всех самозанятых вырос на один МРОТ — то есть на 12 130 Р . И теперь он не частично, а полностью перекрывает налог. Это значит, что при сдаче квартиры можно зарегистрировать доход в размере 550 000 Р — и не заплатить ни рубля налога своими деньгами: все перекроет налоговый бонус.

Что с основной работой. Самозанятый может применять НПД и при этом работать где-то по трудовому договору. Тогда на работе у него будут удерживать НДФЛ как обычно, а с подработок нужно платить налог на профессиональный доход через приложение. Выплаты от работодателя облагаться таким налогом не могут.

В каких регионах можно использовать этот режим

Выбор региона не зависит от прописки и фактического местонахождения самозанятого. При регистрации нужно указать только один регион. Если работаете с несколькими регионами и хотите выбрать подходящий, вот полный список, где можно применять НПД с июля 2020 года:

- Алтайский край.

- Амурская область.

- Архангельская область.

- Астраханская область.

- Белгородская область.

- Брянская область.

- Владимирская область.

- Волгоградская область.

- Воронежская область.

- Еврейская автономная область.

- Ивановская область.

- Иркутская область.

- Калининградская область.

- Калужская область.

- Камчатский край.

- Кемеровская область.

- Кировская область.

- Костромская область.

- Краснодарский край.

- Красноярский край.

- Курганская область.

- Курская область.

- Ленинградская область.

- Липецкая область.

- Москва.

- Московская область.

- Мурманская область.

- Ненецкий автономный округ.

- Нижегородская область.

- Новгородская область.

- Новосибирская область.

- Омская область.

- Оренбургская область.

- Орловская область.

- Пензенская область.

- Пермский край.

- Приморский край.

- Псковская область.

- Республика Адыгея — с 3 июля.

- Республика Алтай.

- Республика Башкортостан.

- Республика Бурятия.

- Республика Дагестан.

- Республика Кабардино-Балкария.

- Республика Карелия.

- Республика Коми.

- Республика Крым.

- Республика Мордовия.

- Республика Саха (Якутия).

- Республика Северная Осетия — Алания — с 24 июля.

- Республика Татарстан.

- Республика Тыва — с 9 июля.

- Республика Удмуртия.

- Республика Хакасия.

- Республика Чувашия.

- Ростовская область.

- Рязанская область.

- Самарская область.

- Санкт-Петербург.

- Саратовская область.

- Сахалинская область.

- Свердловская область.

- Севастополь.

- Смоленская область.

- Ставропольский край.

- Тверская область.

- Томская область.

- Тульская область.

- Тюменская область.

- Ульяновская область — с 9 июля.

- Хабаровский край.

- Ханты-Мансийский автономный округ — Югра.

- Челябинская область.

- Чукотский автономный округ.

- Ямало-Ненецкий автономный округ.

- Ярославская область.

Как выбрать регион ведения деятельности

Регион ведения деятельности — это не место прописки самозанятого. Это может быть даже не тот регион, где он территориально находится и выполняет работу. Выбор региона зависит от нескольких нюансов. Его в любом случае выбирает самозанятый — и указывает в приложении при регистрации. Регион должен быть только один, несколько выбрать нельзя.

Менять регион можно раз в год.

Выбор региона в разных ситуациях

| Что делает самозанятый | Регион ведения деятельности |

|---|---|

| Сдает квартиру | Тот, где находится квартира |

| Оказывает услуги лично: стрижет, строит дома, печет торты | Тот, где происходит процесс работы: где находится кресло парикмахера, участок земли, духовка |

| Выполняет заказы в разных регионах: ремонтирует квартиры, сидит с детьми, устанавливает окна | Любой регион с НПД, где выполнял заказ |

| Работает на дому: пишет статьи, шьет платья, заполняет декларации | Тот, где находится место проживания: личная квартира, съемное жилье, дача родителей |

| Работает удаленно: консультирует как юрист, преподает в онлайн-школе, делает сайты | Местонахождение самозанятого или регион, где находится клиент, — на выбор |

Что еще нужно знать о налоге на профессиональный доход

Это простой налоговый режим, но в нем нужно разобраться, чтобы использовать с выгодой и не заплатить лишнего. Вот полная подборка понятных инструкций для самозанятых на все случаи жизни:

Один мой друг спрашивает, какие плюсы от этого налога для него? Чем ему может быть выгодно отдавать 6% своего дохода государству?

felidae, тут речь просто о соблюдении законов.

Можете передать другу, что очень, очень выгодно торговать наркотиками - но это незаконно.

Почти то же самое и с налогами - не платить их - выгодно, но незаконно.

felidae, без этого режима нужно платить 13% НДФЛ

Artem, базу по НДФЛ можно уменьшить и, в принципе, достаточно значительно, чтобы не платить этот налог лет десять.

felidae, как?) (мне правда интересно)

Artem, вычеты на жильё, проценты по ипотеке, образование, здравохранение, инвестиции

felidae, зависит от того кто друг сейчас. В тени, ипшник на упрощенке и тп.. есть и плюсы и минусы во всех случаях

Иван, удалёнщик в компании, базирующейся в стране вероятного противника. По-моему, кстати, в этом случае возможности стать самозанятым и нет.

felidae, если он верноподданный российской короны - почему нет? Он там в штате? Или как ип с ними? Или вообще никак не оформлен?

felidae, ну тогда вообще никаких вопросов - если есть возможность не платить и его это не парит - любой налоговый режим будет не выгодным )

Было бы отлично если бы после введения НПД, практически во всех регионах, предоставили бы возможность сменить регион деятельности сразу, не дожидаясь 2021 года

Напишите пожалуйста как ИП с усн переходить на самозанятость. Там есть много ньюансов, которые кардинально отличаются от просто применения самозанятости с нуля. Я посылал вам этот большущий список вопросов про которые мало где упоминается: повторяться не буду

Екатерина,

1) будут ли камеральные проверки самозанятых, которыми сейчас мучают ИПшников, даже несмотря на их "отмену" на время коронавируса

2) как быть с договорами, которые были заключены на ИП

3) можно ли самозанятому иметь торговый эквайринг? Нужно ли перезаключать договор с банком если эквайринг уже есть?

4) везде написано, что самозанятому касса не нужна. Это очевидно. Но как быть если ты действующий ИП и касса у тебя уже есть? Заблокируется ли фискальный накопитель при переходе на НПД? Можно ли этот накопитель как то заморозить чтобы не шел 3хлетний срок?

Нужно ли платить в ОФД или можно временно расторгнуть договор? Нужно ли дублировать чеки через Мой Налог и по кассе?

Я объясню, почему не хотелось бы убирать кассу - фискальный накопитель проплачен на 3 года и денег за него никто не вернет. В нашем государстве правила часто меняются на ходу и иногда задним числом, а значит эта касса может понадобится в самый неожиданный момент (например если придется обратно переходит с ПНД на УСН).

И заново вкладываться в нее (касса, фискальник, техобслуживание, электронная подпись для регистрации и тп) очень бы не хотелось - это серьезные деньги

5) можно ли самозанятому применять эквайринг для оплаты услуг на сайте?

6) Можно ли оставить расчетные счета ИП? Нужно ли по оплатам на расчетные счета от ЮЛ отбивать чеки в Моем налоге?

7) с какого момента при переходе на самозанятость ИП перестает платить социальные взносы по УСН: с момента перехода или с момента когда ФНС соизволит перевести? По ссылке указано, что с момента регистрации - но знает ли об этом ФНС?

8) можно ли вернуться с самозанятых на УСН? Видимо только со следующего года? А если например превысится предел 2.4млн? А если нужно будет взять сотрудника? А если я отказываюсь от НПД, но на УСН только со следующего года - то что будет?

9) какие еще есть риски при переходе ИП с УСН на ПНД?

10) нужно ли подавать декларацию по УСН за неполный год до перехода?

В 2021 году самозанятые имеют право на меры поддержки от государства наравне с субъектами малого бизнеса. Разберем, какие меры поддержки работают сегодня и как ими воспользоваться.

Отправные точки — с чего начать

Не все меры, работавшие ранее, актуальны до сих пор. Так, например, ушли в прошлое льготные вычеты в размере 12 130 рублей, предоставляемые государством всем самозанятым в 2020 году.

Сегодня получить финансовую помощь просто так уже не получится. Однако, вести свой бизнес на льготных условиях, пройти бесплатное обучение, получить средства на развитие под низкие проценты — вполне реально. Главное, знать о наличии льгот и уметь ими пользоваться.

Сейчас на самозанятых распространяются нормы законов:

Иными словами, самозанятые могут пользоваться правами и льготами, которые раньше работали только для организаций и ИП.

Важно понимать, что Федеральные законы задают общие направления поддержки, а конкретные меры принимают уже местные власти. Поэтому льготы и преференции сильно разнятся от региона к региону.

Итак, подробнее о способах содействия малому и среднему предпринимательству:

1. Имущественная поддержка

Самозанятый может арендовать государственное или муниципальное имущество по льготной ставке или получить его во временное пользование бесплатно. Главное, чтобы имущество использовалось по целевому назначению. Арендовать можно не только помещение, но и земельный участок, автомобиль, спецтранспорт, оборудование и даже инструменты.

Например, в Москве для самозанятых арендаторов городской недвижимости установлена льготная ставка: 4 750 руб. за кв. м. в год .

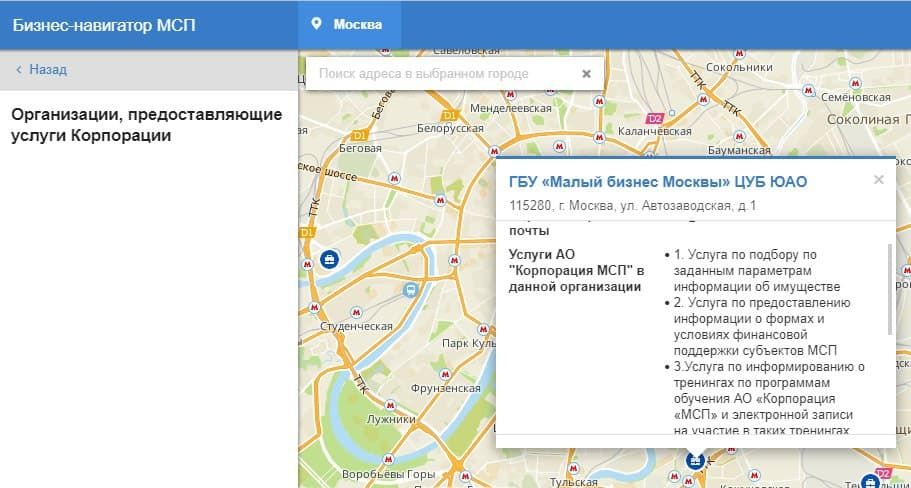

Пример поискового запроса на аренду городского имущества через портал Бизнес-Навигатор:

2. Информационно-консультационная поддержка

Это специализированные сайты (в т. ч. сайты уполномоченных органов по поддержке малого и среднего предпринимательства в субъектах Российской Федерации), где можно узнать о действующих программах поддержки. В Центрах услуг для бизнеса можно получить консультацию юриста, разузнать об аренде имущества, о формах и условиях финансовой помощи. А в Торгово-промышленных палатах можно не только получить консультации по ведению бизнеса, но и принять участие в ярмарках и выставках.

Один из примеров бесплатной информационной поддержки от портала Бизнес-Навигатор — помощь в разработке собственного бизнес-плана для предоставления его в государственных инстанциях или для личных целей

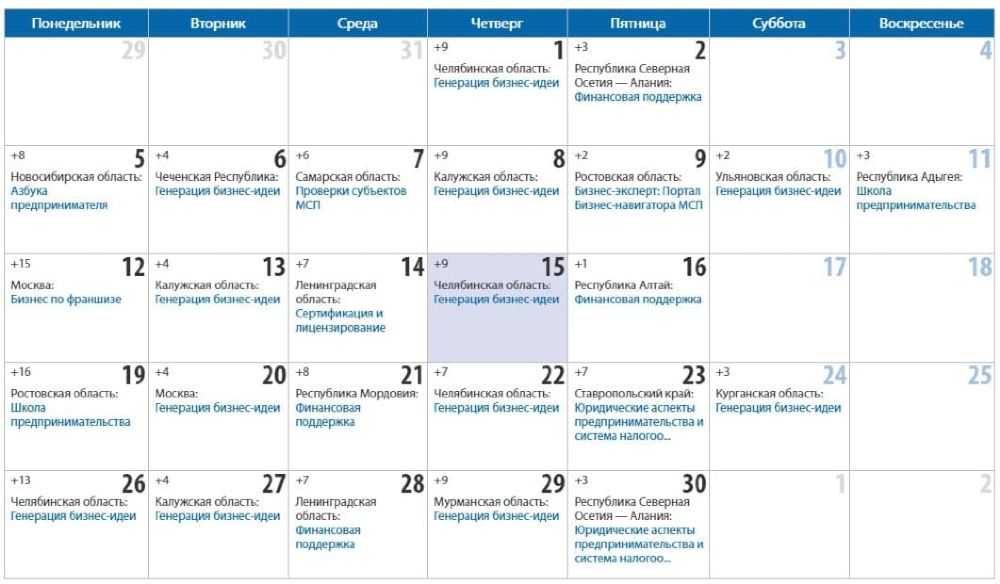

3. Бесплатное обучение

В некоторых случаях предварительное обучение является обязательным условием для получения финансовой помощи на открытие бизнеса. То есть, если самозанятый не закончил курс и не получил подтверждающий документ, то деньги он не получит.

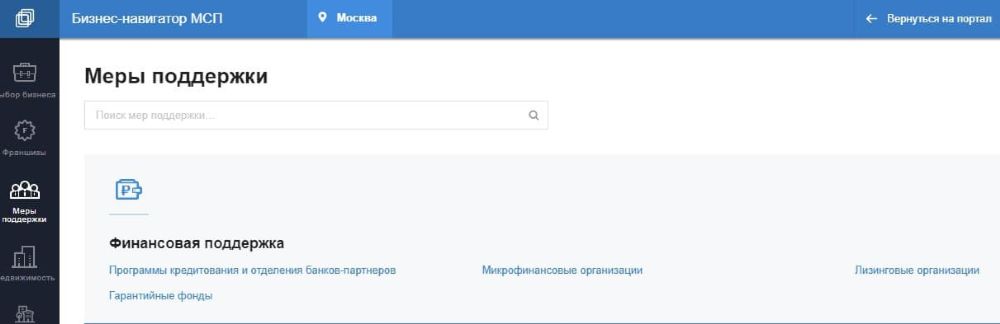

4. Финансовая поддержка

- кредиты по льготным ставкам;

- субсидии, гранты и бюджетные инвестиции;

- государственные и муниципальные гарантии по обязательствам самозанятых;

- микрофинансовые займы через фонды поддержки предпринимательства.

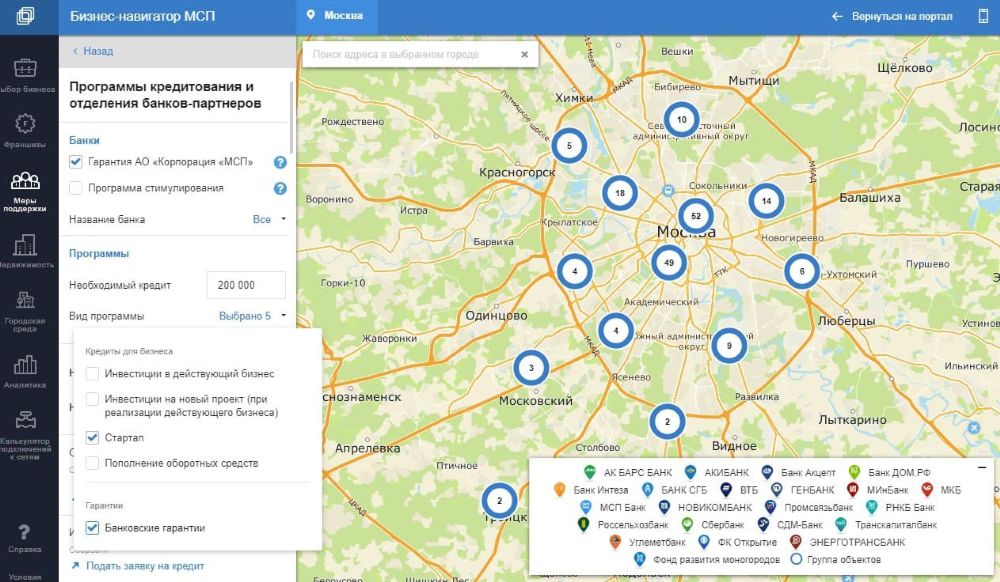

Вот так выглядит набор предложений от банков для получения кредита по интересующим параметрам в Москве через Бизнес-Навигатор:

В соответствии с распоряжением Правительства России № 739-р от 27.03.2021, до конца 2021 года у самозанятых также появится возможность подавать заявки на льготный кредит через портал Госуслуги. Гражданам будут доступны кредиты до 1 млн. рублей сроком до 3 лет (без обеспечения) или от 1 до 5 млн. рублей на срок до 5 лет (при наличии обеспечения) по ставке 7,5 %. Услуга еще недоступна, но уже вызывает повышенный интерес.

Еще один вариант финансовой поддержки — субсидии. Получить их на открытие своего дела непросто, однако вполне реально. В ряде регионах выделяют гранты для социально-значимых направлений бизнеса (главное — успеть подать заявку и пройти конкурсный отбор, пока не закончились выделенные средства).

В любом случае по использованию полученных от государства сумм нужно предоставить подробный отчет. Если выяснится, что поддержка израсходована не по целевому назначению — деньги придется вернуть.

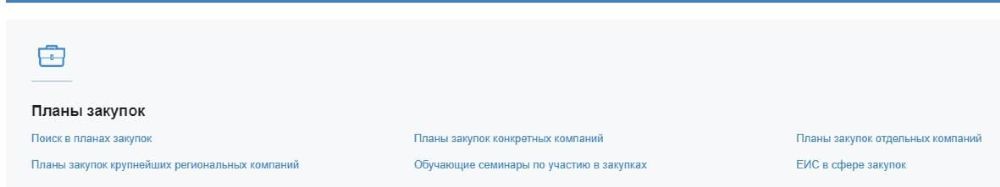

5. Возможность участвовать в госзакупках

Самозанятые имеют право участвовать в госзакупках на льготных условиях. В частности, срок оплаты по контракту с самозанятым не должен превышать 15 дней, а размер обеспечения заявки не должен быть выше 2 % от цены тендера.

Помощь в получении электронно-цифровой подписи, регистрации в Единой информационной системе закупок самозанятый может получить в консультационном центре в рамках информационной поддержки.

Служба исследований HeadHunter провела опрос соискателей и выяснила, как они относятся к закону о самозанятых, планируют ли соискатели-фрилансеры переходить на самозанятость. Опрос проводился с 15 по 23 февраля 2020 года среди 3855 российских соискателей.

Где фрилансеров больше всего

Большинство респондентов, прошедших опрос — наемные работники, 15% — фрилансеры, 5% — владельцы своего бизнеса, 7% — только в процессе поиска первой работы. Наибольшая доля фрилансеров наблюдается в Ставропольском крае (27%), а также в Омской области (23%).

В разрезе профобластей больше всего фрилансеров традиционно оказалась в сфере искусства и массмедиа (49%), а также в маркетинге, рекламе и PR (40%).

Доходы фрилансеров

По уровню ежемесячного дохода фрилансеры заметно проигрывают не только владельцам своего бизнеса, но и наемным работникам. Прежде всего из-за нерегулярности доходов. Так, 24% фрилансеров указали, что имеют доход до 15 тысяч рублей в месяц, в то время как среди наемных работников доля респондентов с таким доходом составляет лишь 8%, а среди предпринимателей — 6%.

Планы на переход на фриланс и самозанятость

Среди респондентов-фрилансеров, указавших, что они не работают в формате самозанятых, планируют оформить самозанятость 40%. Столько же оформляться не планируют, еще 20% затруднились с ответом. Интересно, что в регионах, где самозанятость еще не введена, доля планирующих начать применять этот режим выше, чем в регионах, где уже можно стать самозанятым. Это может быть связано с тем, что возможность оформить самозанятость связана не с местом проживания, а с местом ведения деятельности. Например, если фрилансер живет в регионе, где режим самозанятости не введен, но дистанционно оказывает услуги по интернету заказчику из региона, где режим самозанятости введена, то возможность использовать этот режим есть.

В Москве заметно меньше по сравнению с Санкт-Петербургом и Московской областью фрилансеров, планирующих перейти на самозанятость — 25% против 41% и 36% соответственно.

Среди респондентов, не являющихся фрилансерами, доля тех, кто планировал перейти на фриланс на момент опроса — 19%. Еще 48% не исключили возможности перейти на фриланс в 2021 году или позже. Каждый третий вообще не планировал переходить на такой формат работы. Выше всего доля тех в этом году уйти на фриланс — среди предпринимателей (34%) и представителей сферы искусства и массмедиа (30%). Таким респондентам мы также задали вопрос о том, будут ли они оформляться в качестве самозанятых в случае перехода на фриланс: 41% ответили на этот вопрос утвердительно.

Плюсы и минусы самозанятости

Из опрошенных 29% нейтрально относятся к закону о самозанятых, 30% — положительно, 28% — отрицательно. Выше всего доля тех, кто относится к закону положительно, реди предпринимателей — она составила 48%.

Среди фрилансеров у тех, кто не работает в качестве самозанятых, и тех, кто утверждает, что оформлен в качестве самозанятых, мнения разделились: среди первых выше доля тех, кто отрицательно относится к закону, среди вторых — напротив.

Плюсом закона о самозанятых 35% соискателей назвали отсутствие необходимости сдавать отчетность. Для 30% плюсом является отсутствие необходимости заводить кассовый аппарат. Легкость регистрации отметили в качестве плюса 26% респондентов. И 22% не видят никаких плюсов в законе о самозанятых, причем выше всего эта доля среди фрилансеров, не оформленных в качестве самозанятых.

Самый большим минусом самозанятости (его отметили 56% опрошенных) назвали то, что за работу не начисляется рабочий стаж и пенсия. Для 44% минус — что у самозанятых нет пособий на случай болезни или ухода в декрет. Необходимость платить налог ежемесячно является минусом для 28% соискателей. Запрет на то, чтобы иметь наемных работников, является минусом для 32% предпринимателей. Среди них также 34% отметили в качестве минуса то, что при переходе на самозанятость сумма годового дохода ограничена 2,4 млн руб. в год. 29% соискателей из регионов, где не действует закон, отметили в качестве минуса как раз то, что перейти на самозанятость можно пока не во всех регионах РФ.

Читайте также: