Сколько платить страховых взносов в 2017 году

Обновлено: 25.06.2024

Узнайте как работаем и отдыхаем из нашего производственного календаря на 2022 год .

Калькулятор страховых взносов:

Если вы являетесь индивидуальным предпринимателем, то ежегодно обязаны вносить фиксированные платежи в Пенсионный фонд России (он же ПФР) и в Федеральный фонд обязательного медицинского страхования (он же ФФОМС).

Платёж этот фиксируется ежегодно и каждый год индексируется. Чаще всего, разумеется, — в бОльшую сторону.

| Год | МРОТ | ПФР | ФФОМС | Итого |

|---|---|---|---|---|

| 2023 | Не важен | 36 723 руб. | 9 119 руб. | 45 842 руб. |

| 2022 | Не важен | 34 445 руб. | 8 766 руб. | 43 211 руб. |

| 2021 | Не важен | 32 448 руб. | 8 426 руб. | 40 874 руб. |

| 2020 | Не важен | 32 448 руб. | 8 426 руб. | 40 874 руб. |

| 2019 | Не важен | 29 354 руб. | 6 884 руб. | 36 238 руб. |

| 2018 | Не важен | 26 545 руб. | 5 840 руб. | 32 385 руб. |

| 2017 | 7 500 руб. | 23 400 руб. | 4 590 руб. | 27 990 руб. |

| 2016 | 6 204 руб. | 19 356,48 руб. | 3 796,85 руб. | 23 153,33 руб. |

Расчёт страховых взносов ИП в ПФР и ФФОМС за месяц

С 2018 года при расчете страховых взносов ИП размер минимального размера оплаты труда не играет роли. Вместо него, согласно статье 430 НК РФ на 2018, 2019 и 2020 года установлены фиксированные суммы взносов (смотри таблицу выше). Чтобы узнать сумму в месяц нужно эти суммы просто разделить на 12.

СПРАВКА: до 2018 года сумма страховых взносов зависела от значения МРОТ и формула расчёта страховых и медицинских взносов ИП была такова:

ПФР = МРОТ х 26% х 12 мес.

ФФОМС = МРОТ х 5,1% х 12 мес.

Если вам нужно было рассчитать, сколько платить в месяц в ПФР и ФФОМС до 2018 года, просто размер МРОТ, утвержденного на определенный год, умножаете на 0,26 и 0,051 соответственно.

Когда платить взносы ИП

Прежде, чем ответить на этот вопрос, нужно вспомнить очень важную информацию:

ИП, работающие без оформленных сотрудников имеют возможность вычесть 100% страховых взносов в ПФР и ФФОМС из налогового бремени, возлагаемого на них той или иной системой налогообложения.

Пример.

Вы занимаетесь оказанием услуг по мыловарению. За первый квартал вы наварили мыла на 30 тыс. рублей. Работаете на УСН, платите 6% налог. От 30 тыс. руб. 6% это 1800 рублей. Так вот, вы эти 1800 в конце квартала платите не налоговой, а в ПФР!

Итого получается, вам за 3 оставшихся квартала необходимо внести в ПФР и ФФОМС: (Общая сумма страхового взноса — 1800 руб.).

Фиксированные страховые взносы вы можете платить раз в месяц, раз в квартал, раз в полугодие или раз в год — хоть когда! Тут важно перекрыть страховым взносом авансовый платёж, который ИП должны платить ежеквартально в обязательном порядке!

Если вы не заплатили в ПФР, а деньги отправили налоговикам, а в конце года оказалось, что страховые взносы полностью перекрывают налог (ибо вычитается из налога все 100% взносов), то придётся изымать эти деньги у налоговиков назад, что будет достаточно проблематично.

Как правильно оплачивать страховые взносы в ПФР и ФФОМС

Внимание! Рассмотрим на примере взносов за 2018 год. Общая сумма их была 32 385,00 рублей.

Совет: не оплачивайте их каждый месяц. Смысла нет.

Поработали первый квартал, посчитали налог, получился 10 тыс. рублей. Так и оплатите в ПФР и ФФОМС эти 10 тыс, причём сначала на КБК ПФР.

Налоговикам — ничего, ибо взносы прошли взачёт налогу. Осталось 22 385,00 рублей, из которых 5 840,00 — в ФФОМС.

За второй квартал вышло ещё 10 тыс. налога. Снова не платим налог, а платим в ПФР. Осталось 12 385,00 руб., из которых 5 840,000 — в ФФОМС.

За третий квартал вышло ещё 10 тыс. налога. Снова не платим налог, а платим в ПФР.

НО! Отправляем уже не 10 тыс. в ПФР, а остаток от общего взноса (от 26545,00), т.е. 6 545,00. И этим траншем мы закрываем свои обязательства перед ПФР.

Но налог у нас был 10 тыс., а заплатили мы 6 545,00. Остальные 3 455,00 отправляем в ФФОМС. Осталось заплатить на мед. страхование: 5 840 — 3 455 = 2 385 рублей.

Так вот уже за четвертый квартал, когда у вас налог снова выйдет 10 тыс.руб., остаток 2 385 отправляем в ФФОМС, а остальные 7 615,00 — на реквизиты налоговых органов!

Важно! Отправка в ПФР или ФФОМС означает использование КБК для таких платежей, но получателем является ИФНС.

Разумеется, это лишь пример, и налог у вас уже за первый квартал может составить сумму, превышающую страховые взносы в ПФР и ФФОМС. Тогда лучше всё оплатить сразу в первом квартале, а дальше уже придётся поквартально вносить авансовые платежи.

По этой вышеизложенной схеме вы снимаете с себя бремя ежемесячных платежей и всякий риск наложения пеней и других санкций со стороны налоговой.

1 процент в ПФР с доходов, превышающих 300 тыс. рублей

На следующий год, после того, как вы внесли фиксированный взнос во внебюджетные фонды, в случае, если ваш доход превысил 300 тыс. рублей, будьте любезны оплатить 1% от той суммы, которая эти 300 тысяч превысила.

Пример для чайников.

Доход за год у вас составил 487000 рублей. Из этой суммы 187 тыс. — это превышение 300 тыс. и именно со 187 тыс. вы должны оплатить 1%. Это будет 1870 рублей.

Будьте внимательны! Оплатить нужно на реквизиты ПФР, а не ФФОМС! Срок — до 1 июля следующего за отчётным года. С марта 2018 г. взносы 1% нужно перечислять на КБК, как и для фиксированных взносов — 182 1 02 02140 06 1110 160 (Приказ Минфина РФ от 28.02.2018 г. № 35н) с указанием в платежке реквизитов ИФНС.

Если у вас доход превысил 300 тысяч уже в текущем году, можете не ждать июля следующего и уже смело оплачивать 1% от превышения на соответствующий этому платежу КБК ПФР.

Нужно ли платить страховые взносы при закрытии ИП

В том случае, если вы закрываете ИП, налоговый инспектор, принимая у вас документы на закрытие, может потребовать квитанции, подтверждающие факт оплаты в ПФР всех взносов за тот год, в котором совершается процедура закрытия. Помните — вы не обязаны оплачивать страховые взносы при подаче документов на закрытие! Читаем ст. 432 НК РФ, исходя из которой это можно сделать в течение 15 дней после закрытия ИП.

С другой стороны, страховой взнос можно вычесть из налога, как мы уже знаем, что будет невозможно, если вы в ПФР деньги понесёте уже после закрытия, а не до. Поэтому перед закрытием ИП, заплатите все взносы в ПФР и ФФОМС, согласно расчётам за месяц, приведённым выше.

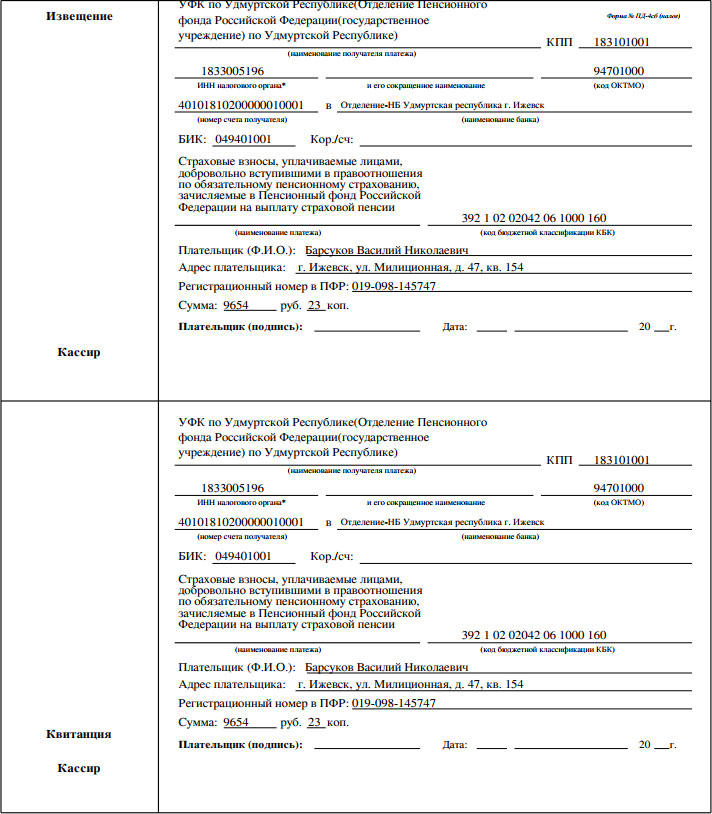

Квитанция на оплату страховых взносов в ПФР

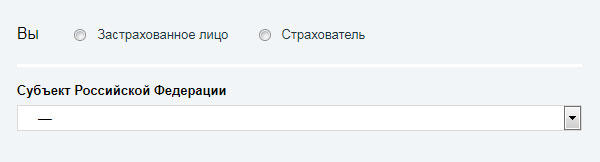

Самый удобный способ оплатить страховые взносы — сформировать самостоятельно квитанцию на официальном сайте Пенсионного фонда.

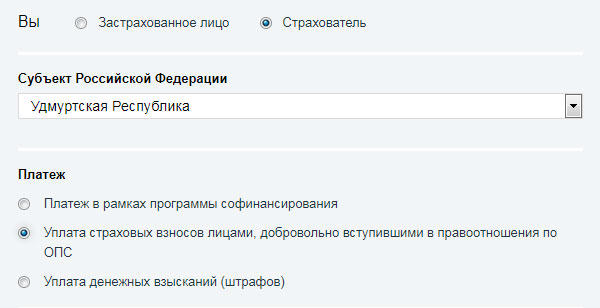

Вам откроется окно с реквизитам для уплаты:

Внимание! В сервисе еще не ввели изменения в части КБК.

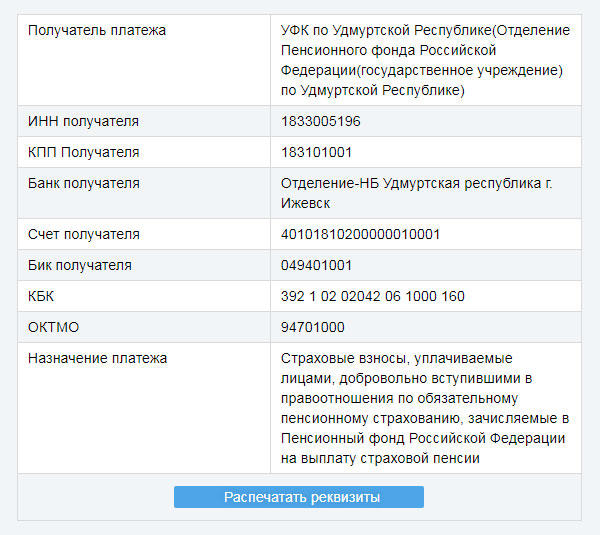

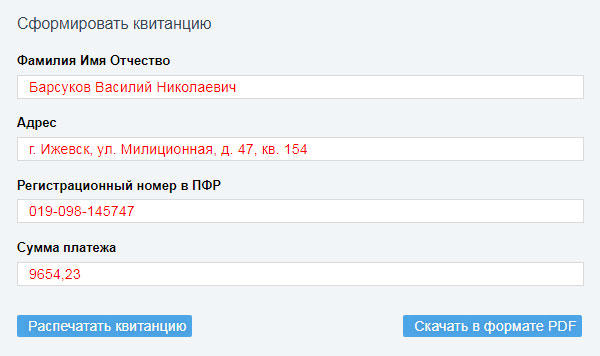

После ввода данных можно либо распечатать квитанцию, либо скачать ее в формате PDF. Вот так вот она должна выглядеть:

Такая квитанция не подойдет непосредственно для оплаты в банке из-за неверного КБК. Однако оплатить страховые взносы можно через Интернет-банк, тот же Сбербанк-Онлайн, выполнив заполнение электронного платёжного поручения на основании сформированной квитанции. Или со своего расчётного счёта. Главное, чтобы деньги на вас им пришли, а откуда пришли, из какого банка и счёта — без разницы.

Сразу отметим, что новый порядок работы со взносами вступает в силу с 1 января 2017 года. Именно с этого момента контроль за исчислением и уплатой страховых взносов переходит к ФНС.

В законодательном плане произойдут следующие изменения:

С 1 января 2017 года в НК РФ появится новая глава 34 "Уплата страховых взносов" (введена Федеральным законом от 03.07.2016 № 243-ФЗ).

Одновременно утратит силу Федеральный закон от 24.07.2009 № 212-ФЗ о страховых взносах, но фактически все положения этого закона без изменений перейдут в кодекс.

Внесены поправки в Федеральный закон о персонифицированном учете от 01.04.1996 № 27-ФЗ и в Федеральный закон от 24.07.1998 № 125-ФЗ о страховых взносах на травматизм.

В новой главе 34 НК РФ много общего с Федеральным законом от 24.07.2009 № 212-ФЗ. Однако налоговики не планируют руководствоваться письмами Минздравсоцразвития и Минтруда по взносам. Разъяснения будет давать Минфин. Отчетность за 2016 год компании должны сдать по формам, которые действуют сейчас, и в те же сроки. А первый отчет по взносам в ФНС предстоит сдать за 1 квартал 2017 года. Новые формы расчетов по страховым взносам уже опубликованы. Уточненные расчеты за периоды до 1 января 2017 года тоже будут принимать фонды и по старым формам. А уточненки за период, начиная с 1 квартала следующего года, надо будет представлять в налоговую. Что касается уплаты взносов, то переплату по состоянию на 1 января 2017 года будут возвращать еще фонды, а недоимку на эту дату взыщут уже налоговые инспекции. Недоимку, в том числе пени и штрафы, по состоянию на 1 января, удержать которые невозможно, налоговики признают безнадежной и спишут (ст. 59 НК РФ).

Теперь подробно рассмотрим:

- Отчетность по страховым взносам в 2017 году

- Новые сроки сдачи отчетности по взносам

- Ставки и предельная база страховых взносов 2017

- Особенности уплаты страховых взносов

- Штрафы по страховым взносам

- Проверки по страховым взносам

Отчетность по страховым взносам в 2017 году

Несмотря на то, что старые формы по взносам 4-ФСС и РСВ-1 будут отменены, отчетности по страховым взносам в 2017 году меньше не станет. Расчет по страховым взносам в ФНС. В 2017 году вводится новая форма отчета - расчет по взносам в налоговую. Форма и порядок заполнения утверждены приказом ФНС от 10.10.2016 № ММВ-7-11/551@. Это ежеквартальный отчет по начисленным и уплаченным взносам в ПФР, ФФОМС и ФСС (ст. 423 НК РФ). Его нужно представлять в налоговую инспекцию по месту учета. В новом расчете обновлен состав показателей, идентифицирующих работника и работодателя, а также сокращены лишние и дублирующие показатели.

Отчетность по страховым взносам в ПФР. В ведении ПФР останутся вопросы назначения и выплаты пенсий. То есть контролировать достоверность сведений о заработке будут налоговики, а достоверность сведений о стаже - сотрудники ПФР.

В Пенсионный фонд компании будут сдавать два расчета:

Новый отчет о стаже каждого сотрудника компании, на вознаграждения которым начисляются страховые взносы.

Форма СЗВ-М останется. Ее компании и ИП должны будут сдавать в том же порядке, что и сейчас. Сдвинутся только сроки сдачи сведений.

Отчетность по страховым взносам в ФСС.

За ФСС останутся вопросы администрирование взносов на страхование от несчастных случаев и травматизм. Фонд продолжит проверять, корректно ли рассчитаны и перечислены взносы и правильно ли выплачены пособия. Выплата пособий - тоже за ФСС.

В новой форме 5 таблиц (1. Расчет базы для начисления страховых взносов; 1.1 Сведения, необходимые для исчисления страховых взносов страхователями и др.).

Сроки сдачи отчетности по страховым взносам в 2017 году

Сроки сдачи отчетности по страховым взносам в налоговую.

Новую отчетность по страховым взносам в 2017 году в налоговую надо будет сдавать один раз в квартал - не позднее 30-го числа месяца, следующего за отчетным периодом (п. 7 ст. 431 НК РФ).

Отдельных сроков для отчетов на бумаге и в электронном виде не будет. Правда, как и сейчас, при среднесписочной численности 25 человек и менее можно будет представлять расчет на бумаге, а с численностью более 25 человек - только по электронке (п. 10 ст. 431 НК РФ).

Первый отчет (за 1 квартал 2017 года) нужно будет сдать не позднее 2 мая 2017 года (перенос с субботы 30 апреля на понедельник).

Сроки сдачи отчетности в ПФР с 2017 года. Срок сдачи СЗВ-М с 1 января изменится. Сдавать форму надо будет не позднее 15-го числа месяца, следующего за отчетным, а не до 10-го, как сейчас (п. 2. 2 ст. 11 Федерального закона от 01.04.1996 № 27 ФЗ). То есть сдачу сведений будет пять дополнительных дней. Отчет в ПФР о стаже работников должен стать ежегодным и подавать его нужно будет не позднее 1 марта года, следующего за отчетным (подп. 10 п. 2 ст. 11 Федерального закона от 01.04.1996 № 27-ФЗ).

Эти же сведения компании будут представлять ежемесячно:

Форму этого расчета чиновники должны утвердить позже.

Ставки и предельная база страховых взносов в 2017 году

В новом году ставка по страховым взносам будет сохранена и составит 30 %. Компании на льготной упрощенке будут уплачивать взносы по ставке 20 %, как и сейчас. Пониженные и дополнительные тарифы тоже останутся без изменений.

Предельные базы для начисления страховых взносов в 2017 году пересмотрят.

Предельная база по взносам в ПФР вырастет на 80 тыс. рублей. Сейчас лимит составляет 796 тыс. рублей, а будет - 876 тыс. рублей (73 тыс. рублей в месяц). В этом году чиновники для индексации использовали те же показатели, что и раньше: среднюю зарплату из прогноза Минэкономразвития и коэффициент на 2017 год - 1,9 (п. 5 ст. 421 НК РФ в ред. от 01.01.17). Но в итоге база выросла меньше, чем в 2016 году, - не на 12, а на 10 %.

Предельная база по взносам в ФСС вырастет на 37 тыс. рублей и составит 755 тыс. рублей. Базу индексируют на рост средней зарплаты (п. 4 ст. 421 НК РФ в ред. от 1 января 2017 года). В прошлом году лимит увеличился на 7,2, в этом - на 5,2 %. Ставка взносов останется прежней - 2,9 %.

Предельная база по взносам в ФОМС. Напомним, для взносов на медицинское страхование лимита нет. В 2017 году их надо платить по общему тарифу 5,1 %, как и в 2016 году. С 2019 года тариф планируют поднять до 5,9 % от всех выплат сотрудникам вне зависимости от доходов. Еще раз отметим, что сновные положения уже не изменятся, но в деталях возможны поправки. Новые лимиты облагаемой базы для фондов назвали в Минтруде. И хотя чиновники только согласовывают проект постановления правительства, в Минтруде считают, что лимиты окончательные. Опыт прошлых лет показывает, что лимиты могут скорректировать перед тем, как утвердить, но не более чем на 5 тыс. рублей. Поэтому работодателям можно ориентироваться на новые показатели.

Уплата взносов в 2017 году

Обратите внимание, что взносы за декабрь нужно будет платить в январе в налоговую инспекцию по новым КБК. Минфин утвердит их к 1 декабря. Коды для разных фондов будут отличаться. Предприниматели обязаны перечислить фиксированные взносы за 2016 год не позднее 9 января 2017 года. Срок передвигается с 31 декабря из-за праздников.

Положения НК РФ о направлении налоговиками требования об уплате налогов, сборов, пеней и штрафов о взыскании указанных платежей распространяются и на плательщиков страховых взносов, сообщил Минфин в письме от 21.10.2016 № 03-02-08/61943.

Требование об уплате налога должно быть направлено не позднее 3 месяцев со дня выявления недоимки, а если сумма к уплате менее 500 рублей, требование об уплате налога должно быть направлено налогоплательщику не позднее 1 года со дня выявления недоимки.

Штрафы по страховым взносам в 2017 году

Штрафовать за нарушение срока сдачи расчета инспекторы будут по НК РФ. Например, за опоздание со сдачей нового расчета налоговики оштрафуют на 5% от неуплаченной суммы за каждый месяц. Максимум - 30% этой суммы. Минимальный штраф составит 1000 рублей (ст. 119 НК РФ). За несдачу документов по взносам налоговики смогут оштрафовать на 200 рублей за каждый документ, которого не хватает (ст. 126 НК РФ). Налоговики получат право заблокировать счет в банке за опоздание с расчетом. Сейчас в статье 76 НК РФ говорится только о декларации, но вероятно положения статьи будут распространятся и на новый расчет по страховым взносам с 2017 года. Неуплата страховых взносов, грубое нарушение правил учета доходов и расходов, если они повлекли занижение базы для исчисления взносов, грозят штрафом 20% от неуплаченной суммы (п. 3 ст. 120, п. 1 ст. 122 НК РФ). За умышленное занижение базы по взносам или другие неправомерные действия с 1 января 2017 года штраф составит 40% неуплаченной суммы взносов. Появятся и штрафы за несвоевременную сдачу отчетности в фонды. Так за опоздание со сдачей нового расчета в ПФР со сведениями о стаже фонд оштрафует на 500 рублей за каждого сотрудника, которое должно быть указано в расчете.

Проверки по страховым взносам в 2017 году

С 2017 года проверять правильность расчета и уплаты страховых взносов налоговики будут по правилам налоговых проверок. Соответственно, на выездной ревизии налоговики проверят сразу и налоги, и взносы. Инспекторы смогут доначислять взносы, если отчисления по ним будут меньше НДФЛ. Поэтому в зону риска попадут компании, у которых будут выявлены значительные расхождения по базам для НДФЛ и страховых взносов. Причем проверить взносы налоговики смогут и за периоды до 1 января 2017 года, вплоть до 2014 года, так как период проверки охватывает три года. ФСС будет выходить на выездные проверки вместе с налоговиками - проверять выплату пособий по временной нетрудоспособности, в то время как налоговики будут проверять уплату страховых взносов в ФСС.

Страховых взносы в 2017 г. перешли под ведомство ФНС. Теперь работодатели будут исчислять страховые взносы по новым правилам и сдавать отчетность по новым формам и в другие сроки, нежели это было в 2016 г.

Нет времени читать? Шпаргалка по содержанию статьи:

- Изменения в страховых взносах в 2017 году

- Какие взносы в 2017 перейдут ФНС, а какие останутся у ПФР и ФСС

- Пени и штрафы по взносам: кому платить в 2017

- Уплата страховых взносов обособленными подразделениями

- Страховые взносы по командировочным в 2017 году

- Тарифы страховых взносов в 2017: увеличение налогооблагаемой базы

- Расчет по страховым взносам в ФНС

- Изменения в отчетности для ПФР и ФСС

Изменения 2017 года

С 1 января 2017 г. введена глава 34 НК РФ, регламентирующая правила начисления и уплаты страховых взносов. В ведомство ФНС РФ переходят:

- страховые взносы на обязательное пенсионное страхование, в том числе страховые взносы на дополнительное социальное обеспечение членов летных экипажей воздушных судов гражданской авиации и отдельных категорий работников угольной промышленности и страховые взносы, уплачиваемые по дополнительным тарифам;

- страховые взносы на обязательное социальное страхование по временной нетрудоспособности и в связи с материнством;

- страховые взносы на обязательное медицинское страхование.

За ФСС остается закрепленным администрирование страховых взносов на обязательное страхование от несчастных случаев на производстве и профессиональных заболеваний. Взносы ФСС НС и ПЗ в 2017 г. также будут регламентироваться Федеральным законом от 24.07.1998 № 125-ФЗ.

Разграничение полномочий между фондами и ФНС

Рассмотрим разграничение полномочий между ФНС и фондами при передаче администрирования страховых взносов.

За органами ПФР и ФСС остается обязанность приема от плательщиков страховых взносов, расчетов (уточненных расчетов) по страховым взносам за отчетные (расчетные) периоды, истекшие до 1 января 2017 г. То есть отчетность в фонды, 4-ФСС и РСВ-1 за отчетный период 2016 г. будет предоставляться по тем же формам и форматам, которые действовали ранее при представлении отчетности в государственные внебюджетные фонды.

Такие контрольные мероприятия, как камеральные и выездные проверки по страховым взносам за отчетные периоды, начиная с 2010 г. по 2016 г. включительно, будут проводиться государственными внебюджетными фондами.

Контроль за правильностью исчисления, полнотой и своевременностью уплаты страховых взносов в соответствии с положениями НК РФ, а также прием от плательщиков страховых взносов расчетов по страховым взносам передается в ФНС, начиная с представления Расчета по страховым взносам за отчетный период - I квартал 2017 г.

В 2017 г. уплата страховых взносов также будет происходить до 15 числа каждого месяца. Если же срок уплаты будет совпадать с праздничным или выходным днем – он будет перенесен на первый рабочий день.

Обратите внимание, что с 2017 г. взносы будут перечисляться не в фонды, а в ФНС. Соответственно, КБК по уплате страховых взносов, пеней и штрафов будут изменены (КБК с 392 главой для ПФР и ФОМС и с 393 главой для ФСС будут заменены на главу 182). Поэтому если взносы, исчисленные за декабрь, работодатели намереваются заплатить в 2017 г., это необходимо будет сделать на новые КБК.

Перечисление недоимки по страховым взносам в 2017 г. необходимо также оплачивать на коды бюджетной классификации, открытые для ФНС с 182 главой.

КБК для страховых взносов ФСС от несчастных случаев на производстве и профессиональных заболеваний за работников (по взносам на травматизм) с 1 января 2017 г. не поменялся и остался прежним, так как взносы по травматизму уплачиваются в органы ФСС.

Пени и штрафы

Возвраты излишне уплаченных или взысканных сумм взносов, пеней и штрафов, образовавшихся в прошлые периоды до 1 января 2017 г., будут осуществляться по написанному страхователем во внебюджетные фонды заявлению о возврате переплаты (ч. 1 ст. 21 Закона № 250-ФЗ). Если после подачи заявления страхователем ПФР или ФСС примет по нему положительное решение, эти данные перенаправят в налоговую, и непосредственный возврат денежных сумм страхователю должен будет произвести налоговый орган.

Информация о суммах недоимки, пеней и штрафов по взносам, образовавшихся за отчетные периоды до 1 января 2017 г., органы ПФР и ФСС РФ передадут в налоговые органы. Если задолженность невозможно будет взыскать по какой-либо причине, то она будет списана с плательщика страховых взносов (ч. 2, 3 ст. 4 Закона №243-ФЗ).

Подлежат списанию (то есть не могут быть взысканы со страхователя) недоимки, пени, штрафы по взносам (ч. 3 ст. 19 Закона № 250-ФЗ):

- которые невозможно взыскать по основаниям, перечисленным в ст. 23 Закона №212-ФЗ, и которые возникли до 01.01.2017;

- срок взыскания которых органами фондов истечет по состоянию на 01.01.2017.

За органами ФСС РФ сохранены функции по проверке расходов, понесенных плательщиками (кто не является участниками пилотного проекта) на цели социального страхования в связи с временной нетрудоспособностью и возмещение сумм превышения понесенных расходов над начислениями.

За органами ПФР сохранены функции по ведению персонифицированного учета и контроля за уплатой страховых взносов по добровольному пенсионному страхованию.

Обособленные подразделения

Важным изменением стало то, что с 1 января 2017 г. все обособленные подразделения (включая филиалы и представительства), которые начисляют выплаты и вознаграждения физическим лицам, будут обязаны самостоятельно рассчитывать и уплачивать страховые взносы, а также представлять в ИФНС расчеты по ним.

Поэтому головные организации обязаны уведомить ИФНС по месту своего нахождения о том, что их обособленные подразделения начиная с 1 января 2017 г. получили право по начислению выплат и вознаграждений физическим лицам или лишились полномочий по начислению выплат и вознаграждений физическим лицам. Это правило действует для созданных обособленных подразделений только с 01.01.2017 г. (подп. 7 п.3.4 ст.23 НК РФ). Передавать данные об обособленных подразделениях, которые начисляли выплаты и вознаграждения до 1 января 2017 г. не нужно. Эти данные внебюджетные фонды передадут самостоятельно в органы ИФНС.

Командировочные

Было закреплено положение о том, что суточные при оплате командированных расходов не облагаются страховыми взносами в пределах норм, установленных для целей НДФЛ (п. 2 ст. 422 НК РФ).

Обратите внимание, что НДФЛ не удерживается с суточных в размере не более (п. 3 ст. 217 НК РФ):

- 700 руб. – при командировках по России;

- 2 500 руб. – при загранкомандировках.

Ранее суточные в полном объеме были освобождены от обложения страховыми взносами в соответствии ч. 2 ст. 9 Закона № 212-ФЗ.

Тарифы

Тарифы страховых взносов в 2017 г. не претерпели изменений. Были лишь увеличены пределы взносооблагаемой базы:

- На ОПС: 22% в пределах установленной величины взносооблагаемой базы (в 2016 г. – 796 000 руб., в 2017 г. – 876 000 руб.); 10% сверх предельной величины;

- На ОСС на случай временной нетрудоспособности и в связи с материнством: 2,9% с сумм выплат в пределах установленной величины взносооблагаемой базы (в 2016 г. – 718 000 руб., в 2017 г. – 755 000 руб.); 1,8% с выплат в пользу иностранных граждан, временно пребывающих в РФ, в пределах взносооблагаемой базы;

- На ОМС: 5,1% со всех выплат в год независимо от их размера.

Отчетность в ФНС

В 2017 г. остались прежними:

- Форма СЗВ-М (предоставляется в органы ПФР) – сведения индивидуального персонифицированного учета, которая будет сдаваться также, как и в 2016 г., ежемесячно;

- Форма ДСВ-3 (предоставляется в органы ПФР) – сведения, предоставляемые страхователем, перечисляющим дополнительные страховые взносы на накопительную пенсию работника – ежеквартально;

- Форма СПВ-3 (предоставляется в органы ПФР) - форма, которую страхователь представляет в течение трех календарных дней со дня обращения при выходе на пенсию.

Однако формы РСВ-1 (ежеквартально), РСВ-2 (ежегодно), РВ-3 (ежеквартально) и 4-ФСС (ежеквартально) были видоизменены в отчетную форму Расчет по страховым взносам, утвержденный приказом ФНС РФ от 10.10.2016 № ММВ – 7 -11/55.

Данный приказ начинает действовать с 1 января 2017 г., первый расчет по форме необходимо буде сдать за I квартал 2017 г. Срок представления ежеквартального отчета в ФНС – не позднее 30 числа месяца, следующего за отчетным (расчетным) периодом (п. 7 ст. 431 НК РФ). Этот срок единый для всех страхователей и не зависит от формы сдачи отчетности – на бумажном носителе или в электронном виде. За I квартал 2017 г. форма представляется не позднее 2 мая 2017 г. (30 апреля 2017 г. – это суббота). Организации, у которых за предшествующий год среднесписочная численность сотрудников превышает 25 человек, обязаны представлять отчетность только в электронном виде.

Расчет страховых взносов

Рассмотрим структуру отчета Расчет страховых взносов. Расчет состоит из трех разделов:

В отдельных приложениях данного раздела отражаются расчеты сумм взносов на обязательное пенсионное, медицинское и социальное страхование (количество застрахованных лиц, сумма начисленных выплат, сумма выплат, не облагаемых взносами, база по взносам).

В отдельном подразделе также необходимо отражать данные о взносах на дополнительное социальное обеспечение – ранее эти данные подавались в отчетной форме РВ-3 ПФР.

Также в отдельных приложениях Расчета отражается информация о соответствии условиям применения пониженных тарифов взносов.

Разделы 1 и 3 заполняются плательщиками страховых взносов, производящими выплаты физическим лицам, и представляется ежеквартально. Раздел 2 заполняется плательщиками страховых взносов – главами крестьянских (фермерских) хозяйств ежегодно.

- разделы расчетов с фондами – данных об уплате страховых взносов и задолженности/переплате в отчете не будет;

- раздел перерасчета страховых взносов;

- разделы сведений о стаже и расчеты по взносам на НС и ПЗ.

Однако в данную форму были добавлены:

Теперь первичный отчет Расчета по страховым взносам не будет содержать корректирующих персонифицированных сведений прошлых периодов.

Корректирующие персонифицированные сведения будут включены в корректирующие расчеты, содержащие такой же набор данных, что и исходные данные. Теперь корректировки отчета будут сдаваться отдельно от исходных данных Расчета по страховым взносам.

Расчет будет считаться непредставленным в том случае, если:

- Сведения о совокупной сумме страховых взносов на обязательно пенсионное страхование не соответствует сведениям о сумме исчисленных страховых взносов по каждому застрахованному лицу за указанный период: Строка 061 по графам 3,4,5 приложения 1 Раздела 1 Расчета должна совпадать с суммами строк 240 Раздела 3 Расчета за каждый месяц соответственно.

- Указаны недостоверные персональные данные, идентифицирующие застрахованных физических лиц: ФИО – СНИЛС – ИНН (при наличии).

Отчетность в ПФР И ФСС

В органы ФСС по-прежнему будет сдаваться форма 4-ФСС. Новая форма 4-ФСС РФ утверждена приказом ФСС РФ от 26.09.2016 № 381. В данную форму не вошли данные о взносах на случай болезни и материнства. Форма содержит в себе:

- расчет базы по взносам на травматизм;

- сведения о начисленных, уплаченных, зачтенных и не принятых к зачету, возвращенных и возмещенных взносах;

- расходы по несчастным случаям на производстве и профзаболеваниям и данные о пострадавших;

- информацию о специальной оценке условий труда.

Сроки предоставления отчета 4-ФСС в электронной форме – не позднее 25 числа месяца, следующего за отчетным периодом, на бумажном носителе – не позднее 20 числа месяца, следующего за отчетным периодом.

Также в соответствии с проектом ПФР вводит еще 2 формы: СЗВ-КОРР и СЗВ-ИСХ.

В форму СЗВ-ИСХ будут включаться сведения о заработке (вознаграждении), доходе, сумме выплат и иных вознаграждений, начисленных и уплаченных страховых взносах, о периодах трудовой и иной деятельности, засчитываемых в страховой стаж застрахованного лица. Сроки подачи этой формы ПФР еще не утвердил.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Все организации в РФ обязаны перечислять страховые взносы в бюджет при наличии фонда оплаты труда. При этом не важно какой налоговый режим используется. Это означает, что если в компании есть сотрудники, получающие заработную плату и числящиеся в отчётах СЗВ-М, то за них необходимо выплачивать определённые суммы. Размер и виды этих сумм, а также куда их уплачивать рассмотрим в данной статье.

Виды страховых взносов ООО

Существует несколько видов страховых взносов, обязательные для организаций, а именно:

- На обязательное пенсионное страхование (ОПС)

- На обязательное медицинское страхование (ОМС)

- На обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством (ВНиМ)

- На страхование от несчастных случаев и профессиональных заболеваний (НС и ПЗ)

При этом важно понимать, что количество выплат зависит от типа договора, заключённого с сотрудником. Трудовой договор предусматривает уплату всех взносов, а договор ГПХ только оплату медицинского и пенсионного страхования с отдельным решением о несчастных случаях по выбору сторон.

С 2017 года все страховые платежи, кроме взносов на травматизм перешли в ведение Федеральной налоговой службы (ФНС) . Страхование от несчастных случаев как и раньше курирует Фонд социального страхования (ФСС) . Все положения регулируются главой 34 НК РФ.

Размеры страховых взносов для ООО

Страховые взносы не являются налогами, однако рассчитываются по схожему принципу. Ставка берётся от произведённой выплаты сотруднику – базы , а полученная сумма и есть взнос. Ставки варьируются в зависимости от того, на что перечисляются средства (накопление пенсии, уход за ребёнком, больничный).

Все данные удобно собрать в таблицу.

| Вид взноса | Стандартная ставка | Ставка по достижению предельной базы |

|---|---|---|

| ОПС | 22% | 10% |

| ОМС | 5,1% | 5,1% (предельная база отсутствует) |

| ВНиМ | 2,9% (1,8 для иностранных граждан, за исключением высококвалифицированных специалистов) | 0% |

| НС и ПЗ | Определяется ФСС и зависит от класса профессионального риска для вида деятельности (Приказ Минтруда № 851н) от 0,2 до 8,5% | |

Размер взноса от травматизма можно узнать в ФСС. После регистрации компании направляется информационное письмо с этими данными, главное – правильно указать вид деятельности.

Теперь стоит разобраться, что можно считать базой при расчёте величины взносов. Базой выступает весь доход в пользу сотрудника без вычета НДФЛ за календарный месяц . Однако, существуют выплаты, которые не подлежат обложению страховыми взносами. К ним относятся указанные в статье 422 НК РФ и статье 20.2 закона от 24.07.1998 № 125-ФЗ , например, дивиденды, пособия и материальная помощь с определёнными ограничениями.

Таким образом, суммарные отчисления в бюджет для налогоплательщиков в 2021 году не изменятся и составят привычные 30% от выплат каждому работнику.

Однако этот показатель не всегда постоянен, и в первую очередь это связано с наличием предельной базы . Её размер меняется каждый год согласно правилам, прописанным в Налоговом кодексе. На 2021 год предельная база устанавливается Постановлением Правительства РФ от 26.11.2020 № 1935 и составляет:

- 1 465 000 рублей на ОПС

- 966 000 рублей на ОСС (ВНиМ)

Если суммарные выплаты сотруднику превысят размер предельной базы, то за месяц, следующий за месяцем превышения, взнос рассчитывается по сниженной ставке. Сниженная ставка также будет браться с суммы, на которую превышена эта предельная база. На медицинское страхование предельной базы не установлено, поэтому ставка постоянна.

Примеры расчёта страховых взносов

Чтобы понять, как на практике определяется размер страховых отчислений, произведём расчёты. Сложность обычно состоит в том, что за разные периоды нужно использовать разные ставки, так как возможно превышение предельной базы, а также попадание в льготные категории (об этом ниже).

Для расчёта величины взноса за работника, необходимо сложить все выплаты в его пользу с начала года. Если полученная сумма не превышает предельной базы, то применяются стандартные тарифы. В противном случае – сниженные, но только после её превышения.

Например, заработная плата сотрудника составляет 100 000 рублей в месяц, и другого дохода у него нет. Видно, что сумма за целый год не превысит 1 465 000 рублей, а значит используется ставка 22%. Для расчёта нужно проценты представить в виде дроби – разделить на 100.

12 х 100 000 х 0,22 = 264 000 рублей составит взнос на пенсионное страхование за год или 22 000 рублей в месяц.

Если же заработная плата будет 150 000 рублей, а расчёт производится за 10 месяцев, то лимит будет превышен на 35 000 рублей (10 х 150 000 - 1 465 000). Соответственно, ставка 22% применяется только к сумме 1 465 000 рублей, а 10% к 35 000, и после взносы суммируются.

0,22 х 1 465 000 + 0,1 х 35 000 = 322 300 + 3500 = 325 800 рублей составит искомый взнос за 10 месяцев

За следующие месяцы ставка будет уже 10%.

Взносы на медицинское страхование в обоих случаях начисляются со всей базы , так как лимит отсутствует:

0,051 х 1 200 000 = 61 200 рублей в первом случае

и 0,051 х 1 500 000 = 76 500 рублей во втором.

Отчисления на социальное страхование рассчитываются от предельной базы , так как суммарный доход её превысил в обоих случаях:

0,029 х 966 000 = 28014 рублей

Разница заключается только в том, что в первом случае лимит будет достигнут на 10-й месяц, а во втором – на 7-й.

Ставка 0% свыше лимита означает, что за следующие месяцы после его превышения платить не нужно.

НС и ПЗ

Здесь ставка зависит от вида экономической деятельности и определяется кодом ОКВЭД-2. Для расчёта можно взять самый распространённый 1 класс профессионального риска со ставкой 0,2%. Лимита нет, а значит взнос начисляется со всей базы в обоих случаях:

0,002 х 1 200 000 = 2400 рублей за 12 месяцев при зарплате 100 000 рублей

0,002 х 1 500 000 = 3000 рублей за 10 месяцев при зарплате 150 000 рублей

Если резюмировать, то в первом случае работодатель перечислит в бюджет взносов на сумму 355 614 рублей за год , а во втором – 433 314 рублей за 10 месяцев.

Индивидуальные предприниматели платят страховые взносы:

- как работодатели, если у них есть наемные работники, — в этом случае они уплачивают страховые взносы в том же порядке, что и организации;

- за себя — тогда порядок исчисления и уплаты страховых взносов особенный. В статье разберем этот вариант.

Страховые взносы ИП за себя. Правила исчисления и уплаты

- Индивидуальные предприниматели уплачивают страховые взносы в Пенсионный фонд РФ и Федеральный фонд обязательного медицинского страхования РФ. ИП не исчисляют и не уплачивают страховые взносы по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством (п. 6 ст. 430 НК РФ), но могут делать это добровольно (пп. 2 п. 1 ст. 419, п. 6 ст. 430 НК РФ, ч. 3 ст. 2 Федерального закона от 29.12.2006 № 255-ФЗ).

- ИП уплачивают страховые взносы в виде фиксированных платежей, которые состоят из двух частей:

- постоянная часть — обязаны уплачивать все ИП (за некоторым исключением);

- дополнительная (или переменная) часть — ее платят предприниматели, доход которых превысил 300 000 руб. за календарный год.

- Предпринимателя освободят от уплаты страховых взносов за себя, если он представил в налоговую по месту учета заявление об освобождении от уплаты страховых взносов и подтверждающие документы (п. 7 ст. 430 НК РФ, Федеральный закон от 28.12.2013 № 400-ФЗ). Освобождение распространяется на период:

- военной службы;

- ухода за инвалидом I группы, ребенком-инвалидом или за лицом, достигшим возраста 80 лет;

- проживания с супругом-военнослужащим, проходящим военную службу по контракту, в местности, где отсутствует возможность трудоустройства, но не более пяти лет в общей сложности;

- проживания за границей с супругом, работающим в организациях, перечень которых утвержден Правительством РФ, но не более пяти лет в общей сложности;

- приостановления статуса адвоката при условии представления в налоговый орган по месту учета заявления об освобождении от уплаты страховых взносов.

Форму заявления об освобождении от уплаты страховых взносов можно найти в Письме ФНС России от 07.06.2018 № БС-4-11/11018@.

- Обязанность уплачивать страховые взносы действует с момента приобретения статуса ИП, т.е. с момента госрегистрации (п. 1 ст. 23 ГК РФ), и до момента прекращения деятельности и исключения из ЕГРИП.

Если предпринимателя не исключат из ЕГРИП, то считается, что он не утратил статус ИП и обязан продолжать уплачивать страховые взносы вне зависимости от того, получил доход или убыток, вел свою деятельность или нет и т.п. (Письмо Минфина России от 21.09.2017 № 03-15-05/61112).

Срок уплаты

Общий порядок

За 2020 год

За 2021 год

Страховые взносы на обязательное пенсионное страхование (ОПС)

Фиксированный платеж взносов на ОПС за год с доходов, не превышающих 300 000 руб.

Не позднее 31 декабря текущего календарного года (в течение года можно уплачивать частями или единовременно)

Не позднее 31.12.2020

Не позднее 31.12.2021

Дополнительные взносы на ОПС с доходов, превышающих 300 000 руб.

Не позднее 1 июля года, следующего за истекшим расчетным периодом

Не позднее 01.07.2021

Не позднее 01.07.2022

Страховые взносы на обязательное медицинское страхование (ОМС):

Взносы на ОМС за год с доходов, не превышающих 300 000 руб.

Не позднее 31 декабря текущего календарного года (в течение года можно уплачивать частями или единовременно)

Не позднее 31.12.2020

Не позднее 31.12.2021

Взносы на ОМС с доходов, превышающих 300 000 руб.

- срок уплаты дополнительного взноса за 2019 г. — не позднее 01.07.2020;

- для ИП, включенных в реестр субъектов МСП по состоянию на 01.03.2020 и занимающихся видом деятельности из наиболее пострадавших отраслей экономики из-за пандемии коронавируса, — не позднее 02.11.2020.

Перечень пострадавших отраслей утвержден Постановлением Правительства РФ от 03.04.2020 № 434. Допустим, вы не нашли себя в реестре, т.к. не предоставили сведения о среднесписочной численности и доходе за 2018 год, но соответствуете всем критериям для включения в реестр. Вы можете предоставить сведения до 30.06.2020 года. Тогда вам будут доступны все преференции, которые предусмотрены для пострадавших МСП, в том числе и перенос сроков уплаты дополнительного взноса в ПФР.

ИП из пострадавших отраслей вправе уплачивать дополнительные взносы не единовременно, а в рассрочку: ежемесячно в размере 1/12 не позднее последнего числа месяца начиная с декабря 2020 г.

Если последний день срока уплаты взносов выпадает на выходной и (или) нерабочий праздничный день, окончание срока переносится на ближайший следующий за ним рабочий день (п. 7 ст. 6.1 НК РФ). Полагаем, что это общее правило будет действовать и на дополнительные платежи в ПФР, уплачиваемые в рассрочку. Но будем ждать разъяснений.

Предприниматель решает сам, в каком порядке будет уплачивать страховые взносы в виде фиксированных платежей в течение года. Он не обязан составлять график платежей и неукоснительно ему следовать. Главное — за текущий год заплатить до конца года. Иначе на сумму недоимки начислят пени по ст. 75 НК РФ.

- ИП нельзя применять пониженные тарифы страховых взносов

Размер фиксированных платежей ИП за себя за 2020 год (п. 1 ст. 430 НК РФ)

Фиксированный платеж

ИП из непострадавших отраслей (руб.)

ИП из пострадавших отраслей (руб.)

Всего:

40 874

28 744

Дополнительные взносы на ОПС. Порядок расчета

Дополнительные взносы уплачивают только те ИП, которые получили в текущем году доход свыше 300 000 руб.:

- с суммы превышения надо заплатить взнос только в ПФР по ставке 1% от суммы дохода.

Базовая формула расчета дополнительных взносов:

Сумма дополнительных взносов в ПФР за 2020 г. =

(Сумма дохода за 2020 г. — 300 000 руб.) х 1%

Важно: для дополнительного страхового взноса в ПФР есть ограничение:

- Восьмикратный фиксированный размер (постоянная часть) страховых взносов на ОПС — это максимум, сколько нужно заплатить за расчетный период (пп. 1 п. 1 ст. 430 НК РФ).

- Пример: за 2020 год размер дополнительных страховых взносов на ОПС не может быть больше 227 136 руб. (8 х 32 448 руб. – 32 448 руб. ).

Как предпринимателю правильно посчитать величину дохода

Режим налогообложения

Налог с дохода

Доход для расчета дополнительных взносов на ОПС

Доходы ИП, уменьшенные на профессиональные вычеты по ст. 221 НК РФ (п. 3 ст. 210, пп. 1 п. 9 ст. 430 НК РФ, Письмо МФ РФ от 29.03.2017 № 03-15-05/18274, ФНС от 25.10.2017 № ГД-4-11/21642@)

- все учитываемые доходы в соответствии со ст. 346.15 НК РФ

- учитываемые доходы минус признаваемые в расходах затраты в соответствии со ст. 346.16 НК РФ

Формула расчета: (Доход – 300 000 – Расходы) х 1%

Такой порядок признал КС РФ в Определении от 30.01.2020 № 10-О, Определение Верховного Суда РФ от 29.10.2019 № 309-ЭС19-18969 по делу № А60-65115/2018. При обращении в суд вероятность того, что ИП его выиграет, очень большая.

Однако контролирующие органы продолжают настаивать на том, что расходы учесть нельзя (Письма МФ РФ от 01.04.2020 № 03-15-05/25738, от 12.02.2020 № 03-15-05/9360, от 05.08.2019 № 03-15-05/58537, от 14.01.2019 № 03-15-05/578, ФНС РФ от 19.02.2019 № БС-19-11/47@)

Налог на вмененный доход

Совмещение нескольких режимов налогообложения

Налоги, уплачиваемые по этим режимам налогообложения

Облагаемые доходы от деятельности суммируются (пп. 6 п. 9 ст. 430 НК РФ)

С учетом постоянной части страховых взносов ИП может заплатить за расчетный период:

за 2020 год

Минимальный размер страховых взносов

40 874 руб.

(32 448 руб. + 8 426 руб.)

Максимальный размер страховых взносов

268 010 руб.

(259 584 руб. + 8 426 руб.)

Нестандартные практические ситуации

Ситуация 1. ИП прекратил свою деятельность и снялся с учета до окончания года

ИП обязан оплатить взносы в течение 15 календарных дней с даты снятия с учета. Сумму взносов надо скорректировать пропорционально отработанному времени в календарном году, в котором прекращена деятельность ИП.

За неполный месяц деятельности фиксированный размер страховых взносов определяется пропорционально количеству календарных дней этого месяца по дату государственной регистрации прекращения физическим лицом деятельности в качестве ИП включительно

(п. 5 ст. 430 НК РФ).

Пример

ИП прекратил деятельность и снялся с регистрационного учета 16 сентября 2020 года. Рассчитаем сумму страховых взносов за 2020 год, если доход ИП за этот год не превысил 300 000 руб.

ИП должен заплатить фиксированный платеж страховых взносов за 8 месяцев и 16 дней:

Период

ОПС

ОМС

С января по август

(32 448 руб. / 12 мес.) x 8 мес. = 21 632 руб.

(8 426 руб. / 12 мес.) х 8 мес. = 5 617 руб.

За 16 дней сентября

((32 448 руб. / 12 мес.)/30 дней) х 16 дней = 1 442 руб.

((8 426 руб. / 12 мес.) /30 дней) х 16 дней = 374 руб.

Итого за 2020 год

ИП должен уплатить страховые взносы на ОПС и ОМС не позднее 1 октября 2020 года.

Читайте также:

- Что такое правовое государство какие этапы прошло развитие идеи правового государства

- Какие виды социального страхования существуют в сша назовите их аналоги в россии

- Как узнать откуда пришли деньги на сберкнижку

- В чем сущность концепции будущих обязательств

- Объясните взгляды ученых на проблему происхождения права какие аргументы сторонников каждой точки