Ооо на енвд обязан ли вести бухучет

Обновлено: 02.07.2024

В данной статье мы поговорим о том, как настроить учет в 1С:БП 3.0 при работе в системе налогообложения ЕНВД или при ее совмещении с системами налогообложения ОСНО или УСН.

Вне зависимости от того, применяет ли организация общую или упрощенную систему налогообложения, некоторые виды ее деятельности могут облагаться единым налогом на вмененный доход. В соответствии с Налоговым кодексом РФ ЕНВД может применяться к розничной торговле, общественному питанию, ветеринарным услугам, обслуживанию автотранспорта и стоянок, рекламной деятельности, ряду услуг в сфере гостиничного бизнеса, аренды, а также перевозок пассажиров и грузов. ЕНВД может распространяться на всю деятельность организации, но чаще применяется только к отдельным видам.

ЕНВД применяется ко всем видам деятельности предприятия

За организацией сохраняется обязанность ведения бухгалтерского учета, но учета доходов и расходов не требуется, поскольку начисление ЕНВД не зависит от размера получаемых доходов. Налогоплательщик рассчитывает сумму ЕНВД, исходя из размера вмененной прибыли, которая регламентируется ст. 346.29 Налогового кодекса РФ.

На ЕНВД переведена только часть видов деятельности предприятия

Совмещение деятельности, облагаемой и не облагаемой ЕНВД, влечет ведение раздельного налогового учета в целях расчета налога на прибыль при совмещении деятельности УСН и ЕНВД или ОСНО и ЕНВД. При этом расходы и доходы по видам деятельности, на которые распространяется ЕНВД, учитываться в целях других видов налогообложения не должны. Если понесенные расходы нельзя отнести к конкретному виду деятельности в момент их совершения, налогоплательщик обязан распределить их по видам деятельности.

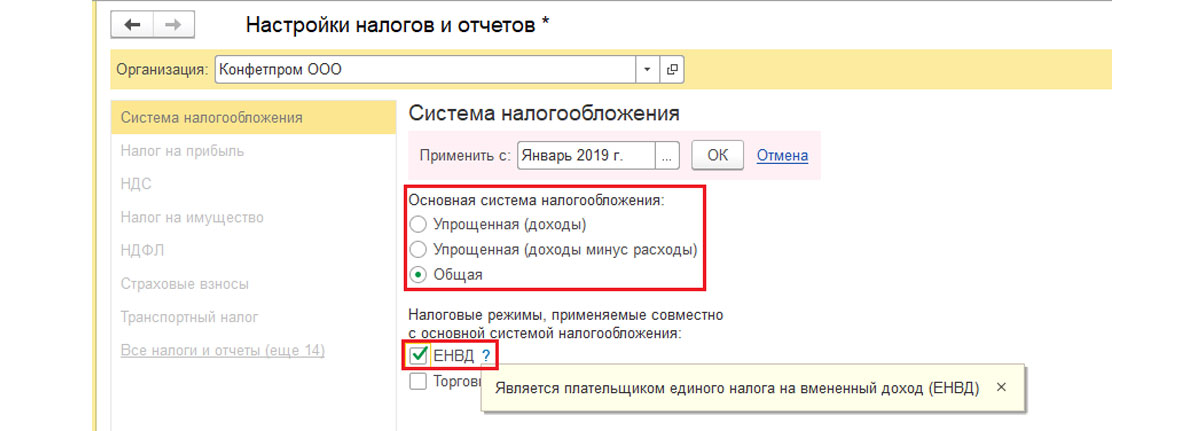

Рис.1 Налоги и отчеты

В открывшемся поле указываем организацию и начало применения данной системы налогообложения. Далее выбираем систему налогообложения, используемую помимо ЕНВД – Общая или УСН, и сохраняем изменения по кнопке ОК.

Рис.2 Выбор системы налогообложения

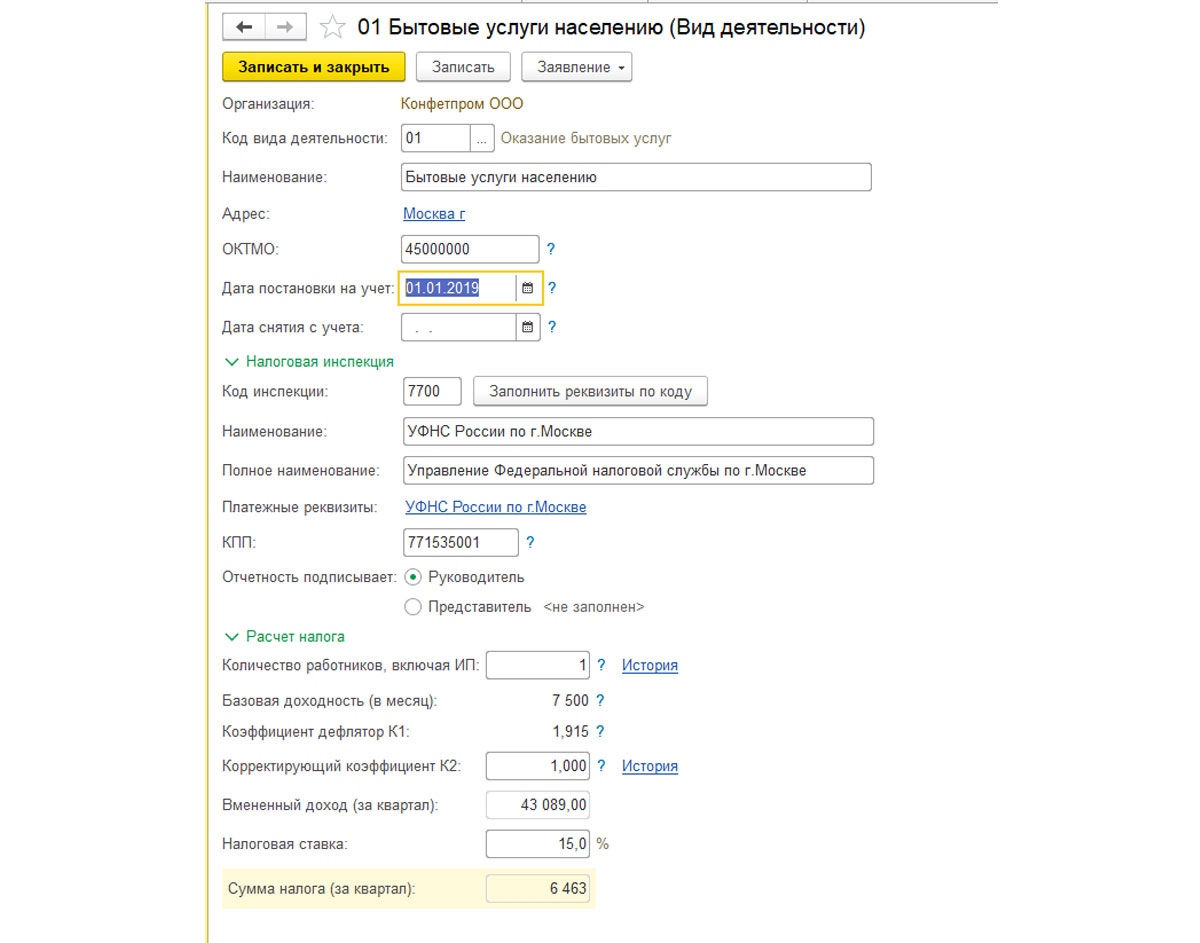

Рис.4 Виды деятельности ЕНВД

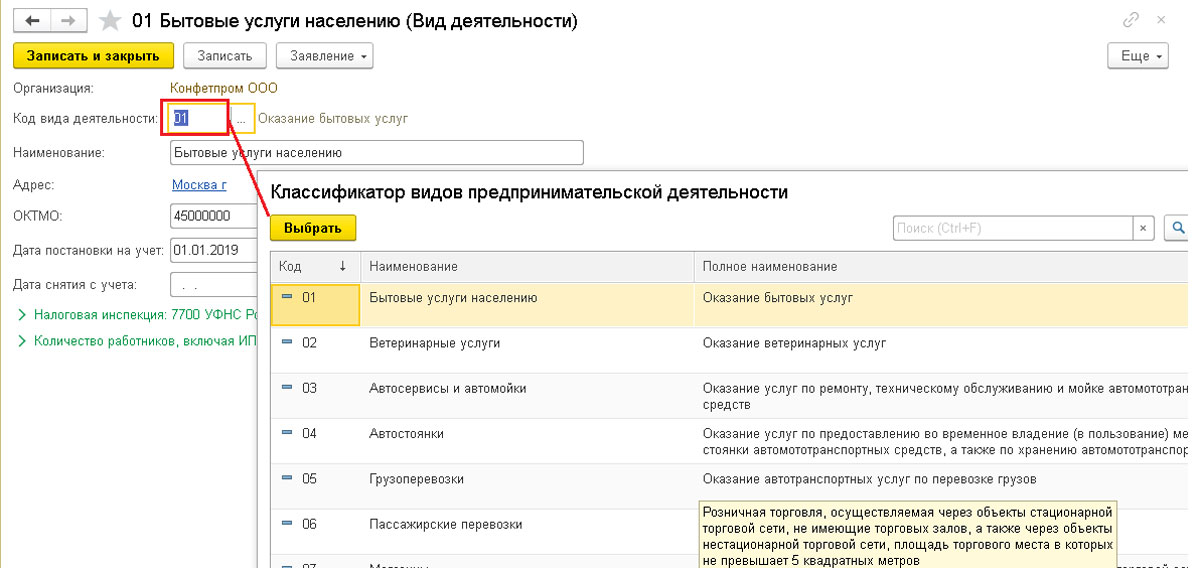

Код вида деятельности нужно выбрать из классификатора.

Рис.5 Классификатор

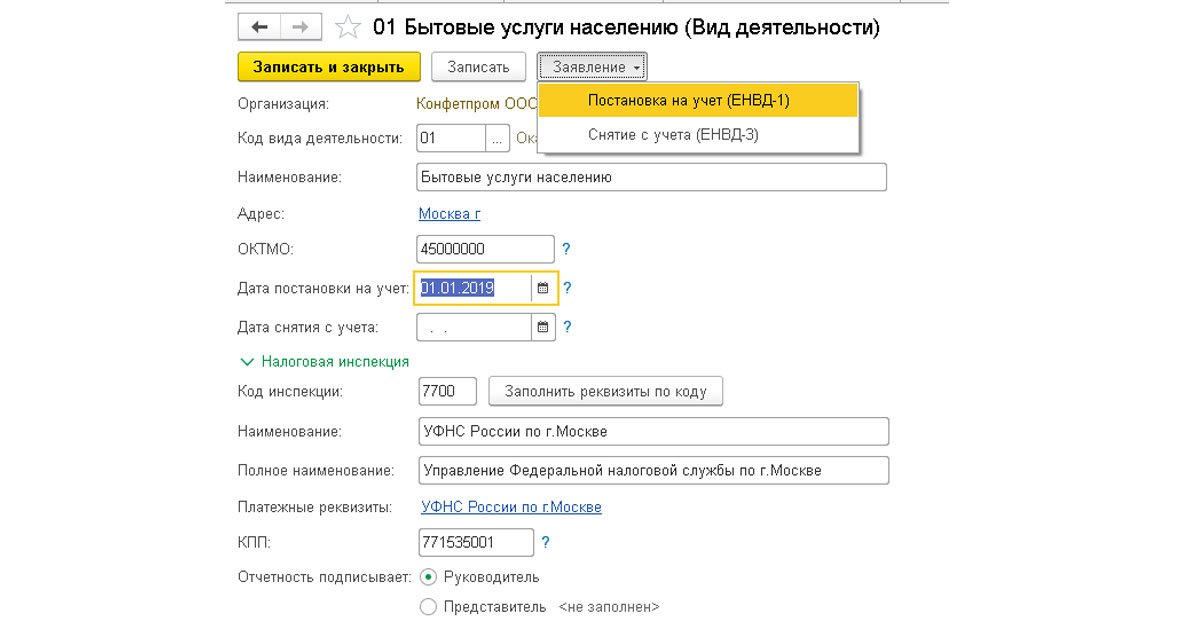

Рис.6 Постановка на учет

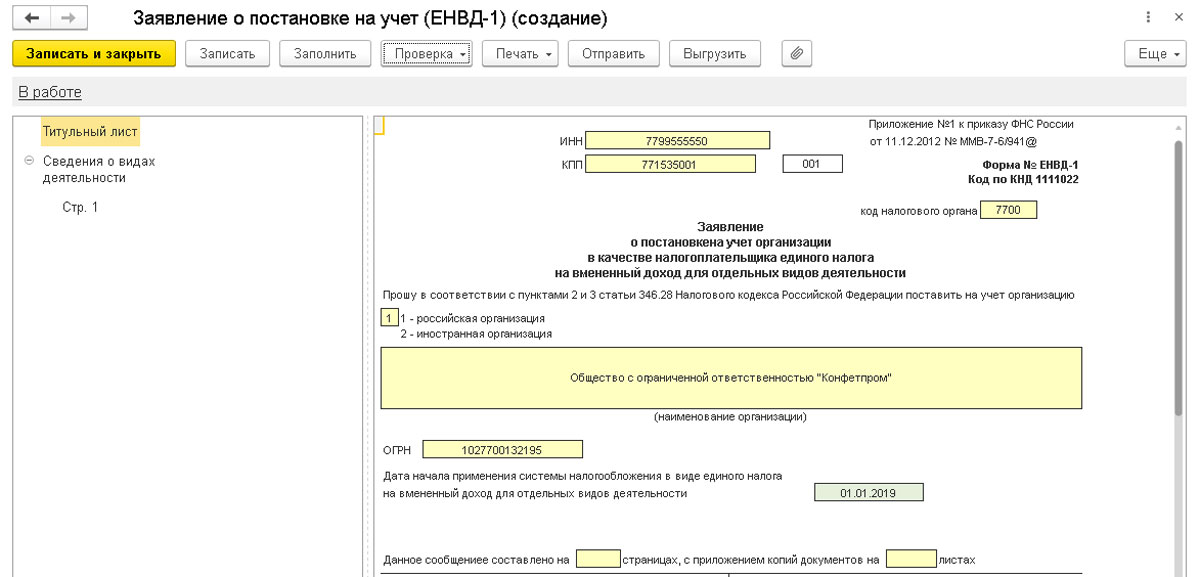

Рис.7 Заявление о постановке на учет

ЕНВД при совмещении с ОСН

Рис.8 ЕНВД при совмещении с ОСН

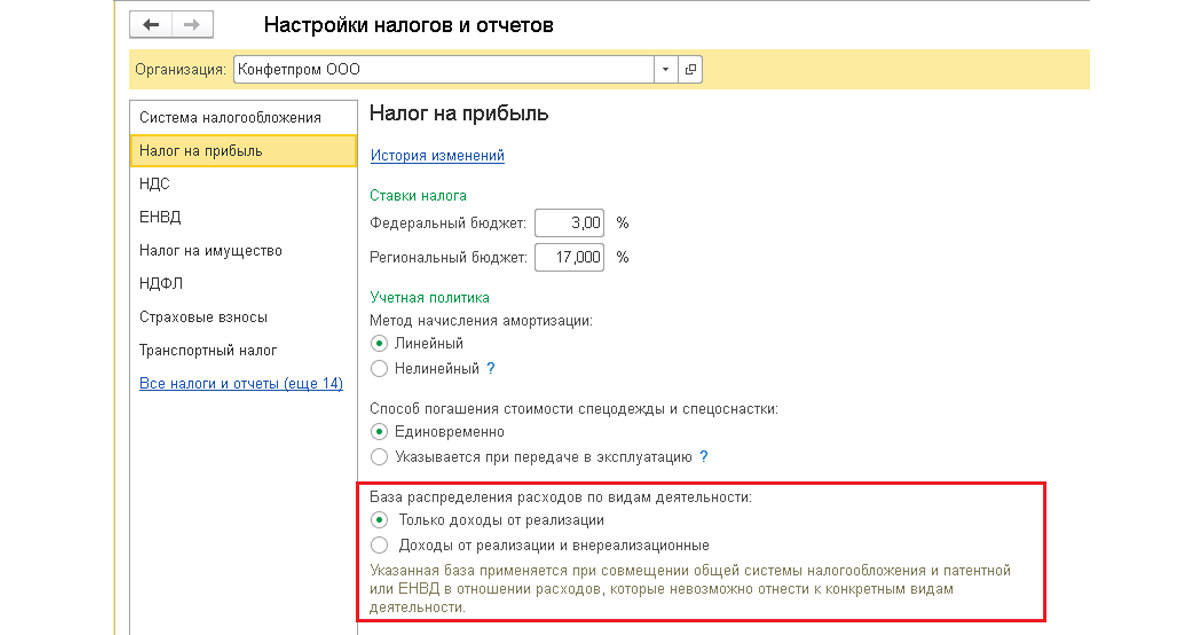

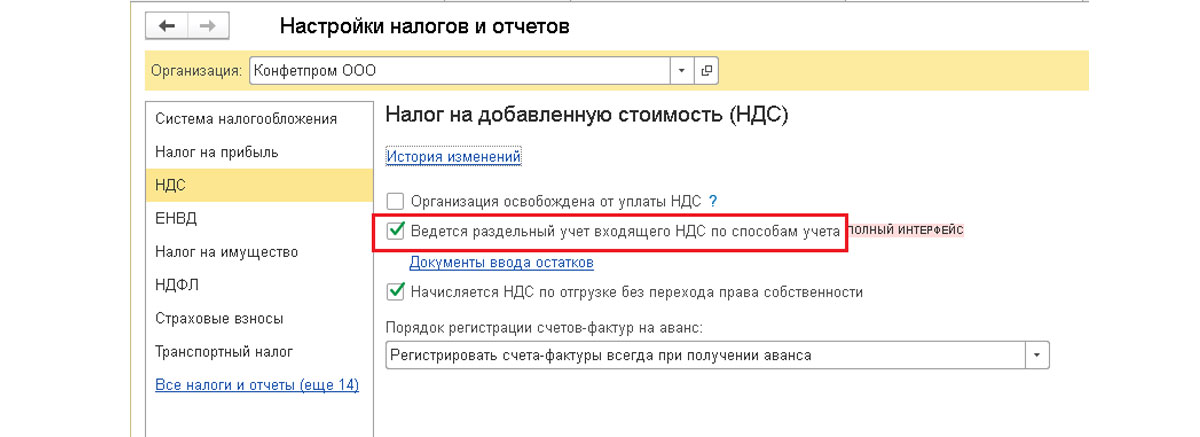

Рис.9 Настройка налогов и отчетов

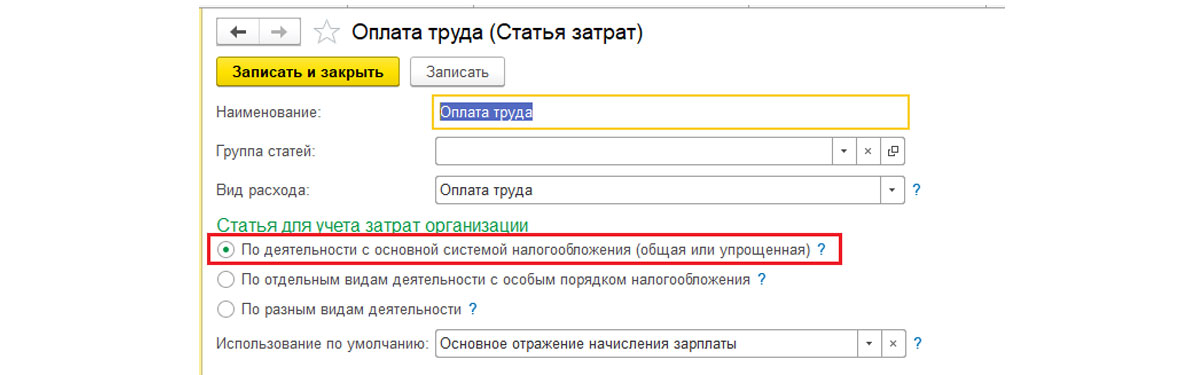

Настройка статьи для деятельности на ОСНО или УСН

Рис.10 По деятельности с основной системой налогообложения

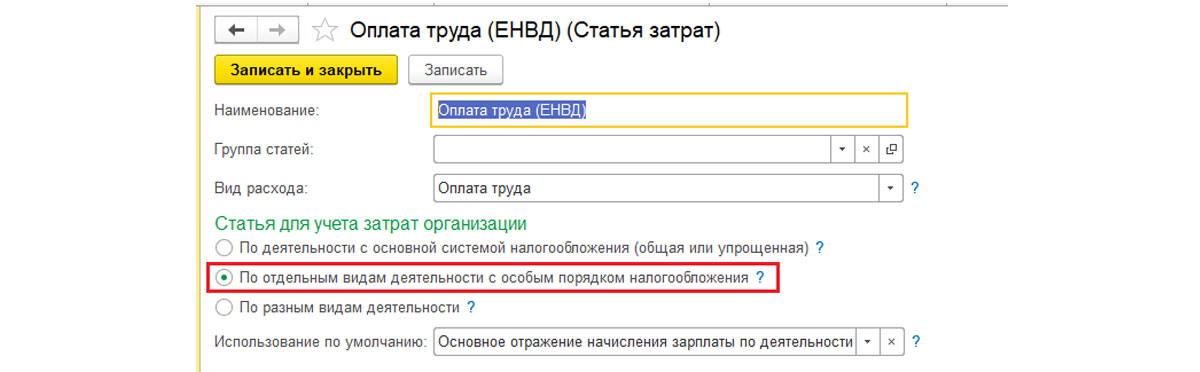

Для настройки статьи под деятельность на ЕНВД добавляем еще одну статью затрат в справочник с настройками, как на рисунке ниже:

Рис.11 Настройка по отдельным видам деятельности

Рис.12 Настройка по другим видам деятельности

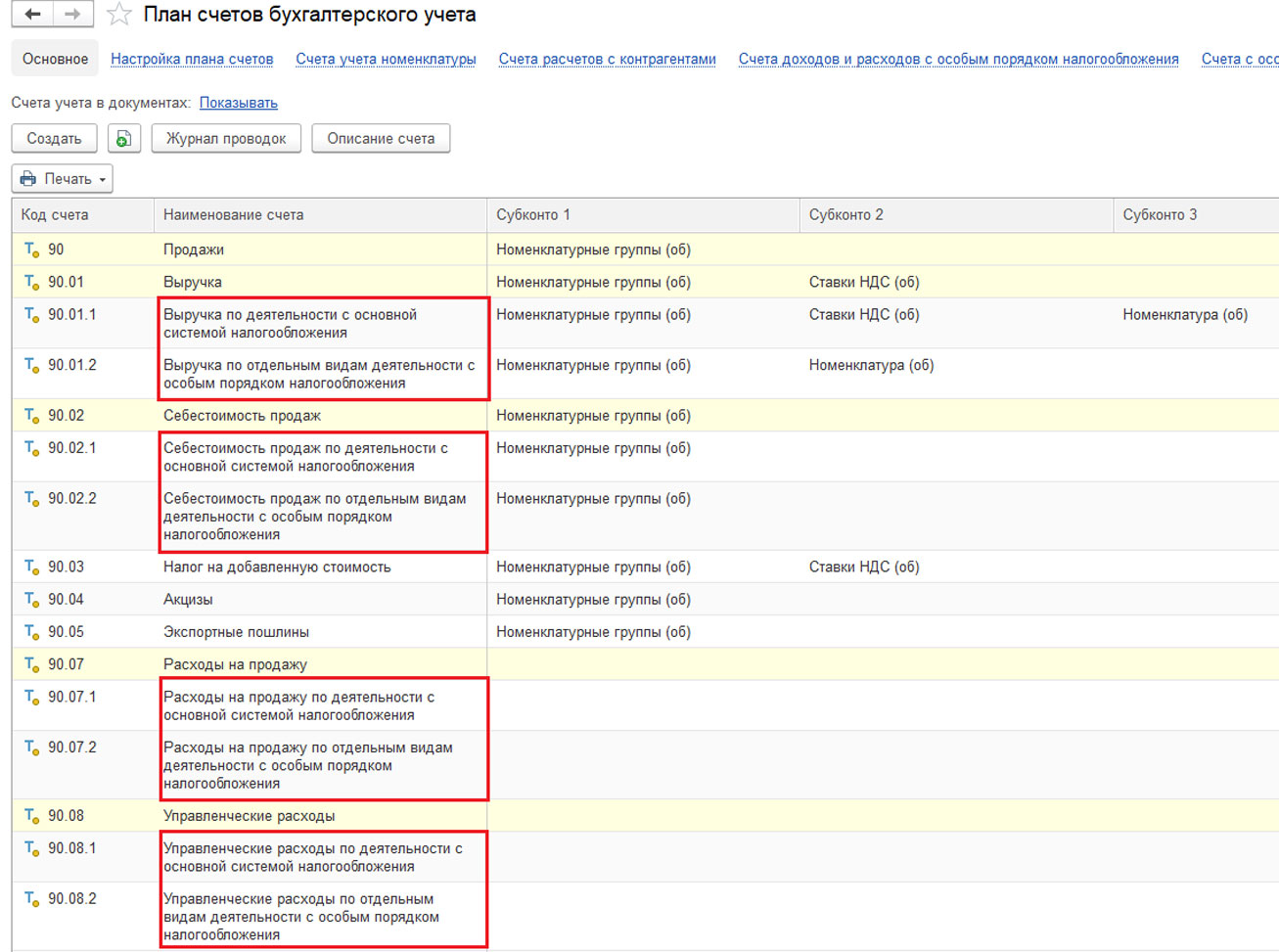

При закрытии месяца затраты будут отражены в соответствии с настройкой распределения на соответствующих счетах плана счетов.

Рис.13 План счетов

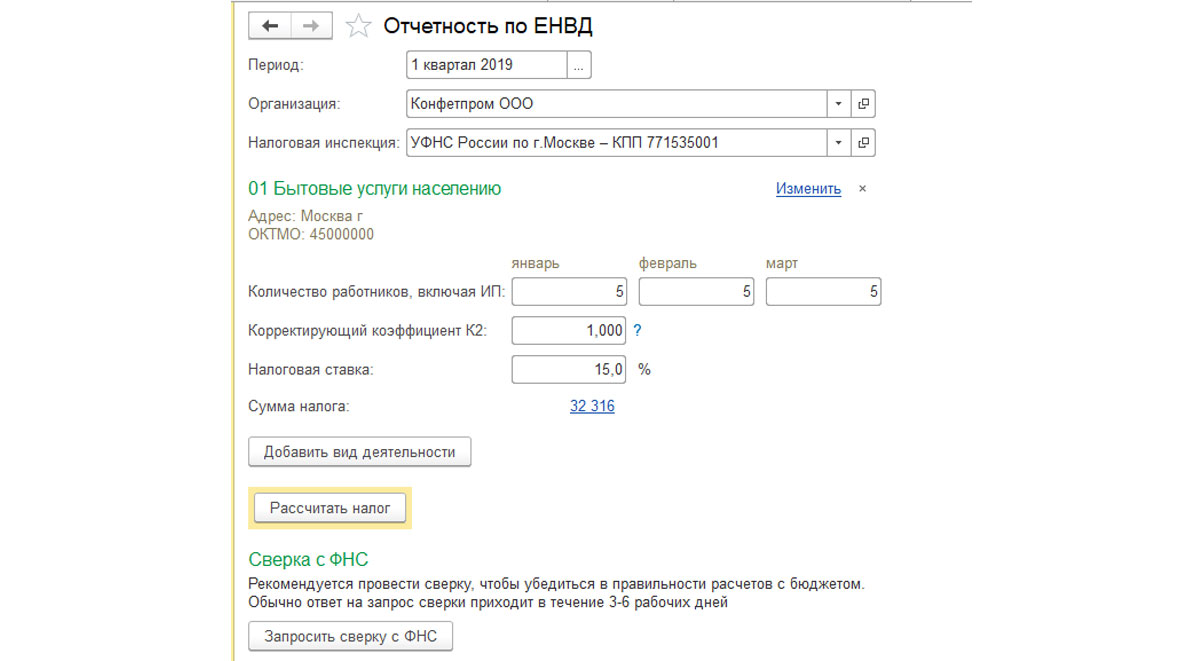

Рис.14 Отчетность по ЕНВД

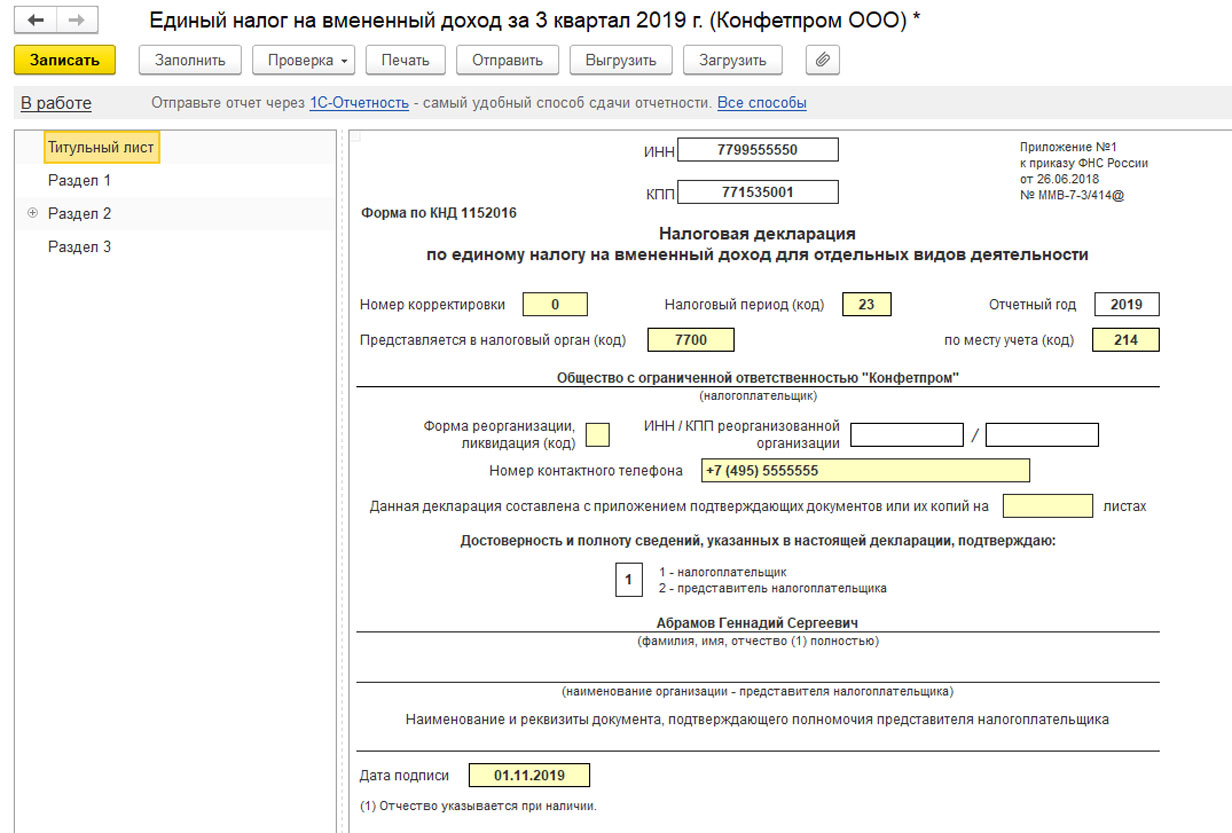

Рис.15 Декларация по ЕНВД

Содержание

- Бухгалтерский учет у ООО на ЕНВД

- Когда и как нужно вести раздельный бухгалтерский учет

- Что нужно учитывать раздельно в бухучете

- Пример распределения общих расходов при совмещении ЕНВД и ОСН

- Какие налоги платит ООО на ЕНВД

- Какие отчеты сдает ООО на ЕНВД

Организация может самостоятельно принять решение об уплате единого налога на вмененный доход. ЕНВД – не обязательный режим, применяется только при соответствии определенным условиям и присутствии желания юридического лица уплачивать налог с вмененного дохода. В статье мы рассмотрим правила работы ООО на ЕНВД, бухгалтерский учет на предприятии и основные положения по его ведению.

ВНИМАНИЕ! Начиная с отчетности за IV квартал 2018 года, будет применяться новая форма налоговой декларации по единому налогу на вмененный доход, утвержденная Приказом ФНС России от 26.06.2018 N ММВ-7-3/414@. Сформировать декларацию ЕНВД без ошибок можно через этот сервис, в котором есть бесплатный пробный период.

Чтобы применять ЕНВД, нужно чтобы:

- вид деятельности, по которому планируется уплата вмененного налога, входил в перечень п. 2 ст.346.26 НК РФ – перечень закрытый и исчерпывающий;

- на территории, где ведется деятельность, был введен ЕНВД в ее отношении;

- ООО не являлось крупнейшим плательщиком налогов;

- Число служащих в среднем за двенадцать месяцев находилось в пределах 100 человек;

- Процент доли других лиц в УК ООО не выходил за рамки в 25%.

Если ООО решает вести деятельность с уплатой ЕНВД, то следует заранее проинформировать об этом в налоговую с помощью подачи типовой формы уведомления. Организации для информирования ФНС заполняют и подают заявление формы ЕНВД-2. Порядок постановки на учет регулируется третьим пунктом ст.346.28 НК РФ.

Бухгалтерский учет у ООО на ЕНВД

Юрлица обязаны все без исключения организовать бухгалтерский учет в соответствии с требованиями ПБУ и Закона о бухучете. Малые предприятия могут учитывать показатели в обобщенном виде с целью упрощения учета.

Лица, не относящиеся к малым предприятиям, ведут учет в полном виде с указанием всех необходимых детализированных данных по различным показателям.

Особенность ведения бухучета у вмененщика сопряжена с необходимостью организации отдельного учета показателей, относящихся к вмененной деятельности, по которой проводится самостоятельный расчет налоговой нагрузки. Если ООО не совмещает различные режимы, то и вести раздельный учет нет необходимости. Если, помимо ЕНВД, у организации есть деятельность на других режимах налогообложения, то возникает сложность с разбиением показателей ежедневной деятельности по различным налоговым режимам. Эти показатели в дальнейшем будут задействованы в вычислительном процессе налоговой нагрузки ООО.

Порядок налогообложения в различных системах налогообложения свой, а потому учет по каждой системе ведется раздельным способом. Основная цель раздельного учета – это корректный расчет налогов ООО по различным режимам налогообложения.

Сам факт отсутствия раздельного бухгалтерского учета не будет являться поводом для наказания или штрафа. Отсутствие раздельного учета не позволит достоверно распределить исходные элементы, используемые для расчета налогов, между различными системами. В результате чего организация может не верно рассчитать и уплатить налог, что, в свою очередь, влечет уже ответственность различного типа для вменещика.

Когда и как нужно вести раздельный бухгалтерский учет

Отдельный учет при ЕНВД нужен в двух ситуация:

- ООО работает по нескольким направлениям, облагаемым вмененным налогом;

- ООО совмещает налоговые режимы.

Четких инструкций российское законодательство не дает. ООО нужно самостоятельно разработать свою систему учета, показать ее в учетной политике и руководствоваться ею в в учетной деятельности. Главное требование, которое нужно соблюдать в данном случае – организованный учет должен распределять исходные показали по различным налоговым режимам или видам деятельности в однозначном порядке. Как правило, показатели, относящиеся к различным налоговым режимам, учитываются на разных субсчетах.

На счете могут быть открыты такие субсчета:

- Для учета входных данных, относящихся к деятельности на ЕНВД;

- Для учета входных показателей по прочей деятельности, относящейся к другим налоговым режимам (общий, упрощенный);

- Для учета показателей, которые нельзя однозначно определить к первому или второму виду.

Подготовленная система должна определить:

- Способ деления входящих показателей по различным направлениям бизнеса;

- Список документов, на основании которых будет вестись учет;

- Правила распределения исходных данных, относящихся сразу к нескольким налоговым системам (видам деятельности) между режимами.

ООО, работающее на вмененном режиме, с целью организации бухучета, должно выполнить следующие действия:

- Определить список счетов из утвержденного Плана, которые будут задействованы в учете показателей для вмененной деятельности;

- Определить субсчета, которые будут открыты к используемым счетам, с целью организации раздельного учета;

- Разработать методику разбиения входных показателей между открытыми субсчетами;

- Установить способы оценки активов и пассивов.

Что нужно учитывать раздельно в бухучете

Раздельному учету подлежат только те показатели, которые участвуют в исчислении налогового бремени:

Если показатели не делятся в связи с участием в нескольких направлениях деятельности, то возможно их пропорциональное распределения между системами и видами деятельности (например, общие расходы разделяются между режимами или направлениями деятельности пропорционально доле доходов, относящихся к отдельному режиму или направлению бизнеса).

Пример распределения общих расходов при совмещении ЕНВД и ОСН

ООО имеет два вида деятельности – первый работает на ЕНВД, второй – на ОСН.

За 1 квартал у организации итоги такие:

- Вырученные средства от деятельности на основном режиме – 960 000 (без НДС);

- Вырученные средства от деятельности на вмененном режиме – 540 000;

- Общие расходы – 130 000.

Для разделения и распределения расходов между направлениями деятельности следует выполнить два действия.

- Для начала считается доля выручки деятельности на основном режиме в суммарной величине вырученных за год средств:

Коэф. = 960 000 / (960 000 + 540 000) = 0,64.

- Далее высчитывается часть расходов, приходящаяся на деятельность на основном режиме, для чего полученный коэффициент умножается на суммарную квартальную выручку:

Часть расходов по деятельности на ОСН = 130 000 * 0,64 = 83 200.

Часть расходов по деятельности на ЕНВД = 130 000 – 83 200 = 46 800.

Какие налоги платит ООО на ЕНВД

Вмененный режим относится к специальным, а потому ООО, перешедшие на него, теряют обязанность по перечислению налога на прибыль, имущество по балансовой стоимости и добавленную стоимость, взамен появляется необходимость исчисления и уплаты единого специального налога. Таким образом, ООО на вмененном режиме обязано платить следующие налоги:

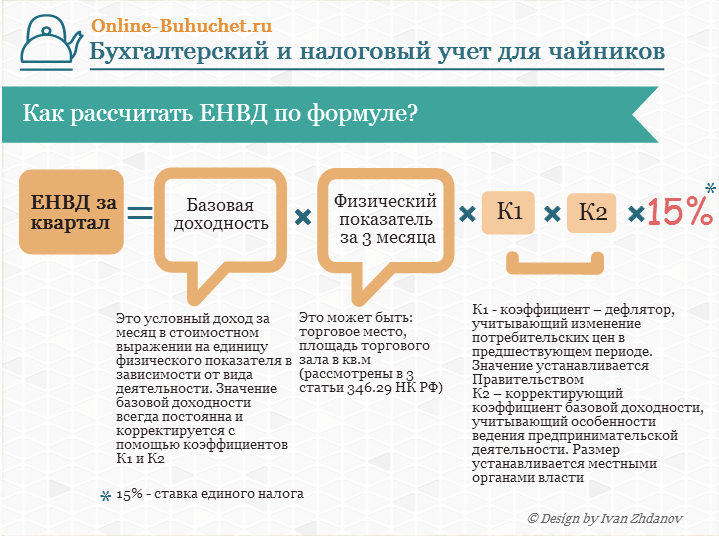

Налог зависит от:

- размера базовой доходности,

- физического показателя для вмененной деятельности,

- коэффициента, учитывающего инфляцию в стране,

- коэффициента, учитывающего особенности региона ведения вмененного бизнеса.

· 25 апр. – за 1 кв.;

· 25 июл. – за 2 кв.;

· 25 окт. – за 3 кв.;

Н=кад.ст. * проц. ставка

Налог зависит от:

- Кадастровой стоимости, определенной в Росреестре на начало отчетного года;

- Процентной ставки, закрепленной регионом;

- Периода владения имуществом в году.

Налог зависит от:

- Кадастровой стоимости;

- Процентной региональной ставки;

- Периода владения землей в году.

Налог зависит от:

- Мощности ТС в лошадиных силах;

- Региональной ставки для автомобиля;

- Повышающего коэффициента для ТС дороже 3-х млн.руб.;

- Периода владения ТС в году.

Кроме указанных налогов, вменещик обязан каждый месяц после начисления оплаты труда наемным рабочим удержать и заплатить НДФЛ с полученной величины доходов, а также посчитать и заплатить страховые взносы. На рисунке ниже в понятной инфографике рассматривается расчет ЕНВД за квартал.

Какие отчеты сдает ООО на ЕНВД

Читайте также: