Когда выплачивается годовая премия в втб

Обновлено: 12.05.2024

Квартальные премии — это выплаты стимулирующего характера, которые назначаются за добросовестное исполнение трудовых обязанностей. Основания, принципы и нормативы для премирования сотрудников устанавливает работодатель и закрепляет их в локальных нормативных актах.

В чем смысл премиальных

Ключевая цель премирования заключается в стимулировании заинтересованности работников качественно и оперативно выполнять поставленные задачи, соблюдать трудовую дисциплину, выполнять планы. В законодательстве нет специального понятия, что такое квартальная премия, но в статье 191 Трудового кодекса РФ сказано, что премирование является одним из видов поощрения работника.

Даже в пределах одной организации допускается предусмотреть сразу несколько видов премирования. Поощрение устанавливается по результатам работы за определенный отрезок времени:

- ежемесячные;

- ежеквартальные;

- раз в полугодие;

- по итогам года;

- сезонные;

- по окончанию отчетной кампании;

- по итогам реализации проекта;

- другие.

Наиболее распространенным видом является выплата по итогам работы за квартал. В нормативно-правовых актах сказано, как выплатить квартальную премию сотрудникам: их стимулируют за добросовестный труд по итогам работы за три отчетных месяца. Платится максимум — четыре раза в год. Но работодатель вправе предусмотреть дополнительные виды выплат, помимо квартальных сумм. Например, в конце года допускается выплатить сразу два вида поощрения: по результатам работы за 4-й квартал и итоговую за весь год, даже несмотря на то, что в течение отчетного года работник уже получал поквартальные деньги.

Нюансов в начислении премиальных масса. Но все ключевые правила устанавливает работодатель.

МРОТ опять повышают! Как быть с премиями?

Работодатель обязан пересчитать зарплаты. Но необходимо ли это делать, если работнику положены премиальные? Читайте бесплатно консультацию экспертов КонсультантПлюс.

Основание для назначения

Основание, по которому в приказе объявляют квартальное премирование, — событие или совокупность определенных факторов, при наступлении или выполнении которых работнику причитается стимулирующая надбавка в виде премии. Руководство организации определяет, в какой профессии есть квартальные премии, и закрепляет это в коллективном договоре. Перечень оснований для премирования устанавливает исключительно работодатель. Решение придется закрепить в локальных актах по организации, в противном случае проблем с ГИТ и споров с работниками не избежать.

Закрепите основания для назначения премиальных:

- в трудовом договоре с работником;

- коллективном договоре;

- положении по оплате труда;

- отдельном положении о премировании;

- положении о стимулировании работников;

- ином распоряжении руководства.

Учтите, что помимо денежного поощрения, в отношении трудящихся предусмотрены и другие формы стимулирования за добросовестный труд. Например, наниматель вправе объявить благодарность или наградить отличившегося сотрудника ценным подарком, почетной грамотой, приставить его к почетному званию. За особые трудовые заслуги перед обществом и государством работников представляют к государственным наградам.

Обязательно ли платить работнику премию за год или квартал, если приказ о выплате оформлен уже после его увольнения?

Рекомендации для бюджетников

Специальный порядок для бюджетных организаций законодательством не предусмотрен. Вопросы в сфере оплаты труда бюджетников решаются руководством самостоятельно, но с учетом рекомендаций и норм, доведенных учредителями, вышестоящими министерствами и ведомствами.

Возможны следующие основания, кому положены квартальные выплаты в бюджетной сфере:

- за добросовестное выполнение трудовых обязанностей;

- за достижение определенных трудовых показателей;

- в связи с юбилейными датами;

- в связи с профессиональными праздниками и т. п.

Учтите, что для каждого основания придется подробно расписать события и показатели для премирования. Например, для выплат к юбилейной или праздничной дате следует указать конкретные праздники и даты событий. Иначе работники будут требовать денег по каждому празднику в календаре.

В отношении премирования за достижение трудовых показателей или добросовестный труд допускается разработать балльную систему критериев и факторов. За каждую выполненную задачу или достигнутую цель начисляется балл. По итогам квартала определяется общая сумма накопленных баллов и их стоимость, в зависимости от фонда оплаты труда. По этому принципу устанавливается, как начисляется премия к зарплате с учетом набранных баллов.

Рекомендации для коммерческих организаций

У коммерческих структур показатели премирования несколько иные. Здесь работодатель вправе указать, что при выплате премии по результатам работы за квартал объектами премирования являются количественные или качественные показатели бизнеса:

- для качественных показателей работникам отдела продаж допускается установить квартальное поощрение за выполнение плана продаж на 100% и более;

- для качественных показателей работникам бухгалтерии, отдела кадров часто выплачивают ежемесячные премиальные за своевременную сдачу отчетности, соблюдение кассовой и договорной дисциплины, успешное прохождение проверок.

Важно максимально подробно и четко расписать условия и принципы начисления. Чем подробнее расписан порядок, как получить премию работнику, тем меньше проблем с подсчетами.

Документальное оформление

Закрепите порядок премирования работников в локальном акте организации. Например, разработайте отдельное положение о премировании сотрудников. Обязательно пропишите:

- как и когда возникает право на получение премиальной надбавки;

- кто оценивает результат работы конкретного сотрудника;

- как этот результат фиксируется;

- кто принимает конечное решение по выплате;

- когда квартальная премия выплачивается в компании.

После того как условия и порядок премирования утверждены, критерии и суммы рассчитаны, работодатель издает приказ о премировании. Для этого используйте унифицированные формы приказов. Например, чтобы выплатить квартальную премию одному работнику, заполните форму № Т-11. Для премирования нескольких сотрудников — форма № Т-11а.

Запись о премии в трудовой книжке

Всю информацию о награждениях работника за трудовые успехи вносят в трудовую книжку (ч. 4 ст. 66 ТК РФ ). Но о назначении премиальных выплат речи не идет. В трудовую книжку вносите только следующие виды поощрения работников (п. 10 правил, утвержденных постановлением правительства РФ № 225 от 16.04.2003 ):

- о награждении госнаградами, в том числе о присвоении государственных почетных званий на основании соответствующих указов и иных решений;

- о награждении почетными грамотами, присвоении званий и награждении нагрудными знаками, значками, дипломами, производимыми работодателями;

- о других видах поощрения, предусмотренных законодательством РФ, коллективными договорами, правилами внутреннего трудового распорядка, уставами и положениями о дисциплине.

При этом записи о премиях, предусмотренных действующей системой оплаты труда или выплачиваемых на регулярной основе, в трудовые книжки не вносятся (п. 25 правил).

По мнению специалистов Роструда, сведения о разовом премировании, которое выплачивается на основании индивидуального распоряжения руководства, в трудовую книжку вносятся. А вот информацию о премиях, предусмотренных локальными нормативными актами, устанавливающими систему оплаты труда у текущего работодателя, в трудовую книжку вносить не следует.

Как рассчитать размер премирования

Алгоритм, как посчитать премию от оклада или среднего заработка, устанавливается работодателем в индивидуальном порядке. Варианты расчета премии:

- в абсолютной сумме — размер выплаты устанавливается в фиксированном размере;

- в процентном или долевом отношении — величина премирования рассчитывается как процент или доля от установленного должностного оклада, тарифной ставки, средней заработной платы и иных показателей;

- как рассчитать премию за фактически отработанное время — размер выплаты пересчитывается в зависимости от количества отработанного времени в расчетном квартале;

- по балльной системе — число накопленных баллов определяют за отчетный период, затем стоимость одного балла умножают на суммарное количество баллов по работнику;

- процент от выручки, выполненного плана, заключенных договоров — актуально для организаций торговли, например, в отношении работника устанавливается квартальная премия в размере 5% от суммы заключенных договоров;

- иные способы.

Примеры расчета

Рассмотрим порядок расчета премиальных на конкретных примерах.

Пример № 1. Как рассчитать квартальную премию от оклада работника

Расчет квартальной премиальной выплаты: 50 000 руб. × 150% = 75 000 рублей.

Допустим, что премию работнику установили в размере 3/4 от должностного оклада.

Расчет: 50 000 руб. × 3/4 = 37 500 рублей.

Если в декабре сотрудникам фирмы была выплачена премия в размере 250 процентов ежемесячной зарплаты, то работник из примера получил 125 000 рублей.

Пример № 2. Рассмотрим пример, как рассчитать квартальную премию за фактически отработанное время работнику

Расчет: 85 500 рублей / 57 дней (норма труда) × 49 дней (57 дн. - 8 дн. — это фактически отработанное время) = 73 500 рублей.

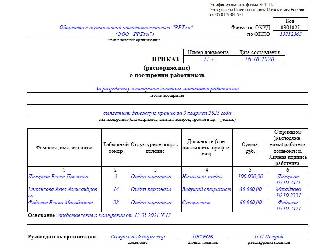

Пример № 3. Процент от выручки — пример расчета квартальной премии для работников торговли

- Иванов И.И. — 1 000 000 рублей;

- Петров П.П. — 800 000 рублей;

- Сидоров С.С. — 900 000 рублей.

Посчитаем, сколько 10 процентов премии в денежном выражении составят для каждого работника:

- Иванов И.И. — 1 000 000 руб. × 10% = 100 000 рублей;

- Петров П.П. — 800 000 руб. × 10% = 80 000 рублей;

- Сидоров С.С. — 900 000 руб. × 10% = 90 000 рублей.

Нюансы премирования

Разберем основные вопросы в правилах премирования работников в 2021 году:

Ответ и комментарии эксперта

За сколько месяцев квартальная премия назначается в организации?

За квартал, то есть за три месяца. Строгих требований, когда выплачивают квартальные премии по итогам периода, нет, правила устанавливает работодатель.

Включается ли премиальная выплата в расчет отпускных?

Квартальную, ежемесячную и полугодовую выплаты, начисленные в расчетном периоде, включайте в расчет только по одной за каждый показатель премирования. Например, за один месяц допустимо учесть одну премиальную сумму — за образцовое качество выполняемых работ, и одну — за выполнение ответственных работ в том же месяце.

Поощрение по итогам года учитывайте, если оно начислено за год, предшествующий отпуску. Когда поощрение начислено, в расчетном периоде или после, не важно.

Выплачивается ли после увольнения?

Выплатят, если в положении о премировании либо в ином локальном акте организации прямо прописано, что такая выплата должна быть, и прописан точный срок, когда выплачивается ежеквартальная премия. Работодатель вправе прописать в положении, что уволенным работникам премия не выплачивается.

Выплачивается ли умершему сотруднику?

Если условия премирования выполнены, период, за который начисляют поощрение, отработан, то нет оснований отказать в выплате.

Надо ли с премиальных платить НДФЛ и взносы?

Да, платить. Удержите НДФЛ с премиальных в сумме 13%. Страховые взносы начислите по общему тарифу.

А что с районным коэффициентом?

Районный коэффициент начисляется на всю заработную плату, в которую входят, в том числе, и премиальные суммы. После того как работодатель определит, сколько процентов премия от зарплаты, примените к итоговой сумме коэффициент.

Премируют ли работников на испытательном сроке?

Если в локальном акте организации указано, что премии не выплачиваются сотрудникам, принятым в организацию с испытательным сроком, это не противоречит действующему законодательству. Следовательно, работодатель за период испытательного срока не обязан выплачивать премии такому сотруднику.

Положено ли поощрение по итогам квартала тем, кто в отпуске?

Да, выплатят. Пребывание в очередном трудовом отпуске не является препятствием для премирования работника. При условии, что соблюдены или выполнены требования к назначению премиальной выплаты (достигнуты результаты, отработан период и т. д.).

Что делать, если лишили премиальных?

Обратитесь с запросом к работодателю. Если он оставит вопрос без внимания, то обращайтесь с запросом:

Автоматизированный расчет зарплаты, НДФЛ и взносов в несколько кликов. Сервис сам сформирует отчеты по сотрудникам. Экономьте свое время.

Компенсационные выплаты после увольнения работника представляют для него большой интерес. Работодатели часто отказываются выплачивать премию после ухода сотрудника. Далее мы попробуем разобраться, нужно ли выплачивать премию после увольнения или нет.

Можно ли выплатить премию после увольнения

В законах не прописано четко, что выплата премии после увольнения сотрудника обязательна. Многие работодатели нарочно говорят, что прямых указаний государства по поводу выплаты премии нет, тем самым лишая работников компенсации. Однако сотрудник, который не нарушал трудовой договор, может претендовать на выплату премии после увольнения.

Нормативно-правовая база

Начисление премии происходит согласно статье 129 ТК РФ. В этом документе говорится, что если человек уволен, это не должно лишать его права на получение заслуженной компенсации.

Условия для начисления премии сотруднику после увольнения

Есть условия для выплаты премии после оставления сотрудником организации:

- сотрудник должен работать в период начисления вознаграждения;

- соблюдение условий трудового договора;

- отсутствие в нормативном акте о премировании оговорки, что начисление премии после увольнения не осуществляется.

Начисление годовой премии

Годовая премия начисляется за полный календарный год. Когда бухгалтер рассчитывает вознаграждение, он должен учитывать много факторов: увольнение по собственному желанию или по соглашению сторон; время, отработанное по факту; стаж работника.

При увольнении по собственному желанию: если человек хорошо трудился, не имел замечаний и штрафов, годовое вознаграждение начисляется независимо от того, уволился он или нет. Поощрения рассчитываются по итогу деятельности компании в новом расчетном периоде. Сотрудник вправе обратиться в арбитражный суд по истечении трех месяцев после невыдачи причитающейся суммы.

При увольнении по соглашению сторон: этот вариант увольнения представляет собой мирное соглашение между увольняющимся работником и руководителем. Нужно оформить документ, в котором будут прописаны все выплаты: зарплата, стимулирующие надбавки, премия. Если работник уволился до того, как вышел приказ о годовой компенсации, нужно этот факт прописать в соглашении, а также указать порядок получения премии после увольнения и размер суммы.

Расчет и выдача премии после увольнения

Начисленная уволенному работнику премия попадет в расходы на оплату труда в месяце начисления (для включения в состав расходов важно, чтобы такая премия упоминалась в трудовом договоре или локальном акте). Издайте приказ формы Т-11, бухгалтерия начислит деньги, выдаст их работнику и отразит в бухучете:

- Начисление отражается в корреспонденции со счетом 76: Дт 20 (23, 25, 26, 44) Кт 76.

- Также делаем проводку по начислению НДФЛ с премии: Дт 76 Кт 68.

- Выплата отражается в проводке Дт 76 Кт 50 (51).

- С премии платятся страховые взносы на пенсионное, медицинское и социальное страхование — стандартными проводками на затраты, суммы разбиваются по соответствующим субсчетам счета 69: Дт 20 (23, 25, 26, 44) Кт 69.

Поощрения начисляются после того, как работник ознакомился под роспись с нормативным актом. Если он будет не согласен с суммой компенсации, ему придется написать руководителю организации заявление с причиной и характером претензии.

При каких условиях работодатель может отказать в выдаче премии

После увольнения работника выплата поощрения не обязательна. Руководитель может отказать в выплате компенсации. В такой ситуации дело может дойти до суда, и суд будет на стороне работодателя при условиях:

- примечание в трудовом договоре об ограничениях начисления поощрений уволенному сотруднику (хотя некоторые суды в этом случае принимают сторону работника);

- документально зафиксированные дисциплинарные взыскания, штрафы, нарушения трудовой дисциплины трудящимся за время работы, которые относятся к начислению компенсации;

- не выполнен объем работ, согласно которому причитаются премиальные;

- у работника, обратившегося в суд, нет документов, подтверждающих факт работы в организации;

- злостное нарушение трудового договора сотрудником.

Налогообложение вознаграждения после увольнения работника

Если компенсация была выплачена не как материальная помощь, а как премия, она относится к доходам работника. Тогда бухгалтерия обязана отнести эти денежные средства к фонду оплаты труда и сделать исполнение на отчисления НДФЛ, взносов в ПФР,ФСС, ФОМС. Премиальные облагаются такими начислениями:

- НДФЛ — 13%, если работник является резидентом РФ; если же компенсация выплачивается иностранному гражданину, то ставка составит 30%;

- ПФР-22%;

- ФСС- 2,9%;

- ФОМС- 5,1%.

Ошибка при выплате премии

При расчете уже выплаченного вознаграждения может обнаружиться ошибка, которая приводит к завышению или к занижению ее суммы. Ошибки бывают счетные или они связаны с неправильным применением правил начисления.

Если при начислении вознаграждения была допущенная любая иная ошибка, бывший сотрудник вправе не возвращать излишне выплаченную ему сумму.

Автор статьи: Александра Аверьянова

Начисляйте премии, зарплату, отпускные и больничные в облачном сервисе для малого бизнеса Контур.Бухгалтерия. Здесь вы можете легко вести учет, платить налоги, отправлять отчеты через интернет. Избавьтесь от авралов и рутины, ознакомьтесь со всеми возможностями сервиса бесплатно в течение 14 дней.

Компенсационные выплаты после увольнения работника представляют для него большой интерес. Работодатели часто отказываются выплачивать премию после ухода сотрудника. Далее мы попробуем разобраться, нужно ли выплачивать премию после увольнения или нет.

- Легко ведите учёт и заводите первичку

- Отправляйте отчётность через интернет

- Сервис расчитает налоги и напомнит о платеже

- Начисляйте зарплату, больничные, отпускные

Причины, по которым сотрудник хочет получать зарплату наличкой, разнообразны: почтенный возраст и привычка, отсутствие банкоматов в месте проживания работника. Расскажем, как выплачивать зарплату наличными, какие нюансы есть у этого процесса и когда этого делать нельзя.

В условиях кризиса денег часто не хватает, а долги растут. Один из таких долгов — невыплаченная заработная плата. Работодатель обязан платить зарплату полностью и вовремя. Если это правило не соблюдать, работники могут потребовать компенсацию.

Получение премии всегда приятное событие. А если эта премия по итогам работы за год, то по факту получается, что это 13-я заработная плата. И особенно приятно получать годовую итоговую премию до наступления нового года.

Но у бухгалтера при расчете и выплате годовой премии помимо радостных эмоций присутствует и некоторая озабоченность: как правильно учесть и отразить эту премию в учете? Как потом ее учитывать при расчете отпускных и больничных пособий? И может, есть какие то варианты учета и отражения премиальных выплат по итогам года? Обсудим эти вопросы в нашей статье.

Что такое премия

Согласно Трудовому кодексу РФ:

Премия – это выплата стимулирующего характера, которая может входить в заработную плату работника, предусмотренную трудовым договором.

Налоговый и бухгалтерский учет премий

Для того чтобы суммы премий можно было учесть в составе расходов на оплату труда в налоговых расходах, работодатель должен иметь:

- документы, подтверждающих отношение выплат в виде премий к системе оплаты труда в организации . Для этого выплаты должны быть установлены в трудовых договорах с работниками или трудовые договоры должны содержать ссылку на локальный нормативный акт, регулирующий обязанности работодателя в части оплаты и (или) стимулирования труда работников;

- документы, подтверждающие достижение работниками конкретных показателей оценки труда (фактически отработанное время, количество созданных трудом материальных ценностей, суммы полученных с привлечением труда доходов и пр.);

- первичные документы о начислении конкретных сумм выплат в пользу работников по действующей в организации системе оплаты труда, оформленные в соответствии с законодательством.

Получается, что если выплаченные премии произведены работникам в соответствии с трудовым (коллективным) договором или Положением о премировании, а приложенные к расчеты премии документы свидетельствуют о том, что данные работники выполнили необходимые условия для получения премии, но независимо от того, что такая премия выплачена к Новому году она может быть включена в расходы по налогу на прибыль.

Если же выплату премии не обосновали в соответствии с трудовым (коллективным) договором или Положением о премировании, а в Приказе на выплату премии указано, например, что премия выплачена в связи с праздником - Новым годом, то, такую премию в налоговые расходы нельзя, так как такие выплаты не соответствуют требованиям ст. 252 НК РФ.

Для целей бухгалтерского учета производственные премии, являющиеся частью заработной платы, учитываются на тех же счетах учета, на которых отражена и окладная часть.

Налогообложение премий

Любая премия является доходом работника. Поэтому при ее выплате работодатель в качестве налогового агента обязан исчислить, удержать НДФЛ и перечислить его в бюджет.

Так как премия является составной частью дохода в виде оплаты труда, то датой получения работником дохода в виде премии признается последний день месяца, за который ему был начислен доход за выполненные трудовые обязанности в соответствии с трудовым договором (контрактом) (п. 2 ст. 223 НК РФ). Соответственно, НДФЛ с премии нужно удержать на дату ее выплаты, а налог в бюджет перечислить не позднее следующего рабочего дня после выплаты.

Это правило применимо и для случаев, когда премия выплачивается отдельно от заработной платы (Письмо Минфина России от 27.03.2015 N 03-04-07/17028 (доведенного нижестоящим инспекциям для использования в работе Письмом ФНС России от 07.04.2015 N БС-4-11/5756@).

Страховые взносы

Премиальные начисления и выплаты за производственные показатели облагаются всеми страховыми взносами в общеустановленном порядке (ст. 420 НК РФ, Федеральный закон (125-ФЗ от 24.07.1998).

Как учитывать годовую премию

При расчете отпускных

Оплату отпуска определяют из расчета среднего заработка в порядке, предусмотренным ст. 139 ТК РФ. Правила следующие:

- в расчет среднего заработка следует включать все выплаты, предусмотренные системой оплаты труда у работодателя;

- среднедневной заработок определяется как общая сумма доходов за период расчета (расчетный период) - 12 месяцев, предшествующих отпуску, деленную на сумму среднего расчетного количества дней в каждом месяце расчетного периода (если месяц отработан полностью, то это - 29,3 дня).

То есть, премии, которые входят в систему оплаты труда, учитываются в доходе для исчисления среднего заработка при расчете отпускных.

Годовая премия включается в расчет среднего заработка в зависимости от того, полностью ли отработаны расчетный и премиальный периоды.

Можно полность включить в расчет среднего заработка премию, если соблюдаются следующие условия:

- расчетный период полностью отработан, при этом не важно велся расчет премии, исходя из рабочего времени или нет;

Пример 1: сотрудник принят на работу 10 августа 2019 года, он проработал с момента принятия на работу и по текущее время без болезней, отпусков и других нерабочих периодов. С 1 февраля 2021 года он хочет выйти в отпуск. Расчетный период — с 1 февраля 2020 года по 31 января 2021 года. Все это время он отработал полностью. Значит в расчет отпуска войдет вся премия, которую ему начислят за 2020 год.

- расчетный период отработан не полностью, но премиальный период , т.е. период, за который начисляется премия, полностью совпадает с расчетным, а премия начислена с учетом фактически отработанного времени.

Пример 2: Представим, что сотрудник устроился на работу 1 июня 2020 года, а в отпуск решил идти с 18 января 2021 года. Расчетный период для него — с 1 июня по 31 декабря 2020 года, он совпадает с премиальным периодом, а премию за 2020 год он получил из расчета фактически отработанного им времени.

Придется пересчитать премию пропорционально фактически отработанному в расчетном периоде времени , если расчетный период отработан не полностью и при этом:

- премиальный период совпадает с расчетным полностью, но премия была начислена без учета фактически отработанного времени;

Здесь можно использовать данные примера 2, только в этом случае премию сотруднику считают без учета фактического рабочего времени в 2020 году. Тогда придется пересчитать ее. Для этого можно применить следующую формулу:

Сумма премии, которая включается в расчет = Размер премии, начисленной в расчетном периоде / Число рабочих дней в расчетном периоде по производственному календарю * Фактическое число рабочих дней, отработанных работником в расчетном периоде.

- премиальный период не совпадает с расчетным, при этом не важно как рассчитывалась премия, исходя из рабочего времени или нет.

Пример 3: Сотрудник устроился на работу 1 августа 2019 года, 2020 год отработал полностью, ему назначена премия, в 2021 году по семейным обстоятельствам он просит отпуск без сохранения зарплаты на январь, а с 1 февраля ему предоставят очередной отпуск. Расчетный период — с 1 февраля 2020 по 31 января 2021 года. Но этот период не полностью отработан — в январе у работника, так называемый, административный отпуск. Премиальный период (2020 год) с расчетным не совпадает. Значит придется пересчитать размер, включаемой в расчет премии за 2020 год по формуле выше.

В случае, если годовая премия начислена уже после выплаты отпускных или больничных, в расчете которых она должна фигурировать, то надо пересчитать средний заработок и произвести доплату.

При расчете больничных пособий

Оплата больничного также определяется из расчета среднего заработка. Но в отличие от расчета отпускных расчетный период при выплате больничного пособия — два календарных года, предшествующих году начала болезни. При этом длительность расчетного периода всегда составляет 730 дней, какие-либо дни из расчета не исключаются (ст. 14 Закона от 29 декабря 2006 г. № 255-ФЗ).

Поэтому, годовая премия учитываются при определении среднего заработка для начисления больничного, если она начислена в расчетном периоде (в размере начисленных сумм). Сумма премии, которую можно учесть при расчете больничного пособия, не зависит от того, за какой период она начислена. Важно только то, в каком периоде произошло начисление.

А если начисление годовой премии оформить как выплату ежемесячной?

Что поменяется при расчете отпускных и больничных — ежемесячные премии, которые выплачиваются вместе с зарплатой за данный месяц, при расчете среднего заработка учитываются в следующем порядке:

При расчете больничного

При расчете больничного пособия такая премия полностью включается в заработок того месяца, за который она начислена. То есть, ежемесячная премия, начисленная, например, в декабре 2020 года войдет в расчет среднего заработка при расчете больничного пособия в марте 2022 года, так как данная премия попадает в расчетный период (2020 – 2021).

При расчете отпускных

Для расчета отпускных порядок включения ежемесячной премии зависит от того, отработан ли работником расчетный период полностью или нет.

- если расчетный период отработан полностью, в расчет премия включается в полном размере независимо от того, входит ли период, за который она начислена, в расчетный или нет.

- если расчетный период отработан не полностью, то ежемесячная премия учитывается в расчете отпускных при условии, что период, за который она начислена (премиальный период), полностью входит в расчетный и премия начислена за фактически отработанное время в премиальном (рабочем) периоде.

Подведем итог: для расчета больничного пособия нет разницы — какая премия: годовая или ежемесячная, и не важно отработал ли работник весь расчетный период или нет. Важно, чтобы сама премия входила в расчетный период, определяемый для расчета среднего заработка.

Для расчета отпускных имеет значение и то, какая именно премия: годовая или ежемесячная и то –- полностью ли работником отработан расчетный период, который берется для определения среднего заработка.

4.1. Выплата премии осуществляется по итогам работы за определенный период (месяц, квартал, иной период текущего года).

Порядок и условия премирования (периодичность выплаты премии, показатели премирования, условия, при которых работникам могут быть снижены размеры премий или работники могут быть лишены премии полностью) устанавливаются положениями о премировании, утверждаемыми руководителями, по согласованию с профсоюзными органами, исходя из конкретных задач, стоящих перед учреждениями.

Конкретные размеры премий работников определяются в соответствии с личным вкладом каждого работника в выполнение задач, стоящих перед учреждениями, в пределах средств, предусматриваемых на эти цели фондом оплаты труда, и максимальными размерами не ограничиваются.

4.2. Работникам выплачивается единовременное денежное вознаграждение (премия) за добросовестное выполнение должностных (трудовых) обязанностей по итогам календарного года (далее - годовая премия) в размере 2-х окладов.

Годовая премия выплачивается в целях обеспечения материальной заинтересованности работников в своевременном и качественном выполнении своих должностных (трудовых) обязанностей, повышении ответственности за порученный участок работы.

Право на получение годовой премии имеют все работники, содержащиеся по утвержденным штатным расписаниям (штатам) учреждений, в том числе принятые на работу на условиях совместительства.

Годовая премия выплачивается работнику в размере двух окладов (должностных окладов), фактически установленных ему по занимаемой должности (профессии) на 1 декабря календарного года, за который производится выплата годовой премии.

Работникам, проработавшим неполный календарный год, годовая премия выплачивается пропорционально отработанному времени в году. При этом размер годовой премии исчисляется путем деления полной суммы годовой премии за год на количество календарных дней в этом году и умножения на количество календарных дней периода работы в этом же году.

Работникам, принятым на работу на условиях совместительства, а также работающим неполное рабочее время, размер годовой премии устанавливается исходя из окладов, исчисленных пропорционально отработанному рабочему времени, за которое выплачивается премия.

Годовая премия выплачивается в течение первого квартала года, следующего за истекшим календарным годом.

По решению главного распорядителя кредитов выплата годовой премии может производиться в декабре календарного года, за который она выплачивается.

Годовая премия выплачивается работникам на основании приказа руководителя.

Руководители учреждений имеют право лишать работников годовой премии за ненадлежащее исполнение должностных (трудовых) обязанностей в случаях, предусмотренных коллективными договорами.

Лишение годовой премии оформляется приказом руководителя с обязательным указанием причины.

Годовая премия не выплачивается работникам:

заключившим трудовой договор на срок до двух месяцев;

выполняющим работу на условиях почасовой оплаты;

находящимся в отпуске по уходу за ребенком.

5. Работникам могут производиться иные выплаты стимулирующего характера, установленные законодательными и нормативными правовыми актами Российской Федерации.

6. Порядок, условия и размеры выплат стимулирующего характера определяются руководителем учреждения с учетом мнения трудового коллектива за счет и в пределах лимитов бюджетных обязательств, выделенных на оплату труда в соответствующем году.

7. Порядок, условия и размеры выплат стимулирующего характера руководителям учреждений определяются коллективным договором применительно к условиям оплаты труда, действующим для учреждения в целом.

Конкретный размер надбавки за особые условия труда (обеспечение высокого уровня оперативно-технической готовности, специальный режим работы) и премии руководителю учреждения, предусмотренный пунктами 1.2.1 и 4.1, устанавливается:

учреждений центрального подчинения - приказом МЧС России, изданным по представлению директора департамента, начальника управления МЧС России, курирующего соответствующее учреждение;

учреждений, входящих в состав региональных центров по делам гражданской обороны, чрезвычайным ситуациям и ликвидации последствий стихийных бедствий и главных управлений МЧС России по субъектам Российской Федерации, - приказом начальника регионального центра по делам гражданской обороны, чрезвычайным ситуациям и ликвидации последствий стихийных бедствий и главных управлений МЧС России по субъектам Российской Федерации по представлению начальника соответствующей службы.

Читайте также: