Как выплачивают дивиденды по акциям втб инвестиции

Обновлено: 02.07.2024

Маржинальный счет – это счет у брокера, на котором инвестор или трейдер соглашается хранить определенную сумму капитала. В какой-то момент вы можете почувствовать, что вам нужно иметь определенную акцию, но у вас нет капитала, чтобы ее купить. Возможно, вы сможете взять кредит со своего маржинального счета для финансирования покупки.

Стоит ли покупать акции с использованием маржинального кредита? Узнайте, что может произойти, и некоторые действия, которые вы можете предпринять, чтобы уменьшить, но не устранить, значительные убытки, которые могут возникнуть при использовании маржинального кредита.

Ключевые моменты

- Маржинальный кредит – это ссуда от брокера, которая позволяет вам брать займы под ценные бумаги, которыми вы владеете.

- Эти кредиты могут быть востребованы в любое время, а это значит, что вам необходимо немедленно выплатить полную сумму.

- Обанкротившиеся компании и паника на рынке могут вызвать внезапное падение цен, в результате чего ваш брокер потребует от вас возврат маржинального кредита.

- Альтернативой маржинальному кредиту является открытие кредитной линии в банке.

Маржинальный кредит можно запросить в любое время

Маржинальный кредит не похож на банковский кредит. Брокеры могут запросить свои ссуды в любое время и ожидать немедленного платежа, потому что это предусмотрено соглашением о маржинальном счете. Они не заботятся о кредитоспособности или о том, достаточно ли у вас неликвидного обеспечения, чтобы отдать им, если что-то случится. Брокеры ожидают выплаты немедленно, если они просят ее, потому что у них также есть финансовые обязательства, которые они должны выполнить.

Вы ничего не можете поделать с маржинальным требованием, кроме как заплатить – это часть наличия маржинальных привилегий. Вы обязаны платить независимо от обстоятельств.

Причину маржинального требования указывать брокер не обязан. Он может изменить свое мнение о вашем кредите; возможно, он столкнулся с финансовыми трудностями и захотел укрепить свой баланс; у кого-то может быть просто плохое предчувствие относительно рынка, и он хочет быть готовым.

Брокеры могут потребовать все маржинальные кредиты, чтобы снизить риск для акционеров брокерской компании.

Покупка акций с маржей – реальный долг

Остатки маржинального долга – это реальный долг. Они настолько же реальны, как пойти в банк и оформить ипотечный кредит, получить кредитную карту или получить кредит на обучение.

Из-за легкости, с которой новые маржинальные кредиты могут быть созданы при обычных обстоятельствах, инвесторы иногда не относятся к этим обязательствам с должным уважением.

Если у вас нет капитала для немедленного погашения маржинального кредита, брать кредит не следует.

Этот риск отзыва кредита означает, что у вас всегда должны быть деньги, чтобы полностью выплатить остаток по наихудшему сценарию.

Компании разоряются

В качестве примера предположим, что вы взяли маржинальный кредит в размере 10 000 долларов США и приобрели обыкновенные акции у технологической компании, которая хорошо работала последние два года, думая, что она вот-вот взорвется. Вы решили купить колл-опционы на 5000 долларов, но у вас не хватило денег, поэтому вы также сняли их на своем маржинальном счете.

Если компания, акции которой вы купили с маржей, обанкротится, убытки начнут быстро расти.

Через две недели после покупки компания уличена в фальсификации финансовой информации. Происходит массовая распродажа акций, ваши технологические акции на 10 000 долларов ничего не стоят, и ваш брокер решает запросить маржинальные ссуды. Вы должны 15 000 долларов, и компания ожидает этого немедленно.

Паника на рынке

Всегда будут рыночные паники, смещения, волатильность и потрясения, влияющие на рынок. Многие инвесторы не обладают дисциплинированным подходом к инвестированию, поэтому в конечном итоге они следуют за инвестирующей толпой и оказываются несущими значительные убытки, когда рынок показывает возможность спада.

Когда на рынках наблюдается нисходящий тренд, инвесторы начинают паниковать и продавать, чтобы уменьшить свои потери. Рынок продолжает падать, поскольку прогнозы сбываются, и наступает рыночная паника.

Хотя вы, возможно, не паникуете, как остальная часть инвестирующей толпы, вы можете столкнуться с требованием маржи, которое может истощить ваши резервы или привести к возникновению долгов, если вы этого не запланировали.

Обвал рынка в 2020 году, вызванный распространением коронавируса, является прекрасным примером рыночной паники: промышленный индекс Доу Джонса упал более чем на 10 000 пунктов за один месяц, поскольку вирус распространился по всему миру.

Невозможно продать или поймать цены в середине падения

Начинающие инвесторы часто ошибаются, полагая, что для того, чтобы акция упала со 100 долларов за акцию до 20 долларов за акцию, ей нужно было сделать несколько остановок между 99 и 21 долларом на этом пути. К сожалению, цены могут немедленно переместиться из точки A в точку E, даже не достигнув B, C или D.

Хуже того, после падения до новых минимумов фондовый рынок может полностью закрыться, так что вы не сможете продать какие-либо из своих активов, чтобы удовлетворить требование маржи. Вы должны будете покрыть все это, взяв кредит в банке и переведя деньги брокеру по требованию.

Дивидендный доход может привести к увеличению налогов

Представьте, что вы покупаете с маржей акции Royal Dutch Shell на сумму 100 000 долларов. Вы должны получать около 6500 долларов в год в виде дивидендов, если акции приносят 6,5%.

Вместо этого есть большая вероятность, что ваш брокер возьмет купленные вами акции с маржей и ссудит их продавцам в короткие сроки. Вы никогда об этом не узнаете и даже не заметите, что это произошло. Брокер прикарманит себе дополнительный доход.

Вы можете даже не получать выплаты или дивиденды по акциям. Брокеры могут оставить их себе, чтобы вернуть вашу маржу.

Выплаты вместо дивидендов облагаются налогом по вашей обычной ставке подоходного налога, которая может быть почти вдвое выше. Вы получите свои 6500 долларов и должны будете добавить их к своему годовому доходу. Этого может быть достаточно, чтобы столкнуть вас со следующей налоговой категорией и увеличить налоги вместо того, чтобы давать вам дополнительные 6500 долларов для реинвестирования.

Можете ли вы использовать долг брокерской маржи?

Мысли об использовании долга по марже разнятся. Хорошее практическое правило для маржинального баланса счета никогда не превышать 5% рыночной стоимости кредита – и даже в этом случае использовать его только для краткосрочных потребностей в денежных потоках – т.е. через несколько дней вы вносите дополнительные средства, но хотите совершить покупку сегодня.

Лучшей альтернативой может быть договорная кредитная линия с вашим местным банком. Имея кредитную линию, вы можете использовать средства по своему усмотрению и возвращать их по графику, вместо того чтобы немедленно опорожнять свой счет.

Экономист, финансовый аналитик, трейдер, инвестор. Личные интересы – финансы, трейдинг, криптовалюты и инвестирование.

Дивидендная политика ВТБ

Эффективность работы компании принято оценивать по показателям рентабельности:

- активов;

- основных и оборотных средств;

- основного, собственного и заёмного капитала и т. д.

По рентабельности капитала кредитная организация отстаёт от своих ближайших конкурентов (Альфа Банка, Сбербанка). Тем не менее банк год от года улучшает показатели, и в динамике они выглядят весьма привлекательно. Причина заключается в том, что банк ВТБ придерживается довольно агрессивно инвестиционной стратегии, выражающейся в заключении ряда высокорискованных сделок.

Несмотря на ряд неудачных инвестиций, такая политика приносит свои плоды. На протяжении последних лет прибыль банка ВТБ стабильно растёт:

- 2015 г. – 1,7 млрд. руб.;

- 2016 г. – 50,6 млрд. руб.;

- 2017 г. – 120,1 млрд. руб.;

- 2018 г. – 178,8 млрд. руб.;

- 2019 г. – 180 млрд. руб. (прогноз).

Но означает ли это, что банк будет платить высокие дивиденды? Анализ размера объявленных дивидендов по обыкновенным акциям показывает, что прямой зависимости между чистой прибылью и размером дивидендов нет. По итогам довольно успешного для кредитной организации 2016 г. на выплату дивидендов было направлено 22% чистой прибыли, по итогам 2017 г. – чуть более 44%, 2018 г. – всего 6%.

В денежном выражении размер дивидендов по простым акциям ВТБ выглядит скромнее. За последние три года держатели 1000 акций кредитной организации получили:

- в 2016 г. – 1,17 руб.;

- в 2017 г. – 3,45 руб.;

- в 2018 г. – 1,10 руб.;

Эти цифры наглядно показывают, что инвестирование в бумаги банка имеет смысл только при покупке внушительного пакета.

Какие дивиденды выплатит ВТБ в 2020 году

Чтобы ответить на этот вопрос, нужно разобраться в структуре уставного капитала кредитной организации. Он состоит из трёх видов акций:

- обыкновенные – 12 960,5 млрд. шт.;

- привилегированные первого типа – 21 403,8 млрд. шт.;

- привилегированные второго типа – 3 073,9 млрд. шт.

Обыкновенные акции торгуются на бирже, их может приобрести любой частный инвестор. Более 60% этих бумаг находятся в собственности Росимущества, остальные – в свободном обращении. Ежедневный объём торгов простыми акциями ВТБ небольшой, эти бумаги приобретаются, в основном, консервативными инвесторами.

Привилегированные бумаги первого типа принадлежат Минфину РФ, второго типа – Агентству по страхованию вкладов.

Какие дивиденды обычно платит банк ВТБ? У кредитной организации довольно сложная дивидендная политика. В ней закреплено, что доходность по торгуемым обыкновенным и неторгуемым привилегированным акциям должна быть одинаковой. Определяется она, исходя из котировок бумаг спустя три месяца после окончания отчётного периода.

Иначе говоря, размер дивидендов определят рыночные цены акций банка, сложившиеся на конец марта 2020 г. Какими они будут, эксперты отвечают уклончиво, поскольку бумаги кредитной организации практически никогда не торгуются, исходя из дивидендной доходности. Поэтому прогнозные данные обычно основываются на премии к ОФЗ.

Текущий прогноз по дивидендам акций ВТБ по итогам 2019 г. (на 1000 акций):

По итогам 11 месяцев 2019 г. чистая прибыль по МСФО составила 165,4 млрд. руб. Если годовой прогноз по прибыли окажется верным, а этого можно ожидать, то на выплаты держателям акций кредитная организация направит до 90 млрд. руб.

Доходность акций банка

Фактическая доходность бумаг ВТБ невысока. В 2017 г. она составила 5,51%, в 2018 г. – 2,41%. Это сопоставимо со ставками по рублёвым депозитам банка. Очевидно, что на рынке акций есть масса более привлекательных инвестиционных инструментов.

В период 2020-2022 годов ВТБ планирует придерживаться правила 50% payout ratio. Это означает, что на выплаты акционерам направят 50% чистой прибыли банка по МСФО. Исходя из ожидаемого уровня прибыли кредитной организации, доходность простых акций банка в 2020 г. планируется на запредельном уровне 9,2% годовых.

Как приобрести акции ВТБ и получать дивиденды

Для приобретения ценных бумаг необходимо открыть в банке специальный брокерский счёт. Он даёт доступ на Московскую фондовую биржу, где можно купить любые акции и облигации.

Приобретённые бумаги будут учитываться в специальном хранилище (депозитарии), который обеспечит их сохранность. Все операции с ценными бумагами осуществляются дистанционно. Например, через личный кабинет на сайте брокера. Купить и продать ценные бумаги, а также получить по ним дивиденды можно не выходя из дома.

Как инвестор может получить дивиденды по акциям ВТБ? Зачисление причитающейся прибыли осуществляется в течение 10 или 25 дней (в зависимости от причитающейся суммы). Полученную прибыль можно снять наличными либо перевести на свой текущий счет (пластиковую карту).

Обратите внимание, что доход в виде дивидендов облагается НДФЛ по ставке 13% (для резидентов). Он будет удержан при выплате, поэтому прибыль от инвестирования вы получите уже за минусом налога.

Брокерский счёт для покупки акций ВТБ можно открыть у любого брокера, обращаться за этой услугой именно в одноимённый банк необязательно. Выбор компании, с которой вы будете работать, осуществляется исходя из нескольких критериев:

- надёжности;

- прозрачности;

- опыта работы на рынке;

- доступности и оперативности информации по торгам;

- размера взимаемых комиссий.

По мнению опытных инвесторов, на сегодняшний день лучшие брокеры – это ПАО Сбербанк, Тинькофф Инвестиции, ВТБ Капитал Инвестиции, БКС Брокер, Открытие Брокер. Чтобы определиться с выбором, имеет смысл изучить официальные рейтинги, размещённые на сайте Московской биржи, портале Банки.ру, других ресурсах профильной тематики, и обязательно ознакомиться с текущим размером взимаемых комиссий. Если он окажется высоким, итоговый результат инвестирования в акции банка ВТБ вас разочарует.

Если вам нужна БЕСПЛАТНАЯ юридическая консультация, задайте свой вопрос по телефону

При покупке акций инвесторы рассчитывают на получение дохода от разницы в курсовой стоимости ценных бумаг. Также акционеры компании получают дополнительную прибыль в виде дивидендoв. Не является исключением и акционерное общество ВТБ.

Сегодня, я расскажу о том, какие дивиденды ВТБ получают держатели акций, о сроках выплат.

Дивидендная политика ВТБ

По итогам финансового года рассчитывается чистая прибыль АО ВТБ. Вопрос выплаты дивидендов решается на общем летнем собрании.

Номинальные владельцы бумаг получают дивиденды через доверительного управляющего спустя десять дней. Другие держатели активов — через 25 дней. Наличные суммы не выплачиваются. Доход начисляется на брокерский счет или переводится на счет в банке, реквизиты которого были указаны в договоре на брокерское и депозитарное обслуживание.

Успей воспользоваться удвоением налогового вычета до 31 декабря 2021 г.

АО ВТБ выплачивает из чистого дохода от 20 до 80% средств в качестве дивидендов. Доходность бумаг банка не превышает 4% в год. Среднее значение по дивидендам в последние годы составляет около 2%.

По уставу акционерное общество имеет 3 вида акций:

- привилегированные первого типа;

- привилегированные второго типа;

- обыкновенные акции.

Министерство финансов владеет первым типом привилегированных акций. Второй тип префов принадлежит АСВ (Агентству по страхованию вкладов). Обыкновенные акции в размере 70% принадлежат Росимуществу.

Остальные акции принадлежат разным инвесторам.

Все дивиденды ВТБ за последние 10 лет

Рассмотрю более подробно размер дивидендов, выплаченных компанией с 2008 года. Для наглядности представляю таблицу доходности по обыкновенным акциям ВТБ.

Ошибка загрузки таблицы.

Какие дивиденды выплатит ВТБ в 2022 году

В 2022 году ВТБ выплатит от 0,0010987 рубля за 1 обыкновенную акцию (около 30% от чистой прибыли).

Когда банк выплатит дивиденды в 2022 году

АО ВТБ выплатит дивиденды после июньской отсечки в июле 2022 года.

Доходность акций банка

Среднее значение дохода составляет около 4%. В 2017 году выплаты дивидендов составили более 15 млрд. рублей.

Как приобрести акции ВТБ и получать дивиденды

Для покупки бумаг необходимо открыть брокерский счет. Это можно сделать у представителей МФБ (Московская фондовая биржа) — лицензированных брокеров.

Лучшие брокеры

| Название | Рейтинг | Плюсы | Минусы |

| Финам | 8/10 | Самый надежный | Комиссии |

| Открытие | 7/10 | Низкие комиссии | Навязывают услуги |

| БКС | 7/10 | Самый технологичный | Навязывают услуги |

| Кит-Финанс | 6.5/10 | Низкие комиссии | Устаревшее ПО и ЛК |

Список лучших брокеров включает следующие компании: ЦерихКэпитал, ВТБ 24, БКС, Атон, Альфа банк, Промсвязьбанк, Открытие брокер, Сбербанк.

Предупреждение о Форекс и БО

Форекс и БО никак не связаны с ценными бумагами компаний. Регуляторы здесь отсутствуют.

Акции можно купить только через брокеров, которые имеют лицензию ЦБ.

Заключение

Ценные бумаги ВТБ приносят прибыль владельцам в виде дивидендов на регулярной основе. Размер вознаграждения меняется каждый год в зависимости от прибыли банка. Но половина дохода гарантированно выплачивается акционерам.

Простая программа для торговли на бирже. Где теряем деньги? Какая минимальная сумма нужна? Любите дивиденды?

Женщины и инвестиции… в наши дни это звучит уже настолько привычно, что ни у кого не возникает никаких вопросов. Ведь раньше это считалось чисто мужским делом, по крайней мере, я так считала.

Но события последних дней (или уже месяцев) заставили меня посмотреть в сторону Биржи. Трудно, непонятно, сложно, но надо! Надо как-то сохранить те копейки, что удалось скопить. Сохранить и по возможности приумножить.

Я особо не мудрствовала. У меня есть банковская карта ВТБ, и потому я решила, что воспользуюсь услугами этого банка, в части инвестиций. Да к тому же я прочитала, что в СБ в подобной программе валюту можно покупать только от 1000 долларов (евро). Меня это не устраивает - нет столько денег .

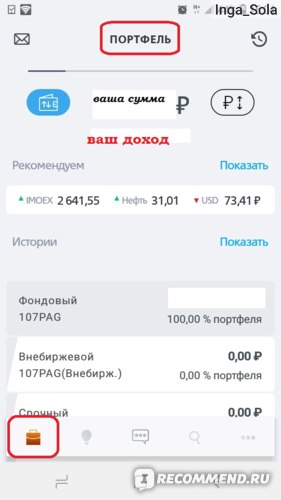

ВТБ "Инвестиции"

А теперь по пунктам:

А теперь о расходах!

Да, сама программа и её использование бесплатные, но вот любое движение будет стоить вам денег, и я расскажу каких. И заодно о своих ошибках (на них и училась).

Комиссия брокера за каждую сделку и по продаже и по покупке ценных бумаг составляет 0,05% от суммы сделки и 0,01% это комиссия биржи. Итого 0,06%.

Для примера за акцию стоимостью 1000 рублей вы заплатите 6 рублей.

А кроме этого, комиссия за подачу заявки на сделку, вывод денег и перевод между счетами 150 рублей за одно поручение.

Покупка акции это и есть заявка, то есть к 6 рублям плюсуете еще и 150 рублей. Как вам?

Это первое правило! Почему сконцентрировала на этом внимание? Потому что начинают все с небольшой суммы. Так считайте свои расходы сразу же, чтобы не выйти в минус.

Понять какая комиссия невозможно! Я это сделал только методом расчета!

А теперь мини экскурс

Это ваш "Кошелек". Тут всё понятно - сумма, что у вас есть и процент, который получите или потеряете.

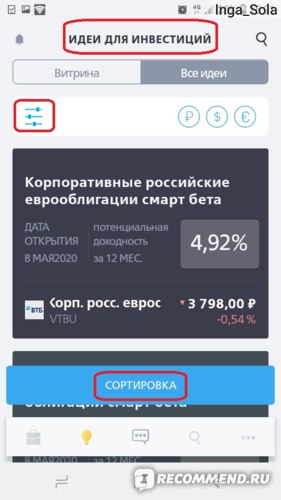

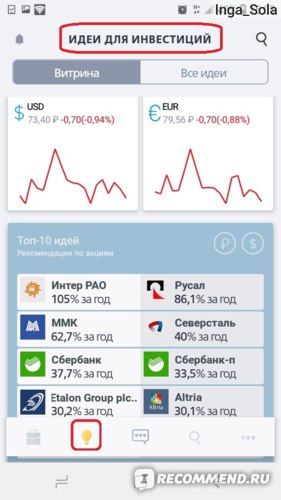

Идеи для инвестирования. Ознакомится надо и очень внимательно!

Выбрав компанию, чьи акции хотите купить, смотрите график изменения стоимости акции. Самый показательный - это за 5 лет. Ясно куда компания идет и каким путем

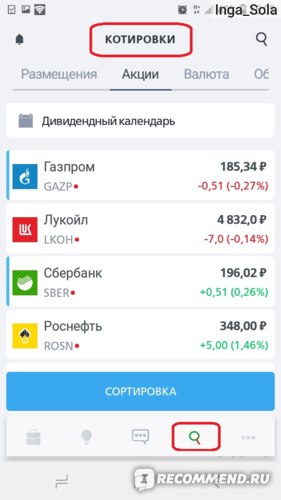

На этой странице будет "Дивидендный календарь". Видите строку верху?

Только помните, что все умные и берут акции, стараясь получить дивиденды и поэтому за пару недель стоимость этих акций растет!

То есть, вы можете купить акции на 10.000 рублей 10 штук по 1.000 рублей, получить на них 300 рублей дивидендов, а на следующий день после выплаты дивидендов они упадут (что естественно) до 900 рублей за штуку и у вас будет минус 700 рублей:

- 10 шт*1000= покупаем до выплаты дивидендов и 10шт*900= продаем после выплаты дивидендов, итого минус 1000, перекроем её 300= дивидендов и получим минус 700 рублей.

Так что, тут надо внимательно смотреть график роста стоимости акций по каждому предприятию.

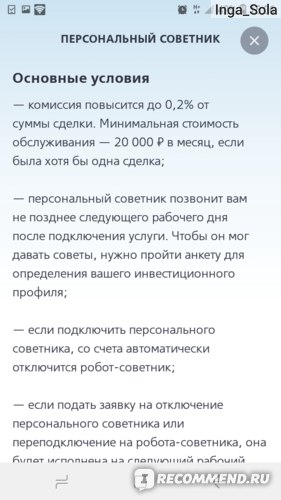

Если у вас сумма больше 50.000 рублей, то можно воспользоваться услугой персонального советника. Но я пока не прохожу по сумме. Все условия можно увидеть на фото ниже.

Ежемесячно вам будет приходить отчет о ваших операциях ("Реестр поручений"). Приходить будет на электронную почту, что вы укажите при регистрации. А также можно будет посмотреть в самой программе. Вот здесь.

Я выводила на карту ВТБ. Деньги поступают не сразу, а на следующий день. Говорю только о своем опыте.

И никогда и ни при каких условиях не кредитоваться! Не брать сумму у биржи! Только на свои! И следить за своей суммой!

Нравится ли мне это? Уже месяц как да. Сколько заработала? Пока нисколько, потому что купила акции немного у 8 компаний, и потеряла на комиссиях. А сумма у меня небольшая, и потому весь доход ушел за обслуживание этих комиссий. Но я назвала её платой за обучение.

Это лишь самый минимум знаний, который нужен для инвестирования. Так сказать техническая сторона.

Главное, "холодная голова"! Миллионы не заработать, но какой-то процент можно.

Программа эта удобная, простая и как раз для любителей, которые не оперируют миллионными сделками.

Дивидендная политика ВТБ

Эффективность работы компании принято оценивать по показателям рентабельности:

- активов;

- основных и оборотных средств;

- основного, собственного и заёмного капитала и т. д.

По рентабельности капитала кредитная организация отстаёт от своих ближайших конкурентов (Альфа Банка, Сбербанка). Тем не менее банк год от года улучшает показатели, и в динамике они выглядят весьма привлекательно. Причина заключается в том, что банк ВТБ придерживается довольно агрессивно инвестиционной стратегии, выражающейся в заключении ряда высокорискованных сделок.

Несмотря на ряд неудачных инвестиций, такая политика приносит свои плоды. На протяжении последних лет прибыль банка ВТБ стабильно растёт:

- 2015 г. – 1,7 млрд. руб.;

- 2016 г. – 50,6 млрд. руб.;

- 2017 г. – 120,1 млрд. руб.;

- 2018 г. – 178,8 млрд. руб.;

- 2019 г. – 180 млрд. руб. (прогноз).

Но означает ли это, что банк будет платить высокие дивиденды? Анализ размера объявленных дивидендов по обыкновенным акциям показывает, что прямой зависимости между чистой прибылью и размером дивидендов нет. По итогам довольно успешного для кредитной организации 2016 г. на выплату дивидендов было направлено 22% чистой прибыли, по итогам 2017 г. – чуть более 44%, 2018 г. – всего 6%.

В денежном выражении размер дивидендов по простым акциям ВТБ выглядит скромнее. За последние три года держатели 1000 акций кредитной организации получили:

- в 2016 г. – 1,17 руб.;

- в 2017 г. – 3,45 руб.;

- в 2018 г. – 1,10 руб.;

Эти цифры наглядно показывают, что инвестирование в бумаги банка имеет смысл только при покупке внушительного пакета.

Какие дивиденды выплатит ВТБ в 2020 году

Чтобы ответить на этот вопрос, нужно разобраться в структуре уставного капитала кредитной организации. Он состоит из трёх видов акций:

- обыкновенные – 12 960,5 млрд. шт.;

- привилегированные первого типа – 21 403,8 млрд. шт.;

- привилегированные второго типа – 3 073,9 млрд. шт.

Обыкновенные акции торгуются на бирже, их может приобрести любой частный инвестор. Более 60% этих бумаг находятся в собственности Росимущества, остальные – в свободном обращении. Ежедневный объём торгов простыми акциями ВТБ небольшой, эти бумаги приобретаются, в основном, консервативными инвесторами.

Привилегированные бумаги первого типа принадлежат Минфину РФ, второго типа – Агентству по страхованию вкладов.

Какие дивиденды обычно платит банк ВТБ? У кредитной организации довольно сложная дивидендная политика. В ней закреплено, что доходность по торгуемым обыкновенным и неторгуемым привилегированным акциям должна быть одинаковой. Определяется она, исходя из котировок бумаг спустя три месяца после окончания отчётного периода.

Иначе говоря, размер дивидендов определят рыночные цены акций банка, сложившиеся на конец марта 2020 г. Какими они будут, эксперты отвечают уклончиво, поскольку бумаги кредитной организации практически никогда не торгуются, исходя из дивидендной доходности. Поэтому прогнозные данные обычно основываются на премии к ОФЗ.

Текущий прогноз по дивидендам акций ВТБ по итогам 2019 г. (на 1000 акций):

По итогам 11 месяцев 2019 г. чистая прибыль по МСФО составила 165,4 млрд. руб. Если годовой прогноз по прибыли окажется верным, а этого можно ожидать, то на выплаты держателям акций кредитная организация направит до 90 млрд. руб.

Доходность акций банка

Фактическая доходность бумаг ВТБ невысока. В 2017 г. она составила 5,51%, в 2018 г. – 2,41%. Это сопоставимо со ставками по рублёвым депозитам банка. Очевидно, что на рынке акций есть масса более привлекательных инвестиционных инструментов.

В период 2020-2022 годов ВТБ планирует придерживаться правила 50% payout ratio. Это означает, что на выплаты акционерам направят 50% чистой прибыли банка по МСФО. Исходя из ожидаемого уровня прибыли кредитной организации, доходность простых акций банка в 2020 г. планируется на запредельном уровне 9,2% годовых.

Как приобрести акции ВТБ и получать дивиденды

Для приобретения ценных бумаг необходимо открыть в банке специальный брокерский счёт. Он даёт доступ на Московскую фондовую биржу, где можно купить любые акции и облигации.

Приобретённые бумаги будут учитываться в специальном хранилище (депозитарии), который обеспечит их сохранность. Все операции с ценными бумагами осуществляются дистанционно. Например, через личный кабинет на сайте брокера. Купить и продать ценные бумаги, а также получить по ним дивиденды можно не выходя из дома.

Как инвестор может получить дивиденды по акциям ВТБ? Зачисление причитающейся прибыли осуществляется в течение 10 или 25 дней (в зависимости от причитающейся суммы). Полученную прибыль можно снять наличными либо перевести на свой текущий счет (пластиковую карту).

Обратите внимание, что доход в виде дивидендов облагается НДФЛ по ставке 13% (для резидентов). Он будет удержан при выплате, поэтому прибыль от инвестирования вы получите уже за минусом налога.

Брокерский счёт для покупки акций ВТБ можно открыть у любого брокера, обращаться за этой услугой именно в одноимённый банк необязательно. Выбор компании, с которой вы будете работать, осуществляется исходя из нескольких критериев:

- надёжности;

- прозрачности;

- опыта работы на рынке;

- доступности и оперативности информации по торгам;

- размера взимаемых комиссий.

По мнению опытных инвесторов, на сегодняшний день лучшие брокеры – это ПАО Сбербанк, Тинькофф Инвестиции, ВТБ Капитал Инвестиции, БКС Брокер, Открытие Брокер. Чтобы определиться с выбором, имеет смысл изучить официальные рейтинги, размещённые на сайте Московской биржи, портале Банки.ру, других ресурсах профильной тематики, и обязательно ознакомиться с текущим размером взимаемых комиссий. Если он окажется высоким, итоговый результат инвестирования в акции банка ВТБ вас разочарует.

Если вам нужна БЕСПЛАТНАЯ юридическая консультация, задайте свой вопрос по телефону

Читайте также: