Как рассчитать страховые взносы ип

Обновлено: 07.05.2024

Взносы ИП потому и фиксированные, что платить их нужно независимо от того, работал предприниматель или нет. Но есть случаи, в которых за нерабочий период можно не платить. Как в таких ситуациях посчитать взносы — расскажем в статье.

Вы узнаете

Когда можно не платить

За месяцы до открытия и после закрытия ИП взносы платить не нужно.

Например, ИП Красавин Н. Н. открыл ИП в марте 2020 и прекратил деятельность в январе 2021. Взносы за себя он заплатит только за март-декабрь 2020 и за январь 2021 года.

Действующее весь год ИП вправе не платить взносы в случаях:

- отпуска по уходу за каждым ребенком до 1,5 лет, но не более 6 лет в общей сложности;

- военной службы;

- ухода за инвалидом I группы, ребенком-инвалидом или за лицом, достигшим возраста 80 лет;

- проживания вместе с супругами-военнослужащими в местностях, где отсутствует возможность трудоустройства, но не более 5 лет в общей сложности;

- периода проживания за границей с супругами, направленными в дипломатические представительства и консульские учреждения РФ, постоянные представительства РФ при международных организациях, торговые представительства РФ в иностранных государствах и т п., но не более 5 лет в общей сложности.

Например, ИП Гончарова С. А. с января 2020 по май 2021 была в отпуске по уходу за ребенком и деятельность не вела. Значит, взносы за 2020 и 5 месяцев 2021 ей платить не нужно.

Чтобы воспользоваться освобождением от страховых взносов, придется подтвердить событие в налоговой, а также доказать отсутствие деятельности и доходов. Подробный список документов для каждого случая указан в письме ФНС России от 26.04.2017 № БС-4-11/7990@.

Предприниматели на НПД — самозанятые, фиксированные взносы платить не должны. Но могут делать это добровольно ради пенсионного стажа (ст. 29 Закона от 15.12.2001 № 167-ФЗ) или больничных пособий (ч. 3 ст. 2 Закона от 29.12.2006 № 255-ФЗ; Письмо ФСС от 28.02.2020 № 02-09-11/06-04-4346).

Некоторые ИП пользуются освобождением для самозанятых, чтобы сэкономить на взносах за период, когда прогнозируется длительный период простоя. Пока деятельность не ведется — переходят на режим НПД.

Как рассчитать за неполный год

Проще всего рассчитать взносы за полные и неполные месяцы работы отдельно. А затем сложить эти суммы.

Страховые платежи за полные месяцы = Сумма годовых взносов : 12 × Количество полных месяцев работы ИП.

Страховые платежи за неполные месяцы = Сумма годовых взносов : 12 : Количество дней в месяце х Количество дней работы ИП.

Если доход ИП превысит 300 000 руб. — общая сумма взносов, которую он должен заплатить в бюджет, будет зависеть непосредственно от полученного дохода, но при этом не может превышать 268 010 руб. (259 584 руб. ПФР + 8 426 руб. ФОМС).

Как вернуть переплату по допвзносам ПФР? Чек-лист здесь.

Сервисы для авторасчета взносов

Чтобы не тратить время на подсчеты взносов вручную, используйте готовые сервисы:

Укажите период и сумму дохода — получите список взносов к уплате с КБК и суммами. Отдельным документом можно выгрузить пояснения к расчету — как получилась каждая сумма.

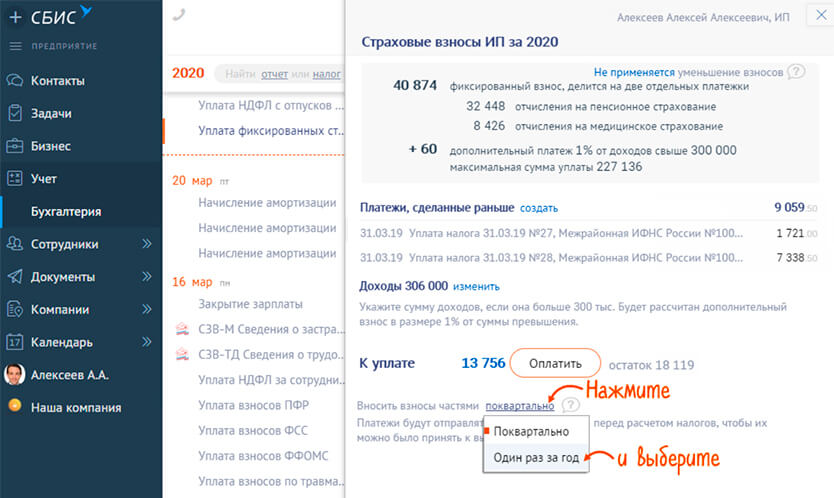

Расчет полностью автоматический — программа сама видит даты регистрации или закрытия ИП по выписке ЕГРИП, определяет доходы по банку и кассе, заполняет платежки в ИФНС. Как платить — разово или поквартально — легко настроить прямо в расчете.

Автоматический расчет взносов ИП

Когда платить и отчитываться

Если предприниматель работает без наемных сотрудников, то страховые взносы за неполный год он просто перечисляет в налоговую:

- 31 декабря 2021 — для фиксированной части взносов.

- 1 июля 2021 — для уплаты 1% за 2020 год.

- 1 июля 2022 — для уплаты 1% за 2021 год.

- Отчеты заполнять не нужно.

Некоторые предприниматели откладывают уплату взносов на конец года. Но такая стратегия не всегда выгодна, особенно в случае резкого снижения доходов или закрытия ИП в 3-4 квартале.

Поясним на примере:

Доходы ИП без сотрудников на УСН доходы за 2021 год:

- 1 квартал — 400 000 руб., налог 24 000 руб.

- 2 квартал — 400 000 руб., налог 24 000 руб.

- 3 квартал — 50 000 руб., налог 3 000 руб.

- 4 квартал — 30 000 руб., налог 1 800 руб.

Если поквартально платить взносы по 10 218 руб., то ИП сможет уменьшить УСН на эту сумму в 1-2 квартале, а в 3-4 совсем не платить. В случае годовой уплаты взносов сумма налога УСН за 4 квартал составит всего 1800 руб., а уменьшить можно на 40 872 руб. уплаченных взносов. В итоге в налоговой по УСН зависнет переплата — 39 000 руб.

Все про правила расчета взносов ИП. Как рассчитать взносы в разных ситуациях? На какие КБК и когда придется платить?

Что такое фиксированные взносы и почему они уже не фиксированные

Фиксированными взносами назывались страховые взносы на обязательное пенсионное страхование и на обязательное медицинское страхование, уплачиваемые индивидуальными предпринимателями, адвокатами, нотариусами и иными лицами, занимающимися частной практикой.

До 2014 года фиксированные взносы были действительно фиксированными (устанавливаемые на год) и одинаковыми для всех уплачивающих их лиц. Затем вступили в силу поправки в законодательство, изменяющие порядок исчисления взносов и по сути взносы перестали быть фиксированными, поскольку часть взносов зависит от дохода предпринимателя.

А с 2018 года такое название убрано из нормативных документов. Мы же продолжим называть эти взносы фиксированными для удобства и потому, что название привычно для предпринимателей.

С 2017 года порядок уплаты фиксированных страховых взносов регулируется главой 34 Налогового кодекса и уплачиваются взносы не во внебюджетные фонды, а в территориальные налоговые инспекции по месту регистрации ИП.

Кто платит фиксированные взносы

Взносы в фиксированном размере обязательны к уплате всеми индивидуальными предпринимателями, независимо от системы налогообложения ИП, ведения хозяйственной деятельности и наличия доходов. В частности, если ИП работает где-то по трудовому договору, и за него уплачиваются страховые взносы работодателем, это не является основанием для освобождения от уплаты взносов, исчисленных в фиксированном размере.

С 2013 года можно не уплачивать фиксированные взносы за следующие периоды:

- служба по призыву в армии;

- период ухода одного из родителей за каждым ребенком до достижения им возраста полутора лет, но не более трех лет в общей сложности;

- период ухода, осуществляемого трудоспособным лицом за инвалидом I группы, ребенком-инвалидом или за лицом, достигшим возраста 80 лет;

- период проживания супругов военнослужащих, проходящих военную службу по контракту, вместе с супругами в местностях, где они не могли трудиться в связи с отсутствием возможности трудоустройства, но не более пяти лет в общей сложности;

- период проживания за границей супругов работников, направленных в дипломатические представительства и консульские учреждения Российской Федерации, постоянные представительства Российской Федерации при международных организациях, торговые представительства Российской Федерации в иностранных государствах, представительства федеральных органов исполнительной власти, государственных органов при федеральных органах исполнительной власти либо в качестве представителей этих органов за рубежом, а также в представительства государственных учреждений Российской Федерации (государственных органов и государственных учреждений СССР) за границей и международные организации, перечень которых утверждается Правительством Российской Федерации, но не более пяти лет в общей сложности.

Однако если в вышеуказанные периоды предпринимательская деятельность осуществлялась, то взносы придется уплачивать (п.7 статьи 430 НК РФ).

От чего зависит размер взносов

До 1 января 2018 года размеры взносов ИП зависели от МРОТ.

С 2014 года размер фиксированных взносов зависит и от годового дохода ИП, так как при превышении в течение года дохода 300 тыс.руб. необходимо начислить ещё 1% взноса с суммы дохода, превышающей 300 тыс.руб.

Доход считается следующим образом:

Тарифы фиксированных взносов

| Плательщики | ПФР , страховая часть | ФФОМС |

|---|---|---|

| ИП (независимо от системы налогообложения), нотариусы, адвокаты и иные лица, обязанные уплачивать фиксированные взносы | 22.0% (из них 6% солидарная часть тарифа, 16% индивидуальная) | 5.1% |

Зачем нужны тарифы взносов, если они считаются у ИП не в процентах от дохода? А от тарифа взносов ПФР зависит сколько пенсионных баллов вам начислят.

Фиксированные взносы на 2020 год при доходе 300 тыс. рублей и меньше составят:

- в Пенсионный фонд — 32 448 руб.;

- в Федеральный фонд обязательного медицинского страхования — 8 426 руб.

| Плательщики | ПФР , страховая часть | ФФОМС |

|---|---|---|

| ИП (независимо от системы налогообложения), нотариусы, адвокаты и иные лица, обязанные уплачивать фиксированные взносы | Год: 32448 Квартал: 8112 Месяц: 2704 | Год: 8426 Квартал: 2106,50 Месяц: 702,16667 |

Всего: 40 874 руб.

ИП, нотариусы и адвокаты уплачивают взносы в фиксированном размере только за самих себя. С выплат физическим лицам по трудовым и гражданско-правовым договорам уплачиваются страховые взносы на обязательное страхование , которые рассчитываются исходя из начисленных выплат в пользу этих лиц.

Фиксированные взносы уплачивают также главы КФХ за себя и за членов КФХ. При этом, размер фиксированных взносов не зависит от величины доходов хозяйства (п.2 ст.430 Налогового кодекса)

Если плательщики взносов начинают осуществлять предпринимательскую либо иную профессиональную деятельность после начала очередного расчетного периода , размер страховых взносов, подлежащих уплате ими за этот расчетный период, определяется пропорционально количеству календарных месяцев деятельности. За неполный месяц деятельности размер страховых взносов определяется пропорционально количеству календарных дней этого месяца.

Калькулятор взносов можно найти на сайте в разделе Инструменты .

Округление до 4 знака необходимо для более точного расчета, хотя понятно, что в рубле только 100 копеек, но иначе не сойдется годовая сумма. Почему-то законодатели не додумались утвердить годовую сумму взноса, кратную 12.

Внимание! Для ИП, ведующих деятельность в пострадавших отраслях экономики, размер фиксированных взносов в ПФР в 2020 году снижен на 12 130 рублей (1 МРОТ). Таким образом, годовая сумма взносов в ПФР в 2020 году у них составит 20 318 рублей. Пострадавшая отрасль определяется только по основному коду ОКВЭД, заявленному в ЕГРИП!

Расчет взносов при доходах свыше 300 тыс.рублей

В случае, если величина дохода плательщика страховых взносов за расчетный период превышает 300 000 рублей, помимо фиксированных пенсионных взносов указанных выше (32448 руб.) уплачиваются взносы в размере 1% от дохода, превышающего 300 000 рублей. Обратите внимание! Взносы по медицинскому страхованию с доходов свыше 300 тыс.рублей не уплачиваются! Т.е. сумма взносов в ФФОМС фиксированная для всех ИП, вне зависимости от суммы годового дохода.

Пример: Доход индивидуального предпринимателя в 2020 году составил: 350 000 руб. по деятельности, облагаемой УСН и 100 000 руб. по деятельности, по которой применяется ЕНВД (как считаются доходы, указано выше). Итого 450 000 руб. Сумма взносов в ПФ за 2020 год составит 32 448 + (450 000 − 300 000) × 1% = 33 948руб. Сумма взносов в ФФОМС 8 426 руб.

Общая сумма фиксированных страховых взносов в ПФ за год не может быть более восьмикратного фиксированного размера страховых взносов, установленного на год. Т.е. не больше, чем 32 448×8 = 259 584 руб.

Пример: Доход индивидуального предпринимателя на УСНО в 2020 году составил: 30 000 000 руб. Сумма взносов за 2020год составила бы 32 448 + (30 000 000 − 300 000) × 1% = 329 448 руб, однако поскольку она больше максимально возможных взносов 259 584 руб., уплачивается 259 584 руб. взносов в ПФ и взносы в ФФОМС в размере 8 426 руб.

Срок уплаты взносов

Страховые взносы за расчетный период уплачиваются ИП не позднее 31 декабря текущего календарного года, за исключением взносов в размере 1% с дохода, превышающего 300 тыс.рублей.

Страховые взносы, исчисленные с суммы дохода плательщика страховых взносов, превышающего 300 000 рублей за расчетный период, уплачиваются плательщиком страховых взносов не позднее 1 июля года, следующего за истекшим расчетным периодом.

Взносы (в том числе и взносы на обязательное медицинское страхование) уплачиваются с 1 января 2017 года не в Пенсионный фонд, а в налоговую инспекцию. В том числе и взносы за прошлые годы.

Отчетность по фиксированным взносам

КФХ один раз в год, в срок не позднее 30 января, подают в ИФНС (Расчет по страховым взносам КНД-115111). С 2012 года индивидуальные предприниматели, нотариусы, адвокаты, не производящие выплаты и иные вознаграждения физическим лицам, никакой отчетности по своим взносам не сдают!

Взносы с 1 января 2017 года необходимо уплачивать на реквизиты ФНС, а не Пенсионного фонда!

182 1 02 02140 06 1110 160 — Фиксированные пенсионные взносы ИП, отдельного КБК для взносов в размере 1% от дохода свыше 300 тыс.рублей с 2017 года не предусмотрено.

182 1 02 02103 08 1013 160 — Фиксированные взносы ИП на медицинское страхование.

АКЦИЯ ПРОДЛЕНА

Оплатить взнос за 2021 год нужно до 1 июля 2022 года. Расскажем, как рассчитать дополнительный взнос, куда и как его платить.

Эксперт — Марина Калмыкова, продакт-менеджер Модульбухгалтерии. Записалa Ирина Усиченко, шеф-редактор.

Что это за взносы

Индивидуальные предприниматели платят налоги и взносы. Взносы называют страховыми: они нужны, чтобы бесплатно сходить к врачу по медполису и получать пенсию в старости.

Страховые взносы делятся на:

- фиксированный взнос для всех ИП, он не зависит от размера дохода. Нужно оплатить не позднее 31 декабря текущего года — одной суммой или разбить, например, по кварталам;

- дополнительный взнос — если доход больше 300 тыс. руб., это 1% с дохода. Его нужно платить не позднее 1 июля года, следующего за истекшим расчетным периодом. При этом есть максимум, больше которого взнос не может быть, даже если доходы очень большие. Максимальный взнос составляет:

- за 2021 г. — 259 тыс. руб.;

- за 2022 г. — 275 тыс. руб.;

- за 2023 г. — 293 тыс. руб.

Хорошая новость в том, что взносами можно погасить налог ИП. В некоторых случаях полностью. Об этом дальше.

Что считают доходом

На упрощенке 6% доходом считается всё, что вы получаете наличкой или на расчетный счет, без вычета расходов.

Деньги, которые пришли на счет и в кассу наличными, — ваш доход, с него надо платить налог.

Налог не платят:

- с пополнений личными деньгами,

- займов,

- залогов,

- кредитов или банковских гарантий,

- платежей за возврат от поставщиков,

- возвратов от налоговой, если заплатил слишком много,

- целевого финансирования (гранты ).

Все об упрощенке 6%

Допустим, за год от клиентов пришло 600 тыс. руб. дохода, а еще 20 тыс. руб. предприниматель вносил на свой счет сам, когда не хватало на покупку материалов. Платить налог всё равно нужно с 600 тыс. руб.

Если вы принимаете наличные, вы должны пробить кассовый чек.

Как рассчитать взнос

Дополнительные взносы считают по формуле: (Доход ИП − 300 тыс. руб.)*1%.

Весь доход ИП за год — 600 тыс. руб.

Взносы к уплате: (600 тыс. руб. − 300 тыс. руб.)*1% = 3 тыс. руб.

Эту сумму нужно заплатить до 1 июля следующего года.

Куда и как платить

Чтобы оплатить дополнительные взносы, можно выбрать один из вариантов: заполнить в личном кабинете своего банка квитанцию для оплаты или сформировать платежку на сайте налоговой.

Сервис налоговой удобен тем, что уже не запутаешься в КБК, реквизитах. Нужно вбить только ИНН плательщика, имя и адрес.

Как платить меньше

Уплаченные взносы за себя можете учесть при расчете налога на УСН:

Если вы платили налог и взносы в течение календарного года, вы можете сэкономить. Но даже если позже — ничего страшного, эти суммы все равно будут учтены для расчета налога за следующий год.

Стоит ли переезжать в Удмуртию, чтобы платить 1% налогов

Кроме страховых взносов предприниматели платят налог. В нашем случае на УСН — 6% с доходов ИП. Хорошая новость, что этот налог можно погасить за счет взносов. Если предприниматель работает без сотрудников в штате, он уменьшает налог на всю сумму страховых взносов. ИП с работниками может понизить налог до 50%, не больше.

Вот как это работает:

- Весь доход ИП за год — 600 тыс. руб. Сотрудников нет.

- Налог с дохода за год 36 тыс. руб.: 600 тыс. руб.*6%

- Фиксированные взносы за 2021 год: 40 874 руб.

- Дополнительные страховые взносы — 3 тыс. руб.: (600 тыс. руб. − 300 тыс. руб.)*1%

- ИП уменьшает налог на страховые взносы: 36 000 − 40 874 − 3 000 получается 0 руб. к оплате.

- Выходит, что оплатить нужно не 36 тыс. руб., а 0 руб.

Если ИП платит налог каждый квартал, то уменьшается налог на взносы, которые оплатил в квартале: из суммы налога за первый квартал вычитают взносы, которые оплатили в первом квартале, с 1 января по 31 марта.

- За первый квартал 2021 налог предпринимателя 5 тыс. руб.

- В этом же квартале он заплатил часть страховых взносов 3 тыс. руб.

- Налог к оплате — 2 тыс. руб.: 5 тыс. руб. − 3 тыс. руб.

За 2021 год предприниматель заработал 370 тыс. руб. Его налог — 22,2 тыс. руб.

- Налог он платит поквартально: 3,4; 7.5; 8,9 и 2,4 тыс. руб.

- Фиксированные взносы ИП за год всего — 40 874 руб, фактически оплачено 22 200 руб.

- Они уменьшили налог полностью: 22 200 руб. − 22 200 руб. = 0 руб.

- Предприниматель не платит налог за этот год, потому что оплатил взносы в сумме 22 200 руб. Так как фиксированные взносы за год составляют 40 874 руб., ему нужно до конца года доплатить 18 674 руб., чтобы налоговая не начислила пени за нарушение сроков оплаты фиксированной части страховых взносов.

- Дополнительные взносы он оплатил в следующем году: (370 тыс. руб. − 300 тыс. руб.)*1% = 700 руб. Они уменьшат налог 2022 года.

В 2021 году нужно заработать 681 233 руб., чтобы фиксированные взносы полностью погасили налог. Можно оплатить взносы целиком в первом же квартале. Тогда не придется каждый квартал платить налог, его будут погашать оплаченные взносы. А если заработаете больше 681 233 руб., доплатите оставшийся налог до 30 апреля 2022 года.

- В первом квартале 2021 года ИП получил доход 100 тыс. руб., налог — 6 тыс. руб. Это укладывается в сумму взносов, налог пока не платим.

- Во втором квартале доход — 200 тыс. руб., налог — 12 тыс. руб., а вместе с первым кварталом 18 тыс. руб. Опять укладываемся и не платим.

- В третьем квартале доход — 100 тыс. руб., налог — 6 тыс. руб., а вместе с первым и вторым кварталом 24 тыс. руб. Снова уложились в сумму взносов, платить налог в третьем квартале не нужно.

- В четвертом квартале ИП заработал 300 тыс. руб., налог — 18 тыс. руб., весь налог за год — 42 тыс. руб. Это больше взносов, считаем, сколько должны в налоговую: 42 000 − 40 874 = 1126 руб.

- Всего за год предприниматель заработал 700 тыс. руб. значит, его дополнительный взнос: (700 тыс. руб. — 300 тыс. руб.)*1% = 4000 руб. Это за 2021 год, но заплатит эти деньги до июля 2022 года. Это крайний срок оплаты, но можно оплатить заранее и уменьшить налог в 2021 году.

В целом правило такое: платите взносы в том периоде, когда они начислены и за который хотите уменьшить налог.

Что будет, если не заплатить

Пени считают со дня, следующего за сроком уплаты налога, по день фактической уплаты включительно. Например, если срок уплаты — 25-е число, а вы перечислили налог 29-го, пени начислят за четыре дня — с 26-го по 29-е.

В первые 30 дней просрочки пени за каждый день считайте по 1/300 ставки рефинансирования, а начиная с 31-го дня — по 1/150. Например, при ставке 7,5% и долгу по налогу 100 тыс. руб. пени за день — 25 руб. (100 тыс. руб. x 7,5% / 300), а с 31-го дня просрочки — 50 руб. (100 тыс. руб. x 7,5% / 150). Если во время просрочки ставка рефинансирования менялась, считайте пени по каждой ставке отдельно.

Налоговая списывает задолженность с расчетного счета ИП. Если денег на счете не окажется, передает дело судебным приставам, и задолженность из налоговой превращается в судебную. Индивидуальные предприниматели отвечают за долги личным имуществом, поэтому приставы могут списать деньги с личных счетов.

Кроме налогов предприниматели должны перечислять обязательные платежи в фонды. Порядок расчета и суммы периодически меняются. В каком-то случае нужно заплатить фиксированную сумму, а в других ситуациях приходится отталкиваться от ежегодного дохода. Рассмотрим, какие взносы должен платить ИП на общей системе налогообложения.

- Страховые взносы ИП на ОСНО

- Фиксированные взносы ИП на ОСНО

- Расчет взносов

- Отработан весь отчетный период

- Отработана часть отчетного периода

- ИП снялся с учета и вновь зарегистрировался в течение года

от 833 рублей в месяц

Страховые взносы ИП на ОСНО

Страховые взносы – это обязательные платежи, за счет которых ПФР формирует будущие пенсионные накопления, а физические лица могут пользоваться услугами по медицинскому полису.

Индивидуальный предприниматель на ОСНО платит:

1) Страховые взносы в качестве работодателя, когда у него есть наемные работники. При этом применяются стандартные ставки, как и для юридических лиц:

- пенсионное страхование – 22%;

- медицинское страхование – 5,1%;

- социальное страхование – 2,9%;

- страхование от несчастных случаев и профзаболеваний – от 0,2% до 8,5%.

Некоторые категории предпринимателей могут применять пониженные ставки. Они перечислены в статье 427 НК РФ.

2) Страховые взносы за себя должны платить как работодатели, так и ИП без работников В этом случае НК РФ отдельно устанавливает фиксированные суммы и сроки их уплаты. Снижение суммы взносов за себя для ИП на ОСНО не предусмотрено.

ИП на ОСНО обязаны платить государству 2 вида страховых взносов – на пенсионное и медицинское страхование. Выплаты на социальное страхование (чтобы получать больничные и декретные выплаты) и страхование от профзаболеваний и травматизма – для предпринимателей дело добровольное.

Индивидуальные предприниматели на ОСНО обязаны платить страховые взносы в фонды даже если они временно не получают доход. Обязанность возникает сразу же после регистрации в качестве ИП и прекращается только после снятия с учета. В статье 430 НК РФ закреплены ситуации, когда можно временно приостановить выплаты:

- призыв на службу в армии;

- уход за ребенком в возрасте до полутора лет (не более 6 лет по всем детям);

- уход за ребенком-инвалидом, инвалидом 1 группы, человеком старше 80 лет;

- смена места жительства вместе с супругом, который служит по контракту, если на этой территории невозможно продолжать деятельность (но не более 5 лет);

- выезд за границу с супругом, который является сотрудником представительств РФ (но не более 5 лет).

В этих случаях достаточно подать в ИФНС заявление, оформленное в соответствии с письмом ФНС РФ от 07.06.2018 г. № БС-4-11/11018@, и обязательно приостановить деятельность. Если ИП продолжает получать доход, такое заявление не освободит от уплаты взносов.

Фиксированные взносы ИП на ОСНО

Если предприниматель на ОСНО ведет деятельность, и его доход за отчетный период не превышает 300 000 рублей, он платит только фиксированные взносы (п.1 ст. 430 НК РФ).

Назначение 2019г., руб. 2020г., руб. Срок уплаты Пенсионное страхование 29 354 32 448 До 31 декабря Медицинское страхование 6 884 8 426 До 31 декабря Итого: 36 238 40 874 Сроки уплаты фиксированных взносов

Это минимальные суммы, которые любой предприниматель на ОСНО должен оплатить за себя. Перечислять их можно частями до конца периода или единовременно. Главное – успеть заплатить до 31 декабря. В случае, когда предприниматель прекращает деятельность, на оплату отводится 15 дней с момента снятия с учета.

В таблице приведены суммы за полный календарный год. Но бывает, что ИП на ОСНО работает неполный период – регистрируется не с начала года или снимается с учета до его окончания. В таких случаях сумму определяют пропорционально отработанным месяцам. За неполный месяц платят исходя из количества отработанных дней.

ИП на ОСНО не обязан перечислять взносы ежеквартально. Заплатить нужно до установленного срока. А каким образом перечислять – предприниматель решает сам.

Расчет взносов

Дополнительные взносы ИП на ОСНО оплачивает, когда его доход за отчетный период превышает 300 000 рублей. Согласно пп.1 п. 9 ст. 430 НК РФ для определения этого лимита учитывается не выручка, а разность между выручкой и затратами. В этом случае дополнительные выплаты нужно начислять только на обязательное пенсионное страхование, платежи на обязательное медицинское страхование остаются неизменными.

Читайте также: