Где ип может осуществлять свою деятельность

Обновлено: 30.06.2024

Нередко у предпринимателей возникают такие ситуации, что им по тем или иным причинам приходится переезжать с места на место. Причины могут быть разные: семейные обстоятельства, стремление к развитию, кризис и пр. При этом многие задаются вопросом: может ли ИП вести деятельность в другом регионе, или все-таки нужно закрыться дома и открыться заново в другом месте. Давайте разберем этот вопрос.

Введение

Когда бизнесмен открывает ООО, то ему не обязательно работать в месте открытия. Он может без особых проблем открыть филиал в другом регионе, создать представительство или новое подразделение за тысячи километров от места регистрации. При этом новое отделение ставится на учет в налоговую именно там, где оно планирует вести свою деятельность, и, соответственно, платит там налоги.

Когда бизнесмен регистрируется как частный (индивидуальный) предприниматель, то он становится на учет по месту своей регистрации. Если он нанимает сотрудников, то ставит их на учет опять же по месту регистрации, составляя необходимые заявления в Пенсионный и Страховой фонды. Соответственно, все платежи делаются по месту проживания ИП и его сотрудников.

Внимание: согласно закону, ИП не может открывать представительства и филиалы, это является прерогативой ООО. Нельзя также продать ИП или назначить управляющего.

Привязанность к системе налогообложения

Как мы выяснили, индивидуальный предприниматель не имеет права открывать представительства или филиалы (что не мешает ему открывать магазины или торговые точки в других местах). Закон не мешает ИП вести деятельность в любом регионе России, если он зарегистрировался в налоговой по месту жительства. То есть, по сути, свидетельство предпринимателя является единым и действует на всей территории России: вы можете зарегистрироваться в Новосибирске и вести деятельность в Воронеже. Но в некоторых случаях вам нужно будет стать на учет в налоговой по месту ведения бизнеса. Все зависит от того, по какой системе ИП ведет свою деятельность. На данный момент существует 6 систем:

- Общая система.

- Упрощенная с системой доходы 6% (ставка может быть уменьшена в регионах).

- Упрощенная с системой доход минус расход 15% (ставка может быть уменьшена в регионах).

- Единый сельхозналог (используется для производителей сельхозпродукции).

- Единый налог на вмененный доход.

- Патентная система.

Предприниматель выбирает систему во время регистрации (или в будущем переходит на новую). Здесь все зависит от того, чем именно будет заниматься бизнесмен, какой оборот будет у его компании, какое количество сотрудников планируется привлечь и пр. Как правило, весь микробизнес работает на упрощенной системе, которая облегчает процесс ведения отчетности и снижает налоговую нагрузку.

Внимание: если при регистрации не указать систему налогообложения, то по умолчанию налоговики ставят всех на общую систему, которая не является оптимальной. Продумайте, по какой схеме вам удобнее работать и подавайте заявление при регистрации.

Рассмотрим, как осуществляет деятельность ИП в другом регионе, работая на разных системах налогообложения. Правила для разных систем меняются, поэтому вам нужно понимать, как вести деятельность, чтобы не нарушать закон.

Патентная система

Первым делом разберем упрощенную систему с патентом. Данная схема регулируется налоговым кодексом, в частности статьей 26.5. Предприниматель регистрируется в налоговом органе и получает патент. Далее он переезжает в другой регион. Что нужно ему сделать? Патент подразумевает привязку к определенному региону (там, где он выдан). Это регулируется статьей 364 Налогового кодекса РФ. Соответственно, если предприниматель уже получил патент, а потом решил переезжать, то ему нужно пройти всю процедуру заново, подав заявление в налоговую, чтобы его сначала поставили на учет в новом месте, а затем подав заявление на переоформление патента.

Рассмотрим пример. ИП открывает в Новосибирске магазин по торговле алкоголем. Эта деятельность требует получение патента. Он получает патент по месту регистрации торговой точки. Затем он решает расширить свою сеть и открывает второй магазин в Воронеже. В Воронеже необходим второй патент, который оформляется уже в местных налоговых органах. Налоги при этом платятся именно по месту регистрации предпринимателя (в нашем случае это Новосибирск). В Воронеже он оплачивает исключительно стоимость патента.

Если магазины находятся в трех и более регионах, то и оплата за них осуществляется в регионы (именно за патенты). Соответственно, декларация по доходам сдается по месту регистрации ИП, а не по месту действия патентов. ПСН подразумевает ведение книги учета дохода и расхода. Точнее, вести сразу две: по упрощенке и по патентной системе. По патентной вносятся только полученные доходы, а в книге по УСН и доход, и расход.

Классическая упрощенка

Далее рассмотрим вариант ведения бизнеса по упрощенной схеме. Он обращается в налоговую по месту жительства и получает соответствующий сертификат. Если применяются схемы доход 6% или доход минус расход 15%, то кроме регистрации ИП не нужно ничего. Он может вести работу по всей территории Российской Федерации, при этом не подавая документы на постановке на учет в новом регионе.

Внимание: в случае если ИП покупает нежилое помещение для ведения бизнеса, то он становится на учет в населенном пункте, где оно расположено. Поэтому проще действовать через аренду помещений.

Раз в год, после отчетного периода, предприниматель сдает декларацию по месту прописки и доплачивает необходимые суммы в бюджет. Для учета он обязан вести книгу учета расходов и доходов, которая действует для всех, работающих на упрощенке. Книга у ИП должна быть одна для всех торговых точек. В нее вносятся данные с каждой из каждого региона и по каждому виду деятельности, согласно датам получения прибыли и расходов.

Вмененный доход

ИП, работающий на ЕНВД, работает по упрощенной системе и регистрируется по месту своего проживания. Если он планирует переехать, то ему нужно явиться в налоговую и перерегистрироваться на новом месте, как плательщик вмененного дохода. На это ему дается пять дней — работать без перерегистрации считается нарушением закона со всеми вытекающими из этого нюансами. Перерегистрация не занимает много времени: нужно обратиться в территориальное отделение налоговой по новому месту жительства и подать соответствующее заявление.

Важно: при разъездной торговле не нужно регистрироваться на каждом новом месте. Предпринимателю достаточно платить вмененный налог по месту своей регистрации. Но это правило не действует для автономных магазинов и торговых точек.

Выводы и нюансы работы

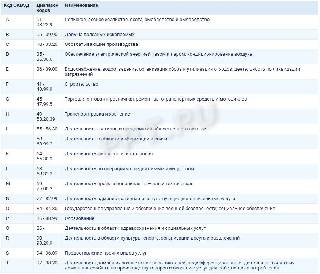

| Работа по каким режимам ведется | Где нужно встать на учет | Где нужно заплатить налоги | Где нужно сдавать декларации |

| Упрощенная схема и патент | По месту работы (во всех регионах) | По месту работы (во всех регионах) | Декларация подается по упрощенке по месту регистрации/жительства. За патент отчитываться не нужно. |

| Упрощенная схема | По месту регистрации/жительства | По месту регистрации/жительства | Декларация подается по упрощенке по месту жительства. |

| Упрощенная схема и вмененный доход | По месту работы (во всех регионах) | По месту работы (во всех регионах) | Подается две декларации: по упрощенке по месту регистрации, по вмененке по месту работы. |

В случае если ИП работает по упрощенке, но при этом использует вмененку или патенты, то декларации и налоги платятся по месту регистрации бизнесмена. Единственное, что необходимо в таких случаях, это обеспечение раздельного учета расхода и дохода. Вы должны вести учет по каждому виду деятельности, и если, например, не работаете по упрощенке, то сдаете по ней нулевую декларацию. Подавать ее нужно в любом случае, даже если вы не ведете деятельность.

Помните, что если вы нарушите данные правила, то налоговые органы могут оштрафовать вас согласно статьям 116 и 117 НК РФ. Размер штрафа зависит от полученных доходов и может доходить до 20% от общей суммы, поэтому лучше не нарушать.

Индивидуальный предприниматель — гражданин, оформивший специальный статус, зарегистрировавшись в налоговой, и получивший право осуществлять предпринимательство. Законом прямо не указано, каким видом деятельности может заниматься предприниматель, но ограничения следуют из самого статуса и норм законодательства. Для регистрации ИП нет необходимости создавать юридическое лицо, формировать уставной капитал, но по долгам ИП отвечает всем имуществом (при этом есть исключения, как и для любого другого физического лица). Вывод: чем занимается ИП — предпринимательской деятельностью на свой страх и риск в целях получения выгоды с ограничениями, установленными действующим законодательством.

На основании ФЗ № 422 от 27.11.2018, с 01.07.2020 граждане вправе применять режим профессионального налога без регистрации в ФНС с пониженными ставками. Для самозанятых установлены разрешенные сферы действия, их деятельность подпадает под признаки предпринимательства: они самостоятельно занимаются оказанием услуг и выполнением работ в целях получения дохода. ИП тоже вправе стать самозанятым при соблюдении условий: отсутствие работников, доход не более 2,4 миллиона рублей в год. Для индивидуальных предпринимателей в законодательстве установлены собственные запреты на отдельные сферы предпринимательства.

Сейчас ответ на вопрос: кто может заниматься предпринимательской деятельностью следующий — юрлица, ИП и самозанятые (ИП и самозанятые — с ограничениями).

Ограничения по предпринимательству связаны и с выбором системы налогообложения. Востребованная у предпринимателей упрощенная система налогообложения, которая позволяет снизить отчетность и налоговую нагрузку, в соответствии с законодательством, не используется при осуществлении предпринимательства в определенных сферах экономики. А для применения патента (доступного только ИП), наоборот, установлены сферы, где его применение разрешено. Основные виды деятельности ИП по упрощенной системе налогообложения — это торговля, производство, услуги и работы. Для некоторых занятий законами субъектов РФ установлены льготные ставки (от 10% до 0%).

Эксперты КонсультантПлюс разобрали налоги и отчетность индивидуального предпринимателя. Используйте эти инструкции бесплатно, если решили им стать.

Как выбрать вид деятельности

При регистрации ИП необходимо выбрать отрасли работы в строгом соответствии с ОКВЭД — Общероссийским классификатором видов экономической деятельности. В документе указаны наименования отраслей, используемые в Российской Федерации: при регистрации ИП или юрлица выбирают подходящие коды из перечня (в выбранном коде ОКВЭД пишется минимум 4 цифры).

Классификатор утвержден приказом Росстандарта от 31.01.2014 № 14-ст. Официально он именуется ОК 029-2014 (КДЕС Ред. 2). Обычно его называют ОКВЭД или ОКВЭД-2, так как сейчас действует его вторая редакция. ОКВЭД поделен на разделы по отраслям народного хозяйства.

Виды предпринимательства для ИП

В законодательстве нигде не найти конкретного указания, какую деятельность не вправе вести индивидуальный предприниматель, ответ придется искать в системном толковании действующих норм. Мотивация ограничений в действующем законодательстве тоже не обозначена. Скорее всего, они обусловлены тем, что предприниматель изначально считается представителем малого или среднего бизнеса, а для некоторых отраслей нужны средства, оборудование и высококвалифицированные специалисты. Чаще всего это занятия, для которых требуются специальные разрешения — лицензии.

Простые

Ими вправе заниматься любые субъекты предпринимательства сразу после государственной регистрации без получения дополнительных справок, разрешений или исполнения иных формальностей. Здесь разрешенные виды предпринимательства для ИП практически не ограничены.

Их перечень условно поделим на следующие группы:

- оказание различных видов услуг (бытовые, бухгалтерские, консультационные, юридические, посреднические и т. д.);

- аренда недвижимости, как жилой, так и коммерческой;

- артистическая деятельность, творчество;

- прокат имущества, вещей и транспорта;

- репетиторство;

- полиграфия и издательство (нужно принимать во внимание защиту интеллектуальных и авторских прав);

- оптовая и, частично, розничная торговля (исключая продукцию, для осуществления оборота которой требуются спецразрешения).

Лицензируемые

- фармацевтика;

- медицина;

- частная детективная деятельность;

- разработка и изготовление компьютерных программ, фонограмм и т. д.;

- осуществление пассажирских перевозок.

Кроме того, некоторые занятия, даже не требующие лицензии, предполагают получение других разрешений: например, для открытия продуктового магазина проходят согласование с госорганами и получают заключения Роспожнадзора и СЭС. Для открытия салонов красоты, гостиниц, парикмахерских потребуется соблюдение определенных санитарных правил. Разрешение выдается и для оказания услуг такси. А при наличии судимости гражданин не вправе работать с детьми, в области культуры, в сфере развлечений, в скорой и в медлабораториях и т. д. Это необходимо учесть при выборе сферы предпринимательства.

Разрешенные занятия

Определить запрещенные виды деятельности для ИП 2021 года придется методом исключения, так как конкретного списка законодатель ни в одном нормативном или законодательном акте не сформировал.

Чем запрещено заниматься ИП

Ориентировочный перечень, какими видами деятельности не может заниматься ИП:

- требующими спецразрешения, получить которое предприниматель не сможет ни при каких обстоятельствах;

- требующими получения лицензии, которая недоступна предпринимателю в соответствии с ведомственными или иными специальными документами (например, алкогольная);

- которые осуществляются исключительно юрлицами по специальному закону, например, открытие ломбардов, страхование.

Также недоступны для предпринимателей:

- разработка и реализация военной продукции;

- изготовление и реализация наркотических, ядовитых веществ, взрывоопасных смесей и элементов;

- трудоустройство граждан из России за границами РФ;

- поставка и продажа электрической энергии;

- разработки в области космонавтики.

С учетом всех перечисленных запретов методом исключения установим, какой деятельностью может заниматься ИП, но не забудем и об ограничениях, устанавливаемых Налоговым кодексом.

Ограничения по системе налогообложения

Определяя сферу работы, учитывайте и ограничения, установленные выбранной системой налогообложения. Применение упрощенки допускается при количестве наемных сотрудников не более 130 (с 01.01.2021), доходе не более 200 миллионов рублей в год (при переходе на УСН — не более 112,5 миллионов рублей по итогам 9 месяцев), остаточной стоимости имущества не более 150 миллионов рублей.

| Режим | Разрешенные области деятельности | Статья Налогового кодекса РФ |

|---|---|---|

| ЕНВД | Бытовые услуги, осуществление перевозок, реклама, розничные продажи и общепит на территории не более 10 м² | 346.26 |

| ПСН | Розница и общепит при аналогичном условии, автоперевозки, часть бытовых услуг, мелкое производство | 346.43 |

| ЕСХН | Производство с/х продукции и осуществление рыболовства | 346.2 |

| УСН | Практически все, кроме производства подакцизной продукции, добычи и продажи полезных ископаемых, занятия азартными играми, открытия частных агентств занятости, открытия ломбардов | 346.12 |

Перечень разрешенных и запрещенных занятий определяется исходя не только из конкретных норм, но и на основе требований, предъявляемых законом к субъектам, которые планируют ими заниматься. Запрещенные виды деятельности на УСН перечислены в ст. 346.12 НК РФ, это страхование, кредитование под залог вещей (ломбард), кредитование населения и бизнеса (банки), нотариат, игорный бизнес, деятельность негосударственных пенсионных фондов и т. д., полный список — в ст. 346.12 НК РФ.

Ответ на вопрос: для каких видов деятельности применяется УСН — для всех остальных, которые прямо не указаны в НК РФ. Это производство, оказание услуг, выполнение работ, торговля и т. д. В НК РФ есть запреты на упрощенку и для организаций, имеющих филиалы, аффилированных лиц, но предпринимателей они не касаются. Из приведенных норм делается вывод: какие ОКВЭД могут работать на УСН — все, кроме тех, которые подпадают под запреты. Это, например, следующие:

- 64.91; 64.92; 64.99 — выдача кредитов и займов (банки, кредитные организации);

- 65.11; 65.30; 65.12 — страхование, негосударственное пенсионное обеспечение;

- 66.12 — операции с ценными бумагами;

- 64.30 — инвестирование;

- 64.92.6 — кредитование под залог (ломбарды);

- 92.1 — казино, игорный бизнес.

Индивидуальные предприниматели с ОКВЭД, не подпадающие под законодательные запреты, вправе работать на упрощенке.

Быстрое заведение первички, автоматический расчет налогов, отправка отчетности онлайн, электронный документооборот, бесплатные обновления и техподдержка.

Кто такой частный предприниматель

Частный предприниматель — это физическое лицо, которое без юридического образования осуществляет предпринимательскую деятельность. Частные бизнесмены в России появились на заре предпринимательства в начале 90-х годов 20 века. Сначала их стали называть ЧП, но в середине 90-х годов в официальных документах стали употреблять аббревиатуру ПБОЮЛ (предприниматель без образования юридического лица).

Сегодня ни в одном действующем нормативно-правовом акте нет понятия “частный предприниматель”. Вместо этого термина теперь есть понятие индивидуального предпринимателя, поэтому в статье мы будем говорить об индивидуальном предпринимателе.

Индивидуальный предприниматель (ЧП)

Если вы решите открыть небольшой бизнес, вам необходимо зарегистрироваться в качестве индивидуального предпринимателя (п.1 ст.23 ГК РФ). Индивидуальный предприниматель — гражданин, прошедший регистрацию в ФНС. ИП занимается бизнесом самостоятельно на свой риск и отвечает своим имуществом.

Отличие ЧП и ИП

Никакого различия между двумя понятиями нет. Если раньше вы были ЧП, то с 2005 года требовалось переоформить документы и стать ИП.

Сферы деятельности предпринимательства

Лицо без юридического образования может без специального разрешения заниматься деятельностью в таких сферах:

- консалтинговые и юридические службы;

- бытовые услуги;

- полиграфия и издательская деятельность;

- развлекательная сфера, организация мероприятий;

- творческая работа (дизайн, фотография, живопись и т.д.);

- оптовая торговля;

- аренда недвижимости;

- транспортные перевозки (категория В);

- реклама.

Некоторые виды деятельности требуют лицензирования, например, образовательная деятельность, частный сыск, пассажирские перевозки, производство лекарств и медицинская деятельность. Всего в этом списке около 50 видов деятельности.

Также есть виды деятельности, для которых не нужна лицензия, но они требуют разрешения и согласования с контролирующими органами. Например, общепит, услуги салонов красоты, парикмахерские.

Еще один раздел — запрещенная для ИП деятельность. Предпринимателю нельзя заниматься производством и продажей алкоголя, производством медикаментов, торговлей и утилизацией оружия и боеприпасов, охранной деятельностью. Сюда же можно отнести запрещенные законом виды деятельности, вроде наркоторговли.

Кто может работать в качестве ИП

ИП в России могут быть граждане России и иностранные граждане, проживающие на территории РФ; совершеннолетние лица и лица, достигшие 14 лет, — с разрешения родителей или опекунов. Так же для приобретения статуса ИП гражданин должен обладать правоспособностью, дееспособностью, иметь регистрацию по месту жительства. Государственные и муниципальные служащие открыть ИП не могут.

От статуса налогового резидентства право зарегистрировать ИП не зависит.

Как зарегистрировать ИП

Если вы решили открыть свой бизнес и владеете начальным капиталом, необходимо официально узаконить ваши желания. Зарегистрировать ИП очень просто. Вам всего лишь нужно обратиться в ФНС по месту жительства со следующим перечнем документов:

- заявление на регистрацию ИП (заявление заполняйте по форме Р21001 и заверьте у нотариуса);

- паспорт+ксерокопия;

- квитанция об оплате госпошлины 800 рублей (можно не платить, если подать документы на регистрацию через сайт ФНС, Госуслуги, МФЦ или нотариуса).

Есть несколько способов передать документы в налоговую:

ИП может выбирать различные налоговые режимы, обдумав и просчитав их выгодность заранее. Здесь мы рассказывали, что выгоднее — патент или упрощенка.

Налоговая выдаст вам свидетельство о государственной регистрации предпринимателя с указанием номера ОГРНИП, выписку из ЕГРИП. По умолчанию документы направят на ваш имейл в электронной форме с усиленной квалифицированной подписью налоговой. БУмажные экземпляры можно получить, если проставить соответствующую отметку в заявлении. Инспекция самостоятельно отправляет в ПФР и ФОМС сведения о регистрации ИП.

Срок регистрации индивидуального предпринимателя составляет не более 3 рабочих дней. Государство вправе отказать в регистрации ИП по следующим причинам:

- вы попадаете под ограничения на предпринимательскую деятельность (например, состоите на госслужбе или работаете мировым судьей);

- обнаружены опечатки в документах;

- вас признали банкротом, и после этого момента прошло менее года.

Права и обязанности индивидуального предпринимателя

ИП пользуется такими правами:

- сам управляет своей деятельностью;

- свободно выбирает партнеров;

- сам решает, как и в каком размере платить зарплату работникам;

- распоряжается полученной прибылью по своему усмотрению;

- может выступать в суде, как истцом, так и ответчиком.

- документально оформлять денежные операции;

- все сотрудники, принятые на работу, должны быть официально оформлены;

- сдавать отчетность по налогам и сотрудникам;

- своевременно уплачивать налоги, зарплату сотрудникам и страховые взносы.

Плюсы и минусы ИП

К плюсам можно отнести упрощенный порядок ведения бухгалтерского учета, меньшее количество отчетности для работающих на спецрежимах; свободное использование выручки; легко начинать и закрывать трудовую деятельность, меньше количество и суммы штрафов, можно работать без расчетного счета.

Минусы работы в статусе ИП: предприниматель отвечает по долгам всем своим имуществом; ИП ограничен в выборе деятельности (запрет на торговлю крепким алкоголем и оружием); страховые взносы за себя нужно платить постоянно, даже если вы не работаете.

Автор статьи: Александра Аверьянова

Вы ИП и у вас есть сотрудники? - работайте в облачном сервисе Контур.Бухгалтерия. Веб-сервис подходит для ИП на УСН, патенте, УСН+ПСН, у которых менее 100 работников. Легко ведите налоговый учет в нашем сервисе, начисляйте зарплату, автоматически формируйте отчеты по налогам и сотрудникам и отправляйте их через интернет. Первые 14 дней работы в сервисе бесплатны для всех новых пользователей.

- Легко ведите учёт и заводите первичку

- Отправляйте отчётность через интернет

- Сервис расчитает налоги и напомнит о платеже

- Начисляйте зарплату, больничные, отпускные

Это специальный код, который вписывается в платежное поручение, чтобы деньги дошли до получателя. Он помогает правильно идентифицировать бюджетные поступления. Разберемся, когда УИН необходим, как его узнать и где указывать в документе.

Организации и предприниматели должны хранить документы, которые касаются налогов, бухгалтерии и кадров. Некоторые бумаги нужно беречь до 50 и 75 лет, даже если бизнес давно закрылся. В статье расскажем о сроках хранения, штрафах за нарушения и способах упростить эту задачу.

Платформа знаний и сервисов для бизнеса

Сервис

Здесь вы можете зарегистрировать ИП бесплатно и без визита в налоговую

Кто может зарегистрировать ИП

Что касается несовершеннолетних граждан в возрасте 14–18 лет, то таковые могут получить статус индивидуального предпринимателя, либо если его законные представители дали на это соответствующее согласие, либо в случае получения эмансипации — признания дееспособности через суд либо органы опеки.

Государственная пошлина за регистрацию ИП

При регистрации в качестве индивидуального предпринимателя по общему правилу надо заплатить госпошлину в размере 800 рублей. Данную пошлину нужно заплатить, если физлицо самостоятельно подает документы на регистрацию. Однако сегодня есть варианты, когда госпошлину можно не платить, расскажем об этом далее.

Способы регистрации ИП

Есть разные варианты регистрации физлицами в качестве ИП:

Обратиться к нотариусу, который подаст за вас документы в электронном виде и заверит своей ЭЦП (пошлину платить не надо, но придется потратиться на услуги нотариуса).

Подать документы на ИП через специализированные сервисы, например, можно через РБиДОС от Деловой среды, и заверить их своей ЭЦП (пошлину платить не надо, в ИФНС ходить также не нужно, не придется стоять в очереди).

Подать документ через отделение многофункционального центра – МЦФ (в этом случае пошлину можно не платить).

Подать заявление через портал Госуслуг (в этом случае на пошлину будет действовать скидка 30%.

Как видим, полностью бесплатными можно считать только вариант 3 и 4.

Сервис

Хотите открыть ИП? Вы можете это сделать бесплатно и без визита в налоговую

Как открыть ИП: пошаговая инструкция

1. Определитесь с кодом вида деятельности по ОКВЭД

ОКВЭД – это Общероссийский классификатор видов экономической деятельности. Здесь каждый вид бизнеса имеет собственный числовой код. При подаче заявления на регистрацию будущим индивидуальным предпринимателем в этом обращении указываются соответствующие коды ОКВЭД. Таким образом заявитель ставит в известность государственные органы о том, в каком направлении он будет вести свою деятельность.

2. Выберите систему налогообложения

Индивидуальный предприниматель может выбрать одну из четырех систем налогообложения:

Общая система налогообложения (ОСНО) – наименее выгодны режим.

Упрощенная система налогообложения (УСН) – данный режим выбирает большинство ИП.

Патентная система налогообложения (ПСН) – данный режим также подходит многим ИП, особенно после отмены ЕНВД (с 2021 года для ПСН действует ряд нововведений, которые расширяют применение данного режима).

Единый сельскохозяйственный налог (ЕСХН) – данный режим доступен только тем ИП, у кого основной вид деятельности связан с сельским хозяйством.

Какие налоги платит ИП в 2021 году

3. Заполните заявление по форме Р21001

Для открытия ИП в 2021 году необходимо воспользоваться новой формой заявления о регистрации индивидуального предпринимателя № Р21001. Кроме того, нужно принять во внимание обновлённые требования по заполнению данной формы. Действовать такие изменения начали с 25 ноября 2020 года с выходом соответствующего приказа Федеральной налоговой службы Российской Федерации от 31 августа 2020 года № ЕД-7-14/617@.

Следует заметить, что непосредственно самой формы изменения практически не коснулись — корректировке подверглись лишь названия строк, в которые следует вносить адрес места проживания ИП. Помимо этого, добавлена строка для указания адреса электронной почты (e-mail) предпринимателя.

Если вы будете подавать заявление лично или по почте, заполнить заявление можно одним из двух способов

Вручную — если заявитель предпочитает заполнять форму № Р21001 от руки, то для этой цели необходимо использовать шариковую ручку исключительно с чёрной пастой (чернилами).

На компьютере — при заполнении формы в электронном виде необходимо применять шрифт Courier New также только чёрного цвета и размером 18.

Что касается формы Р21001, таковая занимает 5 листов. Третий лист обязателен к заполнению исключительно для иностранцев и лиц без гражданства. Гражданам Российской Федерации третий лист сдавать вообще не нужно Указание кодов ОКВЭД может быть неполным, однако обязательно указание минимум четырех цифр каждого кода

В нашей сегодняшней публикации мы предлагаем разобраться в таком вопросе, как деятельность ИП в другом городе или регионе.

Если вы достигли совершеннолетнего возраста и решили заняться предпринимательством, вам потребуются следующие документы для регистрации ИП:

- заявление о государственной регистрации физического лица в качестве индивидуального предпринимателя;

- копия российского паспорта;

- квитанция об уплате госпошлины за регистрацию ИП в размере 800 руб.

Обратите внимание: подпись на заявлении, а также копия паспорта должны быть засвидетельствованы в нотариальном порядке, за исключением случая, когда заявитель представляет документы лично и одновременно представляет паспорт.

зарегистрироваться индивидуальным предпринимателем вы можете через своего представителя без личного присутствия.

Государственная регистрация физического лица в качестве индивидуального предпринимателя осуществляется в налоговом органе по месту его жительства, то есть по месту регистрации, указанному в паспорте.

В случае если в паспорте отсутствует место постоянной регистрации, то государственная регистрация индивидуального предпринимателя может быть осуществлена в налоговом органе по месту пребывания.

Если вы принимаете на работу наемных работников, вы также должны стать на учет в фонд социального страхования по месту регистрации своего местожительства. С 2017 года постановка на учет в ПФР в качестве работодателя отменена, так как администрированием взносов на пенсионное и медицинское страхование занимается не ПФР а ИФНС. В ФСС и ИФНС вы должны будете платить взносы с заработной платы наемных работников.

Создавать филиалы индивидуальный предприниматель в других населенных пунктах не имеет права, но осуществлять предпринимательскую деятельность в другом регионе возможно. Все зависит от того, какую систему налогообложения выбрал предприниматель.

Деятельность ИП в другом городе на разных налоговых режимах

Рассмотрим, как предпринимателю вести деятельность в другом регионе, в зависимости от применяемой системы.

Деятельность ИП в другом регионе на патенте

Индивидуальный предприниматель выбирает специальный режим налогообложения — патент.

- Стать на учет в налоговую инспекцию.

- Подать заявление на работу по патенту.

Не став на учет в налоговой другого субъекта РФ, вы не получите патент, а согласно НК РФ, патент действует только в том регионе, в котором он выдан. , если вы хотите работать в нескольких городах, то в каждом городе вы должны стать на учет и получить патент. Причем один патент выдается на один вид деятельности. у вас может быть неограниченное количество патентов.

Оплата стоимости патента происходит только на счета того региона, который выдал вам патент.

Отчетность при деятельности ИП в другом регионе (ПСН)

С точки зрения отчетности патентная система в случае деятельности ИП в другом регионе наиболее удобна: отчет в налоговую на патенте не сдается.

Деятельность ИП в другом регионе на УСН

Если ИП выбирает специальный режим налогообложения — упрощенная система налогообложения, он должен знать следующее:

- на учет в налоговой по месту ведения предпринимательской деятельности, отличной от регистрации места проживания, становиться нужно только в случае, если предприниматель приобретает в данном регионе нежилое помещение;

- уплату налогов (авансовые платежи по УСН) необходимо производить в налоговую по месту постановки на учет. если вы не приобретали недвижимость в другом регионе, следовательно, не становились там на учет, значит, налог на УСН оплачиваете по месту регистрации, хоть и работаете в другом населенном пункте.

При определении налоговой базы, учитывается совокупный доход предпринимателя, полученный за определенный период по всем видам деятельности, независимо от того, в каких городах предприниматель осуществляет свою деятельность.

Применять ставку для УСН предприниматель может только того региона, в котором он стоит на учете.

ИП применяет ставку налога, которая принята в том регионе, в котором он поставлен на учет, независимо от места, в котором фактически получены доходы.

Отчетность при деятельности ИП в другом регионе (УСН)

Сдается по месту жительства, независимо от мест осуществления деятельности (п. 1 ст. 346.23 НК РФ). В налоговой декларации УСН должны быть указаны все доходы вне зависимости от того, в каком регионе они получены. Книга учета доходов и расходов ведется одна, независимо от того, что индивидуальный предприниматель ведет деятельность в разных регионах. Собираете по всем объектам первичную документацию и в хронологическом порядке записываете в КУДиР.

Уплата налогов при смене города или региона

Местные власти вправе устанавливать налоговые ставки УСН, которые будут действовать в конкретном регионе(346.20 НК РФ). Поэтому изменение регистрации места жительства может повлечь изменение налоговой ставки. Сведения об уплаченных авансовых платежах предыдущая налоговая самостоятельно передаст той налоговой, в которой вы будете стоять на учете после смены места жительства. Никаких уведомлений с вашей стороны заполнять не надо.

Размер годового налога УСН, согласно пояснений в письме Минфина 09.07.2012 № 03-11-06/2/86, необходимо рассчитать из налоговой ставки, которая действует в месте новой регистрации. Если до смены налоговой вы применяли более высокую ставку, то возникнет переплата, которую можно вернуть или учесть в счет платежей будущий периодов. А вот если предыдущая налоговая ставка была ниже, то необходимо сделать доплату.

Такая ситуация отражается в декларации УСН в разделе 1.1 при указании кода ОКТМО, если во время отчетного периода не происходило изменений места ведения предпринимательской деятельности код ОКТМО указывается только один раз по строке 010.

Если место ведения деятельности в течение года менялось, то необходимо указывать ОКТМО во всех, предназначенных для этого строках (010; 030; 060; 090).

Для общего сведения проинформируем о минимальных и максимальных ставках налога УСН:

С 2021 года введены повышенные ставки УСН, применяемые после прохождения предельного порога для УСН:

- при УСН доходы минус расходы - 20%, если доходы с начала года больше 150 млн. руб., но не больше 200 млн. руб., а средняя численность работников больше 100 человек, но не больше 130 человек;

- при УСН доходы - 8%, если доходы с начала года больше 150 млн. руб., но не больше 200 млн. руб., а средняя численность работников больше 100 человек, но не больше 130 человек.

- в 2022 году действие повышенных ставок при превышении порога УСН остается актуально.

Когда предприниматель переезжает в другой регион и регистрируется там по новому месту жительства, у него автоматически меняется ИФНС. Чтобы узнать номер, адрес и реквизиты ИФНС по новому месту жительства, следует зайти на официальный сайт ФНС по ссылке.

Там необходимо заполнить предложенную форму и получить необходимые сведения. Сообщать в ИФНС по месту новой регистрации о смене своего адреса не нужно. В этом случае снятие с учета в старой ИФНС и регистрация в новой тоже происходит без непосредственного участия предпринимателя — он только получает об этом два уведомления.

Управление статистики и пенсионный фонд перерегистрируют предпринимателя без его участия и отправят уведомления на новый адрес регистрации. При этом пенсионный фонд изменит регистрационный номер ИП, и укажет его в уведомлении. Затем именно в этот территориальный орган Пенсионного фонда предприниматель сдает отчеты: СЗВ-М и СЗВ-ТД.

Что касается перерегистрации в ФСС, тут ИП должен подать заявление самостоятельно. Но в ФСС необходимо регистрироваться (перерегистрироваться) только если ИП работает с привлечением наемных работников. Узнать, в какой ФСС подавать заявление, можно на официальном сайте ФСС по ссылке.

ИП с наемными работниками должен предоставить в ФСС форму из приложения 3 к Административному регламенту ФСС от 22 апреля 2019 г. N 215.

ИП, которые добровольно страховали себя в ФСС для получения больничных и декретных, должны заполнить и подать форму из приложения 3 к Административному регламенту ФСС от 22 апреля 2019 г. N 216.

Из новой ФСС предприниматель получит уведомление о регистрации. Регистрационный номер при этом у него останется прежним, в отличие от номера в ПФР.

Деятельность ИП в другом городе на ЕНВД

С 2021 года система налогообложения ЕНВД отменена, но оставим этот раздел в статье, как память об очень оптимальном виде налогообложения.

Постановка на учет

В течение пяти дней с начала ведения деятельности стать на учет в налоговой инспекции по месту ведения деятельности в качестве плательщика ЕНВД. Для этого необходимо подать заявление в налоговую, указав виды деятельности, по которым будет применяться ЕНВД.

Особенность

При осуществлении разносной или развозной торговли, независимо от того, в каком регионе ведется деятельность стать на учет надо в качестве плательщика ЕНВД только в налоговой по месту регистрации жительства.

Уплата налогов

Единый налог на вмененный доход предприниматель должен уплачивать по месту постановки на учет в качестве плательщика ЕНВД, в отличие от страховых взносов.

Страховые взносы, как фиксированные за себя, так и за наемных работников, необходимо перечислять на реквизиты налоговой и ФСС по месту жительства (регистрации).

Сдача отчетности

Декларация по ЕНВД сдается предпринимателем в налоговый орган субъекта РФ, в котором он состоит на учете в качестве плательщика ЕНВД.

Если деятельность относится к развозной или разносной торговле, ИП сдает отчетность в инспекцию по месту жительства, при осуществлении таких видов деятельности именно здесь он состоит на учете, как плательщик ЕНВД.

Уплата страховых взносов и НДФЛ

Взносы на травматизм за работников перечисляются в ФСС по новому месту регистрации ИП, отчет по форме 4-ФСС сдается в ту же ФСС, в которую перечисляются взносы.

НДФЛ перечисляется:

- При УСН, ЕСХН, ОСНО - по месту регистрации ИП (НК РФ, ст. 226-7, ст. 230-2);

- При ЕНВД - по месту постановки на учет ИП на ЕНВД (Минфин, письмо №03-04-05/3-47 от 21/01/13 г.);

- При ПСН - по месту действия патента, выданного ИП (Минфин, письмо №03-04-05/46788 от 01/11/13 г.).

С 2021 года система налогообложения ЕНВД прекращает свое действие. Большинство ИП, применяющих в 2020 году ЕНВД переходят на ПСН (патентная система), тем более, что для ПСН с 2021 года условия деятельности будут такие же как при ЕНВД:

- площадь торгового зала магазина или точки общепита может быть до 150 кв м, а не до 50 кв м, как это было при ПСН до 2021 года;

- размер стоимости патента можно уменьшать на уплаченные страховые взносы, но не более 50% от стоимости патента. До 2021 года размер стоимости патента не подлежал уменьшению на страховые взносы.

Рассмотрим более подробно три жизненные ситуации для ИП на ПСН:

Третий случай. НК РФ не запрещает ИП, получившему патент в одном субъекте РФ, получить патент в другом субъекте РФ. Если ИП планирует осуществлять деятельность, подпадающую под патентную систему налогообложения, в нескольких субъектах РФ, то он обязан получить патенты в каждом из таких субъектов РФ. (ИП, состоящий на налоговом учете в Благовещенске, планируя работать и в Благовещенске и в Москве, подает два заявления на патент: первое - в любой налоговый орган города Москвы, а второе – в Благовещенске).

Подведем итоги

Действия индивидуального предпринимателя при ведении деятельности в других регионах:

Читайте также: