Енвд в какой бюджет зачисляется

Обновлено: 02.07.2024

Так ли это на самом деле? Предлагаем разобраться в том, как распределяются между регионами поступающие в бюджет налоги.

За счёт чего пополняется бюджет

Доходы бюджета формируются согласно налоговому и бюджетному законодательству РФ.

В соответствии со ст. 41 Бюджетного кодекса РФ доходы бюджета включают в себя:

-

Налоговые доходы — налоги и сборы, уплачиваемые в бюджет.

В этой статье мы более подробно остановимся на налоговых доходах.

Налоги и сборы делятся на федеральные, региональные и местные.

Федеральные налоги обязательны к уплате на территории всей страны, размер региональных определяется самостоятельно субъектами РФ, местные налоги устанавливаются органами местного самоуправления. Но это не означает, что федеральные налоги идут только в федеральный бюджет, а региональные — в бюджеты субъектов РФ. Размер налогов и сборов устанавливает Налоговый кодекс РФ (НК РФ) , а процент и бюджет, в который он зачисляется, определяет Бюджетный кодекс РФ (БК РФ) . Например, НДФЛ — федеральный налог, который обязателен к уплате на территории всей России, но зачисляется НДФЛ в региональный (85%) и местный бюджет (15%).

Все налоги поступают в консолидированный бюджет РФ, который представляет собой свод бюджетов всех уровней (федеральный, бюджет субъекта, местный бюджет).

Москва, Санкт-Петербург и Севастополь — города федерального значения, то есть они являются субъектами РФ и имеют региональный, а не местный бюджет.

Как распределяются налоги по уровням бюджета

Раздел II Бюджетного кодекса РФ определяет порядок формирования доходов по уровням бюджетной системы страны. Те налоги и сборы, которые поступают в федеральный бюджет, распределяются на основании решений федеральных органов власти. Налоги и сборы, поступающие в региональный и местный бюджет, распределяются по усмотрению органов власти субъектов РФ и местного самоуправления.

Распределение основных налогов и сборов по уровням бюджетной системы, %

Местный бюджет РФ ( гл. 9 БК РФ )

Налог на добычу общераспространённых полезных ископаемых

*остальные 37% уплачиваются в ФФОМС

**в 2017–2024 гг., согласно ст. 284 НК РФ . После 2024 г. будет распределение 18% и 2%. В 2017–2022 гг. регионы могут понижать ставку до 12,5%, после 2024 г. — только до 13,5%

***на сегодняшний день торговый сбор взимается только на территории Москвы. Согласно ст. 410 НК РФ , торговый сбор могут взимать города федерального значения. Однако Санкт-Петербург и Севастополь пока не используют это право.

Рис. 1. Источник: Бюджетный кодекс РФ

Структура доходов Москвы

Доходы бюджета Москвы по итогам 2020 г. составили 2,9 трлн руб., из них более 81% составляют налоговые поступления. В структуре налоговых доходов наибольший вес приходится на НДФЛ и налог на прибыль организаций.

Напомним, НДФЛ поступает только в региональный и местный бюджет, как и бо́льшая часть налога на прибыль.

Структура налоговых доходов Москвы, %

Кроме того, Москва делает самые большие отчисления в пенсионный фонд, ФФОМС и ФСС, так как, согласно данным Росстата , в столице самые высокие заработные платы по стране.

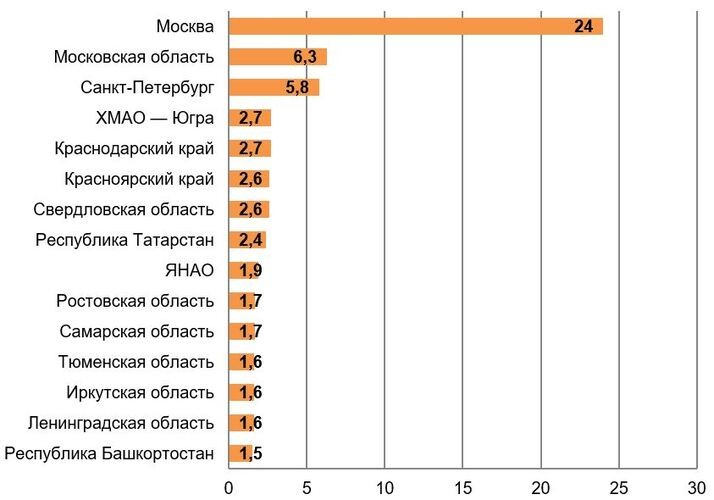

Топ-15 субъектов РФ по налоговым доходам за 2020 г., % в доходе бюджета РФ

Нюансы уплаты налогов

В региональный бюджет поступает НДФЛ, который составляет более 40% московских доходов. В целом чуть больше половины налоговых доходов Москвы идёт в бюджет города, остальная часть — в федеральный бюджет за счёт НДС и части налога на прибыль.

ХМАО является крупнейшим плательщиком налога на добычу природных ископаемых (НДПИ) и налога на добавленный доход (НДД), которые поступают в федеральный бюджет. При этом ХМАО — Югра является регионом-донором, то есть не получает субсидии и дотации со стороны государства, согласно Приказу Минфина РФ № 1030 от 11.11.2020 . В то время как Москва ежегодно получает межбюджетные трансферты из федерального бюджета.

От чего зависит благосостояние регионов?

Нельзя сказать, что Москва кормит регионы. Но и обратное утверждение ошибочно. В формировании федерального бюджета, из которого потом поступают субсидии, дотации и другие межбюджетные трансферты, участвуют все субъекты РФ. И чем богаче регион, чем больше предприятий функционирует на его территории, тем больше доходов он приносит в федеральный бюджет.

Благосостояние региона зависит от нескольких факторов:

В следующих статьях более подробно рассмотрим самые богатые регионы, доходы которых зависят от размещённых на их территории предприятий.

Кстати, если вы хотите поделиться мнением об этой статье или о нашей работе в целом – это можно сделать через форму обратной связи. Напишите нам, и мы обязательно к вам прислушаемся!

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Москва, ул. Летниковская, д. 2, стр. 4

ЕНВД – это налоговый режим, который можно применять только для ограниченного списка видов деятельности (они перечислены в статье 346.26 НК РФ) и только в тех регионах, где этот режим введен местными властями.

- Отчитаться в налоговую и заплатить ЕНВД за IV квартал 2020 года до 20.01.2021

- Суть ЕНВД

- Ограничения

- Как перевести деятельность на уплату налога ЕНВД

- В какую налоговую отправлять заявление?

- Пример расчета

- Уменьшение на сумму страховых взносов ИП за себя

- Уменьшение на сумму страховых взносов ИП за работников

- Уменьшение на сумму страховых взносов для ООО

- Добровольный отказ от спецрежима

- Прекращение деятельности, в отношении которой применялся спецрежим

- Утрата права на применение спецрежима

Суть ЕНВД

Особенность этой системы налогообложения заключается в том, что налог взимается с вменённого дохода, то есть предполагаемого, а не с фактического. Это означает, что реальные объемы денежных поступлений на сумму платежа в бюджет никак не влияют.

Это одновременно и выгода, и недостаток. С одной стороны, можно заработать намного больше предполагаемой суммы, и заплатить минимальный налог. С другой – сумма платежа останется прежней, даже если бизнес не принесет дохода или вовсе окажется убыточным.

Кроме того, плательщики налога ЕНВД освобождены от ряда платежей:

- Налога на прибыль (для юридических лиц).

- НДФЛ (для индивидуальных предпринимателей).

- НДС, за исключением операций по импорту.

- Налога на имущество, за исключением имущества, которое оценивается по кадастровой стоимости.

Обратите внимание! На уплату единого налога на вмененный доход не переходят организация или ИП в целом, а переводят только отдельные виды деятельности. Если ИП или ООО параллельно ведут другие виды бизнеса, которые не подпадают под ЕНВД, нужно платить налоги и сдавать отчеты в зависимости от применяемого режима налогообложения: ОСНО или УСН.

Ограничения

В п.2.2 статьи 346.26 НК РФ прописаны ограничения для применения этого режима налогообложения.

В частности, не имеют права использовать этот спецрежим:

- Организации с долей участия других юрлиц больше 25%;

- Предприниматели и организации, имеющие в штате больше 100 человек.

Есть ограничения и по физическим показателям. Нельзя применять спецрежим, если:

- Площадь помещения для розничной торговли или общепита больше 150 квадратных метров;

- Площадь для размещения и проживания при оказании гостиничных услуг больше 500 квадратных метров на одном объекте;

- Для перевозки пассажиров или грузов используется больше 20 единиц транспорта.

Как перевести деятельность на уплату налога ЕНВД

В отличие от других спецрежимов, для этого не нужно ждать нового календарного года.

Если предприниматель или организация приняли решение перейти на уплату единого налога на вмененный доход, им нужно убедиться, что:

- вид деятельности, который планируют перевести на спецрежим, есть в списке из статьи 346.26 Налогового кодекса РФ;

- спецрежим введен на территории, где ведется бизнес и данный вид деятельности упомянут в нормативном акте местных властей.

В какую налоговую отправлять заявление?

Это зависит от вида деятельности. Если это:

- развозная и разносная торговля,

- реклама на транспорте,

- перевозка пассажиров или грузов,

Во всех остальных случаях заявление отправляют в ту налоговую инспекцию, к которой относится местность, где ведется бизнес. В эту же инспекцию впоследствии нужно будет перечислять платежи и отправлять декларации.

Если бизнес ведется в нескольких разных регионах, значит нужно встать на учет в несколько инспекций, и в каждую платить и отчитываться.

В течение 5 дней в налоговой инспекции рассмотрят заявление и вышлют уведомление о постановке на учет.

Учёт при ЕНВД

У плательщиков единого налога на вмененный доход нет обязанности учитывать доходы и расходы в целях налогообложения. Налоговым законодательством такая норма просто не предусмотрена, в отличие, например, от плательщиков УСН, которые согласно ст.346.24 НК РФ обязаны вести учёт доходов и заполнять КУДиР.

Базой для расчёта единого налога на вмененный доход служит не фактически полученный доход, а предполагаемый (вменённый). Также нет лимита доходов для сохранения права на спецрежим (в отличие от УСН, где при выручке больше 150 млн. руб. право на упрощенку теряется). В этих условиях необходимость вести учёт реальных доходов для целей налогообложения отсутствует.

Что в таком случае нужно учитывать?

Физические показатели, так как именно они служат основой для расчета платежа в бюджет. В зависимости от вида бизнеса это могут быть:

- квадратные метры площади, которая используется для торговли;

- посадочные места в транспорте для перевозки пассажиров;

- количество транспортных средств для перевозки грузов;

- число сотрудников, занятых в деятельности;

- количество торговых точек;

- земельные участки;

- квадратные метры площади для нанесения рекламного изображения;

- квадратные метры площади помещений для размещения постояльцев и т.д.

Если физический показатель – количество сотрудников, должны быть табели рабочего времени, если автомобили – нужно иметь технические паспорта, а если количество метров торговой площади – должны быть договора аренды, технические паспорта нежилых помещений, планы, схемы и т.д.

Если налогоплательщик параллельно ведет бизнес на другом режиме налогообложения, нужно наладить раздельный учет доходов и расходов для правильного подсчета налогов по каждому режиму.

Расчет единого налога на вмененный доход

В статье 346.29 Налогового кодекса РФ приведена базовая доходность на одну единицу физического показателя по всем видам деятельности.

Для того, чтобы рассчитать платеж в бюджет, нужно найти базовую доходность для своего бизнеса и умножить на коэффициенты К1 и К2:

Региональные власти могут устанавливать разные коэффициенты для разных видов деятельности.

Коэффициент К2 не может быть больше единицы. Минимальное значение – 0,005. Если местные власти не установили значение К2, то его нужно принимать за единицу.

Полученную налоговую базу умножают на количество физических показателей, а затем наставку 15% и получают вмененный налог к уплате за один месяц.

Региональные власти имеют право вводить свою ставку в диапазоне от 7,5 до 15%.

Так ли это на самом деле? Предлагаем разобраться в том, как распределяются между регионами поступающие в бюджет налоги.

За счёт чего пополняется бюджет

Доходы бюджета формируются согласно налоговому и бюджетному законодательству РФ.

В соответствии со ст. 41 Бюджетного кодекса РФ доходы бюджета включают в себя:

-

Налоговые доходы — налоги и сборы, уплачиваемые в бюджет.

В этой статье мы более подробно остановимся на налоговых доходах.

Налоги и сборы делятся на федеральные, региональные и местные.

Федеральные налоги обязательны к уплате на территории всей страны, размер региональных определяется самостоятельно субъектами РФ, местные налоги устанавливаются органами местного самоуправления. Но это не означает, что федеральные налоги идут только в федеральный бюджет, а региональные — в бюджеты субъектов РФ. Размер налогов и сборов устанавливает Налоговый кодекс РФ (НК РФ) , а процент и бюджет, в который он зачисляется, определяет Бюджетный кодекс РФ (БК РФ) . Например, НДФЛ — федеральный налог, который обязателен к уплате на территории всей России, но зачисляется НДФЛ в региональный (85%) и местный бюджет (15%).

Все налоги поступают в консолидированный бюджет РФ, который представляет собой свод бюджетов всех уровней (федеральный, бюджет субъекта, местный бюджет).

Москва, Санкт-Петербург и Севастополь — города федерального значения, то есть они являются субъектами РФ и имеют региональный, а не местный бюджет.

Как распределяются налоги по уровням бюджета

Раздел II Бюджетного кодекса РФ определяет порядок формирования доходов по уровням бюджетной системы страны. Те налоги и сборы, которые поступают в федеральный бюджет, распределяются на основании решений федеральных органов власти. Налоги и сборы, поступающие в региональный и местный бюджет, распределяются по усмотрению органов власти субъектов РФ и местного самоуправления.

Распределение основных налогов и сборов по уровням бюджетной системы, %

Местный бюджет РФ ( гл. 9 БК РФ )

Налог на добычу общераспространённых полезных ископаемых

*остальные 37% уплачиваются в ФФОМС

**в 2017–2024 гг., согласно ст. 284 НК РФ . После 2024 г. будет распределение 18% и 2%. В 2017–2022 гг. регионы могут понижать ставку до 12,5%, после 2024 г. — только до 13,5%

***на сегодняшний день торговый сбор взимается только на территории Москвы. Согласно ст. 410 НК РФ , торговый сбор могут взимать города федерального значения. Однако Санкт-Петербург и Севастополь пока не используют это право.

Рис. 1. Источник: Бюджетный кодекс РФ

Структура доходов Москвы

Доходы бюджета Москвы по итогам 2020 г. составили 2,9 трлн руб., из них более 81% составляют налоговые поступления. В структуре налоговых доходов наибольший вес приходится на НДФЛ и налог на прибыль организаций.

Напомним, НДФЛ поступает только в региональный и местный бюджет, как и бо́льшая часть налога на прибыль.

Структура налоговых доходов Москвы, %

![Рис. 2. Источник: сайт Мэра Москвы]()

Кроме того, Москва делает самые большие отчисления в пенсионный фонд, ФФОМС и ФСС, так как, согласно данным Росстата , в столице самые высокие заработные платы по стране.

Топ-15 субъектов РФ по налоговым доходам за 2020 г., % в доходе бюджета РФ

![Рис. 3. Источник: Федеральное казначейство РФ]()

Нюансы уплаты налогов

В региональный бюджет поступает НДФЛ, который составляет более 40% московских доходов. В целом чуть больше половины налоговых доходов Москвы идёт в бюджет города, остальная часть — в федеральный бюджет за счёт НДС и части налога на прибыль.

ХМАО является крупнейшим плательщиком налога на добычу природных ископаемых (НДПИ) и налога на добавленный доход (НДД), которые поступают в федеральный бюджет. При этом ХМАО — Югра является регионом-донором, то есть не получает субсидии и дотации со стороны государства, согласно Приказу Минфина РФ № 1030 от 11.11.2020 . В то время как Москва ежегодно получает межбюджетные трансферты из федерального бюджета.

От чего зависит благосостояние регионов?

Нельзя сказать, что Москва кормит регионы. Но и обратное утверждение ошибочно. В формировании федерального бюджета, из которого потом поступают субсидии, дотации и другие межбюджетные трансферты, участвуют все субъекты РФ. И чем богаче регион, чем больше предприятий функционирует на его территории, тем больше доходов он приносит в федеральный бюджет.

Благосостояние региона зависит от нескольких факторов:

В следующих статьях более подробно рассмотрим самые богатые регионы, доходы которых зависят от размещённых на их территории предприятий.

Кстати, если вы хотите поделиться мнением об этой статье или о нашей работе в целом – это можно сделать через форму обратной связи. Напишите нам, и мы обязательно к вам прислушаемся!

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Москва, ул. Летниковская, д. 2, стр. 4

Читайте также:

- Как разговаривать с осужденными в сизо

- Какая цель использования дистанционных образовательных технологий обеспечение индивидуализации

- Как убрать авторские права на фотографии

- Возможно ли присутствие собаки проводника к местам предоставления услуг на вокзалах

- Сколько по времени занимает оформление ипотеки в сбербанке после одобрения