Акционерный капитал может быть представлен как доля в активах на которую претендуют

Обновлено: 30.06.2024

Раздел баланса, за которым что-то стоит

Представление о собственном капитале компании как о некой хозяйственной реальности, стоящей за данными третьего раздела бухгалтерского баланса, – это, пожалуй, один из самых ярких примеров бухгалтерской мифологии.

Начало начал

Этот миф, конечно же, как и все священное для бухгалтерии, берет начало в сакральной фигуре Луки Пачоли.

Меняется жизнь - меняется право

Активы – Обязательства = Собственный капитал (Капитал собственников).

Такой подход к исчислению собственного капитала предполагает, что оценка активов, представленная в балансе, совпадает с ценами их реализации при ликвидации компании, а суммы обязательств, указанные в пассиве, – это именно те денежные средства, которые получат при закрытии компании ее кредиторы. Эти утверждения отвечают идеям теории статического баланса, но в силу объективных причин невозможны на практике.

Несовпадение величины собственного капитала с действительным благосостоянием собственников компаний многократно усилилось с распространением идей динамического баланса – учета активов по первоначальной или остаточной стоимости, капитализации расходов, непринятии переоценки, амортизации внеоборотных средств и т. п.

Идеи Шмаленбаха

Определяя равенство актива и пассива бухгалтерского баланса как финансовое положение составляющей его компании, они писали: «Под финансовым положением (Financial position) понимается наличие экономических ресурсов (economic resources), принадлежащих компании, и противопоставленный им весь капитал (equities) на определенный момент, при этом

Экономические ресурсы = Весь капитал.

У каждой компании, – продолжали авторы "Принципов", - есть два типа капитала: собственный (owner`s equity) и привлеченный – кредиторская задолженность (creditor`s equity). Таким образом,

Экономические ресурсы = Привлеченный капитал + Капитал.

Согласно бухгалтерской терминологии экономические ресурсы рассматриваются как активы, а кредиторская задолженность - как пассивы. Таким образом, это уравнение может быть представлено в следующем виде:

Активы = Пассивы + Капитал.

Капитал = Активы – Пассивы.

Не бывает Америки без Европы

Может показаться, что представленные здесь цитаты не отражают объективной картины дел, так как показывают лишь суждения американских авторов конца XX века. Но это не так.

с одной стороны, из прав собственности и прав долгового требования на все активы (А), составляющие традиционный бухгалтерский баланс;

с другой стороны, из кредиторской задолженности (D), отраженной в традиционном бухгалтерском балансе.

Буквенное обозначение этих элементов, согласно принятым бухгалтерским принципам и правилам, позволяет измерить имущество формулой:

Отсюда, согласно Колассу, собственный капитал есть имущество (!) компании (свободное от долгов).

Главное – верить

Вера и действие

Приведенные выше цитаты демонстрируют не только формирование современной учетной мифологии, но и показывают, что способно сделать эту мифологию основой принимаемых в реальной хозяйственной жизни решений. Обратите внимание! Если читатель, знакомясь с твоим текстом, не будет видеть, что ты веришь хотя бы в часть того, что пишешь, твои работы никогда не будут использоваться как руководство к действию. То, что ты предложишь читателю в этом случае, будет лишь поводом к размышлению, а это плохо для практики, даже аналитической, так как на практике нужно не размышлять, а рассчитывать аналитические коэффициенты, вера в значения которых будет формировать реальность принимаемых управленческих решений – судьбы участников хозяйственной жизни.

Эти моменты не может не чувствовать каждый автор, в том числе и так называемый бухгалтер-теоретик. И поэтому часто наши работы демонстрируют читателю веру в то, во что веры быть не должно. Однако без веры нет действий, а практика – это действия. И практика может основываться только на вере – вере в правильности принимаемых тобою решений. Отсюда теории и/или учебники, убедительно предлагающие какое-либо решение хозяйственных задач как правильное, всегда будут пользоваться повышенной популярностью.

Но человеку ведь нужно как-то поступать. И здесь наука сменяется верой (или наибольшим доверием к одному из возможных вариантов действия). Мы либо верим, например, в то, что значение коэффициента текущей ликвидности выше двух говорит о нормальной платежеспособности фирмы, либо нет. И здесь можно бесконечно рассуждать о статическом и динамическом балансе, множественности возможных вариантов оценки оборотных средств и относительности показателей обязательств – в конечном итоге мы либо доверимся этому показателю, либо нет, и так и будем действовать.

Почему мы говорим о мифе

И в этой связи работы В.В. Ковалева выбраны нами для иллюстрации предмета обсуждения совершенно не случайно, как труды, пожалуй, самого неравнодушного к излагаемым им идеям отечественного автора последнего десятилетия. Его книги отличает именно вера в правильность транслируемых идей в сочетании с блестящей эрудицией в изучаемой области, неизбежно порождающей сомнение в собственной правоте. Это блестящий пример неизбежного столкновения знания и веры, ждущего любого настоящего ученого, который захочет предложить публике правильную систему взглядов.

Однако вернемся к собственному капиталу.

Анализ рентабельности собственного капитала

Мифология собственного капитала наполняет иллюзорным смыслом и один из центральных показателей так называемого коэффициентного анализа бухгалтерской отчетности – коэффициент рентабельности собственного капитала.

Расчет его значения предполагает построение дроби, в числителе которой – чистая прибыль за отчетный период, а в знаменателе – средняя величина собственного капитала компании за тот же период.

Этот показатель, как правило, первым предлагается вниманию акционеров в годовых отчетах акционерных обществ. Он как бы показывает то, насколько успешно работает капитал собственников, который они держат в отчитывающемся обществе.

Прежде всего, стоит отметить, что если речь идет об открытом акционерном обществе, то значимая доля его акционеров никогда не вкладывала в него деньги. Они просто купили акции общества на рынке, и для них отдача от инвестиций заключается не в бухгалтерской прибыли, но в дивидендах и/или динамике курса акций.

Не подводя итогов

Существование и развитие мифа о собственном капитале далеко не случайны. Глядя в бухгалтерскую отчетность или какие-то иные источники информации, владельцы долей в уставных капиталах компаний хотят знать, чем же они действительно обладают, и насколько они действительно стали богаче или беднее, рискнув вложиться в бизнес той или иной компании. Экономическая жизнь развивается, а вместе с нею развиваются и представления экономистов о капитале. В последнее время они начинают находить отражение в новых формах корпоративной отчетности, предлагаемых публике как альтернатива традиционным финансовым отчетам. О том, как развитие взглядов экономистов на природу и содержание капитала начинает влиять на современную корпоративную отчетность, мы поговорим в следующих статьях.

Литература:

Энтони Р., Рис Дж. Учет: ситуации и примеры. – М.: Финансы и статистика, 1993.

Нидлз Б. и др. Принципы бухгалтерского учета – М.: Финансы и статистика, 1993.

Бетге Й. Балансоведение – М.: Бухгалтерский учет, 2000.

Коласс Б. Управление финансовой деятельностью предприятия. Проблемы, концепции, методы. – М.: Финансы и статистика, 1997.

Уолш Кяран. Ключевые показатели менеджмента: полное руководство по работе с критическими числами, управляющими вашим бизнесом – К.: Companion Group, 2008.

В.В. Ковалев, Вит.В. Ковалев. Корпоративные финансы и учет: понятия, алгоритмы, показатели – М.: Проспект, 2012.

Я.В. Соколов, Бухгалтерский учет как сумма фактов хозяйственной жизни – М.: МАГИСТр, 2010.

Мизес Л. Фон. Человеческая деятельность: трактат по экономической теории – Челябинск, Социум, 2012.

Чтобы своевременно принимать управленческие решения, нужна полная достоверная прозрачная информация. Экспресс-оценку финансового состояния компании специалисты проводят на основе баланса.

Собираем информацию для экспресс-анализа

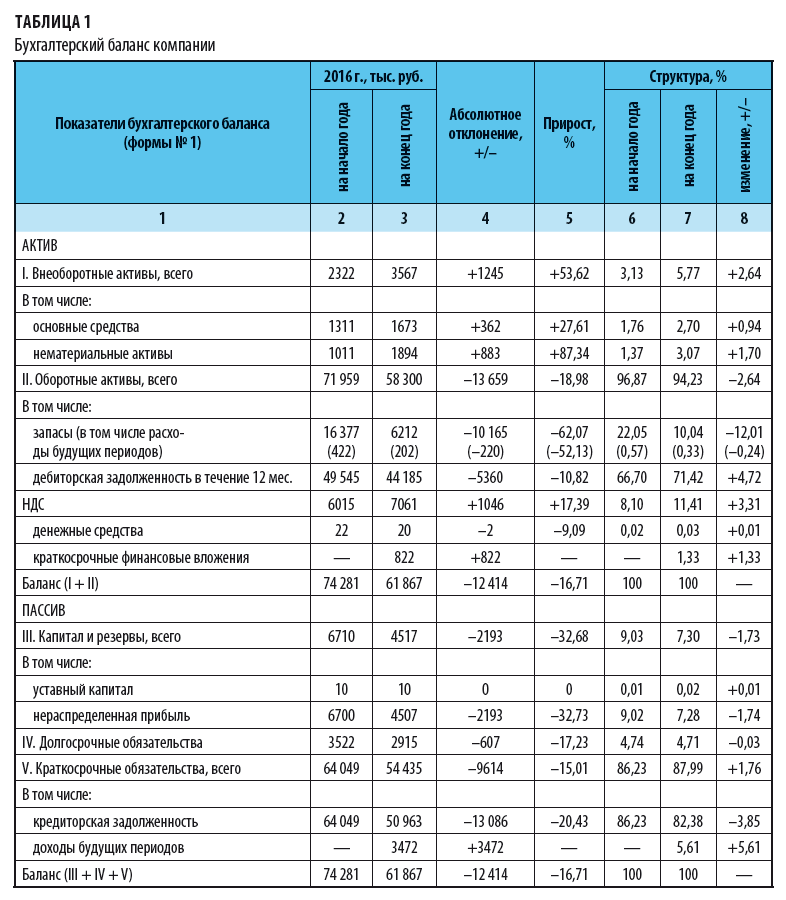

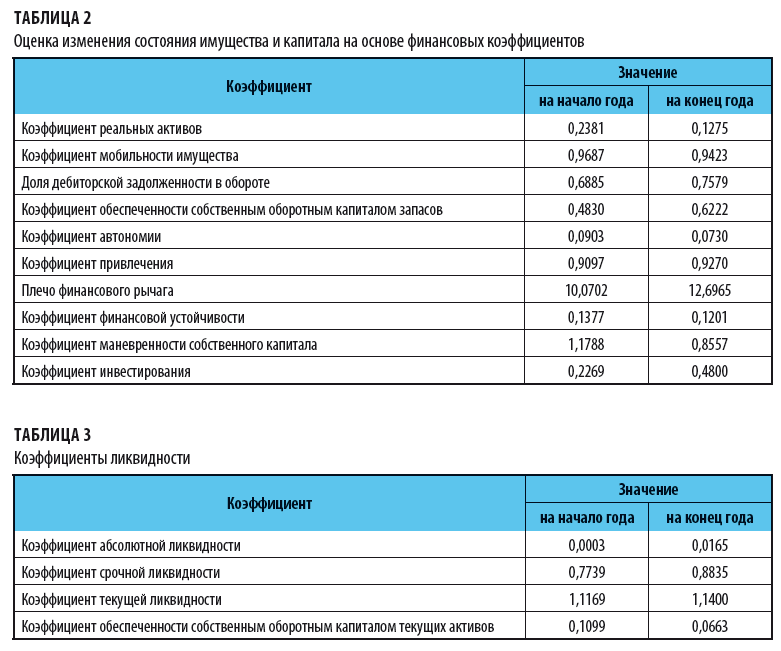

Как проанализировать финансовое состояние предприятия и выработать меры, чтобы улучшить его, рассмотрим на примере региональной компании, которая производит кондитерские изделия. Баланс компании представлен в табл. 1, результаты расчетов финансовых коэффициентов и коэффициентов ликвидности — в табл. 2, 3.

Рассчитаем коэффициент утраты (восстановления) платежеспособности:

- к концу года коэффициент обеспеченности собственным оборотным капиталом меньше нормального значения (≥ 0,1);

- коэффициент текущей ликвидности меньше нормального значения (2,0), но есть тенденция роста показателя.

Оценим возможность восстановления платежеспособности в ближайшие 6 месяцев:

коэффициент восстановления платежеспособности = (1,14 + 6 / 12 × (1,14 – 1,1169)) / 2 = 0,58 ( 1) — говорит о том, что оборот обеспечивается долгосрочными заемными средствами, что увеличивает риск неплатежеспособности.

11. Коэффициент абсолютной ликвидности показывает, какая часть текущей задолженности может быть погашена в ближайшее к моменту составления баланса время, что является одним из условий платежеспособности. Нормальное значение — 0,2–0,5.

Фактическое значение коэффициента (0,02) не укладывается в указанный диапазон. Это значит, что если остаток денежных средств будет поддерживаться на уровне отчетной даты (за счет равномерного поступления платежей от партнеров), имеющаяся краткосрочная задолженность не сможет быть погашена за 2–5 дней.

В нашей задаче коэффициент срочной ликвидности = 0,83. Можно сделать вывод, что организация способна погасить свои долговые обязательства (несрочные) при условии своевременного погашения дебиторской 13. Коэффициент текущей ликвидности (покрытия) показывает, в какой степени текущие активы покрывают краткосрочные обязательства. Он характеризует платежные возможности организации при условии не только своевременных расчетов с дебиторами и благоприятной реализации готовой продукции, но и в случае продажи при необходимости материальных оборотных средств.

Уровень коэффициента покрытия зависит от отрасли производства, длительности производственного цикла, структуры запасов и затрат. Норма — 2,0 1) — говорит о том, что оборот обеспечивается долгосрочными заемными средствами, что увеличивает риск неплатежеспособности.

11. Коэффициент абсолютной ликвидности показывает, какая часть текущей задолженности может быть погашена в ближайшее к моменту составления баланса время, что является одним из условий платежеспособности. Нормальное значение — 0,2–0,5.

Фактическое значение коэффициента (0,02) не укладывается в указанный диапазон. Это значит, что если остаток денежных средств будет поддерживаться на уровне отчетной даты (за счет равномерного поступления платежей от партнеров), имеющаяся краткосрочная задолженность не сможет быть погашена за 2–5 дней.

В нашей задаче коэффициент срочной ликвидности = 0,83. Можно сделать вывод, что организация способна погасить свои долговые обязательства (несрочные) при условии своевременного погашения дебиторской 13. Коэффициент текущей ликвидности (покрытия) показывает, в какой степени текущие активы покрывают краткосрочные обязательства. Он характеризует платежные возможности организации при условии не только своевременных расчетов с дебиторами и благоприятной реализации готовой продукции, но и в случае продажи при необходимости материальных оборотных средств.

Уровень коэффициента покрытия зависит от отрасли производства, длительности производственного цикла, структуры запасов и затрат. Норма — 2,0

Юридический адрес: Москва, 1-й Щемиловский переулок, д. 16, стр. 2, подъезд 4, офис 38

Фактический адрес: Москва, 1-й Щемиловский переулок, д. 16, стр. 2, подъезд 4, офис 38 (схема проезда)

Чтобы своевременно принимать управленческие решения, нужна полная достоверная прозрачная информация. Экспресс-оценку финансового состояния компании специалисты проводят на основе баланса.

Собираем информацию для экспресс-анализа

Как проанализировать финансовое состояние предприятия и выработать меры, чтобы улучшить его, рассмотрим на примере региональной компании, которая производит кондитерские изделия. Баланс компании представлен в табл. 1, результаты расчетов финансовых коэффициентов и коэффициентов ликвидности — в табл. 2, 3.

Рассчитаем коэффициент утраты (восстановления) платежеспособности:

- к концу года коэффициент обеспеченности собственным оборотным капиталом меньше нормального значения (≥ 0,1);

- коэффициент текущей ликвидности меньше нормального значения (2,0), но есть тенденция роста показателя.

Оценим возможность восстановления платежеспособности в ближайшие 6 месяцев:

коэффициент восстановления платежеспособности = (1,14 + 6 / 12 × (1,14 – 1,1169)) / 2 = 0,58 ( 1) — говорит о том, что оборот обеспечивается долгосрочными заемными средствами, что увеличивает риск неплатежеспособности.

11. Коэффициент абсолютной ликвидности показывает, какая часть текущей задолженности может быть погашена в ближайшее к моменту составления баланса время, что является одним из условий платежеспособности. Нормальное значение — 0,2–0,5.

Фактическое значение коэффициента (0,02) не укладывается в указанный диапазон. Это значит, что если остаток денежных средств будет поддерживаться на уровне отчетной даты (за счет равномерного поступления платежей от партнеров), имеющаяся краткосрочная задолженность не сможет быть погашена за 2–5 дней.

В нашей задаче коэффициент срочной ликвидности = 0,83. Можно сделать вывод, что организация способна погасить свои долговые обязательства (несрочные) при условии своевременного погашения дебиторской 13. Коэффициент текущей ликвидности (покрытия) показывает, в какой степени текущие активы покрывают краткосрочные обязательства. Он характеризует платежные возможности организации при условии не только своевременных расчетов с дебиторами и благоприятной реализации готовой продукции, но и в случае продажи при необходимости материальных оборотных средств.

Уровень коэффициента покрытия зависит от отрасли производства, длительности производственного цикла, структуры запасов и затрат. Норма — 2,0 1) — говорит о том, что оборот обеспечивается долгосрочными заемными средствами, что увеличивает риск неплатежеспособности.

11. Коэффициент абсолютной ликвидности показывает, какая часть текущей задолженности может быть погашена в ближайшее к моменту составления баланса время, что является одним из условий платежеспособности. Нормальное значение — 0,2–0,5.

Фактическое значение коэффициента (0,02) не укладывается в указанный диапазон. Это значит, что если остаток денежных средств будет поддерживаться на уровне отчетной даты (за счет равномерного поступления платежей от партнеров), имеющаяся краткосрочная задолженность не сможет быть погашена за 2–5 дней.

В нашей задаче коэффициент срочной ликвидности = 0,83. Можно сделать вывод, что организация способна погасить свои долговые обязательства (несрочные) при условии своевременного погашения дебиторской 13. Коэффициент текущей ликвидности (покрытия) показывает, в какой степени текущие активы покрывают краткосрочные обязательства. Он характеризует платежные возможности организации при условии не только своевременных расчетов с дебиторами и благоприятной реализации готовой продукции, но и в случае продажи при необходимости материальных оборотных средств.

Уровень коэффициента покрытия зависит от отрасли производства, длительности производственного цикла, структуры запасов и затрат. Норма — 2,0

Юридический адрес: Москва, 1-й Щемиловский переулок, д. 16, стр. 2, подъезд 4, офис 38

Фактический адрес: Москва, 1-й Щемиловский переулок, д. 16, стр. 2, подъезд 4, офис 38 (схема проезда)

Среди множества инвестиционных подходов особняком стоит стоимостное инвестирование — когда значительное внимание уделяется балансовой стоимости бизнеса, а инвестиционное решение принимается в зависимости от того, как соотносятся рыночная и балансовая стоимости.

При стоимостном подходе значительную роль играет величина чистых активов, без учёта каких-либо обязательств. Определяется она следующим образом: из балансового отчёта выясняется стоимость активов, и из этой суммы вычитаются все обязательства компании. Под обязательствами подразумеваются не только займы, но и текущие операционные задолженности. Однако задачу можно упростить и ускорить.

Структура баланса компании в России

Названия и группировка разделов могут меняться, но суть остаётся прежней.

Если более детально изучить раздел Equity, вы увидите, что львиную долю составляет нераспределённая прибыль (Retained earnings). Остальные разделы если и присутствуют, то их доля в капитале незначительна, по сравнению с нераспределёнкой. Если это не так, то, прежде чем вкладываться в такую компанию, нужно хорошо подумать.

Когда вы изучаете отчёты российских компаний, необязательно детально вникать в структуру акционерного капитала, чтобы понять, зарабатывает компания деньги для акционеров или систематически теряет. Достаточно взглянуть на динамику Equity attributable to shareholders. С небольшими поправками можно отождествлять акционерный капитал и нераспределённую прибыль. Но это справедливо, если речь идёт о российских компаниях.

Структура баланса компании в США

Если вы привыкли в России к МСФО, то к отчётам американских компаний легко приспособитесь, разве только придётся привыкнуть к английской терминологии. Структура финансового отчёта одинаковая и в США, и в России. Отличия в балансах проявляются за пределами формальных правил бухучёта.

В России не принято работать с акционерным капиталом — сколько акций выпустили, столько их и обращается. Допэмиссии и бай-бэки проводятся редко и зачастую воспринимаются российскими инвесторами негативно. В США акционерный капитал — средство финансирования деятельности компаний и способ возврата полученной прибыли акционерам, выражающийся в росте котировок акций. На рисунке 2 показано, как изменялось количество акций в обращении у Facebook и Union Pacific. Речь идёт о количестве акций в обращении, а не о фри-флоат, то есть об изменении общего количества акций, а не покупках/продажах мажоритариями.

Эти операции отражаются в балансе (рисунки 3, 4).

Если компания проводит допэмиссии — это понятно из строки Additional paid-in capital. Если акции выкупаются — это отражается в Treasury stock. Иногда в балансе присутствуют обе строки.

Важность нераспределённой прибыли

Оцените, как стоит относиться к компании, которая вместо нераспределённой прибыли в балансе показывает непокрытые убытки (Accumulated deficit)?

Похоже, что деятельность ведётся полностью на кредитные средства и акционерам ничего не принадлежит. Интересно наблюдать, как непокрытые убытки растут, при этом эмитент увеличивает дивиденды. Примером подобной компании является Digital Realty Trust.

DLR является REIT, и дефицит капитала в балансе — типичное явление для таких компаний. Это связано с особенностями учёта и налогового режима. Ничего опасного в дефиците капитала для REIT нет, но это должно настораживать.

Компанию могут внезапно ликвидировать?

Вероятность того, что компанию закроют на следующий день после вашей покупки, — ничтожно мала, если только речь не идёт о предприятии-банкроте. Опасения по поводу того, что достанется акционерам, можно считать надуманными.

Гораздо приятнее владеть акцией, которая обеспечена реальным имуществом компании, а не обременена долгами перед кредиторами.

Таким образом, наличие дефицита капитала в балансе вместо нераспределённой прибыли — не всегда катастрофа для акционера. Это может быть следствием бумажной переоценки. Однако если вы видите в балансе полное отсутствие нераспределёнки, то это должно насторожить.

Все упоминаемые ценные бумаги приведены в статье исключительно для примера и не являются инвестиционной рекомендацией.

Читайте также: