Работает ли каско если водитель пьяный

Обновлено: 16.05.2024

Производится ли выплата по ОСАГО, если виновник пьяный

Российское законодательство категорически запрещает водителю садиться за руль автомобиля в пьяном виде, поскольку это может стать причиной ДТП. Причина опьянения при этом не имеет значения. Нарушение запрета влечёт к серьёзной ответственности, причём алкогольное опьянение выступает отягчающим обстоятельством.

И все же, если произошло ДТП с пьяным водителем, страховщик не освобождается от выплаты по ОСАГО. Данное обстоятельство не влияет на необходимость производить компенсацию и её величину. Страховщик не уполномочен переадресовывать выплату страховщику водителя, который нарушил ПДД.

Важно! Если виноватый в аварии находился в состоянии алкогольного опьянения, пострадавший должен быть уверен, что данное обстоятельство не скажется на его интересах.

ОСАГО при пьяном виновнике действует по общим правилам, которые установлены Федеральным законом №40 пунктом 1, статьёй 14.1. Такой же порядок действует в отношении сроков. Если у виноватого в дорожно-транспортном средстве нет страховки, тогда на основе Гражданского кодекса в статье 1064 он будет обязан оплатить причинённый вред за свои денежные средства.

Как видно, при отсутствии полиса автогражданки компенсировать ущерб будет то лицо, которое его причинило. В нашем случае это виноватый водитель. Как правило, для получения возмещения придётся обратиться в судебный орган. Чтобы избежать дополнительной волокиты и иметь документальное подтверждение суммы полученного ущерб, лучше всего заранее узнать мнение независимых экспертов в отношении оценки повреждений транспортного средства. Данная мера избавит от проволочек и поможет получить подтверждение величины убытков.

Выплатят ли страховку ОСАГО, если виновник ДТП пьян

Уже сам факт аварии является крупной неприятностью. Ну, а если виновник ДТП был пьян, то опасения о возможности получения после этого страховки кажется сомнительной. Многие считают, что состояние алкогольного опьянения является основанием для страховой компании отказать в выплате компенсации по ОСАГО пострадавшему в происшествии. Иногда такие прецеденты возникают, но оснований для этого нет. Таким способом СК пытаются уйти от выплат или снизить их размер, пользуясь отсутствием у потерпевшей в пьяном ДТП стороны элементарных юридических знаний.

В соответствии с положениями федерального закона № 40-ФЗ, при ДТП с пьяным водителем выплата потерпевшему по ОСАГО должна быть осуществлена без каких-либо ограничений, оговорок и в установленные сроки. Обусловлено это тем, что страховая компания гарантирует материальную ответственность гражданина перед третьими лицами. Тем самым страховщик берет на себя безусловные обязательства о покрытии ущерба потерпевшему, независимо от обстоятельств происшествия.

При этом, учитывая криминальный оттенок действия пострадавшего, закон оставляет возможность СК компенсировать свои расходы на оплату попавшему в аварию по вине нетрезвого водителя человека. Выплата по ОСАГО, если виновник пьян, проводится, но затем уже выдвигаются материальные претензии к нарушителю.

Статья по теме: Перерегистрация ОСАГО при смене собственника машины

Важно! Таким образом государство наказывает преступников и защищает интересы страховщиков, стимулируя их к деятельности в данном направлении, которое является довольно рискованным.

Когда страховая компания может отказать в выплате

Ответ на вопрос, выплатит ли страховая компания компенсацию, если пьяный водитель попал в ДТП, зависит прежде всего от того, имеет ли виновник аварии полис автогражданки. Если его нет, то соответственно и предъявлять претензии нужно конкретному лицу, а не СК.

Существуют причины, когда страховщик имеет право не выплачивать деньги потерпевшему от нетрезвого водителя:

- в договоре прописан пункт о том, что компания не несет ответственности, если водитель совершает столкновение в выпившем состоянии;

- нарушитель не вписан в соглашение или нарушаются другие условия эксплуатации авто;

- полис просрочен или еще не вступил в силу;

- страховка отсутствует;

- документ поддельный или не занесен в базу данных.

Обратите внимание! Все остальные причины не являются основанием для отказа от выплат, даже если пьяный виновник аварии признан преступником и отбывает наказание.

Какие выплаты по ОСАГО с пьяным водителем

Главное условие получения выплаты по ДТП, если его виновник пьян — страховка должна действовать на момент аварии. В остальном на такие ситуации распространяются установленные правительством правила.

Так, в 2020 году пострадавшим в аварии от выпивших водителей может быть выплачена такая сумма:

- При повреждении техники — до 400000 рублей. Цена ремонта определяется экспертной комиссией. Компенсация обычно осуществляется в форме ремонта авто в мастерских, с которыми компании имеют договоры. Если водитель погиб, стал инвалидом, стоимость восстановления машины выше страховой премии или она не подлежит восстановлению, то компания может выплатить сумму оценки деньгами.

- При нанесении вреда здоровью — до 500000 рублей. Размер оплаты определяется по таблице коэффициентов, которая утверждена постановлением правительства № 1164 от 15 декабря 2012 года. Дополнительно страховщик может заплатить за санаторно-курортное лечение, наем сиделки, приобретение специальных продуктов питания, реабилитацию и протезирование. Для этого нужно представить медицинское заключение, договоры и квитанции.

Важно! Многих интересует, выплачивается ли ОСАГО за упущенную выгоду и моральный ущерб. Эти пункты не входят в условие соглашения. Но потери от временной нетрудоспособности могут быть возмещены.

Выплачивает ли страховщик компенсацию по ОСАГО, если виновник и пострадавший пьяны

Ситуация, при которой водители разных транспортных средств находились в нетрезвом состоянии, несколько усложняет обстановку. Страховщик в этом случае имеет право отказать в выплате, поскольку вина в инциденте является обоюдной. К тому же организация может отказать в компенсации вреда, если соглашение будет предусматривать подобную возможность при нахождении виновника в нетрезвом состоянии.

Если виновный в инциденте находился в состоянии алкогольного опьянения, тогда страховщик может потребовать от него ответной выплаты в виде регресса.

Данное возмещение страховая компания может назначить в таких ситуациях:

- Преступление было совершено умышленно либо водитель специально нарушил правила дорожного движения;

- Водитель не включён в полис либо он является просроченным;

- Нарушитель покинул место происшествия

- На страховое возмещение представлены документы на автомобиль, срок действия которых истёк

- Умышленно был причинён вред здоровью либо смерть потерпевшему

- Лицо, которое управляло машиной и допустило ДТП, не имело право управлять автомобилем

- Виновник в ДТП не предоставил документы, которые предусматривает законодательство

- Пострадавший в аварии на протяжении 10 дней не предоставил авто на техосмотр.

Обычно управление автомобилем в нетрезвом состоянии сообщает об умысле в нанесении вреда, ведь это грубое нарушение российского законодательства. В данном случае виновник обязан выплатить страховой компании регресс.

Что будет пьяному водителю, который попал в ДТП

Закон строг к нарушителям дорожного движения, особенно к тем, кто садится за руль в нетрезвом состоянии. Даже если водитель ничего не нарушил, то его оштрафуют на 30 тыс. руб. и изымут права на 2 года. Но на этом неприятности не закончатся. За страховой компанией остается право потребовать с него выплату регресса в размере выплаченной потерпевшей стороне премии.

Статья по теме: Действия при утере полиса ОСАГО и как его восстановить

Поводами для принятия такого решения являются следующие ситуации:

- умышленные преступные действия:

- гибель пострадавших;

- отсутствие водительского удостоверения;

- совершивший ДТП гражданин не был включен в полис;

- виновный не проинформировал агента об аварии;

- бегство с места происшествия;

- подлог документов.

Важно! Подтверждением нахождения виновника аварии в состоянии опьянения является справка, выданная в медицинском учреждении. Показания приборов сотрудников ГИБДД к рассмотрению в суде не принимаются. Отказ от МО приравнивается к состоянию опьянения средней тяжести.

Если попал в ДТП пьяным и виноват

В 2020 году любителей езды в пьяном виде, в зависимости от тяжести последствий ДТП ждет такое наказание:

Обратите внимание! Повторные аварии в пьяном виде караются более строго. Так, даже если обошлось без жертв, на нарушителя накладывается штраф 200-300 тыс. руб, применяются принудительные работы или заключение под стражу на срок 1-2 года.

Если пьяный — пострадавший участник аварии

Подобная ситуация нередка на отечественных дорогах, особенно в периоды продолжительных праздников. Если нетрезвый водитель не создавал умышленно или непреднамеренно опасной ситуации на трассе, то ему невозможно предъявить претензии по поводу свершившейся аварии. Соответственно, он имеет полное право на получение всех положенных выплат по ОСАГО.

Но, поскольку управление транспортным средством в нетрезвом виде является нарушением закона, то виновный будет наказан в административном и материальном порядке (штраф 30000 руб. и лишение прав на 2 года). Если факт пьяного вождения зафиксирован повторно, то гражданин будет оштрафован (до 300 тыс. руб.) или попадет за решетку на срок до 2 лет.

Таким образом, даже при самой неблагоприятной для себя ситуации, пострадавшая в ДТП сторона гарантированно получит компенсацию за понесенный ущерб. Что касается виновника аварии, то помимо разбирательств с правоохранителями, ему придется оплачивать ремонт своего автомобиля (если другое не прописано в КАСКО) и машины потерпевшего, как результат регресса от страховой компании. Лучше либо вообще не пить, а если это случилось — воспользоваться помощью друзей, услугами такси или общественного транспорта.

Видео по теме статьи

Какие документы помогут виновнику опровергнуть обвинение в управлении авто в нетрезвом состоянии

Нахождение за рулём в пьяном состоянии для назначения регресса после компенсации по ОСАГО необходимо доказать. Подозреваемый в нарушении правил может подтвердить собственную трезвость. Для этого необходимо в установленном порядке пройти медосвидетельствование.

Как бы то ни было, факт пребывания виновника ДТП в нетрезвом виде требуется установить документально. Измерение параметров с помощью устройств, которые находятся в распоряжении сотрудников дорожной полиции, не может выступать в качестве подтверждения. В обязательном порядке необходимо сделать анализ крови в подходящем медучреждении. Именно его итоги предоставят возможность документально определить уровень опьянения нарушителя.

Если виновник отказывается от медосвидетельствования

Выплаты по каско если водитель пьян

Учитывая, что такого основания для освобождения от выплат страхового возмещения, как отсутствие в страховом полисе указания на лицо, допущенное к управлению автомобилем, которое управляло им в момент ДТП, ни нормами ГК РФ, ни иным законом не предусмотрено, включение данного условия в договор страхования является противоречащим нормам ГК РФ и, соответственно, оно применяться не должно.

Поэтому, при ДТП с пьяным водителем, порядок выплаты компенсации определяют общие правила, регламентированные отечественным законодательством, на основании п.1 ст.14.1 ФЗ №40.

ВНИМАНИЕ! В связи с последними изменениями в законодательстве, информация в статье могла устареть! Наш юрист бесплатно Вас проконсультирует.

Пьяный водитель, как правило, запаздывает при выезде от светофора, резко тормозит, довольно часто превышает скорость, либо наоборот, едет чересчур осторожно, сильно прижимаясь к обочине.

Касательно добровольного страхования автомобиля КАСКО: как правило, СК в договорах страхования указывают, что инцидент с участием нетрезвого водителя не является страховым случаем. В такой ситуации материальное возмещение выплачиваться не будет. Если такого раздела в документе нет, то СК обязана возместить урон.

Произошло дтп у виновника осаго у меня каско но тс управлял мой муж не вписанный в каско а осаго без ограничений как быт Никак. Вы будете виновны.Чел не вписанный в страховку не имеет права управлять авто. Важно! Управление транспортным средством в состоянии опьянения уже предполагает нарушение ПДД, а при совершении ДТП лишь отягчает ответственность виновного лица. Важно! Нахождение виновника в состоянии алкогольного опьянения не является основанием для освобождения страховой компании от денежной выплаты.

Со стороны сотрудников ГИБДД фиксация нарушений ПДД такого рода везде и всегда одинакова. Именно поэтому выявление алкогольного опьянения у водителя должно быть не только подтверждено медицинскими документами, но и указано в составленном протоколе.

Каждый водитель, садясь за руль автомобиля, должен понимать, насколько велика его ответственность. Правила Дорожного движения в статье 2.7 гласят, что водитель не имеет права управлять автомобилем в состоянии алкогольного или наркотического опьянения, а также под воздействием медицинских препаратов, влияющих на скорость реакции.

Каковы обязательства страховой компании и пьяного водителя по выплатам пострадавшему? Как получить компенсацию по страховому случаю с пьяным виновником? Ответим на эти и другие вопросы в данной статье.

Лишение прав на срок от 1,5 года до 2 лет, если водитель пребывал в алкогольном опьянении на момент автодорожной аварии – ст.

Передача авто пьяному водителю наказывается по законодательному акту – ч. 4 ст. 12.8 КоАП РФ – 50 000 руб.

Не все виды автострахования предусматривают покрытие ущерба если человек, по вине которого произошел страховой случай был пьян. Дополнительный страховой полис, приобретаемый на добровольной основе чаще всего, не покрывает ущерб, в случаях, когда страховщик был пьян. Единственный вариант, при котором убыток в результате ДТП будет возмещен — это если оба водителя имеют полис ОСАГО.

Если виноватый водитель скрылся с места аварии

Наиболее сложным случаем является ситуация, в которой виновный скрылся с места аварии. В такой ситуации невозможно подтвердить опьянение и отказ от освидетельствования.

Вновь закон занимает сторону пострадавшего. Однако лишь в том случае, если установлена машина-участник аварии. При оформлении на авто ОСАГО покроет потерпевшему вред. Делает это на основании статьи 1079 Гражданского кодекса, поскольку владелец имеет источник высокой опасности и обязан компенсировать ущерб, который причинён им, независимо от степени виновности в инциденте. Поскольку ответственность застрахована, страховщик покроет положенные затраты по ОСАГО. Отсутствие полиса приведёт к необходимости возместить ущерб из собственных средств.

Заплатят ли страховку по КАСКО если виновник был пьяный?

Конечно, каждый вправе сам решать, как ему жить и как поступать после того, как непоправимое таки случилось. Однако, все мы имеем свои слабости, и виновник потом будет долго раскаиваться в своем безрассудстве.

Порядок фиксации происшествия сотрудниками ГИБДД одинаков, поэтому если водитель пьян, то об этом должно указываться в протоколе и постановлении об административном правонарушении. Может случиться так, что сотрудники ГИБДД рекомендуют не указывать в извещении, что виновник ДТП был пьян, этого делать нельзя.

Во втором случае будет действовать особая процедура – регресс по ОСАГО. Ее суть заключается в том, что пострадавшее лицо в любом случае получит компенсационные выплаты от страховой компании. Но в последующем эту сумму пьяный водитель (виновник ДТП) должен будет возместить страховщику. При этом:

КАСКО — это услуга добровольного страхования автомобиля от хищения и ущерба любого характера. При желании клиента можно дополнительно учитывать страховые функции полиса — расширение гражданской ответственности, страхование от несчастных случаев, а также дополнительного оборудования. Стоимость услуги зависит от количества допущенных к управлению лиц, года выпуска транспортного средства, марки, модели автомобиля и даты ввода его в эксплуатацию. Что значит возмещение ущерба по КАСКО при ДТП, какие сроки и порядок действий при наступлении страхового случая?

- Автомобилю был причинён ущерб третьими лицами.

- Ущерб вследствие ДТП.

- Похищение или угон транспортного средства.

При оформлении ДТП по КАСКО, когда риски заранее застрахованы полисом, причитающиеся выплаты должны осуществляться в полном объёме и точно в срок. Компенсация ущерба может быть выполнена в денежном эквиваленте напрямую клиенту или специализированному сервисному центру, который ремонтирует повреждённый автомобиль. Выплаты по КАСКО после ДТП предусматривают покрытие ущерба даже в том случае, если виновником аварии является сам водитель (держатель полиса), а не третьи лица.

Действия при ДТП по КАСКО — пошаговая инструкция

- Незамедлительно вызвать сотрудников ГИБДД, не перемещая транспортное средство до составления протокола.

- Тщательно проверить составленный протокол. Особенно факты и детали происшествия.

- Не вступать в какие-либо неформальные договорённости с участниками ДТП.

- Уведомить страховую компанию и представить все официальные документы (желательно сохранить копии себе).

В ситуации, если вы оказались виновником ДТП, законом предусмотрено условие суброгации, описанное в ст. 965 ГК РФ. Это значит, что пострадавшая сторона вправе обратиться в свою СК за компенсацией понесенного ущерба, но и СК тоже может затребовать компенсацию выплаченных денег. И она, скорее всего, это сделает, обратившись после выплат к виновнику ДТП, то есть к вам.

Если сумма ущерба ниже 400 000 рублей, то ее покроет полис ОСАГО. Все, что выходит за рамки этой цифры, оплачивает виновный из своих средств. Будьте внимательны и помните, что срок исковой давности для суброгации от страховых компаний составляет 3 года с момента аварии.

Обратите внимание. Выплаты по КАСКО виновнику ДТП имеют такие же сроки восполнения ущерба, что и для пострадавшей стороны.

Сроки возмещения ущерба

- Крупные страховые компании — до двух недель.

- Компании средних масштабов — около месяца (быстрее проходит оплата сервисным службам, нежели выплата напрямую).

- Мелкие фирмы — от недели до неопределённого срока (чем меньше фирма, тем больше шансов проволочки с выплатой ущерба).

Чтобы не было спорных ситуаций с выплатами по КАСКО после ДТП, рекомендуется оформлять автостраховку в надёжных известных компаниях. Если вы не сориентировались, куда обращаться после ДТП по КАСКО, не переживайте — изучите договор со страховой компанией. В нём вы найдёте адрес и контакты страхового агента, к которому необходимо обратиться незамедлительно.

Как происходит возмещение

Как получить выплату по КАСКО после ДТП или при возникновении страхового случая? После оформления протокола клиенту необходимо обратиться в страховую компанию и написать заявление о возмещении ущерба, приложив к нему пакет документов.

- Договор со страховой компанией.

- Свидетельство о регистрации ТС.

- Документы от ГИБДД — справка и протокол происшествия.

- Копия водительских прав человека, управлявшего автомобилем.

- Платёжные документы, подтверждающие ремонт в автосервисе.

- Договор со страховой компанией.

- ПТС (паспорт технического средства).

- Свидетельство о регистрации ТС.

- Копия постановления о возбуждении уголовного дела.

- Комплект ключей от автомобиля.

Как оформить КАСКО без ДТП, если вы повредили автомобиль без участия в аварии (например, поцарапали бампер при неудачном манёвре) и нужна ли справка о ДТП для КАСКО в таком случае? В этой ситуации справка от ГИБДД не требуется, но необходимо зафиксировать происшествие через аварийного комиссара или участкового. При этом в разных страховых компаниях перечень необходимых документов может меняться, а скорость выплат КАСКО после ДТП зависит от условий в договоре.

Обратите внимание. Перед тем как получить страховку по КАСКО без ДТП, нужно представить справку с зафиксированным ущербом в страховую компанию, написав заявление на возмещение убытков.

Получение компенсации КАСКО при ДТП — порядок действий

Основные способы получения компенсации КАСКО после ДТП — прямая денежная выплата, направление на ремонт, полная замена транспортного средства.

Денежная выплата напрямую

Оформляется заявление на получение страховой выплаты клиентом напрямую. Страховой компанией проводится осмотр автомобиля и фиксация ущерба. Прежде всего, проводится экспертиза автомобиля и рассчитывается стоимость повреждений. После чего страховому агенту предоставляются платёжные документы о затратах клиента в автосервисе. Сумму по КАСКО при ДТП можно получить наличными деньгами или переводом на банковскую карту клиента.

КАСКО после ДТП — направление ТС на ремонт

После проведения экспертизы клиент оформляет заявление на законное возмещение ущерба, а страховая компания самостоятельно направляет автомобиль на плановый ремонт в автосервисе. При полном восстановлении ТС страховая компания оплачивает предоставленные партнёром счёта, а клиент получает отремонтированный автомобиль.

Обратите внимание. Если нужно отремонтировать машину по КАСКО без ДТП, вместо протокола от ГИБДД клиент должен представить справку о происшествии от аварийного комиссара или уполномоченного участкового. Кроме этого, можно позвонить в службу 112 и вызвать на место происшествия сотрудника полиции. Замена транспортного средства

Замена утраченного ТС происходит при краже или полной гибели имущества, неподлежащего восстановлению. В случае если суммы не хватает для замены автомобиля на аналогичный (цена утраченного имущества меньше цены нового ТС), клиент осуществляет доплату самостоятельно. Чаще всего держатель полиса может сам решить, в каком виде будет осуществлена компенсация, а КАСКО в ДТП с пострадавшими всегда имеет силу в соответствии с пунктами договора.

Причины, по которым могут отказать в выплате

К сожалению, часто страховые компании отказывают в частичной или полной выплате компенсации клиенту. Самые основные и частые причины:

- Водитель не вызвал вовремя сотрудников ГИБДД.

- Предоставление ложных сведений о ДТП.

- Водитель скрылся с места ДТП.

- Осуществление неформальных договорённостей с участниками происшествия

- Самостоятельное осуществление полного или частичного ремонта ТС.

- Пункты договора, которые противоречат получению выплаты и не соответствуют фактам происшествия.

- Отказ на основании трассологической экспертизы.

- Страховая компания потеряла лицензию, обанкротилась или прекратила своё существование.

- Попытки оформить КАСКО задним числом, что является незаконным действием.

Нередко в договорах страхования пункты с условиями возмещения ущерба звучат двусмысленно и неточно. Обращайте внимание, какие документы нужны для КАСКО после ДТП и изучайте детали. В случае непонятных формулировок в договоре вы имеете право попросить откорректировать пункты.

Важно! Никогда не пытайтесь оформить КАСКО задним числом после ДТП, такие схемы легко открываются после проведения экспертизы и влекут за собой ответственность перед законодательством РФ.

Что делать, если страховая отказалась возмещать ущерб

- Начните с обычной жалобы, в которой укажите все пункты договора и/или статьи закона, которые нарушает страховщик, отказываясь от выплаты. Иногда достаточно довести эту жалобу до вышестоящего руководства СК, чтобы вопрос решился относительно мирно.

- Если предыдущий пункт не помог, пора обращаться в контролирующие органы. Сейчас надзор за участниками страхового рынка ведет Центральный Банк России. Это мегарегулятор, который не только разрабатывает законопроекты, но и следит, чтобы страховые компании честно выполняли свою работу. Учитывайте, что в данном случае жаловаться в РСА смысла не имеет, так как там фактически занимаются только делами ОСАГО. В прокуратуру тоже можно пока не обращаться, так как это не уголовный спор, а гражданско-правовой. Жалоба мегарегулятору подается лично или по почте. Обязательно проследите, чтобы принявший вашу жалобу сотрудник разборчиво и четко написал на обоих экземплярах (один оставите себе) дату принятия, свое имя и должность.

- Если обе предыдущие меры не помогли, стоит задуматься о судебном разбирательстве. Закон и сами страховые предпочитают все же не доводить дело до суда, поэтому вводится понятие досудебной претензии. Она пишется на бланке СК в свободной форме с указанием ссылок на все нарушенные статьи законов, поэтому будет разумно обратиться к практикующему юристу за консультацией. Претензия отправляется по почте заказным письмом или подается лично. Если СК приняла бумагу и не выплатила деньги в течение 30 календарных дней или в срок, который указан в договоре, вы имеете полное право подать иск в суд. Отметим, что до этого все же доходит достаточно редко. Обычно страховые стараются улаживать такие проблемы до суда.

При любых обстоятельствах всегда внимательно изучайте рейтинг страховой компании и договор, который подписываете. Даже при отказе страховой фирмы возмещать ущерб ТС, не опускайте руки и не ремонтируйте транспортное средство самостоятельно. Существует ряд наивысших форм юридических законов, которые имеют большую правовую силу, чем страховой договор. Самое главное – следовать обязательным пунктам и грамотно оформлять происшествие. В таком случае вероятность выиграть спор максимальна. При любых конфликтных ситуациях вы всегда имеете право на независимую экспертизу и законное разрешение спора.

Все статьи Выездная диагностика Выбор автомобиля Как избежать обмана Поиск вариантов Покупка б/у авто: Оформление сделки Общение с продавцом Что делать после покупки Как оценить авто Покупка б/у авто в салоне Техническая проверка Покупка б/у авто: с чего начать Советы по покупке

КАСКО – это добровольный вид страхования автомобилей от ущерба, хищения или угона. Страховка дорогая, поэтому не все водители могут ее приобрести. Но специалисты говорят, что КАСКО окупает себя, и советуют оформлять ее. Так ли это? Какие преимущества дает КАСКО и в чем его минусы? Давайте разбираться.

.jpg)

Плюсы и минусы КАСКО для новых и б/у авто

Главное преимущество полиса КАСКО – большой список страховых случаев. Он распространяется на следующие риски:

- Угон. Если машину похитили и правоохранительные органы не могут ее найти, то страховая компания выплатит стоимость авто, прописанную в полисе.

- Тотальные повреждения. Если автомобиль пострадал в аварии, от действий третьих лиц и других факторов, владелец вернет по страховке полную стоимость машины.

- Небольшие царапины и повреждения. Этот риск особенно актуален для дорогих автомобилей, ремонт которых обходится дорого. Если работы производились не один раз, ценник может приравняться к годовой стоимости КАСКО. Проще купить полис и восстановить авто по страховке.

- Повреждения лобового стекла. Если лобовое стекло разбилось, покрылось сколами или трещинами, владелец автомобиля может рассчитывать на ремонт и замену за счет страховщика.

- Повреждения, полученные из-за стихийных бедствий. Водитель может рассчитывать на выплаты, если авто пострадало из-за бури, града, наводнения, землетрясения или урагана. Также в страховые случаи входит падение сосулек и деревьев, приведших к повреждению авто.

- Повреждения, полученные от действий третьих лиц. Если машину специально поцарапали, облили краской или помяли, страховщик компенсирует ущерб владельцу ТС. Сюда же относятся повреждения, полученные при попытке угона.

- Возгорание автомобиля. Пожар, поджог, взрыв рядом с парковкой или стихийное бедствие, которое вызвало возгорание ТС, считаются страховыми случаями по КАСКО. Но если машина загорелась от замыкания электропроводки, то не все компании компенсируют ущерб.

- Кража отдельных деталей машины: фар, колес, зеркал, элементов салона и проч.

Второй плюс добровольного страхования – компенсация убытков, даже если авария произошла по вине владельца полиса. Средствами со страховки владелец может распорядиться по своему усмотрению. Он может взять другой автомобиль или потратить деньги на иные нужды.

И еще одно преимущество КАСКО – срок исковой давности. Если владелец не смог оформить документы по выплатам или сумма выплаты его не устроила, он может подать иск в течение двух лет. Срок исковой давности начинается с момента наступления страхового случая.

- Высокая стоимость. В дополнение к полису страховщики навязывают страхование жизни пассажиров или животных. Если на машине нет противоугонного устройства, ценник может вырасти в несколько раз.

- Если за весь срок не произошло происшествий, деньги, отданные за полис, становятся чистой прибылью страховщика.

- Сумму выплаты могут снизить, а то и вовсе отказать в компенсации, например, если водитель был нетрезв или передал управление другому человеку.

- Стандартные условия у страховых чаще всего распространяются на заводское оборудование. За защиту нештатных элементов: дополнительной оптики, мультимедийной системы, колес и проч., – придется доплачивать.

- Если страховая обанкротится, полис прекратит свое действие. Возмещать средства, как в случае с ОСАГО, РСА не будет.

Агенты страховых фирм заинтересованы в продажи полисов. Они могут наобещать то, чего по факту не будет, или скроют информацию о текущих акциях и скидках, которые позволили бы сэкономить на покупке полиса.

При наступлении страхового случая водители часто сталкиваются с бюрократией. Приходится собирать много бумажек – если хотя бы одна будет отсутствовать, придется начинать все заново.

Каким автомобилям нужен КАСКО

.jpg)

Оперируя большим количеством рисков, автоэксперты советуют оформлять КАСКО покупателям новых авто, особенно дорогостоящих, кредитных или часто угоняемых. Если наступит страховой случай, водитель может рассчитывать на компенсацию средств, затраченных на приобретение машины.

Что касается подержанных автомобилей, то тут стоит смотреть на возраст и состояние ТС. Если машина недорогая и старше семи лет, покупать страховку не стоит, так как:

- стоимость полиса может превысить ценник машины;

- сумму выплаты уменьшат из-за износа автомобиля.

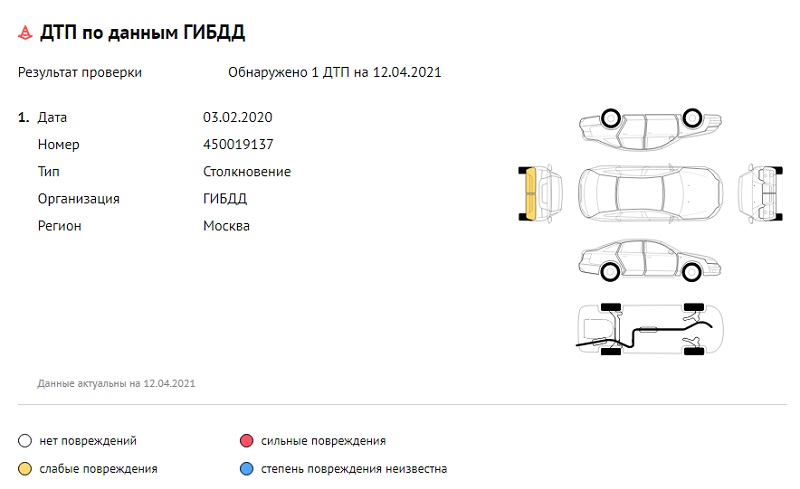

В расчетах ремонтных работ есть калькуляции по замене переднего бампера и переднего крыла справа.

Если повреждения не сильные и договор лизинга закрыт, машину можно взять.

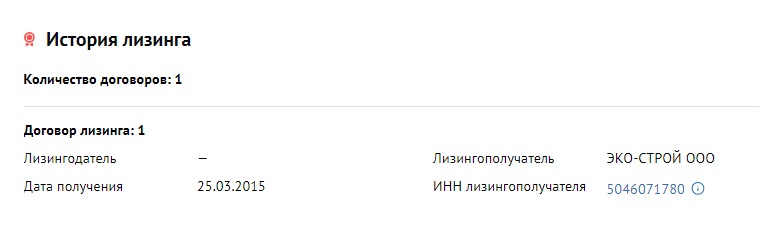

Если при регистрации будет отсутствовать документ, подтверждающий закрытие лизингового договора, ГИБДД откажет в оформлении автомобиля.

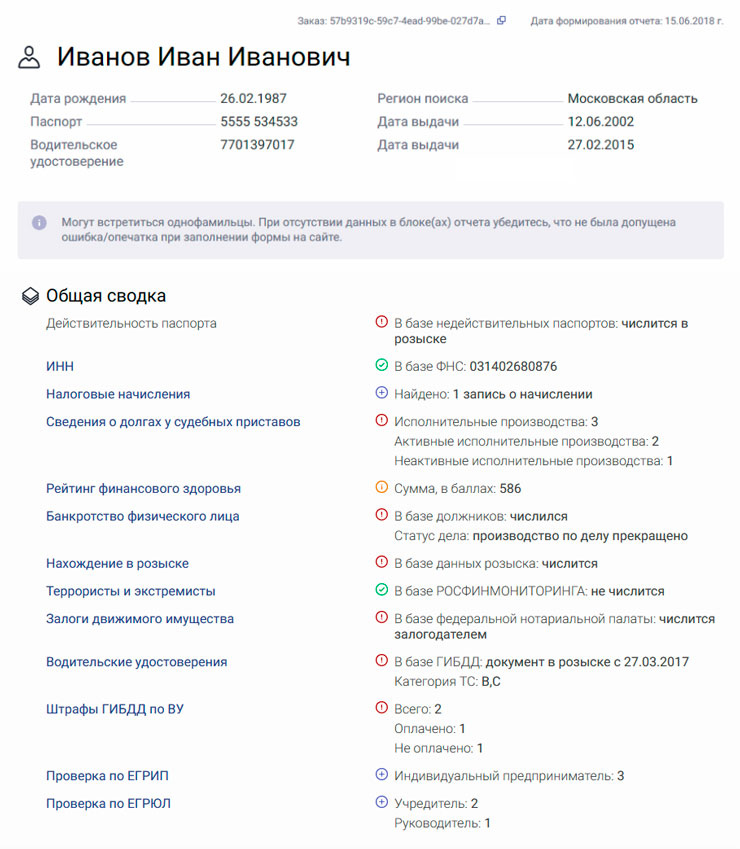

Перед заключением договора купли-продажи советуем также проверить владельца авто через специальный сервис. Проверка покажет, есть ли у продавца проблемы с законом, действителен ли его паспорт, имеются ли долги и исполнительные производства.

Если обнаружатся серьезные проблемы, от сделки лучше отказаться. Посмотреть пример отчета

Условия КАСКО для авто с пробегом

Оформить КАСКО на подержанное авто можно, если его возраст не превышает порог старости. У иномарок предельный возраст ограничен десятью годами, у российских – семью годами.

Компании предлагают полноценные программы страхования в случае угона, частичного ущерба и полной гибели ТС.

При оформлении КАСКО водитель может выбрать тип денежной компенсации:

- выплату страховки без учета амортизации;

- выплату денежной компенсации с учетом амортизации ТС.

Лучше выбирать второй тип, так как к первоначальной стоимости полиса можно прибавить еще 15%. При условии, что авто не покупалось в кредит.

Если авто попало в аварию и не получило тотальные повреждения, вместо денежной выплаты страховщики сами проводят ремонт на СТО, в салоне официального представителя, если авто находится на гарантии.

От чего зависит стоимость полиса КАСКО для б/у авто

.jpg)

У каждой страховой существует своя статистика, на основании которой рассчитывается стоимость КАСКО. Поэтому цены на одну и ту же модель в разных фирмах различаются, но не превышают стоимость машины.

На цену полиса влияет:

Также страховщики могут навязать дополнительные услуги: вызов аварийного комиссара к месту ДТП, оплату такси, предоставление авто на период ремонта автомобиля.

Как оформить полис КАСКО и сэкономить

Чтобы сэкономить на полисе, можно воспользоваться льготной франшизой. С ней не будут учитываться возрастные критерии, если водитель — новичок. Выплаты по хищениям и полной утрате авто в ДТП будут максимальными.

Второй способ — прописать в договоре, что страховая компенсирует покупку запчастей, а водитель оплатит ремонт. Это снизит стоимость страховки примерно на 40-45%.

Где оформить КАСКО

.jpg)

КАСКО можно оформить в любой страховой компании. Главное – смотреть на уровень надежности страховщика. Это гарантирует, что при наступлении страхового случая владелец не останется без денежной выплаты. Надежность могут подтвердить рейтинговые агентства Эксперт РА, НРА и др.

Оформление КАСКО для кредитного авто с пробегом

Чтобы получить КАСКО на кредитное авто, нужно соответствовать нескольким условиям:

- Кредитуемое ТС должно быть не старше трех лет.

- Пробег не более 50 тыс. км у российских авто и не более 100 тыс. км у иномарок.

Период, на который банковское учреждение предоставит ссуду, составляет 3-12 месяцев.

В случае отказа от страховки автовладельцу добавят к сумме кредита еще 10% годовых.

В каких случаях стоит заявлять в страховую о небольших повреждениях автомобиля?

Если у вас полис с франшизой, сначала оцените степень ущерба, который был нанесен вашему автомобилю. Если предполагаемые расходы на ремонт больше суммы франшизы по КАСКО, обратитесь в страховую.

Если расходы на ремонт будут совпадать с размером франшизы или окажутся ниже, заявлять о страховом случае не стоит. По условиям полиса КАСКО с франшизой вы не сможете получить возмещение, но сам заявленный убыток может повысить стоимость полиса на следующий год.

Иногда клиенты не заявляют о небольших повреждениях вроде царапин или сколов сразу: те кажутся им незначительными, а их исправление — необязательным. Но когда происходит более крупное повреждение, они заявляют обо всех старых царапинах как о последствиях одного — последнего — повреждения. Так делать не стоит, и вот почему.

При обследовании автомобиля перед ремонтом специалисты могут выявить, что заявленные повреждения получены в разное время. В этом случае сумма франшизы по полису КАСКО будет взята столько раз, сколько будет выявлено страховых событий, то есть причин возникновения повреждений. Столько же страховых событий будет внесено в страховую историю клиента.

Любые вопросы о ДТП также можно задать, позвонив на горячую линию помощи: 8 800 555−15–99. Это бесплатно для водителей по всей России — не обязательно даже быть клиентом Тинькофф или Тинькофф Страхования.

Специалисты службы поддержки подскажут, нужно ли вызывать ГИБДД, как оформить европротокол и правильно сделать фото повреждений, в какую страховую обращаться: свою или второго участника. Линия помощи работает ежедневно, 24/7.

Как заявить в страховую о мелком повреждении?

Если, по вашим расчетам, стоимость ремонта выше франшизы, обратитесь в страховую. Для этого:

Если повреждение соответствует условиям полиса, мы выдадим вам направление на станцию техобслуживания для проведения ремонта вашего автомобиля.

Договоритесь с сотрудниками станции о времени и приезжайте сразу на ремонт. На станции техобслуживания нужно будет заполнить извещение об убытке, а дальнейшее общение с СТО и оплату счета мы возьмем на себя.

Повреждены стекло, фара или другой стеклянный элемент. Что делать?

Обычно такие повреждения происходят во время движения от вылетающих из‑под колес камней. Если вы повредили стекло или фары и требуется их замена, следуйте этой инструкции:

Если у вас есть франшиза, попробуйте оценить стоимость повреждения. Если она равна или ниже размера франшизы, заявлять о повреждении не стоит: страховая компания не покроет этот убыток.

Если повреждения соответствуют условиям полиса, мы выдадим вам направление на станцию техобслуживания для проведения ремонта вашего автомобиля.

Договоритесь с сотрудниками станции о времени и приезжайте сразу на ремонт. Мы возьмем на себя дальнейшее общение с СТО и оплату счета.

В случае когда повреждение стекла не очень серьезное и полная замена не требуется, вам могут отремонтировать его бесплатно, даже если у вас КАСКО с франшизой. При этом заключение о ремонтопригодности стекла принимается сотрудниками стекольных СТО.

Можно ли удалить скол на автомобиле за счет страховой компании?

Сколы лакокрасочного покрытия относятся к естественному износу автомобиля, поэтому не будут являться страховыми событиями. Однако если впоследствии вы повредите элемент, на котором при предстраховом осмотре был скол, и повреждения будут более серьезными, например царапина или вмятина, мы восстановим или заменим элемент в зависимости от его ремонтопригодности.

Кто-то повредил мой автомобиль. Как получить ремонт по КАСКО?

Следуйте этой инструкции:

Осмотрите автомобиль для определения полного объема повреждений. Проверьте, всё ли на месте в салоне и багажнике. Сделайте фото каждого повреждения.

Обратите внимание на окружающие объекты и автомобили. Возможно, предмет или автомобиль, причинивший повреждения, находится рядом — он может понадобиться в качестве доказательства.

Осмотритесь: на ближайших домах, подъездах и автомобилях могут быть установлены камеры или видеорегистраторы. Попробуйте связаться с их владельцами и получить видеозапись того, что случилось.

Получите направление на станцию техобслуживания для проведения ремонта вашего автомобиля. Мы выдадим его, если повреждения соответствуют условиям полиса.

Договоритесь с сотрудниками станции о времени и приезжайте сразу на ремонт. Мы возьмем на себя дальнейшее общение с СТО и оплату счета.

Что делать в прочих случаях повреждения автомобиля?

Например, если у вас КАСКО без франшизы и вы сами случайно повредили машину без ДТП — например, получили царапины, когда просто наехали на ветки или неудачно припарковались в гараже, — никакие справки для урегулирования собирать не потребуется.

Любые вопросы о ДТП также можно задать, позвонив на горячую линию помощи: 8 800 555−15–99. Это бесплатно для водителей по всей России — не обязательно даже быть клиентом Тинькофф или Тинькофф Страхования.

Специалисты службы поддержки подскажут, нужно ли вызывать ГИБДД, как оформить европротокол и правильно сделать фото повреждений, в какую страховую обращаться: свою или второго участника. Линия помощи работает ежедневно, 24/7.

Попал в дтп, в нетрезвом состоянии, что будет со стороны страховой и как минимизиповать фин потери?

Ответы на вопрос:

Если дтп произошло по вашей вине, то страховая выплатит страховку потерпевшему, а с вас взыщет полную сумму выплаты в порядке регресса.

В данной ситуации - участвовать при осмотре авто потерпевшего, чтобы вам потом не приписали лишнего.

Статья 14. Право регрессного требования страховщика к лицу, причинившему вред

1. К страховщику, осуществившему страховое возмещение, переходит право требования потерпевшего к лицу, причинившему вред, в размере осуществленного потерпевшему страхового возмещения, если:

б) вред был причинен указанным лицом при управлении транспортным средством в состоянии опьянения (алкогольного, наркотического или иного) либо указанное лицо не выполнило требование уполномоченного должностного лица о прохождении медицинского освидетельствования на состояние опьянения или оно не выполнило требование Правил дорожного движения Российской Федерации о запрещении водителю употреблять алкогольные напитки, наркотические или психотропные вещества после дорожно-транспортного происшествия, к которому он причастен;

уважаемый Николай! Если было состояние опьянения, то согласно ст.14 Федерального закона от 25 апреля 2002 г. N 40-ФЗ "Об обязательном страховании гражданской ответственности владельцев транспортных средств" страховщик имеет право регрессного требования (ст.1081 ГК РФ) к лицу, причинившему вред. Так что либо Вы оплачиваете его в досудебном порядке, либо взыщут через суд. Вопрос, сколько взыщут, т.к. если оценка чрезмерно завышена, то Вы вправе ее оспорить, заявив ходатайство о проведении судебной экспертизы (ст.79 ГПК РФ). Это позволит минимизировать потери. Удачи Вам в разрешении Вашего вопроса!

В соответствии со ст.14 фз-40 по ОСАГО к страховщику, осуществившему страховое возмещение, переходит право требования потерпевшего к лицу, причинившему вред, в размере осуществленного потерпевшему страхового возмещения, если вред был причинен указанным лицом при управлении транспортным средством в состоянии опьянения (алкогольного, наркотического или иного) либо указанное лицо не выполнило требование уполномоченного должностного лица о прохождении медицинского освидетельствования на состояние опьянения или оно не выполнило требование Правил дорожного движения Российской Федерации о запрещении водителю употреблять алкогольные напитки, наркотические или психотропные вещества после дорожно-транспортного происшествия, к которому он причастен.

Таким образом, после выплаты страховая компания сможет взыскать с Вас свои расходы в порядке регресса.

Страховая компания вправе наказать клиента за пьянство тогда, когда тот спровоцировал дорожную аварию. В таком случае страховщик виновника ДТП компенсирует ущерб, нанесённый пострадавшим. Однако в дальнейшем оплата расходов страховой компании ляжет на водителя-виновника.

Отдельного внимания заслуживают случаи, когда виновник был пьян на момент аварии и не имел действующего полиса ОСАГО. Ему придётся возмещать имущественный ущерб самостоятельно, а вот вред жизни или здоровью потерпевших оплатит союз автостраховщиков. В дальнейшем РСА вправе требовать у пьяного виновника аварии возврата денег.

В случае с добровольным автострахованием всё гораздо проще. Если водитель попал в аварию в пьяном виде, страховщик откажет в возмещении ущерба. Это предусмотрено правилами КАСКО большинства страховых компаний. Однако в некоторых случаях всё-таки есть шанс добиться выплаты.

Правда, для этого непременно придется обратиться в суд.

КоАП РФ Статья 12.8. Управление транспортным средством водителем, находящимся в состоянии опьянения, передача управления транспортным средством лицу, находящемуся в состоянии опьянения, -

влечет наложение административного штрафа в размере тридцати тысяч рублей с лишением права управления транспортными средствами на срок от полутора до двух лет.

Николай, если Вы являетесь виновником ДТП, то страховая компания возместит потерпевшему причиненный Вами ущерб в рамках Федерального закона от 25 апреля 2002 г. N 40-ФЗ "Об обязательном страховании гражданской ответственности владельцев транспортных средств", однако, со стороны страховщика последует регрессное требование к Вам в размере произведенной выплаты, согласно вышеуказанному закону Статья 14. Право регрессного требования страховщика к лицу, причинившему вред

1. К страховщику, осуществившему страховое возмещение, переходит право требования потерпевшего к лицу, причинившему вред, в размере осуществленного потерпевшему страхового возмещения, если:.

б) вред был причинен указанным лицом при управлении транспортным средством в состоянии опьянения (алкогольного, наркотического или иного).

Если же Вы являетесь потерпевшим, то Вы получите выплату в размере причиненного Вам ущерба, на размере выплаты состояние опьянения никак не скажется. Потери можно минимизировать, в случае Вашей вины заключив со страховой компанией соглашение о добровольном погашении долга, не прибегая к судебному разбирательству, возможна рассрочка.

--- Здравствуйте уважаемый посетитель сайта, при ДТП совершённому в нетрезвом состоянии, страховая компания, произведёт необходимые выплаты пострадавшему, а с вас взыщет эти расходы в суде, в порядке регресса. "Гражданский кодекс Российской Федерации (часть вторая)" от 26.01.1996 N 14-ФЗ (ред. от 18.03.2019, с изм. от 03.07.2019)

ГК РФ Статья 1081. Право регресса к лицу, причинившему вред

1. Лицо, возместившее вред, причиненный другим лицом (работником при исполнении им служебных, должностных или иных трудовых обязанностей, лицом, управляющим транспортным средством, и т.п.), имеет право обратного требования (регресса) к этому лицу в размере выплаченного возмещения, если иной размер не установлен законом.

2. Причинитель вреда, возместивший совместно причиненный вред, вправе требовать с каждого из других причинителей вреда долю выплаченного потерпевшему возмещения в размере, соответствующем степени вины этого причинителя вреда. При невозможности определить степень вины доли признаются равными.

3. Российская Федерация, субъект Российской Федерации или муниципальное образование в случае возмещения ими вреда, причиненного судьей при осуществлении им правосудия, имеют право регресса к этому лицу, если его вина установлена приговором суда, вступившим в законную силу.

(п. 3 в ред. Федерального закона от 21.11.2011 N 329-ФЗ)

(см. текст в предыдущей редакции)

3.1. Российская Федерация, субъект Российской Федерации или муниципальное образование в случае возмещения ими вреда по основаниям, предусмотренным статьями 1069 и 1070 настоящего Кодекса, а также по решениям Европейского Суда по правам человека имеют право регресса к лицу, в связи с незаконными действиями (бездействием) которого произведено указанное возмещение.

(п. 3.1 введен Федеральным законом от 21.11.2011 N 329-ФЗ)

4. Лица, возместившие вред по основаниям, указанным в статьях 1073 - 1076 настоящего Кодекса, не имеют права регресса к лицу, причинившему вред.

Удачи вам и всего хорошего, с уважением юрист Лигостаева А.В.

Николай, со стороны страховой будет будет регрессный иск по ст.14 ФЗ " Об Осаго " , но чтобы минимизировать фин. потери, необходимо активно и на всех стадиях участвовать в фиксации повреждений у ТС потерпевшего, при необходимости оспорить их величину, если машина уже участвовала в иных ДТП, или если расчет страховой или независимого эксперта был завышен.

Что бы минимизировать потери, нужно обжаловать результаты экспертизы. Очень часто их необоснованно завышают. Когда СК обратиться в суд с регрессом, заявите такое ходатайство.

Ст.14 Федерального закона от 25 апреля 2002 г. N 40-ФЗ "Об обязательном страховании гражданской ответственности владельцев транспортных средств"

Минимизировать финансовые потери никак не получиться. Вы виновник ДТП. Потерпевший обратиться в вашу страховую компанию, а к вам предъявят регрессные требования

согласно ст.14 Федерального закона от 25 апреля 2002 г. N 40-ФЗ "Об обязательном страховании гражданской ответственности владельцев транспортных средств"

А что будет со стороны страховой компании? Тут закон однозначно определяет, что страховая должна будет при наступлении страхового случая выплатить страховку.

А от если Вы были в нетрезвом состоянии, то страховая компания вправе предъявить требования в порядке регресса.

Читайте также: