Посредник между кредитором и должником берущий на себя обязательство проводить работу

Обновлено: 02.07.2024

Передача задолженности коллекторскому агентству — вариант развития событий, который неизменно пугает заемщиков. Все из-за негативного образа коллекторов, который сложился в обществе. И хотя добросовестные агентства так не действуют, возможность передачи кредита все равно нервирует. Беспокойство оправдано далеко не всегда: коллекторам задолженность передают только после истечения определенного срока. И даже если это произошло, с коллекторским агентством, можно договориться о погашении по удобному графику. Иногда это даже выгоднее, чем платить банку.

Содержание статьи

Когда банк обращается к коллекторам

- подает в суд или стремится реализовать залоговое имущество. Такое особенно часто встречается, если у человека ипотека или любой другой кредит с залогом;

- обращается к коллекторскому агентству для взыскания задолженности.

Виды передачи долга коллекторам

Кредитор может договориться с коллекторским агентством двумя способами. От того, какой из них выбран, напрямую зависит порядок погашения — в случае звонка коллекторов надо сразу выяснить, что именно произошло. Расскажем об этих способах поподробнее.

Агентский договор

Банк или микрофинансовая организация договариваются с коллекторским агентством: оно взыскивает с заемщика задолженность, но права на нее остаются у изначального кредитора. Коллекторы здесь выступают как аутсорс-компания: они берут на себя процедуру взаимодействия и взыскания и получают за это оплату. Их задачи — звонить и иными способами связываться с заемщиками, сообщать им о задолженности и просить выплатить ее банку. По сути, они берут на себя обязанности банковского отдела взыскания. Банк или МФО могут заключить с коллекторами агентский договор довольно быстро — через несколько месяцев неуплаты.

Договор цессии

Другой способ — цессия, или переуступка права требования по долгу. В этом случае коллекторское агентство полностью выкупает у банка кредит и становится новым кредитором заемщика. Выплачивать обязательства он теперь должен не банку, а коллектору. Цессия обычно пугает людей сильнее, чем звонки коллекторов по агентскому договору, — и совершенно напрасно.

- Банк переуступает права требования, только если думает, что взыскивать задолженность самостоятельно уже бесполезно. Это происходит далеко не сразу.

- При переуступке по договору цессии агентство имеет право простить часть задолженности, списать проценты и пени.

- Коллекторские агентства обычно более гибкие, чем банк. У них больше возможностей предложить человеку индивидуальный график выплат или скидку. Иногда это выгоднее, чем общение с банком.

Что делать, если задолженность продали

Коллекторы действуют в рамках закона

Они не нарушают временные ограничения, не звонят слишком часто, не давят и не угрожают заемщику. Представители агентства разговаривают вежливо и корректно, представляются, дают о себе полную информацию. В таком случае с ними можно договориться. ЭОС всегда лоялен к клиентам: мы предоставляем скидки, устраиваем акции прощения, вместе с заемщиком продумываем возможные способы погашения. Попробуйте ответить на звонок, уточнить детали и договориться. Это возможно — порой даже на более выгодных условиях, чем с изначальным кредитором.

Коллекторы угрожают и звонят в неурочное время

Коллекторы говорят неправду

Осторожно: есть вероятность, что это мошенники. Обязательно проверьте информацию об агентстве в Сети и закажите выписку из собственной кредитной истории. Может оказаться, что:

- такой организации нет в ЕГРЮЛ;

- ваша задолженность находится не у нее;

- размер задолженности совершенно другой, равно как и сведения о ней.

В таком случае обращайтесь в полицию. Выплачивать что-то мошенникам не стоит ни в коем случае. Если они представляются именем реально существующего агентства, позвоните в это агентство по официальному номеру и уточните, их ли сотрудник звонил.

ЭОС всегда действует в рамках закона. Если Ваш кредит находится у нас, не беспокойтесь: мы пойдем навстречу и поможем подобрать удобную для Вас схему выплат. Помните: любые проблемы решаемы. Мы надеемся, что Вы сможете преодолеть сложности и начать новую жизнь без задолженностей.

Если у Вас возникли вопросы, то мы готовы предложить анонимную консультацию. Воспользуйтесь услугой анонимный звонок и просто начните диалог с оператором. Доверительные отношения между оператором ЭОС и клиентом — залог успешного разрешения финансовых проблем.

Как работает анонимный звонок?

Позвоните на номер анонимной линии ЭОС

8 800 775 02 04

с 8:00 до 20:00 мск

Задайте все интересующие Вас вопросы

Получите консультацию оператора

Анонимная горячая линия.

Проконсультируйтесь по вопросам погашения задолженности в компании ЭОС, не раскрывая личных данных.

По закону просроченную задолженность юридических лиц можно взыскать только в судебном порядке. При этом с 2016 года для большинства подобных дел обязательно досудебное урегулирование споров, в ходе которого кредитор и должник ведут активную переписку по возврату долга. Неправильно сводить решение проблемы исключительно к обмену претензиями. В большинстве случаев на получение долга влияет переговорный процесс, итог которого зависит от эффективности и профессионализма участников, от умения легально собирать информацию о должнике и от ведения самих переговоров. Что в результате может спасти кредитора от недешевого затяжного судебного разбирательства.

Информация о должнике

Первый шаг для разрешения ситуации заключается не в написании претензии, а в сборе информации о должнике. Цель — ответить на следующие вопросы:

Где найти информацию о должнике

В первую очередь оцените финансовое состояние должника. На перечисленных выше сайтах вы сможете найти информацию о сдававшихся балансах должника, где отражены все имеющиеся у него активы. Для кредиторов интересны не только материальные активы, но и нематериальные, например лицензии (специальные разрешения на определенную деятельность).

Трудности с переоформлением лицензий и невозможность без них легально работать — один из аргументов для мягкого давления на должника.

Далее обратите внимание на виды деятельности должника.

Если организация специализируется на работе с госконтрактами, то эффективным способом давления на нее будет угроза банкротства из-за неисполнения обязательств перед кредитором.

Также интересна следующая информация:

- наличие и состав дебиторской и кредиторской задолженности;

Дебиторская задолженность — это тоже вид активов. Ее изучение позволит узнать других кредиторов, размер их требований и решать часть вопросов совместно.

- участие должника в судебных процессах (как завершившихся, так и находящихся в производстве судов);

Кредитор сможет узнать примерный размер требований к должнику, оценит перспективу погашения своего долга, выявит других кредиторов.

- состав органов управления должника (например, совет директоров) и аффилированных с ним лиц.

Досудебная претензия

Претензия должна содержать в себе конкретные требования, основанные на законе и существующей правоприменительной практике.

Претензия — это письменный документ, содержащий четко сформулированные требования (погашение задолженности в определенный срок) с указанием на обстоятельства, из которых эти требования вытекают (основание долга), а также размер требований, включая их расчет.

Претензия предоставляется должнику, то есть отправляется или вручается по надлежащему адресу. К таковым (применительно к юрлицам) относится юридический адрес должника из ЕГРЮЛ или адрес должника, указанный в договоре, на котором основана задолженность.

При этом надо помнить, что отправка претензии — обязательный этап перед взысканием долга в суде. По этой причине некоторые должники предпочитают рассчитаться после получения правильно составленной претензии.

Переговоры с должником

- возможность уменьшения долга за счет снижения или даже прощения штрафных санкций (неустойки);

- возможность рассрочки или отсрочки погашения долга — как под процент (поскольку это, по сути, кредитование должника), так и беспроцентная;

- возможность заключения соглашений о зачете, отступном и других способах прекращения обязательств.

1. Субсидиарная ответственность

Первый аргумент для всех случаев — упоминание о субсидиарной ответственности руководителей за долги своей компании. Такую ответственность несут контролирующие бизнес лица (собственники, руководитель, главный бухгалтер), если компания-должник неспособна оплатить долг. Размер субсидиарной ответственности — разница между погашенными и непогашенными требованиями кредиторов.

2. Банкротство должника

Закон устанавливает серьезные требования к финансовому положению компаний, участвующих в тендерах по 223-ФЗ и по 44-ФЗ. Потенциальный участник закупки должен иметь как минимум удовлетворительное финансовое положение. Недопустимым для него является:

- процесс ликвидации;

- решение Арбитражного суда о наложении ареста на имущество;

- решение о признании банкротом.

Строительная компания (задолжала нашему клиенту около 1 млн руб.), работающая по госконтрактам, в расчетах со своими контрагентами не церемонилась. Она не отвечала на претензии, судилась в двух инстанциях до вступления решения в силу, после чего максимально задерживала исполнительное производство по нему, то есть не выплачивала деньги. Представляя клиента, мы вышли на переговоры с должником и предложили ему погасить долг с минимальными штрафными санкциями. В противном случае строительную компанию ждала незавидная участь: после вступления в силу судебного решения мы планировали признать должника банкротом, руководство привлечь к субсидиарной ответственности, оспорить сделки и т.д. Об этом мы рассказали оппоненту на встрече. Долг оплатили до истечения срока, указанного в претензии.

3. Уголовная ответственность

Еще один аргумент на переговорах — упоминание об уголовной ответственности. УК РФ содержит достаточное количество составов экономических преступлений, к которым можно апеллировать в зависимости от конкретных действий должника. Например:

- ст. 173.1 УК РФ (незаконное образование юридического лица; подходит к большинству случаев оформления фирм-однодневок с номинальными директорами);

- ст. 177 УК РФ (злостное уклонение от погашения кредиторской задолженности);

- ст. 196 УК РФ (преднамеренное банкротство);

- ст. 197 УК РФ (фиктивное банкротство);

- ст. 201 УК РФ (злоупотребление полномочиями).

Упоминание об уголовной ответственности действенно только в случае, если у кредитора действительно есть информация, которую можно использовать. В противном случае такой аргумент будет смешным и непрофессиональным, а главное — бесполезным для дела.

4. Воздействие на третьих лиц

Последний аргумент — воздействие на третьих лиц. Например, это могут быть контрагенты должника, в сотрудничестве с которыми он заинтересован. В первую очередь аргумент рекомендуется использовать на переговорах с должником. Во вторую очередь — передавать информацию о недобросовестности должника его контрагентам.

В первом случае должник может попытаться угрожать вам применением ст.129 Уголовного кодека (УК) РФ (клевета) и ст.152 Гражданского кодека (ГК) РФ (защита чести, достоинства и деловой репутации). При таком развитии ситуации следует помнить и довести до сведения руководства должника, что ваши действия не подпадают под перечисленные составы преступлений, а сохранение вами в тайне возможной недобросовестности, связанной с долгом, вряд ли можно отнести к законным интересам должника.

Круг третьих лиц очень широк: СМИ, отраслевые союзы, общественные объединения, куда входит должник, конкретные персоны из его руководства. Иногда владельцы бизнеса идут в политику. Возможное получение информации об их деловой недобросовестности конкурентами может решить вопрос с вашим долгом.

Конечно, все это не гарантирует стопроцентной оплаты долга. Однако попытки его получить минимальными затратами — несомненный плюс. Кроме того, факты о ваших действиях по урегулированию спора понадобятся в суде, который станет последней инстанцией при разрешении конфликта.

Подписывая договор кредитования, вы обязуетесь вернуть долг. Невыполнение обязательств грозит не просто штрафом и начислением повышенной пени, но и судами, а также появлением в вашей жизни коллекторов. Как вести себя, если долг накопился, а погасить его нет денег.

Кто может требовать возврат долга

Сразу определим организации, которые имеют полное право взыскивать задолженность по кредитам или займам. К ним относятся:

- Кредитор — банк или МФО, где был взят кредит;

- Новый кредитор — банк или коллекторское агентство, которые купили долг;

- Юридические и правовые организации, которые представляют интересы кредитора и проводят взыскание долга через суд;

- Арбитражные управляющие — специалисты по возврату кредитной задолженности через суд или иными способами.

А кто такой коллектор? Это посредник между организацией, которой вы задолжали, и вами. С ним можно столкнуться на досудебной стадии разбирательства.

Любые другие организации не имеют права требовать от вас возврат долга. Если вас пытаются принудить выплатить деньги частные лица и организации, не входящие в перечень, смело обращайтесь с заявлением в полицию.

Виды взыскания задолженности

Теперь рассмотрим законные на территории России виды взыскания задолженности.

Досудебное взыскание

Досудебным взысканием занимается банк-кредитор. Сотрудники банка вместе с должником ищут приемлемые способы возврата долга. Досудебное взыскание состоит из следующего общения:

В случае досудебного взыскания долга кредитор напрямую связывается с заемщиком и обсуждает процедуру возврата денег без привлечения суда. Результатом переговоров может стать реструктуризация долга, продление срока возврата или другие решения. Это самый приемлемый способ возврата кредита как для банка, так и для должника. И если у вас накопился долг, лучше решить проблему с банком без привлечения третьих лиц.

Судебное взыскание

Банк-кредитор обращается в суд с заявлением о возврате долга. В ходе разбирательства судья может принять сторону заемщика или кредитора. Если договор кредитования заключен верно, то суд всегда примет сторону банка и обяжет вас вернуть долг в назначенный срок.

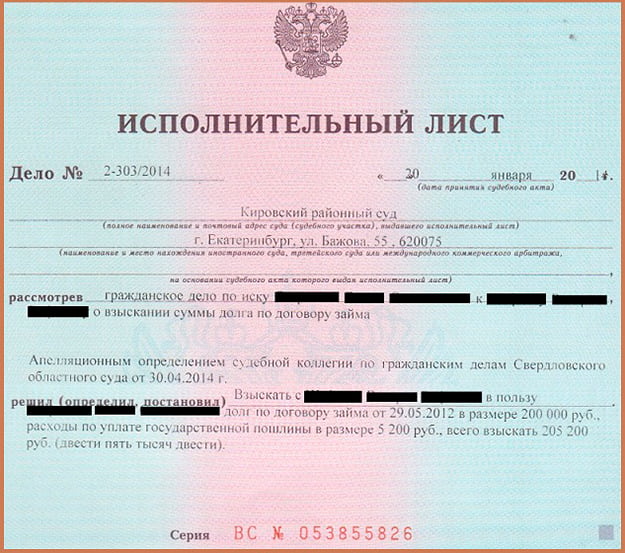

По решению суда банк получит исполнительный лист и передаст его судебным приставам.

Чтобы вернуть долг банку, приставы могут:

- Арестовать ваше жилье и транспорт;

- Арестовать и продать на аукционе бытовую технику и ценные вещи. Вырученные деньги уйдут на погашение долга.

Внесудебное взыскание

Банк-кредитор может передать долг другим организациям, которые займутся его взысканием. Это могут быть другие банки или МФО, а также коллекторские агентства, арбитражные специалисты (сотрудники юридических компаний) которые специализируются исключительно на взыскании задолженностей.

Половина полученных с вас денег уйдет на погашение долга перед банком-заемщиком, вторая — на оплату услуг организаций, которые занимаются взысканием долга.

Принудительное взыскание

Принудительно отбирать имущество у должника могут судебные приставы, которые по решению суда опишут и конфискуют имущество или ценные вещи, а также коллекторские агентства.

Принудительные взыскания проводят только после решения суда. Без решения принудительно описывать и арестовывать имущество нельзя.

После вступления в силу решения суда должнику обозначат срок, в который он должен вернуть средства банку или МФО. Если этого не происходит, то начинается процедура принудительного взыскания, которую проводят судебные приставы.

Как проходит принудительное взыскание

- Арест имущества. Судебные приставы могут арестовать имущество, которое принадлежит должнику. То есть вас лишат права распоряжаться квартирой, дачей, машиной или чем-то еще. После судебных разбирательств арестованное имущество могут продать на торгах или передать в собственность банка-кредитора.

- Удержание части зарплаты или пенсии. Суд может обязать работодателя или государственные органы удерживать часть суммы из заработной платы или пенсии должника в счет погашения.

- Лишение прав на имущество. К примеру, должник распоряжается ценными бумагами и акциями, которые могут быть конфискованы в пользу банка.

- Иностранные граждане, которые не вернули долг, могут быть выдворены за пределы РФ.

Имущество, которое арестовать нельзя

- Материнский капитал, пособия по рождению ребенка и другие выплаты матерям;

- Любое имущество, которое принадлежит родственникам должника;

- Жилье (дом, земельный участок, квартира), если они являются единственным местом проживания должника;

- Продукты питания;

- Оборудование и технику, которая необходима для работы.

Методы взыскания задолженности

Когда речь заходит о коллекторах и судебных приставах, то многие заемщики вспоминают ужасы, которые регулярно показывают по телевидению. Действительно, некоторые коллекторские агентства действуют незаконными методами, а это повод заявить на них в суд.

Законные методы

Закон разрешает следующие методы взыскания задолженности:

Незаконные методы

Сейчас вы узнаете, когда и сколько раз в день могут звонить коллекторы, сотрудники банка и другие уполномоченные люди.

К незаконным методам относятся:

- Любые контакты коллекторов или сотрудников банка с 22:00 до 8:00;

- Любые контакты в праздничные дни до 09:00 и после 23:00;

- Личные встречи с должником больше 1 раза в неделю;

- Угрозы и оскорбления;

- Давление на близких заемщика, его родственников и детей;

- Распространение неправдивой информации о заемщике в социальных сетях или других информационных источниках;

- Нанесение вреда имуществу.

Внимание! Если вы столкнулись хотя бы с одним видом незаконного взыскания долга со стороны коллекторов, немедленно обращайтесь в полицию с соответствующим заявлением. Не ждите, что коллекторы одумаются и прекратят терроризировать вашу семью и вас.

Адвокаты по-разному оценили проект постановления. Один из них полагает, что ВС во многом разъяснил уже существующие и широко применяемые на практике нормы, однако при этом дает некоторые существенные пояснения. По мнению другого, в документе не рассматриваются действительно спорные моменты, а лишь констатируются уже сформированные подходы судов.

17 декабря Пленум Верховного Суда РФ направил на доработку проект постановления о некоторых вопросах разрешения споров о поручительстве, включающий 56 правовых позиций, объединенных в 8 разделов.

Общие положения

Первый раздел документа, состоящий из 10 пунктов, посвящен правовой природе договора поручительства, его форме, условиям и обязанностям сторон. В частности, в п. 8 напоминается, что договор поручительства может быть заключен под отлагательным или отменительным условием. В качестве последнего может быть указано, в том числе, на прекращение либо признание судом недействительными или незаключенными других обеспечительных сделок. Наступление определенных обстоятельств может быть обусловлено не только действием договора поручительства в целом, но и возникновением у кредитора права на предъявление требований к поручителю.

Исходя из п. 9 проекта постановления, к договору поручительства, заключенному гражданином в обеспечение возврата потребителем потребительского кредита (займа), применяются положения Закона о потребительском кредите (займе). В связи с этим на поручителя распространяются гарантии, предусмотренные данным законом для заемщика. В частности, ничтожны условия договора поручительства, заключенного в обеспечение потребительского кредита (займа), об обязанности поручителя заключить другие договоры (например, страхования жизни и здоровья) либо пользоваться услугами кредитора или третьих лиц за плату.

Виды поручительства

Второй раздел включает п. 11–15 проекта постановления. В п. 12, в частности, разъяснено, что для предъявления требования к субсидиарному поручителю не требуется обращение к солидарным поручителям, залогодателям и т.п. Договор поручительства может предусматривать иной порядок предъявления требования к субсидиарному поручителю.

Как следует из п. 13, основное обязательство может быть обеспечено поручительством одного или нескольких лиц. Если из соглашения между сопоручителями и кредитором не следует иное, поручители, давшие поручительство совместно и ограничившие свою ответственность перед кредитором, считаются обеспечившими основное обязательство каждый в своей части.

В п. 14 отмечается, что по общему правилу поручительство, данное несколькими лицами, является раздельным. Если основное обязательство исполнено одним из лиц, раздельно давших поручительство, то к нему в порядке суброгации переходят права кредитора, в том числе основанные на других поручительствах. Кроме того, к поручителю переходят права кредитора как залогодержателя, если залог предоставлен должником либо третьим лицом раздельно с исполнившим поручителем (п. 1 ст. 365 ГК). Переход прав кредитора к исполнившему поручителю не влияет на течение срока исковой давности по соответствующим требованиям к другим раздельным поручителям или залогодателям.

В последнем пункте данного раздела разъясняется, какое поручительство является совместным. Исковая давность по требованиям сопоручителя к другим сопоручителям или совместному залогодателю исчисляется с момента исполнения им обязательства перед кредитором, но не ранее наступления срока исполнения основного обязательства.

Возражения поручителя

Пункты 16–17 вошли в раздел документа, регламентирующий порядок предъявления поручителем возражений. В п. 16, в частности, указано, что поручитель вправе выдвигать против требования кредитора возражения, которые мог бы заявить должник (в том числе после вынесения судом решения по спору между кредитором и должником, если поручитель не был привлечен к участию в таком деле). Ограничение права поручителя на выдвижение возражений, которые мог бы представить должник, не допускается, соглашение об ином ничтожно.

В соответствии с п. 17 проекта поручитель наряду с возражениями, которые возникают в отношениях кредитора и должника, вправе заявлять возражения, возникающие из отношений кредитора и поручителя. Следовательно, условия договора поручительства, ограничивающие такие возражения, ничтожны.

Отношения между должником и поручителем после исполнения кредитору

В этот раздел вошли п. 18–22. Так, в п. 18 проекта постановления в том числе отмечено, что к исполнившему обязательство поручителю в соответствующей части переходят принадлежащие кредитору права, включая право требовать уплаты договорных процентов (например, процентов за пользование займом, неустойки за нарушение денежного обязательства по день уплаты денежных средств должником, а если последняя не предусмотрена законом или договором, то процентов).

В п. 19 разъясняется, что поручитель не может осуществлять перешедшее к нему право во вред кредитору, получившему лишь частичное исполнение.

В следующем пункте указано, что должник, извещенный поручителем о предъявленном к нему кредитором требовании или привлеченный поручителем к участию в деле, обязан сообщить поручителю обо всех имеющихся у него возражениях против данного требования и представить соответствующие доказательства. В противном случае он лишается права выдвигать возражения, которые могли бы быть заявлены против требования кредитора или поручителя, к которому перешли права кредитора. Иное может быть предусмотрено соглашением между поручителем и должником.

Исходя из п. 21, поручитель, исполнивший договор поручительства до наступления срока исполнения основного обязательства, вправе требовать возмещения уплаченной суммы как с должника, так и с остальных поручителей только после наступления срока исполнения основного обязательства.

Согласно п. 22 проекта должник, исполнивший основное обязательство, должен немедленно известить об этом поручителя. При отсутствии такого извещения исполнивший свое обязательство поручитель вправе по своему выбору взыскать с кредитора излишне уплаченное или предъявить регрессное требование к должнику.

Последствия изменения основного обязательства

В п. 23–27 разъяснены последствия изменения основного обязательства.

В частности, в п. 25 отмечается, что заключение между кредитором и должником соглашения о подсудности, арбитражного соглашения, изменение должником и кредитором права, применимого к отношениям сторон основного обязательства, после заключения договора поручительства могут быть расценены как ухудшение положения поручителя. При этом поручитель должен доказать, в чем состоит нарушение его прав и законных интересов.

В п. 27 разъясняется, что в случае перевода долга на другое лицо кредитор должен получить согласие поручителя отвечать за нового должника. Если такое согласие не получено в разумный срок после направления поручителю уведомления о переводе долга, поручительство прекращается.

Прекращение и недействительность поручительства

Данной теме посвящены п. 28–49 проекта постановления.

В частности, согласно п. 38, если на момент разрешения спора о взыскании задолженности по основному обязательству как должник, так и поручитель умерли (объявлены умершими), то наследники должника отвечают перед кредитором солидарно в пределах стоимости перешедшего к каждому из них наследственного имущества, а наследники поручителя – солидарно или субсидиарно по отношению к наследникам основного должника в зависимости от условий договора поручительства в пределах стоимости перешедшего к каждому из них наследственного имущества.

В п. 39 указано, что признание должника по основному обязательству в судебном порядке недееспособным, ограниченным в дееспособности или безвестно отсутствующим не прекращает договор поручительства. В таких случаях поручитель отвечает перед кредитором по обязательству должника в полном объеме независимо от возможности погашения обязательства за счет имущества должника. В случае исполнения основного обязательства поручителем он вправе взыскать причитающееся ему в порядке суброгации за счет имущества лица, признанного недееспособным либо безвестно отсутствующим.

Согласно п. 42 поручительство прекращается по истечении указанного в договоре срока. Если такой срок не установлен, то по истечении года со дня наступления срока исполнения основного обязательства. Когда срок исполнения основного обязательства не указан и не может быть определен или определен моментом востребования, поручительство прекращается по истечении двух лет со дня заключения договора поручительства.

В п. 45 разъяснено, что если обязательство по уплате денежной суммы исполняется по частям, то кредитор вправе требовать исполнения обязательства поручителем с момента неуплаты соответствующей части (например, со дня невнесения очередного платежа такое обязательство исчисляется отдельно по каждому просроченному платежу).

Как следует из п. 49 документа, недостаточность у поручителя имущества для исполнения договора поручительства на момент его заключения не может служить основанием для признания его недействительным (п. 1 ст. 421 ГК).

Процессуальные вопросы

Данный раздел включает п. 50–54.

Как отмечается в п. 50, при рассмотрении споров между кредитором, должником и поручителем судам следует исходить из того, что кредитор вправе предъявить иски одновременно к должнику и поручителю либо только к должнику или только к поручителю.

Иски, предъявляемые кредитором − юрлицом или индивидуальным предпринимателем – одновременно как к должнику, являющемуся юрлицом или ИП, так и к поручителю − физлицу, в том числе являющемуся учредителем (участником) общества или иным лицом, контролирующим его деятельность, подсудны суду общей юрисдикции. Если в ходе разрешения спора будет заявлен встречный иск, связанный с корпоративным спором, подсудным арбитражному суду, то суд общей юрисдикции возвращает его в связи с подсудностью такого иска арбитражному суду (п. 52).

Как следует из п. 53 проекта постановления, если при разрешении спора, следующего из договора поручительства, будут установлены недобросовестные согласованные действия кредитора и поручителя, направленные на заключение договора исключительно с целью изменения его подсудности (территориальной или подсудности судам общей юрисдикции или арбитражным судам), то суд устанавливает подсудность спора без учета этого договора поручительства и направляет дело в суд, к подсудности которого оно отнесено законом.

В п. 54 проекта отмечается, что наличие решения суда, которым удовлетворены требования кредитора в отношении одного из солидарных должников (должника по основному обязательству), не является основанием для отказа в иске о взыскании долга с другого солидарного должника (поручителя), если кредитором не было получено исполнение в полном объеме. В этом случае в решении суда должно быть указано на солидарный характер ответственности и на известные суду акты, которыми удовлетворены требования к другим солидарным должникам.

Заключительные положения

Как указано в п. 55, положения § 5 гл. 23 разд. III ч. 1 ГК в измененной Федеральным законом от 8 марта 2015 г. № 42-ФЗ редакции не применяются к правам и обязанностям, возникшим из договоров, заключенных до дня вступления его в силу (до 1 июня 2015 г.). При рассмотрении споров из указанных договоров, разъяснил ВС, следует руководствоваться ранее действовавшей редакцией Кодекса, в том числе правилами о сроке поручительства, с учетом сложившейся практики их применения. Одновременно планируется признать не подлежащими применению ряд пунктов предыдущих разъяснений ВАС и ВС по вопросам, связанным с поручительством.

По мнению Ильи Прокофьева, проект постановления во многом разъясняет уже существующие и широко применяемые на практике нормы, но при этом дает некоторые существенные пояснения.

Читайте также: