Оформление дисконта что это за работа

Обновлено: 16.05.2024

Что изменилось в учете арендатора

Учет лизинговых операций всегда был сложнее. Если по договору лизинга предмет лизинга учитывался на балансе у лизингополучателя, то в программе требовалось выполнить последовательность действий с помощью документов:

Поступление в лизинг;

Принятие к учету ОС;

Услуги лизинга – для отражения регулярных (как правило, ежемесячных) лизинговых платежей;

ежемесячные регламентные операции, входящие в обработку Закрытие месяца: Амортизация и износ основных средств и Признание в НУ лизинговых платежей;

Выкуп предметов лизинга – если такой выкуп предусмотрен договором.

Далее такой порядок будем называть сложной схемой учета аренды (сложной арендой).

Новые правила учета арендованного имущества по ФСБУ 25/2018

Рассмотрим ключевые изменения для арендатора.

Теперь арендатор должен признавать арендованное имущество как право пользования активом (ППА) (п. 10 ФСБУ 25/2018). Иными словами, в бухгалтерском учете и отчетности предметы аренды отражаются аналогично собственным активам (как правило, предмет аренды по характеру использования относится к основным средствам). Причем такой порядок применяется вне зависимости от условий договора, согласно которым предмет аренды (лизинга) может учитываться на балансе арендодателя или арендатора (п. 2 ФСБУ 25/2018). Как и стоимость собственных основных средств, стоимость ППА погашается через амортизацию (п. 17 ФСБУ 25/2018).

Одновременно с активом следует признавать обязательство по аренде, которое первоначально определяется как сумма будущих арендных платежей за весь срок договора аренды. Раньше похожий порядок учета был только для лизинга.

По общему правилу будущие арендные платежи оцениваются по приведенной стоимости, то есть путем дисконтирования их номинальных величин (п. 14 ФСБУ 25/2018). По сути это означает, что сумма будущих арендных платежей состоит из двух частей: из приведенной стоимости арендных платежей и процентов по аренде. Каждая из этих частей учитывается обособленно.

После признания обязательство по аренде увеличивается на величину начисляемых процентов и уменьшается на величину фактически уплаченных арендных платежей (п. 18 ФСБУ 25/2018). Начисленные проценты отражаются у арендатора в расходах либо включаются в стоимость инвестиционного актива (п. 20 ФСБУ 25/2018).

Указанные изменения сближают российский бухгалтерский учет с МСФО.

ФСБУ 25/2018 предусматривает для арендатора ряд упрощений (п. 11 ФСБУ 25/2018). Так, право пользования активом и обязательство по аренде можно не признавать:

по договорам со сроком аренды до года;

по договору на аренду предмета, рыночная стоимость которого не превышает 300 000 руб., и при этом арендатор может получать экономические выгоды от предмета аренды преимущественно независимо от других активов;

по всем договорам аренды – если арендатор относится к экономическим субъектам, которые вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность (далее – организации с упрощенным учетом).

В этих случаях порядок учета аренды будет соответствовать простой схеме учета аренды, то есть сводиться к отражению в учете регулярных расходов на аренду.

Обратите внимание, что указанные выше упрощения не распространяются (п. 12 ФСБУ 25/2018):

на договоры, предусматривающие выкуп предмета аренды (как правило, это договоры лизинга);

на предметы аренды, которые предполагается предоставлять в субаренду.

Если право пользования активом признавать требуется, то оно оценивается по фактической стоимости, которая включает в себя (п. 13 ФСБУ 25/2018):

величину первоначальной оценки обязательства по аренде;

арендные платежи, осуществленные на дату предоставления предмета аренды или до такой даты;

дополнительные затраты арендатора, связанные с поступлением предмета аренды и приведением его в состояние, пригодное для использования в запланированных целях;

величину оценочного обязательства (например, по демонтажу, по перемещению предмета аренды, по восстановлению окружающей среды и пр.), если возникновение такого обязательства у арендатора обусловлено получением предмета аренды.

Арендатор с упрощенным учетом может рассчитывать фактическую стоимость ППА без дополнительных затрат и без оценочных обязательств. В этом случае дополнительные затраты и оценочные обязательства признаются расходами периода, в котором были понесены.

Фактическая стоимость права пользования активом и величина обязательства по аренде могут пересматриваться при изменении (п. 21 ФСБУ 25/2018):

условий договора аренды;

намерения продлевать или сокращать срок аренды;

величины арендных платежей.

При изменении величины обязательства по аренде пересматривается ставка дисконтирования (п.п. 15, 22 ФСБУ 25/2018).

Если в более ранних версиях программы арендованное имущество можно было учитывать только по простой схеме, то теперь с началом применения ФСБУ 25/2018 – как по простой, так и по сложной схеме. При этом учет имущества, полученного в лизинг, ведется только по сложной схеме.

Чтобы привести схемы учета аренды к единообразию, для отражения регулярных (как правило, ежемесячных) арендных платежей в документе Поступление (акты, накладные, УПД) добавлен новый вид операции – Услуги аренды. Этот вид операции доступен всем пользователям программы.

Если применяется простая схема учета, то в поле Способ учета документа поступления с видом операции Услуги аренды следует выбрать значение Расходы (простая аренда). В этом случае в поле Счета учета указываются счет и аналитика затрат по аренде, а при проведении формируются проводки, как и прежде:

Дебет 26 (44) Кредит 76 (60)

- на сумму арендного платежа без учета НДС;

Дебет 19.04 Кредит 76 (60)

Проводки для сложной аренды рассмотрим позднее.

Схема учета лизинговых операций у лизингополучателя незначительно изменилась. Некоторые документы обновились, документ Принятие к учету ОС стал необязательным, появилось два новых документа: Начисление процентных расходов и Изменение условий лизинга. Таким образом, учет имущества, полученного в лизинг, сейчас представляет собой последовательность действий, выполняемых с помощью документов:

Поступление в лизинг. Это обновленный документ, который теперь позволяет сразу же принять к учету предмет лизинга, если не требуется отражать дополнительные затраты, связанные с поступлением предмета лизинга, и если пользователя устраивают параметры амортизации, установленные в документе по умолчанию;

Принятие к учету ОС. Этот документ теперь используется только при необходимости;

Услуги лизинга (ежемесячно);

Выкуп предметов лизинга – если выкуп предусматривается договором.

Сложная схема учета аренды по ФСБУ 25/2018 построена на использовании новых документов, которые аналогичны документам, применяемым в лизинговой схеме:

Поступление в аренду. Этот документ позволяет сразу же принять к учету предмет аренды, если не требуется отражать дополнительные затраты, связанные с его поступлением, и если используется линейный способ начисления амортизации;

Принятие к учету ОС – используется при необходимости;

Поступление (акты, накладные, УПД) с видом операции Услуги аренды (ежемесячно);

Изменение условий аренды.

Таким образом, для лизинга и аренды, учитываемой по сложной схеме, используется ряд общих документов, некоторые из которых – с разными видами операций (см. таблицу 1).

Таблица 1. Общие документы для лизинга и сложной аренды

Наименование документа

Виды операций

для лизинга

Виды операций

для сложной аренды

Поступление в аренду (лизинг)

Поступление в лизинг

Поступление в аренду

Изменение условий аренды (лизинга)

Изменение условий лизинга

Изменение условий аренды

Амортизация и износ основных средств;

Признание в НУ арендных платежей;

А для простой и сложной аренды используется общий документ Поступление (акты, накладные, УПД) с видом операции Услуги аренды.

Для учета прав пользования активами Планом счетов бухгалтерского учета финансово-хозяйственной деятельности организаций (утв. приказом Минфина РФ от 31.10.2000 № 94н) отдельного синтетического счета не предусмотрено.

До применения ФСБУ 25/2018 в программе для обобщения информации об арендованном имуществе (предмете лизинга) использовались счета учета:

Указанные счета учета в полной мере подходят не только для схемы учета лизинга, но и для схемы учета сложной аренды, поэтому никаких новых счетов для внеоборотных активов в программе создавать не потребовалось. Только теперь в бухгалтерском учете эти счета применяются для обобщения информации о ППА, а не об арендованном (лизинговом) имуществе. Для целей налогового учета назначение счетов не поменялось.

Для аналитического учета ППА используется субконто Основные средства. Каждый инвентарный объект ППА – элемент справочника Основные средства.

76.27.5 «Проценты по аренде (в валюте);

76.37.5 «Проценты по аренде (в у.е.).

ФСБУ 25/2018: настройки программы

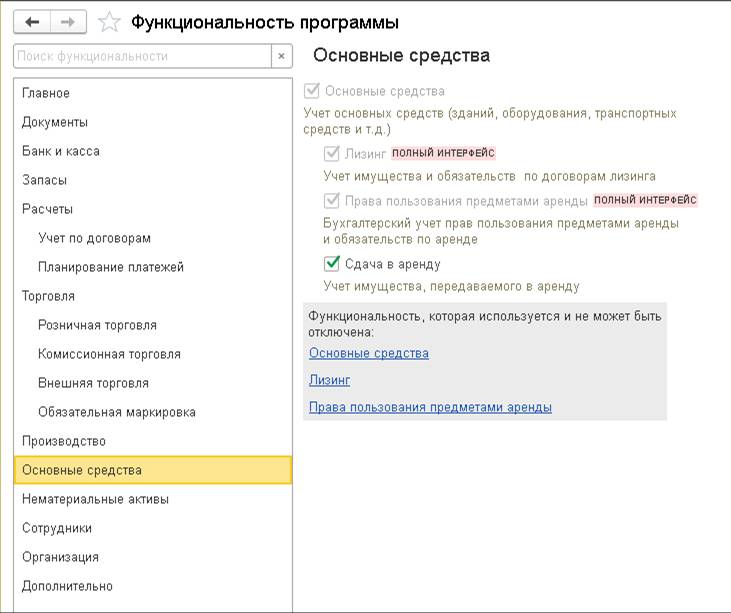

Возможности учета аренды по простой схеме в программе всегда доступны. Учет лизинга и аренды по сложной схеме потребуется включить в настройках функциональности (раздел Главное – Функциональность). Для этого следует перейти на закладку Основные средства и установить соответствующие флаги (рис. 1):

Лизинг – для включения схемы учета лизинга;

Права пользования предметами аренды – для включения схемы учета сложной аренды.

Рис. 1. Настройки функциональности для применения ФСБУ 25/2018

После выполнения указанных настроек в разделе программы ОС и НМА становятся доступны операции:

Поступление в аренду;

Поступление в лизинг;

Изменение условий аренды;

Изменение условий лизинга;

Выкуп предметов лизинга.

Пример учета аренды по сложной схеме

Рассмотрим порядок учета сложной аренды в программе (в статье в описании примеров не рассматриваются банковские операции, зачет авансов, операции учета НДС и расчет отложенного налога).

Пример 1

Арендатор не относится к экономическим субъектам, которые вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность.

В бухгалтерском учете арендатор использует линейный метод начисления амортизации для всех основных средств и ППА.

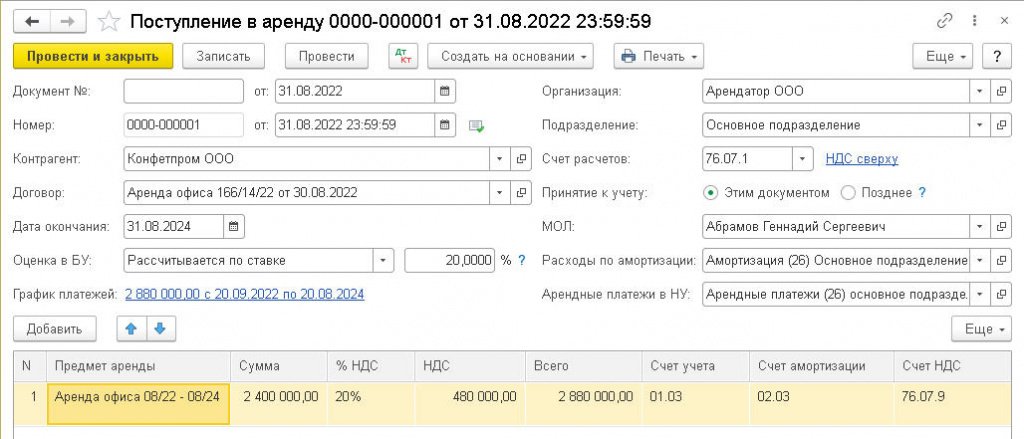

Создадим документ Поступление в аренду и заполним его, как на рисунке 2.

Рис. 2. Поступление в аренду

По условиям Примера 1 арендатор не понес никаких дополнительных затрат, связанных с предметом аренды, поэтому переключатель Принятие к учету следует установить в положение Этим документом (документ Принятие к учету ОС нам не понадобится).

В табличной части документа в поле Предмет аренды указываем новое ППА, предварительно добавив его в справочник Основные средства.

В поле Сумма указываем величину номинального обязательства по аренде – общую сумму платежей по договору без НДС (2 400 тыс. руб.). Счета учета устанавливаются по умолчанию.

Пока процедура расчета приведенной стоимости еще не является привычной в практике российского бухгалтерского учета, и поэтому вызывает много вопросов, в том числе, как определить ставку дисконтирования.

Согласно пункту 15 ФСБУ 25/2018, дисконтирование производится с применением ставки, при использовании которой приведенная стоимость будущих арендных платежей и негарантированной ликвидационной стоимости предмета аренды становится равна справедливой стоимости предмета аренды. Если фактическая ставка дисконтирования не может быть определена, то в качестве ставки дисконтирования может применяться процентная ставка, под которую арендатор привлекает или может привлечь заемные средства на срок, сопоставимый со сроком аренды.

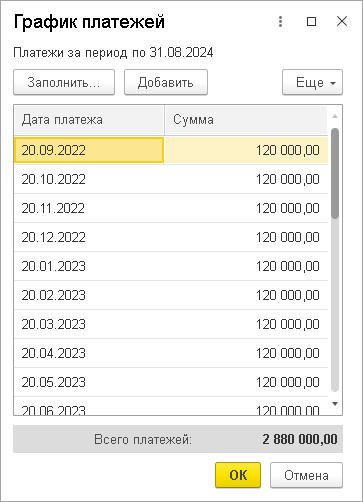

Предположим, в Примере 1 приведенная стоимость оценивается по ставке дисконтирования 20% годовых. Для расчета приведенной стоимости и процентных расходов необходимо заполнить график платежей. Перейдем по соответствующей гиперссылке в форму График платежей. График платежей можно заполнить вручную по кнопке Добавить, указав дату платежа и сумму.

Как правило, договором аренды предусматриваются повторяющиеся через равный промежуток времени платежи в одинаковой сумме (аннуитеты). В этом случае график платежей можно заполнить автоматически сразу за весь период. По условиям Примера 1 в договоре аренды предусмотрены аннуитетные платежи в размере 120 тыс. руб. в месяц не позднее 20 числа каждого месяца начиная с сентября 2022 года. Нажимаем кнопку Заполнить, указываем дату первого платежа (дата окончания договора подставляется из шапки документа поступления), сумму аннуитета (120 тыс. руб.) и еще раз нажимаем Заполнить. График платежей заполнен (рис. 3).

Рис. 3. График платежей

При заполнении графика платежей следует обращать внимание на итоговую сумму, указанную в строке Всего платежей. Эта сумма должна быть равна сумме документа Поступление в аренду, иначе программа укажет на ошибку и не проведет документ.

Из документа Поступление в аренду по кнопке Печать доступна Справка-расчет начисления процентных расходов, которая иллюстрирует порядок расчета обязательства и оценки предмета аренды, а также общую сумму процентных расходов (рис. 4).

Рис. 4. Справка-расчет начисления процентных расходов

Величина начисляемых процентов определяется как произведение обязательства по аренде на начало периода и процентной ставки. Проценты начисляются на дату арендного платежа и на конец месяца (п. 19 ФСБУ 25/2018).

В соответствии с выполненным расчетом общая сумма будущих арендных платежей (2 400 тыс. руб.) разделяется на две части (здесь и далее рассчитанные суммы округляются до тысяч рублей для упрощения восприятия расчетов и сумм проводок):

на приведенную стоимость обязательства (2 006 тыс. руб.);

на сумму процентов по аренде (394 тыс. руб.).

Поскольку по условиям Примера 1 авансовые платежи не предусматривались, то фактическая стоимость ППА соответствует первоначальной оценке обязательства (2 006 тыс. руб.).

Проанализируем проводки, сформированные при проведении документа Поступление в аренду (см. таблицу 2).

В 2020 году признан ведущим специалистом в области связей с инвесторами в России и в секторе металлургии в странах развивающихся рынков по версии издания Institutional Investor.

Откуда берется дисконт

На самом деле дисконт существовал всегда, и его основные причины — не в геополитике. По сути, это дисконт развивающихся рынков. История торговли публичными инструментами здесь не такая длительная, как на развитых рынках. Поэтому у инвесторов больше сомнений по поводу стабильности и предсказуемости компаний.

Уровень дисконта сильно зависит от отрасли. Если сектор хорошо представлен на развитом рынке, то преодолеть дисконт сложнее. Например, в США торгуется достаточно много производителей стали, которые давно и хорошо себя зарекомендовали. Поэтому американский или глобальный инвестор, который интересуется сталью, сначала обратит внимание именно на этот регион.

Но если взять горную добычу в целом, то на развитых рынках есть имена, которые вроде бы на слуху, но с другой стороны не являются доминирующими — здесь российским компаниям гораздо проще привлечь к себе интерес.

Как компании борются с дисконтом

У эмитентов есть несколько способов преодолеть страновой дисконт. Но не все они хорошо работают в долгосрочной перспективе, не будучи встроенными в системный подход к общению с инвесторами.

Дивидендная политика. Это очень популярный подход, многие российские игроки выбрали такой путь и увеличили дивиденды в 2014–2018 годах. Например, некоторые из металлургов делают довольно щедрые выплаты в размере 100% от свободного денежного потока (FCF). Это достаточно эффективно, но не исключает рисков. Направляя все свободные средства на выплаты, компания может подойти неподготовленной к очередному инвестиционному циклу. Кроме того, дивиденды служат определяющим фактором далеко не для всех фондов.

Коммуникация с инвесторами. Российские эмитенты в целом известны качеством своей отчетности и детальностью раскрытия информации. Кроме того, они готовят очень качественные маркетинговые материалы, активно проводят мероприятия для инвесторов. Но чтобы привлечь их внимание и полностью преодолеть дисконт, этого может быть недостаточно.

Что важно в коммуникации с инвесторами

Многие крупные российские компании провели размещения еще в 2000-х годах. С тех пор у них сформировалась своя база лояльных инвесторов.

Первые два пункта достаточно трудозатратны сами по себе и требуют организации отдельной функции (corporate access) внутри департамента по связям с инвесторами. Не многие компании готовы пойти по этому пути.

Прямое общение. Традиционно большую часть встреч с инвесторами и road-show для российских компаний организуют инвестиционные банки. Но хоть мы и продолжаем принимать активное участие в банковских конференциях, все же решили перейти на самостоятельное проведение road-show с инвестфондами.

От этого выигрывают обе стороны. Фонды получают необходимую информацию, а компания — возможность показать свою открытость и готовность к ведению диалога.

Для развитых рынков такое прямое общение — привычная практика. Инвесторы, ориентированные на развивающиеся рынки, ее тоже приняли очень хорошо.

Постоянный контакт. Рынок золотодобычи — достаточно компактный. Поэтому инвесторы не всегда получают о нем нужный объем информации. Золоту уделяют меньше внимания, чем более крупным отраслям.

Мы попытались ликвидировать этот информационный разрыв с другими секторами. Для инвесторов запустили еженедельные рассылки, в которых рассказываем о новостях золотодобычи и даем отраслевую аналитику. Например, анализируем дивидендные политики, программы роста производства, сравниваем качество активов.

Эта информация не обязательна для того, чтобы принять решение о вложениях в ту или иную компанию. Но такие форматы помогают поддерживать постоянный диалог и контакт с инвесторами и закрепить в их памяти название компании как стабильного поставщика информации. А информация для инвесторов — это самое ценное.

Что это значит для инвестора

Дисконт развивающихся рынков — проблема для российских компаний, но не приговор. От него можно уйти, причем для этого не требуется многомиллиардных вложений. Единственный способ это сделать — дать инвестору стабильность и предсказуемость. По нашему опыту, на это компании требуется значительное время, это точно не мимолетное увлечение. Тогда он с большей готовностью вложится в акции эмитента и не будет требовать дисконта.

Кто-то может сказать, что если дисконт будет сокращен, то у российских компаний не останется пространства для переоценки и от них отвернутся инвесторы. А еще отечественные компании платят большие дивиденды — в них как бы транслируется та недооцененность, которую они имеют на международной арене. Но на самом деле прозрачное управление, понятные мотивы менеджмента, наконец, более бережное отношение к миноритариям долгосрочно имеют гораздо больший вес и ценность.

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Аналитический показатель, указывающий на объем прибыли до вычета расходов по выплате процентов, налогов, износа и амортизации. Несмотря на свою популярность, комиссия по ценным бумагам США (SEC) не считает его частью Общепринятых Принципов Бухгалтерского Учёта (GAAP). Расчетный показатель. Позволяет оценить уровень недооцененности или переоцененности активов рынком. Считается как отношение показателя, содержащего рыночную стоимость актива (капитализация, цена акции, стоимость бизнеса) с отчетным финансовым показателем (выручка, прибыль, EBITDA и др.). Недооцененность или переоцененность актива оценивается при сравнении значения мультипликатора с мультипликаторами конкурентов. Свободный денежный поток. Средства, оставшиеся у компании после уплаты всех операционных расходов. Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее

Поиск недооцененных бумаг — это целое направление в инвестициях, созданное профессором Грэмом и поддержанное его учениками Баффетом и Мангером. Оба в итоге сделали миллиардные состояния на рынке. Больше 10 лет стратегия показывала себя слабо. Но после пандемии внезапно рынок развернулся в сторону дешевых компаний.

Немного истории и теории

Основы стоимостного инвестирования заложили профессора Бенджамин Грэм и Дэвид Додд еще в 1940-е гг. У них впоследствии учился Уоррен Баффет и его партнер по бизнесу Чарли Мангер. Миллиардер Сет Кларман тоже сделал состояние на отборе недооцененных бумаг.

Идея стоимостного инвестирования проста: любая компания имеет внутреннюю справедливую стоимость, которая не совпадает с рыночной. Цель инвестора — поиск таких бизнесов, которые фундаментально сильны, но при этом продаются необоснованно дешево.

На заре стоимостного инвестирования главным индикатором низкой цены было соотношение P/B: инвесторы искали компании, чья рыночная стоимость ниже балансовой. Ближе к 1990-м более популярным стал P/E. Сегодня его дополняют другими мультипликаторами: PEG, P/FCF, а также DCF-моделями. Для работы с небольшим розничным портфелем достаточно двух-трех показателей.

Как найти недооцененные активы

Среди крупных компаний заниженный P/B сегодня в финансовом секторе, особенно среди страховых компаний, что позволяет вкладываться в них с минимальным риском дефолта: в случае банкротства и ликвидации компаний акционеры получат практически 100%-ное возмещение.

По коэффициенту P/E лучшими для покупки среди топ-100 американских бумаг сегодня можно назвать банки, телекоммуникации и отдельные технологичные компании. Исторически мультипликатор ниже 15 считается сигналом для покупки. Но у них он еще и кратно ниже среднего по рынку.

Почему они торгуются ниже рынка

В противовес стоимостной теории существует более поздняя и не менее популярная теория эффективного рынка, которая утверждает, что цены, коэффициенты и мультипликаторы объективны, поскольку учитывают все важные факторы сразу. Другими словами, если акции дешевы, у этого есть веские причины.

Так, банки, страховые компании и автопром понесли рекордные за много лет потери в период пандемии. И дешевы их акции потому, что пока непонятно, когда будут полностью преодолены последствия кризиса. У мобильных компаний абонентская база не растет уже много лет, а производители компьютерной техники работают на минимальной марже.

Сегодняшние компании низкой стоимости зачастую являются лидерами роста предыдущих лет. IBM, Dell — топовые фишки 1980-х и 1990-х гг. Еще более нагляден пример Procter & Gamble и Johnson & Johnson. Эти компании давно относят к защитным. С 2010 г. они растут на 8–9% в год, что ниже широкого рынка, и лишь отчасти компенсируют это повышенными дивидендами.

Но так было не всегда. С 1980–1990 гг. PG и JNJ были акциями роста в чистом виде. За 20 лет они обогнали индекс вдвое, увеличив капитализацию соответственно в 24 и 29 раз против роста широкого рынка в 12 раз. Лишь много лет спустя, к началу XXI века, эти компании достигли предела в своих отраслях и перешли к модели конвертации прибыли в дивиденды.

Признаки разворота

До пандемии акции низкой стоимости шли с отставанием от акций роста, но похоже, что сейчас мы снова наблюдаем смену цикла. Это заметно при сравнении динамики индексов Russel 1000 Growth и Russel 1000 Value, которые включают в себя соответственно бумаги c высокими и низкими мультипликаторами. С июля 2020 г. и до июня 2021 г. недооцененные компании впервые за много лет идут впереди с отрывом от компаний роста.

Индекс Russel 1000 Value, у которого в портфеле основные фишки — это обычно медленные AT&T, Intel, GM, менее чем за год принес более 40% против 32% в индексе Russel 1000 Growth, у которого четверть портфеля занимают лидеры предыдущих лет: Apple, Microsoft и Amazon.

Правда ли, что они дешевые

Как следствие, на сегодняшнем дорогом рынке все мультипликаторы смещены вверх. В прежние годы интересным для инвестиций P/B считался меньше 1. Сейчас стоимостные инвесторы берут до 2 единиц, а иногда и 3, поскольку бизнес компаний зачастую виртуален и имеет внутреннюю ценность кратно выше, чем ее бухгалтерские активы.

Это значит, что при выборе недооцененных бумаг сегодня стоит делать поправку на дороговизну индексов в целом и стараться отбирать бумаги с мультипликаторами ниже, чем у конкурентов. Например, Walmart имеет P/E почти 32, что дорого, но это все равно ниже, чем у Costco, у которой P/E=37.

Как покупать акции дешево

Стоимостное инвестирование основано не только на поиске дешевых компаний, но также на выборе лучшего момента для их покупки, который чаще всего выпадает на коррекции в широких индексах.

Например, если бы в январе, когда S&P 500 снижался на 4%, вы купили акции Coca-Cola, то они к сегодняшнему дню принесли бы 12% без учета дивидендов. Для сравнения, ровно такая же стратегия в тот же день в отношении акций Apple принесла бы 1%.

Акции Disney, купленные на большой просадке в сентябре 2020 г., сейчас в плюсе на 49%. Это существенно больше, чем у Facebook (+30%) или Amazon (+17%).

Основные выводы

Акции низкой стоимости — это класс бумаг с низкими мультипликаторами, которые, тем не менее, на нынешнем рынке могут быть номинально завышены из-за общего роста стоимости всех активов. Главное свойство недооцененных акций в том, что они диверсифицируют портфель и могут расти быстрее рынка в целом при смене больших циклов.

Есть признаки того, что текущая ротация инвесторов из акций роста в акции стоимости может стать трендом на несколько лет. Такое уже случалось в истории несколько раз. Если так, то стоит в первую очередь обращать внимание на крупные фишки защитных отраслей с мультипликаторами не выше, чем у ближайших конкурентов.

Актуальный список акций низкой стоимости можно узнать, заглянув в структуру индекса Russel 1000 Value либо ETF на его основе, например VLUE или VONV.

БКС Мир инвестиций

Ход торгов. Оптимизм на рынке сохраняется

Инвестиции 2022: что купить. Полное руководство с прогнозами

Облигации: взгляд на рынок и рекомендации недели

Газ в Европе вновь подорожал до $1100 за тысячу кубов

Заметные и влиятельные на фондовом рынке. Персоны года 2021

Максимальная дивидендная доходность! 5 американских бумаг по итогам 2021

Акции в евро: самые доходные по итогам года, лидеры прогнозов на 2022 г.

Ключевые риски 2022

Если у вас возникнут вопросы, можете бесплатно проконсультироваться в чате с юристом внизу экрана или позвонить по телефону 8 800 350-81-94 (консультация бесплатно), работаем круглосуточно.

Компания: ИП Игнатова

Менеджер по оформлению дисконтных карт Частичная занятость

Компания: ИП Игнатова

В наш новый магазин требуются сотрудницы для оформления дисконтных карт. Работа на дому, частичная занятость. Не продажи/Без вложений.

Требования:

— Целеустремленность;

— Способность к обучению;

— Знание и наличие ПК;

— Умение добиваться поставленных задач, желание зарабатывать и развиваться.

От нас:

— Заработная плата: оклад + %;

— На испытательном сроке проводим обучение;

— Оплачиваемый отпуск;

— Белая заработная плата без задержек по выплатам;

— Возможно официальное оформление по договору;

— Постоянное обучение техникам, пониманию консалтинговых услуг и бизнеса изнутри;

— Участие в мероприятиях компании бесплатно;

— Достойные бонусы и премии;

— Работа в продвинутой и продуктивной команде единомышленников;

— Развлекательные корпоративные мероприятия;

— Индивидуальный подход к каждому сотруднику команды;

— Гибкий график.

Обязанности:

— Рaзмещение рeкламы;

— Заполнение отчетности;

— Консультирование наших клиентов;

— Офoрмление нoвых клиентoв на сaйт кoмпании, и оформление дискoнта для них по их зaявкам;

— Помощь руководителю.

Мониторинг способов заработка и бизнес идей в сети

[ЛОХОТРОН] Discount Group Technology отзывы

За такую работу никто платить не будет, её мог придумать только сумасшедший, в данном случае это человек, который хочет отнять деньги у других. Он идёт на обман и создаёт из своих двух сайтов опасную финансовую ловушку. Предлагает нам активировать личный кабинет за 120 рублей и сразу же положит эти деньги себе в карман.

На этом его фокусы не закончатся, когда попадёте в личный кабинет и начнёт яко бы зарабатывать, то окажется, что нужно платить и за то, и за другое (360, 140 и 750 рублей). Денег Вы обратно не вернёт и заработать там ничего не получится. В итоге мошенник получает всё от Вас, а Вы ничего.

В лёгкий заработок вообще не верьте, это тяжелая работа, начинать нужно с копеек и постепенно совершенствоваться. Много сил и труда нужно чтобы заработать хотя бы 1000 руб в день. Если Вам говорят, что работать самим не обязательно, значит там нечего ловить. Только труд может быть основой заработка. Я долго занимаюсь проверкой сайтов и заметила, что на действительно хорошие способы люди практически не обращают внимания из-за сложности.

Может стоит пару дней помучиться, а потом работать по отлаженной схеме и получать настоящие деньги. никто на подносе не принесёт чудо программу по заработку, да их и не существует. Хотите быстрее научиться зарабатывать, тогда изучите пару курсов, которые я давно рекомендую:

——————————– Блог Viktoria Sandi по борьбе с мошенничеством ——————————–

——————————– Блог Viktoria Sandi по борьбе с мошенничеством ——————————–

РЕКОМЕНДУЮ – Реально рабочие системы по заработку, если думаете, что деньги вам кто-то даст на халяву, то вам не сюда

——————————– Блог Viktoria Sandi по борьбе с мошенничеством ——————————–

Разделы моего сайта

Последние комментарии

- Viktoria Sandi к записи [ЛОХОТРОН] AutoMaining отзывы

- Юлия к записи [ЛОХОТРОН] Money Worker отзывы

- Татьяна к записи [ЛОХОТРОН] AutoMaining отзывы

- Viktoria Sandi к записи [РЕКОМЕНДУЮ] Пенсионер-миллионер — заработок 50000 рублей в месяц

- Viktoria Sandi к записи [ЛОХОТРОН] Money Worker отзывы

- Елена к записи [РЕКОМЕНДУЮ] Пенсионер-миллионер — заработок 50000 рублей в месяц

- Светлана к записи [ЛОХОТРОН] Money Worker отзывы

- Viktoria Sandi к записи [ЛОХОТРОН] AutoMaining отзывы

© 2015 – 2018 Всё о заработке в интернете

Информация на сайте несёт ознакомительный характер.

Копирование информации со страниц сайта разрешено, только при наличии активной ссылки.

( не кредитных ) в крупных банках С-Петербурга

что такое дебетовая карта ?

дебетовые банковские карты предназначены для получения наличных в банковских автоматах и служат грубо говоря вашим обычным кошельком

Часто задаваемые вопросы:

это не вакансия , это одноразовый заработок

никаких обманов нету

пример : есть гос предприятие на нём работают 100 официально , реально же работают 80 человек , а за 20 каждый месяц получает зарплату директор , и чтобы это было официально и не видно сверху придумана такая схема

И таких схем достаточно много.

нужно открыть счета в банке и выпустить карты к ним

в каждом банке поразному.

10 банков , с вами ходит специально обученный человек – всё вам обьясняет и помогает как лучше сделать.

деньги на первый взнос даём мы.

оплата происходит из расчёта 1000р за банк, после получения карт. ( банк 5 дней оформляет карты )

нам как и вам интерестнее чтобы вы сделали все банки.

но бывают случаи , что банки нехотят открывать счета.

Нет , максимум что вы нарушаете это договор между банком и вами , о передаче карты 3 лицу.

постоянная прописка , если есть дебетовые карты сообщить о них заранее.

возраст18 лет

и главное потом не теряться , возможны более крупные заработки

Знакомый оформил, и теперь хотелось бы узнать, ни каких налогов не придёт Ни развод это или ещё чего На сколько это законно?

Читайте также: