Может ли сотрудник банка снять деньги с моего счета

Обновлено: 25.05.2024

Мой друг Сергей проводит корпоративы и зарабатывает 150 тысяч в месяц. Раньше он переводил деньги со счёта ИП на дебетовую карту, но в начале года банк без предупреждения заблокировал расчётный счёт — Сергей не смог вывести деньги. Предприниматель удивился: никаких долгов по налогам и кредитам у него не было.

Я расскажу, почему это произошло, и что делать, если банк не даёт потратить заработанные деньги.

Выводить деньги можно

Когда Сергей попробовал вывести деньги со счёта, он не сделал ничего противозаконного. Если ИП заплатил налоги и страховые взносы, он может тратить заработанные деньги, как ему захочется. Об этом говорится в двух документах: письме Минфина России № 03-04-05/39905 и письме Банка России № 29-1-2/5603 .

С расчётного счёта можно платить зарплату работникам, рассчитываться с поставщиками, оплачивать аренду офиса, и всё, что связано с работой ИП, но использовать расчётный счёт для личных покупок нельзя. Об этом написано в инструкции Банка России № 153-И (пункт 2.3). Чтобы тратить заработанные деньги, надо сначала вывести их.

Как выводить деньги

Есть четыре законных способа вывести деньги с расчётного счёта ИП.

2. Использовать кэш-карту. Это карта, которая привязывается к расчётному счёту. По ней можно снимать наличные с расчётного счёта в банкомате. Чаще всего банк устанавливает для таких карт комиссии, ограничения по сумме, плату за обслуживание. Разные банки предлагают разные условия — детали нужно выяснять у менеджера.

3. Перевести деньги на личный банковский вклад. В этом случае не нужно платить комиссию и налоги, но потратить деньги можно только после окончания срока вклада. Если снять деньги раньше, сгорят проценты. Чтобы получать деньги и проценты, когда захочется, нужно искать подходящий вклад.

4. Перевести деньги на личную карту. Это можно сделать в личном кабинете интернет-банка — не нужно идти в отделение банка, заполнять платежное поручение и платить комиссию за обналичивание. Но скорее всего придётся заплатить комиссию за перевод — минимум 1% от суммы. После того как деньги окажутся на личной карте, их можно снять в банкомате или оплатить покупки по безналу.

Чтобы не платить налог, нужно открыть карту на свое имя. Если переводить деньги с расчётного счёта на карту другого человека, придётся заплатить НДФЛ 13%.

Переводить деньги с расчётного счёта на личную карту законно. Но если бизнесмен переводит деньги регулярно, банк может заблокировать расчётный счёт.

Почему банк блокирует счета

Такое может случиться, если банк заподозрит бизнесмена в незаконном обнале. При этом неважно, какую сумму бизнесмен выводит — заподозрить неладное могут даже из-за перевода 50 000₽. В такой ситуации нет смысла злиться на банк, он действует по рекомендации Центробанка. Зато можно разобраться и решить проблему.

Банки оценивают сделки ИП по многим критериям — основные 130 перечислены в Положении Банка России № 375-П . Но список неокончательный — банки имеют право вносить в него дополнительные пункты.

Если сделки ИП покажутся банку сомнительными, он заблокирует расчётный счёт и потребует подтверждающие документы.

Почему государство блокирует счета

Если предпринимателя подозревают в терроризме или экстремизме, он узнает об этом до блокировки счёта и не от банка. Попасть в перечень террористов и экстремистов могут те, кто находится под следствием или осужден по определенным статьям уголовного кодекса. Информация о них передаётся в Росфинмониторинг, а тот даёт указание банку заблокировать счета клиента. В этом случае предприниматель не сможет воспользоваться деньгами, пока находится в списке. Такое происходит редко.

Более вероятная причина — предпринимателя заподозрили в отмывании денег или уклонении от налогов. Самый частый повод для блокировки — это когда ИП перечислил больше 600 000 ₽ себе или на другой счет. Росфинмониторинг проверяет такие операции: он не даст воспользоваться деньгами, пока не выяснит, откуда эти деньги и на что бизнесмен их потратит. В этом случае Росфинмониторинг просит банк заблокировать счет, а банк сообщает клиенту о причине блокировки и требует подтверждающие документы.

Когда банк проверит документы, он сообщит о результатах в Росфинмониторинг, а тот решит — разблокировать расчётный счёт или проверять дальше.

Что делать, если банк заблокировал счёт

Если вы узнали, что ваш счёт заблокирован, сначала действуйте через банк. Если не поможет — идите выше.

1. Узнайте, почему заблокировали счёт. Если вы, как Сергей, узнали о блокировке счёта случайно, позвоните в банк. Но обычно банки сами оповещают клиента — звонят или отправляют письмо на электронную почту.

2. Соберите документы, которые попросит банк: договор, счёт, акт, чеки об уплате налогов и документы о поступлении денег на личный счёт. Передайте бумаги в банк и подождите 5 дней, пока их проверит специальный отдел банка — финмониторинг. Часто на этом история заканчивается: банк проверит ваши документы и разблокирует счёт.

3. Если через 5 дней счёт не разблокируют, а из банка не позвонят, напишите заявление в банк. В заявлении попросите объяснить причину блокировки. Бессмысленно звонить и расспрашивать об этом менеджера банка: сотрудник действует по инструкции финмониторинга и деталей не знает. Зато он может проконсультировать, как правильно написать заявление, чтобы узнать причину блокировки. Если ответ нужен срочно, звоните в финмониторинг.

Банк должен ответить по телефону или письменно, почему ваш счёт до сих пор не разблокировали и что вам делать дальше. Но так бывает не всегда.

Что делать, если банк молчит и бездействует

А помните Сергея из начала статьи? Пока вы читали, он пришел в отделение банка — узнать, что происходит. В банке не объяснили, почему заблокировали счёт, но зато потребовали собрать документы. Предприниматель собрал, отвёз в банк — там пообещали перезвонить через две недели. Но прошло три недели, а Сергею никто не позвонил.

Перевести деньги с расчётного счёта Сергей по-прежнему не мог. Знакомый юрист посоветовал обратиться с жалобой в Центробанк. Если не поможет — пойти в суд.

Пожаловаться в Центробанк

Подать заявление можно двумя способами:

- через интернет-приемную Центробанка . Это самый быстрый способ.

- лично в Общественной приемной Банка России по адресу Москва, Сандуновский переулок, дом 3, строение 1.

К заявлению нужно приложить копии документов, которые вы отнесли в банк.

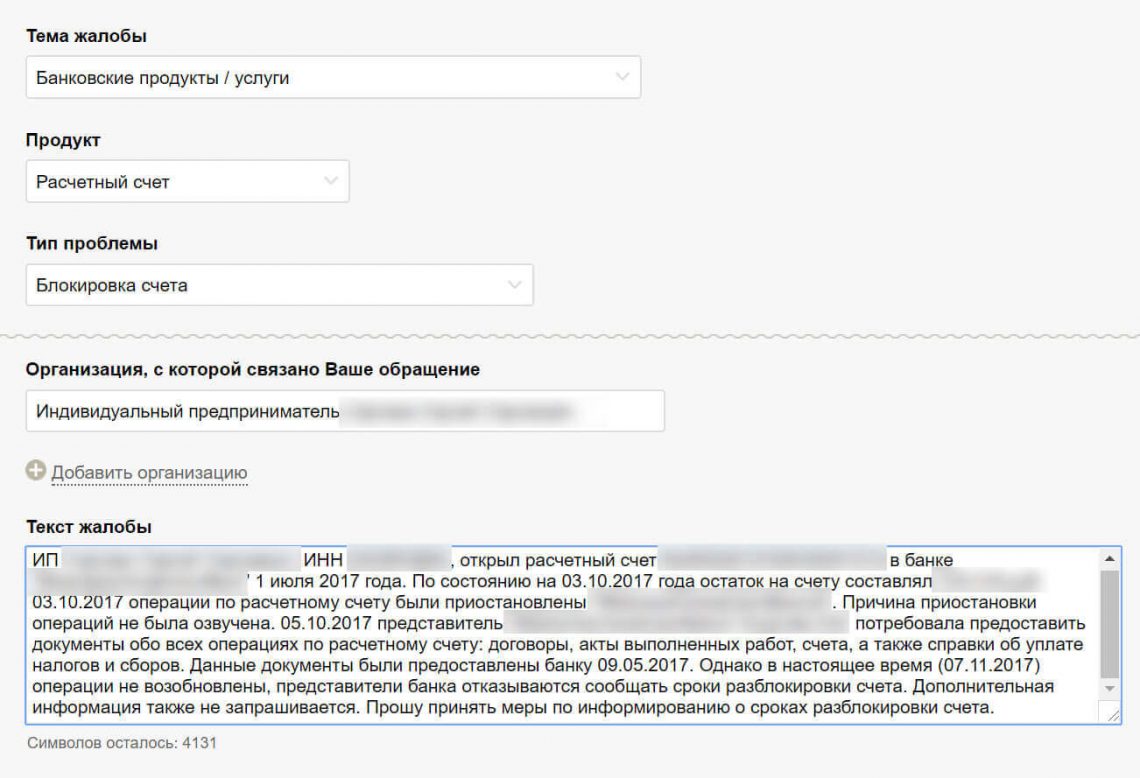

Такое обращение Сергей отправил через интернет-приёмную Центробанка, когда его счёт заблокировали

Такое обращение Сергей отправил через интернет-приёмную Центробанка, когда его счёт заблокировали

На форумах бизнесмены рассказывают о печальном опыте: писали в Центробанк, а тот ответил, чтобы разбирались сами. Мол, банк сам решает, какую сделку считать сомнительной. Если Центробанк вам не помог, обращайтесь в суд.

Обратиться в суд

Нужно подать иск в арбитражный суд по месту нахождения банка или в суд, указанный в договоре.

Можно использовать текст жалобы в Центробанк, но необходимо собрать как можно больше ссылок на законы. Для этого лучше нанять юриста. Он поможет составить иск правильно и будет отстаивать ваши интересы в суде.

К иску приложите:

— учредительные документы ИП;

— договоры и закрывашки по сделкам;

— выписку об оплате налогов и страховых взносов, чеки за оплату аренды;

— письменные доказательства, что вы передали в банк всё, что требовалось — попросите у банка официальное письмо, что он получил все документы;

— письмо от банка с объяснениями, почему он запрещает переводить деньги.

Могут понадобиться и другие бумаги — точнее об этом расскажет юрист.

В суде банк должен объяснить, почему он подозревает вас в незаконных операциях. Если суд решит, что банк неправ, банк разблокирует счёт и возместит понесённые убытки (например, за просрочку платежа по договору). Кроме того, заплатит проценты за задержку и за использование ваших денег.

Закрыть счёт

Если вы не хотите ждать ответа от Центробанка и тратить деньги на юриста, можете закрыть расчётный счёт. В этом случае банк переведет деньги с расчётного счёта за семь дней. Для этого нужно написать заявление — бланк дадут в банке.

Если заградительных тарифов нет или они вас не пугают, закрывайте счёт — это проще, чем ходить по инстанциям.

Что делать, если банк заблокировал ваш расчетный счёт:

1. Узнайте в банке, почему счёт заблокировали и что сделать, чтобы его разблокировали. Специалист банка не может снять блокировку — только рассказать, что делать.

2. Принесите в банк нужные документы. Попросите у банка официальное письмо, что он получил бумаги.

3.Сохраняйте всю переписку с банком: если дело дойдёт до суда, вы сможете показать, что выполнили все требования банка.

4. Если через пять дней ваш счёт не разблокировали, обратитесь в банк — пусть объяснит, почему. Если банк молчит или отказывает в разблокировке, пишите жалобу в Центробанк.

5. Если Центробанк не помог, обращайтесь в суд.

6. Если не хотите бороться, закройте расчётный счёт. Перед этим убедитесь, что в договоре нет пункта о заградительных тарифах или будьте готовы заплатить большую комиссию.

Наша команда стремится помочь вам принимать более взвешенные финансовые решения. Мы придерживаемся строгой редакционной политики. Данная статья может содержать ссылки на финансовые продукты наших партнеров. Мы открыто говорим о том, как мы зарабатываем деньги. -->

- Высшее образование.

- Опыт работы в банке.

- Финансовый журналист.

- Независимый эксперт. . .

Банки усиленно следят за движением средств своих клиентов и в случае малейших подозрений на незаконную деятельность блокируют счета, требуя предоставить документы, объясняющие происхождение финансов. Под удар попадают не только ИП и ООО, но и обычные физические лица. Интерес у банковских организаций может вызвать любое движение средств: пополнение счета или карты, открытие и закрытие вклада и т. д.

- Имеет ли право банк спрашивать, откуда появились деньги

- Для чего банки запрашивают эту информацию

- Какие документы предоставить в банк

- Банк не выдает деньги

- Что делать

- Куда обращаться

- Ошибки клиентов при общении с банками по 115-ФЗ

- Как обезопасить себя

Бробанк расскажет, имеет ли право банк спрашивать, откуда деньги, как доказать законность происхождения средств и что делать, если документально подтвердить появление финансов нельзя.

Имеет ли право банк спрашивать, откуда появились деньги

Поэтому да, банк вправе запрашивать документы о финансовой сделке, если она кажется ему подозрительной. Более того, банк имеет полное право заблокировать счет до выяснения обстоятельств или расторгнуть с вами договор.

Распространено мнение, что под обязательный контроль попадают только операции на сумму 600 тыс. рублей и более. Это не совсем так — список операций, подлежащих обязательному контролю, гораздо шире. Этому моменту посвящена 6 ст. 115-ФЗ.

Для чего банки запрашивают эту информацию

Итак, запрос документов на подозрительные финансовые операции — это не прихоть банков, а их прямая обязанность. По операциям, попадающим под обязательный контроль, ЦБ запрашивает у банковских организаций документы, объясняющие экономический смысл таких сделок. Банки же, в свою очередь, требуют эти документы с клиентов. Пренебрежение своими обязанностями влечет санкции со стороны ЦБ РФ, вплоть до отзыва лицензии.

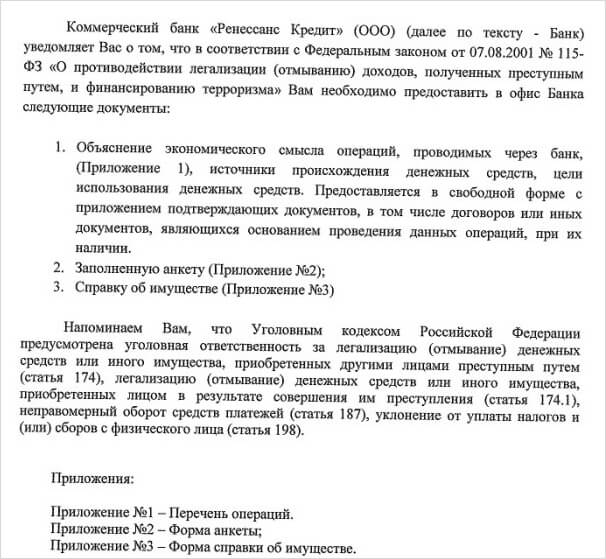

Какие документы предоставить в банк

Четкий перечень документов, который могут запросить банки, законом не определен. Каждое кредитно-финансовое учреждение вправе потребовать любые бумаги, в зависимости от конкретной ситуации.

Чаще всего, если банк просит предоставить документы о происхождении средств, достаточно принести:

- справку о доходах;

- договор купли-продажи;

- договор дарения;

- выписку из другого банка, если деньги были переведены из него и др.

Если никаких документов нет, например, вам подарили несколько сотен тысяч рублей на свадьбу, то можно предоставить письменную объяснительную. Иногда этого достаточно для снятия вопросов.

Банк не выдает деньги

Если вы не сможете аргументировано объяснить, откуда у вас такая сумма, деньги могут вообще не выдать. Причем даже в такой ситуации за вами остается право пополнять счет и переводить его в другой банк, но с удержанием комиссии, соответствующей вашему тарифу.

Что делать

Если документов нет или банк все равно отказывает в выдаче средств, ссылаясь на то, что предоставленной документации недостаточно, нужно:

- Запросить письменный отказ.

- Составить претензию и попросить ее принять.

Можно, конечно, расторгнуть договор с банком, а средства перевести на счет, открытый в другом кредитно-финансовом учреждении. Но нет никакой гарантии, что и другой банк не откажет вам в обналичивании средств. Скорее всего, вы просто потеряете часть накоплений на комиссии.

Куда обращаться

Обычно ситуация разрешается уже на этапе рассмотрения письменной претензии — банки идут на уступки и возвращают деньги. Не стоит забывать, что им важно сохранить свою репутацию в глазах клиентов. Если же банк продолжает упираться, то вам остается только подавать жалобу в ЦБ, а затем в суд.

Ошибки клиентов при общении с банками по 115-ФЗ

Худшее, что можно сделать, если банк запрашивает документы — начинать ругаться с сотрудниками и утверждать, что их требования незаконны. Лучше всего предоставить документы и письменные объяснительные. Так вы гораздо быстрее решите проблему и не испортите отношения с банком.

Как обезопасить себя

Стопроцентной гарантии в том, что банк не заинтересуется вашими финансовыми операциями нет, даже если все ваши действия будут полностью законными. Старайтесь сохранять все чеки, договора, выписки и т. д., чтобы в случае проверки, быстро предоставить доказательства.

Если вам собираются подарить крупную сумму, которую вы в дальнейшем планируете разместить на банковском вкладе, то составьте договор дарения в письменной, а не в устной форме.

Также ежегодно запрашивайте справки 2-НДФЛ в бухгалтерии по месту работы и сохраняйте их — так вы сможете доказать банку, что сбережения были заработаны честным путем, а деньги вы годами хранили дома. Имейте в виду, что заказать справку 10-летней давности вы не сможете, так как такие документы хранятся только в течение 4 лет.

Списание средств с зарплатной карты всегда неожиданно, неприятно и вызывает бурю возмущения. Но в этот момент важно не только не поддаваться панике, но и действовать максимально оперативно, чтобы минимизировать ущерб.

Могут ли арестовать зарплатную карту? На каком основании приставы списывают с нее средства? Как вернуть зарплату обратно, и есть ли способы защитить деньги от действий исполнителей? Об этом журналисту ФАН рассказала эксперт по налогообложению и бухгалтерскому учету Алла Семенова.

Могут ли наложить арест на зарплатную карту

Взысканием долгов занимается Федеральная служба судебных приставов. Ее сотрудник открывает исполнительное производство и после этого накладывает ограничения на счета или имущество должника. О факте открытия производства пристав обязан должника уведомить. Делают это в письменном виде, отправляя уведомление заказным письмом по почте.

Получив такое письмо, должник может долг погасить добровольно — на это законом отводится пять дней. Если долг не погашен, пристав инициирует принудительное взыскание средств.

Бывает и так, что должник намеренно не получает письмо из ФССП, и оно возвращается к отправителю обратно. Несмотря на то, что уведомление не получено, возможности сотрудника ФССП это не ограничивает. Действует он точно так же, но только с небольшим промедлением: производство открывают после возвращения письма, обычно через 30 дней.

Совет. Получать письма из ФССП стоит. В первую очередь для того, чтобы понимать происхождение долга и вовремя обратится к приставу, чтобы указать счета и средства, на которые, по закону, нельзя обращать взыскание.

Независимо от причины возникновения долга, взыскивать его пристав будет всеми доступными ему способами. А наложение ареста и снятие денег с банковского счета — один из самых быстрых и эффективных, поэтому используется сотрудниками ФССП чаще всего.

Почему банк не сообщает об ограничениях

По закону, банк этого делать не обязан, это задача сотрудника ФССП. Однако позиция банковских учреждений, как правило, определяется их этикой по отношению к клиентам. Одни не просто сообщают клиенту об аресте счета, но также предоставляют информацию о приставе, который этот арест наложил, и размере взыскания. Другие этого не делают, и предоставляют информацию, только когда клиент звонит или приходит в отделение выяснять, куда исчезла с карты его зарплата.

Могут ли приставы снять долг с зарплатной карты

Могут, но здесь есть несколько нюансов. Главный — по закону, удерживать заработную плату целиком пристав права не имеет. Есть установленные государством лимиты, в какой сумме можно это делать. Как правило, максимальная не должна превышать половины от официального ежемесячного дохода. То есть если работодатель ежемесячно начисляет на карту 70 тысяч рублей заработной платы, то удерживать из этой суммы могут только 35 тысяч, но не все средства целиком.

Процент взыскания может меняться в зависимости от типа долга. Если речь идет об алиментах или компенсации ущерба здоровью, нанесенному другому гражданину, могут удерживать сумму больше — в размере 70% от дохода. По этому же правилу действуют, если должник совершил преступление и обязан возместить связанный с ним ущерб, а также, если по его вине произошла гибель кормильца семьи: возмещать вред потерпевшей семье придется в размере 70% от зарплаты.

Почему приставы сняли все деньги с зарплатной карты

Если он не уведомит пристава о назначении счетов, тот имеет право арестовать их все и использовать все средства на них для погашения долга. Это значит, что если сумма взыскания больше, чем хранится на зарплатной карте, с нее спишут все деньги до копейки, а при ближайшем зачислении списывать их продолжат, пока долг не будет погашен.

Если пристав направляет документы не в банк, а в бухгалтерию предприятия, где трудится должник, процент взыскания не превышает установленный законом. Из зарплаты будут удерживать ровно половину или 70% дохода, а сотруднику — направлять только оставшуюся часть. Это — одна из особенностей зарплатной карты, узнать о них больше вы можете в специальном обзоре ФАН.

Что делать, если приставы арестовали зарплатную карту

В этой ситуации важно разобраться, почему взыскивают средства, и действовать нужно быстро.

Обратитесь в банк

Попросите сотрудника объяснить причину списания средств с карты. Если это происходит по требованию ФССП, выясняйте данные специалиста, который наложил взыскание.

Обратитесь к специалисту ФССП

Найти его данные можно на сайте ФССП, где есть сведения обо всех исполнительных производствах. Задайте в поиске свои фамилию и имя, регион проживания. Данные о сумме долга и приставе, наложившим арест на карту, появятся в результатах.

Позвоните приставу, а лучше отправляйтесь к нему на прием. Если сделать это невозможно, подготовьте заявление в письменном виде и отправляйте почтой. К заявлению нужно приложить документы, которые подтверждают, что конкретный счет или карта используются вами как зарплатные. Для этого нужно предоставить справку с работы с реквизитами карты и подтверждением, что на нее перечисляют зарплату. Понадобится также банковская выписка, в которой будут указаны те же суммы регулярных платежей.

Постарайтесь уложиться в пять дней

Банк при получении требования от госисполнителя действует быстро: средства с карты могут быть списаны в течение нескольких часов. Они направляются на специальный депозит сотрудника ФССП, где находятся пять дней, после этого их отправляют взыскателю.

Пока деньги лежат на депозите пристава, возможность вернуть их существует. После получения документов специалист имеет право вернуть часть должнику, если будет доказано, что обращать взыскание на эти средства нельзя. Но если пять дней прошли и транш отправлен взыскателю, с этой суммой придется попрощаться: всю ее направят на возмещение долга.

Снятие ареста приставами с заработной карты

Часть зарплаты продолжат удерживать до тех пор, пока долг не будет погашен полностью. Когда это произойдет, пристав вынесет постановление о прекращении производства и направит в банк уведомление о том, что списывать деньги не нужно. После этого зарплату будут начислять целиком.

Снятие ареста, наложенного по ошибке

С какой карты приставы не снимают деньги

Теоретически, счетов, гарантирующих неприкосновенность для судебных приставов, не существует. Если есть долг и возбуждено исполнительное производство, государственный исполнитель имеет право взыскать средства с любых счетов и в любых банках. Поэтому единственный способ защититься от подобных ситуаций — контролировать расходы и не накапливать долги.

Но, по словам эксперта по налогообложению и бухгалтерскому учету Аллы Семеновой, есть финансовые инструменты, которые снижают такой риск.

• Счета абонентов мобильной связи. Большинство крупных операторов мобильной связи позволяют абонентам открывать платежные карты. Получить такую можно в офисе мобильного оператора, предъявив только паспорт. Баланс карты будет общим со счетом мобильной связи, и он, по закону, банковским не считается. А потому арестовать его невозможно.

• Электронные кошельки. Арест на электронные средства накладывать можно, только это занимает куда больше времени, чем арест счета в банке. Для этого пристав должен кошелек обнаружить, подтвердить факт его принадлежности должнику, получить постановление суда на взыскание денег. Пока будет тянуться эта процедура, средства можно благополучно вывести из платежной системы.

Клиенты банков и других финансовых организаций часто сталкиваются со списанием комиссий. Обычно условия начисления таких платежей указывают в договоре, который составлен по типовой форме и не предусматривает возможности клиента повлиять на его содержание. При этом не все комиссии являются правомерными.

Что такое комиссия?

- проценты за пользование кредитом (ст. 819 ГК РФ);

- проценты на сумму вклада (ст. 838 ГК РФ);

- плата за услуги банка по совершению операций с денежными средствами, находящимися на счете (ст. 851 ГК РФ).

Когда списание комиссии будет правомерным, а когда – нет?

Законным будет списание платы за реально предоставленные услуги:

- переводы денежных средств – к примеру, если клиент оформляет кредитную карту и расплачивается ею, банк вправе удержать комиссию;

- конвертация (обмен) валюты – для оплаты услуг в заграничных поездках производится автоматическая конвертация денежных средств, которая также оплачивается согласно установленным в банке тарифам;

- снятие наличных в иных банках или с кредитных карт;

- документарные операции – если кредит был оформлен на юридическое лицо, банк может взимать дополнительную комиссию за предоставление банковской гарантии по выплате средств.

Незаконным будет списание комиссий за банковские операции, которые являются неотъемлемой частью основной услуги, для получения дополнительной выгоды. Например, предоставление кредита является основной услугой. При этом банк требует отдельной оплаты таких операций, как рассмотрение заявки на выдачу кредита, его предоставление, перечисление средств на счет заемщика, досрочное погашение кредита, открытие и ведение ссудного счета (банковский счет для перечисления кредитных средств открывается только на срок действия кредитного договора, поэтому начисление комиссии за это незаконно), информирование о задолженности и т.д. Эти операции являются частью услуги по обслуживанию кредита, которую заемщик оплачивает, ежемесячно совершая необходимые платежи. Поэтому комиссию за такие допуслуги разумно оспаривать. Об этом свидетельствуют действия регулятора рынка финансовых услуг и судебная практика.

Банк России – о взимании комиссий

Таким образом, удержание банком или иной финансовой организацией комиссии будет правомерным только при наличии двух условий:

- клиенту предоставлена услуга – помимо той, которая включена в условия кредитного договора (договора займа) и уже оплачена;

- в результате оказания услуги клиент приобретает отдельное имущественное благо.

Суды – о взимании комиссий

Банк России в упомянутом выше письме обратил внимание на правовую позицию Верховного Суда РФ, изложенную в Определении от 23 декабря 2014 г. № 80-КГ14-9. Рассматривался иск физического лица о признании недействительными условий кредитного договора, в частности о взыскании комиссии за выдачу кредита. Суды первой и апелляционной инстанций в удовлетворении иска отказали. Они указали, что положения об установлении комиссии были прописаны в кредитном договоре, с условиями которого истица была ознакомлена под роспись, и сослались на принцип свободы договора (ст. 421 ГК РФ).

Верховный Суд с такими выводами не согласился. Он отметил: из п. 1 ст. 16 Закона о защите прав потребителей и ст. 168 ГК РФ следует, что заемщик-физлицо – экономически слабая сторона и нуждается в особой защите прав, и если заключенный с ним кредитный договор является типовым, условия которого определены банком в стандартных формах, и заемщик лишен возможности повлиять на его содержание, то включение в такой договор условий, не предусмотренных нормами Гражданского кодекса РФ, нарушает права потребителя.

Согласно ст. 779 ГК РФ плата взимается за действие, которое является услугой. Вместе с тем действия, которые не создают для заемщика отдельное имущественное благо, не связанное с заключением кредитного соглашения, услугой как таковой не являются. При решении вопроса о признании действия кредитора услугой Верховный Суд определил оценивать, является ли оно стандартным или дополнительным. При этом под стандартными следует понимать такие действия, без совершения которых кредитор не смог бы заключить и исполнить кредитный договор (договор займа). Они не являются услугой по смыслу ст. 779 ГК РФ, и взимание за них денежных средств неправомерно.

Решили взять кредит, а банк соглашается выдать деньги только при условии оплаты услуги по открытию и ведению счета. Законно ли это?

Верховный Суд принял позицию истца. Действительно, закон не запрещает банкам изменять условия банковского обслуживания и устанавливать новые комиссии или их иные размеры. Однако до оказания услуги с клиентом-физлицом должно быть достигнуто соглашение о возможности изменения договора банковского обслуживания в форме, которая позволяет однозначно установить согласие клиента на обслуживание на этих условиях и добровольный выбор им объема услуг. На момент заключения с истцом договора банковского счета операции по зачислению денежных средств вне зависимости от суммы были бесплатными. Об утверждении новых тарифов истец не был осведомлен, согласия на изменение условий договора и удержание комиссии он не давал. Следовательно, руководствоваться необходимо было теми условиями, которые содержались в договоре в момент его заключения.

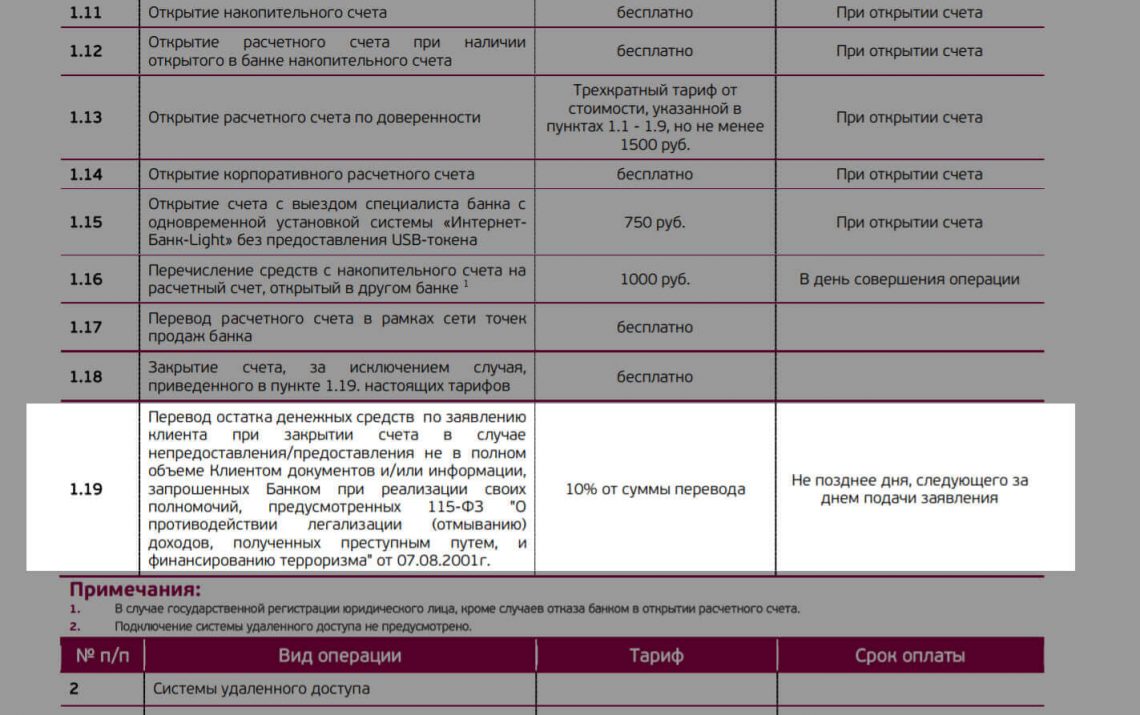

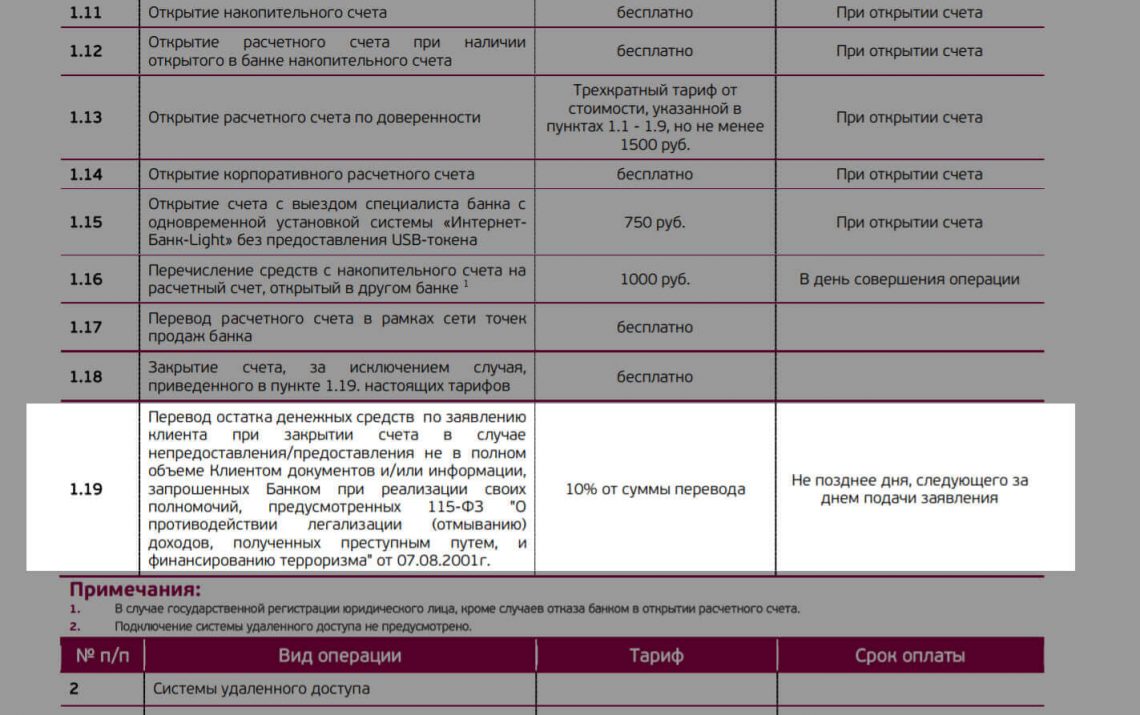

Суды первой и апелляционной инстанций посчитали, что действия банка законны и совершены в целях недопущения нарушений этого закона. Верховный Суд же отметил, что обязанность осуществлять контроль для противодействия отмыванию доходов возложена на банк законом, а не договором с клиентом. Выполнение этой публичной функции не может использоваться в частноправовых отношениях для извлечения выгоды за счет клиента путем повышения платы за совершение операций с денежными средствами, которые кредитная организация признала сомнительными, поскольку это противоречит существу правового регулирования данных отношений и не предусмотрено законодательством. Закон о противодействии отмыванию доходов не содержит норм, позволяющих кредитным организациям устанавливать специальное комиссионное вознаграждение в качестве меры по противодействию легализации доходов, полученных преступным путем. В связи с этим недопустимо возложение на клиента банковских расходов на проведение такого контроля, в том числе путем установления специального тарифа при осуществлении банковских операций в зависимости от того, являются ли они следствием данного контроля.

Несмотря на неоднократное изложение Верховным Судом позиции по данному вопросу, финансовые организации продолжают включать в договоры условия о списании комиссий.

Что делать, если комиссию списали незаконно?

Еще на этапе заключения договора необходимо внимательно изучить его условия и проверить, не установлены ли в нем скрытые и незаконные комиссии. Сотрудник финансовой организации обязан дать подробные пояснения о сути и стоимости каждой предоставляемой услуги.

Часто клиенты финансовых организаций оказываются перед выбором: согласиться на заключение договора на стандартных условиях или вовсе отказаться от предоставления услуг. В таком случае можно оспорить взимание неправомерных комиссий уже после подписания договора.

Права физлиц – заемщиков и непрофессиональных участников рынка финансовых услуг – закреплены в Законе о защите прав потребителей и Законе о банках и банковской деятельности. Согласно нормам действующего законодательства заемщик имеет право на предоставление полной и достоверной информации о стоимости кредита и в случае нарушения прав может отказаться от договора.

В случае неправомерного списания комиссии:

1. Соберите документы, подтверждающие основание и факт взимания комиссии (кредитный договор, банковская выписка).

2. Определите, является ли комиссия платой за отдельную реально предоставленную услугу или же за действия, сопутствующие заключению договора и исполнению обязательств по нему. Например, выдача кредита невозможна без оформления заявки, следовательно, взимание платы за данную услугу неправомерно.

3. Обратитесь в финансовую организацию с претензией. Она должна быть составлена с учетом требований, указанных в договоре, и содержать доводы о незаконности и необоснованности списания комиссии. Не забудьте получить подтверждение подачи претензии (входящий номер заявления, подпись сотрудника).

4. Если финансовая организация ответила отказом или бездействует по истечении 30 дней после направления претензии, следует обратиться с жалобой в территориальное подразделение Роспотребнадзора и Центрального банка России.

5. Если вышеперечисленные действия не дали результата, придется обратиться с исковым заявлением в суд. Это позволит вернуть неправомерно списанную комиссию, взыскать проценты за незаконное удержание финансовой организацией денежных средств и компенсацию морального вреда.

Читайте также: