Сумма средств пенсионных накоплений гарантируемая агентством по страхованию вкладов что это значит

Обновлено: 17.05.2024

Система гарантирования пенсионных накоплений – программа, в рамках которой застрахованные лица получают обеспечение возврата средств, доверенных негосударственным фондам. Сбережения предоставляются из резервов специального фонда при наступлении страхового случая, указанного в нормативно-правовом регламенте. Помимо этого, для осуществления деятельности каждый НПФ предварительно должен попасть в реестр участников системы, чтобы подтвердить свою состоятельность.

Пенсионные накопления: что это и как формируются

Накопительная часть пенсии состоит из:

- Страховых взносов, отчисляемых работодателем в соответствии с ранее действовавшими пенсионными нормативными актами (до принятия ряда пенсионных реформ государственное содержание по старости состояло из трех частей (ныне их две), одна из которых была накопительной);

- Дополнительных взносов на накопительную часть (добровольные отчисления граждан и участие в программах софинансирования);

- Доходов от инвестиционной деятельности названных средств;

- Денежных сумм, перечисленных по программе помощи в виде материнского сертификата.

Особенности:

-

, формировавшего накопительную часть пенсии, правопреемниками денежных средств становятся его близкие родственники или лица, упомянутые в законе;

- Пенсионные накопления формируются из:

- Средств, перечисленных непосредственным владельцем индивидуального счета или лицами, обязанными совершать в его пользу таковые сборы;

- Выплатного резерва, выступающего гарантией предоставления накопленных средств.

Система гарантирования

Система гарантирования выплат пенсионных накоплений начала свое действие одновременно с принятием последней пенсионной реформы – с 2015 года. Ее основная цель – защитить сформированные гражданами резервы и обеспечить их последующую выплату.

Созданная система подразумевает два уровня защиты, в частности:

- Резервный фонд по выплатам с обязательного страхования;

- Фонд гарантирования пенсионных выплат, действующий в масштабах государства (ФГПН).

Как работает система

Возврат пенсионных накоплений по системе гарантирования выплат осуществляется при наступлении страхового случая, наиболее вероятный из которых – отзыв лицензии у НПФ, признание банкротом или прекращение деятельности фонда ввиду несоблюдения взятых на себя обязательств по иным причинам.

При возникновении указанных обстоятельств гражданин обеспечен следующими мерами защиты:

- Сохранность сбережений обеспечивает ЦБ РФ;

- Ответственность за выплаты, их аккумулирование и приумножение возложена на АСВ (агентство по страхованию вкладов).

В трехмесячный срок, после признания случая страховым, ЦБ РФ автоматически инициирует перевод накопленных гражданином средств со счета НПФ в пользу ПФР, который принимает на себя обязательства по:

- Инвестированию сбережений и использованию финансовых инструментов, позволяющих приумножить первоначальные суммы накоплений;

- Выплате накоплений, решение по которым было принято до наступления страхового случая с НПФ.

Закон выделяет средства пенсионных накоплений, считающихся обязательными к выплате. К числу таковых относятся:

- Средства, направленные по материнскому сертификату;

- Аккумулированные во время действия программы софинансирования;

- Страховые взносы, перечисленные работодателем (за исключением доходов от их вложения за период пребывания на счетах НПФ).

Гражданин, вложивший пенсионные накопления в НПФ, который ныне принудительно ликвидируют, может претендовать на получение инвестиционного дохода от их использования, предусмотренного договором с названным учреждением, только если продажа его активов обеспечила дебет после исполнения всех финансовых обязательств.

При наступлении страхового случая с НПФ застрахованное лицо (владелец индивидуального счета) вправе распорядиться гарантированными выплатами по следующим альтернативам:

- Предоставить право управления денежными средствами ПФР;

- Заключить договор и перевести накопления в иной НПФ.

Агентство по страхованию вкладов – базис системы гарантирования, реализующий следующие задачи:

- Предоставление гарантийного возмещения в случаях, предусмотренных законодательством;

- Инвестирование средств участников фонда для их приумножения;

- Сбор и контроль за поступлением гарантийных взносов;

- Контроль за деятельностью и принятие мер по ликвидации недобросовестных участников системы.

Особенности АСВ:

- Обеспечивает выплаты в случае наступления страхового случая из специального фонда;

- Размер предусмотренной гарантированной выплаты включает суммы, размещенные в специальной части лицевого счета (дополнительные доходы от инвестирования не учитываются);

- Формирует реестр участников фонда и осуществляет их учет.

Вхождение в АСВ для НПФ считается обязательным. При отказе агентства во включении негосударственного пенсионного фонда в реестр, последний обязан прекратить деятельность и передать имеющиеся резервы под управление государственного внебюджетного фонда.

Условия включения НПФ в реестр системы гарантирования:

- Наличие действующей лицензии;

- Успешное прохождение проверки, организуемой ЦБ РФ;

- Внесение обязательных взносов;

- Проведение процедуры акционирования.

На официальном ресурсе агентства имеется перечень негосударственных пенсионных фондов, вошедших в реестр участников системы гарантирования. Среди таковых представлены (перечень не полный):

- ВТБ ПФ;

- Будущее;

- Лукойл-Гарант;

- ГАЗФОНД пенсионные накопления;

- Русский Стандарт НПФ;

- НПФ Сбербанк;

- Национальный;

- КИТ Финанс;

- НАСЛЕДИЕ;

- Согласие.

Страховые случаи

Гарантированное возмещение пенсионных накоплений предоставляется при следующих обстоятельствах:

- Отзыв/аннулирование лицензии НПФ;

- Признание НПФ несостоятельным и инициирование в его отношении конкурсного производства;

- Снижение резервов ПФР на уровень, ниже минимально установленного порога;

- Недостаточность величины взносов в момент выплаты застрахованному лицу срочных пенсионных или накопительных выплат.

Фонд пенсионных накоплений при АСВ

- От взносов НПФ-участников:

- За счет накоплений граждан;

- Взносы ПФР;

- Выручка от инвестиционной деятельности и проектов;

- Пени, взимаемые за несвоевременное исполнение обязательств участниками.

Основные моменты формирования фонда:

- Законом предусмотрены минимальные лимиты взносов участников и объем резервов фонда;

- Ставка по взносам устанавливается/корректируется ЦБ РФ;

- Уплата взносов – обязанность страховщика, последний срок перечисления платежа - 15 апреля года, следующего за отчетным периодом;

- За несвоевременное исполнение обязательства по уплате взноса назначается пеня в размере 0,1% от суммы недоимки;

- Накопленные резервы фонда распределяются по следующим направлениям:

- Выплата гарантийного возмещения при отзыве лицензии у НПФ или наступлении иного страхового случая;

- Обеспечение деятельности системы и покрытие расходов с ней связанных;

- Задачи, которые решает фонд:

- Обеспечение сохранности накоплений граждан;

- Обеспечение соблюдения прав вкладчиков.

Заключение

С целью обеспечения пенсионных прав на законодательном уровне была создана специальная система гарантирования. Ее действие обусловлено тем фактом, что многие граждане предпочитают размещать свои накопления на счетах негосударственных пенсионных фондов, которые, в свою очередь, могут лишиться лицензии или признать себя несостоятельными.

Выплаты по страховым случаям осуществляются из резервного фонда, а его управлением занимается агентство по страхованию вкладов.

Чтобы НПФ мог вести деятельность и заключать договоры с гражданами, ему потребуется попасть в реестр АСВ, в противном случае действия будут признаны незаконными.

Пенсионные накопления учитываются в специальной части индивидуального лицевого счета застрахованного лица и формируются из следующих источников:

а) страховых взносов, поступивших на финансирование накопительной части трудовой пенсии по старости, и дохода от их инвестирования;

б) дополнительных страховых взносов на накопительную часть трудовой пенсии и дохода от их инвестирования;

в) взносов работодателя, уплаченных в пользу застрахованного лица, и дохода от их инвестирования;

г) взносов на софинансирование формирования пенсионных накоплений и дохода от их инвестирования;

д) средств (части средств) материнского (семейного) капитала, направленных на формирование накопительной части трудовой пенсии, и дохода от их инвестирования.

Виды выплат, осуществляемых за счет средств пенсионных накоплений застрахованным лицам:

▬ единовременная выплата средств пенсионных

накоплений (далее - единовременная выплата);

▬ срочная пенсионная выплата;

▬ накопительная часть трудовой пенсии по старости.

Пенсионный фонд Российской Федерации осуществляет выплаты за счет средств пенсионных накоплений застрахованным лицам, которые на день обращения за назначением указанных выплат формируют пенсионные накопления в Пенсионном фонде Российской Федерации.

Размер выплат определяется исходя из суммы средств пенсионных накоплений, учтенных в специальной части ИЛС ЗЛ на день, с которого назначается соответствующий вид выплаты.

Варианты выплат средств пенсионных накоплений:

Первый вариант . Гражданин, чья накопительная часть составит 5 и менее процентов по отношению к размеру его трудовой пенсии по старости, сможет получить все свои пенсионные накопления единовременно. Под эту категорию в первую очередь подпадают мужчины 1953-1966 года рождения и женщины 1957-1966 года рождения, за которых с 2002 по 2004 год уплачивались страховые взносы на накопительную часть трудовой пенсии (позже эти взносы прекратили брать с россиян старше 1967 года рождения). Размер их пенсионных накоплений в среднем составляет чуть более 5000 рублей. И эту сумму можно будет получить сразу.

На единовременную выплату также могут рассчитывать граждане, получающие социальную пенсию или трудовую пенсию по инвалидности или по случаю потери кормильца, которые не приобрели права на трудовую пенсию по старости из-за отсутствия необходимого страхового стажа (не менее пяти лет), но достигли общеустановленного пенсионного возраста (мужчины – 60 лет и женщины – 55 лет).

Второй вариант. Пенсионные накопления можно будет получать в виде срочной пенсионной выплаты. Срочная пенсионная выплата может включать в себя только выплаты из средств дополнительных взносов на накопительную часть трудовой пенсии в рамках программы государственного софинансирования пенсии (взносы как гражданина, так и государства), и средств материнского капитала, если мама-владелица сертификата на материнский капитал направила его средства на формирование своей пенсии. Продолжительность такой пенсионной выплаты определяет сам гражданин, но она не может быть менее 10 лет. То есть вся накопленная пенсионером сумма делится для выплат на тот срок, который определил пенсионер (но не менее 120 месяцев). Важной особенностью срочной пенсионной выплаты является то, что если гражданин умирает даже после назначения ему такой выплаты, невыплаченный остаток средств накопительной части пенсии вправе получить его наследники. При этом остаток средств материнского капитала на накопительной части пенсии, а также доход от их инвестирования, будет выплачен только правопреемникам по сертификату на материнский капитал – отцу ребенка или самому ребенку. Напомним, что ранее наследники могли получить средства пенсионных накоплений застрахованного лица только в том случае, если он умер до назначения ему трудовой пенсии.

Третий вариант. Пенсионные накопления будут получать в наиболее привычном виде – в виде накопительной части трудовой пенсии по старости. В 2012 году ее размер будет рассчитываться исходя из ожидаемого периода выплаты в 18 лет. То есть, чтобы высчитать ежемесячный размер выплаты накопительной части пенсии в 2012 году, надо общую сумму пенсионных накоплений конкретного пенсионера (с учетом дохода от их инвестирования) поделить на 216 месяцев.

Варианты выплат пенсионных накоплений при определенных условиях можно будет комбинировать. К примеру, пенсионные накопления гражданина формировались за счет взносов работодателя в рамках обязательного пенсионного страхования, но при этом гражданин был участником программы госсофинансирования пенсии и/или направил на накопительную часть пенсии средства материнского капитала. В этом случае у гражданина есть два варианта. Первый – получать всю сумму пенсионных накоплений в виде накопительной части трудовой пенсии по старости. Второй – часть, сформированную за счет взносов работодателя, гражданин будет бессрочно получать в виде накопительной части трудовой пенсии по старости, а взносы от участия в программе софинансирования и средства материнского капитала, при желании, – в виде срочной пенсионной выплаты, самостоятельно определив ее срок, не менее 10 лет.

До 2002 года в России действовала распределительная пенсионная система: все страховые взносы уходили на формирование страховых пенсий. Размер пенсионных выплат зависел только от трудового стажа.

С 2002 года заработала распределительно-накопительная система, которая поделила пенсионные сбережения на три части: фиксированную, или базовую, страховую и накопительную.

Фиксированная часть. Это гарантированная выплата от государства, тот минимум, который будет получать пенсионер. Размер фиксированной выплаты устанавливает государство. Он может изменяться в зависимости от возраста пенсионера, количества иждивенцев, региона проживания и состояния здоровья.

Размер фиксированной выплаты по старости с января 2021 года с учетом индексации 6,3% — 6044,48 Р . В 2020 году он составлял 5686,25 Р .

Инвалиды первой группы, пенсионеры с иждивенцами, работники Крайнего Севера и пенсионеры старше 80 лет получат больше — от 7555,60 Р до 27 200,19 Р .

Страховая часть. Формируется из страховых взносов, которые за работника платит работодатель, а за ИП — он сам. Взносы на обязательное пенсионное страхование можно уплачивать и лично на добровольной основе.

Страховая часть выплачивается не всем пенсионерам. Размер страховой части зависит от ИПК — индивидуального пенсионного коэффициента. ИПК измеряется в баллах. Чем больше стаж и больше размер уплаченных страховых взносов, тем на большее человек может рассчитывать в старости.

Страховая пенсия по старости рассчитывается по формуле: сумма пенсионных баллов × стоимость одного балла в году назначения страховой пенсии + фиксированная выплата. Стоимость 1 балла на 2021 год — 98,86 Р .

Что вы узнаете

Что такое накопительная часть пенсии

Накопительная часть — это прибавка к пенсионным выплатам по старости. Она формировалась на специальном лицевом счете с 2002 года за счет страховых взносов от работодателя — 6% со всех взносов.

С 2014 года власти ввели мораторий: заморозили накопительную часть пенсии и все страховые взносы стали уходить на формирование только страховой части. Мораторий периодически продлевают. В декабре 2020 года его продлили до конца 2023 года. Накопительный компонент пенсии со взносов работодателя сейчас не формируется ни у кого. Но те деньги, что успели накопиться, остались за вами и составят прибавку к страховой пенсии.

Накопительная пенсия растет за счет инвестиционного дохода. С пенсионными накоплениями работают негосударственные пенсионные фонды (НПФ) и Пенсионный фонд России (ПФР). Эти организации называют страховщиками по обязательному пенсионному страхованию. Страховщики вкладывают накопления в акции и облигации, инвестиции приносят доход — будущая пенсия увеличивается.

Еще можно пополнять пенсионные накопления добровольно:

- Делать взносы по программе государственного софинансирования пенсии. Для этого надо было вступить в нее до конца 2015 года. Участники программы государственного софинансирования пенсионных сбережений вносят деньги на накопительную часть самостоятельно, а государство удваивает их. Но есть лимит: удваиваются взносы только от 2 до 12 тысяч рублей.

- Отдать материнский капитал на формирование накопительной части пенсии.

- Делать дополнительные страховые взносы на накопительную пенсию.

Участники программы государственного софинансирования пенсионных сбережений вносят деньги на накопительную часть самостоятельно, а государство удваивает их взносы. Но есть лимит: удваиваются взносы только от 2 до 12 тысяч рублей.

Кто родился в 1966 году и раньше. Страховая пенсия начислялась с 2002 по 2004 год по умолчанию, если застрахованный работал официально и работодатель делал взносы в пенсионный фонд.

Чем накопительная часть отличается от страховой

Страховая и накопительная части пенсий отличаются друг от друга способом формирования, формой, индексацией и правом наследования.

Способом формирования. Страховую пенсию государство считает по своим правилам при помощи коэффициентов, а накопительная растет по аналогии с банковским вкладом — за счет инвестиционной доходности.

Формой. Страховая часть формируется в баллах — пенсионных коэффициентах, накопительная — в деньгах. Когда приходит время для назначения пенсионных выплат, накопленные баллы умножаются на стоимость одного балла и превращаются в деньги.

До этого момента баллы — это просто обязательства государства перед будущим пенсионером. Взносы, которые работодатель платит на страховую часть, идут на выплаты нынешним пенсионером. Поэтому страховую пенсию называют еще солидарным компонентом пенсионной системы.

Стоимость пенсионного балла устанавливает государство. С каждым годом она меняется. В 2020 году 1 пенсионный балл стоит 93 Р , в 2021 году — 98,86 Р , в 2024 году будет стоить 116,63 Р . Дальше — неизвестно.

Накопительная часть — это всегда рубли, она копится на специальном лицевом счете в ПФР или негосударственном пенсионном фонде. Она не идет на выплаты нынешним пенсионерам, выплачивать ее будут вам по достижении пенсионного возраста.

Способом индексации. Пенсионные сбережения увеличиваются на процент, который устанавливает государство или зарабатывает пенсионный фонд.

Страховая пенсия индексируется по правилам, которые установило государство в зависимости от демографической ситуации. На накопительную пенсию начисляют доходность, которую дает управляющая компания Пенсионного фонда России или НПФ.

Правом наследования. Накопительную часть можно наследовать, страховую — нет.

Как узнать размер накопительной части

Чтобы узнать размер накопительной составляющей пенсии, закажите выписку из индивидуального лицевого счета застрахованного на госуслугах, сайте ПФР или в отделении, через работодателя, в МФЦ или банках.

В ПФР и на госуслугах

На госуслугах. Зайдите в личный кабинет и закажите извещение о состоянии лицевого счета. Услуга доступна тем, у кого накопительная часть пенсионных накоплений хранится в ПФР .

Через работодателя

Если вы официально трудоустроены, напишите в бухгалтерии заявление на получение сведений о состоянии лицевого страхового счета. Работодатель передаст заявление в пенсионный фонд, а тот отправит выписку со счета работодателю и вам.

В пенсионном фонде

В МФЦ

В банках

Получить выписку с лицевого счета можно в банке, у которого есть договор с ПФР : в отделении, в банкомате, терминале, приложении или в личном кабинете на сайте банка.

Если удобно идти в отделение банка, берите с собой паспорт и СНИЛС . Заявление заполните на месте, выписку получите сразу.

В личном кабинете или приложении НПФ

Если вы передали накопительную пенсию в управление НПФ, то информация о ее размере, размере инвестиционного дохода, начислениях представлена в личном кабинете пользователя на официальном сайте и в специальном приложении НПФ, если оно есть у пользователя. Чтобы получить эти сведения, зарегистрируйте личный кабинет или авторизуйтесь.

Как рассчитывается накопительная часть пенсии

Для расчета накопительной части используют следующую формулу: пенсионные накопления делятся на количество месяцев ожидаемого периода выплаты. Ожидаемый период — это норматив, на 2021 год он составляет 264 месяца. Норматив пересматривается каждый год.

Накопительный компонент пенсии будет больше, если обратиться за ее назначением не сразу. Каждый год ожидаемый период будет уменьшаться на 12 месяцев, и таким образом сумма по формуле получится больше. Если выйти на пенсию не в 60 лет, а в 63 года, пенсионные накопления будут делиться на 222 месяца, а не на 258.

Если накопительная пенсия не больше 5% от суммы страховой, то получить ее можно единовременно.

Накопительная пенсия по нормативу 2021 года

| Накопленная сумма на момент наступления пенсии | Сумма ежемесячной прибавки к страховой пенсии |

|---|---|

| 264 000 Р | 977,27 Р |

| 400 000 Р | 1515,15 Р |

| 700 000 Р | 2651,51 Р |

| 1 000 000 Р | 3787,88 Р |

Индексация и перерасчет пенсионных сбережений

Индексируется только страховая пенсия. Накопительная увеличивается в зависимости от доходности управляющей компании или НПФ.

Накопительная часть пенсий формируется из взносов и результатов инвестирования. Взносы делаете вы, инвестирует управляющая компания или пенсионный фонд, который вы выбрали.

Перерасчет. Если пенсионные выплаты уже назначены, их размер корректируется каждый год 1 августа при условии, что:

- поступили новые взносы на страховую часть пенсии;

- накопительный компонент пенсии вырос за счет инвестирования;

- были накопления, которые пенсионный фонд не учел при формировании пенсии.

Накопительная часть пенсий корректируется по формуле: сумму общих накоплений на 31 июля того года, в котором происходит корректировка, и количество поступивших денег на 1 июля делят на оставшийся ожидаемый период выплаты накопительного компонента пенсии на 31 июля того же года.

В октябре 2021 года Лидии Ивановне исполнится 56,5 лет и она выйдет на пенсию. Общая сумма ее накоплений к тому моменту — 400 000 Р . Каждый месяц Лидия Ивановна будет получать страховую пенсию и еще 1515,15 Р накопительной пенсии: 400 тысяч поделить на 264 месяца — ожидаемый период выплаты. За 10 месяцев она получит накопительную пенсию в размере 15 151,5 Р . Допустим, за это время на ее счет поступит еще 12 тысяч инвестдохода. С учетом выплат и поступлений накопительный компонент пенсии в 2022 году должен быть скорректирован.

У нее останется: 400 000 Р − 15 151,5 Р = 384 848,5 Р накоплений.

Добавляем к ним поступления — станет 396 848,5 Р .

Из ожидаемого периода выплаты отнимаем 10 — останется 254 месяца.

Размер накопительной пенсии через 10 месяцев, в 2022 году, после корректировки составит: 396 848,5 Р / 254 = 1562,4 Р .

Что происходит с накопительной пенсией после смерти

Если застрахованный умер до выхода на пенсию, накопительной частью его пенсионных выплат могут распорядиться правопреемники. Правопреемник может быть по заявлению или по степени родства.

Правопреемники по степени родства делятся на две очереди: первую и вторую.

К первой очереди относятся дети, родные и усыновленные, супруги и родители. Ко второй — братья, сестры, дедушки, бабушки, внуки.

Если умерший не оставил заявления о распределении накопительной части, деньги распределяются между преемниками из первой очереди в равных долях. Если таких нет, то деньги распределяются между правопреемниками из второй очереди.

Если заявление о распределении пенсионных накоплений есть, в пенсионный фонд за накопительной частью пенсии идут те, кому это завещали.

- Паспорт.

- Справку о месте проживания или регистрации, если этого нет в паспорте.

- Документы, подтверждающие родство с умершим (свидетельство о рождении или заключении брака).

- СНИЛС умершего.

- Свидетельство о смерти, если есть.

Если правопреемник подает документы для получения накопительной части лично, ему нужно принести оригиналы документов. Если почтой — копии, заверенные нотариусом.

Если пенсия была в НПФ , нужно обратиться в тот фонд, у которого формировались накопления, и написать заявление на получение выплаты.

Если на накопительной части пенсии умершего был материнский капитал, то получить его могут только второй родитель или дети.

Как узнать сумму накопительной части пенсии умершего

Если есть доступ к личному кабинету умершего на госуслугах, посмотрите пенсионные начисления там. Выписку с лицевого счета умершего со своего кабинета не заказать.

Нельзя изменить личные данные, поэтому выписку из личного счета можно заказать только со своего личного кабинета

Если доступа нет, обратитесь в пенсионный фонд, в котором лежат накопления умершего. Получить сведения о лицевом счете застрахованного могут только правопреемники из заявления умершего или его родственники.

Сумма дохода от инвестирования средств пенсионных накоплений, не подлежащего передаче в случае удовлетворения заявления застрахованного лица о досрочном переходе по по состоянию на дату формирования заявления, в соответствии с законодательством Российской.

Федерации составляет: 42 215 руб. 66 коп.

Ответы на вопрос:

Похожие вопросы

Сведения о состоянии индивидуального лицевого счета застрахованного лица.

Что означает этот пункт? Сумма дохода от инвестирования средств пенсионных накоплений, не подлежащего передаче в случае удовлетворения заявления застрахованного лица о досрочном переходе в Пенсионный фонд Российской.

Федерации, в негосударственный пенсионный фонд или из негосударственного пенсионного фонда в другой негосударственный пенсионный фонд по состоянию на дату формирования заявления в соответствии с законодательством Российской Федерации: 27 046 руб. 08 коп.

Поясните пожалуйста эти цифры, где моя страховая пенсия и где накопительная могу я получить накопительную единовременно и в каком размере, при достижении пенсионного возраста, заранее спасибо.

С, уважением Николай сумма средств пенсионных накоплений застрахованного лица, гарантируемая Агентством по страхованию вкладов при наступлении гарантийного случая 5 в отношении средств пенсионных накоплений, учтенных на индивидуальном лицевом счете застрахованного лица: 1 563 руб. 94 коп. в том числе: сумма страховых взносов на финансирование накопительной пенсии: 1 563 руб. 94 коп. средства (часть средств) материнского (семейного) капитала: 0 руб. 00 коп. сумма дополнительных страховых взносов на накопительную пенсию, сумма взносов работодателя в пользу застрахованного лица и сумма взносов на софинансирование формирования пенсионных накоплений: 0 руб.

00 коп. сумма средств пенсионных накоплений с учетом результата их инвестирования (временного размещения до отражения в специальной части индивидуального лицевого счета): 4 460 руб. 17 коп. , в том числе: сумма страховых взносов на финансирование накопительной пенсии с учетом результата их инвестирования

(временного размещения до отражения в специальной части индивидуального лицевого счета): 4 460 руб.

17 коп. ; средства (часть средств) материнского (семейного) капитала с учетом результата их инвестирования: 0 руб. 00 коп. ; дополнительные страховые взносы на накопительную пенсию, взносы работодателя и сумма софинансирования пенсионных накоплений с учетом результата их инвестирования (временного размещения до отражения в специальной части индивидуального лицевого счета): 0 руб. 00 коп. результаты инвестирования средств пенсионных накоплений (временного размещения средств пенсионных накоплений в период до отражения их в специальной части индивидуального лицевого счета): 2 896 руб.

23 коп. , в том числе: результат инвестирования суммы страховых взносов на финансирование накопительной пенсии (временного размещения в период до отражения в специальной части индивидуального лицевого счета): 2 896 руб.

23 коп. ; результат инвестирования средств (части средств) материнского (семейного) капитала: 0 руб. 00 коп.

; результат инвестирования дополнительных страховых взносов на накопительную пенсию, взносов работодателя (временного размещения средств пенсионных накоплений в период до отражения их в специальной части индивидуального лицевого счета): 0 руб. 00 коп. сумма гарантийного восполнения (возмещения) при наступлении гарантийного случая 6 в отношении средств пенсионных накоплений, учтенных на индивидуальном лицевом счете застрахованного лица: сумма гарантийного восполнения, в том числе в текущем календарном году: 0 руб. 00 коп. сумма гарантийного возмещения, в том числе в текущем календарном году: 0 руб. 00 коп. информация о дополнительных страховых взносах на накопительную пенсию, в том числе поступивших в рамках Программы государственного софинансирования пенсионных накоплений 7:

Год Дополнительные страховые взносы на накопительную пенсию застрахованного лица, руб., коп.

Суммы государственного софинансирования 7, руб., коп.

Взносы работодателя, руб., коп. сумма средств пенсионных накоплений, подлежащих отражению в специальной части индивидуального лицевого счета застрахованного лица каждые пять лет в соответствии со статьей 10.1 Федерального закона от 24 июля 2002 г. № 111-ФЗ «Об инвестировании средств для финансирования накопительной пенсии в Российской.

Вами в текущем году заявления о досрочном переходе в негосударственный пенсионный фонд: 3 488 руб.

60 коп. сумма дохода от инвестирования средств пенсионных накоплений, не подлежащего передаче в случае удовлетворения заявления застрахованного лица о досрочном переходе в Пенсионный фонд Российской.

Федерации, в негосударственный пенсионный фонд или из негосударственного пенсионного фонда в другой.

(заполняется только при получении формы СЗИ-ИЛС в территориальном органе Пенсионного фонда Российской.

Документ подписан усиленной квалифицированной электронной подписью.

Организация: МИЦ ПФР

Кому выдан: Янкин Константин Геннадьевич.

Действителен: с 24.01.2019 по 24.04.2020 негосударственный пенсионный фонд по состоянию на дату формирования заявления в соответствии с законодательством Российской Федерации: 971 руб. 57 коп.

Размещая свои пенсионные накопления в том или ином фонде, вкладчик или участник не в последнюю очередь беспокоится об их сохранности. Это вполне объяснимо, поскольку от этого зависит будущий доход человека при окончании трудовой деятельности, уровень его финансового благосостояния и благополучия. В статье рассмотрим инструменты гарантирования сохранности отчислений на будущую пенсию, механизмы их реализации, а также законодательное регулирование данного вопроса.

Какие системы обеспечивают госгарантию выплат по пенсионным накоплениям

Бесплатно по России

Одной из важных задач государственного регулирования деятельности фондов, управляющих пенсионными отчислениями российских граждан, является гарантирование получения положенных по закону выплат.

В целях реализации данного принципа законодатель предусмотрел различные механизмы, в числе которых:

- Создание фондов гарантирования путем участия в них нескольких НПФ, деятельность которых регламентируется внутренними правилами таких фондов с опорой на действующее пенсионное законодательство.

- Вступление НПФ в общество взаимного страхования, представляющее собой потребительский кооператив, целью которого является взаимное страхование имущественных интересов участников.

- Заключение фондом договора добровольного страхования, целью которых является предоставление дополнительных государственных гарантий участникам и вкладчикам по сохранности их денежных накоплений.

- Страхование имущественной ответственности подобных организаций в Агентстве по страхованию вкладов, выступающего (а в его лице и непосредственно государство) гарантом получения гражданами положенных им по законодательству пенсионных выплат при наступлении соответствующих условий.

Важно! Первые три инструмента хотя и предусматриваются законом от 07.05.1998 № 75-ФЗ (ст. 23), но используются фондами по своему усмотрению. Указанные возможности для самих НПФ носят диспозитивный характер, т.е. не обязательны для исполнения, а лишь выступают дополнительным средством привлечения вкладчиков и защиты своей имущественной ответственности.

Обязательства НПФ по страхованию вкладов

В этой связи обязанностью фонда является уплата соответствующих взносов, из которых по принципу накопления формируется фонд гарантирования страховых пенсионных накоплений. Их размер зависит от того сколько средств находится в управлении фонда в рамках обязательного пенсионного страхования, а также ряда других критериев, установленных ст. 15 закона 422-ФЗ.

Фактически фонд автоматически становится страхователем своей ответственности перед участниками с момента начала осуществления своей деятельности.

Процедура постановки на учет фонда в качестве страхователей выглядит следующим образом:

- Принятие Центробанком решения о соответствии НПФ установленным требованиям для страховщиков в данной системе.

- Направление Банком России уведомления в АСВ.

- Постановка фонда на учет в качестве страховщика Агентством и включение его в реестр.

Что такое АСВ

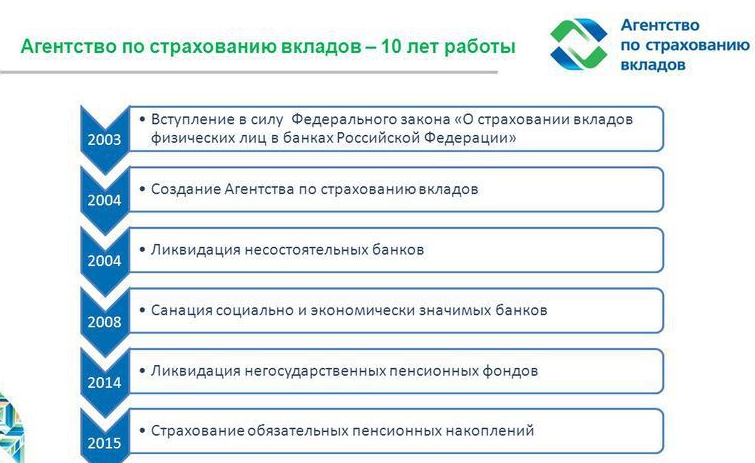

Рассматриваемую аббревиатуру имеет Агентство по страхованию пенсионных накоплений, первоначально созданное в целях гарантии сохранности вкладов граждан на счетах в кредитных организациях.

Справка! Деятельность АСВ регулируется отдельными нормами закона 177-ФЗ, но специфика в отношении пенсионных накоплений регламентирована упомянутым выше законом 422-ФЗ.

Данное агентство создано в форме государственной корпорации и служит гарантом не только сохранения денежных средств граждан в той или иной сфере, но и стабильности на финансовом рынке в целом. Для выполнения этих задач Агентство и было включено в систему правоотношений между гражданами и НПФ в качестве участника.

По общему правилу, все полученные в рамках программы формирования гарантийного фонда средства АСВ вправе использовать только на 2 цели:

- Собственно выплата гарантийного возмещения.

- Финансирование аппарата страхования отчислений.

Какие гарантии получает НПФ при вступлении в АСВ

Прямой выгоды для негосударственного фонда от участия в системе страхования не прослеживается. Напротив, обязанность уплачивать взносы в АСВ создает дополнительную финансовую нагрузку на компанию и влечет дополнительные расходы.

Вместе с тем, законодательно закреплен случай, когда за счет фонда, формируемого АСВ, будут защищены финансовые интересы НПФ. Так, АСВ будет нести расходы вместо фонда в том случае, если на индивидуальном пенсионном счете гражданина недостаточно средств для выплаты ему полагающихся средств при наступлении определенного законом страхового случая.

Сумма, превышающая имеющиеся на индивидуальном счете средства, должна быть привлечена из гарантийного фонда, находящегося под управлением АСВ.

Кроме того, при такой системе граждане могут быть уверены в том, что они в любом случае не потеряют свои деньги, а получат все причитающиеся им выплаты. Таким образом, НПФ получают дополнительные средства в управление от тех граждан, которые при отсутствии системы страхования не решились бы передавать средства для управления в частные руки.

Страховые случаи для АСВ

Законом определен перечень случаев, когда Агентством по страхованию вкладов выплачиваются средства застрахованным гражданам. Лишь при их наступлении закон позволяет расходовать накопленные в гарантийном фонде денежные средства. Одним из таких является указанный выше случай при нормальном функционировании самого НПФ, другие же связаны с прекращением по той или иной причине деятельности фонда.

Поможет ли АСВ, если у НПФ отобрали лицензию и он ликвидирован

Агентство по страхованию вкладов не случайно на законодательном уровне определено в качестве ликвидатора негосударственного пенсионного фонда.

Связано это, в частности, с тем, что страховыми случаем возмещения агентством средств граждан являются:

-

у управляющей организации на осуществление деятельности в области обязательного страхования пенсионных накоплений;

- признание такого фонда финансово несостоятельным и открытие конкурсного производства в отношении банкрота.

Внимание! По действующему законодательству для гражданина существует лишь один финансовый риск при выборе управляющего его накоплениями компании. В случае смены фонда чаще 1 раза в 5 лет он рискует потерять не только инвестиционные накопления, но и часть основных средств, при отрицательном результате управления деньгами.

Риски потери пенсионных накоплений при условии участия фонда в системе их страхования отсутствуют. Гражданин может спокойно вкладывать свои средства в тот или иной НПФ с уверенностью, что он при любом исходе получит свои средства назад в виде полагающихся ему по закону выплат.

Список аккредитованных НПФ

На официальном сайте Агентства по страхованию вкладов в открытом доступе представлен реестр фондов-участников системы страхования, а также приведен перечень тех, кто кто прошел процедуру ликвидации.

В реестре участников можно найти все самые крупные и известные НПФ в нашей стране, что еще раз доказывает безопасность передачи накоплений под их управление.

К числу таких фондов, в частности, относятся:

При выборе управляющей компании стоит ознакомиться с перечнем участников системы страхования, чтобы быть уверенным в сохранности доверенных ей денежных средств.

Полезное видео

Подробнее о принципах работы и том,что же страхует АСВ смотрите в видео:

Читайте также: