Расходы на пенсионное обеспечение это самый объемный

Обновлено: 16.05.2024

При продолжении одичания правящей тусовки шанс России просто не дожить до президентских выборов весьма велик, - и не только из-за разрушительной политики власти, но и в силу ее самодискредитации.

Чего стоит провозглашение президентом Путиным здравоохранения, социальной помощи и национальной экономики главными приоритетами перед теми самыми депутатами Госдумы, которым прямо сейчас предстоит утверждать бюджет, максимально сокращающий именно эти, приоритетные для президента, статьи расходов?

В 2022 году общая величина расходов федерального бюджета с учетом роста цен сократилась на 3%.

Плановая медпомощь прямо в день выступления Путина была почти прекращена в 11 регионах, а квалификация оставшихся врачей упала до чудовищно низкого уровня, как и качество самого лечения.

Второй по масштабам сокращения расходов стала физкультура и спорт – в реальном выражении на 11,5% в 2022 и почти вдвое (на 42,6%) к 2024 году. На спорт высших достижений они сократятся к 2024 году лишь на 17,9% (на физкультуру – на 13,3%), а максимальный удар пришелся на массовый спорт: реальные расходы на него сокращены в 3,5 раза.

Третий источник сокращения расходов - межбюджетные трансферты: в реальном выражении в 2022 году на 9,8%, а к 2024 – на 12,3%. Урезание финансовой помощи регионам, деньги из которых продолжает высасывать центр, углубляет разрывы между ними, способствует расширению зон депрессии и застойной нищеты, разрушает экономику, ведет к росту социально-политической и этноконфессиональной напряженности.

Четвертой по масштабам урезания статьей расходов стала социальная политика с входящим в ее состав пенсионным обеспечением. Реальные расходы на социальную политику в 2022 году сократятся на 9,6%, а к 2024 их снижение составит 8,2%. Динамика пенсионных расходов иная: их реальное сокращение относительно уровня 2021 года вырастет с 8,3% в 2022 до 13,6% в 2024 году.

Но изменение структуры пенсионных расходов свидетельствует о необоснованности расчетов Минфина: при заложенном в бюджет 2021 года сокращении доли пенсионных расходов с 18,9% в 2018 году до 15,0% реальные расходы по этой статье за январь-август снизились лишь до 16,5% (845 млрд.руб. на выплату пенсионерам 10 тыс.руб. перед выборами учтены отдельно).

Вероятно, Минфин недооценил живучесть пенсионеров, - но это касается и перспективы до 2024 года.

Пятая по масштабам сокращения расходов - национальная экономика: в реальном выражении расходы снизятся в 2022 году на 7,9%, а к 2024 на 12,3%. Это выражает отказ от прямых обязанностей государства по обеспечению развития страны.

Ритуальные стенания либералов о милитаризованности бюджета разоблачаются динамикой реальных расходов на оборону: в 2022 году они сократятся (хотя и лишь на 0,2%), а по итогам трех лет увеличатся на совершенно недостаточные 1,3%.

Среди приоритетов, реальное финансирование которых намечено увеличить в 2022 году, несмотря на общее снижение реальных расходов на 3.0%, наибольшее понимание вызывает образование, реальные расходы на которое вырастут на 3,7%. Правда, затем их уменьшат, так что реальный рост за три года составит лишь 2,9%. Эта динамика вызывает подозрения, что рост расходов в 2022 году вызван насаждением дистанционного образования с разрушением того, что еще осталось от его качества.

Второй приоритет - безопасность и правоохранительная деятельность: реальные расходы на нее в 2022 году подскочат аж на 12,9%, но по итогам трех лет рост составит лишь 13,3%. Несмотря на понятный рост внешних и внутренних угроз, это увеличение чрезмерно. В конце концов, нормальное финансирование социальной сферы, ослабляя социальные причины преступности, снижают и потребность в борьбе с ней.

Но абсолютным приоритетом бюджета, финансирование которого неуклонно растет, является обслуживание госдолга. Реальные расходы по этой статье в 2022 году будут увеличены на рекордные 16,6%, а к 2024 году – на не менее рекордные 44,6%.

Захлебывающийся от денег бюджет (его резервы на 1 октября 2021 года – 18,9 трлн,руб. – превысили годовые доходы) планирует наращивание госдолга на 9,8 трлн.руб., или более чем в 1,4 раза.

Эта политика традиционна: так, в январе-августе 2021 года, несмотря на 934,4 млрд.руб. профицита федерального бюджета, чистые внутренние займы Минфина достигли 1,6 трлн.руб. и пошли на прирост неиспользуемых остатков средств (на 1,4 трлн.руб. – до 14,9 трлн.) и депозитные счета (2,89 трлн.руб. на 1 сентября 2021 года).

Чтобы узнать имя преемника Путина после принятия этого бюджета, надо будет звонить в Госдеп США.

Материальным источником любого внебюджетного фондаявляется национальный доход. Преобладающая часть фондов создается в процессе перераспределения национального дохода. Основные методы мобилизации национального дохода в процессе его перераспределения при формировании фондов - специальные налоги и сборы, средства из бюджета и займы.

Специальные налоги и сборыустанавливаются законодательной властью. Значительное количество фондов формируется за счет средств центрального и региональных местных бюджетов. Средства бюджетов поступают в форме безвозмездных субсидий или определенных отчислений от налоговых доходов бюджета. Доходами внебюджетных фондов могут выступать и заемные средства. Имеющиеся у внебюджетных фондов положительное сальдо может быть использовано для приобретения ценных бумаг и получения прибыли в форме дивидендов или процентов.

Расходы на пенсионное обеспечение - это самый объемный поток социальных трансфертных платежей в России. В течение последних трех лет эти финансовые потоки составили от 25 до 47 процентов по отношению к расходам федерального бюджета. На 1 января 1999 года в нашей стране насчитывалось более 38,5 миллионов пенсионеров, это более 1/5 всего населения России.

За последние четыре года поступления в Пенсионный фонд РФ возросли более чем в 13.8 раза. Основной источник доходов фонда - это страховые взносы работодателей и работающих граждан. Работодатели ежемесячно уплачивают страховые взносы одновременно с получением в банках и иных кредитных учреждениях средств на выплаты работникам за истекший месяц. Этот срок устанавливается не позднее 15 числа месяца, за который исчислены страховые взносы. В таком же порядке работодатели начисляют и уплачивают обязательные страховые взносы с работников, включая работающих пенсионеров. Страховые взносы в Пенсионный фонд начисляются на все виды заработка (дохода) в денежной или натуральной формах, независимо от источника их финансирования, в том числе с учетом штатных, нештатных, сезонных и временных работников, а также работающих по совместительству или выполняющих разовые, случайные и кратковременные работы. На долю Пенсионного фонда РФ приходится почти 75 процентов средств внебюджетных социальных фондов.

Основными целями пенсионного бюджета на ближайшую перспективу являются следующие:

обеспечение финансовой стабилизации пенсионной системы в течение всего планового периода;

поддержание уровня жизни пенсионеров в соответствии с темпами инфляционных процессов;

совершенствование форм и методов взаимоотношений с плательщиками страховых взносов;

усиление заинтересованности в своевременной и полной уплате страховых взносов всех категорий страхователей и застрахованных;

повышение эффективности работы всех звеньев пенсионной системы и экономия всех видов расходов на её содержание.

Бюджет ПФ образуется в основном из страховых взносов субъектов пенсионного страхования, к которым относятся:

работодатели - предприятия, учреждения, организации, включая колхозы и совхозы;

родовые семейные общины малочисленных районов Севера, занимающиеся традиционными отраслями хозяйствования;

физические лица, использующие труд наемных работников в личном хозяйстве;

частные детективы и частные охранники, выполняющие свою деятельность от своего имени, а не от имени работодателей;

нотариусы, занимающиеся частной практикой.

Все они должны зарегистрироваться в качестве страхователей у уполномоченных ПФ РФ в районах и городах. Вновь созданные юридические лица и другие плательщики регистрируются в качестве субъектов страховых взносов в 30-дневный срок со дня их учреждения. Банки открывают счета плательщикам при предъявлении ими документов, подтверждающих регистрацию, что являются плательщиками внебюджетного фонда.

Порядок уплаты и тарифы страховых взносов работодателями и гражданами в ПФ РФ устанавливаются ежегодно законодательством РФ по представлению правления Пенсионного фонда. На 2000 год страховые взносы установлены согласно Федеральному закону от 27.10.99 г. №197-ФЗ “О тарифах страховых взносов в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Государственный фонд занятости населения Российской Федерации и в фонды обязательного медицинского страхования на 2000 год”, который предусматривает тарифы страховых отчислений в ПФ РФ в размере 28% для работодателей-организаций; 20,6% - для работодателей-организаций, занятых в сельскохозяйственном производстве; 20,6% - для индивидуальных предпринимателей, а также для всех категорий плательщиков, участвующих в системе пенсионного страхования и 1% - для физических лиц.

Кроме того, Правительство РФ утверждает перечень выплат, на которые не начисляются страховые взносы в Пенсионный фонд

Позиция фонда в части выплат, на которые не начисляются страховые взносы, достаточно понятна, так, например, в этот список входят пособия, выплачиваемые гражданам, так как по закону социальные пособия, выплачиваемые гражданам, не должны облагаться налогами вообще независимо от сумм выплат. Из сумм материальной помощи в этот список попали только самые необходимые, которые оказываются только в связи с чрезвычайными обстоятельствами, так как опыт показывает, что этой льготой, первоначально полностью необлагаемой, стали пользоваться работодатели и вместо заработной платы начисляли материальную помощь, необлагаемую взносами. Теперь такие суммы облагаются страховыми взносами. Некоторые пункты льгот включены по принципу, чтобы не было двойного обложения, так, например, не облагаются суммы страховых платежей, уплачиваемых работодателем в пользу работников по обязательному страхованию.

Согласно Федеральному Закону “О тарифах страховых взносов в Пенсионный фонд РФ на 2000 год”, от уплаты страховых взносов в Пенсионный фонд РФ на 2000 год освобождаются:

а) организации любых организационно-правовых форм в части выплат, начисленных по всем основаниям независимо от источников финансирования, включая вознаграждения по договорам гражданско-правового характера, предметом которых является выполнение работ и оказание услуг, в пользу работников, являющихся инвалидами 1, 2 и 3 групп и получающих пенсии по инвалидности в соответствии с законодательством РФ;

б) общероссийские общественные организации инвалидов, среди членов которых инвалиды и их законные представители составляют не менее 80 процентов, их региональные и территориальные организации, а также организации (если численность инвалидов среди работников не менее 50 процентов, а их доля в фонде оплаты труда - не менее 25 процентов), уставный капитал которых состоит полностью из вкладов указанных общественных организаций, и организации, единственным собственником имущества которых являются указанные общественные организации.

в) Индивидуальные предприниматели, в том числе иностранные граждане, лица без гражданства, проживающие на территории Российской Федерации, частные детективы, занимающихся частной практикой нотариусы, адвокаты, являющиеся инвалидами 1, 2 и 3 групп и получающие пенсии по инвалидности в соответствии с законодательством РФ;

Определение обоснованности тарифов взносов во внебюджетные фонды и в Пенсионный фонд, в частности - очень сложная задача. Здесь речь идет прежде всего о размере пенсионных взносов для индивидуальных предпринимателей, которых в России в настоящее время насчитывается около 12 миллионов человек. В начале 1997 года ставка взносов была повышена с 5 процентов до 28 от дохода предпринимателей, те есть почти в 6 раз. Повышенные пенсионные взносы уплачивают также адвокаты, частнопрактикующие нотариусы, частные детективы и аудиторы. Если в 1996 году фермеры должны были уплачивать 5 процентов от дохода, то в 1997 году уже 20.6 процента. Таким образом, не вставшему на ноги фермерству был нанесен весьма ощутимый удар. По данным Международной ассоциации социального обеспечения, применяемая в России ставка взносов в Пенсионный фонд для “самозанятых” работников является самой высокой среди 165 стран мира, в которых эта организация проводит мониторинг. Так, в Германии эта ставка - 18.6 процента, в США - 12.4 процента. В отличие от подоходного налога, ставка которого растет плавно, пенсионные взносы в размере 28 процентов берутся с любого дохода независимо от его размера. Такое усиление фискального бремени ведет к укрывательству от государства доходов индивидуальных предпринимателей и переходу их в теневую экономику.

В доходы Пенсионного фонда Российской Федерации кроме обязательных взносов поступают также:

средства федерального бюджета, направляемые через Пенсионный фонд РФ на целевое финансирование выплаты государственных пенсий и пособий;

средства Фонда социального страхования;

доходы от обслуживания счетов Пенсионного фонда РФ банками;

средства, возмещаемые Государственным фондом занятости населения РФ по расходам на выплату досрочных пенсий безработным гражданам;

пени и финансовые санкции;

добровольные взносы юридических и физических лиц.

При отсутствии у Пенсионного фонда собственных средств на финансирование выплат пенсий могут направляться полученные в банках кредиты и краткосрочные ссуды из местного бюджета.

Уплата страховых взносов в ПФ РФ перечисленными работодателями носит обязательный характер, причем платежи должны производиться ежемесячно - в срок, установленный для получения оплаты труда за истекший месяц. Уплата начисленных взносов производится путем безналичных расчетов со своих расчетных или текущих счетов на счет ПФ РФ по месту регистрации в качестве плательщиков взносов.

Работодатели ежемесячно уплачивают взносы в сроки получения в учреждениях банков средств на оплату труда за истекший месяц, но не позднее 15-го числа следующего месяца. Граждане, использующие труд наемных работников в личном хозяйстве, уплачивают взносы ежемесячно до 5 числа месяца, следующего за месяцем начисления заработной платы.

Работодатели, не имеющие счетов в учреждениях банков, а также выплачивающие суммы на оплату труда из выручки реализуемой продукции, выполнения работ и указания услуг, уплачивают страховые взносы до 10-го числа месяца, следующего за месяцем, за который начислены страховые взносы. Граждане, занимающиеся индивидуальной трудовой деятельностью, уплачивают страховые взносы в сроки, установленные для подоходного налога с этой категории граждан. Крестьянские (фермерские) хозяйства уплачивают страховые взносы в фонд с доходов, полученных за истекший календарный год, не позднее 1 апреля следующего года. Доход определяется как разница между совокупным годовым доходом, полученным в целом по хозяйству, и документально подтвержденными расходами, связанными с получением этого дохода.

При нарушении установленных сроков уплаты взносов (независимо от причин нарушения) невнесенная сумма считается недоимкой и взыскивается отделением ПФ РФ с начислением пеней.

В течении последнего года размер пени с плательщиков страховых взносов менялся несколько раз, так в начале года он составлял 0,2 %, а к началу 2000 года уже 0,15 %, сейчас размер пени составляет 0,13 % от суммы задолженности. Недоимки, пени, а также суммы штрафов и иных финансовых санкций взыскиваются отделениями ПФ РФ с работодателей в бесспорном порядке, определенных для налоговых органов по взысканию не внесенных в срок налогов и налоговых платежей, а с иных плательщиков взносов в судебном порядке.

За несвоевременное зачисление или перечисление взносов на счета ПФ РФ по вине банков пеня за каждый день просрочки в размере 0,2 % сумм взносов взыскивается отделениями ПФ РФ с банков, тогда как, в начале года размер пени был 1 %, а действующий сейчас размер был введен с 17 августа 1999 года, и с тех пор не менялся.

Бесспорное списание недоимки, пеней, а также сумм штрафов и иных финансовых санкций производится отделением ПФ РФ путем списания на счете ПФ РФ средств, имеющихся на расчетном, текущем и иных счетах недоимщика в банке, а также на особых счетах и аккредитивах, открытых за счет недоимщика, на основании инкассового поручения (распоряжения), составляемого отделением ПФ РФ.

Срок исковой давности по взысканию с физических лиц недоимки, пени, а также сумм штрафов и иных финансовых санкций составляет 3 года. Бесспорный порядок взыскания этих сумм с юридического лица может быть применен в течение 6 лет с даты образования указанной недоимки.

Согласно статье 147 Бюджетного Кодекса РФ - расходование средств государственных внебюджетных фондов осуществляется исключительно на цели, определенные законодательством Российской Федерации, субъектов Российской Федерации, регламентирующим их деятельность, в соответствии с бюджетами указанных фондов, утвержденными федеральными законами, законами субъектов Российской Федерации.

Средства Пенсионного фонда направляются на выплату:

государственных пенсий по возрасту, за выслугу лет, при потере кормильца;

пенсий по инвалидности;

материальной помощи престарелым и инвалидам;

пособий на детей от 1,5 до 6 лет, одиноким матерям, на детей инфицированных вирусом иммунодефицита;

пострадавшим от аварии на Чернобыльской АЭС;

также в бюджете заложены средства на проведение индексации всех видов государственных пенсий.

За счет средств Пенсионного фонда финансируются программы по социальной поддержке инвалидов, пенсионеров, детей; осуществляются единовременные денежные выплаты.

Выплаты государственных пенсий и пособий занимают наибольший удельный вес в общем объеме расходов Пенсионного фонда. Наряду с ними осуществляются целевые выплаты государственных пенсий и пособий на возвратной основе из федерального бюджета. Это расходы на собственно выплату пенсий, а также расходы по их доставке и пересылке. Часть средств Пенсионного фонда используется на капитальные вложения и проектные работы, разработку и ввод в эксплуатацию автоматизированной системы фонда, подготовку и переподготовку кадров, содержание органов Пенсионного фонда, возврат краткосрочных ссуд и полученных от коммерческих банков кредитов.

В условиях инфляции пенсии гражданам пересматриваются в сторону повышения также за счет Пенсионного фонда. ПФ РФ финансирует различные программы по социальной поддержке инвалидов, пенсионеров, детей. Средства фонда идут также на финансирование административной деятельности фонда. Временно свободные средства ПФ РФ могут быть вложены в ценные бумаги.

Особый интерес к формированию и исполнению бюджета Пенсионного фонда РФ прошлого года объясняется также рядом дополнительных обстоятельств, связанных с реализацией уже принятых и готовящихся нормативных актов. В первую очередь это законы, определяющие текущую сбалансированность бюджета Пенсионного фонда. Здесь имеется ввиду действующий уже Федеральный закон “О порядке исчисления и увеличения государственных пенсий”, который радикально изменяет ст.7 пенсионного закона и направлен на укрепление взаимосвязи размера назначенной или пересчитанной с трудовым вкладом путем исчисления индивидуального коэффициента пенсионера. Несмотря на все споры и недовольства, возникшие вокруг этого Закона, уже по предварительным итогам его реализации стало очевидно, что он коснулся 40 - 45 процентов получателей трудовых пенсий по старости и привел к их увеличению в среднем более чем на 70 рублей. Необходимо заметить, что реализация данного Закона повлекла за собой, как, впрочем, и ожидалось, увеличение расходов на выплату пенсий примерно на 9 процентов, что естественным образом повлияло на сбалансированность бюджета ПФ РФ в прошлом году.

Бюджет ПФ РФ как основной документ, определяющий повседневную жизнь крупнейшего и наиболее общественно значимого финансового учреждения нашей страны, содержит много и других не менее важных для каждого пенсионера моментов. Но даже рассмотренные проблемы, бесспорно, близки и понятны не только пенсионерам, но и всем гражданам.

Основными задачами бюджетной политики Пенсионного фонда РФ на следующий год являются финансовая стабилизация системы и обеспечение своевременной выплаты пенсий с учетом дополнительного увеличения расходов, связанного с введением индивидуального коэффициента пенсионера. Реализация всех мероприятий позволит всем пенсионерам в следующем году увеличить пенсии, но в различных размерах. Естественно, наиболее высокую добавку получат те пенсионеры, которые перешли на индивидуальный коэффициент.

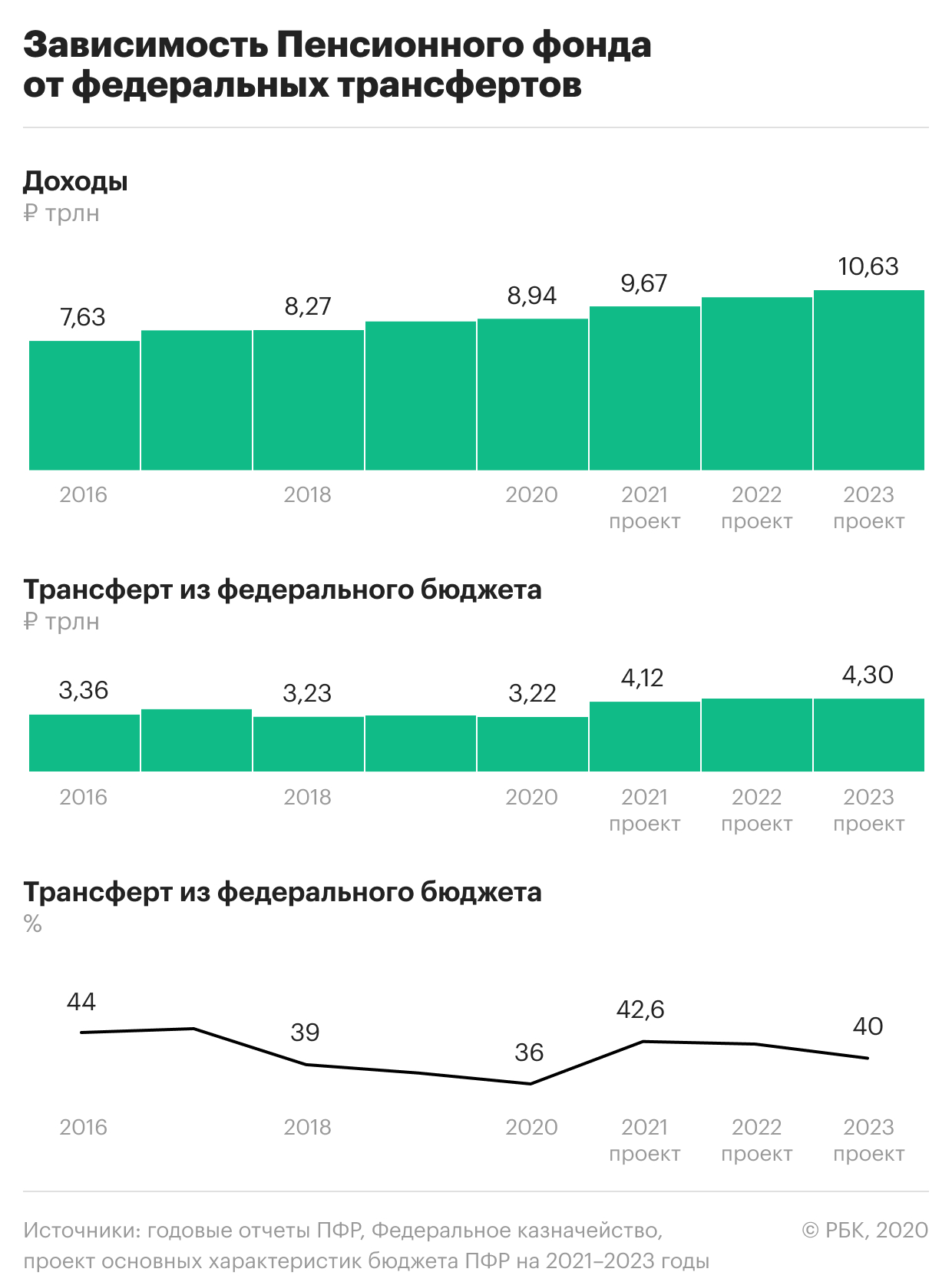

Федеральный бюджет в 2021 году резко увеличит дотации Пенсионному фонду России (ПФР) — почти на 1 трлн руб. по сравнению с законодательно утвержденным показателем текущего года. Доля федерального трансферта в доходах ПФР достигнет 42,6% — максимума с 2017 года.

РБК ознакомился с проектом основных характеристик бюджета ПФР на 2021–2023 годы, датированным 9 июня. Подлинность документа подтвердил федеральный чиновник. Проект подготовлен на базе экономического прогноза Минэкономразвития, составленного в конце мая. После этого министерство уточнило параметры прогноза, сообщал РБК, а правительство еще не утвердило финальную версию. Минфин должен самостоятельно скорректировать соответствующие параметры бюджетов, исходя из окончательного макропрогноза, следует из письма первого замминистра финансов Татьяны Нестеренко главным распорядителям бюджетных средств от 8 июня.

Пятая часть бюджета пойдет в ПФР

Доходы Пенсионного фонда планируются в 2021 году на уровне 9,67 трлн руб., из них 4,12 трлн руб. обеспечит федеральный бюджет через трансферты. Федеральная поддержка увеличится на 992 млрд руб. по сравнению с ожидаемым объемом 2020 года (3,22 трлн руб.), или на 768 млрд руб. по сравнению с планом на 2021 год из действующего закона о бюджете ПФР (поправки утверждены в марте).

В 2022 и 2023 годах федеральный трансферт бюджету ПФР, как следует из проекта, составит 4,3 трлн руб. ежегодно, а его доля в общих доходах ПФР будет превышать 40%. До этого с 2017 года зависимость ПФР от дотаций федерального бюджета последовательно снижалась с 45 до 36%.

Получается, что в 2021 году почти 21% всех расходов федерального бюджета будет направлен в Пенсионный фонд. Минфин предлагает зафиксировать бюджетные расходы 2021 года на уровне 2020 года — 19,7 трлн руб. (это предложение было включено в общенациональный план восстановления экономики, представленный в начале июня). Для сравнения: в 2019 году в Пенсионный фонд было переведено 18% всех расходов федерального бюджета.

Антикризисные решения повлияли на ПФР

Актуальные поправки в бюджет ПФР 2020 года еще не внесены, но ожидается, что прогноз поступлений фонда от страховых взносов в этом году сократится из-за негативного влияния эпидемиологического кризиса на зарплатный фонд, а планируемый трансферт из федерального бюджета увеличится по сравнению с мартовскими поправками.

На параметры бюджета ПФР повлияли решения правительства о государственной поддержке бизнеса, принятые на фоне пандемии коронавируса. В частности, бессрочное снижение общего тарифа страховых взносов с 30 до 15% с зарплат выше МРОТ для малого и среднего бизнеса, в том числе ставка взносов в Пенсионный фонд сократилась с 22 до 10% от зарплаты. В 2021 году ПФР недосчитается из-за этой меры примерно 387 млрд руб., которые будут компенсированы из федерального бюджета. Потери будут и в нынешнем году — Минэкономразвития оценивало их в 350 млрд руб.

В начале июня президент подписал закон, освободивший от уплаты налогов и страховых взносов за второй квартал 2020 года предприятия малого бизнеса и индивидуальных предпринимателей в наиболее пострадавших отраслях. Выпадающие доходы ПФР от этой меры будут отражены в текущем году (и, соответственно, тоже компенсированы из федерального бюджета), но оценки этих потерь пока нет.

Одновременно Владимир Путин объявил о бессрочном снижении ставки страховых взносов во внебюджетные фонды для ИТ-компаний с 14 до 7,6%.

В пресс-службе Пенсионного фонда отказались от комментариев.

Зарплатный фонд сжался

Вторая половина дополнительного трансферта из федерального бюджета в бюджет ПФР в 2021 году (примерно 415 млрд руб.) связана с сокращением национального фонда оплаты труда из-за коронавируса. В 2020 году зарплатный фонд, от которого рассчитываются страховые взносы работодателей в ПФР, сократится на 1,3 трлн руб. по сравнению с предыдущим, январским прогнозом Минэкономразвития (до 24,8 трлн руб.). В 2021 году он снизится относительно январского прогноза на 934 млрд руб. (до 26,9 трлн руб.). Пенсионный фонд сборами с работодателей покрывает около 73% обязательств по выплате страховых пенсий старшему поколению, и разница покрывается из федерального бюджета.

В итоговом проекте бюджета ПФР суммы федерального трансферта могут немного уменьшиться, поскольку Минэкономразвития улучшило прогноз по экономике (в частности, вместо спада ВВП на 5% в 2020 году теперь ожидается 4,8%, а в 2021 году прогнозируется рост на 3,2% вместо 2,8% в предыдущей оценке).

Общая структура федерального трансферта бюджету ПФР такова (по данным за 2020 год): более 50% направляется на выплату страховых пенсий, около 18% — на государственное пенсионное обеспечение (пенсии бывшим госслужащим), около 13% — на предоставление материнского капитала, еще 13% — на единовременную денежную выплату (ЕДВ) отдельным категориям граждан.

Оценки потерь внебюджетных фондов

Как пояснили в фонде, проект бюджета ПФР предусматривает увеличение страховых пенсий с учетом временного изменения порядка индексации страховых пенсий. Индексация пенсий по государственному пенсионному обеспечению, включая социальные пенсии, будет проведена в соответствии с действующим пенсионным законодательством с учетом индекса роста прожиточного минимума пенсионера за 2017 год.

Пенсии

"Основным видом пенсий в России в 2018 году по-прежнему будет страховая пенсия. Численность ее получателей составит более 40 миллионов человек. Еще почти 3,7 миллиона человек – получатели пенсий по государственному пенсионному обеспечению", — отметили в ПФР.

В пресс-службе фонда напомнили, что страховые пенсии неработающих пенсионеров, включая фиксированную выплату, с 1 января 2018 года будут увеличены на 3,7%, что выше показателя прогнозной инфляции на 0,5%. Размер фиксированной выплаты после индексации составит 4 982,9 рубля в месяц, стоимость пенсионного балла – 81,49 рубля. В 2017 году размер пенсионного балла составлял 78,58 рубля. Среднегодовой размер страховой пенсии по старости вырастет до 14 075 рублей, что составит 161,3% к прожиточному минимуму пенсионера (ПМП).

По данным ПФР, пенсии по государственному пенсионному обеспечению, в том числе социальные, с 1 апреля 2018 года будут повышены работающим и неработающим пенсионерам на 4,1%. В итоге среднегодовой размер социальной пенсии вырастет до 9 045 рублей — 103,7% к ПМП. Средний размер социальной пенсии детей-инвалидов и инвалидов с детства первой группы составит 13 699 рублей.

Кроме того, всем неработающим пенсионерам будет производиться социальная доплата к пенсии до уровня ПМП. При этом в условиях возможного снижения ПМП в регионе предусмотрено сохранение общего размера материального обеспечения неработающих получателей федеральной социальной доплаты на уровне не ниже 31 декабря 2017 года. На эти цели в бюджете ПФР заложено 94,5 миллиардов рублей.

Другие выплаты

На выплату материнского капитала в 2018 году в бюджете ПФР предусмотрено 341,4 миллиарда рублей. Размер материнского капитала в следующем году не изменится и составит 453 026 рублей.

Россияне, осуществляющие уход за нетрудоспособными гражданами, продолжат получать компенсационные выплаты в размере 1,2 тысячи рублей в месяц, при этом неработающим родителям детей-инвалидов и инвалидов с детства Пенсионный фонд осуществляет ежемесячные выплаты в размере 5,5 тысяч рублей. Расходы на эти выплаты в 2018 году запланированы на уровне 73,2 миллиарда рублей.

Также в 2018 году ПФР продолжит выделять субъектам РФ субсидии на строительство, реконструкцию и ремонт социальных учреждений для граждан старшего поколения и инвалидов, развитие их материально-технической базы, а также на обучение пенсионеров компьютерной грамотности.

Субсидии Пенсионный фонд выделяет на условиях софинансирования расходов на реализацию соцпрограмм субъектами РФ. На эти цели в бюджете ПФР на 2018 год предусмотрен 1 миллиард рублей.

Доходы и расходы

Как отметили в фонде, бюджет ПФР на 2018 год сбалансирован по доходам и расходам. Общий объем доходов бюджета ПФР в 2018 году запланирован в размере 8,3 триллиона рублей, расходов — 8,4 триллиона рублей.

В части, не связанной с формированием пенсионных накоплений, доходы и расходы ПФР запланированы в размере 8,2 триллиона рублей. В части, связанной с формированием пенсионных накоплений, расходы бюджета превышают доходы на 106,6 миллиарда рублей, что объясняется переводом пенсионных накоплений в негосударственные пенсионные фонды.

Покрытие этих средств будет обеспечено за счет пенсионных накоплений, находящихся в государственной и частных управляющих компаниях, размер которых оценивается по состоянию на 1 января 2018 года в 1,1 триллиона рублей.

В пятницу правительство России обсудит законопроект, который обяжет Пенсионный фонд информировать граждан о размере материнского капитала в электронной форме.

"Законопроектом предлагается дополнить федеральный закон "О дополнительных мерах государственной поддержки семей, имеющих детей" нормой, в соответствии с которой Пенсионный фонд будет обязан информировать граждан по их запросам о размере материнского капитала либо о размере его оставшейся части, в том числе в электронной форме в соответствии с федеральным законом "Об организации предоставления государственных и муниципальных услуг", — сообщает кабинет.

Подать заявление и получить информацию в электронной форме можно будет через Единый портал государственных и муниципальных услуг или через личный кабинет застрахованного лица на сайте ПФР.

Законопроект был одобрен 16 октября на заседании правительственной комиссии по законопроектной деятельности.

Расчет пенсии по старости в 2019 году должен учитывать соответствующие изменения пенсионного законодательства, в том числе, повышение пенсионного возраста. В статье представлена инструкция для расчета страховой пенсии по старости для женщины 1964 года рождения. Изложенная информация позволит Вам сориентироваться в современном пенсионном законодательстве. Для заказа детального расчета Вашей пенсии звоните и пишите лично.

Современная пенсионная формула: простыми словами.

В 2019 году мы продолжаем говорить о расчете страховой пенсии по старости для женщин, теперь уже 1964 года рождения.

Право на пенсию по старости в 2019 году имеет женщина:

2) имеющая страховой стаж не менее 10 лет;

3) при наличии величины индивидуального пенсионного коэффициента (иначе количестве пенсионных баллов) не менее 16,2.

Если в отношении возраста все более или менее ясно и понятно, то понятия страхового стажа и величины индивидуального пенсионного коэффициента являются не простыми, а их неверное толкование приводит к ошибкам в расчетах размера пенсии.

Страховой стаж – это продолжительность периодов работы, за которые начислялись и уплачивались страховые взносы в Пенсионный фонд России, а также других периодов, засчитываемых в страховой стаж, когда человек не имел возможности работать – нестраховых периодов.

Объяснение данного термина – тема отдельной лекции, достаточно объемной и трудной для восприятия неспециалистами в области пенсионного законодательства. Ниже мы просто проиллюстрируем как определяется стаж, учитываемый при расчете размера пенсии.

Если же три указанных условия для возникновения права на страховую пенсию по старости соблюдены (возраст, стаж и баллы), то возникает право на пенсию и можно переходить к расчёту ее размера.

В связи с тем, что на протяжении трудовой деятельности действовали и применялись различные нормативные акты в области пенсионных прав граждан, при расчете размера пенсии принято выделять несколько период.

В целях упрощения понимания расчета мной выделяется три периода:

1) до 31.12.2001 года;

2) с 2002 года по 31.12.2014 года;

3) с 01.01.2015 года по 2019 год.

Конвертация (преобразование) пенсионных прав за период до 31.12.2001 год

Советский период работы – самый сложный для учета и одновременно простой для понимания. В это время не велось автоматизированных информационных систем, все данные оформлялись документально.

Для расчета размера пенсии в указанный период нам необходимо предоставить трудовую книжку и справку о наиболее высокой заработной плате за 5 летний период трудовой деятельности до 31.12.2001 года (который может не совпадать с простым календарным периодом исчисления, если женщина не работала какое-то время) либо за 24 месяца с 01.01.2000 года по 31.12.2001 года.

При исчислении страхового стажа в целях определения права на страховую пенсию периоды работы и (или) иной деятельности, которые засчитывались в трудовой стаж при назначении пенсии в соответствии с законодательством, действовавшим в период выполнения работы (деятельности), могут включаться в указанный стаж с применением правил подсчета соответствующего стажа, предусмотренных указанным законодательством, по выбору застрахованного лица.

При этом применяются правила подсчета, утвержденные постановлением Правительства РФ от 24.07.2002 № 555 (действовавшими до 31.12.2014). Так, в соответствии с п. 6 данных правил, основным документом, подтверждающим периоды работы по трудовому договору, является трудовая книжка установленного образца (далее именуется — трудовая книжка). Записи в трудовой книжке, учитываемые при подсчете страхового стажа, должны быть оформлены в соответствии с трудовым законодательством, действовавшим на день их внесения в трудовую книжку (п. 41 Правил). Суммарная запись о периодах работы, внесенная в трудовую книжку на основании документов, является подтверждением в отношении периодов работы после 14 декабря 1962 г., если в трудовую книжку внесены конкретные записи о том, в какой организации, в какое время и на каких должностях работало застрахованное лицо до поступления в организацию, выдавшую трудовую книжку (п. 43 Правил).

Кроме того, трудовая книжка и соответствующие записи должны быть оформлены в соответствии с законодательными требованиями, действовавшими в момент осуществления трудовой деятельности. Например, в период с 20.06.1974 года до 10.10.2003 года действовала и применялась Инструкция о порядке ведения трудовых книжек на предприятиях, в учреждениях и организациях, утвержденная (утв. постановлением Госкомтруда СССР от 20.06.1974 № 162). Данной инструкцией предусматривалось, в том числе, что первая страница трудовой книжки, содержащая сведения о работнике, заверяется печатью организации, в которой впервые заполнялась трудовая книжка. При этом печать должна быть разборчивой и читаемой.

Обращаю Ваше внимание, что при отсутствии трудовой книжки либо ненадлежащем оформлении соответствующих записей, Пенсионным Фондом РФ делаются необходимые запросы с целью подтверждения стажа работы. Если ответ не будет получен либо сведения не подтвердятся – возможно наступление негативных последствий вплоть до отказа в назначении пенсии. В таком случае остается только доказывать свои права в судебном порядке. Поскольку вопрос не простой, рекомендуем обращайтесь к за консультацией к нам или иному адвокату, специализирующемуся на пенсионных делах, по месту Вашего жительства.

Таким образом, женщина при обращении в Пенсионный Фонд РФ должна самостоятельно заботиться о подтверждении периодов трудовой деятельности, а также размера получаемой заработной платы. При нахождении в отпуске по уходу за детьми также должны предоставить документы, подтверждающие факт рождения ребенка и достижения им возраста полутора лет (свидетельство о рождении ребенка, паспорт ребенка и т.п.).

Для демонстрации расчета пенсии приведем пример обращения с заявлением о назначении страховой пенсии по старости Натальи, 01.01.1964 года рождения, подавшей документы на пенсию с 01.07.2019 году. Трудовой деятельностью она занимается с 01.01.1983.

1. Рассчитываем коэффициент среднемесячной заработной платы (КСЗП), отношение Вашего среднемесячного заработка (ЗР) к заработной плате в РФ за тот же период (ЗП).

При вычислении среднемесячного заработка можно использовать два варианта подтверждения доходов:

1) среднемесячный заработок за любые пять лет работы подряд до 2002 года;

2) либо среднемесячный заработок за 2000-2001 годы.

При выборе зарплатного периода работы для предоставления справки о среднемесячном заработке необходимо ориентироваться на наиболее доходный период. У Натальи с учетом записей в трудовой книжке и данных о размере заработной платы, указанных в архивной справке, обоснованным периодом для расчета среднемесячного заработка застрахованного лица за любые 60 месяцев работы подряд, а также среднемесячной заработной платы в Российской Федерации за тот же период, является с 01.01.1987 по 31.12.1991.

Среднемесячный заработок в указанный период составлял частное от деления общей суммы заработка за указанный период на 60 (количество месяцев):

24 072,25 / 60 = 401,204 руб.

Среднемесячная заработная плата в стране для оценки по п. 3 ст. 30 Федерального закона от 17.12.2001 № 173-ФЗ утверждена Правительством Российской Федерации. За период с января 1987 года по декабрь 1991 года средняя зарплата по стране составляла 314,09 руб. (18845,2 / 60 = 314,087).

Следовательно, коэффициент соотношения заработков составляет 1,277 (401,204 / 314,087 = 1,277). Однако, с учетом законодательно установленного ограничения максимально учитываемого при расчете размера пенсии отношения 1,2, применяется коэффициент 1,2.

Другими словами, для расчета пенсии за период до 2002 года имеется возможность предоставить несколько справок о заработной плате до 2002 года, чтобы выбрать наиболее выгодный вариант и получить максимальный коэффициент среднемесячной заработной платы – 1,2.

2. Вычисляем стажевый коэффициент.

Для женщин, имеющих общий трудовой стаж не менее 20 лет, коэффициент составляет 0,55 и повышается на 0,01 за каждый полный год общего трудового стажа сверх указанной продолжительности, но не более чем на 0,20 (учитывается стаж до 31.12.2001).

В нашем примере трудовой стаж Натальи по состоянию на 31.12.2001 составляет менее 20 лет. Это означает, что стажевый коэффициент для нее равен 0,55.

3. Высчитываем расчетный размер пенсии (РП) для Натальи.

Расчетный размер трудовой пенсии для женщины, имеющей общий трудовой стаж не менее 20 лет, зависит от стажевого коэффициента (СК), среднемесячного заработка женщины (ЗР), среднемесячной заработной платы в РФ за тот же период (ЗП) и среднемесячной заработной платы в РФ за третий квартал 2001 г. для исчисления и увеличения размеров пенсий, утвержденной Правительством РФ (СЗП = 1671 руб.).

РП = СК х ЗР/ЗП х СЗП = 0,55 х 1,2 х 1671 = 1102,86 руб.

4. Устанавливаем величину расчетного пенсионного капитала (ПК) на 01.01.2002 для Натальи.

Размер базовой части трудовой пенсии по старости (БЧ) на 1 января 2002 года установлен законодательством Российской Федерации в размере 450 руб.

Ожидаемый период выплаты трудовой пенсии по старости установлен законодательством Российской Федерации в количестве 228 месяцев.

ПК = (1102,86 – 450) х 228 = 148 852,08 руб.

Но в нашем примере нельзя применять общий порядок расчета, поскольку в том случае, если застрахованное лицо не имеет полного общего трудового стажа, величина пенсионного капитала на 01.01.2002 года уменьшается на коэффициент соотношения фактического общего трудового стажа к требуемому общему трудовому стажу для оценки пенсионных прав на 01.01.2002 года:

ПК х ТСфакт / ТСполн

где ТСфакт – фактически имеющийся общий трудовой стаж на 31.12.2001 года (у Натальи это 19 лет или 228 мес.);

ТСполн – полный общий трудовой стаж, требуемый для оценки пенсионных прав на 31.12.2001 года (для женщин равен 240 месяцам).

Таким образом, для Натальи величина расчетного пенсионного капитала (ПК) на 01.01.2002 составит:

ПК = 148 852,08 х 228 / 240 = 141 409,48 руб.

5. Индексируем величину расчетного пенсионного капитала (ПК) на 31.12.2014.

Необходимо учитывать, что с 2002 по 2014 год ежегодно проводилась индексация расчетного пенсионного капитала, и в каждом году утверждался свой коэффициент повышения. В итоге, к 31 декабря 2014 года, к моменту вступления в силу новых пенсионных правил, коэффициент индексации составил 5,6148166.

Это означает, что величина расчетного пенсионный капитал Натальи увеличивается в 5,6148166 раз и составляет 793 988,3 руб. (141 409,48 х 5,6148166).

6. Учитываем сумму валоризации.

Для этого применяем правила валоризации пенсии, означающие повышение величины расчетного пенсионного капитала (п. 1 ст. 301 Федерального закона № 173-ФЗ).

Сумма валоризации рассчитывается индивидуально для каждого гражданина, имевшего стаж до 2002 г. в следующем порядке: расчетный пенсионный капитал конкретного гражданина, имеющийся по состоянию на 1 января 2002 г., будет увеличен на 10% и дополнительно на 1% за каждый полный год стажа, выработанного до 1991 г.

Для Натальи валоризация добавит еще 18% (8% за полные 8 лет советского стажа и 10 % за периоды работы до 2002 года). В итоге сумма валоризации составит 142 917,9 руб. (793 988,3 х 0,18).

В результате расчетный пенсионный капитал с учетом суммы валоризации составит 936 906,2 руб. (793 988,3 + 142 917,9).

Расчет пенсионных баллов за период с 01.01.2002 года

Очередная реформа пенсионного обеспечения граждан приводит к необходимости выделения отдельного периода для расчета пенсии. Этот этап является продолжение предыдущего, но рассчитывается самостоятельно.

7. Учитываем начисленные страховые взносы с 2002 по 2014 годы.

Подробные данные о произведенных Вашими работодателями страховых выплатах Вы имеете право получить, заказав в Пенсионном Фонде РФ выписку из лицевого счета застрахованного лица, включающую и сведения об уплаченных страховых взносах с 1 января 2002 года. Заказать выписку можно в личном кабинете Пенсионного фонда России, через клиентскую службу Пенсионного фонда России или портал госуслуг.

По данным индивидуального (персонифицированного) учета в системе государственного пенсионного страхования Наталье с 01.01.2002 по 31.12.2014 работодателями были уплачены страховые взносы на общую сумму 501 572,18 руб.

В результате расчетный пенсионный капитал с учетом суммы страховых взносов составил 1 438 478,38 руб. (936 906,2 + 501 572,18).

8. Рассчитываем страховую часть пенсии (СЧ).

Страховая часть трудовой пенсии по старости (СЧ) рассчитывается как результат деления расчетного пенсионного капитала (ПК) на ожидаемый период выплаты пенсии (Т).

Ожидаемый период выплаты трудовой пенсии по старости на 2014 год установлен законодательством Российской Федерации в количестве 228 месяцев.

СЧ = ПК / Т = 1 438 478,38 / 228 = 6 309,12 руб.

9. Рассчитываем пенсионные баллы до 01.01.2015 (ПБ).

Пенсионные баллы (ПБ) рассчитывается как результат деления размера страховой части пенсии (СЧ) на стоимость пенсионного балла на 01.01.2015 (СБ).

Стоимость одного пенсионного балла по состоянию на 1 января 2015 года (СБ) установлена законодательством Российской Федерации в размере 64 рублей 10 копеек

ПБ = СЧ / СБ = 6 309,12 / 64,1 = 98,426 балла

Таким образом, по состоянию на 01.01.2015 года у Натальи 98,426 балла.

Как считается пенсия с 2015 года.

Действующее пенсионное законодательство предусматривает ежегодное преобразование страховых взносов, фиксируемых на индивидуальном лицевом счете гражданина в Пенсионном фонде России в индивидуальные пенсионные коэффициенты (баллы).

Количество пенсионных баллов зависит от начисленных и уплаченных страховых взносов в систему обязательного пенсионного страхования и длительности страхового (трудового) стажа. За каждый год трудовой деятельности гражданина при условии начисления работодателями или им лично уплаченных страховых взносов на обязательное пенсионное страхование у него формируются пенсионные права в виде пенсионных баллов. Максимальное количество пенсионных баллов за год с 2021 года – 10, но в 2015 году – 7,39, в 2016 – 7,83, в 2017 – 8,26, в 2018 – 8,70, в 2019 – 9,13.

Количество пенсионных баллов (ПБ) определяется путем умножения на 10 результата деления общей суммы уплаченных страховых взносов (СВ) на максимальную взносооблагаемую зарплату (МВ), уплачиваемую работодателем по тарифу 16% (утверждается правительством на каждый год).

Сумма страховых взносов, которую уплачивает работодатель по тарифу 16% с максимальной взносооблагаемой базы составляет: в 2015 году – 115 200 рублей (720 000 руб. х 0,16), в 2016 году – 127 360 рублей (796 000 руб. х 0,16), в 2017 году – 140 160 рублей (876 000 руб. х 0,16), в 2018 году – 163 360 (1 021 000 х 0,16).

В 2015 году Наталье, с среднемесячной заработной платой 25 000 руб., на индивидуальный лицевой, было зачислено 48 000 руб. или 4,167 баллов (48 000 / 115 200 х 10).

В 2016 году Наталье, с среднемесячной заработной платой 30 000 руб., на индивидуальный лицевой, было зачислено 57 600 руб. или 4,523 баллов (57 600 / 127 360 х 10).

В 2017 году Наталье, с среднемесячной заработной платой 35 000 руб., на индивидуальный лицевой, было зачислено 67 200 руб. или 4,795 баллов (67 200 / 140 160 х 10).

В 2018 году Наталье, с среднемесячной заработной платой 40 000 руб., на индивидуальный лицевой, было зачислено 76 800 руб. или 4,701 баллов (76 800 / 163 360 х 10).

В итоге, за период с 01.01.2015 по 31.12.2018 Натальей накоплено еще 18,186 баллов.

Таким образом, Наталья накопила 116,612 баллов (98,426 + 18,186).

При выходе на пенсию применяется следующая формула.

Накопленное количество баллов умножается на стоимость одного балла (на 01.01.2019 года цена пенсионного балла составляет 87,24 рублей) и прибавляется фиксированная выплата (на 1 января 2019 года – 5 334,19 руб.) – федеральный закон от 03.10.2018 № 350-ФЗ.

За период своей трудовой деятельности Натальей накоплено 116,612 балла.

П = 116,612 х 87,24 + 5 334,19 = 15 507,42 руб.

Таким образом, размер пенсии Натальи составит 15 507,42 руб.

Выводы

Если вам до пенсии всего несколько лет, то вы еще можете позаботиться о максимальном стаже до 2002 года и набрать как можно больше пенсионных баллов за 3-5 лет. Методы широко известны. В первом случае запасаемся справками о местах работы и договорами ГПХ в настоящее время договариваемся с боссом об увеличении зарплаты перед пенсией ( так делали еще в советские годы).

Читайте также: