Страховые взносы в 1999 году в пенсионный фонд какие были проценты

Обновлено: 14.05.2024

ПФР не засчитывал мне, как ИП, стаж за 1998,1999 и 2000 годы, хотя за эти годы подоходный налог я платила просто огромный по тем меркам. Была на 2 системах налогообложения УСН и общей.

На пенсии с 2011 года. Несколько раз письменно обращалась за перерасчётом, последний раз в 2016 году и опять получила отказ. Предлагали идти в суд.

Здравствуйте.Очень зря что отказались идти в суд, им бы пришлось выполнять решение суда и зачесть стаж.Но вы указали подоходный налог, а ПФР собирает еще свой -отчисления в пенсионный фонд, видимо вы не вносили взнос и поэтому отказ

еще по вашей теме по ссылке

Надеюсь, мой ответ поможет Вам лучше разобраться в сложившейся ситуации

Если Вы желаете получить более подробную юридическую консультацию по вашему вопросу, то можете обращаться в чат за получением персональной консультации, оплата по договоренности.

Добрый день Алиса!

Если за указанный Вами период уплачивались обязательные платежи в ИФНС, ПФР то оснований не зачесть трудовые периоды не имеется.

Получите официальный отказ в зачете спорных периодов с мотивировкой отказа и обжалуйте данный отказ в суде.

как ИП, стаж за 1998,1999 и 2000 годы, хотя за эти годы подоходный налог я платила просто огромныйАлиса

К уплате страховых взносов в Пенсионный фонд Российской Федерации приравнивается уплата взносов на государственное социальное страхование до 1 января 1991 г., единого социального налога (взноса) и единого налога на вмененный доход для определенных видов деятельности.

Обратиться в суд, после получения письменного отказа можно и сейчас. Стаж до 01.01.2002 г. включается в расчет пенсионного капитала по состоянию на 01.01.2002 г. и может увеличить пенсию.

Пенсионный капитал преобразуется в ИПК и при перерасчете он (ИПК) увеличится.

ФЗ-400 статья 18:

2. Перерасчет размера страховой пенсии производится в случае:

1) увеличения величины индивидуального пенсионного коэффициента за периоды до 1 января 2015 года;

Следовательно, если Вы докажете в суде. что стаж Вам за 3 года обязаны включить в стаж, то ПФР произведет перерасчет и размер пенсии увеличится.

чувствуется, что те, кто отвечали, не в теме

Добрый день я военнослужащий РФ у меня смешанный стаж вопрос почему не засчитывают стаж мвд украины на выплату выслуги лет 8 лет армии и 7 лет мвд

Добрый день! Являюсь индивидуальным предпринимателем с 1995 г., система налогообложения ЕНВД, на протяжении всей предпринимательской деятельности в ПФР стабильно уплачивала страховые взносы. Начала задумываться о пенсии, в связи с чем через госуслуги заказала отчет, как оказалась мой стаж работы с 1995-2000 г. в пенсионном фонде не учитывался. Пошла в налоговый орган, со стороны налоговой подтвердили, что я действительно уплачивала все обязательные платежи, дали справку. С указанной справкой я обратилась в ПФР на что, мне начальник по работе с ИП сообщила, что сейчас включит только мой стаж работы за 2000 г. по текущее время, а с 1995-2000 г. включать не будет, а предоставит мне справку с которой я должна буду подойти в ПФР, когда наступит пенсионный возврат. Подскажите, пожалуйста, насколько действия сотрудника ПФР правомерны? Обязаны ли мне включить сейчас мой стаж работы с 1995-2000 г. не дожидаясь наступления пенсионного возраста? Если можно предоставьте, пожалуйста, ссылки на нормативно-правовые акты. Спасибо!

Добрый день! Я работал в Узбекистане с самого начала своей трудовой деятельности. В девяностых переехали в РФ. С этого года выхожу на пенсию. Сейчас получил ответ от ПФР, что периоды работы в Узбекистане не засчитываются, так как не предоставлены сведения, подтверждающие страховой стаж, также в некоторых местах ссылаются на не читаемую печать. Я изучил немного вопрос и узнал, что между РФ и Узбекистаном, а также другими странами СНГ заключено соглашение, согласно которому гражданам выплачивается пенсия по законодательству страны, в которой живет гражданин. Стаж, из другого государства СНГ равнозначно засчитывается, и не важно в период СССР или уже после (сотрудник ПФР сказал устно, что после СССР вообще без вариантов зачесть стаж). По законам РФ основным документом, подтверждающим стаж является трудовая книжка. Согласно Соглашения стаж должен учитываться весь, который был в Узбекистане. Устно заявили в ПФР, что направили в Узбекистан запрос о подтверждении моей работы в период СССР, но ответа от них нет. Правомерно ли поступают в ПФР, не засчитывая мой стаж в Узбекистане?

Для оформления пенсии ПФР не засчитывает в северный стаж договора гпх за период 15.06.1999 по 21.06.2000. Можно ли сейчас признать их трудовыми? Заранее спасибо за ответ. 4 договора, все однотипные, в качестве примера прикрепляю файл в фрмате pdf

Добрый день!Дата поступления на работу указана с исправлением,а в приказе дата указана правильно. ПФР не засчитывает этот стаж.Спасибо за ответ.

Страховые взносы платят, чтобы бесплатно обращаться к врачу и получать пенсию в старости. За наёмных сотрудников взносы перечисляет работодатель. ИП работает на себя и сам платит страховые взносы.

Содержание статьи

Размер страховых взносов ИП в 2021 году

Взносы состоят из двух частей: фиксированной и дополнительной, которая зависит от доходов.

Фиксированную нужно платить всегда, даже если весь год вы не вели бизнес и не получали доходы.

В 2021 году фиксированная часть составляет 40 874 рублей. Из них:

- 32 448 рублей — на пенсионное страхование

- 8 426 рублей — на медицинское страхование.

Дополнительные взносы в ПФР по-прежнему составляют 1% от доходов свыше 300 тысяч рублей.

Общий размер пенсионных взносов имеет максимальную планку. При любом доходе вы не заплатите больше восьмикратного размера фиксированной части. В 2020-2021 годах максимальная сумма взносов в ПФР — 259 584 ₽.

ИП с годовым доходом 1 млн рублей заплатит 40 874 рублей + 7 000 рублей (1% от (1 млн — 300 тыс.))

Рассчитайте взносы в Эльбе

Эльба создаст платёжки автоматически. Получите 30 дней в подарок при регистрации.

Доход для расчёта 1% взносов

Если совмещаете несколько систем налогообложения, сложите доходы по каждой из них.

Сроки уплаты страховых взносов за 2021 год

- 31 декабря 2021 года – для фиксированной части взносов.

- 1 июля 2021 года — для уплаты 1% за 2020 год.

- 1 июля 2022 года — для уплаты 1% за 2021 год.

КБК для уплаты страховых взносов

- 182 1 02 02140 06 1110 160 — фиксированная часть +1% от доходов выше 300 тыс.руб.

- 182 1 02 02103 08 1013 160 — взносы на медицинское страхование.

Подробнее о заполнении платёжек по взносам читайте нашу статью.

При уплате страховые взносы не делятся на страховую и накопительную части. ПФР самостоятельно распределяет взносы согласно варианту финансирования пенсии, который вы выбрали.

Страховые взносы за неполный год

Если вы зарегистрировали ИП не с начала года, размер взносов уменьшится пропорционально календарным дням. Если закрыли ИП в течение года, сумма взносов тоже будет меньше. Посчитайте взносы за неполный год в калькуляторе взносов или в Эльбе.

Уменьшение налогов на страховые взносы

ИП без сотрудников могут уменьшить налог полностью на страховые взносы за себя, а ИП с сотрудниками — не больше 50% от суммы налога на взносы за себя и за сотрудников.

Ответственность за неуплату страховых взносов

За каждый день просрочки начисляют пени — примерно 5% годовых. Например, если заплатить фиксированную часть взносов за 2021 год на 30 дней позже, начислят 174 рубля пеней.

Ещё могут заблокировать банковский счёт, но только если не заплатить взносы по требованию налоговой.

Отчётность по взносам ИП за себя сдавать не нужно

Просто заплатите в налоговую нужную сумму.

Создавайте платёжки в Эльбе

Оплатите взносы за пару кликов. Пользуйтесь всеми возможностями Эльбы 30 дней бесплатно.

Когда можно не платить страховые взносы за себя

Обратите внимание, отсутствие дохода не отменяет обязанность платить страховые взносы. Законом предусмотрены лишь исключительные случаи, когда ИП вправе не платить взносы:

- военная служба;

- отпуск по уходу за каждым ребёнком до 1,5 лет, но не более 6 лет в общей сложности;

- уход за инвалидом I группы, ребёнком-инвалидом или за лицом, достигшим возраста 80 лет;

- проживание супругов военнослужащих, проходящих военную службу по контракту, вместе с супругами в местностях, где они не могли трудиться в связи с отсутствием возможности трудоустройства, но не более 5 лет в общей сложности;

- период проживания за границей с супругами, направленными в дипломатические представительства и консульские учреждения РФ, постоянные представительства РФ при международных организациях, торговые представительства РФ в иностранных государствах и т п., но не более 5 лет в общей сложности.

Чтобы воспользоваться освобождением от страховых взносов, придётся предоставить подтверждающие документы налоговой, а также доказать отсутствие деятельности и доходов.

Как поможет Эльба

- Напомнит о сроках.

- Посчитает страховые взносы с учётом даты регистрации ИП и ваших доходов.

- Подготовит платёжки с правильными реквизитами.

- Уменьшит налог на страховые взносы.

Размер страховых взносов за прошлые годы

В 2020 году взносы были такими же, как в 2021.

Размер страховых взносов в 2019 году

Фиксированная часть — 36 238 рублей, из которых:

- 29 354 рублей — на пенсионное страхование

- 6 884 рублей — на медицинское страхование.

Дополнительно — 1% от доходов свыше 300 тысяч рублей. Максимальный размер взносов за 2017 год — 234 832 рубля.

Размер страховых взносов в 2018 году

Фиксированная часть — 32 385 рублей, из которых:

- 26 545 рублей — на пенсионное страхование

- 5 840 рублей — на медицинское страхование.

Дополнительно — 1% от доходов свыше 300 тысяч рублей. Максимальный размер взносов за 2017 год — 212 360 рублей.

Размер страховых взносов в 2017 году

Фиксированная часть — 27 990 рублей, из которых:

- 23 400 рублей — на пенсионное страхование

- 4 590 рублей — на медицинское страхование.

Дополнительно — 1% от доходов свыше 300 тысяч рублей. Максимальный размер взносов за 2017 год — 191 790 рублей.

Размер страховых взносов в 2016 году

Фиксированная часть — 23 153 рублей 33 копейки, из которых:

- 19 356 рублей 48 копеек — в ПФР

- 3 796 рублей 85 копеек — в ФОМС.

Дополнительно — 1% от доходов свыше 300 тысяч рублей. Максимальный размер взносов за 2016 год — 158 648 рублей 69 копеек.

Размер страховых взносов в 2015 году

Фиксированная часть 22 261 рублей 38 копеек, из которых:

- 18 610 рублей 80 копеек — в ПФР

- 3 650 рублей 58 копеек — в ФОМС.

Дополнительно — 1% от доходов свыше 300 тысяч рублей. Максимальный размер взносов за 2015 год — 152 536 рублей 98 копеек.

Размер страховых взносов в 2014 году

Фиксированная часть — 20 727 рублей и 53 копейки, из которых:

- 17 328 рублей 48 копеек — в ПФР

- 3 399 рублей 05 копеек — в ФОМС.

Дополнительно — 1% от доходов свыше 300 тысяч рублей. Максимальный размер взносов за 2014 год — 142 026 рублей и 89 копейки.

Взносы перестали делить на страховую и накопительную части, теперь их следует перечислять одной платежкой на КБК страховой части.

Размер страховых взносов в 2013 году

Общая сумма взносов за год составляет 35 664 рублей 66 копеек:

- 32 479,20 рублей — в ПФР

- 3 185,46 рублей — в ФОМС.

Взнос в ПФР делится на страховую и накопительную части.

Размер страховых взносов в 2012 году

Сумма взносов — 17 208 рублей 25 копеек:

- 14 386,32 рублей — в ПФР

- 2821,93 рублей — в ФОМС.

Взнос в ПФР делится на страховую и накопительную части, которые уплачиваются отдельно. Предприниматели, старше 1967 года, платят только страховую часть, остальные — и ту, и другую.

Статья актуальна на 24.02.2021

Тариф страховых взносов на 2021 год установлен законодательно. Каковы эти ставки и как их правильно применять, расскажем в статье далее.

Кто обязан уплачивать страховые взносы?

Плательщики страхвзносов перечислены в ст. 419 НК РФ:

Подробнее о плательщиках страхвзносов см. в этой публикации.

Группы страховых тарифов

Тариф страхвзносов — это установленная в законодательстве ставка, с помощью которой рассчитываются обязательства страхователя. По каждому виду взносов устанавливается свой тариф.

Условно тарифы страхвзносов можно разделить на 4 группы:

- процентные — устанавливаются в процентах от базы страхвзносов (например: 22%, 5,1% и др.);

- суммовые — указываются в твердых суммах без привязки к базе страхвзносов (например, фиксированные взносы ИП за себя);

- комбинированные — представляют собой сочетание процентного тарифа с суммовым (к примеру, тариф взносов для ИП за себя при доходе более 300 000 руб.).

Далее остановимся подробнее на тарифах страховых взносов на 2021 год.

Основные, пониженные, дополнительные тарифы

Тарифы по страховым взносам на2021 год для наглядности представлены в виде таблицы/схемы с использованием для каждого вида взносов информации из НК РФ по статьям:

- 425 (основные тарифы на текущий год);

- 427 (пониженные тарифы страховых взносов);

- 428, 429 (дополнительные тарифы).

Для субъектов МСП с апреля 2020 года действуют пониженные тарифы страхвзносов:

Пример от КонсультантПлюс:

Работнику в апреле 2021 г. начислена зарплата за апрель - 20 000 руб. и премия за 1 квартал - 10 000 руб. Выплаты за апрель сверх МРОТ - 17 208 руб. (30 000 руб. - 12 792 руб.). Взносы с зарплаты за апрель в пределах МРОТ: на ОПС . Получите пробный доступ к системе К+ и переходите к расчетному примеру, чтобы наглядно разобраться с новым порядком расчета взносов. Это бесплатно.

Пониженные тарифы страховых взносов

Некоммерческие организации (кроме государственных (муниципальных) учреждений) на УСН, осуществляющие деятельность в области социального обслуживания граждан, научных исследований и разработок, образования, здравоохранения, культуры и искусства, массового спорта (за исключением профессионального)

на случай временной нетрудоспособности с выплат иностранным гражданам (лицам без гражданства), временно пребывающим в РФ (кроме ВКС), - 1,5%

Российские организации, проектирующие и разрабатывающие изделия электронной компонентной базы и электронной (радиоэлектронной) продукции

В течение 10 лет начиная с 1-го числа месяца, следующего за месяцем, в котором был получен статус участника проекта:

Организации (ИП), которые получили статус участника свободной экономической зоны (СЭЗ) на территориях Республики Крым и Севастополя

на ОМС - 0,1%, на случай ВНиМ - 1,5%) применяются в отношении выплат работникам, задействованным в инвестиционном проекте в СЭЗ:

- в течение 10 лет со дня получения статуса участника СЭЗ - плательщиками, получившими этот статус до 1 января 2018 г. (срок исчисляется с 1-го числа месяца, следующего за месяцем включения в реестр участников СЭЗ);

- до окончания существования СЭЗ - плательщиками, получившими статус в период с 1 января 2018 г., при условии соблюдения определенного уровня капитальных вложений (тарифы применяются с 1-го числа месяца, следующего за месяцем получения статуса, но не ранее чем с 1 января 2020 г.)

Резиденты территории опережающего социально-экономического развития (ТОСЭР), которые получили этот статус не позднее трех лет со дня ее создания (за исключением резидентов ТОСЭР в Дальневосточном федеральном округе (далее - ДФО)).

Резиденты ТОСЭР в ДФО, которые получили свой статус до 25.06.2018 (включительно) и не позднее трех лет со дня создания указанной территории (при условии, что объем инвестиций составляет не менее 500 тыс. руб.)

Резиденты ТОСЭР в ДФО, которые получили свой статус с 26.06.2018 до 31.12.2025 (включительно) (при условии, что объем инвестиций составляет не менее 500 тыс. руб.)

Пониженные тарифы применяются исключительно в отношении физлиц, которые заняты на новых рабочих местах, создаваемых при исполнении соглашения об осуществлении деятельности.

10 лет отсчитываются с 1-го числа месяца, следующего за месяцем регистрации в качестве резидента ТОСЭР

Организации (ИП), которые получили статус резидента свободного порта Владивосток (далее - СПВ) до 25.06.2018 (включительно) и не позднее трех лет со дня вступления в силу Федерального закона от 13.07.2015 N 212-ФЗ "О свободном порте Владивосток" (при условии, что объем инвестиций составляет не менее 5 млн руб.).

Организации (ИП), которые получили статус резидента СПВ с 26.06.2018 до 31.12.2025 (включительно) (при условии, что объем инвестиций составляет не менее 5 млн руб.)

Пониженные тарифы применяются исключительно в отношении физлиц, которые заняты на новых рабочих местах, создаваемых при исполнении соглашения об осуществлении деятельности.

Организации, которые включены в единый реестр резидентов Особой экономической зоны (ОЭЗ) в Калининградской области в период с 01.01.2018 по 31.12.2022 (включительно)

Помимо пониженных взносов, для ряда налогоплательщиков НК предкусматривает повышенные взносы:

Отдельные доптарифы предусмотрены ст. 429 НК РФ на соцобеспечение членов летных экипажей воздушных судов гражданской авиации и отдельных категорий работников компаний угольной промышленности.

Полноту, правильность и своевременность уплаты вышеуказанных страхвзносов курируют налоговики.

Тарифы взносов по закону № 125-ФЗ

Это обязательные платежи, перечисляемые страхователями в ФСС. Из них физлицам выплачиваются компенсации за вред здоровью (полученный при выполнении трудовых обязанностей).

Этот вид страхвзносов (в отличие от вышеперечисленных) не контролируется налоговиками. Их курирует соцстрах.

Отличия этого вида взносов от прочих обязательных страхвзносов заключается в особой технологии их определения (индивидуальном подходе).

- для каждого страхователя тарифы устанавливаются ежегодно специалистами соцстраха;

- их величина зависит от класса профессионального риска основного вида деятельности организации;

- основной вид деятельности нужно подтвердить, представив в ФСС (ежегодно не позднее 15 апреля) пакет документов (заявление о подтверждении основного вида деятельности, справку-подтверждение и копию пояснений к бухгалтерскому балансу);

- при отсутствии этого пакета документов специалисты фонда самостоятельно установят тариф взносов исходя из вида деятельности с наиболее высоким классом профессионального риска.

Как сэкономить на тарифе?

Посмотрите, как влияет на размер тарифа своевременное подтверждение основного вида деятельности компании.

Как относится ФСС к переносу крайних отчетных сроков, узнайте из публикации.

Тарифы для предпринимателей

ИП рассчитывают и уплачивают взносы по двум схемам:

- как работодатели (исчисляя страхвзносы с доходов своих сотрудников);

- за себя (вне зависимости от того, есть у ИП наемные работники или нет).

При этом за себя ИП уплачивает взносы на ОПС и взносы на медстрахование. На этом обязательная часть по страхвзносам для ИП заканчивается. Но остается возможность добровольной уплаты взносов в рамках страхования на случай наступления нетрудоспособности или в связи с материнством. При уплате таких взносов предприниматель имеет право получать пособие при наступлении страхового случая (болезни или родов).

Подробнее о тарифах страховых взносов на 2021 год для ИП узнайте из следующего раздела.

Формула комбинированного тарифа для ИП

Тарифы на обязательное пенсионное страхование (ОПС) в 2021 году:

- установлены в виде фиксированного платежа (если доходы ИП не превышают 300 000 руб.);

- исчисляются комбинированным способом при доходе свыше 300 000 руб. (фиксированный платеж + процент от превышения дохода над суммой 300 000 руб.).

В 2021 году страхвзносы на ОПС (СВОПС) исчисляются следующим образом (подп. 1 п. 1 ст. 430 НК РФ):

Если Д ≤ 300 000 руб. → СВОПС = 32 448 руб.

Если Д > 300 000 руб. → СВОПС = 32 448 руб. + 1% × [Д – 300 000 руб.]

Иными словами, если доход ИП за 2021 год не превысил 300 000 руб., никакие расчеты ему не нужны. Сумму страхвзносов на ОПС он возьмет из НК РФ: 32 448 руб. Если граница в 300 000 руб. превышена, без расчета не обойтись. Пример такого расчета см. далее.

Расчет взносов по формуле комбинированного тарифа

Разберемся с расчетом пенсионных взносов при доходах ИП в 2021 году свыше 300 000 руб.

ИП Красильников Е. Т. применяет общую систему налогообложения и работает без привлечения наемного труда. Показатели его работы в 2021 году:

- доходы — 5 638 339 руб.;

- расходы — 4 060 788 руб.

Таким образом, для расчета взносов на ОПС доходы ИП Красильников Е. Т. (уменьшенные на сумму расходов) составили 1 577 551 руб. (5 638 33 – 4 040 788).

Так как 1 577 551 руб. превышает 300 000 руб., Красильникову Е. Т. необходимо применить формулу для расчета суммы взносов на ОПС за 2021 год:

СВОПС = 32 448 + 1% × (1 577 551– 300 000) = 45 223,51 руб.

Сроки для уплаты взносов за себя отличаются от сроков уплаты взносов за отрудников, а также от сроков перечисления 1% с доходов свыше 300 тыс. руб.

Не ошибиться в расчетах вам поможет готовое решение от КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите к подсказкам от экспертов.

С разнообразными расчетными формулами знакомьтесь с помощью статей:

Итоги

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

В 2020 году ставки страховых взносов традиционно установлены Правительством РФ. Они повысились? Как на них повлиял коронавирус: их понизили? Поясним эти вопросы и приведем таблицу с новыми основными ставками (тарифами) страховых взносов в 2020 году.

Изменение 2020 года

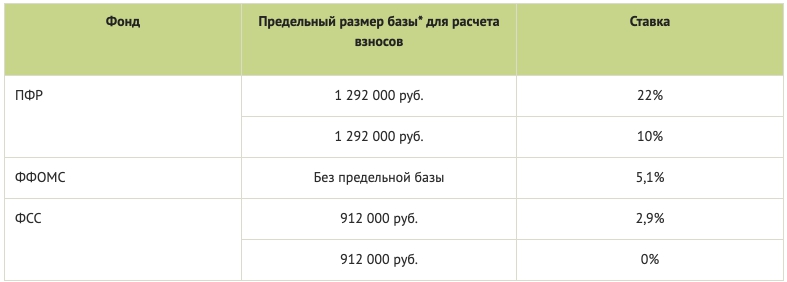

Одно из главных изменений по страховым взносам с 2020 года – увеличенные предельные базы по сумме выплат в пользу работника. Теперь лимиты установлены в размере (постановление Правительства РФ от 06.11.2019 № 1407):

- 1 292 000 руб. – для взносов на ОПС (было 1 150 000 руб.);

- 912 000 руб. – для взносов на ВНиМ (было 865 000 руб.).

Также изменены ставки страховых взносов, начисляемых с зарплаты и иных вознаграждений работников и лиц, с которыми заключены гражданско-правовые договоры.

Надо отметить, что предельную базу по взносам Правительство РФ повышает каждый год, но не по всем видам взносов. И вот, что можно посмотреть в единой таблице в КонсультантПлюс:

Данные о предельной величине базы для начисления страховых взносов на ОПС, ОСС, ОМС с 2010 г. по 2020 г. включительно.

Ставки страховых взносов для работодателей в 2020 году

Прежде в НК РФ было предусмотрено, что совокупный тариф в размере 30%, по которому исчисляют взносы большинство страхователей, будет действовать временно – в период с 2017 по 2020 год (ст. 426 НК РФ). А после указанного срока тариф взносов на ОПС должен был вырасти на 4% до 26%, а совокупный тариф соответственно – с 30% до 34% (подп. 1 п. 2 ст. 425 НК РФ в ред. до 01.01.2019). Однако законодатели передумали. И указанные основные тарифы взносов с 2019 года стали постоянными.

В связи с этим в 2020 году в общем случае применяют такие тарифы взносов (п. 2 ст. 425 НК РФ):

- на ОПС – 22% в рамках предельной величины базы и 10% при ее превышении;

- на ВНиМ – 2,9%;

- на ОМС – 5,1%;

- на травматизм – от 0,2% до 8,5%.

Законом установлены и так называемые повышенные тарифы страховых взносов. Их платят работодатели с вредными (тяжелыми, опасными) условиями труда. Ставки взносов по доп. тарифам 2020 и от чего они зависят есть в КонсультантПлюс:

Платить взносы на ОПС по дополнительным тарифам должны организации, где есть работы с правом на досрочную пенсию из п. п. 1 – 18 ч. 1 ст. 30 Закона N 400-ФЗ. Конкретные наименования работ приведены в специальных списках.

В связи с коронавирусом с 1 апреля 2020 года субъекты малого и среднего предпринимательства (МСП) платят взносы по пониженным тарифам с выплат, превышающих МРОТ (ст. 5 и 6 Федерального закона от 01.04.2020 № 102-ФЗ). Их ставки такие:

- на ОПС – 10%;

- на ОМС – 5%;

- на ВНиМ – 0%.

Соответственно, выплаты, не превышающие 1 МРОТ в месяц, облагают взносами по обычным тарифам.

Федеральный закон от 08.06.2020 № 172-ФЗ для пострадавших от коронавируса организаций и ИП отменил (обнулил) страховые взносы за 2 квартал 2020 – с выплат физлицам, начисленным за апрель, май и июнь 2020 года.Подробнее об этом см. “Особенности уплаты страховых взносов организациями и ИП за 2 квартал 2020 года“.

А вот тариф страховых взносов 2020 на страхование от несчастных случаев на производстве и профзаболеваний просто так в законе не указан. Дело в том, что он зависит от класса профессионального риска по ОКВЭД. Как определить ставку взносов на травматизм, рассказано в КонсультантПлюс:

Тариф взносов на страхование от несчастных случаев зависит от класса профессионального риска, к которому относится ваш основной вид экономической деятельности (ст. 21 Закона № … (смотреть решение полностью).

Кому отменили пониженные ставки по страховым взносам с 2020 года

Как видно, основные ставки страховых взносов на 2020 год не изменились. А вот с пониженными тарифами ситуация иная.

С 2020 года меньше компаний могут применять сниженные тарифы по взносам. Так, не продлили пониженные тарифы для 3-х категорий:

- хозяйственных обществ и партнерств, которые на практике применяют или внедряют результаты интеллектуальной деятельности, исключительные права на которые принадлежат их учредителям либо участникам – бюджетным или автономным научным учреждениям либо бюджетным или автономным образовательным организациям высшего образования;

- организаций и ИП, которые заключили соглашения о технико-внедренческой деятельности и производят выплаты сотрудникам, работающим в технико-внедренческих особых экономических зонах или промышленно-производственных особых экономических зонах;

- организаций и предпринимателей, которые заключили соглашения о ведении туристско-рекреационной деятельности и которые производят выплаты тем сотрудникам, кто работает в туристско-рекреационных особых экономических зонах, объединенных решением Правительства РФ в кластер.

С 2020 года эти компании и ИП применяют обычные тарифы по страховым взносам (п. 2 ст. 425 НК РФ).

Кому разрешили применять пониженные ставки с 2020 года

С 2020 года вступили в силу новые льготы по страховым взносам (подп. 16 п. 1 и подп. 7 п. 2 ст. 427 НК РФ).

При этом нулевые ставки можно применять только в отношении выплат указанным членам экипажей. По доходам прочих сотрудников работодатели применяют обычные тарифы.

Многие считают, что страховые взносы с выплат инвалидам 1, 2 и 3 групп начисляют по пониженным ставкам. Так ли это по закону? Чёткий ответ есть в КонсультантПлюс:

С выплат инвалидам I – III групп начисляйте взносы на ОПС, ОМС и ВНиМ по… (читать полностью).

Читайте также: