Как перевести накопительную пенсию в сбербанк через госуслуги пошаговая инструкция

Обновлено: 13.05.2024

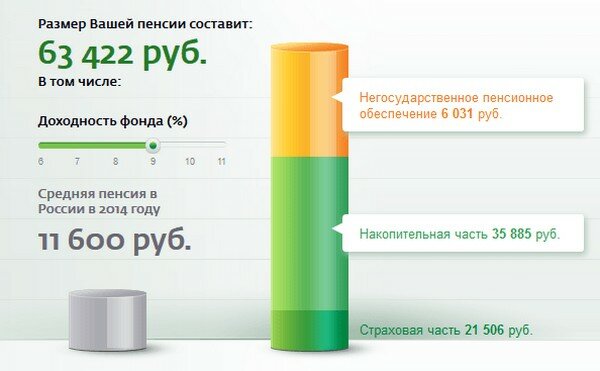

Каждый человек понимает, что рано или поздно ему придется закончить трудовую деятельность и довольствоваться ежемесячными выплатами от ПФР, которые не всегда достаточны для удовлетворения потребностей пенсионера. В этой связи граждане стараются приобрести задел на будущее в виде дополнительных пенсионных накоплений. Где хранить накопленные средства, каждый решает сам. На основании статистических данных можно сделать вывод, что одним из наиболее популярных среди будущих пенсионеров является НПФ Сбербанка.

Накопительная часть будущей пенсии

Это сумма накопленных за период трудовой деятельности средств, которая формируется за счет взносов, перечисляемых работодателем. По закону последний обязан удерживать и перечислять 22%, из которых 16% идет на формирование страховой части будущей пенсии, а 6% приходится на накопительную часть.

Первоначально суть данной реформы сводилась к обязательному перечислению страховых взносов в ПФР и отчислению накопительных взносов в Негосударственный фонд или Управляющую компанию. Чуть позже законодатель обязал работодателя все 22 % удержанных средств перечислять в Государственный Пенсионный фонд. При этом работающим гражданам, родившимся в 1967 году и позже в течение 2014-2015 годов была предоставлена возможность выбора системы формирования пенсионных накоплений: с отчислением всех удержаний в ПФР или разделением взносов между государственным и негосударственным фондами.

На данный момент у работающих граждан, сделавших выбор в пользу формирования двух видов пенсий, сохранилось право выбирать страховщика, который будет аккумулировать образовавшиеся за счет накопительных взносов средства. По желанию застрахованного лица последние могут быть переведены в другой НПФ или УК, в том числе в НПФ Сбербанка.

Значение НПФ Сбербанк

Функции НПФ Сбербанк заключаются не только в сборе взносов и назначении выплат при выходе застрахованного лица на пенсию, но и в приумножении накопленных средств. В результате гражданин получает к накопленной сумме еще и инвестиционный доход.

Важно! Чтобы не потерять доход, полученный от инвестирования, ПФР рекомендует осуществлять переход в другой НПФ, не чаще одного раза в пятилетку. Однако, ограничений в части ежегодной подачи заявления на переход законодательство не устанавливает.

Накопительная пенсия НПФ Сбербанка: как оформить переход

Договор со СберНПФ можно оформить в офисе фонда, а при отсутствии такой возможности через его официальный сайт. В первом случае потребуется паспорт и СНИЛС, во втором авторизация через личный кабинет Сбербанк Онлайн или портал Госуслуги.

Заявление о переводе средств из другого НПФ разрешается подать через портал Госуслуги или лично в отделении ПФР.

Обратите внимание! Для подачи заявления в электронном формате потребуется подтвержденная учетная запись на ЕГПУ и усиленная квалифицированная ЭЦП.

Из документов при личной подаче заявления на переход в другой фонд потребуется паспорт застрахованного лица или документ, удостоверяющий личность его законного представителя.

Результатом оказания государственной услуги будет решение уполномоченного органа удовлетворить, отказать в удовлетворении, оставить без рассмотрения либо признать не подлежащим рассмотрению заявления застрахованного лица. При положительном исходе заявитель получает также уведомление о внесении изменений в реестр.

Накопительная часть пенсии в НПФ Сбербанк в случае принятия положительного решения осуществляется в течение 63 месяцев от даты регистрации заявления.

Если гражданин желает воспользоваться возможностью досрочного перехода в другой фонд, его накопления перечисляются в срок не позднее 1 апреля следующего года.

Важно! Согласно требованиям действующего законодательства при досрочном переводе средств застрахованное лицо теряет часть инвестиционного дохода, начисленного предыдущим фондом.

Преимущества СберНПФ

Этот фонд существует и стабильно развивается с 1995 года. В последние годы СберНПФ занимает почетное место в топ-10 самых надежных и доходных фондов. Ему присвоена наивысшая по уровню надежности категория А++, которой отмечаются самые устойчивые к экономическим кризисам НПФ.

Помимо этого, стоит отметить следующие возможности клиентов фонда:

- Сумма минимального взноса, который нужно внести при оформлении договора составляет всего 1500 рублей. В последующем застрахованному лицу предоставляется возможность пополнять свой счет на сумму от 500 рублей и более. Таким образом, накопительная пенсия в НПФ Сбербанке может формироваться не только за счет направляемых работодателем средств, но и за счет добровольных взносов будущего получателя.

- При желании клиент фонда вправе подключить автоплатеж и в таком случае указанная сумма будет автоматически списываться с карты и зачисляться на счет в определенную дату.

- Удобный личный кабинет, в котором в любое время можно ознакомиться с информацией по заключенному договору.

- Возможность оформления социального налогового вычета в размере 13 % от суммы поступивших взносов (но не более 120000 рублей).

- Низкие риски и защита накоплений, которые не подлежат разделу при разводе и взысканию по требованиям кредиторов, но могут быть оставлены в наследство.

- Возможность возврата уплаченных взносов через 2 года в размере 100% и 50% инвестиционного дохода, а через 5 лет и взносы, и доход возвращаются в размере 100%.

НПФ Сбербанк: как получить накопленную часть пенсии

В зависимости от величины накопленных к моменту выхода на пенсию средств застрахованное лицо вправе подать заявление:

- о назначении ежемесячных выплат, если размер накопительной пенсии по отношению к сумме страховой составляет более 5%;

- о единовременной выплате накопленных средств, если их величина менее 5%.

Выплата накопительной пенсии в НПФ Сбербанк оформляется при наличии следующих оснований:

- получение права на страховые выплаты по старости;

- достижение установленного законом пенсионного возраста.

Список необходимых документов перед подачей лучше уточнить в офисе Сбербанка, куда планируется подавать заявление на назначение выплат. Но как правило требуется: паспорт, СНИЛС, трудовая книжка. При наличии других документов, подтверждающих трудовую деятельность, их так же лучше предоставить при подаче заявления. Получение накоплений путем единовременной выплаты возможно и работающими пенсионерами. Срок рассмотрения заявления составляет 10 рабочих дней.

-

; (ежемесячно в течение определенного периода);

- или в виде ежемесячной и пожизненной накопительной пенсии.

При этом для каждого из вариантов предусмотрены свои условия оформления и форма заявления. Далее в статье приведены пошаговые инструкции, как заполнить и подать такое заявление через Госуслуги и Личный кабинет ПФР для каждого из предусмотренных вариантов получения выплат.

У кого формируются пенсионные накопления и когда их можно получить

Нужно учитывать, что формирование будущей накопительной пенсии происходит не у всех россиян. Они имеются у следующих категорий граждан:

- Мужчин и женщин, рожденных в 1967 году и позже, за которых работодатели отчисляли страховые взносы в счет пенсионных накоплений;

- Мужчин 1953-1966 г. и женщин 1957-1966 г. рождения, за которых страховые взносы отчислялись в период с 2002 по 2004 г. включительно;

- Граждан 1966 г. р. и старше, которые принимали участие в госпрограмме софинансирования пенсий или направили в счет накоплений материнский капитал.

Если человек сомневается, есть ли у него пенсионные накопления или нет, он может проверить их наличие через Госуслуги или Личный кабинет ПФР. Там же можно узнать, где находятся накопленные средства — в ПФР или в НПФ.

Получить накопления можно в одном из следующих случаев:

- Когда достигнут установленный возраст (для женщин это 55 лет, а для мужчин — 60) и выполняются условия по минимальному стажу и величине индивидуального пенсионного коэффициента. В 2023 году эти нормативы составляют 13 лет и 23,4 балла соответственно.

- Или когда выполняются условия, предусмотренные для досрочного назначения страховой пенсии по старости. Например, за выработку стажа на определенных видах работ.

Как можно получить пенсионные накопления

Законом предусмотрены 3 варианта выплат пенсионных накоплений:

- Ежемесячно и пожизненно (накопительная часть пенсии);

- В течение определенного срока (срочная);

- Одной суммой (единовременная выплата).

Причем для каждого из этих способов установлены свои условия получения.

Накопительная пенсия рассчитывается путем разделения общей суммы накоплений на ожидаемый период выплат (в 2022 году это 264 месяца). Полученная в результате расчета сумма будет выплачиваться гражданину ежемесячно и на протяжении всей жизни.

Однако, если эта сумма не превышает 5% от общей величины пенсионного обеспечения гражданина (страховой и накопительной части в совокупности), тогда всю накопленную сумму ему выплатят единовременно. Также на единовременную выплату могут рассчитывать получатели социальной (государственной) пенсии, страховой пенсии по инвалидности или по потере кормильца, если они достигли возраста 55/60 лет, но не приобрели достаточный стаж или количество пенсионных баллов для назначения страховой пенсии по старости.

Срочную выплату могут оформить граждане, у которых накопления формировались за счет добровольных взносов. К примеру, в результате участия в программе государственного софинансирования, путем перечисления дополнительных взносов работодателем или направления материнского капитала в счет накоплений. Размер такой выплаты рассчитывается путем разделения накопленной суммы на период, выбранный гражданином, но не менее 120 месяцев.

Подать заявление на единовременную или срочную выплату накоплений можно только в Личном кабинете ПФ. При этом оформить накопительную пенсию можно как в Личном кабинете, так и на портале Госуслуги. Для каждого из вариантов далее приведены пошаговые инструкции.

Как подать заявление на выплату накопительной пенсии через Госуслуги

Для оформления электронного заявления на получение накопительной пенсии необходимо выполнить следующие действия:

На экране откроется электронная форма заявления, в которой нужно внести данные в незаполненные графы, а также проверить на корректность те, что были автоматически заполнены порталом.

В разделе 11 необходимо выбрать вид обеспечения, за назначением которого обращается гражданин. В данном случае, это накопительная пенсия.

Напомним, что через Госуслуги можно оформить только накопительную пенсию (то есть ежемесячные и пожизненные выплаты). Обратиться за назначением единовременной или срочной выплаты можно только через Личный кабинет ПФ.

Как подать заявление о назначении накопительной пенсии через Личный кабинет ПФР

Для подачи заявления на получение накопительной пенсии нужно выполнить следующие шаги:

-

Войти в Личный кабинет ПФР, используя подтвержденную учетную запись от портала Госуслуг.

Заполнить пустые графы и проверить корректность данных, которые были заполнены программой автоматически. В разделе 3 указать, какой вид обеспечения оформляется — в данном случае, накопительная пенсия.

Если гражданин получает пенсионное обеспечение или соцвыплаты ПФ РФ, тогда накопительная часть будет выплачиваться таким же способом, что и эти выплаты.

Заявление о единовременной выплате средств пенсионных накоплений

В открывшейся форме проверить автоматически заполненные данные, а далее указать, каким способом должны быть перечислены деньги:

- через Почту России;

- через кредитную организацию (на карту или расчетный счет);

- через специализированную организацию, занимающуюся доставкой.

В зависимости от выбранного способа доставки далее нужно будет указать либо адрес, на который должны быть доставлены деньги, либо банковские реквизиты счета/карты.

Заявление о назначении срочной пенсионной выплаты

Нужно учитывать, что по закону выплаты можно оформить на срок не менее, чем 120 месяцев. Верхняя планка не ограничена.

Критериями обеспечения достойного будущего после выхода на пенсию является получение хорошего образования, трудоустройство в успешную организацию на престижную должность с хорошей заработной платой, в связи с чем родители, начиная со школьной скамьи объясняют детям о важности официальной трудовой занятости для накопления стажа и обеспечения хорошей пенсии. В этой статье предоставим информацию о том, как перевести накопительную часть пенсии из НПФ в Сбербанк.

Возможно ли выполнить перечисление в 2020 году

Для начала трудовой деятельности необходимо найти официальное место работы, с отражением в трудовой книге. В процессе выплаты зарплаты работникам имеется статься по взносам, выплачиваемым организацией из фонда труда, иная доля накладывается на основную сумму и отражается в виде налоговых отчислений в размере 22%, где 16% относится к страховой и идет на выплату лицам, находящимся на пенсии, а 6% направляются на лицевой счет гражданина.

Все пенсионные отчисления переводятся в НПФ, сейчас любой гражданин может участвовать в судьбе 6%, выбрать пенсионный фонд и подобным способом в дальнейшем приумножить размер начисляемой пенсии.

При рассмотрении отправления в сам Сбербанк, подобный запрос не совсем верный. С начала 2020 года возможно выполнить перечисление пенсионных отчислений в НПФ Сбербанка, поскольку АО Сбербанк содержит акции этого фонда.

Для каких целей переводят накопительную часть пенсии в Сбербанк

Для интересующихся можно ли перевести накопительную часть пенсии в Сбербанк в 2020 году следует сказать, что в негосударственный пенсионный фонд Сбербанка можно перечислить накопительную долю пенсионных отчислений. Особенно это предложение будет актуально для работающей категории населения, потому что на оставшуюся часть накладываются проценты. Средства гражданина размещаются на счету, возможно наблюдать сумму пенсии и извлекать дополнительную прибыль.

Достоинства

- Сбербанк относится к числу стабильных банковских учреждений с многолетней историей, и по надежности занимает лидирующее место в рейтинге на 2020 год.

- Позволяет накопить дополнительно к пенсии гарантируемой государством и не заботиться о будущем.

- Все деньги, направленные в НПФ Сбербанк, находятся под государственной защитой и при непредвиденных обстоятельствах оно их вернет.

- Можно в Сбербанке-Онлайн видеть все операции.

- По достижению пенсионного возраста можно перечислить эти деньги на депозит под высокую годовую ставку.

Недостатки

- Длительная регистрация. Сам пакет документов в банк предоставляется в кратчайшие сроки, тем не менее проводятся через промежуточные инстанции в течение длительного времени.

- Не исключены отсрочки срочных и разовых выплат. Причиной этому являются в следствие бумажных работ и бюрократии в государственных предприятиях, куда направляются заявки.

Пошаговая процедура перевода пенсии в Сбербанк

Для оформления персонального пенсионного плана необходимо:

По закону и положениям договора возможно руководство накопительной долей пенсионных отчислений Сбербанка, подобрав соответствующий пакет.

Оформить заявление:

- Действие 1: ФИО, пол, электронная почта, контактный телефон для связи, дать согласие на обработку персональных сведений и указать показанный код для перехода;

- Действие 2: дата рождения, паспортные данные, ввести цифровое обозначение ИНН и СНИЛС.

Потом выполняется проверка указанных сведений автоматически, при успешной проведенной операции, согласно регламенту, будет предложен переход на Действие 3 и Действие 4.

Решение об использовании возможности по руководству своими накоплениями пенсии принимает сам гражданин. Но в этом имеется много преимуществ, в дополнение возможность выполнить операцию подачи заявления с помощью интернета.

Решение многих граждан Российской Федерации перевести накопительную часть пенсии в Сбербанк имеет под собой веские основания. Поскольку функционирование пенсионной системы, действующей в нашей стране, не всегда понятно и прозрачно для рядового жителя РФ, многие делают осознанный выбор в пользу негосударственных фондов. Одним из самых надежных является НПФ Сбербанк.

Формирование пенсионных накоплений

Следует помнить, что работодатель направляет за каждого работающего гражданина 22% от начисленной заработной платы в НПФ. До 2014 года эта сумма делилась на страховую и накопительную части. Страховая доля уходит в государственный бюджет и идет на выплату пенсионного пособия тем, кто уже находится на пенсии, на страховые платежи и друге выплаты подобного рода. Накопительная часть остается на личном счету гражданина, и он может распоряжаться ею по своему желанию. В случае смерти клиента наследники могут получить остаток по вкладу. Начиная с 2014 года накопительная доля не начисляется, все 22% идут на страховую часть.

Важно! На сегодняшний день формирование накопительной части пенсии допустимо, но лишь за счет материнского капитала или за счет добровольных взносов.

Граждане РФ, еще не достигшие возраста выхода на пенсию по старости, могут управлять суммой, накопленной на личном пенсионном счете до 2014 года. Возможны три варианта размещения накопительной суммы. Гражданин по своему усмотрению:

- оставляет деньги в государственной управляющей компании;

- переводит в частную управляющую компанию;

- перечисляет в НПФ.

Сумму, аккумулированную на личном счете гражданина, можно узнать:

- через личный кабинет на интернет-ресурсах Пенсионного фонда России или НПФ;

- при личном посещении отделения ПФ (потребуется предъявить паспорт и СНИЛС);

- при личном посещении выбранного НПФ;

- в банке, в котором открыт накопительный счет гражданина.

Накопленную часть можно начать получать одновременно с началом получения пенсии по возрасту.

Негосударственные пенсионные фонды в России

Одним из вариантов приумножения трудовых накоплений является доверение управления своими деньгами НПФ. Эти организации начали появляться в России в конце XX века, и представляют собой акционерные общества, занимающиеся инвестициями денег, находящихся на личных счетах граждан с целью получения прибыли и увеличения сумм денежных средств на накопительных счетах будущих пенсионеров. Делать это они могут напрямую либо через специальные управляющие компании.

Инвестиционная деятельность НПФ регулируется государством. В связи с ужесточением требований законодательства РФ к качеству инвестиций (запрещены вложения с высокими финансовыми рисками), количество НПФ за предыдущие 20 лет уменьшилось в несколько раз. Это соответствует общей тенденции на финансово-кредитном рынке Российской Федерации, с которого уходят краткосрочные и ненадежные участники. Из-за жестких условий для старта, новых НПФ в России практически не появляется, поэтому сейчас сформировался закрытый сектор рынка для организаций, работающих с пенсионными деньгами.

В случае банкротства НПФ нет никаких гарантий, что вкладчик получит накапливаемые деньги назад в полном объеме. Если НПФ участвовал в системе страхования вкладов, то в данном варианте перспективы на возврат средств будут хорошими. Если нет — то удастся вернуть лишь часть вложенных средств. Это будет зависеть от того, насколько быстро и по какой цене удастся распродать остаточные активы. Работы по ликвидации остатков занимают длительный период. И процедура возврата денег происходит в порядке строгой очередности, определенной законодательством.

Вот почему следует тщательно выбирать организацию для аккумулирования денег. Следует помнить, что договор с НПФ не является пожизненным, и в случае сомнений в надежности НПФ или если другой фонд может предложить более выгодные условия, средства можно перевести из одной организации в другую.

Плюсы и минусы НПФ СБ

Многие люди, не знакомые с финансовыми механизмами, не доверяют негосударственным организациям. Но на самом деле нет никаких поводов для опасений – вся деятельность НПФ направлена на увеличение сумм, аккумулированных на личных счетах граждан, и строго регулируется законодательством.

Критериев, по которым принимается решение о доверии том или иному фонду, управляющему пенсионными суммами, в большинстве случаев два:

- надежность;

- размер начисляемых процентов.

Два этих фактора противоположны друг другу: надежные финансовые организации не обещают заоблачных процентов, а самые большие начисления предлагают фонды с сомнительной репутацией (также не стоит забывать о том, что текущая доходность вовсе не гарантирует такую же высокую доходность и в будущем). И в этом плане следует найти золотую середину. Таким разумным балансом является выбор перевода накопительной пенсии в Сбербанк. В пользу такого решения имеются весомые основания. Плюсами являются:

Эти плюсы склонили чашу весов при принятии решения о передаче управления своими накоплениями уже более 8 миллионов клиентов.

По отзывам пользователей, данному ПФ присущи и некоторые минусы, среди которых отмечается определенная задержка в принятии решений. Но это обратная сторона тщательной проверки всех документов и, в конечном итоге, безопасности клиентов.

Процедура перевода ОПС

При принятии решения о перечислении средств из одной организации в другую, следует помнить, что существует два способа перехода:

Перевести накопительную часть пенсии из НПФ в сбербанк можно в два этапа. Сначала заполняется заявление на перевод. Это можно сделать одним из четырех путей:

- в ближайшем отделении ПФР;

- если у клиента оформлена квалифицированная электронная подпись, операция перевода доступна через интернет-ресурс Госуслуг;

- в ближайшем МФЦ;

- отправив в Пенсионный фонд заявление, написанное собственноручно и заверенное нотариусом.

Для написания запроса потребуются данные паспорта и СНИЛС.

Вторым этапом следует заключить договор на обязательное пенсионное страхование. Это можно сделать у менеджеров в любом филиале Сберегательного Банка. С собой надо иметь также паспорт и СНИЛС.

Чтобы договор вступил в силу, еще потребуется подать в Пенсионный фонд запрос о досрочном переводе накопительной части пенсии в сбербанк. Это следует выполнить до 31 декабря текущего года, тогда, если ПФР примет положительное решение, не позднее 31 марта следующего года накопительная часть пенсии перейдет в Сбербанк.

Читайте также: