Заявление на перерасчет ндфл за прошлый год

Обновлено: 18.05.2024

Рассмотрим два варианта с наглядными примерами: когда сотруднику в течение всего налогового периода (то есть года) производятся выплаты в денежной форме и когда таких выплат не предполагается.

Пример № 1.

Сотруднику Потапенко Г. Н. в июне 2017 г. были начислены и выплачены отпускные за 2 недели отпуска на общую сумму 28 673,00 руб. Потапенко Г. Н. является резидентом РФ. Из начисленных отпускных был удержан и перечислен в бюджет НДФЛ 1600,00 руб. Вычеты по НДФЛ сотруднику не предоставляются.

Однако бухгалтером была допущена ошибка в расчете налога, поскольку сумма НДФЛ, подлежащая удержанию, должна быть равна 3727,00 руб. (28 673,00 руб. × 13%=3727,00 руб.). То есть налог с отпускных был удержан не в полном размере. Недочет в расчете бухгалтером был обнаружен 1 декабря 2017 г. Потапенко Г.Н. продолжает работать и получает доход в денежной форме по настоящее время.

В рассмотренной ситуации организации, как налоговому агенту, рекомендуется пересчитать суммы НДФЛ по сотруднику за период с июня 2017 г. по декабрь 2017 г. включительно и доудержать до конца налогового периода (то есть до конца 2017 г.) с денежных доходов сотрудника недостающую сумму НДФЛ 2127,00 руб. (к примеру, из заработной платы, премий, больничных и пр.) и перечислить ее в бюджет. Но при этом важно помнить, что общая сумма удерживаемого НДФЛ не должна превышать 50% от выплачиваемого в денежной форме дохода сотруднику (п. 4 ст. 226 НК РФ).

Далее, в связи с перерасчетом НДФЛ, нужно подать корректировочную декларацию 6-НДФЛ за полгода и 9 месяцев 2017 г., а до 2 апреля 2018 г. сдать декларацию 6-НДФЛ и справки 2-НДФЛ по итогам всего 2017 г.

Обратите внимание! доудержать налог можно с облагаемых доходов сотрудника в денежной форме только лишь в рамках текущего налогового периода. В 2018 г. удержания производить уже нельзя. Об этом свидетельствует Письмо ФНС РФ от 26.10.2016 № БС-4-11/20405@. То есть в описанном выше примере у бухгалтера есть возможность удержать недостающий НДФЛ в размере 2172,00 руб. с доходов Потапенко Г.Н. за декабрь 2017 г.

Что же касается взыскания пеней при несвоевременном удержании, то тут есть два мнения – ВАС РФ и ФНС РФ. Так, ВАС РФ в своем постановлении № 57 30.07.2013 г. разъясняет, что с налогового агента, который не удержал налог, могут быть взысканы пени. Однако ФНС РФ в своем письме № ЕД-4-2/13600 от 04.08.2015 г. утверждает следующее: в связи с тем, что перечисление НДФЛ за счет средств налогового агента не допускается, то и оснований для взыскания неудержанного налога с налогового агента нет, а значит, нет и оснований для взыскания пеней, то есть если НДФЛ работодателем не был удержан, следовательно, и пеней быть не должно.

Но поскольку мнения ВАС и ФНС расходятся, да и к тому же если неудержание НДФЛ не является обоснованным, то взыскание пеней налоговым органом с работодателя в случае несвоевременного удержания налога (как описано в примере 1) все-таки может быть допустимым.

Напомним, что пеня рассчитывается исходя из 1/300 действующей ставки рефинансирования, суммы задолженности по налогу и количества просроченных для оплаты дней.

Если налоговая инспекция выставит требование об уплате пеней и штрафов, то их обязательно нужно будет погасить, в противном случае можно ожидать блокировку расчетного счета организации.

Выплат больше не предполагается

По-другому нужно действовать, если в течение оставшегося налогового периода выплата доходов работнику в денежной форме больше не производилась.

Пример 2.

Сотруднику Романовой И. Д. 15 ноября 2017 г. был произведен расчет при увольнении (начислена и выплачена заработная плата за отработанные дни 20 500,00 руб. и начислена компенсация отпуска 12 650,00 руб.). Бухгалтер рассчитал сумму НДФЛ, подлежащую удержанию и перечислению в бюджет, в общем размере 2665,00 руб. Сумма, выплаченная на руки сотруднику, составила 30 485,00 руб.

Бухгалтер допустил ошибку – сумма НДФЛ была удержана только лишь из заработной платы Романовой И. Д., а с суммы компенсации не отгулянного отпуска НДФЛ не был удержан и в бюджет не перечислен.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

О возврате

Официально трудоустроенный человек каждый месяц делает налоговые отчисления. Это происходит без его участия – 13% с дохода сотрудника обязан перечислять работодатель. Часть этих средств налогоплательщик может вернуть. Возмещение НДФЛ возможно в нескольких случаях.

- Работник приобрел жилье либо земельный участок под застройку, соответственно может претендовать на имущественную льготу.

- Сотрудник оплатил дорогостоящее лечение или обучение и теперь вправе запросить компенсацию.

- Гражданин проходил курсы повышения квалификации, получал высшее, средне-специальное и любое другое образование.

Все вычеты производятся через налоговую службу.

Физлицо собирает необходимый пакет документов, а затем передает его в отделение ФНС по месту жительства. Налоговики проверят их и вынесут решение о возможности возмещения НДФЛ в заявленном объеме. Если налоговая служба удовлетворит запрос, деньги перечислят на указанные платежные реквизиты – в течение месяца после положительного решения вопроса. Если отклонит – человек получит письменное уведомление, в котором будут прописаны все основания для отказа.

Можно ли вернуть налог с зарплаты на работе и как это сделать

Перечень всех ситуаций, когда допустимо возмещение НДФЛ, указан в Налоговом кодексе РФ. Ежемесячно работодатель удерживает с дохода сотрудников 13% и перечисляет в виде налогов. В каких ситуациях физлицу полагается вычет?

- Работодатель удерживает налогов больше, нежели необходимо. Такое зачастую происходит по ошибке бухгалтера при начислении зарплаты.

- Сотрудник понес расходы, на которые полагаются налоговые вычеты (покупка недвижимости, оплата лечения и т.д.).

- Работник направил часть средств в пенсионный либо благотворительный фонды.

Кто возвращает НДФЛ, уплаченный в чрезмерном объеме? Здесь все зависит от обстоятельств. Удержанные средства может возместить как работодатель, так и налоговая инспекция.

Сумма, подлежащая возмещению, определяется категорией отчислений. К примеру, социальные льготы на несовершеннолетних детей составляют 1,4 тыс. рублей за одного, 3 тыс. рублей – за двух.

Для получения возврата требуется:

- доказать облагаемый доход;

- уплатить все налоги;

- удостовериться в праве претендовать на вычет;

- обратиться в инспекцию с пакетом документации.

Далее останется только дождаться решения уполномоченного органа.

Кто имеет право на возврат отчислений

Список категорий граждан, которые вправе претендовать на выплаты, не прописан на законодательном уровне. Однако, согласно порядку налогообложения, платить НДФЛ обязаны резиденты Российской Федерации. Следовательно, за возвращением могут обращаться все, кто исправно делал отчисления с дохода.

При этом в налоговом кодексе РФ предусмотрено освобождение от уплаты пошлин по определенным статьям доходов. К примеру, студенты, обучающиеся на очной форме и имеющие государственную стипендию, не смогут запросить возмещение НДФЛ. Разумеется, если у них нет иного официального источника заработка.

За что получают льготу

Причины, на основании которых физическое лицо может запросить возврат подоходного налога:

- особые условия трудовых и гражданско-правовых контрактов;

- приобретение дорогостоящих лекарств или оплата медуслуг;

- проведение сделок купли-продажи с недвижимостью;

- манипуляции с ценными бумагами и прочими финансовыми инструментами;

- оплата обучения, образовательных курсов.

В отдельных случаях на возмещение могут рассчитывать лица, которым присвоен специальный статус.

Разновидности компенсаций: как возвратить НДФЛ

Вычеты отличаются по характеру, сущности и специфике предоставления. В действующем НК РФ прописаны следующие категории:

- классические/стандартные;

- социальные;

- инвестиционные (распространяются на ценные бумаги и прочие финансовые инструменты);

- профессиональные.

Первые два – самые распространенные.

Стандартные

Прописаны в ст. 218 НК РФ. Сумма возмещения определяется категорией физического лица. Так, например, 3 тыс. рублей в месяц с уплаченных налогов полагаются:

- участникам ликвидации чернобыльской аварии (те, кто имеют инвалидность или перенесли серьезные заболевания, связанные с радиацией);

- ликвидаторам последствий ядерных испытаний;

- инвалидам Великой Отечественной войны;

- военнослужащим, получившим инвалидность во время службы в СССР.

На выплаты в 500 рублей каждый месяц могут рассчитывать:

- участники ВОВ, узники блокады Ленинграда, ветераны труда;

- граждане РФ, имеющие первую или вторую группу инвалидности;

- доноры, пожертвовавшие костный мозг;

- близкие родственники тех, кто погиб во время защиты СССР либо РФ;

- прочие лица, участвовавшие в военных операциях по решению власти.

При одобрении возмещения действует единственное правило – не более одного на человека. Если же у гражданина есть основания претендовать сразу на несколько вычетов, выбирается тот, по которому назначен больший размер.

Социальные

Это еще одна разновидность налоговых льгот, прописанная в статье 219. Претендовать на возврат НДФЛ можно в следующих случаях:

- недавние пожертвования в благотворительные фонды и организации;

- оплата договорной формы обучения;

- погашение счетов по дорогостоящему лечению;

- приобретение лекарственных препаратов;

- дополнительные взносы в негосударственные пенсионные фонды;

- покупка страхования жизни;

- накопительные отчисления на пенсию;

- прохождение курсов повышения квалификации.

Порядок и правила возврата подоходного налога с заработной платы за год – как вернуть 13 процентов

Предусмотрено два варианта подачи заявлений: при личном посещении ФНС и обращении к работодателю. В первом случае необходимо учитывать:

Также все бумаги может доставить доверенное лицо или законный представитель.

После рассмотрения обращения возмещена будет не вся сумма трат, а часть, пропорциональная сделанным налоговым отчислениям.

Какие документы готовить

Здесь все зависит от того, на какую категорию вычетов вы претендуете, поскольку каждая из них требует разных подтверждений. Для получения компенсации за дорогостоящие медикаменты, следует подготовить:

- чеки и квитанции о покупке;

- заполненную декларацию;

- рецепты на лекарства, дополненные подписями и печатями лечащего врача.

Для получения стандартного/классического вычета, касающегося ребенка, необходимо предоставить:

- детское свидетельство о рождении;

- заполненное заявление (образец можно найти в интернете);

- документ, удостоверяющий личность родителя;

- справки о том, что ребенок учится на очном отделении (если форма договорная, прикрепите чеки об оплате);

- свидетельство о заключении брака (если имеется).

Весь пакет передается работодателю, а он уже направляет необходимые сведения в уполномоченные органы.

Если вычет оформляется в связи с инвалидностью или особым статусом, требуется предоставить справки это подтверждающие.

Как можно вернуть подоходный налог в 13 процентов по 2-НДФЛ на детей: все о возврате зарплаты

Выплата оформляется на всех членов семьи, не достигших восемнадцатилетнего возраста. Если ребенок учится на очной форме, то вычет продолжает действовать и после наступления совершеннолетия. Итоговая сумма льготы определяется количеством детей.

Чтобы затребовать такую компенсацию, надо подать в бухгалтерию (по месту работы) все необходимые документы и заявление.

Для получения субсидии, заявитель должен соответствовать определенным критериям:

- быть официально трудоустроенным;

- иметь на попечении несовершеннолетнего (либо учащегося на очной форме обучения);

- делать все необходимые налоговые отчисления.

Лимит, подлежащий возврату, – не более 350 тыс. рублей в год.

Как получить имущественное возмещение

Если сумма одобрена налоговой службой, то работодатель просто не удерживает с зарплаты 13% НДФЛ. В том случае, когда налог уже уплачен в полном объеме, он возвращается из бюджета.

Расходы на приобретение собственного жилья государство компенсирует. Чтобы получить компенсацию, необходимо:

- проверить есть ли основания для возврата;

- собрать пакет документов;

- рассчитать сумму, которая должна быть возмещена;

- выбрать вариант для начисления наличности;

- передать всю документацию в инспекцию.

Как вернуть социальный налоговый вычет с заработной платы

Возврат денежных средств на обучение, страхование или лечение предоставляются ровно с того месяца, когда сотрудник принес заполненное заявление, подкрепленное уведомлением из инспекции. Изначально доход гражданина уменьшается на сумму НДФЛ, а затем остаток переносится на следующий месяц.

Бланки-уведомления требуется брать после каждого расхода. В течение года их может быть несколько. Например, потратились на стоматолога – подготовили соответствующее заявление. Оплатили образовательные курсы – снова подали документацию, чтобы избежать обязательной уплаты отчислений. Единственный нюанс – необходимо следить за лимитом, который составляет 120 тыс. рублей (без учета трат на обучение детей или лечение).

Сроки возврата подоходного налога: как вернуть и получить налоговый вычет 13 процентов с зарплаты

Порядок начисления НДФЛ регламентирован законодательством Российской Федерации. В соответствии с ним налоговик должен провести процедуру камеральной проверки, цель которой – установить факт излишних уплат. По окончании проверки инспектор уведомляет налогоплательщика о принятом решении. В случае положительного исхода физическому лицу обязуются выплатить денежные средства.

Срок возврата прописан в статье 78 Налогового кодекса РФ. Деньги зачисляются на счет, указанный в заявлении, в течение 30 дней с момента подачи. Таким образом, общий срок (с учетом проведения проверки) составляет четыре месяца. Даже если самостоятельно передать заявку в ИФНС, прикрепив к ней декларацию, время рассмотрения не будет уменьшено: все равно придется ждать четыре месяца.

В итоге

Если работник исправно платит НДФЛ, у него появляется право на определенные налоговые вычеты. К примеру, он приобрел недвижимость, оплатил образование ребенка или операцию для родственника. Предусмотрено два способа возвратить уплаченные деньги.

- Подождать год (все это время исправно платить налоги), а затем подать заявление, подготовить пакет документов, в том числе заполнить декларацию, и ожидать решения.

- Не ждать год, а обратиться к работодателю, чтобы он не удерживал из зарплаты НДФЛ. Но прежде необходимо получить уведомление о возможности начисления вычета от ФНС.

Как вернуть и забрать 13% от зарплаты? Необходимо соответствовать нескольким критериям. Во-первых, быть официально трудоустроенным, работать по трудовому договору. Во-вторых, исправно выполнять свои обязанности налогоплательщика, уплачивая с дохода 13%. В-третьих, обладать правом на возврат в текущем календарном году. В-четвертых, иметь на руках документ, подтверждающий, что налоговая одобрила ваш запрос на вычет.

Как вернуть (зачесть) переплату по НДФЛ организации – налоговому агенту? Каков порядок возврата налога, который излишне удержан с доходов физического лица и перечислен в бюджет? В каком порядке возвращается (зачитывается) переплата по НДФЛ, возникшая по другим причинам?

Сотрудники контролирующего органа выпустили Письмо от 06.02.2017 № ГД-4-8/2085@, в котором дали разъяснения по вопросу зачета (возврата) излишне уплаченных сумм НДФЛ. В этом письме чиновники обратили внимание на то, что порядок возврата (зачета) излишне уплаченного НДФЛ зависит от того, признаются ли данные суммы самим налогом. В статье рассмотрим эти разъяснения более подробно.

Вначале напомним, что согласно пп. 1 п. 3 ст. 24 НК РФ налоговые агенты обязаны правильно и своевременно исчислять, удерживать из денежных средств, выплачиваемых налогоплательщикам, и перечислять в бюджетную систему РФ на соответствующие счета Федерального казначейства налоги.

Также налоговыми агентами для целей применения указанной главы признаются российские организации, которые перечисляют суммы денежного довольствия, денежного содержания, заработную плату, иное вознаграждение (другие выплаты) военнослужащим и лицам гражданского персонала (федеральным государственным гражданским служащим и работникам) Вооруженных Сил РФ (п. 7.1 ст. 226 НК РФ).

Удержанный НДФЛ необходимо перечислить в бюджет в сроки, которые установлены п. 1, 2 ст. 223, п. 6 ст. 226 НК РФ (письма Минфина РФ от 01.02.2017 № 03 04 06/5209, от 25.07.2016 № 03 04 06/43463, 03 04 06/43479, ФНС РФ от 26.05.2014 № БС-4-11/10126@).

Отметим, п. 9 ст. 226 НК РФ установлено, что уплата налога за счет средств налоговых агентов не допускается. Следовательно, перечисление в бюджет суммы, превышающей сумму фактически удержанного из доходов физических лиц НДФЛ, не является уплатой налога.

Таким образом, НДФЛ, перечисленный в бюджет раньше срока выплаты дохода, сотрудники налоговой не признают налогом. В этом случае обязанность налогового агента по перечислению НДФЛ не является исполненной. Соответственно, организация – налоговый агент обязана заново уплатить налог в полной сумме. Такие разъяснения представлены в письмах Минфина РФ от 16.09.2014 № 03 04 06/46268, ФНС РФ от 06.02.2017 № ГД-4-8/2085@, от 29.09.2014 № БС-4-11/19714@. Кроме того, НДФЛ, уплаченный раньше срока, зачесть в счет предстоящих платежей не получится, его можно только вернуть из бюджета (Письмо ФНС РФ от 29.09.2014 № БС-4-11/19714@).

Как вернуть (зачесть) переплату по НДФЛ организации - налоговому агенту?

Согласно п. 7 ст. 78 НК РФ заявление о зачете или возврате излишне уплаченного НДФЛ может быть подано в течение трех лет со дня уплаты указанной суммы, если иное не предусмотрено законодательством РФ о налогах и сборах. Отметим, что порядок действий организации – налогового агента зависит от причины образования переплаты:

- НДФЛ был излишне удержан с доходов физического лица и перечислен в бюджет;

- переплата по НДФЛ возникла по другим причинам, например, из-за ошибки в платежном поручении или перечисления налога ранее даты уплаты НДФЛ в бюджет (там самым он не признается налогом).

Рассмотрим подробно порядок возврата НДФЛ в каждом из вышеуказанных случаев.

Порядок возврата ндфл, который излишне удержан с доходов физического лица и перечислен в бюджет.

Ситуация, когда организация – налоговый агент излишне удержала НДФЛ с доходов физического лица и перечислила его в бюджет, может возникнуть, например, при предоставлении сотруднику имущественного или социального вычета не с начала года. В этом случае согласно п. 1 ст. 231 НК РФ излишне удержанная налоговым агентом из дохода налогоплательщика сумма налога подлежит возврату налоговым агентом на основании письменного заявления налогоплательщика. При этом организация обязана сообщить нало-гоплательщику о каждом ставшем известным ему факте излишнего удержания налога и сумме излишне удержанного налога в течение 10 дней со дня обнаружения такого факта.

Обратите внимание:

Возврат суммы налога налогоплательщику в отсутствие налогового агента (например, в случае ликвидации организации) либо в связи с перерасчетом по итогам налогового периода в соответствии с приобретенным им статусом налогового резидента РФ производится налоговым органом, в котором он был поставлен на учет по месту жительства (месту пребывания), а не организацией – налоговым агентом (п. 1 и 1.1 ст. 231 НК РФ).

Возврат сотруднику-налогоплательщику излишне удержанной суммы налога производится организацией – налоговым агентом за счет сумм этого налога, подлежащих перечислению в бюджетную систему РФ в счет предстоящих платежей как по указанному налогоплательщику, так и по иным налогоплательщикам, с доходов которых налоговый агент удерживает налог, в течение трех месяцев со дня получения налоговым агентом соответствующего заявления налогоплательщика. Такой возврат может производиться только путем перечисления денежных средств на счет налогоплательщика в банке, указанный в его заявлении (ст. 231 НК РФ, письма ФНС РФ от 18.07.2016 № БС-4-11/12881@, Минфина РФ от 16.05.2011 № 03 04 06/6-112 (п. 2)).

Приведем примеры возврата излишне удержанного и перечисленного в бюджет НДФЛ.

Если сумма предстоящих платежей по ндфл больше, чем сумма, которую надо вернуть сотруднику.

Пример 1.

20.02.2017 сотрудник подал заявление о возврате излишне удержанной суммы НДФЛ в размере 23 000 руб. Сумма налога, подлежащая перечислению в бюджет со всех выплаченных организацией физическим лицам доходов, составила:

– на 10.03.2017 – 18 000 руб.;

– на 10.04.2017 – 18 000 руб.

Как в этом случае зачесть НДФЛ?

Как уже было сказано, сначала необходимо перечислить сумму излишне удержанного НДФЛ на счет сотрудника, указанный в заявлении о возврате. Затем на сумму возвращенного налога нужно уменьшить сумму текущих платежей по НДФЛ, исчисленному с выплат всем физическим лицам, получившим от организации доходы, пока полностью не будет зачтена возвращенная сумма.

Вся сумма излишне удержанного с доходов сотрудника налога в размере 23 000 руб. перечислена на его карту в день выплаты зарплаты – 10.03.2017. Часть возвращенного налога в размере 18 000 руб. организация зачтет в уменьшение НДФЛ, подлежащего перечислению 10.03.2017. Таким образом, перечислять НДФЛ в бюджет 10.03.2017 организация не будет.

На оставшуюся часть возвращенного сотруднику НДФЛ в размере 5 000 руб. (24 000 - 18 000) организация уменьшит НДФЛ, подлежащий перечислению 10.04.2017. В итоге в бюджет организация заплатит налог в сумме 13 000 руб. (18 000 - 5 000).

Пример 2.

20.02.2017 сотрудник представил заявление о возврате излишне удержанной суммы НДФЛ в размере 63 000 руб. Сумма налога, подлежащая перечислению в бюджет со всех выплаченных организацией физическим лицам доходов, равна:

– на 10.03.2017 – 18 000 руб.;

– на 10.04.2017 – 18 000 руб.;

– на 10.05.2017 – 18 000 руб.

Как в данном случае зачесть НДФЛ?

Из условий примера следует, что сумма подлежащего возврату сотруднику НДФЛ больше предстоящих платежей по этому налогу, так как излишне удержанный НДФЛ необходимо вернуть в течение трех месяцев со дня получения налоговым агентом соответствующего заявления налогоплательщика. В данном случае за возвратом излишнего НДФЛ организация должна обратиться в свою налоговую инспекцию. Для этого в течение 10 рабочих дней со дня получения от работника заявления о возврате излишнего НДФЛ организации нужно представить в налоговую инспекцию (п. 1 ст. 231 НК РФ, Письмо ФНС РФ от 20.09.2013 № БС-4-11/17025):

1) заявление о возврате излишне удержанной суммы налога;

2) выписку из налогового регистра по НДФЛ за период, когда налог был излишне удержан;

3) справку 2-НДФЛ на это лицо за период, когда был излишне удержан налог. Если организация обращается за возвратом НДФЛ, излишне удержанного в прошлые годы, нужно представить две справки: первичную и исправленную;

4) документы, подтверждающие излишнее перечисление налога (например, платежное поручение, выписку).

В течение месяца со дня подачи этих документов контролирующий орган должен вернуть переплату по НДФЛ на расчетный счет организации (п. 6 ст. 78 НК РФ).

Если налоговый агент не вовремя перечислил излишне удержанный ндфл сотруднику.

Итак, если возврат излишне удержанной суммы налога осуществляется налоговым агентом с нарушением срока, установленного ст. 231 НК РФ (в течение трех месяцев со дня получения налоговым агентом соответствующего заявления налогоплательщика), налоговый агент на сумму излишне удержанного налога, которая не возвращена налогоплательщику в установленный срок, обязан начислить проценты, которые также подлежат уплате налогоплательщику, за каждый календарный день нарушения срока возврата.

К сведению:

Процентная ставка принимается равной ставке рефинансирования ЦБ РФ, действовавшей в дни нарушения срока возврата.

Если сумма ндфл, которую необходимо перечислить в бюджет, меньше той, которую нужно вернуть сотруднику.

Если суммы налога, подлежащей перечислению налоговым агентом в бюджетную систему РФ, недостаточно для осуществления возврата налогоплательщику излишне удержанной и перечисленной в бюджетную систему РФ суммы налога в срок, установленный ст. 231 НК РФ, налоговый агент в течение 10 дней со дня подачи ему налогоплательщиком соответствующего заявления направляет в налоговый орган по месту своего учета заявление о возврате налоговому агенту излишне удержанной им суммы налога.

Кроме заявления организация – налоговый агент должна представить в налоговый орган выписку из регистра налогового учета за соответствующий налоговый период и документы, подтверждающие излишние удержание и перечисление суммы налога в бюджетную систему РФ.

Далее возврат налоговому агенту перечисленной в бюджетную систему РФ суммы налога осуществляется налоговым органом в порядке, предусмотренном ст. 78 НК РФ (подробно возврат по этой статье рассмотрим далее).

Обратите внимание:

До осуществления возврата из бюджетной системы РФ налоговому агенту излишне удержанной с доходов налогоплательщика и перечисленной в бюджетную систему РФ суммы налога налоговый агент вправе произвести такой возврат за счет собственных средств.

Порядок возврата переплаты ндфл, возникшей по другим причинам.

Согласно п. 1 и 2 ст. 78 НК РФ зачет сумм излишне уплаченных федеральных налогов и сборов, региональных и местных налогов производится по соответствующим видам налогов и сборов, а также по начисленным пеням. Зачет или возврат суммы излишне уплаченного налога осуществляется налоговым органом по месту учета налогоплательщика.

Пунктом 5 ст. 78 НК РФ предусмотрено, что зачет суммы излишне уплаченного НДФЛ в счет погашения недоимки по иным налогам, задолженности по пеням и (или) штрафам, подлежащим уплате или взысканию в случаях, предусмотренных НК РФ, производится налоговыми органами самостоятельно.

В силу п. 14 ст. 78 НК РФ правила, установленные данной статьей, распространяются на налоговых агентов, плательщиков сборов и ответственного участника консолидированной группы налогоплательщиков.

Сотрудники налогового ведомства, как уже было сказано, считают, что перечисление в бюджет суммы, превышающей величину фактически удержанного из доходов физических лиц НДФЛ, не является уплатой налога. Данная сумма рассматривается ими как денежные средства, ошибочно перечисленные в бюджет. В связи с этим контролеры могут вернуть налог налоговому агенту в порядке, установленном ст. 78 НК РФ, при условии что у такого налогового агента не должно быть задолженности по иным федеральным налогам. В этом случае налоговый агент вправе обратиться в налоговый орган с заявлением о возврате на расчетный счет суммы, не являющейся НДФЛ и ошибочно перечисленной в бюджетную систему РФ. Отметим, что факт ошибочного перечисления сумм по реквизитам уплаты НДФЛ, как и факт излишнего удержания и перечисления налога, подтверждается на основании выписки из регистра налогового учета за соответствующий налоговый период и платежных документов согласно абз. 8 п. 1 ст. 231 НК РФ.

Порядок зачета переплаты ндфл, возникшей по другим причинам.

Что касается зачета излишне уплаченной суммы НДФЛ в счет будущих платежей по данному налогу, сотрудники контролирующего органа отметили, что согласно п. 9 ст. 226 НК РФ уплата налога за счет средств налоговых агентов не допускается. Следовательно, перечисление в бюджет суммы, превышающей сумму фактически удержанного из доходов физических лиц НДФЛ, не является уплатой налога.

Соответственно, как указали сотрудники налоговой инспекции, ошибочно перечисленную по реквизитам уплаты НДФЛ сумму можно зачесть в счет погашения задолженности по налогам соответствующего вида, а также в счет будущих платежей по иным налогам соответствующего вида. Под иными налогами понимаются федеральные налоги, за исключением НДФЛ.

Такие разъяснения представлены в Письме ФНС РФ от 06.02.2017 № ГД-4-8/2085@.

От редакции:

Отметим, что до этого письма налоговики указывали лишь на возможность возврата налоговому агенту суммы, не являющейся НДФЛ и ошибочно перечисленной в бюджетную систему РФ.

В новом же письме контролирующий орган уже допускает и зачет, в частности, в счет будущих платежей по иным налогам соответствующего вида.Таким образом, организациям, которые перечислили по реквизитам уплаты НДФЛ сумму, не являющуюся удержанным с доходов физических лиц налогом, можно будет зачесть данную сумму в счет будущих платежей по иным налогам соответствующего вида. Для этого необходимо подать в инспекцию соответствующее заявление.

К сведению:

Зачет (возврат) излишне либо ошибочно уплаченных сумм НДФЛ за период до 01.01.2016 осуществляется в порядке, описанном выше. Об этом также сказано в Письме ФНС РФ от 06.02.2017 № ГД-4-8/2085@.

В заключение обозначим следующее:

1) для возврата излишне удержанного с доходов физического лица НДФЛ организация – налоговый агент обязана письменно сообщить работнику об излишнем удержании налога. Сделать это нужно в течение 10 рабочих дней со дня, когда была обнаружена ошибка. Далее необходимо получить от работника заявление о возврате излишне удержанной суммы НДФЛ с указанием реквизитов банковского счета для перечисления денег. Вернуть НДФЛ наличными денежными средствами нельзя. Подать такое заявление работник должен до истечения трехлетнего срока со дня уплаты в бюджет излишне удержанного налога;

2) если сумма подлежащего возврату сотруднику НДФЛ больше предстоящих платежей по данному налогу (излишне удержанный НДФЛ необходимо вернуть в течение трех месяцев со дня получения налоговым агентом соответствующего заявления налогоплательщика), организация должна обратиться в налоговую инспекцию с соответствующим заявлением и подтверждающими документами (например, с платежным поручением, выпиской). После этого в соответствии с п. 6 ст. 78 НК РФ в течение месяца со дня подачи таких документов контролирующий орган должен вернуть переплату по НДФЛ на расчетный счет организации;

3) если организация ошибочно перечислила по реквизитам уплаты НДФЛ сумму, не являющуюся удержанным с доходов физических лиц налогом, ее можно будет зачесть в счет будущих платежей по иным налогам соответствующего вида или вернуть в порядке, установленном ст. 78 НК РФ.

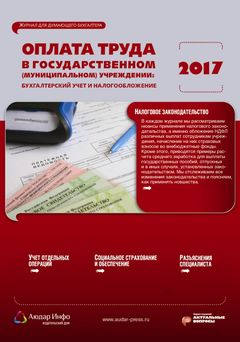

М.Н. Волкова, эксперт журнала

"Оплата труда в государственном (муниципальном) учреждении", апрель, 2017 год

Перерасчет зарплаты за прошлый период — это коррекция заработка работника в случае изменения условий оплаты труда или обнаружении счетной ошибки. Пересчитать выплаты можно только в определенных ситуациях.

Что говорит законодательство

Условия оплаты труда каждого наемного работника определяются в трудовом или гражданско-правовом договоре. Работодатель обязан производить выплаты, установленные в соглашении, в полном объеме и в оговоренный срок.

Если заработок был исчислен не в полном объеме или за работником числится переплата, то работодатель вправе произвести перерасчет. Причем недоплаченные деньги работодателю придется выплатить в любом случае. А вот переплату можно не взыскивать. Это решение принимает работодатель в индивидуальном порядке.

Законодательно установлены следующие основания для пересчета:

- счетная ошибка;

- вознаграждения, исчисляемые по итогам года;

- изменение условий труда по договору;

- повышение МРОТ;

- по решению суда;

- по решению комиссии по трудовым спорам;

- предписания инспекторов ГИТ;

- индексация заработка;

- простой, невыполнение норм труда или обязанностей;

- неотработанные авансы и отпуска.

Для каждого основания перерасчета предусмотрены свои особенности. За несоблюдение требований на перерасчет зарплаты за прошлые месяцы предусмотрена ответственность.

Изменения в условиях оплаты труда

Размер и порядок оплаты труда относятся к существенным условиям трудового соглашения. И при любой корректировке договоренностей работодатель должен не только отразить изменения в договоре. Также требуется пересчет зарплаты.

Зачастую изменения заработка производится в связи с повышением уровня оплаты труда в компании, повышением МРОТ или изменением системы оплаты труда в организации полностью. Во всех случаях работники должны быть уведомлены о предстоящих изменениях и перерасчете зарплаты в установленном порядке.

Сокращение уровня заработной платы проводят гораздо реже. Но обстоятельства могут сложиться и таким образом. При ухудшении условий оплаты труда работников должны уведомить об изменении размеров вознаграждения не менее чем за два календарных месяца. Такой же срок предусмотрен и для сокращения. Например, когда работника переводят с полной ставки на 0,75 или полставки.

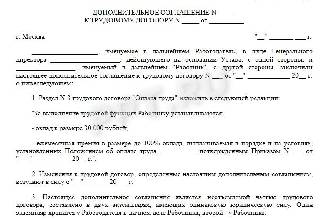

Коротко напомним, как оформить перерасчет заработной платы. Во-первых, требуется приказ или иное распоряжение руководителя об изменении условий оплаты труда. Затем новые правила и порядок расчета закрепляются в трудовом договоре с работником. К примеру, заключается дополнительное соглашение.

На основании правильно оформленной кадровой документации бухгалтер произведет перерасчет заработной платы сотрудника, условия оплаты труда которого изменились.

Ошибки в зарплатных расчетах

От ошибок не застрахован никто. Бухгалтер расчетного стола — не исключение. Поэтому ошибки в исчислении заработка сотрудников — дело распространенное. Как исправлять выявленный недочет, зависит от результата ошибки.

Если обнаружена переплата, то ситуация меняется кардинально. Работодатель может простить переплату подчиненному. Например, в счет поощрения за хорошую работу или по доброте своей душевной. Но также вправе и удержать излишек, издав приказ.

Требуется соблюсти ряд требований:

- Срок удержания не может превышать одного календарного месяца с момента ошибки.

- Работник должен оформить заявление на перерасчет заработной платы или письменное согласие на удержание.

- Допускается оформить возврат через кассу. То есть подчиненный возвращает излишек одной суммой сразу.

- Возможны частичные изъятия из заработка. Например, в размере 25% от зарплаты, до полного погашения переплаты. Определяется в заявлении работника на перерасчет зарплаты.

- Подчиненный вправе оспорить требования работодателя удержать переплату.

Согласие работника оформляется в виде документа.

Даже при письменном согласии подчиненного нельзя удержать из зарплаты сотрудника больше, чем установлено на законодательном уровне: перерасчет заработной платы ( статья ТК РФ № 137 ) не может превышать ограничений по максимальным размерам удержаний. Придется перенести часть изыскания на следующий месяц.

Счетной ошибкой следует считать арифметические недочеты при исчислении заработной платы. Также к ним относят и программные сбои при работе в специализированных бухгалтерских программах. А вот технические ошибки (например, ошибки при занесении данных в программу, использование в расчете неправильных данных), совершенные по вине работодателя, счетными не являются. Коррекция зарплаты по техническим ошибкам не производится.

Перерасчеты зарплаты по судебным решениям

Одно из оснований, по которым работодателю придется произвести перерасчет заработной платы за прошлый год, является решение суда или заключение иного уполномоченного органа. Например, решение государственной инспекции по труду или заключение комиссии по трудовым спорам.

Решение о пересчете заработка может быть принято как по инициативе работника, так и по требованию работодателя. Все зависит от обстоятельств. Например, если наниматель не выплатил заработок своевременно и в полном объеме, то подчиненный может добиться справедливости через суд.

Также и работодатель вправе потребовать удержать излишне перечисленные вознаграждения через суд. Например, если работник получил аванс, но не отработал его. Аналогичное обращение в суд может потребоваться, если работник отгулял отпуск за неотработанный полностью год.

Как выполнить пересчет

Единого порядка для пересчета не существует — все ситуации индивидуальны. Перечислим ключевые правила и рекомендации:

Удержать зарплату без письменного согласия подчиненного нельзя, вне зависимости от видов выплат и оснований к перечислению. Работник может оспорить любые действия нанимателя через суд.

Кадровое оформление

Все изменения в оплате должны быть задокументированы. В том числе и пересчеты. Оформление документов представим в сводной таблице.

Ошибка в расчетах

Приказ бухгалтерии произвести перерасчет заработной платы, подписанный руководителем.

Письменное согласие работника на удержание из заработка.

Заключение или решение судебного органа, комиссии по трудовым спорам или требование инспектора ГИТ.

Допускается оформить распоряжение об исполнении судебного решения.

Изменение условий оплаты труда

Приказ об изменении оплаты.

Дополнительное соглашение к трудовому договору.

Положение по оплате труда при изменении СОТ.

Уведомления работников об изменении оплаты (при уменьшении выплат).

Новое штатное расписание (при сокращении ставок).

Тарификационные списки и тарификации.

Приказ руководителя об увеличении МРОТ.

Дополнительное соглашение к трудовому договору.

Сроки и периоды давности для перерасчета

Пересчитать вознаграждения работников можно не всегда. Важно соблюдать сроки давности. Законодатели установили следующие ограничения:

- в отношении трудящихся допускается проводить пересчеты в течение всего срока действия трудового договора;

- если нужно произвести перерасчет заработной платы после увольнения, это допускается только в течение трех месяцев с момента расторжения трудового договора либо со дня, когда работник узнал о недоплате.

При нарушении трудовых прав у потерпевшей стороны есть всего три календарных месяца, чтобы обратиться в суд. Срок давности исчисляется с момента совершения правонарушения либо с момента, когда потерпевшая сторона узнала о нарушении прав.

Исковые сроки перерасчета заработной платы при недоплате по трудовым спорам могут быть увеличены, но только при уважительных причинах. Например, болезнь самого истца, несчастный случай, природный катаклизм либо заболевание близких родственников. Обстоятельства придется подтвердить документально.

Спорные вопросы и ситуации перерасчета зарплаты

Ответим на самые популярные вопросы о пересчете заработка.

1. Можно ли пересчитать доходы подчиненного за прошлые периоды?

Можно. Трудовое законодательство не ограничивает сроков пересчета. Но при наличии любых разногласий придется решать споры в судебном порядке.

2. Допускается ли перерасчет после увольнения?

Да, допускается. Работник вправе обратиться за пересчетом в течение трех месяцев с момента увольнения. Либо в течение трех месяцев со дня, в котором стало известно о недоплате.

3. Как пересчитать зарплату работающему пенсионеру?

По общим правилам. Для работающих пенсионеров не предусмотрено никаких исключений, ограничений и привилегий для перерасчета зарплаты.

4. Как быть с налогообложением?

Пересчитайте налоги и взносы в том расчетном периоде, в котором была выявлена ошибка либо осуществлен пересчет. При удержании суммы с подчиненного НДФЛ и страховые взносы подлежат уменьшению. Выявили недоплату — пересчитайте налоги, сборы и взносы в сторону увеличения.

5. Работодатель отказывается выплатить недоплату по зарплате, как быть работнику?

- обратитесь с письменным заявлением к работодателю;

- продублируйте заявление в профсоюзный комитет организации;

- если ответа или действий не последовало, обратитесь в трудовую инспекцию (лично, по почте, через интернет);

- обратитесь в суд с исковым заявлением о нарушении трудовых прав.

Работодатель несет административную ответственность за нарушение норм трудового законодательства. Размер штрафных санкций зависит от степени тяжести нарушения и срока давности проступка.

Как зачесть фиксированный авансовый платеж по НДФЛ патентному иностранцу задним числом?

Описание ситуации

Организация приняла на работу иностранца, работающего по патенту.

Он предоставил квитанцию об оплате авансового платежа по НДФЛ.

Организация отправила в ИФНС Заявление о подтверждении права на зачет авансов по НДФЛ.

Пока ответ от ИФНС не поступил, организация исчисляла, удерживала и уплачивала НДФЛ по ставке 13% с доходов этого работника.

Подтверждение права на зачет авансов по НДФЛ пришло от ИФНС через несколько месяцев. Начиная с этого месяца организация исчисляет НДФЛ по ставке 13%, но не удерживает его при выплате, а производит зачет НДФЛ за счет авансовых платежей, если НДФЛ не превышает сумм авансовых платежей. И удерживает сумму превышения НДФЛ свыше авансового платежа.

Суммы НДФЛ несколько месяцев, пока не поступило подтверждение от ИФНС, получаются излишне удержаны. Какими документами в программе Бухгалтерия отразить возврат излишне удержанного НДФЛ?

Ответ разработчика:

(Вы можете самостоятельно адаптировать этот пример для Бухгалтерии предприятия):

Предположим сотруднику с января по апрель ежемесячно начислялось по 10 000 рублей, исчислялся налог 1 300 рублей. Вся зарплата за этот период выплачена, налог удержан и перечислен.

1. Регистрируем авансовый платеж

2. Отражаем возврат ранее излишне удержанного налога

3. Вручную указываем сумму зачета по НДФЛ в Начислении зарплаты

В документе начисления зарплаты текущего месяца при автоматическом заполнении на вкладке Корректировка выплаты окажется сумма из документа возврата налога, на вкладке НДФЛ необходимо вручную указать зачитываемую сумму налога с учетом ранее излишне удержанного.

В ведомости на выплату зарплаты за текущий месяц сумма будет заполнена с учетом возвращаемого налога.

4. Выравниваем ранее удержанный и перечисленный НДФЛ

Поскольку ранее налог был излишне удержан и перечислен, есть два варианта развития событий:

1. возвращать этот налог

2. каким-то образом учесть перечисленный ранее за этого сотрудника налог в счет уплаты налога за других сотрудников.

Это можно сделать документами Операция учета НДФЛ

В первом случае потребуется только первый документ, во втором случае оба.

В итоге в расчетных листках увидим картину как на рисунке ниже, старые месяцы остались неизмененными, в текущем месяце отражен зачет и возврат ранее излишне удержанного налога.

Читайте также: