Втб брокер реквизиты для налоговой

Обновлено: 16.05.2024

Стоит ли открыть брокерский счет или ИИС в ВТБ Брокер в этом году? В данной статье мы рассмотрим тарифы на брокерское обслуживание, нюансы открытия счета, способы пополнения/снятия средств.

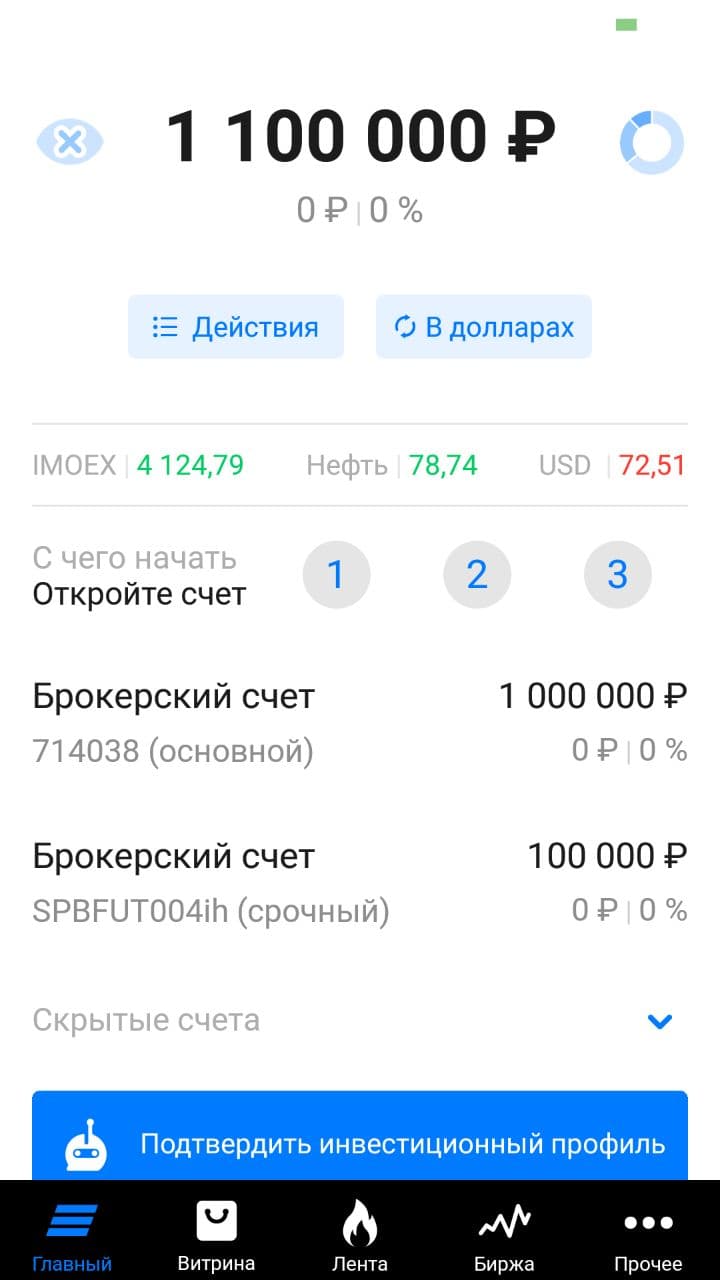

Брокер ВТБ считается неплохим вариантом, чтобы начать долгосрочное инвестирование, а также местом для открытия инвестиционного портфеля на фондовом рынке. Через приложение ВТБ мои инвестиции можно покупать на бирже ценные бумаги как отечественного, так и зарубежного типа. При этом покупку можно совершать на обычный брокерский счет, так и на ИИС. Клиентам сотрудничающим с ВТБ доступны акции на Мосбирже и зарубежных площадках, от облигаций до БПИФов. О каких особенностях сотрудничества нужно помнить, рассмотрим далее.

Открытие счета

Кроме классического варианта − похода в офис, открывать можно через интернет-банк или напрямую через ВТБ инвестиции. Процесс через приложение не сложный, все прошло без проблем. Единственное что доступ к СПб бирже был предоставлен не сразу, то есть доступ к покупке иностранных акций не закрыт. Нужно было позвонить в техническую поддержку, менеджер описал ситуацию и через день все работало.

Если верить ситуации и отзывам клиентов, открытие счета не всегда проходит гладко. И даже часто пользователям приходится посещать офис для открытия счета в ВТБ инвестициях. Для всех это не самый удобный вариант, кроме этого нужно отметить, что не все офис имеют возможность предоставлять такую услугу. ВТБ привилегии − это офисы, расположенные далеко не во всех районах городов, поэтому такой вариант практичный не для каждого клиента.

Важно брать во внимание, что дополнительные действия можно совершать исключительно через офис. Здесь даже в отличие от Сбербанка, Тинькофф, вы сможете не все опции совершать удаленно, нужен офис привилегия ВТБ. Квик бесплатный, но если он вам нужен, два раза минимум потребуется посетить офис.

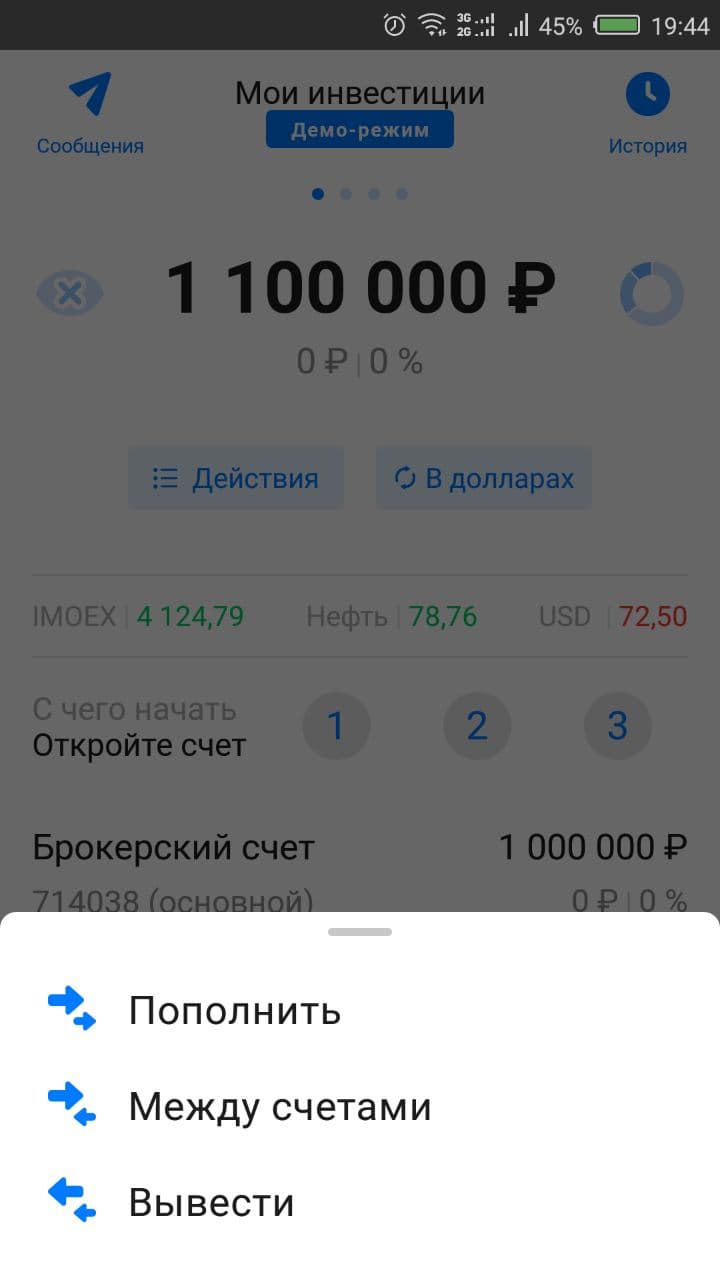

Пополнение счета

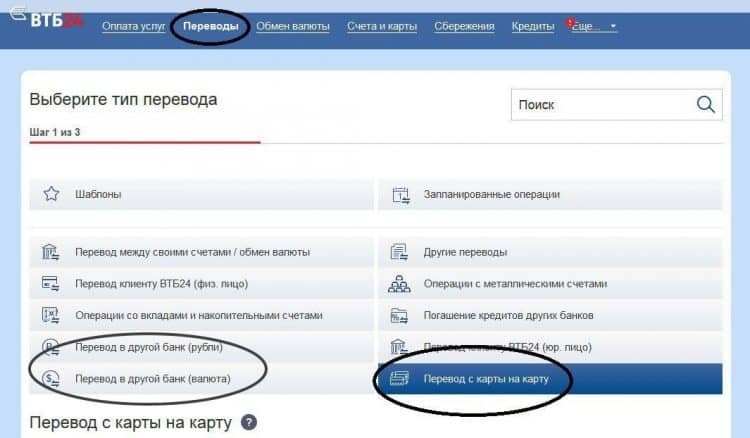

Существует четыре варианта:

- ВТБ интернет-банк − если являетесь клиентом, в таком случае нет комиссионных издержек, деньги приходят быстро;

- межбанковский перевод, с другого банка. Комиссии нет, но перевод может занять до 3 рабочих дней;

- пополнение с карты любого банка через приложение. Есть комиссия;

- касса банка − валюта бесплатна в любых объемах, а в рублях до 30 тыс. рублей есть комиссия, свыше данной суммы комиссии нет.

Вывод средств

Сделать этого можно через ВТБ инвестиции кабинет. Потребуется указать счет, куда будут выводиться деньги, это могут быть внешние реквизиты. ВТБ пишет, что деньги приходят на счет, на следующий рабочий день до 18.00 по МСК, нужно брать в расчет режим торгов:

- акции, облигации торгуются в режиме Т+2;

- облигации федерального займа Т+1.

В приложении, когда вы продали активы, уже будет указана сумма, получена от продажи. Бирже нужно от 1 до 2 рабочих дней для завершения операции. Учтите это если вам нужно быстро вывести деньги. Также нужно обратить внимание, что если вы покупали или продавали валюту через брокерский счет, то если вы будете выводить сумму свыше 300 тыс. рублей может возникнуть комиссия 0,2%, но ее можно избежать, если деньги на брокерском счете отлежаться после совершения операции в течение 15 рабочих дней.

Когда есть счет в банке ВТБ и хотите обналичить средства, потребуется интернет-банк и карта ВТБ. Здесь есть момент − сотрудники банка будут рекомендовать мультикарту, комиссия за обслуживание 300 рублей в месяц, если вы пользовались картой. Но, можно оформить пакет услуг базовый, в рамках которого вам откроют три мастер счета в рублях, доллар, евро. И вы получите 1 бесплатную моментальную карту, по ней можно снимать наличные в банкоматах ВТБ, без комиссии лимит 100 тыс. рублей в день, и 600 тыс. в месяц, и также можно снимать через кассу, лимитов нет.

Доступные инструменты

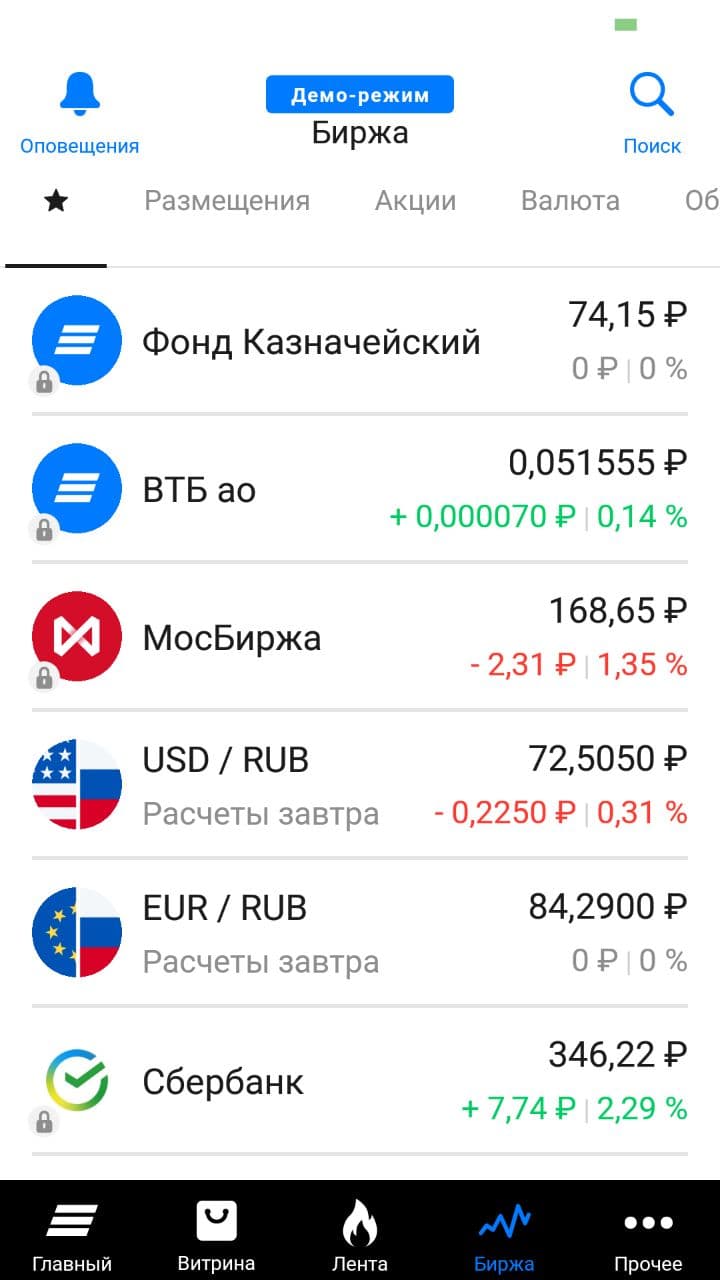

Какие инструменты доступны через приложение ВТБ Инвестиции? Линейка широкая, кроме классических акций, облигаций можно купить еврооблигации (даже в евро), есть доступ к покупке акций через СПБ биржу, есть срочный рынок (фьючерсы, опционы), можно продавать валюту. Можно приобретать валюту не полным лотом, операция мгновенна, также можно делать прямой обмен евро на доллары. Еще можно покупать ETF и биржевые ПИФы непосредственно в валюте. Есть приложение стакан, доступны для выставления стопы и тейк-профит.

ИИС в ВТБ

С декабря 2019 года стало возможным покупать на ИИС иностранные активы, валюты. ВТБ не требует пополнять счет при открытии. Из преимуществ можно отметить перевод дивидендов на банковский счет, для того чтобы потом их забрасывать на ИИС, для повышения доходности. При закрытии ИИС можно переводить активы на брокерский счет.

Через приложение ВТБ предлагает подключить робоинвайзер от 1 тыс. долларов на счете. Портфель можно составить самостоятельно, учтите, что робоинвайзер работает с лета 2019 года, и отсутствует статистики по результативности.

ВТБ предлагает подключить услугу персонального советника. Услуга не всегда актуальна и эффективна. ВТБ двигает свои биржевые ПИФы, у брокера есть 5 штук, и продает без комиссионных издержек.

ВТБ инвестиции тарифы

По умолчанию всем присваивается новый тариф − мой онлайн. По которому комиссия брокера за сделки 0,05% от суммы. Комиссия биржи за сделки 0,01% от суммы, и комиссия за обслуживание 0 рублей ежемесячно. 150 рублей оплата возникает, если вы подаете заявки голосом или в офисе. Этот тариф считается самым адекватным приложением на рынке.

Следует понимать, что ВТБ поставил за цель увеличить клиентскую базу, поэтому привлекает выгодными тарифами.

Есть тариф инвестор стандарт, который подходит для тех, кто совершает редкие сделки, но на большие объемы. Комиссия пониже 0,04% за сделки, за сделки бирже 0.01% и 150 рублей в месяц, если была заключена минимум 1 сделка.

Третий тариф − профессиональный стандарт. Комиссия зависит от дневного оборота.

Минусы ВТБ

Теперь рассмотрим недостатки ВТБ инвестиции, о которых говорят пользователи.

- Открытие счета. Несмотря на то, что это крупный банк, сотрудники не обладают должным уровнем компетенции. Инфраструктура не самая мобильная, быстрая, поэтому есть существенные недостатки.

- Техническая поддержка работает сносно. Робот-чат работает некорректно.

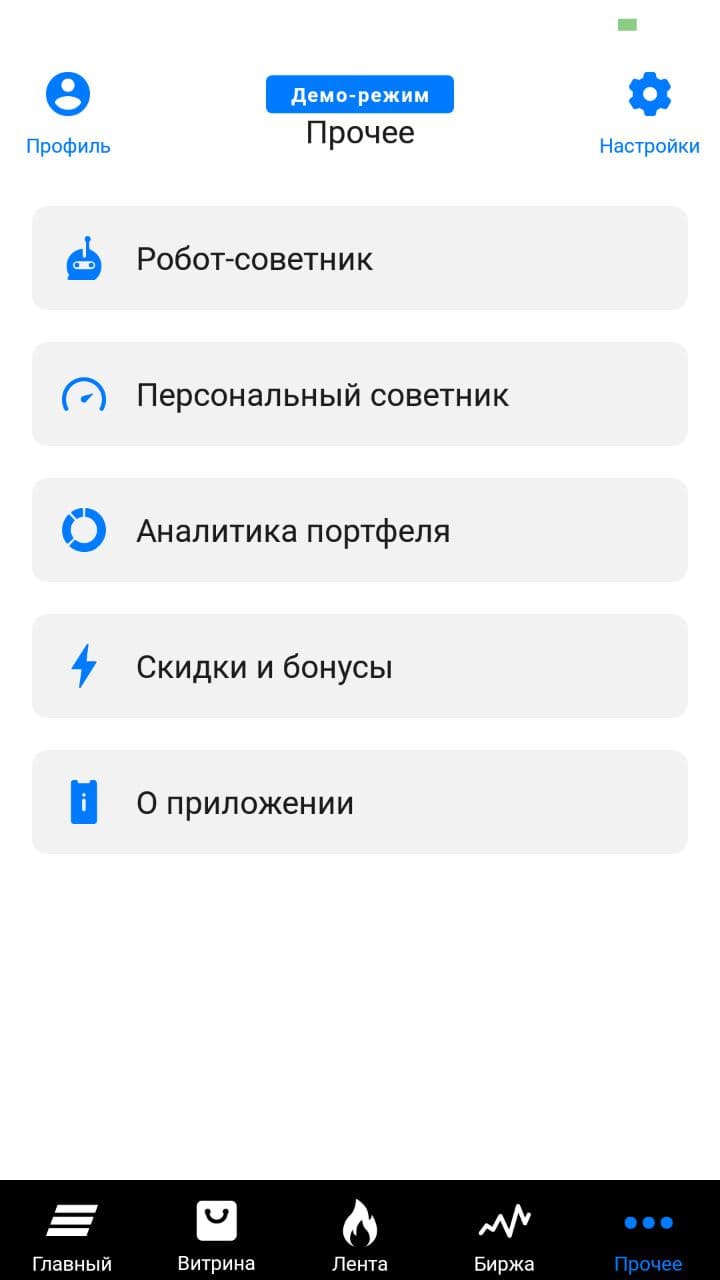

Обзор приложения

По функционалу софт нормальный, если сравнивать с другими приложениями от брокеров. Рассмотрим функционал, портфель показывает текущий портфель, если кликнуть на кошелек, можно провести необходимую операцию: перевод, вывод/ввод.

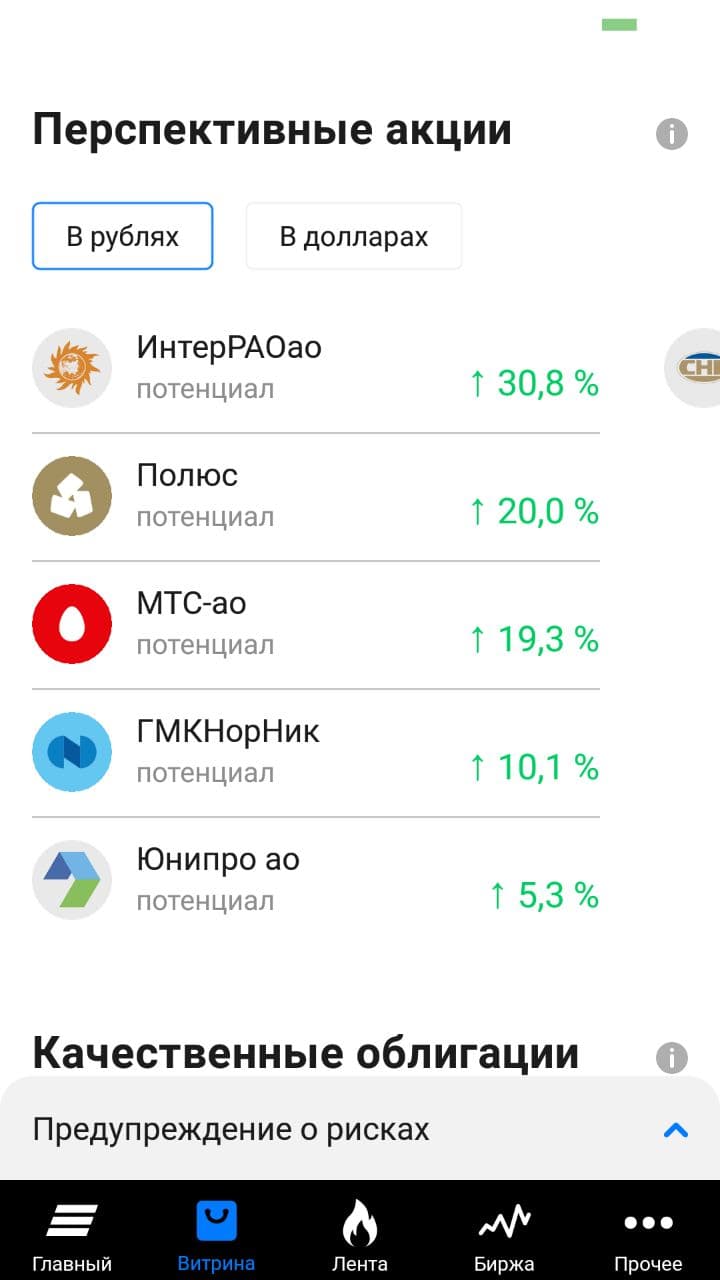

Касательно портфеля, если открыть фондовый рынок можно заметить какие именно инструменты лежат в нем. Есть валюта, активы: акции, облигации, ETF-фонды. Есть график выплаты купонов, что очень удобно. Далее если кликнуть на нижнее меню на лампочку, откроются идеи для инвестиций. При желании их можно отфильтровать. Будьте крайне аккуратными с идеями.

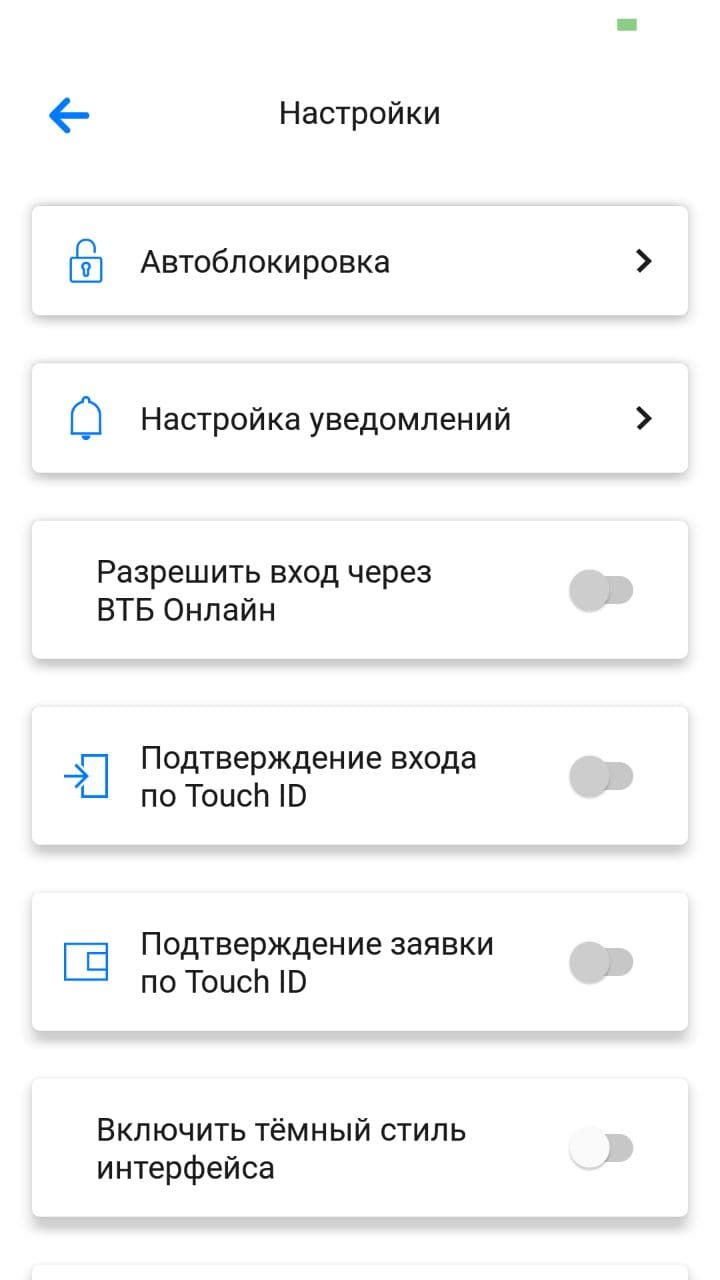

Далее значок чата, это виртуальный помощник. Лупа − это перечень доступных активов и котировок. Если нажать на три точки, здесь дополнительно откроются опции, настройки, подключение роботов, управление уведомлениями.

Если открыть акцию карточки, будет представлен график, в виде линейного, свечного. Не очень удобно, что ТФ по графику 1 год, больше историю посмотреть нельзя. Далее указывается секция, указывается стоимость текущая, изменяемая, все наглядно, история дивидендных выплат, есть палочка настроения трейдеров. Через настроение трейдеров можно перейти на стакан. В процессе покупки выставляйте не рыночную стоимость, а собственную. Если вы покупаете неликвидные инструменты, получается не самая выгодная цена операции.

Если коротко подбивать итог, можно сказать что ВТБ не самый худший вариант, но, несмотря на это, стремится, есть к чему. Приложение выполнено не самым идеальным образом, особенно если говорить о функционале и дизайне софта. При этом тарифные планы и условия сотрудничества неплохие.

Куда отправлять, если нужно и что делать, если не знаешь реквизитов ВТБ

Этот банк начал свою работу еще со времен Советского Союза. Далеко не каждое кредитного учреждение современной России сохранила историю и продолжила существовать даже после распада государства СССР. Простой пример такого банка – ВТБ. За последние 10-15 лет эта финансовая организация набрала серьезные обороты и начала понемногу вытеснять банки-кредиторы с экономической арены страны. Дорогие контракты с самыми влиятельными банковскими партнерами РФ, качественные услуги и неугасающий поток клиентов – все это можно сказать о ВТБ.

p, blockquote 1,0,0,0,0 -->

p, blockquote 2,0,0,0,0 -->

p, blockquote 3,0,0,0,0 -->

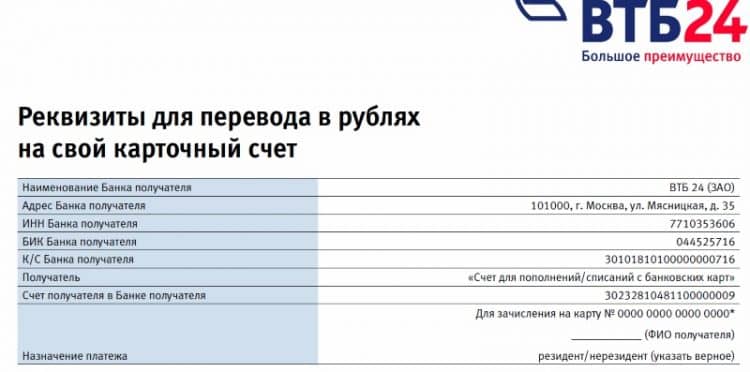

Реквизиты банка ВТБ Россия

Здесь следует сделать сразу же небольшую ремарку – реквизиты ВТБ – это не совсем то, о чем могут подумать многие. Номер карточки или лицевого счета какого-либо из клиентов вы сможете узнать в любом случае при получении денег или наоборот при их отправке.

p, blockquote 4,0,0,0,0 -->

Настоящие реквизиты ВТБ в прямом их понимании – это полные номера идентификации данного кредитного учреждения. К примеру, ИНН у ВТБ представляет собой небольшой номер из нескольких цифр: 7702070139. Кроме этого, физическим лицам, которые работают с банковской документацией и напрямую сотрудничают с ВТБ, следует знать о том, что ВТБ – это акционерное общество, а не как, к примеру, Сбербанк – государственное учреждение.

p, blockquote 5,0,0,0,0 -->

p, blockquote 6,0,0,0,0 -->

Касаемо давно всех мучавшей аббревиатуре ВТБ – то это Внешний Торговый Банк, имеющий приставку ПАО, что обозначает Публичное акционерное общество, о чем, собственно мы уже и говорили.

p, blockquote 7,0,0,0,0 -->

Основной государственный регистрационный номер (ОГРН) ВТБ: 1027739609391.

p, blockquote 8,0,0,0,0 -->

SWIFT ВТБ представляет собой код VTBRRUMM.

p, blockquote 9,0,1,0,0 -->

Полное наименования банка: Акционерное общество ВТБ Банк с ИНН Кодом 7702070139.

p, blockquote 10,0,0,0,0 -->

Реквизиты Альфа Банка. Если рассматривать вариант перечисления средств на счет юридического лица, так вот оно не чем не отличается от перечисления физическим лицам.

p, blockquote 11,0,0,0,0 -->

Что такое КПП ВТБ

КПП любого кредитное учреждения – согласно самым правильным данным банковской экономики, это один из необходимых реквизитов для формирования финансовых документов. Причина остановки и ее код на учет кредитной организации предназначен для идентификации юридического лица, которое является налогоплательщиком. Он присваивается каждому юридическому лицу при регистрации его в налоговом органе.

p, blockquote 12,0,0,0,0 -->

p, blockquote 13,0,0,0,0 -->

Например, у ВТБ КПП представляет собой 667143002, однако, в разных филиалах данного кредитного учреждения, он может разительно отличаться, т.к. для каждого отделения ВТБ присваивается свой индивидуальный КПП.

p, blockquote 14,0,0,0,0 -->

Что такое корреспондентский счет ВТБ

Любое кредитное учреждение России и других стран должно открыть корреспондентский счет. Это делается, как правило, в разных отделениях Центрального банка. Благодаря этому реквизиту клиент имеет возможность узнать подробно о расчетах и реквизитах. Их предоставляет одна финансовая компания (банк) за счет какой-либо другой. Помимо этого его нужно будет указать в документах о платежах. Корреспондентский код составлен из цифр. Из них начальные три говорят о его типаже, последние в свою очередь соответствуют седьмой, восьмой и являются номером участника расчета.

p, blockquote 15,0,0,0,0 -->

p, blockquote 16,0,0,0,0 -->

Для того, чтобы максимально удобно осуществлять переводы частным лицам ВТБ, потребуется корсчет, который, конечно же, может разниться, как и в случае с КПП по разным регионам страны. Есть такой счет: 30101810145250000411 в Отделении от Главного управления Центробанка по ЦФВ в ЦФО. В городе Москва: 30232 8107 0000 2000004.

p, blockquote 17,0,0,0,0 -->

Корсчет в ГУ Центробанка РФ по ЦФО для малой и крупной индивидуальной предпринимательской деятельности, а также бизнеса вам пригодится такие цифры: 30101810700000000187.

p, blockquote 18,0,0,0,0 -->

Реквизиты ВТБ по-английски

Для осуществления поддержки связи и переводов с других стран, в особенности англоязычных клиентам потребуется знать реквизиты ВТБ на английском языке:

Что нужно для переводов в иностранной валюте в ВТБ

Branch N 2351 in Krasnodar

p, blockquote 20,0,0,0,0 -->

p, blockquote 21,0,0,0,0 -->

with PJSC VTB BANK, MOSCOW,

p, blockquote 22,0,0,0,0 -->

Branch N 2754 in Khabarovsk

p, blockquote 24,0,0,0,0 -->

p, blockquote 25,0,0,0,0 -->

with PJSC VTB BANK, MOSCOW,

p, blockquote 26,0,0,0,0 -->

p, blockquote 27,0,0,0,0 -->

VTB Bank (public joint-stock company)

p, blockquote 28,0,0,1,0 -->

Branch N 7806 in Saint-Petersburg

p, blockquote 29,0,0,0,0 -->

p, blockquote 30,0,0,0,0 -->

with PJSC VTB BANK, MOSCOW,

p, blockquote 31,0,0,0,0 -->

p, blockquote 32,0,0,0,0 -->

Что изменилось после объединений ВТБ и ВТБ24

Когда эти две коммерческих банковских организации объединились воедино, произошли некоторые изменения в реквизитах, хоть и незначительные. Ранее пользователь мог производить и осуществлять т.н. платежи по шаблону посредством Интернет-банка ВТБ или же используя мобильное приложение. Тогда все назначения по переводам сменялись сами по себе – автоматически.

p, blockquote 33,0,0,0,0 -->

Например, пользователям, которые закрывали задолженности по кредитам в любом другом кредитном учреждении или же которые переводили денежные средства на счет других финансовых организаций, необходимо сменить БИК, корсчет и название юридические лица в программах. Платежи по старым реквизитам были рабочими и действительны до конца июня 2018 года. После изменения вступили в силу, и использовать стало невозможно.

p, blockquote 34,0,0,0,0 -->

p, blockquote 35,0,0,0,0 -->

Теперь, когда шаблоны создавались для переводов между ВТБ и ВТБ24, одному из клиентов подтвердить их автоматическую смену, введя пароль из SMS от ВТБ. USB-токены, которые были предварительно заверены цифровой подписью, придется удалить и создать новые в онлайн банкинге или через app на вашем смартфоне или iPhone.

p, blockquote 36,0,0,0,0 -->

Единственное, за что не стоит переживать – это реквизиты и счета. Никаких изменений они не претерпели изменений, поэтому отправка денег пройдет в обычном режиме и ничего неординарного не произойдет.

p, blockquote 37,0,0,0,0 -->

Куда, звонить, если нужна подробная информация о реквизитах ВТБ

Если клиент желает узнать более точную информацию о реквизитах банка ВТБ, он всегда может позвонить в колл-центр ВТБ и получить подробную консультацию по данной теме.

Наша команда стремится помочь вам принимать более взвешенные финансовые решения. Мы придерживаемся строгой редакционной политики. Данная статья может содержать ссылки на финансовые продукты наших партнеров. Мы открыто говорим о том, как мы зарабатываем деньги. -->

- Высшее экономическое образование.

- 15 лет работы в банке.

- Независимый эксперт.

- Финансовый аналитик.

- Обладает сертификатами от ЦБ РФ. . Facebook. .

ВТБ Инвестиции – сервис для инвесторов и трейдеров от брокера ВТБ. Клиенты получают доступ к личному кабинету через сайт, мобильное приложение или торговый терминал QUIK_VTB. В чем особенности обслуживания в ВТБ Инвестиции, какие тарифные планы разработаны для пользователей, и как подключить личный кабинет, расскажет специалист сервиса Бробанк.ру.

- Брокер ВТБ Инвестиции

- Личный кабинет брокера ВТБ

- Возможности личного кабинета

- Разделы личного кабинета

- Система QUIK

- Мобильное приложение ВТБ Мои Инвестиции

- Пополнение счета

- Для самостоятельных инвесторов

- Робот-советник

- Тарифные планы в ВТБ Инвестиции

- Общие условия

- Когда списывается комиссия

- Как сэкономить на комиссиях брокера

- Преимущества ВТБ Инвестиции

- Для частных инвесторов

- Для трейдеров

- Для состоятельных клиентов

Брокер ВТБ Инвестиции

ВТБ банк – второй по величине банк в России после Сбера. Лицензию на оказание брокерских услуг компания получила в марте 2003 года. На август 2021 года ВТБ занимает второй место после Тинькофф по числу активных клиентов, которые проводят операции на Московской бирже.

Брокер постоянно улучшает сервис и привлекает новых инвесторов с помощью маркетинговых мероприятий, удобного интерфейса приложения и качественного обслуживания.

Все клиенты брокера получают доступ к Московской и Санкт-Петербургской бирже. Инвесторы со статусом квалифицированного могут выходить и на Внебиржевой рынок, где доступно более 10 000 инструментов, которые торгуются на ведущих зарубежных площадках: NASDAQ, NYSE, LSE, Hong Kong Stock Exchange и XETRA.

На брокерских счетах в ВТБ можно держать до 6 разных валют:

- доллары США;

- евро;

- швейцарские франки;

- фунты стерлингов;

- юани;

- российские рубли.

К основному брокерскому счету любой инвестор может открыть субсчет, который будет частью основного. Допускается открыть до 9 субсчетов под разные цели. Например, на одном вы можете копить деньги на машину, на другом формировать портфель для пассивного дохода, а на третьем собирать сумму на первоначальный взнос по ипотеке. Бесплатно открыть субсчет можно в мобильном приложении или в офисе банка ВТБ.

Личный кабинет брокера ВТБ

Личный кабинет ВТБ Инвестиции – это стандартный торговый терминал, где инвесторы могут проводить все операции на фондовой бирже. Запустить его можно в любом браузере, на любом устройстве с доступом в интернет. Все операции проходят в режиме реального времени. Чтобы пользоваться личным кабинетом, не нужны дополнительные настройки, также можно не устанавливать приложение, если, к примеру, пользуетесь чужим устройством.

Возможности личного кабинета

В личном кабинете клиентам ВТБ брокера доступны:

Разделы личного кабинета

Все опции в личном кабинете инвестора в ВТБ Инвестиции сгруппированы в 9 разделов:

Клиентам ВТБ Инвестиции доступны рекомендации робота-советника. Его можно подключить бесплатно. Также можно заказать услуги персонального советника – это реальный аналитик, который управляет капиталами на сумму 1 млрд рублей более 10 лет.

Система QUIK

ВТБ брокер предоставляет клиентам возможность проводить сделки на бирже через торговый терминал – QUIK_VTB. Это многофункциональная площадка, которая больше подойдет для активных трейдеров с онлайн-доступом к российским фондовым рынкам.

Основные преимущества терминала QUIK:

- доступ к торгам на фондовом и срочном рынке происходит через сертифицированные модули;

- интеграция с теханализом, архивами и базами данных, а также доступ к экспертным системам и системам учета пользовательских операций в режиме реального времени;

- прием и исполнение клиентских заявок в максимально сжатые сроки.

Доступ к терминалу ВТБ брокер предоставляет бесплатно. Система способна обрабатывать до 3 транзакций в секунду.

Чтобы начать торговать через QUIK ВТБ:

- заключите соглашение о брокерском обслуживании;

- скачайте терминал;

- запустите установочный файл;

- пройдите процедуру установки и генерации ключей доступа, после чего зарегистрируйте их в банке.

Начинающим инвесторам удобнее торговать через мобильное приложение, чем через профессиональный брокерский терминал. Но если хотите погрузиться в инвестиции и торговлю на бирже максимально глубоко, тогда QUIK – это ваш помощник.

Мобильное приложение ВТБ Мои Инвестиции

Если брокерский счет или ИИС уже открыт, скачайте мобильное приложение ВТБ Инвестиции. Оно доступно в App Store, App Gallery и Google Play. Либо отсканируйте QR-код по этой ссылке.

Пополнение счета

Для начала торговли через мобильное приложение ВТБ Мои Инвестиции переведите деньги на брокерский счет или ИИС, в зависимости от того на каком из счетов вы хотите формировать инвестиционный портфель.

Пополнить брокерский счет или ИИС в ВТБ можно тремя способами:

Для самостоятельных инвесторов

Если хотите инвестировать самостоятельно, в ВТБ Мои инвестиции вам больше всего будут интересны вкладки:

-

Витрина. Здесь публикуют подборки лучших ценных бумаг, собранные аналитиками ВТБ с учетом риска и доходности, а также фундаментальных показателей.

Через брокера ВТБ выгоднее менять валюту, чем в обменных пунктах или в онлайн-банке. Можно покупать и продавать доллары США и евро от 1 единице. У многих других брокеров минимальный лот – 1000 единиц, поэтому через них не удастся купить 10 долларов или 1050 евро.

Приложение ВТБ Инвестиции можно настроить под себя. Все установки сохранятся при следующем входе.

Робот-советник

Роботизированный советник ВТБ Брокера доступен всем клиентам независимо от тарифного плана. Его услуги входят в перечень обязательных и бесплатных опций. Робот поможет создать портфель на начальном этапе, а затем будет давать советы, какие действия предпринимать в управлении инвестициями.

После установления инвестпрофиля определите цель, под которую вы создаете портфель:

- крупная покупка;

- финансовая подушка;

- пенсия;

- просто инвестирование.

В зависимости от этого робот даст рекомендации по составу ценных бумаг. Не обязательно выполнять все полученные рекомендации, которые даст робовайзер. Можно вообще все отклонить и покупать только те акции и облигации, которые вы выбрали сами.

Робот-эдвайзер следит за всеми активами в инвестиционном портфеле, и время от времени будет давать рекомендации, что делать с бумагами. К примеру, докупить или продать те или иные активы.

После прохождения теста на определение инвестиционного профиля, робот советник рекомендует клиентам одну из 5 стратегий:

- ультраконсервативный – только облигации;

- консервативный – 70% облигации и 30% акции;

- умеренный – акции и облигации пополам;

- агрессивный – 70% акции и 30% облигации

- ультраагрессивный – только акции.

Портфели, собранные по рекомендациям робота, показывали историческую среднюю доходность до 10-20% годовых. Для оценки эффективности рекомендаций робовайзера аналитики ВТБ использовали сравнение стратегий с бенчмарком – портфелем, в котором активы находятся в таких же пропорциях, но с учетом индексов. К примеру, умеренный портфель сравнивают с портфелем, который состоит из 50% индекса акций и 50% индекса облигаций.

Помните, что прошлая доходность не гарантирует будущую, и чем более высокую прибыль вы хотите получить, тем выше риск просадки портфеля.

Тарифные планы в ВТБ Инвестиции

У ВТБ брокера 3 пакета обслуживания, в каждом из которых по два тарифных плана для начинающих и профессиональных инвесторов.

| Тип и название пакета | Комиссия брокера | Комиссия за сделки |

| Базовые | ||

| Мой онлайн | 0,05% | Бесплатно |

| Профессиональный стандарт | до 1 млн ₽ – 0,0472%; от 1 до 5 млн ₽ – 0,0295%; от 5 до 10 млн ₽ – 0,02596%; от 10 до 50 млн ₽ – 0,02124%; от 50 до 100 млн ₽ – 0,0195%; больше 100 млн ₽ – 0,015%. | Бесплатно, если нет сделок. 150 ₽ в месяц, от 1 сделки с ценными бумагами. Сделки с валютой и на срочном рынке не учитываются |

| Пакеты Привилегия | ||

| Мой онлайн привилегия | 0,04% от суммы | Бесплатно |

| Профессиональный привилегия | до 1 млн ₽ – 0,04248%; от 1 до 5 млн ₽ – 0,02714%; от 5 до 10 млн ₽ – 0,0236%; от 10 до 50 млн ₽ – 0,02006%; от 50 до 100 млн ₽ – 0,01825%; больше 100 млн ₽ – 0,01440%. | Бесплатно, если нет сделок. 150 ₽ в месяц, от 1 сделки с ценными бумагами. Сделки с валютой и на срочном рынке не учитываются |

| Пакеты Прайм | ||

| Мой онлайн прайм | 0,035% от суммы | Бесплатно |

| Профессиональный прайм | до 1 млн ₽ – 0,04248%; от 1 до 5 млн ₽ – 0,02596%; от 5 до 10 млн ₽ – 0,02242%; от 10 до 50 млн ₽ – 0,01888%; от 50 до 100 млн ₽ – 0,015%; больше 100 млн ₽ – 0,012% | Бесплатно, если нет сделок. 150 ₽ в месяц, от 1 сделки с ценными бумагами. Сделки с валютой и на срочном рынке не учитываются |

Общие условия

Единые условия для всех тарифов у брокера ВТБ Инвестиции:

| Условие | Тариф |

| Плата брокеру за сделки на срочном рынке | 1 рубль за контракт |

| Тариф за сделки на внебиржевом рынке | От 0,15% от суммы |

| Пополнение брокерского счета и ИИС | Бесплатно, кроме пополнения через приложение ВТБ Инвестиции с карт сторонних российских банков |

| Вывод средств | Бесплатно |

| Комиссия биржи за сделки с ценными бумагами | От 0,01% от суммы |

| Комиссия биржи за сделки с валютой по 1 у.е. | До 999 у.е. – 0,0015 %, но минимум 1 рубль |

| Комиссия биржи за сделки с валютой по 1000 у.е. | от 1 до 50 лотов – 50 ₽ за сделку, если больше – 0,0015 % |

Когда списывается комиссия

Брокер удерживает оплату по сделкам в день расчета. То есть если режим торгов T+2, то деньги спишут через два дня от даты проведения операции. Фактически деньги блокируется в день проведения сделки, но удержат их только по факту исполнения.

Как сэкономить на комиссиях брокера

Инвесторы могут сэкономить на комиссиях брокера, если купят в портфель акции ВТБ:

| Количество акций | Стоимость обслуживания |

| До 1,5 млн акций | 105 рублей в месяц |

| От 1,5 до 45 млн акций | 60 рублей в месяц |

| От 45 млн акций | 30 рублей в месяц |

Для снижения комиссии условие должно быть исполнено на 1 число месяца.

Преимущества ВТБ Инвестиции

При инвестировании через брокера ВТБ вы получаете несколько выгод:

- онлайн-открытие брокерского счета в течение нескольких минут для действующих клиентов;

- покупка валюты от 1 единицы;

- низкие комиссии в сравнении с некоторыми другими брокерами, представленными на рынке;

- доступ к котировкам в режиме реального времени;

- онлайн-заказ отчетов за заданный период;

- несколько видов доступа к личному кабинету брокера на выбор;

- несколько тарифных планов, из которых можно выбирать.

Кроме того, через брокера ВТБ Инвестиции клиенты могут участвовать в IPO и SPO на Московской бирже. IPO – первичное размещение акций на бирже, SPO – вторичное. Такие операции более рискованны, но могут принести и более высокую доходность инвестору.

Есть и те выгоды, которые будет более интересны определенному классу клиентов.

Для частных инвесторов

Брокер ВТБ Инвестиции помогает самостоятельным инвесторам тем, что публикует:

Также частный инвестор может настроить купонный и дивиденый календари по своим ценным бумагам, которые есть в портфеле.

Для трейдеров

Для активных инвесторов и трейдеров более интересны другие преимущества брокера ВТБ Инвестиции, которые доступные в личном кабинете и мобильном приложении:

ВТБ брокер начнет списывать комиссию за маржинальную торговлю, только если к концу дня трейдер не закроет непокрытые позиции.

Для состоятельных клиентов

Привилегированным клиентам ВТБ Инвестиции предоставляет персонального квалифицированного советника с опытом инвестирования от 10 лет. Это не базовые консультации как у робота-эдвайзера. Советник дает VIP-клиентам индивидуальные инвестиционные рекомендации. Подключать услугу можно при минимальном портфеле суммой 5 млн рублей, но более эффективно подключать опцию при капитале от 30 млн рублей.

Персональный советник поможет:

- разобраться в доходности и рисках и сопоставить эти два показателя с учетом индивидуальных особенностей клиента;

- проработать оптимальную инвестиционную стратегию – в какой валюте, на каких рынках, какие активы и когда покупать в портфель;

- учесть все аналитические данные и консенсус-прогнозы аналитиков при совершении сделок, формировании и ребалансировке портфеля;

- сэкономить время – не надо самому следить за новостями, погружаться в аналитику, держать руку на пульсе и постоянно сидеть в личном кабинете, изучая графики и котировки.

Общаться с персональным советником можно ежедневно, раз в неделю месяц или еще реже, то есть тогда, когда понадобится инвестору. Если от клиента нужны какие-либо действия по ребалансировке портфеля, советник пришлет уведомление или позвонит.

Рекомендации персонального советника платные – 20 тысяч рублей в месяц. Услуга подойдет:

- начинающим инвесторам с большим капиталом, которые еще не знают, как устроен фондовый рынок, но не хотят терять время на обучение;

- опытным инвесторам, которые хорошо разбираются в рынках, но нуждаются в советах квалифицированного специалиста либо хотят обсудить собственные инвестиционные идеи и стратегии и получить по ним рекомендации.

При подключенной опции инвесторам приходят уведомления, если в портфеле что-либо надо изменить. Клиенты могут позвонить советнику в любой момент, когда потребуется личная консультация.

Недавно публиковал первую часть "саги" о своих брокерах. Тогда речь шла об Открытие брокере. Кто еще не читал - приглашаю.

Сегодня же хочу продолжить повествование и рассказать о своем втором брокере - ВТБ.

О причинах открытия второго брокерского счета я писал в своем посте про начало 2020 года. С ним можно ознакомиться здесь.

Ниже же я приведу основные цитаты про выбор ВТБ из того поста:

Наверное каждый, кто накапливает довольно таки приличный для себя капитал начинает задумываться о диверсификации.

Так уж вышло, что на начало 2020 года мой инвестпортфель на 100% состоял из акций российских компаний и был размещен на брокерских счетах (ИИС + обычный БС) одного брокера - Открытие.

"Такая себе диверсификация" - думал я как-то в одну из ночей новогодних праздников - "с этим надо что-то делать". И по результату своих умозаключений я сделал 2 вывода:

1. Помимо акций российского фондового рынка надо начинать инвестировать в зарубежные компании для того чтобы снизить страновые риски (санкции и девальвацию рубля);

2. Помимо Открытия надо открывать счет у другого брокера, чтобы снизить риск потери всех яиц при хранении в одной корзине.

Думаю, здесь не стоит подробно раскрывать каждый из этих двух пунктов - все предельно понятно. Единственное, хотел бы дать небольшое дополнение по открытию второго брокерского счета.

Так уж получается, что в нашей семье я - единственный кормилец (жена дома воспитывает наших замечательных детишек) и при открытии второго брокерского счета я сразу решил убить двух зайцев: помимо диверсификации по брокерам сделать также диверсификацию между супругами внутри семьи.

Причина здесь простая до безобразия - я работаю в сфере строительства, причем непосредственно на строительном объекте, да еще в России и старую проблему "летающих кирпичей" еще никто не переборол. А уж с российским распи****ством "кирпичи" летают выше среднестатического. Поэтому я решил, что неплохо было бы, чтобы в случае чего, у моей супруги тоже был определенный капитал, позволяющий содержать семью самостоятельно.

Кроме того, я надумал открывать ей ИИС. Да, она у меня не работает и соответственно не имеет белого дохода. Но в таком случае она спокойно может иметь ИИС с вычетом по типу Б и быть освобожденной от удержания налога с прибыли. А это уже неплохая плюшка в сравнении с обычным брокерским счетом.

Выводы сделаны, цели понятны - необходимо действовать. При открытии счета на тот момент рассматривал двух брокеров - Тинькофф и ВТБ. В итоге решил открывать в ВТБ по нескольким причинам:

1. Ниже комиссии на тарифе без ежемесячной платы: 0,06% от сделки в ВТБ против 0,3% в Тинькофф. При таком сравнении мой друг мне обычно говорит: "Пфффф, с 1000 рублей я плачу всего 3 рубля. Это копейки. Зато все удобно". Но счетом супруги я собирался управлять самостоятельно и меня нисколько не смущали "сложности", которые пользователи Тинькофф видят в сервисе других брокеров. Я торговал в квике - меня приложением ВТБ Инвестиции не запугать))) И поэтому платить в 5 раз большую комиссию на ровном месте я не собирался.

2. Надежность брокера. ВТБ все-таки госбанк, которому не страшно доверить деньги моей семьи и не стоит переживать за их сохранность в долгосрочной перспективе. А тот же Тинькофф - это банк частный, здесь риски в любом случае выше, кто бы чего не говорил и необходимо постоянно держать руку на пульсе.

Таким образом 13 февраля 2020 года я открываю супруге ИИС и обычный брокерский счет в ВТБ.

У этого брокера я уже более 1,5 лет держу основную часть своего зарубежного портфеля. И я хочу рассказать о тех плюсах и минусах, которые я отметил для за это время.

В отличие от Открытие брокера (дочерняя структура ПАО Банк "ФК Открытие"), банк ВТБ предоставляет брокерские услуги напрямую. Кто не особо в это верит - вот вам лицензия Центрального банка. Не смотрите на то, что она выдана в далеком 2003 году. Лицензия действующая и числится в реестре ЦБ.

А ВТБ у нас банк государственный, соответственно по умолчанию максимально надежен и устойчив. Ведь в случае чего, о его финансовом здоровье позаботится государство, как оно сделало это недавно в 2015 году:

Агентство по страхованию вкладов осуществило оплату привилегированных акций ВТБ облигациями федерального займа суммарной номинальной стоимостью 307,39 миллиарда рублей в рамках докапитализации банка через ОФЗ.

Другими словами, ВТБ в 2015 году провел дополнительную эмиссию своих привилегированных акций (по-русски, "напечатал фантики") и обменял их у АСВ на облигации федерального займа (ОФЗ), получив на баланс активов на 307 ярдов рублей.

Поэтому говорить о том, что в случае финансовой турбулентности ВТБ поведет себя как-то недобросовестно и схлопнется со всеми вашими активами на брокерских счетах не приходится.

Также есть отдельная когорта людей, которая говорит о том, что ВТБ ни разу не государственный и принадлежит "рептилоидам". Для таких привожу структуру акционерного капитала ВТБ:

Есть хороший базовый тариф "Мой онлайн", в котором отсутствует ежемесячная плата за депозитарное и среднерыночная комиссия за сделки - 0,06% (0,05% берет брокер и 0,01% берет биржа). Отлично подходит для начинающих инвесторов.

А есть более гибкий тариф "Профессиональный стандарт" для тех, кто торгует более активно и где комиссия зависит от оборотов.

Такая опция присутствует. Здесь особо добавить нечего. Счета можно открыть как в личном кабинете банка, так и в приложении брокера.

Удобно проводить сделки, показывает комиссии при выставлении заявки, есть стакан, условные заявки, алерты. Плюс прямо в приложении можно посмотреть всю историю сделок за любой период времени. К примеру, в Открытии это появилось сравнительно недавно, а в Финаме нет и по сей день.

В общем, каких-то ограничений и неудобств я не испытываю.

Возможно прямо в мобильном приложении. Валюта поступает моментально. Это чертовски удобно при торговле иностранными акциями.

Прям жирный плюс ВТБ. Настроить это можно в личном кабинете. После этого все дивиденды и купоны с ИИС вы будете получать напрямую на банковский счет. Это очень удобная штука, скажу я вам. Особенно, если у вас ограниченная сумма и вы хотите получить максимум вычета с ИИС по типу А. Вы просто заводите дивы обратно на ИИС и они идут в зачет взносов.

Это плюс по сравнению с Открытием и позволяет покупать иностранные акции на СПб бирже под обеспечение российскими акциями Московской биржи. Это будет интересно для тех, кто используют маржинальное кредитование.

Эту опцию прикрутили буквально на моих глазах в течение 2020 года. Теперь не обязательно ходить в офис, в отличие от Открытия. Все делается дистанционно и быстро. К примеру, КВАЛа моей супруге присвоили за 9 минут! Минут, Карл!

ВТБ 21.05.2021 первым примкнул к этой инициативе ФНС:

К упрощенному порядку предоставления инвестиционных налоговых вычетов подключился первый участник - Банк ВТБ (ПАО). Теперь его клиенты по своим ИИС смогут получить вычет в сумме внесенных на него средств. Предоставлять декларацию и подтверждающие документы при этом не нужно. Посещать налоговый орган для получения необходимой справки для получения инвестиционного вычета в сумме положительного финансового результата также не потребуется.

За счет информационного взаимодействия и предварительной проверки налоговым органом права налогоплательщика на вычет (в случае, если налоговым органом не будут выявлены какие-либо расхождения) срок проведения проверки и возврата налога сокращен более чем в 2 раза (1,5 месяцев вместо 4).

Сам лично еще не пользовался, но считаю, что такая оперативность - это очередной плюсик для ВТБ. В том же Открытии новостей о таких инициативах пока нет (работаем по старинке).

Здесь ситуация какая. Отдельных менеджеров, заточенных чисто на брокерское обслуживание у ВТБ нет. Обслуживанием клиентов брокера занимаются сотрудники, прикрепленные к обслуживанию привилегированных клиентов банка. То есть изначально их работой было банковское обслуживание, а затем уже к нему прикрутили брокерское. И тут уже, как говорится, кто как усвоил материал.

То есть по сути первый менеджер при подписании не объяснил нам, что есть две формы и не спросил, которую из них мы хотим подписать. И затем второй менеджер, у которого подписывали повторно, тоже был не в курсе существования двух форм. И это по сути один из простых рядовых вопросов. Боюсь подумать, что будет если прийти к ним с какой-нибудь нетривиальной задачей.

Простыми словами - ВТБ на ИИС не дает плечо, если на счету только иностранные акции. И здесь дело не в маржинальности бумаг. ВТБ просто не дает и все. Это нужно иметь ввиду.

К примеру, если на ИИС немного не под рассчитать и увести счет в минус хотя бы на 1 рубль - тут же по почте прилетает уведомление от ВТБ с необходимостью СРОЧНО довнести денежные средства иначе они будут вынуждены закрыть позиции принудительно (то есть маржин-колл).

Сегодня россияне хотят зарабатывать больше, чем могут дать банковские вклады, но при этом не готовы сильно рисковать. Оптимальный вариант вложений в этом случае – индивидуальный инвестиционный счет в ВТБ. Управлять активами на инвестсчете можно самому либо же передав полномочия управляющему. Главные плюсы ВТБ для частных инвесторов – в надежности самого банка и выгодных тарифах.

Кому и зачем нужен индивидуальный инвестиционный счет

Индивидуальный инвестиционный счет (ИИС) предполагает льготный налоговый режим – в этом его главное отличие от обыкновенного брокерского счета. Это значит, что владельцы инвестсчетов меньше рискуют, когда приходят на фондовый рынок, и имеют ряд преимуществ:

- по итогам размещения средств на ИИС инвесторам положен налоговый вычет – на взнос или на доход.

- благодаря налоговой льготе можно вернуть до 52 тыс. рублей в год – это максимальный размер вычета по ИИС.

- кроме собственно вычета, частные инвесторы зарабатывают процентах от купли-продажи активов – потолка доходности здесь нет.

- чтобы получить вычет, держать счет открытым нужно минимум три года – при условии, что деньги с ИИС выводиться не будут.

- если все-таки вывести деньги и/или закрыть инвестсчет раньше, государство откажет в вычете.

- открывать такие счета могут только физлица, причем одному человеку разрешается завести только один ИИС.

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

Как открыть ИИС в ВТБ – пошаговая инструкция

Инвестсчета в ВТБ открывают дистанционно и через отделение. Разница между этими способами состоит в одном: завести ИИС онлайн может только действующий клиент банка, а в офисе – любой желающий. Разберемся, как это сделать.

Открываем счет в ВТБ Онлайн

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

Этот способ сработает, если вы уже обслуживаетесь в ВТБ, а значит – имеете доступ к онлайн-банку. Также открыть счет можно в приложении ВТБ Мои Инвестиции (подробнее о нем – ниже).

Открываем счет в отделении

Какого-то особого алгоритма действий по открытию счета нет: нужно просто прийти с документами, подписать договора и дождаться уведомления о том, что инвестсчет открыт. Дальше можно инвестировать.

Необходимые документы

В отличие от выдачи кредитов, для открытия ИИС не нужно собирать внушительный пакет бумаг: ВТБ не станет оценивать вашу платежеспособность. С собой достаточно взять:

Уже на месте менеджер выдаст договор об открытии брокерского счета, который нужно подписать. Когда ВТБ откроет ваш инвестсчет, на мобильный придет sms, а в личном кабинете появится соответствующее уведомление. Если же ИИС открывается онлайн, в офис приходить вообще не нужно – достаточно быть текущим клиентом банка.

Читайте также: