Все о налоговых проверках ред филимонова е м

Обновлено: 25.06.2024

Презентация на тему: " Филимонова, Е. В. 1 С : Предприятие 8.1. Бухгалтерский учет на компьютере : самоучитель / Е. В. Филимонова. - М. : Рид Групп, 2011. - 352 с. - (Пошаговый." — Транскрипт:

1 Филимонова, Е. В. 1 С : Предприятие 8.1. Бухгалтерский учет на компьютере : самоучитель / Е. В. Филимонова. - М. : Рид Групп, с. - (Пошаговый самоучитель по 1 С). Пошаговый самоучитель на простых примерах поможет изучить приемы и методы работы с программой "1С: Предприятие 8.1", разобраться в формировании проводок в автоматическом режиме, освоить правила создания аналитических отчетов, узнать порядок ведения и движения первичных учетных документов. Издание будет полезно бухгалтерам, начинающим осваивать программу и совершенствующим свои знания, а также студентам экономических факультетов и слушателям специальных курсов, стремящимся по окончании обучения стать продвинутыми специалистами. Книга будет полезна программистам, администраторам сетей, специалистам по внедрению, желающим самостоятельно разобраться в оперативном учете и освоить основные принципы работы, настройки и эксплуатации системы "1С: Предприятие 8.1".

2 Минаева, Л. Н. Все о договорах: правовое регулирование: рекомендации по практическому применению: судебная практика / Л. Н. Минаева, Т. Н. Беликова. - М. : Эксмо, с. - (Все для бухгалтера). В книге представлены типовые и примерные формы трудовых и гражданско-правовых договоров, которые чаще всего используются в коммерческой деятельности. Помимо отдельных видов договоров в сборник включены разъяснения и обзоры судебной практики разрешения отдельных категорий гражданских дел высших органов судебной власти, связанные с договорными взаимоотношениями, а также приведены бухгалтерские проводки, которыми эти договоры будут сопровождаться в учете организации. Особо рассмотрены варианты договоров, приводящие к оптимальному учету и снижению налогового бремени организации. Это очень важно для любой организации, особенно в первый год деятельности.

5 Ратанова, Т. А. Социальная психология : учебник / Т. А. Ратанова, Дымнова Т. И. - 2-е изд., испр. и доп. - М. : Изд-во Московского психолого-социального института, с. Авторы учебника стремились отобразить основные проблемы, методы, факты и закономерности социальной психологии. Представленная информация в учебнике поможет приобрести навыки самоконтроля усвоения знаний. Знания, полученные при изучении учебника, помогут развить личностные возможности, повысить эффективную деятельность, определить, что за человек находится перед вами, оказывать влияние на других людей, стимулировать инициативу, уверенность в себе, преодолевать конфликтные ситуации.

6 Ватолина, М. В. Делопроизводство в вопросах и ответах / М. В. Ватолина. – Ростов н/Д: Феникс, – 318 с. – (Профессиональное мастерство). В книге основные направления деятельности современных служб делопроизводства. Представлена развернутая характеристика различных комплексов документов, оформляемых службами делопроизводства, а также приведены примеры по их заполнению и организации работы с документами. Книга содержит практический материал для ведения делопроизводства в организации независимо от формы собственности, для управления документами. Книга адресована работникам управленческой структуры, руководителям любого уровня, специалистам в области управления документами, а также всем, интересующимся технологией работы с документами.

7 Владыка, М. В. Сборник задач по налогам и налогообложению : учеб. пособие / М. В. Владыка, В. Ф. Тарасова, Т. В. Сапрыкина; ред. Тарасова. - 2-е изд., испр. и доп. - М. : Кнорус, – 360 с. Представлены тесты и ситуационные задачи по темам дисциплины "Налоги и налогообложение" в соответствии с требованиями Государственного образовательного стандарта профессионального высшего образования по направлению подготовки специалистов по специальностям "Финансы и кредит", "Бухгалтерский учет, анализ и аудит", "Налоги и налогообложение". Учтены последние изменения налогового законода- тельства.

8 Серов, А. В. Эфирное цифровое телевидение DVD-T/H / А. В. Серов. – СПб. : БХВ-Петербург, – 464 с.: ил. Книга является одновременно практическим руководством и справочником по основам цифрового телевидения стандарта DVD. Здесь вы найдете информацию о современном состоянии и перспективах технологии цифрового телевидения стандарта DVD. Книга будет интересна для инженеров, студентов и радиолюбителей.

9 Ястребов, Г. С. Безопасность жизнеде- ятельности и медицина катастроф: учеб. пособие / Г. С. Ястребов. - Изд. 5-е. - Ростов н/Д : Феникс, с. - (Среднее профессиональное образование). Основные разделы учебного пособия: Раздел 1. Общие сведения о чрезвычайных ситуациях Раздел 2. Назначение и задачи гражданской обороны Раздел 3. Основы военной службы Раздел 4. Медицинская характеристика катастроф Раздел 5. Организация и оказание медицинской помощи Раздел 6. Негативное воздействие на организм человека курения и табака.

10 Пястолов, С.М. Экономическая теория: практикум / С. М. Пястолов. - М. : Академия, – 192 с. – (Среднее профессиональное образование). Представлены методические материалы по современной экономической теории. Предлагаются вопросы и задания, направленные на развитие исследовательских навыков, творческих способностей учащихся, используются наглядно-образные представления экономических концепций.

Вы можете скопировать QR-код и использовать:

• при составлении любого договора в разделе “Реквизиты”, для быстрого получения актуальной информации о компании (Вашей или Вашего Контрагента);

• на визитках, презентациях или рекламных буклетах (для быстрого получения информации о Вашей компании);

• в любых других случаях, где нужно предоставить актуальную официальную информацию о Вашей компании.

Для получения полной информации

выберите вариант подключения Премиум доступа

Премиум доступ

Онлайн оплата

Частный 24 часа

ПРЕМИУМ 24 ЧАСА

ПРЕМИУМ 1 МЕС

ПРЕМИУМ 12 МЕС

Тарифы рассчитаны на одно рабочее место

При оплате Вы соглашаетесь с офертой

Посмотреть все тарифы

Выставить счет

на организацию

Регион получения ИНН

Регионы ведения Бизнеса

Регион деятельности ИП

Блокировка счетов

Наличие обеспечительных мер

Проверить наличие записей в реестре о банкротстве (ЕФРСБ) Для снижения финансовых рисков, рекомендуем проверять Руководителей и Учредителей.

Реестр террористов и экстремистов (new)

Реестр самозанятых

Не является плательщиком налога на профессиональный доход (на 03.12.2021)

Массовым Руководителем по данным ФНС*

Массовым Учредителем (Участником) по данным ФНС*

Индивидуальный Предприниматель (1)

Индивидуальный предприниматель Филимонова Елена Михайловна

Действующий

Москва

ИНН 771607803170 , ОГРНИП 313774620500034 , дата регистрации 24.07.2013

Основной вид деятельности 68.31.5 Предоставление посреднических услуг при оценке недвижимого имущества за вознаграждение или на договорной основе

Руководитель (1)

Действующее

129327, г Москва, улица Менжинского, 3, ОФИС 41

ИНН 7716719649 , ОГРН 1127746514785 , уставный капитал 10 000 руб., дата регистрации 03.07.2012

Основной вид деятельности 68.31.5 Предоставление посреднических услуг при оценке недвижимого имущества за вознаграждение или на договорной основе

Учредитель (3)

Действующее

129327, г Москва, улица Менжинского, 3, ОФИС 41

ИНН 7716719649 , ОГРН 1127746514785 , уставный капитал 10 000 руб., дата регистрации 03.07.2012

Основной вид деятельности 68.31.5 Предоставление посреднических услуг при оценке недвижимого имущества за вознаграждение или на договорной основе

Ликвидировано

127411, г Москва, шоссе Дмитровское, 129 2

ИНН 7713326590 , ОГРН 1027713008432 , уставный капитал 10 000 руб., дата регистрации 26.09.2002

Ликвидировано

119602, г Москва, улица Академика Анохина, 38 1

ИНН 7729657446 , ОГРН 1107746458852 , уставный капитал 10 000 руб., дата регистрации 04.06.2010

Основной вид деятельности 70.31.2

ЗАЧЕСТНЫЙБИЗНЕС

Aффилированность (связи)

ФИЛИМОНОВА ЕЛЕНА МИХАЙЛОВНА

ИНН: 771607803170

| Руков. | Учредитель | ИП |

| 1 | 3 | 1 |

Нажмите, чтобы посмотреть.

*Данные ФНС РФ: Сведения о физических лицах, являющихся руководителями или учредителями (участниками) нескольких юридических лиц.

Информация предоставляется для (Цели публикации):

1. Исполнения законодательства РФ в части проверки контрагента, проявления должной осмотрительности, оценке хозяйственных и финансовых рисков.

2. В случаях, предусмотренных законодательством при противодействии коррупции, мошенничеству, легализации доходов и для достижения других общественно значимых целей.

Представленные данные относятся к открытым государственным общедоступным данным ЕГРЮЛ/ ЕГРИП и предоставлены ФНС РФ.

Согласие субъекта персональных данных не требуется. Статья 6 подпункты 8,11 ФЗ №152 (О персональных данных) от 27.07.2006г.

Правовые основания для обработки и распространения:

ФЗ №2124 (О СМИ) от 27.12.1991г, статьи 6, 7.1 ФЗ №129 (О государственной регистрации ЮЛ и ИП) от 08.08.2001г.

Статья 7 ФЗ 149 (Об информации, информационных технологиях и о защите информации) от 27.07.2006г.

Публикация архивных данных: п.3 статьи 5 ФЗ №129 (О государственной регистрации ЮЛ и ИП) от 08.08.2001г

Выездная проверка проводится за три года, предшествующих ее началу (ст. 89 НК РФ). Так в 2021 году инспекторы в рамках выездных контрольных налоговых мероприятий вправе проверить у вас 2018, 2019 и 2020 годы, а также месяцы текущего года до ее начала. Например, если проверку назначили на ноябрь 2021 года, то контролеры уполномочены проверить учет за 2018–2020 годы и январь-октябрь 2021 года.

Чтобы выездная налоговая проверка началась, выносится соответствующее Решение руководителя ИФНС по месту регистрации фирмы или по месту прописки ИП. Разберемся, как не спровоцировать своими действиями выездную налоговую проверку, какие изменения в законодательстве произошли и какие планируются, а также традиционно примеры из практики и полезные советы.

Распространенные заблуждения

Бытует мнение, что новые компании и ИП первые 3 года работы не проверят, то есть делай, что хочешь, с высокой долей вероятности выездной проверки не будет. По факту контролеры могут принять решение провести проверку в отношении любой фирмы и предпринимателя, в любое время, если благодаря комплексному анализу данных они предполагают, что можно собрать больше денег в бюджет. Причем анализ этот производится в основном в автоматическом режиме с использованием качественного программного софта ФНС. Так что бизнесмены-новички от проверки вовсе не застрахованы, особенно если решат участвовать в незаконных схемах или проводить через себя операции по обналичке.

Ошибочно считать, что смена юридического адреса фирмы и перевод в другую ИФНС поможет уклониться от выездной проверки. Способ не сработает. Сейчас невозможно сменить адрес до тех пор, пока не пройдет назначенная выездная проверка.

Также ошибочным считается, что у ИП получится избежать проведения выездной налоговой проверки, если до ее начала он успеет сняться с учета. Этот финт не пройдет. Ликвидированное ООО налоговики действительно проверить уже не смогут, т.к. юридическое лицо, в отношении которого планируется проверка, уже не существует и исключено из реестра без правопреемства. Но в отношении ИП применяются другие правила. ФНС разрешается проверять работу предпринимателя как в процессе снятия с учета, так и в течение трех лет после ликвидации коммерческой деятельности.

Учитывайте этот важный момент при ведении бизнеса через ИП, чтобы нежданная налоговая проверка не застала вас врасплох, поскольку предприниматель отвечает по долгам всем своим имуществом (включая личное).

Аналогично начало процедуры банкротства ООО не спасет от выездной налоговой проверки его. Статья 89 НК РФ не подразумевает исключений для проведения выездной налоговой проверки в период банкротства предприятия (Постановление Арбитражного суда Волго-Вятского округа № Ф01-5626/2014 от 29.12.2014 года).

Есть ли мораторий на выездные проверки в 2021 году

Нет, мораторий на выездные налоговые проверки в 2021 отсутствует. Не путайте плановые налоговые проверки ФНС и плановые проверки, которые проводят другие госорганы.

Правительство установило мораторий на проведение проверок постановлением № 1969 от 30.11.2020 года. Основную часть субъектов МСП не проверяют до конца 2021 года. Но запрет распространяется на плановые проверки Роспотребнадзора, Государственной Инспекции Труда, МЧС и другие неналоговые ревизии. Налоговых проверок указанные нормы не касаются и мораторий на них не действует.

Как в 2021 году ФНС выбирает претендентов на проведение выездной налоговой проверки

Инспекторы проводят выездную проверку с напутствием от начальства, что абсолютно у всех имеются схемы уклонения от уплаты налогов и любой предприниматель не доплачивает государству. Не секрет, что руководством ИФНС ставятся планы на то, какие минимальные доначисления контролеры должны собрать по результатам проверки. Сумма в 500 тыс. руб. сейчас считается легким испугом и крайне успешной выездной проверкой для налогоплательщика. Согласно официальной информации ФНС в 2020 году по результатам одной выездной проверки контролеры в среднем взыскивали с одной компании около 20 млн. руб.

По-хорошему профессиональный бухгалтер всегда находится в режиме боевой готовности. Ведь к проверке обычно приводят стратегические просчеты в налоговом планировании, применение устаревших или высокорисковых способов оптимизации налогообложения, сделки с сомнительными контрагентами, неправильно сданные отчета, несвоевременные платежи в бюджет, а также регулярные изменения в законодательстве, за которыми не всегда успевает проследить бухгалтерия и т.д.

налоговая нагрузка ниже средней по отрасли;

убытки в течение 2-х лет подряд;

высокая доля вычетов НДС (более 89%);

среднемесячная заработная плата работника ниже среднего уровня по виду экономической деятельности в регионе

частое приближение в лимитам, дающим право на применение спецрежимов (УСН, ПСН, ЕСХН);

расходы ИП максимально близки к сумме его дохода;

всевозможные посреднические сделки, в которых не прослеживается деловая цель;

непредставление документов и пояснений по запросам налоговой инспекции (особенно по НДС и налогу на прибыль);

смена места регистрации фирмы и миграция между ФНС;

существенное отклонение уровня рентабельности;

ведение деятельности с высоким налоговым риском (имеется ввиду подозрения на мнимые и фиктивные сделки и т.д.).

На самом деле налоговики анализируют деятельность по более 100 критериям риска, но перечисленные 12 считаются основными.

Как в оценке рисков выездной налоговой проверки поможет бухгалтерская программа 1С

Информацию, полученную в этом отчете, нельзя считать 100% гарантирующей проведение выездной проверки или ее отсутствие, однако если бухгалтерская программа в автоматическом режиме обнаружила уязвимости в вашем учете есть повод над чем задуматься и пересмотреть в работе. Ну и конечно, чтобы отчет показал корректную информацию, должен качественно и своевременно вестись учет.

Как снизить риск проведения выездной налоговой проверки

Если от контролеров стало поступать много вопросов, то проведите самостоятельно внутренний аудит учета или пригласите для экспресс-аудита специалистов со стороны. Своевременное исправление ошибок, поможет избежать санкций и доначислений.

Тщательно проверяйте контрагентов, с которыми работаете, вовремя собирайте первичные документы от поставщиков и покупателей, проверяйте с помощью сервисов на сайте ФНС свою рентабельность, налоговую нагрузку и допустимую долю вычетов, вовремя отвечайте на письма и требования из ФНС и т.д.

Можно ли отсрочить проведение выездной налоговой проверки, если главбух в отпуске

Нет, нельзя. В НК РФ не предусмотрена возможность переноса сроков выездной проверки из-за отпуска главбуха или вообще его отсутствия в организации (например, старый главный бухгалтер уволился, нового еще не приняли в штат). Более того, при назначении выездной налоговой проверки целесообразно оперативно отозвать главного бухгалтера из отпуска. Если это не представляется возможным, то за главного по финансам может выступить руководитель, либо иной сотрудник, назначенный приказом директора. Но отодвинуть срок проверки точно не удастся.

А есть ли вообще какие-то способы перенести выездную налоговую проверку или ее отменить

Если вы получили на руки Решение о начале проведения выездной налоговой проверки, то перенести срок ее начала не выйдет. Проверку может отсрочить только сама налоговая служба, например, из-за того что ей требуется собрать дополнительную информацию от контрагентов налогоплательщика.

Налоговики не проводят выездную проверку за периоды, которые контролировались в рамках налогового мониторинга, правда, тоже с нюансами. Проверка может состояться только в случаях: если налоговый мониторинг прекратился досрочно, компания не выполнила указания, которые получила от ФНС во время мониторинга, или подала уточненную декларацию за период, который налоговая контролировала.

Выездная проверка переносится или приостанавливается в результате ЧС, если на территории, где проводится контроль, случился потоп, наводнение, пожар или другие чрезвычайные происшествия.

Что ИФНС не имеет права делать, проводя выездную проверку

Проверьте, не нарушаются ли ваши права, так инспекторы не могут проводить проверку:

если в Решении о начале выездной проверки нет подписи начальника ФНС или его заместителя. В этом документе указывается срок проверки, рабочая группа сотрудников инспекции, а также налоги и сборы, которые будут проверяться.

по одним и тем же налогам более двух раз в год, если проверяют один и тот же налоговый период. Больше двух месяцев (в особых случаях — до полугода), а с 1 июля 2021 года — больше 10 рабочих дней.

Выездная проверка с участием сотрудников полиции

Совместная с полицейскими проверка допускается даже из-за того, что инспекторы выявят у компании неблагонадежных по их мнению контрагентов (Постановление Арбитражного суда Северо-Кавказского округа № А32-33703/2018 от 21.03.2019 года). Полный перечень оснований, дающих право налоговикам захватить с собой на проверку сотрудников правопорядка, указан в письме ФНС № АС-4-2/14007@ от 24.08.2012 года.

Где посмотреть план выездных налоговых проверок

Другие контролирующие органы ежегодно составляют план проверок, их проводят с определенной периодичностью, например, один раз в три года или пять лет. Налоговая служба план выездов для проверки исчисления и уплаты налогов не публикует, а отбор кандидатов ведется в течение всего налогового периода. Проверка назначается сразу после выявления достаточных оснований и выявления уязвимостей.

Что в планах у налоговой службы на 2022 год

В 2022 году планируется ужесточение обеспечительных мер, связанных с проведением выездных налоговых проверок.

Инспекторам хватит только предположения, что вы участвуете в схеме, чтобы применить обеспечительные меры, соответствующие поправки в НК РФ Минфин направил в Правительство. Так, ваше имущество смогут арестовать уже сразу после назначения выездной налоговой проверки. Цель новых поправок лишение возможности недобросовестных налогоплательщиков уйти от взыскания. На данный момент налоговики после решения по проверке вправе применить обеспечительные меры. Так, если они считают, что компания может скрыть имущество, то введут запрет на отчуждение активов (ст. 101 НК РФ).

Обеспечительные меры полностью отменят, только если по результатам проверки не выявят недоимку. Но компания сможет заменить арест имущества на другие меры — банковскую гарантию, залог ценных бумаг или поручительство.

Налоговая запросила у ООО "Артек" документы за три последних года. При этом в отношении ООО "Артек" не проводилась налоговая проверка. То есть формально проверки нет, но фактически налоговая запрашивает информацию за три налоговых периода. Налоговая обосновывает запрос информации проведением "предпроверочного анализа".

Вопрос

Какой объем информации может запрашивать налоговый орган при предпроверочном анализе?

Применимая норма НК РФ

В случае, если вне рамок проведения налоговых проверок у налоговых органов возникает обоснованная необходимость получения документов (информации) относительно конкретной сделки, должностное лицо налогового органа вправе истребовать эти документы (информацию) у участников этой сделки или у иных лиц, располагающих документами (информацией) об этой сделке. (п. 2 статьи 93.1. НК РФ)

Суды первой и апелляционной инстанций

Признали требование налогового органа соответствующим законодательству.

Суд кассационной инстанции

Направил дело на новое рассмотрение, указав, что при новом рассмотрении необходимо дать оценку доводам относительно наличия (отсутствия) обоснованной необходимости у налогового органа истребовать документы.

Позиция Арбитражного суда г. Москвы

1. Статус предпроверочного анализа

Суд подробно описал происхождение предпроверочного анализа, дал оценку внутренним актам ФНС, на основании которых такой анализ проводится.

Ключевые выводы суда:

"Действующая редакция Налогового кодекса РФ не устанавливает такой формы налогового контроля как "мероприятия в рамках предпроверочного анализа".

"Предпроверочный анализ не может подменять собой выездную или камеральную налоговые проверки".

"Истребование у налогоплательщика документов (информации) о его деятельности за несколько налоговых периодов без назначения выездной (камеральной) налоговой проверки в рамках мероприятий "предпроверочного анализа" не соответствует Налоговому кодексу РФ, поэтому оспариваемое требования не может быть признано законным."

Суд аргументировал, почему предпроверочный анализ за несколько налоговых периодов нарушает права налогоплательщика.

1) гласность

Налогоплательщик вправе знать, что в его отношении ведется проверка;

Нормативные акты ФНС России, регулирующие предпроверочный анализ, не доступны для налогоплательщиков и не опубликованы в порядке, установленном законом.

2) законность

Налоговый орган не вправе применять по отношению к налогоплательщику формы и методы налогового контроля, не предусмотренные Налоговым кодексом РФ.

3) срочность налоговой проверки

Налогоплательщик вправе рассчитывать, что административная нагрузка на него в связи с налоговой проверкой не будет бесконечной и ограничена конкретными сроками. Предпроверочный анализ не имеет установленных законом сроков и может проводиться инспекцией непрерывно

4) невозможность проведения двух и более налоговых проверок одного и того же налогового периода

Поскольку налоговый орган проводит предпроверочный анализ налога и налогового периода, не уведомляя об этом налогоплательщика, то это позволяет обойти запрет на проведение двух проверок одного и того же налога и налогового периода.

5) полнота и объективность проверки

целью камеральной или выездной проверок является проверка правильности исчисления налогов, что подразумевает полное и объективное изучение хозяйственной деятельности налогоплательщика и выявление не только недоплаты налога, но и излишней уплаты налогов; недопустимость одностороннего подхода к проверке, когда не выявляются или не принимаются во внимание выявленные факты переплаты налогов.

6) право на защиту своих прав и законных интересов от незаконных действий проверяющих должностных лиц, а также право на обжалование результатов проверки

Отсутствие доступа к тексту внутриведомственных актов, регулирующих порядок проведения предпроверочного анализа, а также документов, касающихся проводимого в отношении налогоплательщика предпроверочного анализа, нарушает права налогоплательщика на обжалование как самих актов, так и действий должных лиц налоговых органов, определяемых таким актом.

Рекомендую ознакомиться с текстом решения и цитировать его при ответе на требования налогового органа.

2. Границы запроса налогового органа вне рамок налоговой проверки

Суд четко обозначил границы запроса налогового органа.

"Cогласно п. 2 ст. 93.1 НК РФ полномочия налоговых органов об истребовании у налогоплательщика документов (информации) вне рамок налоговой проверки не абсолютны. Требование о представлении документов (информации), направленное вне рамок налоговой проверки, должно быть обоснованным, то есть содержать сведения о том, по какой конкретно сделке и в рамках проведения каких именно мероприятий налогового контроля истребуются документы (информация) у налогоплательщика"

Таким образом, без назначения налоговой проверки, законным является требование налогового органа, в котором:

- указаны реквизиты конкретной сделки;

- наименование контрагента, с которым была заключена сделка;

- указано мероприятие налогового контроля, в ходе которого потребовалось истребовать указанные документы.

Смею предположить, что указывать "предпроверочный анализ" в качестве мероприятия налогового контроля, налоговые органы не будут. Ведь суд однозначно высказался "Действующая редакция Налогового кодекса РФ не устанавливает такой формы налогового контроля как "мероприятия в рамках предпроверочного анализа".

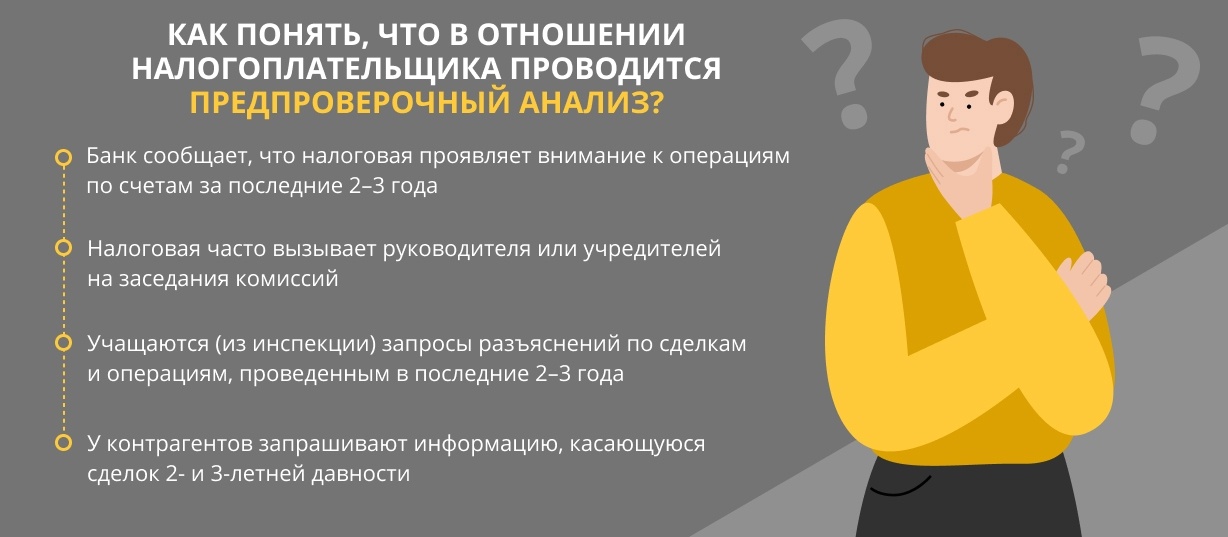

Понятие предпроверочного анализа

Предпроверочный анализ налоговой — это комплекс мероприятий по поиску, сбору и оценке информации об определенном налогоплательщике, цель которого — принять обоснованное решение о проведении или непроведении выездной налоговой проверки в отношении этого налогоплательщика.

В результате анализа ФНС решает:

- нарушил ли налогоплательщик налоговое законодательство. Тогда инспекция выясняет, каковы шансы выявить в ходе выездной проверки недоимку по налогам и какой ее потенциальный размер;

- реально ли взыскать обнаруженную недоимку, ведь важной частью деятельности ФНС является не только выявление нарушений, но и фактическое взыскание денег в бюджет. Это означает, что налоговая с большей вероятностью обратит внимание на нарушителя, у которого активы для выплаты недоимки имеются. Впрочем, есть такие активы или нет — тоже станет известно по итогам предпроверочного анализа.

Кто и как проводит анализ

Для проведения мероприятий, предваряющих выездную проверку, в каждой инспекции ФНС имеется отдел предпроверочного анализа. Там работают специалисты, которые контролируют всех относящихся к данной ИФНС налогоплательщиков, выявляют среди них подозрительных, собирают о них информацию и принимают решение о целесообразности выездной проверки, а также разрабатывают наиболее эффективные стратегии ее проведения.

Налогоплательщик оценивается по критериям оценки рисков, приведенным в Приказе ФНС России от 30 мая 2007 года № ММ-3-06/333@. Выездная проверка тем более вероятна, чем больше рисков обнаруживается в деятельности организации. Гражданин также может руководствоваться критериями, перечисленными в Приказе № ММ-3-06/333@, для самопроверки своей деятельности.

Выделяются следующие критерии оценки рисков [3] :

Сам же предпроверочный анализ выездной налоговой проверки имеет два этапа — автоматизированный и ручной. Автоматизированный анализ производится с помощью специальных программ:

Ручной предпроверочный анализ, проводимый налоговым органом, представляет собой исследование документов и информации о налогоплательщике, полученных от источников внутри ФНС и вне налоговой.

К внутренней информации относятся документы, которые налоговая получает от налогоплательщика в ходе работы или формирует самостоятельно в пределах своих полномочий.

Исследуя эту информацию и сравнивая ее, сотрудники ищут нестыковки и странности: к примеру, несоответствие доходов и расходов в разных документах, резкое сокращение стоимости активов или дебиторской задолженности.

Помимо внутренних источников информации налоговой, при анализе используются внешние, в том числе сведения, полученные по запросу из других органов и организаций, и данные, находящиеся в открытом доступе в интернете.

Налоговая вправе запросить информацию в:

Кроме того, специалисты ФНС обращают свое внимание и на открытые источники: сайт проверяемой организации, социальные сети ее учредителей, выгодоприобретателей, сотрудников, членов их семей. Дальнейшая схема действия аналитиков из налоговой проста: если после анализа всего массива полученных данных оказывается, что подозрения можно подтвердить, принимается решение о целесообразности проведения выездной проверки.

Крайне важный момент: аналитики, занимающиеся сбором информации и мониторингом деятельности налогоплательщика, никак не ограничены во времени. Дело в том, что законодательство не обозначает конкретных сроков для проведения предпроверочного анализа. Это означает, что у специалистов ФНС есть возможность основательно подойти к вопросу и охватить значительную часть истории деятельности предприятия, принадлежащего заинтересовавшему их лицу.

Какие результаты дает анализ и чем это грозит налогоплательщику

И все-таки следует обозначить, что к выводу о том, что пора начинать организацию выездной проверки, в ФНС приходят не сразу после получения соответствующей информации. Она также анализируется по определенной схеме. По сути, целесообразной потенциальную проверку признают, если:

- расходы организации или ее выгодоприобретателей превышают доходы;

- есть очевидные основания предполагать, что компания допустила налоговые нарушения и недоплатила в бюджет;

- аналитики имеют представления о том, где примерно искать нарушение и какие документы запрашивать;

- недоимка достаточно большая и при этом налогоплательщик сможет ее заплатить. Как мы уже отмечали выше, налоговикам важно, чтобы проверка была результативной не только с точки зрения выявления нарушения, но и с точки зрения фактического взыскания. Более того, чем бóльшая сумма в итоге поступит в бюджет в качестве недоимки, тем лучше. Поэтому ФНС интересуют прежде всего крупные организации с многомиллионными оборотами.

Результат предпроверочного анализа оформляется в виде письменного заключения, в котором подробно расписывается следующая информация:

- основные сведения о проверяемом налогоплательщике: реквизиты юридического лица, данные о его учредителях и выгодоприобретателях;

- анализ финансово-хозяйственной деятельности на основании данных бухгалтерской и налоговой отчетности;

- оценка по критериям риска в виде таблицы;

- перечень источников информации, использованных в анализе;

- сведения о ранее проведенных в отношении этого налогоплательщика камеральных и выездных проверках;

- выводы о соответствии или несоответствии объемов расходов на выездную проверку потенциальной сумме недоимки по налогам, а также о перспективах взыскания, составе проверяющих, необходимости в обращении в правоохранительные органы для рассмотрения вопроса о возбуждении уголовного дела.

Если в итоге аналитики ФНС решили, что выездная проверка уместна и руководитель налогового органа выносит свой вердикт о проведении проверки, то специалисты выезжают к налогоплательщику. Такого рода проверки очень редко заканчиваются незаметно для компании — в большинстве случаев налоговики обнаруживают нарушение — задолженность — и обязуют ее погасить.

Проведение ручной проверки говорит о том, что компания на уровне автоматизированного этапа была признана подозрительной. И все-таки это еще не означает, что выездная проверка непременно состоится. Даже на данном этапе есть вероятность, что все обойдется.

Между тем предсказать результаты предпроверки вполне реально, хоть и сложно. Чтобы самостоятельно просчитать свои перспективы, налогоплательщику нужно проанализировать хозяйственную деятельность за последние три года и выяснить:

Заранее оценивать налоговые риски очень важно, ведь тогда при выявлении слабых мест владелец бизнеса может подготовить документы, обосновывающие чистоту деятельности его компании.

Далеко не в каждой организации найдется штатный специалист, знакомый с предпроверочным анализом. Но поверхностных знаний о процедуре будет, мягко говоря, недостаточно. Налоговые проверки — сложный аспект деятельности налогоплательщиков, и если сами проверки регламентированы законодательно, то предпроверочный анализ — нет. Поэтому разобраться в нем способен далеко не каждый специалист, даже с серьезной юридической или бухгалтерской подготовкой. Поэтому для проведения независимой проверки факторов риска стоит привлечь сторонних аудиторов. Такие специалисты не только могут определить, какова вероятность выездной проверки налоговой, но и способны выработать стратегию поведения во время визита налоговиков, подготовить документы, проинструктировать сотрудников. Такая профессиональная поддержка позволяет значительно повысить шансы компании на прохождение проверки, если она состоится, без материальных потерь.

Если внимательно изучить критерии оценки налоговых рисков, становится очевидно, что едва ли найдется организация, которая хотя бы по одному из них не попадала в условную категорию подозрительных. В то же время, по данным ФНС, только один из тысячи налогоплательщиков проверяется в рамках выездной проверки [6] . Во-первых, это можно объяснить ответственным походом специалистов налоговой к анализу, а во-вторых — налогоплательщики сами в силах оценивать свои риски и своевременно предпринимать меры. По сути, налогоплательщик может избежать проверок, если будет уделять должное внимание своей финансово-хозяйственной деятельности, вдумчиво выбирать контрагентов, ответственно подходить к составлению документов, а также своевременно обращаться за помощью к независимым экспертам.

Пармон Анна Сергеевна Ответственный редактор

Ориентироваться при изучении компании исключительно на ее описание на официальном сайте — это не лучшая идея. Красноречивее всего о работе фирмы расскажут отзывы клиентов. Причем искать независимые мнения стоит на специальных ресурсах (сайтах-отзовиках) — так ниже вероятность, что оценки заказные.

Сопровождение налоговых проверок: как можно избежать проблем при выездных и камеральных проверках

Запись в ЕГРЮЛ о недостоверности сведений: почему может быть внесена, чем это чревато и что делать в такой ситуации

Читайте также:

- Формы налогообложение и налоговых льгот в сфере туризма

- Налогообложение операций с ценными бумагами презентация

- Как оплатить ндфл по декларации 3 ндфл

- Общая характеристика уголовной ответственности за нарушение налогового законодательства

- Смена фамилии учредителя и директора ооо документы для налоговой