Подоходный налог в 1992 году ставка

Обновлено: 04.07.2024

Плательщиками подоходного налога являются физические лица как имеющие, так и не имеющие постоянного местожительства в Российской Федерации.

К указанным физическим лицам относятся граждане Российской Федерации, иностранные граждане и лица без гражданства.

К физическим лицам, имеющим постоянное местожительство в Российской Федерации, относятся лица, проживающие в Российской Федерации в общей сложности не менее 183 дней в календарном году.

Объектом налогообложения у физических лиц является совокупный доход, полученный в календарном году:

у физических лиц, имеющих постоянное местожительство в Российской Федерации, - от источников в Российской Федерации и за ее пределами;

у физических лиц, не имеющих постоянного местожительства в Российской Федерации, от источников в Российской Федерации.

При налогообложении учитывается совокупный доход, полученный как в денежной форме (в валюте Российской Федерации или иностранной валюте), так и в натуральной форме, в том числе в виде материальной выгоды

В целях налогообложения в совокупный доход, полученный физическими лицами в налогооблагаемый период, не включаются: государственные пособия, все виды пенсий, суммы материальной помощи, выигрыши по облигациям государственных займов бывшего СССР, Российской Федерации, вознаграждения за сданную кровь и иную донорскую помощь, алименты, суммы доходов лиц, являющихся учащимися дневной формы обучения высших, средних специальных, общеобразовательных учебных заведений и т.д.

Необлагаемый минимум приравнен к установленному законом минимальному размеру оплаты труда (в I квартале 1992 составлял 342 руб, а со II квартала - 900 руб).

Вместо множества шкал введена единая прогрессивная шкала:

С 1 января 1992

руб/год руб/мес ставка налога

до 42.000 до 2.500 12%

42.001- 84.000 2.500- 5.000 5.040 + 15% с превышения

84.001-120.000 5.000-10.000 11.340 + 20% с превышения

120.001-180.000 10.000-15.000 18.540 + 30% с превышения

180.001-300.000 15.000-25.000 36.540 + 40% с превышения

300.001-420.000 25.000-35.000 84.540 + 50% с превышения

свыше 420.000 свыше 35.000 144.540 + 60% с превышения

16 июля 1992 Законом РФ "О внесении изменений и дополнений в налоговую систему России (N3317-I) ставки задним числом - опять же с 1 января 1992 года - были изменены, из 7-ступенчатой шкала превратилась в 4-ступенчатую:

С 1 января 1992

руб/год руб/мес ставка налога

до 200.000 до 16.667 12%

200.001-400.000 16.667-33.333 24.000 + 20% с превышения

400.001-600.000 33.333-50.000 64.000 + 30% с превышения

свыше 600.000 свыше 50.000 124.000 + 40% с превышения

С 1 января 1993

руб/год руб/мес ставка налога

до 1.000.000 до 83.333 12%

1.000.000-2.000.000 83.333-166.667 120.000 + 20% с превышения

свыше 2.000.000 свыше 166.667 320.000 + 30% с превышения

После октябрьского переворота Б.Н.Ельцин посчитал возможным менять ставки налогов указами, что и сделал за день до выбров и референдума по новой Конституции - 11 декабря 1993 года. Указом N2129 "О регулировании некоторых вопросов налогообложения юридических лиц" он снизил ступеньки налога втрое за весь прошедший 1993 год и впятеро - на будущее, с 1994:

С 1 января 1993

руб/год руб/мес ставка налога

до 3.000.000 до 250.000 12%

3.000.000-6.000.000 250.000-500.000 360.000 + 20% с превышения

свыше 6.000.000 свыше 500.000 960.000 + 30% с превышения

С 1 января 1994

руб/год руб/мес ставка налога

до 5.000.000 до 416.667 12%

5.000.000-10.000.000 416.667-833.333 600.000 + 20% с превышения

свыше 10.000.000 свыше 833.333 1.600.000 + 30% с превышения

К концу 1994 года ставки были установлены Федеральным законом (74-фз от 23 декабря 1994) - и опять с 1 января почти закончившегося года:

С 1 января 1994

руб/год руб/мес ставка налога

до 10.000.000 до 833.333 12%

10.000.001-50.000.000 833.333-4.166.667 1.200.000 + 20% с прев.

свыше 50.000.000 свыше 4.166.667 9.200.000 + 30% с прев.

Ставки, установленные Федеральным законом 22-фз от 5 марта 1996 - после избрания левой Думы второго созыва (шкала стала 5-ступенчатой и максимальная ставка поднялась):

С 1 января 1996

руб/год руб/мес ставка налога

до 12.000.000 до 1.000.000 12%

12.000.001-24.000.000 1 млн - 2 млн 1.440.000 + 20% с прев.

24.000.001-36.000.000 2 млн - 3 млн 3.840.000 + 25% с прев.

36.000.001-48.000.000 3 млн - 4 млн 6.840.000 + 30% с прев.

свыше 48.000.000 свыше 4 млн 10.440.000 + 35% с прев.

Ставки, установленные Федеральным законом 159-фз от 31 декабря 1997 - с учетом деноминации рубля в 1000 раз:

С 1 января 1998

руб/год руб/мес ставка налога

до 20.000 до 1.667 12%

20.000- 40.000 1.667 - 3.333 2.400 + 15% с прев.

40.000- 60.000 3.333 - 5.000 5.400 + 20% с прев.

60.000- 80.000 5.000 - 6.667 9.400 + 25% с прев.

80.000-100.000 6.667 - 8.333 14.400 + 30% с прев.

свыше 100.000 свыше 8.333 20.400 + 35% с прев.

Проекты времени Кириенко и анализ опыта последних лет

Правительство Кириенко и поддерживавшие его думские фракции, а также фракция Яблоко выступали за дальнейшее снижение максимальной ставки.

Левое большинство в парламенте, естественно, в принципе выступало за более прогрессивную шкалу (хотя осенью 1999 почему-то согласилось на ее "уплощение").

Мотивы. которыми руководствовалось Правительство, были изложены в Программе стабилизации экономики и финансов от 10 июля 1998:

"В 1997 году в бюджеты субъектов РФ и местные бюджеты поступило в целом менее половины положенной суммы подоходного налога, причем степень уклонения от уплаты этого налога увеличилась среди наиболее богатых и значительно уменьшилась среди наименее обеспеченных слоев населения. Так, 10 процентов начеления с наивысшими доходами уплатило около 17 процентов положенных налогов. Увеличение сбора подоходного налога до 75 процентов дало бы сумму, равную предусмотренной в федеральном бюджете величине трансфертов, выделяемых регионам.

Одна из причин уклонения от уплаты подоходного налога - высокие прогрессивные ставки при низкой величине доходов" .

Рецепт предлагался такой: "Введение новой шкалы подоходного налога, более "плоской", с меньшими ставками, но зато распространяющейся на все виды доходов, включая кредиты, страховые полисы и т.п., которые сегодня представляют главные способы уклонения от налогов лиц с высокими доходами."

В нижнюю часть шкалы Правительство тоже хотело внести изменение, а именно - повысить необлагаемый минимум, составляющий ныне 83 рубля 49 копеек.

Правительственный проект поправок, рассмотренный Думой 2 июля 1998 одновременно с "антикризисным пакетом", предлагал пересмотреть сетку "в пользу богатых" - минимальная ставка остается прежней - 12% с дохода до 20 тыс/год, а максимальная снижается с 35% до 30. Одновременно Правительство предлагало отменить около половины существущих в законе льгот, а также облагать все доходы, полученные не по месту основной работы, по ставке 20%. Таким образом 20% превратились бы в единую ставку для любых сколь нибудь существенных доходов, т.к. низы не смогут, а верхи - не захотят получать их по месту основной работы. Предполагаемый эффект для бюджета - 20 миллиардов за полугодие. Проект не прошел, получив с первой попытки - 149, со второй - 180 голосов.

По поручению Думы депутаты А.Л.Головков, А.Д.Жуков, С.Ю.Орлова подготовили свой вариант проекта, который обсуждался 14 июля на Бюджетном комитете. Закон преобразился до неузнаваемости. От него остались лишь налогообложение процентов по вкладам, если проценты в одном банке за год превышают 10 МРОТ (834р90к); уменьшение льгот по продаже жилья и другого имущества; обложение завышенных доходов по страхованию имущества; неприменение льгот, не предусмотренных впрямую законом о подоходном налоге и правительственная новая шкала, включая единую ставку для доходов по неосновной работе, вкладам и завышенной страховке - но уже не 20, а 15%.

На заседании адвокат Макаров раскритиковал абзац о единой ставке, т.к. при желании никто в стране не будет платить больше 15%. С.Дон от имени Яблока заявил, что в этом нет ничего плохого - многие легализуют свои капиталлы и доход бюджета возрастет, только эту ставку надо поднять до 20%, как оно и было в исходном правительственном проекте. По предложению Г. Бооса решили восстановить льготу на покупку-продажу жилья, которую правительство предлагало отменить. Обсуждали еще нераспространение обложения банковских процентов на вклады советских времен. Саму сетку ввиду очевидных разногласий не обсуждали. Проект решили вынести на первое чтение, констатировав при этом, что фактически утвердили только заголовок законопроекта, а по содержимому к единому мнению не пришли и оно будет определяться вторым чтением.

16 июля проект был принят в первом чтении, а на следующий день представлен ко второму. 4 поправки, рекомендованных к принятию, были подписаны четверкой А.Л.Головков, А.Д.Жуков, А.М.Макаров, Н.П.Данилова, 2 рекомендованных к отклонению - лично Н.П.Даниловой. Поправки "четверки": необлагаемый минимум по банковским процентам установить не по каждому банку, а общий для всех - и привязанная к ней поправка об обязательном декларировании доходов физическими лицами, имеющими доходы по вкладам более чем в одном банке; изъять пункт о снижении льготы по продаже имущества; оставить единый 15-процентный налог только для вкладов и страховки - но не для доходов по неосновной работе. Дума проголосовала за эти поправки 334 голосами. Поправки Даниловой - сохранить действующую шкалу и убрать абзац о единой ставке - подверглись критике справа, как сводящие закон на нет, и были провалены, получив соответственно 158 и 154 голоса. В том числе поправка о сохранении шкалы - КПРФ - 108, ЛДПР 2, НДР - 1, Яблоко - 0, Аграрии - 17, Народовластие - 22, Регионы - 1, вне фракций - 7. После этого закон в целом получил 206 голосов и не прошел, т.к. не был поддержан левым блоком. Предпринятая через 15 минут попытка вернуться к его рассмотрению не удалась - 194 против 116.

По Регламенту закон в таких случаях заново готовится ко второму чтению, Если бы осенью 1998 была уверенность в принятии до нового года второй части Налогового кодекса, надобность в этом законе отпала бы.

После еще одной неудачной попытки принять кодекс центристские фракции согласились с требованием коммунистов установить еще одну прогрессивную строчку - 45%. В таком виде закон был принят 14 марта 1999 Думой, одобрен Советом Федерации и подписан Президентом 31 марта 1999.

Ставки, установленные Федеральным законом 65-фз от 31 марта 1999.

С 1 января 1999

Необлагаемый минимум - 83 руб 49 коп.

* Последняя строка (42%+3%) должна была быть введена в действие с 1 января 2000. До этого суммы свыше 300.000 облагаются по формуле предпоследней строки.

Ставки, установленные Федеральным законом 207-ФЗ от 25 ноября 1999 года

С 1 января 2000

Необлагаемый минимум - 83 руб 49 коп.

Размер облагаемого совокупного дохода, полученного в календарном году

С приходом к власти В.В.Путина Правительство (фактически с 10 января 2000 возглавляемое М.М.Касьяновым) решилось на радикальную налоговую реформу, выразившуюся, в частности, во введении "плоской шкалы" (единой ставки) подоходного налога. Дума установила новый крайний срок приема поправок ко II части НК - апрель 2000. Поправки Правительства официально были внесены фракцией "Единство" и приняты Бюджетным комитетом Думы в качестве проекта к пленарному заседанию.

7 июня 1999 Дума приступила к принятию во втором чтении части II Налогового кодекса и приняла главу 24 - подоходный налог. Наша страна вырвалась в авангард мирового либерализма, установив единую ставку налога 13%. Голосовались еще три варианта:

- "горбатая шкала" - поправка Г.В.Бооса: до 300.000 - 12%, до 500.000 - 20% с превышения, до 1.000.000 - 30% с превышения, свыше 1.000.000 - 12% с превышения; голосовалась в видоизмененном варианте: до 300.000 - 12%, до 500.000 - 20% с превышения, свыше 500.000 - 15% с превышения; 167 голосов за, 127 против, 1 воздержался;

- двухставочная шкала - поправка А.Д.Жукова: до 120.000 - 13%, свыше 120.000 - 20% с превышения; 210 голосов за, 110 против, 2 воздержались;

- сохранение нынешней трехставочной шкалы - поправка Госсобрания Башкирии (поддержанная Егором Кузьмичом Лигачевым под предлогом того, что действующая шкала соответствует западным стандартам, а предлагаемая плоская - повторяет советскую "уравниловку"): до 50.000 - 12%, до 150.000 - 20%, свыше 150.000 - 30%; 143 голоса за, 106 против, 4 воздержались.

Депутаты, по выражению А.Д.Жукова, "создали дыру огромную", освободив от налога взносы в негосударственные пенсионные фонды. Поправкой В.М.Резника дыру частично залатали, установив предел необлагаемых взносов в 2000 руб/год.

В целом закон принят 266 голосами при 114 против и 2 воздержавшихся.

Однако Дума одобрила введение с 1 января будущего года единой ставки подоходного налога в размере 13%. Исключение составят доходы на проценты по вкладам в банках (если ставка выплат превышает три четверти ставки рефинансирования ЦБ, действовавшей в течение периода начисления процентов), а также выигрыши в лотерею, на тотализаторе, призы и некоторые страховые выплаты - во всех этих случаях ставка составит 35%. Параллельно депутаты отменили налоговые льготы по подоходному налогу военнослужащим, прокурорам, судьям, сотрудникам МВД, ФСНП и ГТК. Впервые, идея плоской шкалы была внятно сформулирована в программе либеральных экономистов гайдаровского института осенью 1998 г. и с тех пор стала постоянной идеей правых. Главным аргументом при ее принятии было стремление вывести высокие зарплаты из тени. В то же время - это один из шагов в сторону от социального государства, в котором более богатые должны содержать более бедных. Политический урок заключается в том, что в России сегодня нет реальных политических сил левой ориентации, которые должны были бы оказать идее ожесточенное сопротивление. Российские коммунисты давно уже стали профессиональными иммитаторами-лоббистами, использующими левую риторику для достижения корпоративных целей.

Ставки, установленные главой 23 Налогового кодекса - Федеральным законом 117-фз от 5 августа 2000.

С 1 января 2001

Необлагаемый минимум - 400 руб

* Крупные призы - св.2000 рублей; необычные страховые доходы - свыше ставки рефинансирования; необычные проценты по вкладам/займам более/менее 3/4 ставки рефинансирования в рублях или 9% в валюте

К сожалению, проект Налогового кодекса был сильно изменен, и вместо прогрессивной шкалы ставок подоходного налога была принята пропорциональная ставка подоходного налога. С одной стороны это должно якобы помочь вернуть в Россию крупные частные капиталы из-за рубежа, с другой, увеличится, пусть не значительно, налоговая нагрузка на простое большинство население нашей страны. По данным Минфина, около 90 %, граждан платят налог по минимальной ставке – 12 %, а по ставке в 30% - около 0,5 % налогоплательщиков.

Раздел: Экономика

Количество знаков с пробелами: 246421

Количество таблиц: 28

Количество изображений: 3

На сегодняшний день, российские граждане платят 13% подоходного налога, но 23 ноября 2020 года был принят закон о повышении его размера до 15%, для лиц с доходами выше 5 000 000 рублей в год. Изменения вступят в силу в 2021 году.

В то же самое время данный вид налога существует достаточно давно и уже успел пережить большое количество изменений, а современная фиксированная ставка в 13%, не зависящая от уровня дохода, появилась только в 2001 году. В данной публикации я расскажу о том, как менялся налог.

Появление НДФЛ

Впервые подоходный налог начали платить в Российской Империи в 1812 году. Плательщиками являлись помещики, которые выплачивали процент с прибыли от принадлежащего им имущества.

Применялась прогрессивная шкала от 1% до 10%, а доходы ниже 500 рублей в год вовсе не облагались доходом.

При этом двухкомнатный дом в Москве или Санкт-Петербурге оценивался для налогообложения недвижимости в среднем в 250 рублей.

Подоходный налог в 1920-е годы

Здесь ставки зависели от рода деятельности, а плательщиками являлись в том числе и рабочие. С

1924 года выделялось четыре группы плательщиков:

- рабочие и служащие;

- граждане, занимающиеся частной практикой;

- работники сферы искусств;

- лица, имеющие доходы от труда не по найму и кустари.

С 1926 года начала применяться система с тремя ставками:

- с рабочих и служащих брали 2,2% налога,

- с кустарей – 9,1%,

- а с нетрудовых элементов – 10,8%.

Для последних ставка могла быть еще больше, в зависимости от размеров дохода. Максимально – 41% с нетрудовых доходов.

При этом средняя заработная плата в 1926 году составляла 45-55 рублей, а один килограмм хлеба стоил 20 копеек (именно за килограмм, а не единицу).

Подоходный налог в 1940 е годы

Следующее изменение произошло в 1943 году. Плательщики стали делиться на:

- рабочих,

- служащих,

- литераторов,

- работников искусства,

- владельцев строений,

- граждан-владельцев сельхоз участков в городских поселениях,

- кустарей,

- ремесленников и других лиц, имевших самостоятельные источники дохода на территории Советского Союза.

Доходы менее 70 рублей вовсе не облагались налогом, а далее, процент зависел от их уровня. Например, с зарплаты в 71 рубль брали налог в 25 копеек, а с 80 рублей – уже 3 рубля 41 копейку.

При этом, согласно данным ЦСУ СССР, килограмм ржаного хлеба из обойной муки в 1944-1945 году стоил 1 рубль, а говядины средней упитанности 1 сорта – 12 рублей.

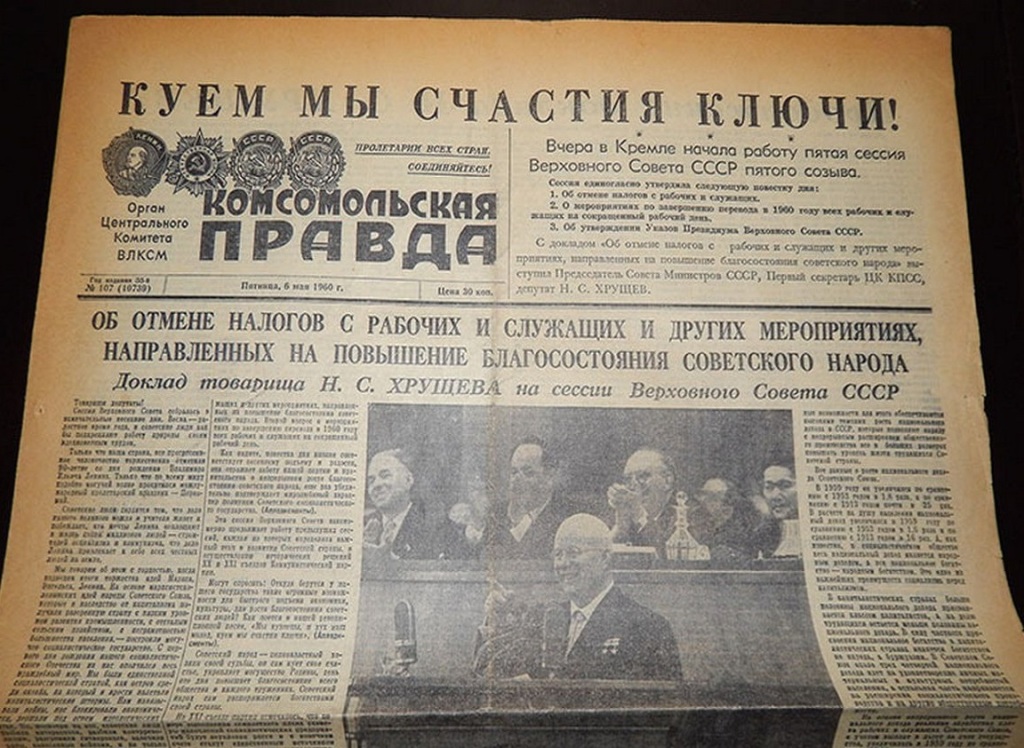

Подоходный налог в 1960-е годы

А вот в 1960 году подоходный налог решили вовсе отменить, даже был принят соответствующий закон. Однако он так и не начал действовать, а спустя два года был фактически отменен другим указом

С 1 января 1968 года, в соответствии с Указом Президиума Верховного Совета СССР от 26 сентября 1967 года, последовало снижение подоходного налога для рабочих и служащих с доходом от 61 до 80 рублей в месяц.

Указом Президиума Верховного Совета СССР от 25 декабря 1972 года было принято решение вновь прекратить взимать подоходный налог с зарплат ниже 70 рублей и уменьшить нагрузку на тех, кто получает меньше 90 рублей.

Подоходный налог и 1980-е годы

В восьмидесятые годы налог очень сильно зависел от дохода и составлял от 0,35% для лиц, получающих менее 80 рублей в месяц, до привычных нам 13% с тех, кто получал больше 100 рублей в месяц.

С 1984 года и до начала девяностых необлагаемый доход находился на уровне 70 рублей и варьировался от 25 копеек с зарплаты в 71 рубль, до 8 рублей 20 копеек с зарплаты в 100 рублей. Те, кто получал больше, платил 13%.

Подоходный налог в 1990-е годы

С 1992 года было принято новое налоговое законодательство, которое предусматривало уже знакомую прогрессивную шкалу, варьировавшуюся от 12% с доходов до 200 000 рублей, до 40% с доходов больше 600 000 рублей.

Далее, корректировка ставок производилась практически ежегодно, в зависимости от экономического положения государства и уровня инфляции. Длилось это до тех пор, пока в 2001 году не была установленная плоская шкала налогообложения с фиксированной ставкой в 13%.

Теперь, как уже говорилось в начале, шкала вновь стала в какой-то мере прогрессивной.

А что по этому поводу думаете вы? Работали ли вы в какой-то из указанных периодов, какую зарплату получали и какие цены запомнили? Словом – как вы оцениваете свое финансовое состояние тогда и сейчас? Делитесь своим мнением в комментариях.

Будьте здоровы, берегите себя и своих близких. Спасибо за внимание.

Также, мне очень важны ваши оценки – если публикация вам понравилась, прошу поддержать ее, нажав "ДА".

Читайте также:

- Что говорить в налоговой если сдавал квартиру неофициально

- Статья 126 коап рф об административных правонарушениях какой штраф за нарушение

- Компенсация за задержку заработной платы ндфл и страховые взносы 2020

- Лицевой счет по земельному налогу

- Официальный курс национальной валюты к иностранной не используется для исчисления налогов