Передача ос в ук налог на прибыль

Обновлено: 18.05.2024

Узнайте как работаем и отдыхаем из нашего производственного календаря на 2022 год .

Уставной капитал представляет собой совокупность взносов учредителей организации. На основании его рассчитывается минимальный объем имущества компании. В ситуации финансового кризиса, непогашенных задолженностей УК используется для расчетов с кредиторами. Он гарантирует соблюдение интересов лиц, предоставляющих кредиты. Существует минимальный размер УК. Уменьшать его самолично нельзя. Все изменения должны проходить государственную регистрацию. Также вносятся соответствующие данные в ЕГРЮЛ.

Вопрос: Возникает ли доход для целей налога на прибыль при уменьшении уставного капитала до величины меньшей, чем стоимость чистых активов общества, если такое уменьшение произведено на основании требований законодательства РФ (п. 16 ст. 250, пп. 17 п. 1 ст. 251 НК РФ)?

Посмотреть ответ

Основная информация

Существует два порядка сокращения капитала:

Вне зависимости от порядка внесения изменения не должны противоречить закону. В частности, минимальный размер УК составляет не менее 10 тысяч рублей. Ниже этой отметки объем капитала быть не должен.

Уменьшение размеров капитала при добровольном порядке выполняется за счет сокращения номинальной стоимости долей учредителей. Однако соотношение долей не меняется, так как происходит перераспределение.

ВАЖНО! Уменьшение УК в добровольном порядке не может являться методом избегания ответственности компании перед кредиторами. В частности, организация не может таким способом избежать оплаты своих задолженностей. О рассматриваемых изменениях нужно уведомить кредиторов, перед которыми есть досрочные обязательства. Факт наличия уведомления нужно подтвердить.

Сократить размер капитала можно и за счет денег, и за счет имущества. К примеру, УК организации составляет 10 тысяч рублей. Новый учредитель внес свой взнос в имущество компании в форме производственного строения. Однако предпринимательский проект начал приносить одни убытки. В связи с этим учредитель принял решение об изъятии своего взноса. Бухгалтер должен заняться оформлением выбытия основного средства. Затем производится списание стоимости строения с бухучета. При этом нужно составить акт о приеме-передаче объекта ОС.

Каков порядок уменьшения уставного капитала акционерного общества путем погашения акций?

ВНИМАНИЕ! С суммы выбытия объектов, которые передаются учредителям, вычитается НДФЛ. Учредитель, в свою очередь, получает доход, облагаемый налогом. Данное правило указано в письме Минфина от 26.08.2016. Однако учредитель получает возможность предоставления налогового вычета на сумму трат, сопутствующих приобретению прав на имущество. Рассматриваемое правило оговорено 220 статьей НК РФ.

Когда организация обязана уменьшить уставной капитал?

Компания обязана сократить размер капитала при наличии следующих обстоятельств:

-

Размер УК больше размера чистых активов. Подобное соотношение показателей свидетельствует об убыточности компании. Оно допускается в первый год деятельности компании. В последующем при выявлении такого соотношения компания обязана начать процесс уменьшения капитала. К примеру, чистые активы организации составляют 200 тысяч рублей, а размер капитала равен 500 тысяч рублей. В этом случае нарушается принцип обеспечения капитала имуществом компании. Также не гарантируется соблюдение интересов кредиторов. Необходимо уменьшить размер УК до размера чистых активов.

К СВЕДЕНИЮ! Ранее существовал закон, по которому выполнялось уменьшение УК при отсутствии полной оплаты капитала в течение 12 месяцев со дня регистрации организации.

Используемые бухгалтерские проводки

Применение проводок зависит от методов сокращения размеров капитала. Рассмотрим проводки, используемые в рамках обязательного уменьшения:

- ДТ 80 КТ 81. Применяется в случае отсутствия оплаты доли.

- ДТ 80 КТ 84. Применяется при размере УК, превышающем размер чистых активов. За счет сокращения капитала закрываются имеющиеся убытки.

При уменьшении УК по инициативе предприятия используются следующие проводки:

- ДТ 80 КТ 75. Проводка актуальна при выходе учредителя из общества и выводе его доли.

- ДТ 81 КТ 75, 50-52, ДТ 80 КТ 81. Используется при выкупе доли, аннулировании выведенной доли, за счет чего происходит уменьшение капитала.

- ДТ 80 КТ 91. Сокращение осуществляется за счет снижения номинальной стоимости. При этом разница остается за компанией в форме дохода.

- ДТ 80 КТ 75. Снижается номинальная стоимость, а разница выплачивается участникам в форме доходов.

- ДТ 75 КТ 91. Участник отказался от получения разницы от снижения номинальной стоимости. Она переводится в счет дохода организации.

Проводки позволяют отразить все операции, проведенные организацией.

Порядок уменьшения уставного капитала

Актуален следующий порядок сокращения размера капитала:

Процедура достаточно проста, однако важно соблюдение всех нюансов. Нельзя пропускать пункты, в противном случае изменения будут считаться незаконными.

Примеры

Рассмотрим пример сокращения размера УК методом уменьшения номинальной стоимости. Общество включает в себя двух участников. УК составляет 500 тысяч рублей. Соотношение долей:

- Иванов И. И. владеет долей в размере 80% от капитала. Она составляет 400 тысяч рублей.

- Петров В. В. владеет долей в размере 20%. Она составляет 100 тысяч рублей.

Было принято решение о сокращении размера УК в два раза. По итогам он должен составить 250 тысяч рублей. Однако при выполненных изменениях важно сохранить изначальное процентное соотношение. После проведения изменений размер долей составит:

- Иванов И. И. будет по-прежнему владеть 80% от УК, однако размер его доли составит 200 тысяч рублей.

- Петров В. В. будет владеть 20% от капитала, размер доли составит 50 тысяч рублей.

Рассмотрим другую ситуацию. Участник вышел из состава общества. Его доля перешла ООО. УК равен 1 миллиону. Распределен в следующем соотношении:

- Доля ООО – 20% от капитала (200 тысяч рублей).

- Доля Сидорова А. А. – 40% от капитала (400 тысяч рублей).

- Доля Мещерикова В. В. – 40% (400 тысяч рублей).

Размер УК сокращается на стоимость доли ООО. То есть после изменений он составит 800 тысяч рублей. Выполняется увеличение соотношения долей участников. Теперь они будут составлять не 40%, а 50%.

Субъекты, ведущие хозяйственную деятельность, обязаны вести контроль в отношении активов, числящихся на балансе. Существуют различные формы имущества организаций и предприятий — в частности, классификация предусматривает вынесение в отдельную категорию предметов труда, задействованных производственных процессах без потери натуральной формы. Подобные объекты имеют определенную продолжительность эксплуатации, срок которой обусловливается постепенным изнашиванием, снижающим их фактическую материальную ценность. При наступлении состояния, исключающего дальнейшее использование, производится списание или выбытие основных средств — проводки в бухгалтерском учете оформляются в соответствии с требованиями налогового кодекса и являются основанием для исключения из текущего баланса.

Общие правила

Ограниченность эксплуатационного ресурса, характерная для активов рассматриваемой категории, обуславливает наступление момента, при котором изначальный функционал фактически не может быть реализован — как частично, так и полностью. Сохранение ОС на балансе в подобной ситуации является нецелесообразным и нерентабельным, а также противоречит законодательным требованиям, поэтому в случае проведения инвентаризации возможно применение штрафных санкций в отношении ответственных субъектов.

Если формулировать кратко, то учет выбытия основных средств — это документальное оформление списания с указанием причины, в качестве которой могут быть заявлены:

- Изнашивание имущественного фонда (как физическое, так и моральное).

- Уничтожение, ставшее результатом чрезвычайных обстоятельств.

- Нанесение вреда имуществу — как целенаправленное, так и случайное.

- Хищение, либо недостача, выявленная в ходе проведения ревизии.

- Продажа с целью получения дохода, а также передача в рамках обмена или дарения.

- Оформление акта перевода во вклад, формирующий уставной капитал иной организации.

- Истечение срока, отведенного на выкуп лизингового объекта.

Указанный перечень не является исчерпывающим, поэтому примеры причин выбытия ОС для учета могут отличаться. Ключевое основание — отсутствие возможности дальнейшей эксплуатации, подтвержденное результатом очередной инвентаризации или отдельным документом. Стоит отметить, что локальное перемещение между подразделениями одного предприятия не квалифицируется в рассматриваемом статусе и не требует оформления документов подобного рода.

Исходя из положений, закрепленных в рамках Плана счетов бухучета, а также в сопутствующей Инструкции по применению, открытие субсчета к счету 01 допускается вне зависимости от фактора, выступающего первопричиной. Данная рекомендация основывается на приказе Министерства финансов РФ № 94н от 2000 года.

Расходы, связанные с выбытием основных средств из организации, учитываются и отражаются следующими бухгалтерскими записями. В рамках обзора рассмотрим в качестве примера субсчет 01/B, на который списывается первичная стоимость ОС, ранее числившаяся применительно к объекту на счете 01. Таким образом, формируется проводка Д 01/B — К 01.

Следующий этап — списание накопившейся за период эксплуатации амортизации, значение которой определяется на момент исключения актива. Здесь используется стандартная формулировка: Дебет 02 — Кредит 01/B, тогда как следствием отражения становится образующаяся остаточная стоимость. Значение, определяемое на главном, либо на субсчете, подлежит дальнейшей ликвидации с баланса через процедуру, в ходе которой списывается вся сумма.

Какими документами оформляется выбытие основных средств при продаже

Одним из вариантов избавления от ненужных активов, актуальным в ситуациях, когда их состояние еще допускает использование по целевому назначению, является реализация. В результате формируется прочий доход, основанием для которого выступает заключение сделки купли-продажи, а также расходы, с включением в состав как остаточной стоимости, так и издержек, связанных с совершенной операцией. Подобный подход подкрепляется рядом положений Плана бухучета (п.п. 31-6/01, 7-9/99, 11-10/99), и ранее упомянутым министерским приказом.

Исходя из этого, документальное оформление проводки бухгалтерского учета при выбытии объектов основных средств на предприятии предусматривают:

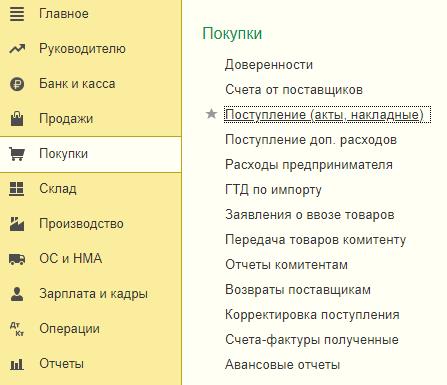

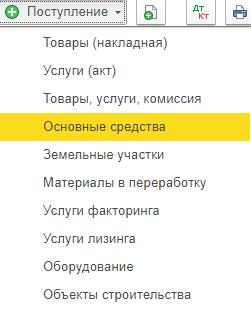

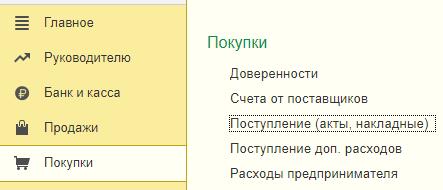

Реализация ОС оформляется в 1С Бухгалтерии Предприятия 3.0 документом Передача ОС (ОС и НМА – Передача ОС). В шапке указывается дата продажи, местонахождение ОС, контрагент-покупатель и договор с ним. Событие ОС – Передача. По гиперссылке Расчеты указываются счета расчетов с контрагентом.

В табличной части указывается ОС, которое продается, его инвентарный номер из карточки ОС, сумму продажи, счет доходов (91.01), субконто (Реализация основных средств). В нижней части документа можно выписать счет-фактуру.

Проводки по документу:

Так как не был сделан документ Подготовка к передаче, то программа в документе Передача ОС рассчитывает амортизацию за текущий месяц (месяц продажи): Дт26 Кт02.01

Также рассчиталась остаточная стоимость и списалась в БУ и НУ на счет 91.02: Дт91.02 Кт01.09

Доход от продажи имущества меньше, чем остаточная стоимость, следовательно, ОС было продано с убытком. Проследить это можно по регистру (Отчеты – Регистры налогового учета – Финансовые результаты от реализации ОС и НМА). В нем четко прописано, прибыль или убыток в итоге получился после реализации ОС или НМА.

Если в программе при убытке ничего не сделать, то этот убыток никогда не будет учтен для налогообложения прибыли.

Согласно п.3 ст. 268 НК РФ мы можем убыток от реализации включать в состав прочих расходов налогоплательщика равными долями в течение срока, определяемого как разница между сроком полезного использования этого имущества и фактическим сроком его эксплуатации до момента реализации.

Учет убытка от реализации ОС в налоговом учете в программе делается документом Операция (Операции – Операции, введенные вручную – Создать – Операция). Операция проводится днем передачи ОС:

Дт97.21 Кт91.09, в колонке Сумма не указываем сумму, в колонках Сумма НУ Дт и Кт указывается сумма убытка. Счет 97.21 используем, так как убыток отражаем как расход будущих периодов в НУ.

Для счета 97.21 создаем субконто расходов будущих периодов со следующим заполнением:

Вид для НУ – Убытки от реализации амортизируемого имущества

Прочие доходы и расходы – Реализация основных средств

Реализуемые активы – выбираем ОС, которое продали

Сумму можно не указывать, программа и так его увидит как сальдо по счету 97.21

Период списания – с первого числа следующего месяца после продажи с убытком на протяжении оставшегося срока полезного использования

В помощнике Закрытие месяца (Операции – Закрытие месяца) частями будет списываться убыток регламентной операцией Списание расходов будущих периодов.

Для проверки можно вызвать Справку-расчет списания расходов будущих периодов.

В Декларации по налогу на прибыль будет формироваться Прил. 3 к Листу 02:

Строка 030 – выручка от реализации ОС

Строка 040 – остаточная стоимость ОС

Строка 060 – убыток от реализации ОС

Выручка от реализации также отразится в строке 030 Прил. 1 к Листу 02

В Прил. 2 к Листу 02 в строке 080 будут расходы по реализации ОС (остаточная стоимость), а в строке 100 – сумма убытка от реализации ОК, которая относится к текущему налоговому периоду (принимаемая к НУ в текущем периоде).

Убыток за минусом признанного в данном периоде (строка 050 Листа 02) увеличиваем налоговую базу по налогу на прибыль.

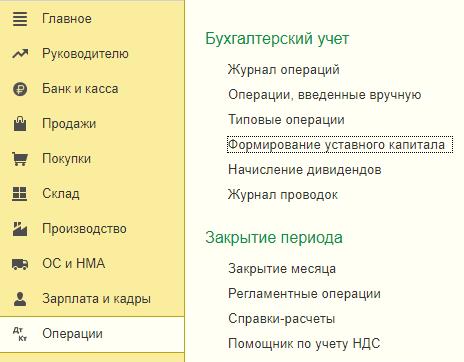

Первое и обязательное, что нужно сделать при регистрации фирмы это сформировать уставной капитал в 1С 8.3, то есть определить тот наименьший размер материальный ценностей, который будет находится в собственности у фирмы и обеспечит погашение долгов перед кредиторами при ее разорении.

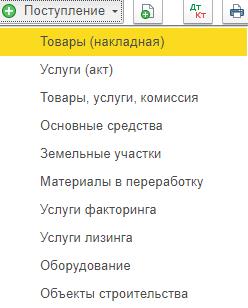

Как сформировать уставный капитал в 1С 8.3

Денежные средства, различное имущество ( здания, оборудование и т. д.), все это может быть вкладом в уставной капитал. Сумма, определяющая величину уставного капитала, в обязательном порядке фиксируется в учредительных документах организации. Той же датой, когда произошла регистрация на сумму равную величине уставного капитала проводится проводка Дт75 – Кт80 в 1С. Сам же уставный капитал может быть сформирован позже, но не более 4 месяцев с момента регистрации. После того как капитал сформирован, используя программу 1С Бухгалтерия 8.3 нужно провести проводки по внесению средств учредителем в кассу или на расчетный счет фирмы.

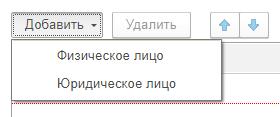

Как отразить взнос в уставной капитал в программе 1С 8.3

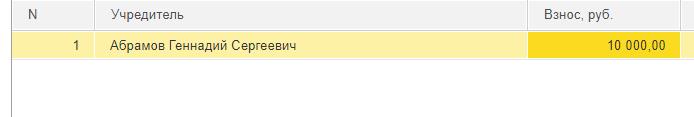

Затем появляется список с названиями лиц, из которого выбираем нужное нам, а также вносим сумму взноса конкретного учредителя.

Стоит отметить, что вышеуказанный документ формирования дает возможность напечатать список учредителей, где будут отражены следующие данные:

- ФИО учредителя;

- Паспортные сведения;

- Место регистрации;

- Размер части в уставном капитале;

- Величину взноса, который внесен;

- Форма оплаты.

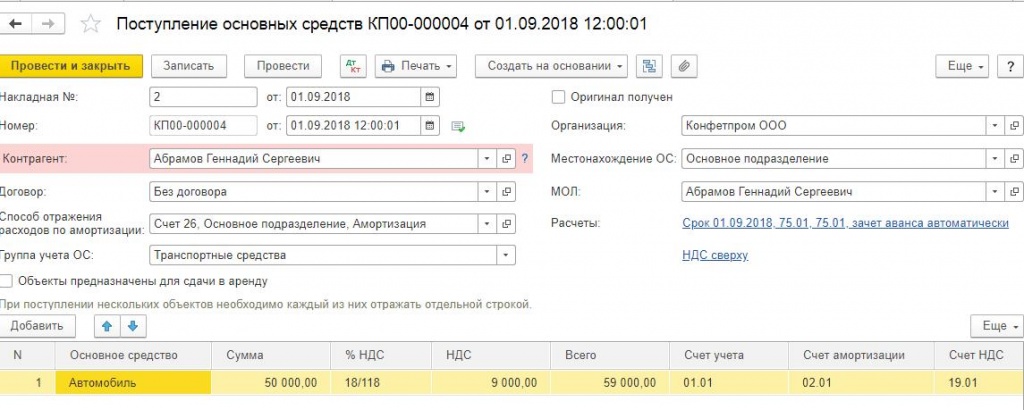

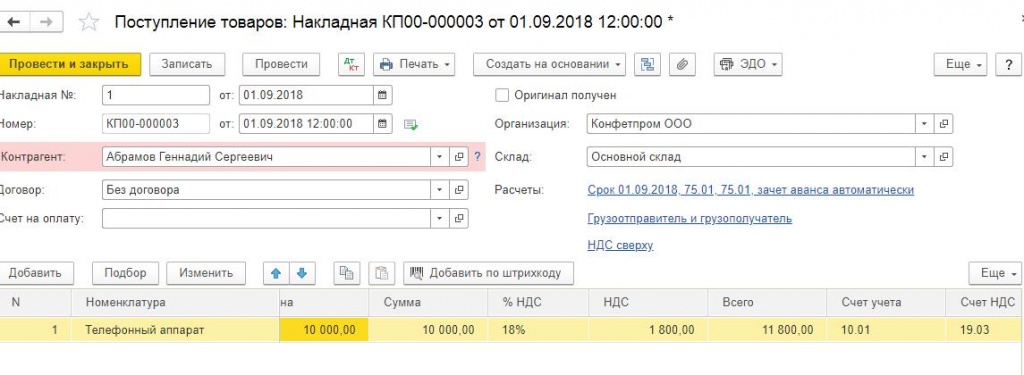

В качестве взноса в капитал могут выступать различные основные средства. Чтобы определить их первоначальную стоимость, нужно сделать их денежную оценку и согласовать у всех партнеров-учредителей компании. Чтобы оформить их как вклад в уставной фонд, программа 1С 8.3 предлагает использовать все тот же документ формирования, который был описан ранее.

Если Вы отражаете уставной капитал в 1С впервые, то рекомендуем оставить бесплатную заявку в поддержку по 1С через сервис Бит.Личный кабинет. Вам перезвонит консультант по 1С и поможет.

Заполняем созданный документ.

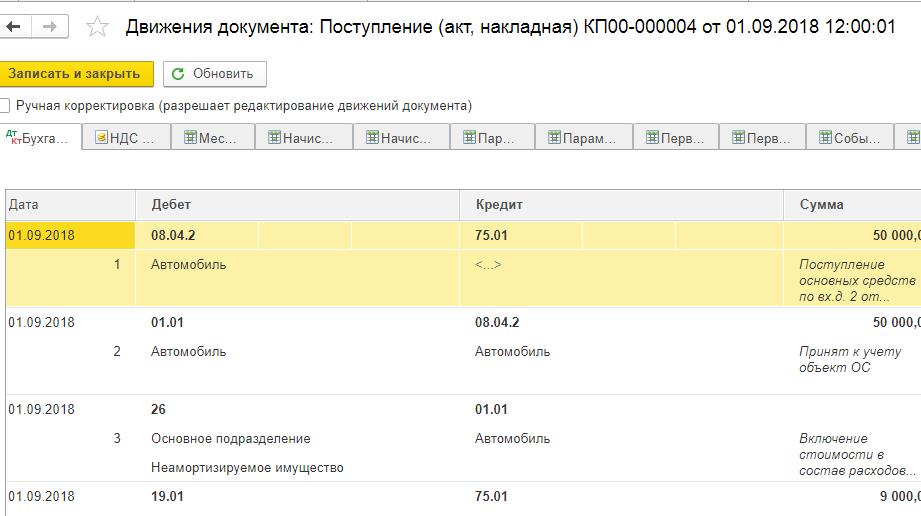

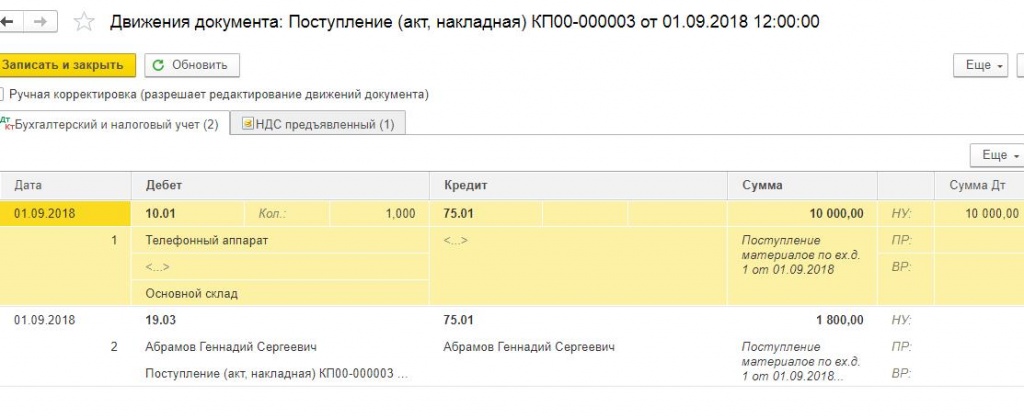

- Дт 75 – Кт 80 сформирован уставной фонд;

- Дт 08.04 – Кт 75.01 отражена стоимость поступившего объекта ОС, которое учредитель внес в качестве вклада в капитал;

- Дт 01 – Кт 08.04 Объекта ОС введен в эксплуатацию.

Оформляем документ, при этом в качестве счета учета, указываем 75.01 расчеты по вкладам в уставный капитал.

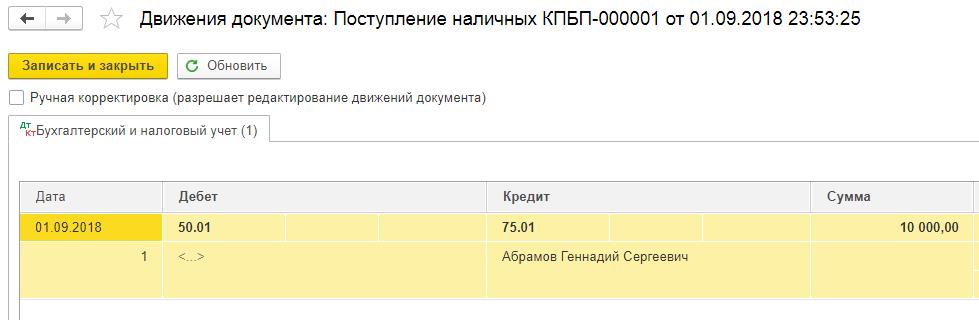

Взнос на расчетный счет и в кассу

- Дата – указываем дату, когда поступил платеж;

- По документу – вносим реквизиты из платежного поручения плательщика;

- Вид операции – указываем прочее поступление;

- Плательщик – учредитель;

- Сумма;

- Вводим счет расчетов – у нас это 75.01;

- Учредители;

- Счет учета – в нашем примере 51;

- Название нашей организации;

- Банковский счет.

В данной статье мы рассказали о различных способах формирования уставного капитала с использованием программы 1С Бухгалтерия 8.3, рассмотрели бухгалтерские проводки, связанные с этим, а также оформление взноса поступившего от учредителей на расчетный счет или в кассу фирмы.

Документальное оформление

- номер и дату составления;

- полное наименование основного средства согласно технической документации;

- название организации-изготовителя;

- место передачи основного средства;

- заводской и присвоенный инвентарный номера основного средства;

- номер амортизационной группы, срок полезного использования основного средства и фактический срок эксплуатации;

- сумму амортизации, начисленную до передачи основного средства, его остаточную стоимость;

- сведения о содержании драгоценных металлов, камней;

- другие характеристики основного средства.

Акт должен содержать заключение комиссии, которая создается в организации для контроля за выбытием основных средств. Участниками комиссии должны быть главный бухгалтер, материально-ответственные лица и другие сотрудники, назначенные руководителем. Утвердить состав комиссии должен руководитель организации, издав приказ.

Такой порядок следует из указаний, утвержденных постановлением Госкомстата России от 21 января 2003 г. № 7, и пунктов 77–81 Методических указаний, утвержденных приказом Минфина России от 13 октября 2003 г. № 91н.

Если в качестве вклада в уставный капитал организация вносит здание, составьте акт по форме № ОС-1а . Если организация передает несколько однородных основных средств, оформите акт по форме № ОС-1б . При заполнении этих актов применяйте тот же порядок, что и при составлении акта по форме № ОС-1 . Такой порядок предусмотрен указаниями, утвержденными постановлением Госкомстата России от 21 января 2003 г. № 7.

Одновременно с составлением акта по форме № ОС-1 ( ОС-1а , ОС-1б ) внесите сведения о выбытии основного средства в инвентарную карточку по форме № ОС-6 ( ОС-6а ) или в инвентарную книгу по форме № ОС-6б (предназначена для малых предприятий ). Сведения вносите на основании акта приема-передачи, составленного в момент передачи основного средства. Такой порядок предусмотрен указаниями, утвержденными постановлением Госкомстата России от 21 января 2003 г. № 7.

Если организация получает основное средство, содержащее драгоценные металлы, в конце года ей придется составить отчет по форме № 4-ДМ , утвержденной постановлением Росстата от 14 ноября 2007 г. № 88. В отчете укажите количество драгоценных металлов, содержащихся в основном средстве.

Бухучет

Такую запись делайте:

Со следующего месяца после передачи основного средства прекращайте начислять по нему амортизацию (п. 22 ПБУ 6/01).

В бухучете выбытие основного средства, внесенного в качестве вклада в уставный капитал, отражайте по остаточной стоимости (п. 85 Методических указаний, утвержденных приказом Минфина России от 13 октября 2003 г. № 91н).

Передачу основного средства в уставный капитал другой организации отразите проводкой:

Если остаточная стоимость переданного основного средства отличается от его оценки, согласованной учредителями , разницу учтите в составе прочих доходов или расходов. При этом сделайте проводки:

Такой порядок предусмотрен пунктом 85 Методических указаний, утвержденных приказом Минфина России от 13 октября 2003 г. № 91н, и Инструкцией к плану счетов (счета 01, 76, 91).

Налог на прибыль

При передаче основного средства в качестве вклада в уставный капитал у организации не возникает ни доходов, ни расходов (подп. 2 п. 1 ст. 277, п. 3 ст. 270 НК РФ). Подробнее об этом см. Как в налоговом учете отразить выбытие амортизируемого имущества . Если остаточная стоимость передаваемого основного средства отличается от его оценки, согласованной учредителями , в бухучете образуется постоянная разница, которая приводит к появлению постоянного налогового обязательства или постоянного налогового актива (п. 4 и 7 ПБУ 18/02). Их следует отражать проводками:

Пример отражения в бухучете и при налогообложении передачи основного средства в качестве вклада в уставный капитал

- первоначальная стоимость компьютера – 41 000 руб.;

- сумма амортизации, начисленная до передачи компьютера, – 16 000 руб.;

- остаточная стоимость компьютера на момент передачи – 25 000 руб. (41 000 руб. – 16 000 руб.);

- сумма входного НДС, принятая к вычету при приобретении компьютера, – 7380 руб.

При передаче компьютера бухгалтер восстановил часть входного НДС, ранее принятого к вычету, и включил налог в первоначальную стоимость финансового вложения. Сумма восстановленного НДС равна 4500 руб. (7380 руб. × (25 000 руб. : 41 000 руб.)). При этом бухгалтер сделал такую проводку:

На расчет налога на прибыль передача компьютера не влияет. В связи с тем что в налоговом учете не была учтена разница между оценкой основного средства, согласованной учредителями, и его остаточной стоимостью, бухгалтер сделал такую проводку:

НДС

Налог на имущество

УСН

При передаче основного средства в уставный капитал дочерней организации у организации, применяющей упрощенку, не возникает ни доходов, ни расходов (ст. 346.15, 346.16 НК РФ).

При передаче основных средств составьте первичные учетные документы по формам, утвержденным постановлением Госкомстата России от 21 января 2003 г. № 7. Это нужно сделать, поскольку организации, применяющие упрощенку, обязаны вести бухучет, в том числе и основных средств, в общем порядке (ч. 1 ст. 2 Закона от 6 декабря 2011 г. № 402-ФЗ, письмо Минфина России от 23 октября 2012 г. № 03-11-09/80). Поэтому отражать операции по передаче имущества в уставный капитал с использованием Плана счетов и метода двойной записи обязательно.

ЕНВД

Объектом обложения ЕНВД является вмененный доход (п. 1 ст. 346.29 НК РФ). Поэтому на расчет единого налога расходы, связанные с передачей основного средства в уставный капитал другой организации, не влияют.

При передаче основных средств составьте первичные учетные документы по формам, утвержденным постановлением Госкомстата России от 21 января 2003 г. № 7. Все операции, связанные с передачей основного средства, отразите с использованием Плана счетов и метода двойной записи. Это необходимо делать, поскольку организации – плательщики ЕНВД обязаны вести бухучет в полном объеме (ч. 1 ст. 2 Закона от 6 декабря 2011 г. № 402-ФЗ).

Читайте также: