Не заполняется 6 ндфл в 1с

Обновлено: 19.05.2024

Заполнение формы 6-НДФЛ - проблемы в 1С

В этом году придумали новую форму квартальной отчетности - 6-НДФЛ. У многих бухгалтеров, ведущих учет в программе 1С Зарплата и управление персоналом (ЗУП) возникли проблемы с датами выплаты фактического дохода, датой удержания налога и сроком перечисления налога.

У многих проблема в том, что они выплачивают зарплату раньше, чем закончился месяц, например, 29 числа, или платят НДФЛ в бюджет раньше, чем выплачена з/п. По налоговому кодексу так делать нельзя:

1) Начисление и выплата зарплаты должны быть не ранее последнего дня месяца (не важно выходной это или нет). Лучше немного позже, чем раньше (если з/п начислена раньше, то она будет считаться авансом). См. пункт 2 статьи 223 Налогового кодекса РФ: При получении дохода в виде оплаты труда датой фактического получения налогоплательщиком такого дохода признается последний день месяца, за который ему был начислен доход за выполненные трудовые обязанности в соответствии с трудовым договором (контрактом). В случае прекращения трудовых отношений до истечения календарного месяца датой фактического получения налогоплательщиком дохода в виде оплаты труда считается последний день работы, за который ему был начислен доход.

2) Перечислять НДФЛ в бюджет заранее нельзя, т.к. пока зарплата не выдана, данная сумма налогом не является, при этом как только зарплата была выдана, есть только один день на перечисление налога в бюджет иначе штрафы 20% от суммы. См. статью 226 пункт 6: Налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее дня, следующего за днем выплаты налогоплательщику дохода. При выплате налогоплательщику доходов в виде пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком) и в виде оплаты отпусков налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее последнего числа месяца, в котором производились такие выплаты.

У тех, кто пытался сдать отчет, не принимали потому, что проверка проходит только, если даты начислений и выплат з/п и НДФЛ указаны по правилам.

Чтобы отчет в 1С сформировался более-менее "красиво", необходимо правильно задать даты таких документов, как "Начисление з/п", отпуска, больничные, разовые начисления и т.п.

В некоторых этих документах нужно правильно задать не только дату документа, но и внутри самого документа найти сведения о налоге и изменить даты и там.

Например, может вылезти вот такая ситуация, когда указана строка 100, но строка 130 пуста, а 140 содержит сумму налога. Например, так:

Такое могло произойти, если в документе начисление зарплаты дата самого документа указана одна, а дата налога другая:

Либо, например, в отчете сильный разброс дат:

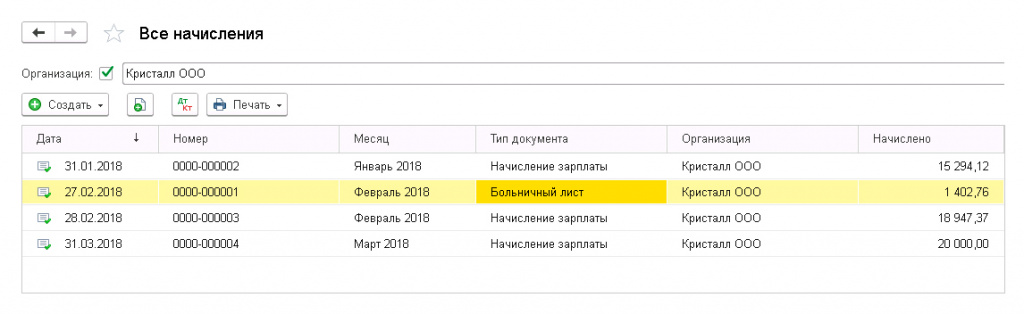

Это может быть если имело место начисление отпускных или больничных.

Помимо документов по начислению, также проверьте даты в документе Начисление отпуска: дату выплаты дохода:

А также дату получения дохода:

В больничном обратите внимание на дату выплаты дохода для НДФЛ:

А также на закладке "Расчет больничного листа" на вкладке НДФЛ дата получения дохода:

В документах "Разовые начисления" помимо даты самого документа проверьте вкладку НДФЛ:

По поводу строки 120 - она заполняет ее независимо от того, что указано в документе "Перечисление НДФЛ" и указывает дату в зависимости от даты выплаты дохода, которая предусмотрена законодательством (НК, статья 226 пункт 6).

Если Вам понравилась статья, пожалуйста, поставьте лайк, сделайте репост или оставьте комментарий. Если у Вас есть какие-либо замечания, также пишите комментарии.

ВАЖНО! соблюдать хронологию и автозаполнение документов.

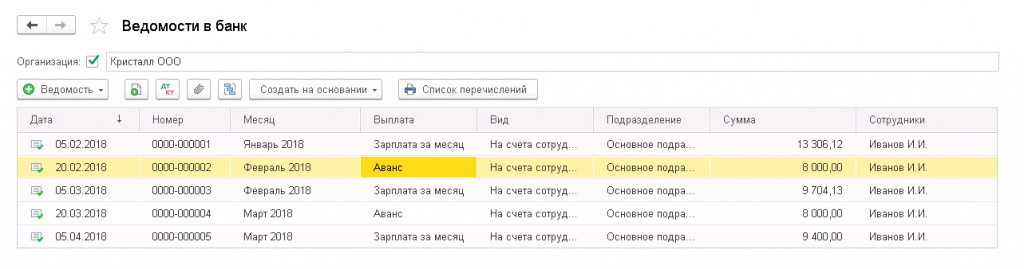

При создании документов следующая последовательность:

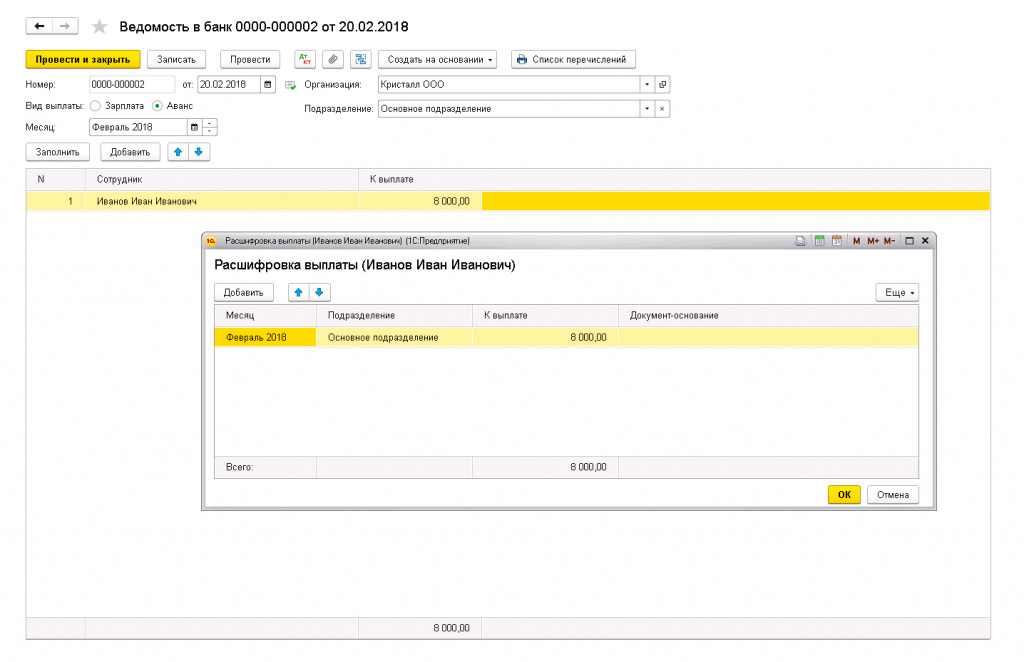

Ведомость на Аванс, если есть, Отпуск, Больничный.

Начисление зарплаты создаем в последнюю очередь для корректного расчета НДФЛ и взносов

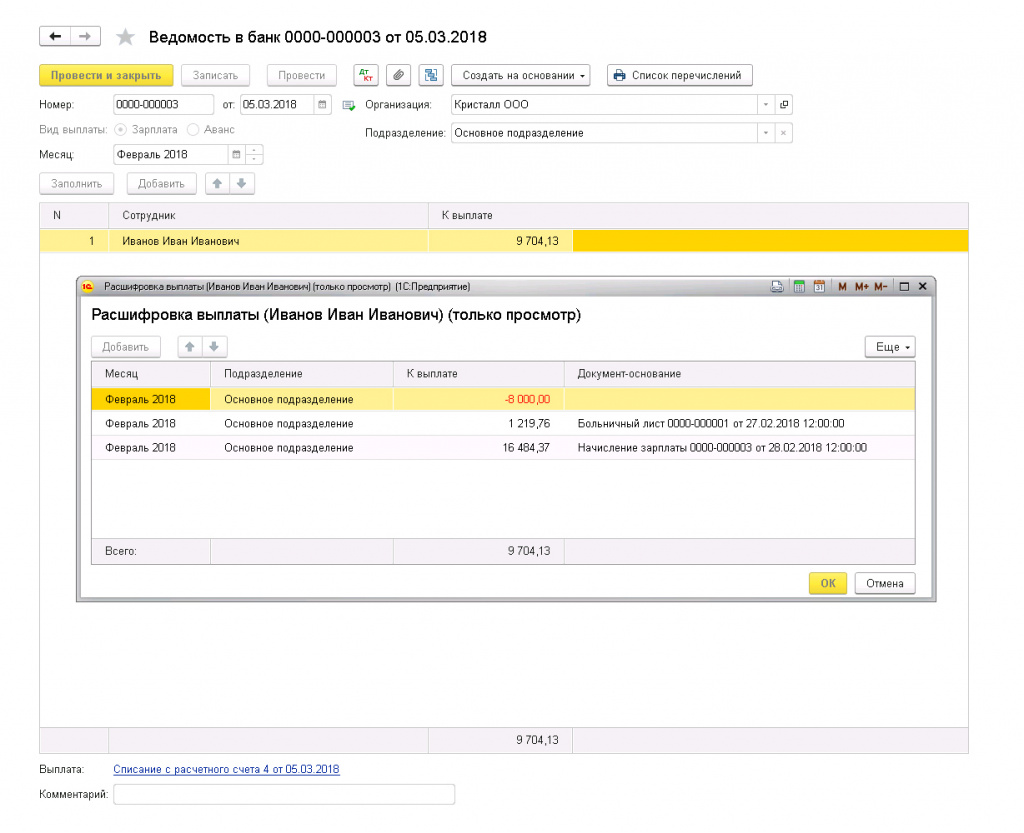

Ведомость на выплату с типом Зарплата за месяц (Месяц документа выплаты = Месяц начисления)

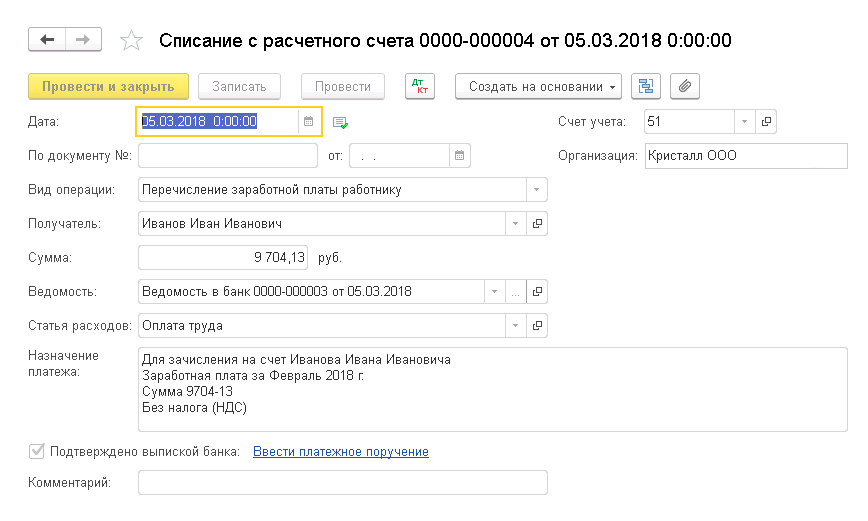

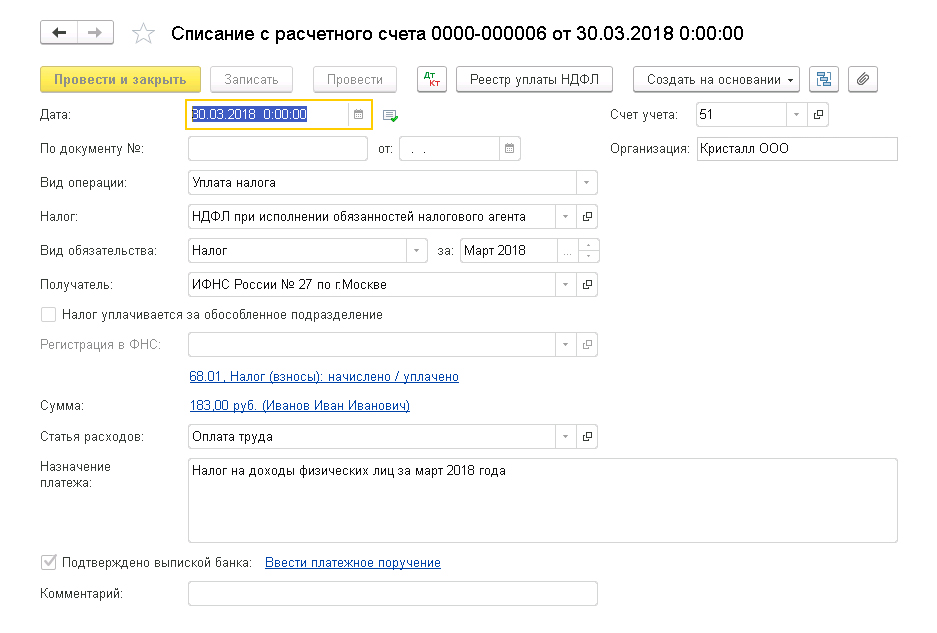

Списания с р/с или РКО

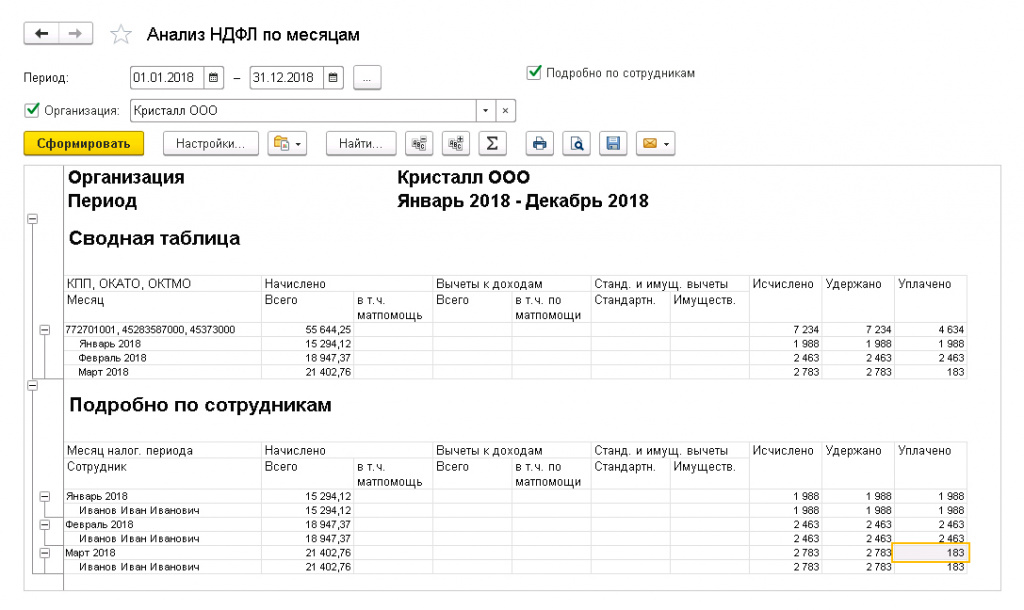

Для проверки корректности учета НДФЛ пользуйтесь отчетом Анализ НДФЛ по месяцам (ЗУП 3.1: Налоги и взносы - Отчеты по налогам и взносам, БП 3.0: Зарплата и кадры - Отчеты по зарплате)

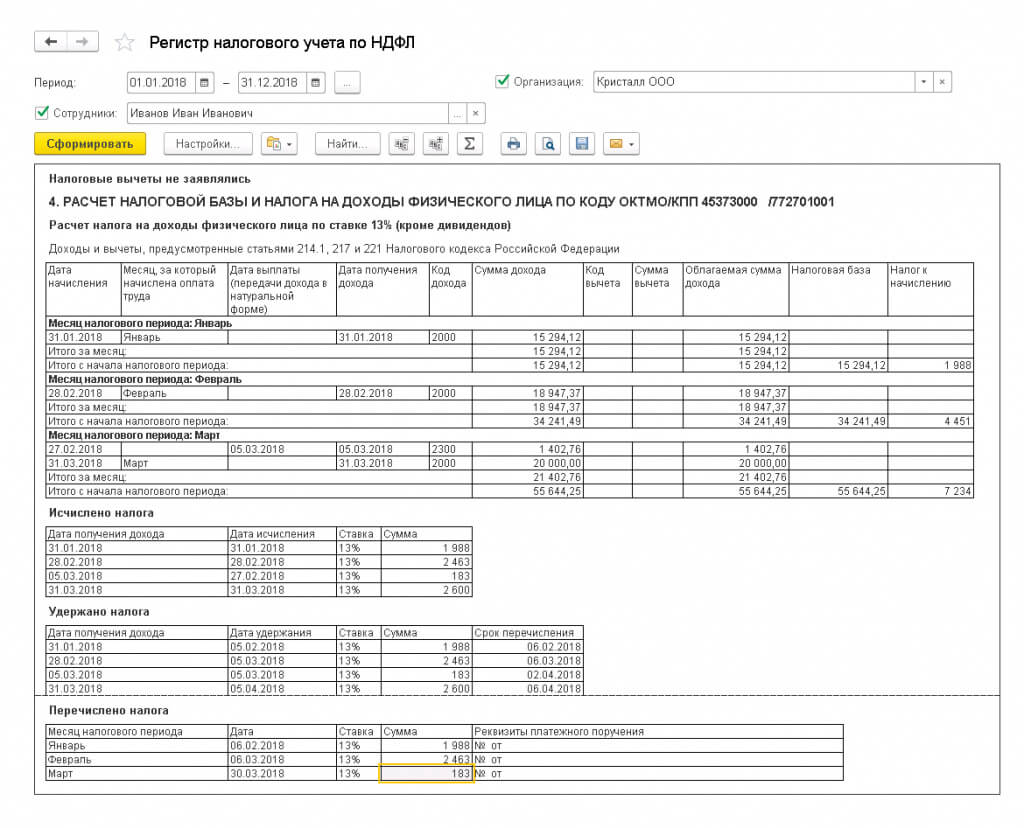

Анализ НДФЛ по месяцам и Регистр налогового учета по НДФЛ:

Исчислено - по документам начисления

Удержано - по документам факта дохода Списание с р/с(РКО)

Уплачено (Перечислено) - по документу Списание с р/с с видом операции: Уплата налога

Обратите внимание! В том случае, когда Ваш отчет 6-НДФЛ заполняется НЕКОРРЕКТНО, то лучше сделать копию базы и затем проделать следующие действия:

Отменить проведение всех начислений, выплат и уплат

Соблюдать хронологию и автозаполнение документов.

При создании документов следующая последовательность:

Ведомость - Аванс, если есть

Начисление зарплаты - в последнюю очередь

Ведомость на выплату - Зарплата за месяц (Месяц документа выплаты = Месяц начисления)

Списания с р/с или РКО (дата документа отражается в строке 110 6-НДФЛ)

Списания с р/с – Уплата налога

Далее сформировать отчет 6-НДФЛ или Проверка 2 разд 6-НДФЛ - для контроля

Раздел 2 заполняется по сроку перечисления налога: на какой отчетный квартал приходится срок перечисления удержанного налога (строка 120), в расчет за такой период и должна включиться операция.

Например, заработная плата за март 2018 года выплачена в последний рабочий день месяца (30.03.2018), срок перечисления налога с заработной платы – следующий рабочий день после удержания налога, в нашем случае – 02.04.2018 (так как 31 марта и 1 апреля – выходные дни). В такой ситуации заработная плата за март будет отражена в разделе 1 расчета за 1-й квартал 2018 года и в разделе 2 расчета за полугодие 2018 года. В раздел 2 расчета за 1-й квартал 2018 года зарплата не попадет, так как срок перечисления налога приходится на другой отчетный период (письма ФНС от 09.08.2016 № ГД-4-11/14507, от 24.10.2016 № БС-4-11/20120).

Или, например, пособие по временной нетрудоспособности начислено в феврале 2018 года и выплачено вместе с зарплатой за февраль 05.03.2018. Срок перечисления НДФЛ с суммы пособия - последний день месяца, в котором произведена выплата, т.е. 31.03.2018. Так как это выходной день, то срок перечисления переносится на 02.04.2018. Следовательно, эта операция не отражается в разделе 2 расчета за 1-й квартал 2018 года. Она будет отражена в разделе 2 за полугодие 2018 года. Однако, так как дата получения дохода по этой операции - 05.03.2018, то она попадет в раздел 1 расчета за 1-й квартал 2018 года.

А чтобы оставаться в курсе всех изменений учета НДФЛ в 1С (и не только НДФЛ), я настоятельно рекомендую подписаться на справочную систему по 1С: Бесплатный доступ 14 дней (при первой регистрации).

Ну а в этой статье я постараюсь изложить основные моменты учета 6-НДФЛ. Пример будет захватывать только 1 квартал, но рассмотренный принцип учета НДФЛ распространяется и на любой другой квартал. В статье я рассмотрю одного сотрудника, которому зарплата за декабрь выплачивается в январе, чтобы продемонстрировать, как заполняется 1 и 2 раздел формы 6 НДФЛ.

Будут также и межрасчетные начисления: больничный, который выплачивается с зарплатой, и отпуск, выплачиваемый в межрасчетный период. Ещё покажем переходящую выплату за март, которая выплачивается в апреле, чтобы и здесь продемонстрировать разницу между заполнением первого и второго раздела 6-НДФЛ.

Видеоверсия публикации:

✅ ЧЕК-ЛИСТ по проверке расчета зарплаты в 1С ЗУП 3.1

ВИДЕО - ежемесячная самостоятельная проверка учета: Узнать подробнее ->>

✅ Начисление зарплаты в 1С ЗУП 3.1

Пошаговая инструкция для начинающих: Узнать подробнее ->>

Памятку по учету НДФЛ и заполнению 6-НДФЛ в 1с зуп 8.3 можно получить здесь.

Основы механизма заполнения отчета 6-НДФЛ в 1С ЗУП 3.1 (8.3) – простой пример

Учет дохода и исчисленного НДФЛ

Теперь перейдем от теории к практике. Поскольку в этой публикации будут рассматриваться основы учета НДФЛ для заполнения 6-НДФЛ, то для простоты восприятия в информационной базе добавлен только 1 сотрудник — Кононов Б.С., которому начисляется зарплата за декабрь.

Зарплата у сотрудника 50 000 рублей. Как мы видим, был исчислен НДФЛ в размере 6 500 руб. Проводим документ.

В форму документ я вывел регистр Расчеты налогоплательщиков с бюджетом по НДФЛ (именно в этом регистре фиксируется факт ИСЧИСЛЕНИЯ и УДЕРЖАНИЯ НДФЛ). Этот регистр добавляется в форму документа через Главное меню – Вид – Настройка панели навигации формы. По сути именно по данным из этого регистра формируется 1 и 2 раздел 6-НДФЛ, поэтому в публикации он будет рассмотрен довольно подробно.

Самым важным параметром в этой записи является Дата получения дохода, поскольку именно дата получения дохода определяет к какому кварталу будет отнесен этот исчисленный НДФЛ (сведения об исчисленном НДФЛ показываются в 1 разделе 6-НДФЛ в строке 040).

Для зарплаты (начислений с код доходом дохода 2000) Датой получения дохода будет последний день месяца, т.е. в данном случае это 31.12, сумма исчисленного НДФЛ 6500 рублей.

Выплата зарплаты и удержание НДФЛ

Далее необходимо зарегистрировать факт выплаты зарплаты. Именно при выплате в ЗУП 3.1 регистрируется факт удержания НДФЛ.

Посмотрим движения, которые сформирует этот документ в регистре Расчеты налогоплательщиков с бюджетом по НДФЛ. Напомню, чтобы добавить регистр в форму нужно перейти в Главное меню – Вид – Настройка панели навигации формы – Расчеты налогоплательщиков с бюджетом по НДФЛ.

Рассмотрим какие данные из этого движения важны при заполнении 6-НДФЛ:

Заполнение 6-НДФЛ в 1с зуп: 1 раздел 6-НДФЛ

Самое главное при заполнении 6-НДФЛ понимать, что данные в 1 и 2 раздел попадают по разному принципу и сверять данные межу 1-ым и 2-ым в связи с этим не следует.

1 раздел 6-НДФЛ строки с 020 по 050 заполняются нарастающим итогом с начала года по дате получения дохода, т.е. например в отчет за 4 квартал (отчет за год) будут попадать только те сведения, которые имеют дату получения доход с 01.01 по 31.12 года, за который формируется отчет. А если говорить об отчете за 1 квартал, то данные с датой получения дохода за период с 01.01 по 31.03.

В рассматриваемом примере произошло начисление сотруднику только за один месяц — за декабрь. Этот доход и исчисленный с него НДФЛ имеет дату получения дохода 31.12. Следовательно он будет показан в отчете за 4 квартал (за год).

В 1 раздел отчета за 1 квартал следующего года эти сведения уже не попадут (для наглядности я сотруднику пока ничего не начислял в Январе и последующих месяцах).

Кроме строк 020 — 050 в первом разделе ещё есть строки 070 — 090. Они заполняются НЕ по дате получения дохода.

В рассматриваемом примере налог с декабрьской зарплаты был удержан при выплате зарплаты 11.01, т.е. в первом квартале следующего года. Поэтому 070 строка в отчете за 4 кв не заполняется, она будет заполнена в отчете за 1 квартал.

В рассматриваемом примере для отчета за 4 квартал я указал дату подписи 31.12, а к этой дате действительно ещё не была введена ведомость на выплату декабрьской зарплаты (она введена датой 10.01), поэтому и заполнилась сумма неудержанного НДФЛ в строке 080.

Если же предполагается, что НДФЛ будет удержан (как в рассматриваемом примере, где он удерживается при выплате 10.01), то в строку 080 сведения по такому НДФЛ попадать не должны. Для этого на титульном листе достаточно указать дату подписи больше, чем дата ведомости, которой происходит удержание такого НДФЛ (для нашего примера любая дата с 10.01).

Чтобы принцип заполнения 1 раздела 6-НДФЛ стал более понятным, я подготовил специальную табличку, где наглядно видно из какого регистра и из какой колонки этого регистра берутся данные для каждой из ячеек 1-ого раздела 6-НДФЛ, а также по какой колонке происходит отбор данных по дате для соответствующих ячеек. Небольшая памятка по заполнению 1 раздела 6-НДФЛ, которая позволит быстро вспомнить что и как заполняется в отчете. Полную версию памятки по учету НДФЛ и заполнению 6-НДФЛ в 1с зуп 8.3 можно получить здесь.

В этой табличке жирным шрифтом подсвечены основные данные (сведения о доходе, исчисленном и удержанном НДФЛ), которые являются наиболее важными и которые будут интересны для большинства пользователей 1С ЗУП. Остальные данные могут появляться в 6-ндфл в зависимости от того отражена соответствующая ситуация в учете конкретной организации или нет.

Заполнение 6-НДФЛ в 1с зуп: 2 раздел 6-НДФЛ

А в отчете за 4 квартал (за год) 2 раздел для рассматриваемого примера совсем не заполнится, поскольку удержаний со сроком перечисления в 4 квартале не было. Таким образом получается, что в нашем примере по начислению и выплате за декабрь данные попали в 1 раздел отчета 6-НДФЛ за 4 квартал (по дате получения дохода), а также во 2 раздел отчета за 1 квартал (по сроку перечисления НДФЛ).В этом и заключается основная разница в заполнении первого и второго раздела 6 НДФЛ.

Полную версию памятки по учету НДФЛ и заполнению 6-НДФЛ в 1с зуп 8.3 можно получить здесь.

Отражение НДФЛ с больничного выплаченного с зарплатой в 6-НДФЛ

Определение и уточнение даты получения дохода в 1с зуп 8.3

✅ ЧЕК-ЛИСТ по проверке расчета зарплаты в 1С ЗУП 3.1

ВИДЕО - ежемесячная самостоятельная проверка учета: Узнать подробнее ->>

✅ Начисление зарплаты в 1С ЗУП 3.1

Пошаговая инструкция для начинающих: Узнать подробнее ->>

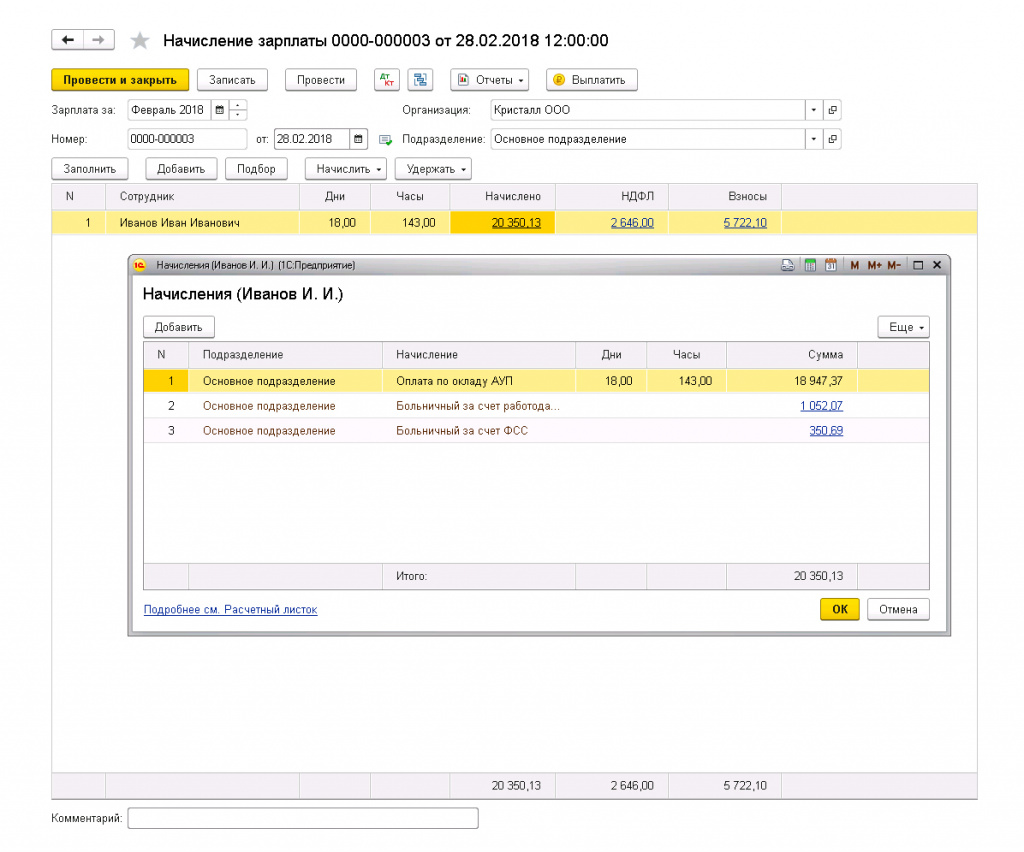

Рассматриваем наш пример дальше. Сотрудник Кононов Б.С. в январе заболел. Оформляем ему Больничный лист (Зарплата — Больничные листы). В рассматриваемом примере предполагалось, что сотруднику больничный будет выплачиваться вместе с зарплатой 08.02, эта дата и была указана в реквизите Дата выплаты.

Далее начисляется зарплата за январь. Работнику начислено менее оклада в 50 000 руб., т.к. он находился на больничном.

Исчислился НДФЛ с оклада (доход с кодом 2000) на дату получения дохода равную последнему дню месяца начисления 31.01.

При выплате зарплаты через ведомость за январь, будет выплачиваться и сама зарплата за отработанное время, и больничный, соответственно НДФЛ удержится и с зарплаты, и с больничного.

Отражение больничного в 6-НДФЛ

Начнем со второго раздела 6-НДФЛ. Как я и писал выше данные для второго раздела 6-НДФЛ отбираются по крайнему сроку перечисления НДФЛ. В нашем примере больничный выплачивается вместе с зарплатой за январь и в ведомости от 11.02 происходит удержание не только НДФЛ с зарплаты, но и НДФЛ с больничного. Срок перечисление НДФЛ у них разный:

- у НДФЛ с зарплаты следующий день после удержания, т.е. 12.02;

- у НДФЛ с больничного не позднее конца месяца, т.е. 28.02;

Поскольку обе эти даты относятся к первому кварталу понятно, что данные об этих удержаниях попадут во 2 раздел отчета за 1 квартал.

Однако они будут представлены в виде двух отдельных групп строк.

Теперь что касается 1 Раздела 6НДФЛ.

В графу 20 данного раздела попал доход с зарплаты и с больничного за январь. В графу 40 Сумма исчисленного и в графу 70 Сумма удержанного налога – попал налог только за январь.

Отражение в 1С зуп 8.3 удержанного НДФЛ с отпускного выплаченного в межрасчет

Учет исчисленного и удержанного НДФЛ с отпускных

✅ ЧЕК-ЛИСТ по проверке расчета зарплаты в 1С ЗУП 3.1

ВИДЕО - ежемесячная самостоятельная проверка учета: Узнать подробнее ->>

✅ Начисление зарплаты в 1С ЗУП 3.1

Пошаговая инструкция для начинающих: Узнать подробнее ->>

Выполняем выплату отпускных. Выплата произошла в тот день, который и был запланирован — 12.02.

Однако, если заглянуть в движения по регистру Расчеты налогоплательщиков с бюджетом по НДФЛ, которые делает документ Ведомость…, то мы увидим, что программа всё-таки попыталась выполнить уточнение даты получения дохода, но в итоге получила ту же дату. Это нормальное поведение программы.

Заполнение 6-НДФЛ по отпуску

Теперь снова перезаполняем форму 6 НДФЛ за 1 квартал и посмотрим, что изменилось. Появилась группа строк, которая соответствует факту удержания НДФЛ с отпускных. Крайний срок перечисления НДФЛ с этого отпуска 28.02 поэтому эти сведения попали именно в отчет за 1 квартал.

Для отпускных, также как и для больничных, строки 100,110, 120 заполняются сходным образом, т.е. дата фактического получения дохода и дата удержания налога — это дата выплаты (дата ведомости), а срок перечисления налога – также не позднее последнего дня месяца.

Данные отпускные попали и в 1 Раздел 6-НДФЛ отчет за 1 квартал, так как дата получения дохода (12.02) также относится к первому кварталу.

Отражение зарплаты в 6-НДФЛ выплаченной в следующем квартале

Следующим шагом начислим и выплатим зарплату за ФЕВРАЛЬ. В этом нет никаких сложностей. Дата получения дохода для февральской зарплаты 28.02 (последний день месяца), поэтому в первый раздел 6-НДФЛ она попадет в 1 квартал.

Выплачивается зарплата за февраль 08.03, следовательно НДФЛ зафиксируется как удержанный именно на 08.03 со сроком перечисления 11.03 (с учетом выходных, поскольку 09.03 и 10.03 выходные дни). Таким образом и во втором раздел 6-НДФЛ факт удержание будет показан в отчете за 1 квартал.

Больший интерес представляет НДФЛ с зарплаты за март, поскольку здесь, как и в случае с декабрьской зарплатой произойдет разрыв между заполнением первого и второго раздела 6-НДФЛ.

По дате получения дохода (31.03) исчисленный НДФЛ будет относится к 1 кварталу.

А по сроку перечисления НДФЛ ко второму кварталу: зарплата выплачивается 10.04, следовательно срок перечисления 11.04 — это уже 2 квартал.

Таким образом группа строк, соответствующая удержанию НДФЛ с зарплаты за март попадет во второй раздел отчета 6-НДФЛ за 2 квартал.

Что касается 1 раздела, то он заполняется по дате получения дохода, поэтому данные о доходе и исчисленном НДФЛ с зарплаты за февраль и март мы увидим в 1 разделе отчета за 1 квартал.

Отчет покажет все доходы за 1 квартал по коду 2000, которые должны войти в 6-НДФЛ. Общая сумма должна сойтись с расшифровкой из 6-НДФЛ (по коду 2000).

Подводя итог, хочу выделить некоторые моменты, на которые следует обращать внимание при формировании и (или) проверке 6 НДФЛ, да и вообще при работе в 1с ЗУП 3.1. При проверке 6-НДФЛ необходимо:

На самом деле рекомендаций и особенностей учета данных для корректного заполнения 6-НДФЛ в 1С ЗУП гораздо больше и большинство из них разбирается на ежеквартальных поддерживающих эфирах по подготовке отчетности. Поэтому я настоятельно рекомендую подписаться на справочную систему по 1С: Бесплатный доступ 14 дней (при первой регистрации), чтобы оставаться в курсе всех изменений и новшеств.

Чтобы узнать первыми о новых публикациях подписывайтесь на обновления моего блога:

или вступайте в группы в социальных сетях, где все материалы также регулярно публикуются:

Если на дату заполнение отчета остался неудержанный налог, то программа подтянет эту сумму в строку 080 раздела 1 6-НДФЛ.

Заполнение раздела 1 формы 6-НДФЛ

В этом разделе указывается обобщенные по всем физлицам суммы начисленного дохода, исчисленного и удержанного налога нарастающим итогом с начала налогового периода по соответствующей налоговой ставке.

Если у нас есть выплаты физическим лицам в налоговом периоде, облагаемые по разным ставкам, то раздел 1 программа заполнит для каждой из ставок налога.

В разделе 1 указывается:

В строке 010 – ставка налога. Кликнув на ячейку, мы можем выбрать нужную нам ставку;

В строке 020 – нарастающим итогом отражаются начисленные доходы

В случае если заработная плата либо командировочные начислены были в марте, но выплачены в апреле, то в отчет за I квартал такие доходы сотрудника попадут, т.к. согласно этим видам выплат датой фактического получения дохода является дата начисления (Письмо ФНС РФ от 01.08.2016 № БС-4-11/13984@). С больничными, отпускными и прочими выплатами ситуация иная. По их видам выплат дата фактического получения дохода – это дата выплаты. По этой причине, если они были начислены в конце марта, однако выплачены в апреле, в отчет за I квартал они никак не войдут, а отразятся в 6-НДФЛ за полугодие.

Чтобы открыть регистры записей, отвечающих за отражение сумм НДФЛ, нам потребуется:

В разделе 1 сумма вычетов по доходам из строки 020 отражается в строке 030. Например, профессиональные, стандартные, имущественные, социальные.

В строке 040 указывается общая сумма исчисленного НДФЛ по доходам, которые отражены в 020 строчке, за минусом вычетов.

В строке 050 указывается общая сумма фиксированных авансовых платежей, на которые были уменьшены суммы исчисленного налога.

Кроме строк 020 — 050 в первом разделе еще есть строки 070 — 090. Они заполняются не по дате получения дохода.

Заполнение раздела 2

В разделе 2 указываются:

В строке 100 – дата фактического получения доходов, отраженных по строке 130. К примеру, для зарплаты – это последний день месяца, за который она начислена, для других доходов – дата выплаты (рис.8).

В строке 110 – дата удержания налога. Обычно совпадает со строкой 100.

В строке 120 указывается дата, не позднее которой должна быть перечислена сумма налога.

Больше всего вопросов, связанные с включением данных в строку 120, связано как раз с выплатой дохода в дни, предшествующие выходным или праздничным. Большинство организаций выдают разные дополнительные выплаты к государственным праздникам, а зарплату — в конце рабочей недели, перед выходными.

Соответственно, здесь работает общая норма ст. 6.1 НК РФ: если выплаты, специально не отмеченные в абз. 2 п. 6. ст. 226 НК, произведены в последний рабочий день перед нерабочими, то крайний срок перечисления НДФЛ в бюджет должен наступить не позднее первого буднего дня после нерабочих. Что и следует отразить в строке 120 в 6-НДФЛ. Если же этот день перейдет на следующий отчетный период, то и вся группа относящихся к нему строк попадет уже в следующий отчет.

Предельный срок перечисления налога, который зависит от того, с каких доходов удержан НДФЛ. В программе при регистрации удержанного налога фиксируется предельный срок перечисления налога.

Согласно контрольным соотношениям (письмо ФНС от 10.03.2016 № БС-4-11/3852@) для показателей формы расчета строка 120 будет сверяться с реальной датой уплаты суммы НДФЛ из строки 140 по данным карточки расчетов с бюджетом налогового агента, которая ведется в налоговом органе на основании данных о поступивших платежах по НДФЛ. Причем сверяться будет не сумма, а дата.

Вся сумма доходов до того, как из нее удержали НДФЛ, указывается в строке 130.

В строке 140 указывается обобщенная сумма удержанного налога в указанную в строке 110 дату.

Сведения о полученном доходе и удержанном налоге с этих доходов, по которым одновременно совпадают три даты (дата фактического получения дохода, дата удержания налога и срок перечисления налога), суммируются и указываются в одном блоке строк 100 – 140. Если не совпадает хотя бы одна из дат, то доход и удержанный налог с него отражаются отдельно, то есть создается отдельный блок строк 100– 140. К примеру, в один день были выплачены пособие по временной нетрудоспособности и материальная помощь. Строки 110 –140 заполняются отдельно в отношении материальной помощи и отдельно в отношении пособия, так как данные виды доходов имеют разные сроки перечисления налога.

Данную статью решила написать не случайно, так как отчетный 2018 год, так или иначе, уже подходит к концу, но у бухгалтеров ещё есть время, чтобы провести работу по проверке и внесению поправок в учете для корректного формирования годового отчета 6-НДФЛ.

ОШИБКА №1: ДАТА В МЕЖРАСЧЕТНЫХ ДОКУМЕНТАХ

На первый взгляд, кажется, что ошибка не имеет никакого отношения к НДФЛ, тем не менее, приводит к неправильному расчету, вернее определению удержанного налога. Бухгалтер неправильно указывает дату в межрасчетных документах. Например, в таких

документах, как отпуск, больничный и др. Правильная дата начисления, то есть дата документа в программе, должна быть меньше, либо равна дате ведомости, которой мы выплачиваем этот доход. Такая ошибка зачастую возникает тогда, когда мы заносим документы задним числом.

Например, рассмотрим ситуацию с отпуском. Пусть 25.10.2018 г. я внесла документ - отпуск (Рис.1,п.1), который был выплачен 01.10.2018 г. (Рис.1,п.3). Естественно, что дата документа по умолчанию у меня заполнилась текущая (Рис.1,п.1), которой я заношу документы 25.10.2018 г. Я этого, как часто бывает, не заметила и дальше стала регистрировать выплату отпускных (Рис.1,п.2,п.4).

В документ ведомость в банк я уже проставляю правильную дату 01.10.2018 г. (Рис.1,п.5), но при автоматическом заполнении документа, сумма отпускных заполнилась (Рис.1,п.6), а сумма НДФЛ к перечислению, то есть сумма удержанного налога - не определилась (Рис.1,п.7).

Рис.1

Рис.2

ОШИБКА №2: ПЛАНИРУЕМАЯ ДАТА ВЫПЛАТЫ ДОХОДА

Следующая ошибка, которая приводит к некорректному заполнению формы 6-НДФЛ. И, опять рассмотрим в таких документах, как отпуск . В межрасчетных документах есть такой реквизит, как планируемая дата выплаты, она фиксируется, как дата фактического получения дохода, с кодами доходов, отличных от кода 2000. Очень важно эту дату корректировать, если по факту выплаты этих доходов прошла в какой-то другой день. Поскольку, именно эта дата, попадает в форму 6-НДФЛ в строку 100. И рассмотрим тот же пример с отпуском, который рассматривали в ошибке №1. Планировали выплатить 01.10.2018 г. (Рис.3,п.1), а по факту выплатили, допустим, 10.10.2018 г. (Рис.3,п.2).

Препроводим выплату и заполняем форму 6-НДФЛ (Рис.3,п.3), посмотрим, что же у нас получилось. Проверяем наш блок строк,

соответствующим этим отпускным (Рис.3, п.4,5,6). Стока 100 – дата фактического получения дохода указано 01.10.2018 г. (Рис.3, п.4), эта дата из документа отпуск (Рис.3,п.1). Дальше, 110 строка, дата удержания налога (Рис.3,п. 5) – это дата ведомости на выплату 10.10.2018 г. (Рис.3,п.2). И остается 120 строка – срок перечисления НДФЛ (Рис.3,п.6). Для дохода в виде отпускных 100 строка должна совпадать с датой выплаты этих отпускных, строка 110. А мы видим сейчас, что форма 6-НДФЛ заполнена некорректно.

Рис.3

ОШИБКА №3: НЕСООТВЕТСТВИЕ ДАТ

Следующая ошибка, которая приводит к неправильному заполнению формы 6-НДФЛ – не заполняется 130 строка, там, где у нас указываются доходы. Возникает она вследствие того, что не совпадает дата получения дохода в трех учетах: в учете доходов, исчисленного налога и удержанного налога. И, опять по традиции будем разбираться с нашим примером по отпуску сотрудника.

Дата получения дохода, попадающая в учет доходов, отражается в реквизите – планируемая дата выплаты (Рис.5,п.1). Она при

проведении документа записывается в регистр - учет доходов для исчисления НДФЛ (Рис.5,п.2,3).

Затем, смотрим исчисленный НДФЛ, более подробно можно посмотреть по кнопке - зеленый карандаш (Рис.5,п.4), здесь у нас так же фиксируется дата получения дохода, с которого был исчислен этот налог (Рис.5,п.5). И, очень важно, чтобы эта дата с датой выплаты, указанной в документе отпуск, совпадала. Теперь посмотрим, что дата получения дохода из регистра – расчеты налогоплательщика с бюджетом по НДФЛ , там, где у нас исчисленный налог, заполнен правильно в колонке - дата получения дохода (Рис.5,п.6,7).

Рис.5

Дальше проверяем удержанный налог в документе – ведомость на выплату . Нажимаем двойным кликом на сумму НДФЛ (Рис.5,п.1) в документе и открываем расшифровку и проверяем, что удержанный налог так же фиксируется в привязке к дате получения дохода (Рис.5,п.2).

Определяется дата автоматически при заполнении документа и фиксируется в документе. При проведении записывается в регистр – расчеты налогоплательщиков с бюджетом по НДФЛ (Рис.6,п.3), уже со знаком минус, удержанный налог так фиксируется (Рис.6,п.4).

Я до этого писала, что все три даты у нас должны совпадать. Совпадает дата учета дохода (Рис.5,п.2,3), дата получения дохода, исчисленного дохода (Рис.5,п.6,7) и дата в учете удержанного налога (Рис.6,п.3,4). Если у нас в регистре - учет доходов для исчисления НДФЛ будет другая дата, то произойдет несоответствие. В форме 6-НДФЛ не определится сумма по 130 строке и строка 100 заполнится по данным учета удержанного налога (Рис.7). Поэтому, сумма налога заполнится, а сумма дохода нет, из-за нестыковки дат.

Сегодня на этом все! Если данная статья оказалась вам полезной, то обязательно подписывайтесь на рассылку, оставляйте комментарии и не пропускайте новые статьи.

Читайте также: