Налоговая требует предоставить документы как составить пояснение при отсутствии ттн

Обновлено: 29.05.2024

Налоговая инспекция в целях проведения камеральной налоговой проверки, рассылает в организации, применяющие УСН, требование о предоставлении пояснений по расхождению по суммам доходов, отраженных в налоговой декларации УСН и поступлением денежных средств по расчетным счетам организации. Вместе с пояснениями просит предоставить документы по неотраженным поступлениям в декларации, книгу учета доходов и расходов и прочие документы. Льготы организация не применяла, но было движение по счетам по договорам займа, по договорам участия долевого строительства.

Вопрос

Насколько правомерно налоговая инспекция запрашивает документы? Чем грозит организации непредставление документов по требованию о предоставлении пояснений?

Ответ специалиста

Согласно подпункту 2 пункта 1 статьи 31 Кодекса налоговые органы вправе проводить налоговые проверки в порядке, установленном настоящим Кодексом.

На основании пункта 3 статьи 88 Кодекса в случае выявления камеральной налоговой проверкой ошибок в налоговой декларации (расчете) и (или) противоречий между сведениями, содержащимися в представленных документах, либо выявления несоответствия сведений, представленных налогоплательщиком, сведениям, содержащимся в документах, имеющихся у налогового органа, и полученным им в ходе налогового контроля, об этом сообщается налогоплательщику с требованием представить в течение пяти дней необходимые пояснения или внести соответствующие исправления в установленный срок.

Направленность и смысл такой процедуры состоят в том, что она является одним из предусмотренных Кодексом механизмов урегулирования потенциально возникающего или могущего возникнуть налогового спора, поводом для которого, в частности, является обнаружение налоговым органом при проведении камеральной налоговой проверки различного рода ошибок, противоречий и несоответствий.

Действия налогового органа, предусмотренные пунктом 3 статьи 88 Кодекса, являются не только правом налогового органа, но и обязательной для налоговых органов процедурой перед составлением акта камеральной налоговой проверки. На это указал Конституционный Суд Российской Федерации в определении от 12.07.2006 N 267-О: полномочия налогового органа, предусмотренные статьей 88 Кодекса, носят публично-правовой характер, что не позволяет налоговому органу произвольно отказаться от необходимости истребования дополнительных сведений, объяснений и документов, подтверждающих правильность исчисления и своевременность уплаты налогов. При осуществлении возложенной на него функции выявления налоговых правонарушений налоговый орган во всех случаях сомнений и правильности уплаты налогов и тем более - обнаружения признаков налогового правонарушения обязан воспользоваться предоставленным ему правомочием истребовать у налогоплательщика необходимую информацию.

Также согласно правовой позиции Высшего Арбитражного Суда Российской Федерации, выраженной им в определении от 30.11.2007 N 15699/07, пунктом 3 статьи 88 Кодекса предусмотрена обязанность налогового органа при обнаружении ошибки в представленных налогоплательщиком документах поставить его в известность для исправления.

Таким образом, пунктом 3 статьи 88 Кодекса предусмотрена обязанность налогового органа направлять налогоплательщику требование о представлении пояснений. Следовательно, внесение в указанную статью рассматриваемого изменения не требуется.

При камеральной проверке ИФНС вправе потребовать от вас представить дополнительные документы или пояснения только в следующих ситуациях (п. п. 3, 7 ст. 88 НК РФ).

Что вправе потребовать ИФНС

В декларации обнаружены ошибки

Пояснения 1 или исправленную (уточненную) декларацию (п. 3 ст. 88 НК РФ)

Выявлено, что сведения, содержащиеся в декларации, противоречат сведениям из представленных вами документов

Документы, подтверждающие достоверность сведений в декларации (п. 4 ст. 88 НК РФ, Постановление Президиума ВАС от 15.03.2012 N 14951/11)

Выявлено, что сведения, содержащиеся в декларации, не соответствуют сведениям из документов, имеющихся в ИФНС

Документы, подтверждающие достоверность сведений в декларации (п. 4 ст. 88 НК РФ, Постановление Президиума ВАС от 15.03.2012 N 14951/11)

Как представить пояснения

Пояснения можно представить в ИФНС на бумаге или в электронном виде по ТКС. Исключение - пояснения, истребованные при камеральной проверке декларации по НДС. Их можно представить только в электронном виде по ТКС. Если сдать на бумаге, они будут считаться непредставленными (Письмо ФНС от 11.01.2018 N АС-4-15/192@).

К пояснениям можно приложить выписки из учетных регистров и другие документы, подтверждающие доводы, которые вы приводите в пояснениях (п. 4 ст. 88 НК РФ).

Если истребованные при камеральной проверке декларации пояснения или уточненная декларация не представлены в ИФНС в пятидневный срок, на организацию наложат штраф 5 000 руб. За повторное нарушение в течение календарного года штраф составит 20 000 руб. (п. п. 1, 2 ст. 129.1 НК РФ).

Из выше изложенного делаем вывод, что в обязанность налогового органа входит проведение камеральных проверок и затребование пояснений, а также документов, подтверждающих правильность начисления налогов на основании п.3, п.4 статьи 88 НК РФ.

При подготовке ответа использована СПС КонсультантПлюс.

Данная консультация прошла контроль качества:

Рецензент: Селезнева Ирина Ахматясавиевна, доцент кафедры бухгалтерского учета, финансов и аудита ФГБОУ ВО Ижевская ГСХА

Наш налоговый консультант проведет консультации по налогообложению, составит ответ в налоговый орган в случае необходимости, проведет досудебный порядок урегулирования налоговых споров, будет представлять Ваши интересы в рамках направления защита прав налогоплательщика.

Как составить ответ налоговой о предоставлении пояснений или документов?

- Отсутствие истребуемых документов . Если документы отсутствуют, об этом факте следует в обязательном порядке поставить в известность налоговую. В ответе следует указать причины отсутствия документации (пожар, истребование документов иным органоим и т.п.).

- Невозможность своевременного предоставления документов . Нужно написать в ответе дату, не позднее которой документация будет предъявлена. Просьба считать причины уважительными.

- В случае отсутствия документов по независящим от налогоплательщика факторам, то в ответе на требование налоговой о предоставлении документов указываются данные причины и прикладываются акты или другие удостоверяющие факторы, вызвавшие невозможность предоставления документации. При невозможности предъявления документации по другим причинам, к субъекту могут быть применены штрафные санкции, начаться налоговые споры.

- Запрашиваются ранее предоставленные документы . Если оригиналы бланков бухгалтерского учета были уже отправлены в налоговую и их вторичное предоставление невозможно, можно в ответе указать об этом и прикрепить копии этих документов с отметкой налоговой об изъятии. Копии должны заверяться руководством фирмы.

ПОЛЕЗНО: мы составим для Вас ответ налоговой срочно в срок не более 24 часов

Ответ на требование налоговой о предоставлении пояснений по страховым взносам

Если у налоговой при проведении проверки возникли расхождения или выявлены неточности, то она будет требовать пояснения по страховым взносом. Но, как правило, этот запрос не всегда значит, что в расчетах действительно выявлены нарушения. У инспектора просто могут возникнуть сомнения. Поэтому бояться таких запросов не стоит. Очень часто требование направляют, если выявлено снижение начисленных взносов по сравнению с предыдущим годом.

При получении требования надо обязательно ответить. Определенной формы ответа законодателем не установлено. Но следует придерживаться правил делового оборота. Ответ готовится в двух экземплярах на бланке организации, за подписью директора.

Структура стандартная:

- Название и адрес налоговой

- Сведения об организации

- Данные о требовании (номер, дата, о чем оно)

- Изложить причины

- Перечень прилагаемых документов

Содержание письма зависит от конкретной причины, по которой требуют пояснения. Все пояснения надо подкреплять нормами закона. К примеру, если понижен тариф взносов, то должна быть ссылка на статью закона, на основании которой применяется пониженный тариф, вид деятельности фирмы или ИП и т.д.

Ответ на требование налоговой о предоставлении документов по контрагенту

Требование такого характера урегулировано ст. 93.1 НК РФ. Оно также является обязательным для исполнения. Запрос может быть, как по конкретной сделке, так и в общем по документам, затрагивающим проверяемого налогоплательщика.

При получении требования существует несколько вариантов ответа:

- извещение сотрудника налоговой об отсутствии запрашиваемых документов

- предоставление имеющихся документов в установленный срок

Все документы надо заверить подписью и печатью компании. Пишите сопроводительное письмо, в котором перечисляете все прилагаемые документы. Укажите сведения о каждом документе (название, дата, номер, период).

Ответ на требование об уплате налога

В ходе проверок ИФНС выявляет не мало нарушений, в том числе и по уплате налогов. Но нередки случаи, когда требование ошибочно. Организацию, получившую такой запрос, но при этом платившую налоги исправно, он приводит в недоумение. Платить долг, которого нет, конечно же не нужно.

Если все же, у Вас есть недоимка, то конечно при получении требования, ее следует оплатить в течение восьми дней с момента получения письма. Доказательство оплаты надо приложить к ответу, в котором будет прописана сумма уплаты, за какой период и реквизиты платежного документа.

Срок ответа на требование налоговой

Не важно какое требование и по какому основанию поступило в адрес организации от ИФНС. На него надо отвечать в установленной срок. В случае игнорирования, компания будет привлечена к административной ответственности.

Срок для ответа различный и зависит от оснований направляемого требования. Законодателем предусмотрено, что общий срок составляет десять дней. При проверке группы налогоплательщиков он может быть продлен еще на 10 дней, при проверке иностранной компании составляет 30 дней. Если получено требование об истребовании документов по контрагенту, то срок ответа 5 и 10 дней, в зависимости от запрашиваемой информации.

По общим правилам срок начинает исчисляться на следующий день, после получения требования и заканчивается в последний день установленного срока. Днем получения считается день поступления письма в адрес компании. Если при направлении заказным письмом, вами получено уведомление о поступлении требования на почту, а вы его умышленно не забираете, письмо все равно будет считаться доставленным и срок начнет течь. Поэтому лучше его забрать и ответить, как полагается по закону.

Ответ на требование ИФНС в рамках налоговой проверки

Проверки могут быть двух типов:

- камеральные – на территории налоговой на основании предоставленных документов;

- выездные – на территории объекта.

В обоих случаях налоговому органу могут потребоваться уточнения по выплате сборов, поэтому он вправе попросить уточняющие документы.

Внимание : смотрите видео по теме налоговой проверки и спорах с налоговыми органами, задавайте свой вопрос в комментариях к ролику и получайте бесплатный совет адвоката на канале YouTube, главное не забудьте подписаться:

Адвокат по составлению ответа налоговой в Екатеринбурге

Налогообложение организации вопрос действительно не простой, часто возникают сомнения что и как указать в ответе налоговой инспекции, чтобы не инициировать еще большие налоговые споры. Консультации по налогам помогут во всем разобраться и выбрать правильный путь поведения с налоговым органом. Защита прав налогоплательщика задача нашего налогового консультанта готового принять вас по интересующей проблеме.

Читайте еще про налоговые консультации:

Автор статьи: © адвокат, управляющий партнер АБ "Кацайлиди и партнеры" А.В. Кацайлиди

Сопроводительное письмо к требованию о предоставлении документов в ИФНС — это пояснительный документ, который налогоплательщик готовит и передает налоговикам. Некоторые такие разъяснения составляют исключительно в электронном формате при обмене налоговыми сведениями через телекоммуникационные каналы связи.

Сопроводительные письма: что это и зачем их просит ИФНС

Сопроводительное письмо представляет собой бумагу, в которой перечисляются направленные материалы и пояснения к ним. Такое дополнение существенно облегчает взаимодействие налоговой службы с налогоплательщиками, поскольку:

- перечень направленных материалов позволяет избежать возможных недопониманий относительно полноты комплекта бумаг;

- работникам канцелярии проще зарегистрировать входящую корреспонденцию, а у налоговиков не возникнут вопросы относительно цели предоставления тех или иных документов;

- бумаги быстрее дойдут до адресата.

Какие документы нуждаются в письменном сопровождении

По общему правилу, письмо прикладывают к тем бумагам для ИФНС, в которых не указаны сведения об отправителе и получателе.

Но существуют и такие документы, которые разрешено отправлять без пояснений. Среди них первичные налоговые декларации без приложений. Предоставление таких деклараций обосновано определенными законодательными нормами, поэтому пояснение причин их отправки не требуется. Кроме того, в них содержатся сведения об отправителе и получателе. Если первичная декларация содержит какие-либо приложения, сопровождение прикреплять обязательно.

Без письменного сопровождения направляют и жалобы в вышестоящие инстанции на действия ИФНС. Такие отправления в обязательном порядке содержат сведения об отправителе и получателе, а также перечень предоставленных бумаг.

Сопровод к уточненной налоговой декларации

Сопроводительное письмо обязательно составляется при подаче уточненной налоговой декларации. В КонсультантПлюс есть подробное руководство, которое поможет оформить и сдать ее. Используйте его бесплатно.

Правила составления

Унифицированная форма сопровождения законодательно не установлена, но существуют правила его составления, выработанные на практике. В шапке оно должно содержать следующие реквизиты:

- наименование налоговой инспекции и, при необходимости, Ф.И.О. сотрудника, которому направляются документы;

- наименование и адрес отправителя;

- номер и дату запроса, в ответ на который высылается пояснение;

- заголовок.

Предлагаем разработанный с экспертами образец шапки письма в налоговую, соответствующий правилам подготовки деловой документации.

- обращение к конкретному сотруднику ИФНС или к инспекции;

- текст;

- перечень приложенных материалов с количеством листов и экземпляров;

- должность отправителя, его фамилию и инициалы, подпись;

- Ф.И.О., телефон и электронную почту составителя.

Ниже представлен образец, как написать сопроводительное письмо в налоговую в ответ на требование, с учетом требований ИФНС.

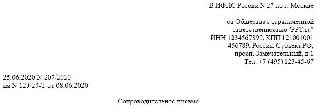

В ИФНС России № 27 по г. Москве

от Общества с ограниченной

ИНН 1234567890, КПП 121001001

456789, Россия, Субъект РФ,

просп. Замечательный, д. 1

на № 123/20-Т от 08.06.2020

Договор подряда № 12-C/2019 от 17.12.2019 (копия)

Акт о приемке выполненных работ № 1 от 30.03.2020 к договору подряда № 12-C/2019 от 17.12.2019 (копия)

Счет-фактура от 05.03.2020 № 45 (копия)

Счет-фактура от 16.03.2020 № 60 (копия)

Счет-фактура от 19.03.2020 № 64 (копия)

Счет-фактура от 23.03.2020 № 67 (копия)

Счет-фактура от 25.03.2020 № 71 (копия)

Счет-фактура от 27.03.2020 № 86 (копия)

Общее количество листов документов

Копии документов, предоставляемых по требованию от 08.06.2020 № 123/20-Т, на 14 листах.

В ответе на запросы о пояснении каких-либо спорных моментов, выявленных в ходе камеральной проверки, стоит доходчиво, но кратко дать ответы на вопросы, заданные налоговиками.

В каком виде предоставить сопровождение

Сопровождение составляют в бумажном или электронном виде. В электронном формате послания обычно направляют вместе с остальной документацией по ТКС. В обязательном порядке это надо делать с пояснениями по НДС.

В ситуации, когда компания получает требование ИФНС о предоставлении документов, есть риск быть привлечённым к налоговой или административной ответственности. Что делать, если вас оштрафовали за несвоевременный ответ на требование ИФНС? И как можно уменьшить такой штраф? Ответы на эти и другие вопросы читайте в статье нашего эксперта Михаила Заплатникова.

***

Органы Федеральной налоговой службы могут направлять в адрес налогоплательщиков специальные документы – требования, которые обязательно должны быть исполнены. Порядок исполнения требований зависит от ситуации, в связи с которой они направлены в ваш адрес, и вида самого требования.

При получении претензии от контрагента или госоргана КонсультантПлюс поможет быстро оценить спорную ситуацию и предложить варианты решений.

Виды налоговых требований.

1. Требование о представлении документов (информации).

2. Требование о предоставлении пояснений.

3. Требование об уплате налога.

Данное требование направляется налогоплательщику для того, чтобы взыскать задолженность по налогам, страховым взносам, пеням и штрафам. По общему правилу такое требование направляется не позднее трех месяцев со дня выявления недоимки, а если задолженность не превышает 3 000 руб., - не позднее одного года. Если неуплата выявлена по результатам проверки, требование направят в течение 20 дней со дня вступления в силу соответствующего решения.

Есть и другие требования, которые на практике встречаются значительно реже, в связи с чем остановимся на указанных выше.

Действия при получении требования

Получив требование из ИФНС, важно действовать правильно и уложиться в отведённые сроки, которые также считаются со дня получения вами требований из налоговой. Сам же день получения требования определяется, исходя из способа направления такого требования.

В соответствии со ст. 31 НК РФ, требование может быть передано налоговым органом лицу, которому оно адресовано, или его представителю непосредственно под расписку, через многофункциональный центр предоставления государственных и муниципальных услуг, направлено по почте заказным письмом или передано в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота, либо через личный кабинет налогоплательщика, либо через информационные системы организации, к которым предоставлен доступ налоговому органу.

Теперь давайте разберемся, что считать датой получения требования, потому что именно от него и пойдёт исчисление сроков.

Если требование вручили лично под расписку - дата, указанная в тексте расписки. В случаях направления требования налоговым органом по почте заказным письмом датой его получения считается шестой день со дня отправки заказного письма.

В случае направления документа налоговым органом через личный кабинет налогоплательщика датой его получения считается день, следующий за днем размещения документа в личном кабинете налогоплательщика.

Если проигнорировать требование о предоставлении квитанции о приёме требования, налоговая выносит решение о приостановлении операций по счетам в банке на основании п.п. 2 п. 3 ст. 76 НК РФ. Причём это возможно и тогда, когда вы фактически ответили на само требование, но не прислали указанную выше квитанцию.

Штраф за несвоевременный ответ на требование

Штраф зависит от того, что именно вы не представили в налоговую: документы, информацию или пояснения.

Требование о представлении документов:

- 200 руб. за каждый неподанный документ - если сведения, которые в нем содержатся, нужны инспекции для налогового контроля в отношении вас. Основание - п. 1 ст. 126 НК РФ.

- 200 руб. за каждый неподанный документ - если запрашиваются документы по сделке. Штраф назначается независимо от того, затребован документ во время проверки или вне ее. Основание - п. 1 ст. 126 НК РФ.

- 10 000 руб. за непредставление документов - если сведения, которые в них содержатся, нужны инспекции для налогового контроля в отношении вашего контрагента или иного лица. Основание - п. 2 ст. 126 НК РФ.

Требование о предоставлении информации:

- 5 000 руб. за непредоставление информации, истребованной налоговым органом. Основание – п. 1 ст. 129.1 НК РФ.

- 20 000 руб. при повторном нарушении в течение года. Основание – п. 2 ст. 129.1 НК РФ.

Требование о предоставлении пояснений:

- 5 000 руб. за непредоставление информации, истребованной налоговым органом. Основание – п. 1 ст. 129.1 НК РФ.

- 20 000 руб. при повторном нарушении в течение года. Основание – п. 2 ст. 129.1 НК РФ.

Административный штраф за отказ от представления, непредставление в срок документов или информации, предоставление сведений в неполном объеме или в искаженном виде составит от 300 до 500 руб. Привлечь могут директора, главного бухгалтера или другого должностного лица организации в зависимости от того, кто был ответственным за представление документов (информации) по требованию. Основание – ч. 1 ст. 15.6. КоАП РФ.

Требование об уплате налога:

- Если вы не исполните требование в срок, инспекция начнет принудительное взыскание недоимки.

Основания для уменьшения штрафа

Штраф – это мера ответственности, наказание налогоплательщика за нарушение требования налоговой. Штраф можно уменьшить не менее чем в два раза, если имели место смягчающие вину обстоятельства.

Такими обстоятельствами могут быть, например, то, что вы совершили нарушение впервые, признали свою вину, не оспариваете нарушение, а лишь просите о снижении штрафа; вы добросовестный налогоплательщик.

Бывают ситуации, когда штраф несоразмерен тяжести нарушения. Например, организация при камеральной проверке нарушила срок и сдала 1 000 документов по требованию ИФНС на один день позже. За это предусмотрен штраф по п. 1 ст. 126 НК РФ - 200 000 руб. (200 руб. за каждый документ). Очевидно, что просрочка на один день не настолько тяжкое нарушение, чтобы применять к нему полный штраф.

За несвоевременный ответ на требование можно сослаться, например, на то, что у вас незначительная просрочка, или вы одновременно получили несколько требований от инспекции, или у вас запросили слишком много документов и вы не успели их подготовить.

В любом случае, при наличии у Вас смягчающих вашу вину обстоятельств необходимо заявить о них налоговой путём направления в адрес ИФНС Ходатайства о смягчающих обстоятельствах. И если хотя бы одно обстоятельство останется в силе, размер штрафа должен быть уменьшен не менее чем в два раза в соответствии с п. 3 ст. 114 НК РФ.

В заключение отмечу, что штраф может снизить не только налоговая, но и суд, если вы обратитесь к нему после обжалования штрафа в налоговой.

Читайте также: