Налоговая реформа в россии презентация

Обновлено: 06.07.2024

Налоговая система в РФ — это инструмент для выполнения ключевых государственных функций и задач. Совокупность механизмов и принципов организации фискального обременения представляет собой налоговую систему Российской Федерации. Определим действующую структуру и ключевые функции, а также расскажем об основах налоговой системы в Российской Федерации.

Фискальная система государства: кратко об истории

Уже в 1998 году была утверждена первая часть НК РФ , а через два года, в 2000, законодатели приняли вторую часть . Так, стал главной правовой основой налоговой системы РФ Налоговый кодекс. Норматив детально определял порядок взаимоотношений между государством и налогоплательщиками.

Преобразования коснулись не только самой налоговой системы страны, но и органов, осуществляющих контроль. Так, в 1990 году была создана Государственная налог. инспекция, на которую были возложены функции по контролю и сбору фискальных платежей. Затем ее переименовали в службу. Но уже 1998 году службу упразднили, а взамен было создано специальное Министерство по налогам и сборам.

Однако и это не последнее изменение. В 2004 году чиновники решили передать бюджетные полномочия в Минфин РФ. Контрольная же функция была передана в ФНС — службу, которая действует и по сей день. Следовательно, единая централизованная система налоговых органов состоит из Министерства финансов России и ФНС.

Определения и общая характеристика налоговой системы РФ

Итак, что такое налоговая система, определение кратко: налоговая система — это совокупность норм, обязательств, налогоплательщиков и государственных органов.

Иными словами, это не только фискальные платежи, зачисляемые в государственный бюджет в соответствии с действующими законодательными актами, это еще и все категории и виды налогоплательщиков, подпадающих под фискальное обременение, а также государственные органы, контролирующие правильность и полноту перечислений в бюджет.

Сущность налоговой системы РФ (кратко) — это гарантия поступления платежей в бюджеты, а следовательно, это важнейший и основной источник дохода государства, позволяющий качественно и постоянно выполнять ключевые государственные функции и задачи.

Принципы построения

Разобраться в столь сложном понятии, не определив принципов его построения, невозможно. Так, все принципы становления и построения налоговой структуры РФ описаны в 3 статье НК РФ. К ним следует относить:

- справедливость, то есть обременение распространяется на всех (граждане, ИП, организации);

- определенность, которая не допускает двусмысленных трактовок одного и того же положения, правила, нормы;

- равенство, устанавливается независимо от расовых, социальных, религиозных, национальных и прочих принципов;

- доступность, то есть все нормы должны быть сформулированы максимально доступным и понятным языком;

- удобство, налогоплательщики должны быть информированы обо всех обязательных платежах, объектах обложения и порядках исчисления суммы обязательства;

- обоснованность, все действующие и новые обязательства должны быть экономически обоснованы, недопустимо вводить обременения, противоречащие Конституции России.

Следовательно, принципы налогообложения направлены на соблюдение действующего законодательства и основ Конституции.

Структура налоговой системы РФ 2020

Налоговая система государства, налоги и их виды, подразумевает группировку на определенные уровни. А вот уровень конкретизируется двумя взаимосвязанными признаками: в какой бюджет зачисляется платеж, и власти какого уровня устанавливают нормы налогообложения. Так, выделяют всего три уровня:

- Федеральный. Платежи федерального уровня зачисляются напрямую в бюджет Федерации (высший уровень). Нормы и принципы налогообложения (объект, база, ставки, льготы, периоды, освобождения, отчетности и сроки) регламентируются Кодексом и Конституцией, федеральными законами, указами Президента, постановлениями Правительства России. Федеральные обязательства применимы на территории всей страны.

- Региональный. Сборы, которые подлежат зачислению в казну региона, субъекта, автономного округа, области, города федерального значения. Следовательно, ключевые правила налогообложения устанавливают власти субъекта РФ. Нормы действуют только для конкретного региона.

- Местный. Обязательства, которые уплачивают в бюджет муниципального образования. Принципы налогообложения устанавливают власти местных администраций в индивидуальном порядке.

Налоговая система России: кратко об элементах

Эффективность определяется не только ее структурой, но и составляющими элементами. Выделяют следующие элементы:

- виды налогов, сборов, взносов (с 2017 г.) и иных платежей;

- права и обязанности налогоплательщиков и госорганов;

- совокупность способов и видов контроля;

- введение ответственности на правонарушения фискальных норм;

- принципы и обоснования для установления фискальных платежей;

- установленный порядок обжалования.

Несмотря на многочисленность элементов, основой функционирования Налоговой системы РФ является его правовая база, а именно Налоговый кодекс.

Налоговая система РФ и проблемы ее совершенствования

Основное направление деятельности налоговой системы — это создание рационального, эффективного и справедливого механизма, который бы обеспечил достойный экономический рост всему государству. Однако, как показывает практика, ключевым направлением становится повышение стимула к сбору фискальных платежей.

В то же время повышение стимулов к собираемости фискальных обязательств позволило российской экономике выйти на новый, более высокий уровень развития. Это связано с тем, что законодатели предложили рациональные виды и режимы налогообложения, сокращающие фискальную нагрузку плательщиков. А следовательно, большинство экономических субъектов решило выйти из теневой экономики. Однако действующие подходы несовершенны и требуют многочисленных изменений.

Слайды и текст этой презентации

Налоговая система РФ

Под налоговой системой понимается совокупность налогов, пошлин и сборов, взимаемых на территории государства в соответствии с Налоговым законодательством, а также совокупность налоговых органов, норм и правил, определяющих правомочия сторон, участвующих в налоговых правоотношениях.

Налоговыми органами являются Федеральная Служба РФ по налогам и сборам и его подразделения.

Главной задачей налоговых органов является контроль за правильностью исчисления, полнотой и своевременностью уплаты налогов.

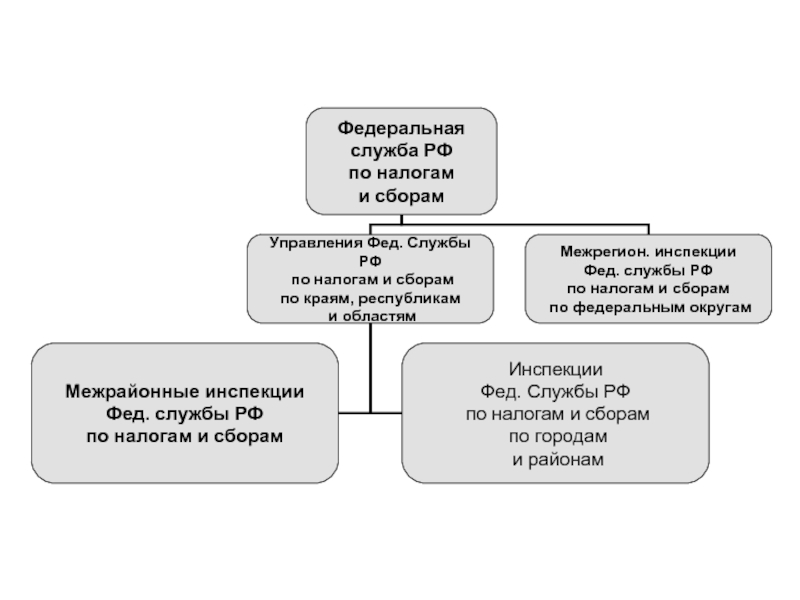

Ниже представлена структура налоговых органов России.

Межрайонные налоговые инспекции в основном созданы путем объединения инспекций нескольких административных районов, поэтому вновь образованные инспекции контролируют деятельность налогоплательщиков на территории нескольких районов. В результате такого объединения число инспекции по стране сократилось с 2600 до 1500.

Права налоговых органов

Требовать от налогоплательщиков или налоговых агентов документы;

Проводить налоговые проверки;

Проводить осмотр помещений налогоплательщика, используемых для извлечения дохода, проводить инвентаризацию имущества налогоплательщика;

Приостанавливать операции по счетам налогоплательщика в случае неуплаты налога в срок;

Взыскивать недоимки по налогам и пени;

Привлекать для проведения налоговых проверок специалистов, экспертов, переводчиков;

Предъявлять в суды иски к налогоплательщикам;

Определять суммы налогов расчетным путем в случае отказа налогоплательщиков допустить должностных лиц налогового органа к осмотру помещений, используемых для извлечения дохода, не представления в течение более двух месяцев налоговому агенту необходимых для расчета налогов документов и др.

Под налогом понимается обязательный, индивидуально-безвозмездный платеж, взимаемый с организаций и граждан в форме отчуждения принадлежащих им на праве собственности денежных средств в целях финансового обеспечения деятельности государства.

В налоговой системе РФ имеются также сборы, под которыми понимается обязательный взнос, уплата которого является одним из условий совершения в отношении плательщиков сборов государственными органами местного самоуправления юридически значимых действий, включая предоставление определенных прав или выдачу разрешений (лицензий).

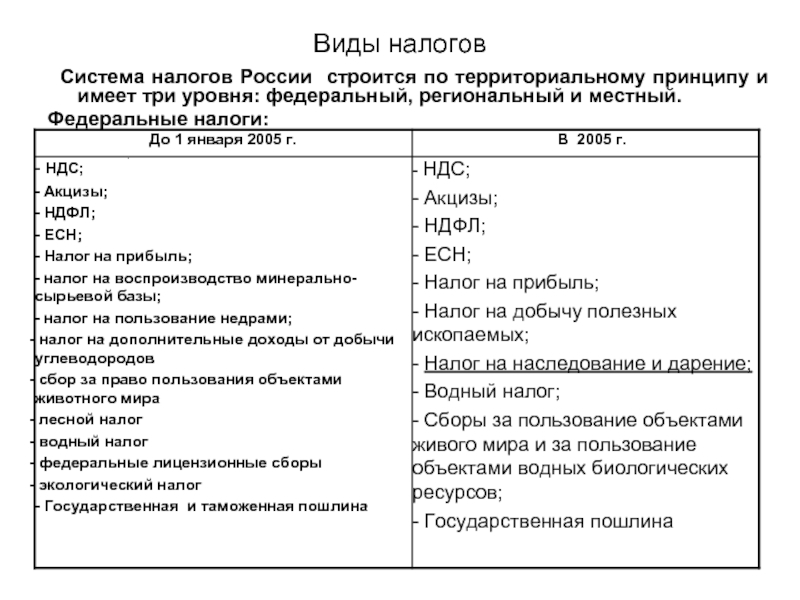

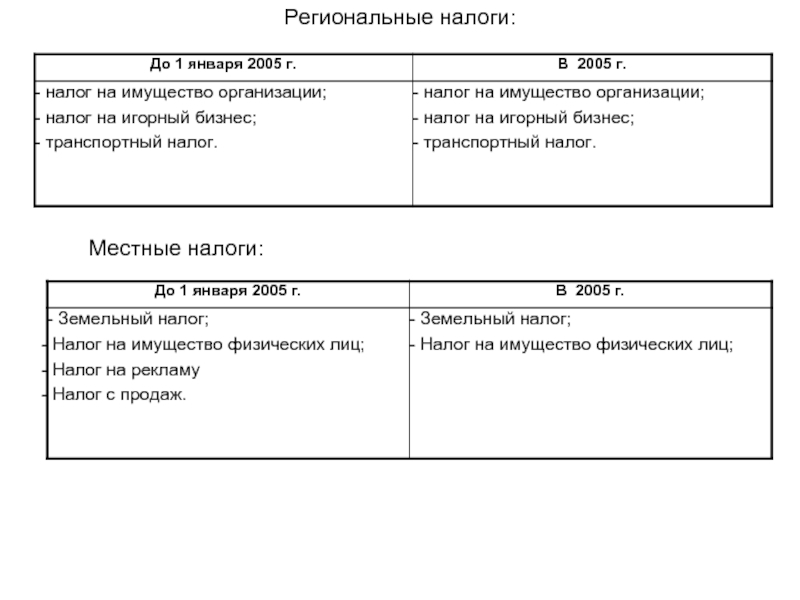

Система налогов России строится по территориальному принципу и имеет три уровня: федеральный, региональный и местный.

Федеральные налоги:

Порядок установления налогов и сборов

Федеральные налоги и сборы устанавливаются Налоговым кодексом (НК) и обязательны к уплате на всей территории РФ.

Региональные налоги и сборы устанавливаются НК РФ и законами субъектов Федерации, вводятся в соответствии с Кодексом и обязательны на территории соответствующих субъектов федерации.

Местные налоги и сборы устанавливаются НК и нормативными правовыми актами представительных органов местного самоуправления, вводятся в действие в соответствии с Кодексом и обязательны к уплате на территориях соответствующих муниципальных образований.

Не могут устанавливаться региональные или местные налоги , которые не предусмотрены Налоговым кодексом РФ

Функции налогов:

Функции налогов показывают как реализуется общественное назначение налогов, как инструмента стоимостного распределения и перераспределения доходов.

Обычно выделяют следующие функции налогов:

В странах с рыночной экономикой 80-90% доходов бюджета формируется за счет налогов.

проявляется в использовании налогов в целях организации социальной и хозяйственной жизни в стране.

Регулирующая функция может быть стимулирующей (предоставление льгот) и дестимулирующей (повышение налоговых ставок).

Распределительная (социальная) функция

Через налоги происходит передача средств в пользу более слабых и незащищенных категорий граждан за счет возложения налогового бремени на более сильные категории населения

налогов проявляется в том, что государство через налоги контролирует финансово-хозяйственную деятельность организаций и граждан, источники их доходов и расходов.

Благодаря контрольной функции оценивается эффективность налоговой системы, обеспечивается контроль за видами деятельности и финансовыми потоками. Через контрольную функцию налогообложения выявляется необходимость внесения изменений в налоговую систему.

Через налоги государство признает особые заслуги отдельных граждан перед отечеством и предоставляет им льготы по налогам. Например, льготы участникам войн, героям страны и др.

Принципы – это ведущие положения, определяющие начала чего-либо. Применительно к налогообложению принципами считаются базовые идеи и положения, существующие в налоговой сфере.

Выделяют различные системы принципов:

экономические принципы;

юридические принципы;

организационные принципы.

В статье три НК изложены принципы налогообложения, которые положены в основу налоговой системы РФ:

принципы всеобщности и равенства налогообложения;

налоги не могут иметь дискриминационный характер и дифференцироваться по налогоплательщикам исходя из социальных, религиозных критериев;

не должно быть дифференциации ставок налога в зависимости от форм собственности, гражданства физических лиц;

налоги не могут быть произвольными, должны иметь экономическое основание;

принцип ясности и доступности налогового законодательства;

все неустранимые сомнения, противоречия и неясности актов законодательства толкуются в пользу налогоплательщиков.

При создании налоговой системы России стояла задача реализации принципа равенства правовых статусов субъектов Федерации и разграничения полномочий между Федеральными и региональными управлениями власти в сфере налоготворчества и бюджетных отношений. Необходимость разграничения налоговых полномочий между уровнями власти определило трех уровневую систему России, включающую Федеральные, региональные и местные налоги.

Налоги делятся на разнообразные группы по многим признакам. Они классифицируются:

прямые и косвенные (по характеру налогового изъятия);

федеральные, региональные, местные (по уровням управления);

налоги с юридических и физических лиц (по субъектам налогообложения);

пропорциональный, прогрессивный и регрессивный (в зависимости, какую долю дохода платит налогоплательщик с высоким доходом);

по целевому назначению налога (общие, специальные).

Прямые налоги - налоги, которые непосредственно связаны с результатом хозяйственно-финансовой деятельности, оборотом капитала, увеличением стоимости имущества, ростом рентной составляющей и т.д., т.е непосредственно с объектом налогообложения.

К числу прямых налогов относятся: подоходный налог, налог на прибыль, ресурсные платежи, налоги на имущество, владение и пользование которыми служат основанием для обложения. Прямые налоги трудно перенести на потребителя.

Косвенные налоги- это налоги, которые являются надбавкой к цене.

Косвенные налоги переносятся на конечного потребителя.

Косвенные налоги называют еще безусловными, потому что они ни связаны непосредственно с доходом налогоплательщика и взимаются вне зависимости от конечных результатов деятельности, получения прибыли.

Налог называется пропорциональным, прогрессивным, или регрессивным в зависимости от того, какую долю дохода платит налогоплательщик.

Регрессивный налог характеризуется взиманием более высокого процента с низких доходов и меньшего процента с высоких доходов.

Пропорциональный налог, забирает одинаковую часть от любого дохода (единая ставка для доходов любой величины).

Налог считается прогрессивным, если с увеличением дохода ставка налога увеличивается.

Общие налоги используются на финансирование расходов государственного и местных бюджетов без закрепления за каким-либо определенным видом расходов.

Специальные налоги имеют целевое назначение (отчисления на социальные нужды, отчисления в дорожные фонды, транспортный налог и т.д.).

Сравнение налоговой системы РФ с другими странами

Налоговая система Германии

Полезным для Российской Федерации может оказаться опыт реформирования налоговой системы Германии. Как федеративное государство оно прошло различные стадии политического и экономического устройства.

Многие федеральные земли Германии не одно столетие были самостоятельными государствами. Отсюда была постоянная необходимость поиска оптимальных взаимоотношений вертикальных и горизонтальных ветвей власти.

В результате крупнейшей налоговой реформы в декабре 1919 года был ликвидирован финансовый суверенитет земель. Право получать налоги и управлять ими осталось исключительно за государством. Налоговая система стала централизованной.

Важнейшие принципы построения системы налогообложения:

налоги по возможности д.б. минимальными;

минимальны затраты необходимые на их взимание;

налоги не могут препятствовать конкуренции, изменять чьи-либо шансы;

налоги соответствуют структурной политике;

налоги нацелены на более справедливое распределение доходов;

налоговая система исключает двойное налогообложение;

величина налогов соответствует размеру государственных услуг, включая защиту человека и все, что гражданин может получить от государства.

В Германии применяется как вертикальное, так и горизонтальное выравнивание доходов. Высокодоходные земли (Бавария, Вюртемберг, Северный Рейн-Вестфалия) перечисляют часть своих финансовых ресурсов менее развитым землям (Саксония, Шлезвиг-Голштейн). Это явилось итогом многолетнего развития налоговой системы.

Цели налоговой политики страны определил еще канцлер Германии Отто Бисмарк (1815-1898) перенеся бремя налогов с доходов на потребление (расходы).

Основные виды налогов в Германии

подоходный налог на физических лиц,

налог на корпорации,

налог на добавленную стоимость,

промысловый налог,

налог на имущество,

поземельный налог,

налог, уплачиваемый при покупке земельного участка

страховые взносы,

налог с наследства и дарения,

автомобильный налог,

налог на содержание пожарной охраны,

акцизы на кофе, сахар, минеральные масла, вино-водочные и табачные изделия,

таможенные пошлины, сборы, идущие на развитие добычи нефти и газа на территории Германии.

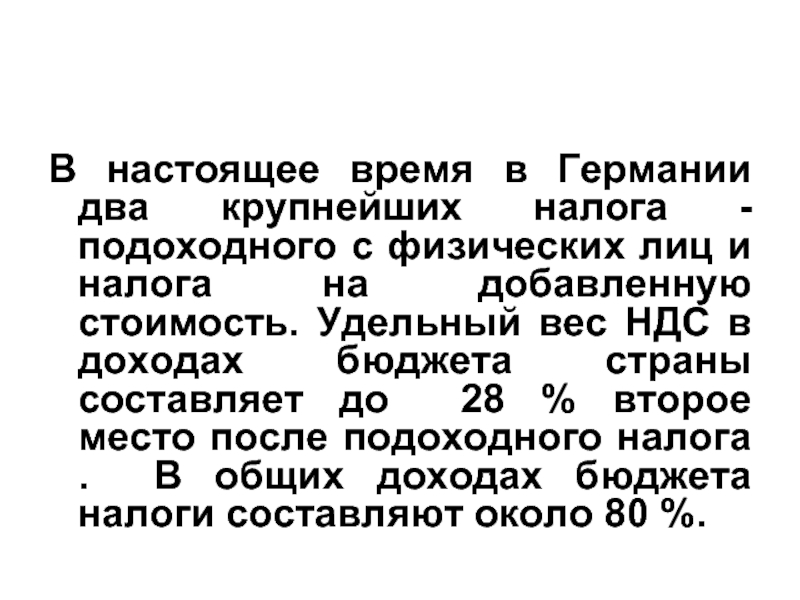

В настоящее время в Германии два крупнейших налога - подоходного с физических лиц и налога на добавленную стоимость. Удельный вес НДС в доходах бюджета страны составляет до 28 % второе место после подоходного налога . В общих доходах бюджета налоги составляют около 80 %.

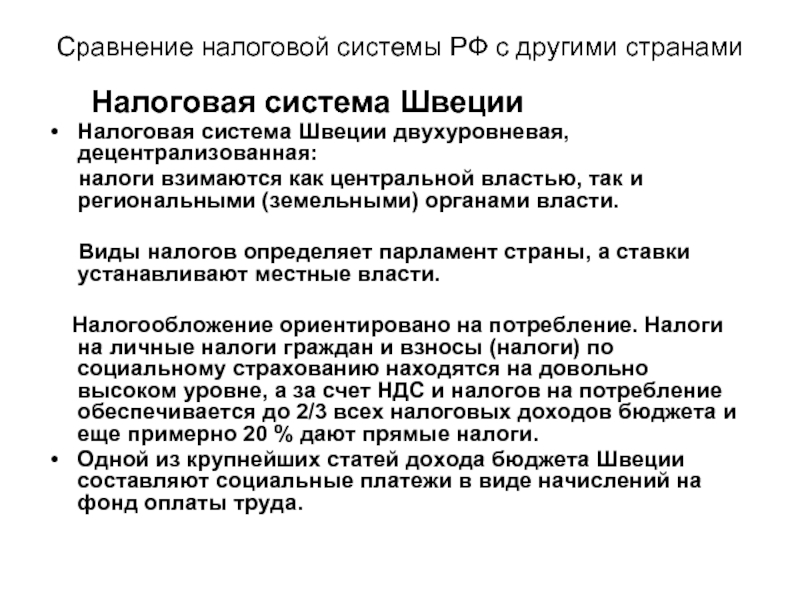

Сравнение налоговой системы РФ с другими странами

Налоговая система Швеции

Налоговая система Швеции двухуровневая, децентрализованная:

налоги взимаются как центральной властью, так и региональными (земельными) органами власти.

Виды налогов определяет парламент страны, а ставки устанавливают местные власти.

Налогообложение ориентировано на потребление. Налоги на личные налоги граждан и взносы (налоги) по социальному страхованию находятся на довольно высоком уровне, а за счет НДС и налогов на потребление обеспечивается до 2/3 всех налоговых доходов бюджета и еще примерно 20 % дают прямые налоги.

Одной из крупнейших статей дохода бюджета Швеции составляют социальные платежи в виде начислений на фонд оплаты труда.

Слайд 1

Слайд 2

Слайд 3

Слайд 4

Слайд 5

Слайд 6

Слайд 7

Слайд 8

Слайд 9

Слайд 10

Слайд 11

Слайд 12

Слайд 13

Слайд 14

Слайд 15

Слайд 16

Слайд 17

Слайд 18

Слайд 19

Презентацию на тему "Налоговая реформа" можно скачать абсолютно бесплатно на нашем сайте. Предмет проекта: Право. Красочные слайды и иллюстрации помогут вам заинтересовать своих одноклассников или аудиторию. Для просмотра содержимого воспользуйтесь плеером, или если вы хотите скачать доклад - нажмите на соответствующий текст под плеером. Презентация содержит 19 слайд(ов).

Слайды презентации

ІНФОРМАЦІЯ ПРО КОМПАНІЮ

Аграрна галузь в Україні, 2014 р.

Джерело: Державна служба статистики

Динаміка с/г виробництва 2014 – 2015 рр.

НГО ріллі в Україні та коефіцієнти індексації

25000 20000 15000 10000 5000 0 НГО по Україні

4 3,5 3 2,5 2 1,5 1 0,5 0 Коефіцієнти індексації - кумулятивно

Динаміка цін на кукурудзу в 2013–2015 рр., $/т

Середній прибуток у рослинництві на га ріллі, $

0% 5% 10% 15% 20% 25% 30% 35% 0 20 40 60 80 100 120 140

2007 2008 2009 2010 2011 Джерело: Державна служба статистики

2012 2013 2014 2015* 2016* Прибуток, дол./га Рентабельність, % * прогноз

Зміни в ПКУ 2016: актуальне для агробізнесу

Зміни в оподаткуванні ПДВ для агросектору

Нові умови спецрежиму ПДВ

Запровадження 2 реєстрів на відшкодування ПДВ

Реєстр N1: критерії для платників

Схема бюджетного відшкодування ПДВ

Ставки єдиного податку 4 групи у 2016 році

ІМК в ТОП 10 агровиробників України

Експортна орієнтація продаж

58% 48% 57% 52% 47% 68% 70% 40% 20% 0% 60% 80% 2009 2010 2011 2015

Частка експортної виручки

Ефективність ведення агробізнесу

Список похожих презентаций

Политическая реформа 28 февраля 2012 г.

Судебная реформа

Судебная реформа Александра II — комплексная реформа судоустройства и судопроизводства, разработанная в 1861—1863 годах, утвержденная в 1864 году .

Налоговая система РФ

В ходе исторического развития была доказана необходимость использования разнообразных видов и форм налогов. Многообразие современных форм налогов .

Денежная реформа

Денежная реформа — осуществляемые государством изменения в области денежного обращения, как правило, направленные на укрепление денежной системы. .

Адміністративна реформа як комплексна соціально-управлінська проблема

До основних завдань адміністративно-правової реформи в Україні є:. формування ефективної організації виконавчої влади як на центральному, так і на .

Адміністративна реформа як комплексна соціально-управлінська проблема

РОЗДІЛ І. ЗАГАЛЬНІ ПОЛОЖЕННЯ Поняття, значення та система Особливої частини КК України. Кваліфікація злочинів. Структура Особливої частини КК України. .

Крестьянская реформа 1861 года * Личность императора Александра II. * Предпосылки отмены крепостного права. * Причины отмены крепостного права. * .

Основные этапы и содержание реформы местного самоуправления РФ

Реформа местного самоуправления в России была проведена в 2000-х годах. Закон о реформе местного самоуправления был принят депутатами Госдумы в 2003 .

Основные цели пенсионной реформы

Пенсионная реформа — совокупность организационных, правовых, экономических и политических мероприятий, связанных с изменением условий пенсионного .

Основные изменения в УПК Украины в контексте Малой судебной реформы 2001 года

Предпосылки реформы. Ст. 12 Переходных Положений Конституции Украины установила: функционируют до формирования системы судов общей юрисдикции , но .

Необходимость проведения пенсионной реформы и её сущность

Логика Пенсионной реформы. Отчисления работающих шли в "общий котел", из которого платилась пенсия пенсионерам. => Будущие пенсионеры работали на .

Концепция и основные мероприятия административной реформы в Российской Федерации в 2006-2010 гг.

Целями административной реформы в Российской Федерации в 2006 - 2010 годах являются: (в ред. распоряжения Правительства РФ от 09.02.2008 N 157-р). .

Главная Современная политическая история России Курс: Россия в начале нового тысячелетия (2000-2004 гг.)

| Курс: Россия в начале нового тысячелетия (2000-2004 гг.) - Налоговая реформа |

|

Налоговая реформа Прежняя налоговая система, направленная в целом на элементарное выживание, была излишне запутанной и несовершенной. Ее серьезный недостаток заключался в том, что она приводила к утаиванию компаниями и частными лицами значительной части доходов, и, следовательно, к снижению налоговых поступлений в Федеральный бюджет. Целевые показатели по налогам не выполнялись, что содействовало образованию дефицита Федерального бюджета. Ставки налогов постоянно повышались. Беспокойство властей вызывал не только низкий уровень сбора налогов, но и возможность отрицательного воздействия снижения мировых цен на нефть и необходимость осуществлять платежи по обслуживанию внешнего долга, достигшего в пересчете к ВВП на конец 1999 г. почти 90%. Поэтому целью и основными задачами налоговой реформы, помимо устранения указанных недостатков, являются создание в стране упрощенной, прозрачной и эффективной налоговой системы, а также условий для реального увеличения ВВП, облегчение налогового бремени для производителей, обеспечение более равномерного распределения его между различными категориями налогоплательщиков. Новая эффективная и в то же время упрощенная система налогообложения должна способствовать экономическому росту, в том числе через рост малого предпринимательства и легализацию бизнеса, а также улучшению мониторинга получателей налогов, росту налоговых поступлений в бюджет. В рамках реформы был осуществлен ряд мер, направленных на повышение эффективности налоговой системы. Вот некоторые из них. В начале марта 2000 г. Министерство по налогам и сборам поддержало идею создания Единого регистра государственной собственности. Осуществление такой меры является необходимым условием полномасштабного сбора налогов на собственность и должно прекратить разбазаривание государственного имущества и увеличить налоговую базу за счет тотального аудита собственности, знания реальной, а не мифической балансовой стоимости имущества, с которой берется налог (нефтяная компания ЮКОС, имевшая годовой оборот в 2,7 млрд долл. и прибыль в 105 млн долл., была продана за 159 млн долл.). По состоянию на 1 июля 2002 г. в реестре собственности было учтено федеральное имущество, имевшееся у 52233 юридических лиц, в том числе: закрепленное за 9810 федеральными государственными унитарными предприятиями (ФГУП); закрепленное за 36262 государственными учреждениями; переданное в аренду пользования, залог и по иным основаниям 1677 юридическим лицам, в том числе не вошедшее в уставной капитал хозяйственных обществ[5]. Учет федерального имущества полностью не завершен. Одним из важнейших условий успеха экономической программы Правительства было принятие нового Налогового кодекса и введение новых норм налогообложения. Новая экономическая программа среди прочего включала такие положения, как упрощение налоговой системы, сокращение налогов на оплату труда и таможенных пошлин и введение одинаковой ставки подоходного налога. В 2001 г. была проведена реформа налоговой и бюджетной системы. К числу наиболее важных изменений в области налогообложения и распределения доходов следует также отнести: - проведение сильной налоговой политики в интересах общества и государства, улучшение собираемости налогов; - введение с 1 января 2001 г. единой 13-процентной ставки подоходного налога; - введение нового единого социального налога; снижение с 1 января 2002 г. налога на прибыль предприятий с 35 до 24 процентов; - вступление в силу с 1 января 2003 г. постановления Правительства, снижающего налоговую нагрузку на малые предприятия; - снижение средних ставок импортных пошлин с 11,4 до 10,5 процента в 2001 г. и сокращение экспортных тарифов, за исключением тарифов на сырую нефть. 26 июня 2000 г. было объявлено о повышении экспортных тарифов на нефть с 20 до 27 евро за одну тонну и о дальнейшем увеличении тарифов до 34 евро за одну тонну в случае, если мировая цена на нефть превысит 29 долл. за баррель; - упразднение некоторых значительных федеральных фондов, включая Дорожный фонд, Фонд воспроизводства минерально-сырьевой базы, внебюджетный фонд занятости населения; - направление поступлений от НДС непосредственно в Федеральный бюджет (в 2000 г. примерно 15% их подлежало распределению федеральным Центром между регионами, таким образом, доля Федерального бюджета составляла 85%); - осуществление налогово-бюджетной политики, направленной на увеличение доходной части бюджета[6]. Вследствие снижения налоговой нагрузки на население и предприятия значительно улучшилась собираемость налогов, а объем налоговых поступлений в 2001-2002 гг. вырос приблизительно на 5% ВВП. Можно ожидать положительных результатов и от последующих мер в рамках реформы. Все это позволяет говорить о вероятном завершении основного этапа реформы в течение ближайших двух лет. Читайте также: |