Налога на имущество организаций иностранных организаций

Обновлено: 30.06.2024

Узнайте как работаем и отдыхаем из нашего производственного календаря на 2022 год .

Многие виды налогов, установленные в Налоговом Кодексе РФ, являются региональными. Это значит, что их порядок, ставку, особенности определения базы, льготы и пр. устанавливают законодательные органы субъектов РФ, опираясь на соответствующую главу НК. Налог на имущество организаций относится как раз к такому типу сборов.

Как правильно вычислять налог на имущество, которым владеет организация, и как часто его платить? Любое ли имущество подлежит обложению этим налогом? Каждая ли организация является плательщиком? Какие перемены ожидают в этой сфере предпринимателей? Анализируем и отвечаем на эти вопросы.

Организации, платящие налог на имущество организаций

Российские и иностранные предприятия, владеющие имуществом, подлежащим налогообложению согласно ст. 374 НК РФ, являются плательщиками данного налога.

Для отечественных компаний объектом налогообложение станут движимые объекты и недвижимость:

- в собственности;

- во временном пользовании;

- используемая по распоряжению;

- находящаяся в доверительном управлении;

- внесенная в совместную деятельность;

- полученная по соглашению концессии.

Относительно этого имущества должны быть одновременно верны следующие положения:

- приобретено до начала 2013 года;

- учитывается на балансе как основные средства.

Для иностранных предприятий, работающих по постоянному представительству, разницы в объектах налогообложения практически нет. А если деятельность по постоянному представительству не ведется, то налог на недвижимость будет относиться к собственности иностранной компании, находящейся на территории РФ, и к недвижимости, полученной по концессии.

Какая недвижимость не облагается налогом на имущество

Не признаны объектом налогообложения такие формы недвижимости:

- земельные участки, водные объекты, природные ресурсы;

- имущество федеральных органов, которое используется для нужд безопасности граждан РФ;

- объекты культурного наследия, признанные таковыми федеральным законодательством;

- суда с ядерными или атомными установками, ледоколы;

- космические устройства;

- имущество, числящееся в 1 или 2 группе амортизационных средств.

Как часто нужно платить

Налоговым периодом является календарный год, а отчетными – каждый квартал.

ОБРАТИТЕ ВНИМАНИЕ! Так как налог является региональным, то местные власти имеют право не устанавливать для него отчетных периодов.

Если отчетные периоды установлены, по ним необходимо производить авансовые платежи в размере четверти от налоговой ставки. В налоговый период налог исчисляется по обычной формуле: произведение налоговой ставки на налоговую базу, из которого вычитаются авансовые платежи.

ВАЖНАЯ ИНФОРМАЦИЯ! Если в течение того или иного периода имущество, облагаемое налогом, перестало находиться в собственности у налогоплательщика, то налог вычисляется, исходя из полных месяцев отчетного периода, когда имущество принадлежало владельцу.

По истечении периода (отчетного или налогового) в органы ФНС предоставляется налоговая декларация (ее надо подать не позже, чем через 30 дней после истечения периода).

Налоговая база: теперь их две

- До 2016 года базой налога на имущество была его среднегодовая стоимость.

Бухгалтерский учет, принятый в каждой организации, утверждает остаточную стоимость имущества с учетом амортизации, по которой и вычисляется данный налог. При этом учитывается остаточная стоимость на каждое первое число месяца в отчетном периоде, и делится на количество месяцев в периоде плюс один следующий (так как платеж производится до истечения 30 дней).

- на 1 января 2015 года – 26 000 руб.;

- на 1 февраля 2015 года – 25 600 руб.;

- на 1 марта 2015 года – 25 000 руб.;

- на 1 апреля 2015 года – 750 000 руб.;

- на 1 мая 2015 года – 740 500 руб.;

- на 1 июня 2015 года – 720 000 руб.;

- на 1 июля 2015 года – 710 000 руб.;

- на 1 августа 2015 года – 700 000 руб.;

- на 1 сентября 2015 года – 680 000 руб.;

- на 1 октября 2015 года – 680 000 руб.;

- на 1 ноября 2015 года – 670 300 руб.;

- на 1 декабря 2015 года – 660 000 руб.;

- на 31 декабря 2015 года – 650 000 руб.

- торговые комплексы и помещения внутри них;

- офисные сооружения и помещения;

- нежилой фонд, который по кадастровым документам пригоден для размещения административных, торговых центров, предприятий общепита и бытового обслуживания;

- имущество иностранных предприятий, не действующих по постоянным представительствам;

- жилая недвижимость, не стоящая на балансе как объекты основных средств.

ВНИМАНИЕ! Федеральные власти могут сами определять типы имущества, где налог нужно рассчитывать, исходя из новой базы.

Если предприниматель не принял во внимание нововведение и перечислил налог, исходя из среднегодовой стоимости, тогда как должен был считать его по кадастровой оценке, то, кроме доплаты по недоимке, его ожидает крупный штраф.

Порядок вычисления налога по кадастровой оценке

Чтобы определить, по какому принципу рассчитать налог по новой базе, предприниматель должен последовательно пройти следующую процедуру.

- Узнать, принят ли в его регионе переход на новую налоговую базу.

- Уточнить относительно своей недвижимости, касаются ли ее критерии закона относительно налогообложения по кадастровой оценке.

- На официальном сайте своего региона найти свой объект недвижимости в перечне имущества, попадающего на налогообложение по новому принципу.

К СВЕДЕНИЮ! Если площадь, по факту используемая под деятельность, составляет меньше пятой части от суммарной площади недвижимости, то налоговой базой останется среднегодовая стоимость, даже если по остальным критериям недвижимость облагается налогом по кадастровой оценке.

Кадастровая оценка завышена?

Если предприниматель не согласен с суммой кадастровой оценки (обычно она указывается как максимальная), он может изменить ее, проведя независимое оценивание и подав заявление с его результатами в Росреестр. Если эта инстанция откажет, можно обратиться в суд, имея достаточно большой шанс на удовлетворения иска.

Ставка по налогу на имущество организаций

Законодательство РФ не разрешает устанавливать налоговую ставку по этому налогу, превышающую 2,2%.

Региональность налога дает право местным властям снижать ставку, а также делать ее дифференцированной для тех или иных категорий предпринимателей или видов имущества.

Для некоторых объектов недвижимости, установленных Правительством РФ, ставка законодательно не может превышать цифры, предусмотренной для каждого года отдельно. Так, для железнодорожных путей, трубопроводов, ЛЭП и их технологических компонентов ставка в 2016 году не может быть выше 1,3%, а в 2017 – не превысит 1,6%.

Для недвижимости, базой для которых стала кадастровая стоимость, ставка для всех субъектов РФ с 2016 года не может быть выше 2%.

В Крыму и Севастополе ставка не может повышаться в течение 5 лет.

Кто вправе рассчитывать на льготы?

Налог на имущество не будут платить или уплатят только частично такие владельцы имущества:

С 1 января 2004 г. порядок налогообложения имущества организаций в РФ регулируется положениями гл. 30 НК РФ. Налог на имущество организаций в соответствии со ст. 14 НК РФ относится к региональным налогам.

Региональными налогами согласно положениям ст. 12 НК РФ признаются налоги, которые установлены Налоговым кодексом РФ и законами субъектов РФ о налогах и обязательны к уплате на территориях соответствующих субъектов РФ.

При установлении региональных налогов законодательными (представительными) органами государственной власти субъектов РФ определяются налоговые ставки, порядок и сроки уплаты налогов, а также налоговые льготы, основания и порядок их применения. Иные элементы налогообложения по региональным налогам и налогоплательщики определяются положениями НК РФ.

Так, согласно положениям ст. 373 НК РФ плательщиками налога на имущество в РФ признаются в том числе:

- иностранные организации, осуществляющие деятельность в РФ через постоянные представительства;

- иностранные организации, имеющие в собственности недвижимое имущество на территории России, ее континентальном шельфе и в исключительной экономической зоне.

Иностранные организации, осуществляющие деятельность в РФ через постоянные представительства

В п. 2 ст. 373 НК РФ указано, что деятельность иностранной организации признается приводящей к образованию постоянного представительства в РФ в соответствии со ст. 306 НК РФ, если иное не предусмотрено международными договорами РФ. Наличие постоянного представительства иностранной организации в России определяется исходя из положений законодательства РФ о налогах и сборах. В случае если иностранная организация является лицом с постоянным местопребыванием в государстве, с которым у РФ существует действующее соглашение об избежании двойного налогообложения, при определении наличия постоянного представительства приоритет имеют положения соответствующего международного договора.

В соответствии с Положением об особенностях учета в налоговых органах иностранных организаций, утвержденным Приказом МНС России от 07.04.2000 N АП-3-06/124, иностранные организации обязаны встать на учет в налоговом органе независимо от наличия обстоятельств, с которыми законодательство РФ о налогах и сборах и международные договоры РФ связывают возникновение обязанности по уплате налогов.

Иностранные организации, осуществляющие деятельность в РФ, подлежат постановке на учет в налоговом органе РФ по месту осуществления деятельности в следующих случаях:

- в случае осуществления предпринимательской деятельности через постоянное представительство в РФ;

- в случае осуществления деятельности подготовительно-вспомогательного характера;

- в случае осуществления некоммерческой деятельности, то есть деятельности, не приводящей к образованию постоянного представительства иностранной организации для целей налогообложения в РФ.

Кроме того, постановке на учет в налоговых органах РФ подлежат также иностранные организации, имеющие в РФ недвижимое имущество и транспортные средства (в том числе ввезенные ими на территорию России), принадлежащие им на праве собственности или на правах владения, пользования и (или) распоряжения.

Постановка на учет в указанных случаях осуществляется в налоговом органе по месту нахождения недвижимого имущества и по месту регистрации транспортных средств.

Объект налогообложения

Объектом налогообложения по налогу на имущество для иностранных организаций, осуществляющих деятельность в России через постоянные представительства, согласно п. 2 ст. 374 НК РФ признается движимое и недвижимое имущество, относящееся к объектам основных средств, учет которого ведется в соответствии с установленным в РФ порядком ведения бухгалтерского учета.

Пунктом 1 ст. 11 НК РФ предусмотрено, что понятия и термины гражданского и других отраслей законодательства РФ, используемые в НК РФ, применяются в том значении, в каком они используются в этих отраслях законодательства.

Так, согласно ст. 130 ГК РФ к недвижимому имуществу относятся объекты, перемещение которых без несоразмерного ущерба их назначению невозможно, в том числе здания, сооружения. К недвижимым вещам относятся также подлежащие государственной регистрации воздушные и морские суда, суда внутреннего плавания, космические объекты.

Вещи, не относящиеся к недвижимости, включая деньги и ценные бумаги, признаются движимым имуществом.

Порядок ведения бухгалтерского учета объектов основных средств регулируется следующими документами:

- Приказом Минфина России от 31.10.2000 N 94н "Об утверждении Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкции по его применению" (далее - Приказ N 94н);

- Приказом Минфина России от 30.03.2001 N 26н "Об утверждении Положения по бухгалтерскому учету "Учет основных средств" ПБУ 6/01" (далее - Приказ N 26н);

- Приказом Минфина России от 13.10.2003 N 91н "Об утверждении Методических указаний по бухгалтерскому учету основных средств" (далее - Приказ N 91н).

Для учета движимого и недвижимого имущества предназначен счет 01 "Основные средства".

К бухгалтерскому учету в качестве основных средств (ОС) принимается актив, удовлетворяющий одновременно следующим условиям:

- объект предназначен для использования в производстве продукции, при выполнении работ или оказании услуг, для управленческих нужд организации либо для предоставления организацией за плату во временное владение и пользование или во временное пользование;

- объект предназначен для использования в течение длительного времени, то есть срока продолжительностью свыше 12 месяцев, или обычного операционного цикла, если он превышает 12 месяцев;

- организация не предполагает последующую перепродажу данного объекта;

- объект способен приносить организации экономические выгоды (доход) в будущем.

Пунктом 5 ПБУ 6/01 (до внесения в него изменений Приказом Минфина России от 12.12.2005 N 147н) было установлено, что к основным средствам относятся: здания, сооружения, рабочие и силовые машины и оборудование, измерительные и регулирующие приборы и устройства, вычислительная техника, транспортные средства, инструмент, производственный и хозяйственный инвентарь и принадлежности, рабочий, продуктивный и племенной скот, многолетние насаждения, внутрихозяйственные дороги и прочие соответствующие объекты. В составе основных средств учитываются также капитальные вложения на коренное улучшение земель (осушительные, оросительные и другие мелиоративные работы); капитальные вложения в арендованные объекты основных средств; земельные участки, объекты природопользования (вода, недра и другие природные ресурсы).

Письмом Минфина России от 30.12.2004 N 03-06-01-02/26 было разъяснено, что, учитывая требования п. п. 1 - 2 ст. 374 НК РФ, имущество, учтенное организацией в качестве доходных вложений в материальные ценности на счете 03 "Доходные вложения в материальные ценности", не рассматривается в качестве объекта налогообложения по налогу на имущество организаций до его перевода в состав основных средств в соответствии с установленным порядком ведения бухгалтерского учета.

Одновременно в случае если в соответствии с установленным порядком ведения бухгалтерского учета имущество организацией было принято на баланс в качестве объекта ОС (счет 01 "Основные средства") и впоследствии передано другой организации за плату во временное пользование (временное владение и пользование) с целью получения дохода, организация не может осуществить перевод имущества на счет 03 "Доходные вложения в материальные ценности", так как такой перевод указанными выше документами Минфина России, регулирующими порядок бухгалтерского учета объектов ОС, не предусмотрен. В связи с этим имущество организации, принятое на баланс в качестве объекта ОС (счет 01 "Основные средства") и впоследствии переданное другой организации за плату во временное пользование (временное владение и пользование) с целью получения дохода, подлежит включению в объект налогообложения по налогу на имущество организаций в общеустановленном порядке.

Приказом Минфина России от 12.12.2005 N 147н в п. 5 ПБУ 6/01 внесены дополнения. Согласно новым правилам бухгалтерского учета объектов основных средств, применяющимся начиная с бухгалтерской отчетности за 2006 г., в состав объектов, учитываемых на балансе организации в качестве ОС, включаются в том числе ОС, предназначенные исключительно для предоставления организацией за плату во временное владение и пользование или во временное пользование с целью получения дохода. Такие ОС отражаются в бухгалтерском учете и бухгалтерской отчетности в составе доходных вложений в материальные ценности.

Следовательно, начиная с 1 января 2006 г. к объектам налогообложения по налогу на имущество для иностранных организаций, осуществляющих деятельность в РФ через постоянные представительства, относятся в том числе объекты ОС, предназначенные исключительно для предоставления иностранной организации за плату во временное владение и пользование или во временное пользование с целью получения дохода (то есть имущество, предоставляемое в лизинг) и учитываемые согласно Приказу N 94н на счете 03 "Доходные вложения в материальные ценности".

Земельные участки и иные объекты природопользования (водные объекты и другие природные ресурсы) не признаются объектами налогообложения по налогу на имущество организаций.

Определение понятия "природные ресурсы" дано в ст. 1 Федерального закона от 10.01.2002 N 7-ФЗ "Об охране окружающей среды".

Налоговая база

Согласно п. 1 ст. 375 НК РФ налоговая база по налогу на имущество иностранных организаций, осуществляющих деятельность в РФ через постоянные представительства, определяется как среднегодовая стоимость имущества, признаваемого объектом налогообложения.

При определении налоговой базы имущество, признаваемое объектом налогообложения, учитывается по его остаточной стоимости, сформированной в соответствии с установленным порядком ведения бухгалтерского учета, утвержденным в учетной политике организации.

Остаточная стоимость ОС определяется как разница между их первоначальной стоимостью и суммой, начисленной за период эксплуатации амортизации.

Начисление амортизации по объектам ОС производится в порядке, установленном соответствующими положениями Приказов N 26н и N 91н.

В случае если для отдельных объектов ОС начисление амортизации не предусмотрено, стоимость данных объектов для целей налогообложения определяется как разница между их первоначальной стоимостью и величиной износа, исчисляемой по установленным нормам амортизационных отчислений для целей бухгалтерского учета в конце каждого налогового (отчетного) периода.

Налоговой базой в отношении объектов недвижимого имущества иностранных организаций, не относящихся к деятельности данных организаций в РФ через постоянные представительства, признается инвентаризационная стоимость указанных объектов по данным органов технической инвентаризации.

Уполномоченные органы и специализированные организации, осуществляющие учет и техническую инвентаризацию объектов недвижимого имущества, обязаны сообщать в налоговый орган по месту нахождения указанных объектов сведения об инвентаризационной стоимости каждого такого объекта, находящегося на территории соответствующего субъекта РФ, в течение 10 дней со дня оценки (переоценки) данных объектов.

На основании ст. 376 НК РФ налоговая база по налогу на имущество определяется налогоплательщиками самостоятельно в соответствии с положениями гл. 30 НК РФ.

Налоговая база по налогу на имущество для иностранных организаций, осуществляющих деятельность в РФ через постоянные представительства, определяется как среднегодовая стоимость имущества, признаваемого объектом налогообложения.

Среднегодовая стоимость имущества, признаваемого объектом налогообложения, за налоговый (отчетный) период определяется следующим образом:

Пример 1. Остаточная стоимость основных средств:

на 1 января 2006 г. - 80 000 руб.,

на 1 февраля - 76 000 руб.,

на 1 марта - 60 000 руб.,

на 1 апреля - 58 000 руб.

Среднегодовая стоимость основных средств за I квартал 2006 г. будет равна:

(80 000 + 76 000 + 60 000 + 58 000) : (3 + 1)= 68 500 руб.

Налоговая база определяется отдельно в отношении имущества, подлежащего налогообложению по месту постановки на учет в налоговых органах постоянного представительства иностранной организации, в отношении каждого объекта недвижимого имущества, находящегося вне места нахождения постоянного представительства иностранной организации, а также в отношении имущества, облагаемого по разным налоговым ставкам.

В отношении объектов недвижимого имущества иностранных организаций, не относящихся к деятельности данных организаций в РФ через постоянные представительства, налоговая база принимается равной инвентаризационной стоимости данного объекта недвижимого имущества по состоянию на 1 января года, являющегося налоговым периодом.

В случае если объект недвижимого имущества, подлежащий налогообложению, имеет фактическое местонахождение на территориях разных субъектов РФ либо на территории субъекта РФ и в территориальном море РФ (на континентальном шельфе РФ или в исключительной экономической зоне России), в отношении указанного объекта недвижимого имущества налоговая база определяется отдельно и принимается при исчислении налога в соответствующем субъекте РФ в части, пропорциональной доле балансовой стоимости (для объектов недвижимого имущества, указанных в п. 2 ст. 375 НК РФ - инвентаризационной стоимости) объекта недвижимого имущества на территории соответствующего субъекта РФ.

Иностранные организации, не осуществляющие деятельности в РФ через постоянные представительства Объект налогообложения

Объектом налогообложения для иностранных организаций, не осуществляющих деятельности в РФ через постоянные представительства, признается находящееся на территории России недвижимое имущество, принадлежащее иностранным организациям на праве собственности (п. 3 ст. 374 НК РФ).

Налоговой базой в отношении объектов недвижимого имущества таких иностранных организаций признается инвентаризационная стоимость указанных объектов по данным органов технической инвентаризации.

Сведения об инвентаризационной стоимости каждого такого объекта, находящегося на территории соответствующего субъекта РФ, направляются в налоговый орган по месту нахождения данных объектов уполномоченными органами и специализированными организациями, осуществляющими учет и техническую инвентаризацию объектов недвижимого имущества, в течение 10 дней со дня оценки (переоценки) этих объектов.

Порядок определения налоговой базы

В соответствии с положениями ст. 376 НК РФ налоговая база по налогу на имущество определяется налогоплательщиками самостоятельно в соответствии с положениями гл. 30 НК РФ. Налоговая база в отношении каждого объекта недвижимого имущества иностранных организаций, не осуществляющих деятельности в РФ через постоянные представительства, принимается равной инвентаризационной стоимости данного объекта недвижимого имущества по состоянию на 1 января года, являющегося налоговым периодом.

Советник налоговой службы РФ

Мы используем файлы Cookie. Просматривая сайт, Вы принимаете Пользовательское соглашение и Политику конфиденциальности. --> Мы используем файлы Cookie. Просматривая сайт, Вы принимаете Пользовательское соглашение и Политику конфиденциальности.

За время существования налога на имущество с ним происходили разные изменения. Преимущественно они касались объектов и базы налогобложения. К примеру, с 2015 налоговая база стала определяться на основании кадастровой стоимости, к уплате налога подключили организации на ЕНВД И УСН. А в 2018 году снова вернулось в объект налогообложения движимое имущество, в 2019г. оно снова было исключено из списка объектов налогообложения. Напомним основные аспекты, касающиеся налога на имущество организаций, который относится к региональным налогам, а также сообщим основные изменения.

01. Налогоплательщики

Налогоплательщиками данного налога являются как российские, так и иностранные организации, имеющие имущество, признаваемое объектом налогообложения.

02. Объект налогообложения

В качестве объекта налогообложения выступают:

1) для российских организаций – недвижимое имущество, учитываемое на балансе в качестве объектов основных средств (ст. 374 НК РФ);

2) недвижимое имущество, находящееся на территории РФ и принадлежащее организациям на праве собственности или праве хозяйственного ведения, а также полученное по концессионному соглашению, в случае, если налоговая база в отношении такого имущества определяется как их кадастровая стоимость, внесенная в Единый государственный реестр недвижимости (ст. 375 НК РФ);

Критерии недвижимого имущества:

- наличие прочной связи объекта с землей (например, сооружение объекта на монолитном железобетонном фундаменте, функциональное или технологическое соединение этого объекта с другими объектами подземными коммуникациями (кабельными электролиниями, проложенными в подземных траншеях и т.п.));

- перемещение объекта невозможно без несоразмерного ущерба его назначению (в т.ч. способность объекта выступать в гражданском обороте в качестве отдельного объекта гражданских прав (в отличие от объектов, выполняющих исключительно обслуживающую (вспомогательную) функцию по отношению к объектам недвижимости, включая земельные участки, здания, сооружения); наличие у объекта самостоятельных полезных свойств, которые могут быть использованы в экономической деятельности независимо от земельного участка, на котором он находится, и других находящихся на общем земельном участке объектов недвижимости).

Это могут быть здания, сооружения, объекты незавершенного строительства, помещения, машино-места, жилые дома, квартиры, комнаты, дачи и гаражи. В соответствии с ГК РФ вещные права на объекты недвижимости подлежат госрегистрации в ЕГРН. При этом недвижимостью может быть признано и имущество, в отношении которого такая госрегистрация не была произведена. Для обоснованного отнесения имущества к недвижимости нужно учитывать не только наличие/отсутствие записи об объекте в ЕГРН, но и наличие оснований, подтверждающих прочную связь объекта с землей и невозможность перемещения его без несоразмерного ущерба его назначению. Например, для объектов капитального строительства такими основаниями могут быть документы, в которых содержатся сведения о соответствующих характеристиках объекта (документы технического учета или технической инвентаризации, разрешение на строительство и/или ввод объекта в эксплуатацию, проектная документация и т.д.).

Иностранные организации, осуществляющие деятельность в Российской Федерации через постоянные представительства, ведут учет объектов налогообложения в порядке, установленном в Российской Федерации для ведения бухгалтерского учета.

Движимое имущество, учитываемое на балансе в качестве объектов основных средств с 1 января 2019 года налогом на имущество, не облагается.

Список объектов, не подлежащих налогообложению по налогу на имущество организаций указан в НК (п. 4 ст. 374 НК РФ):

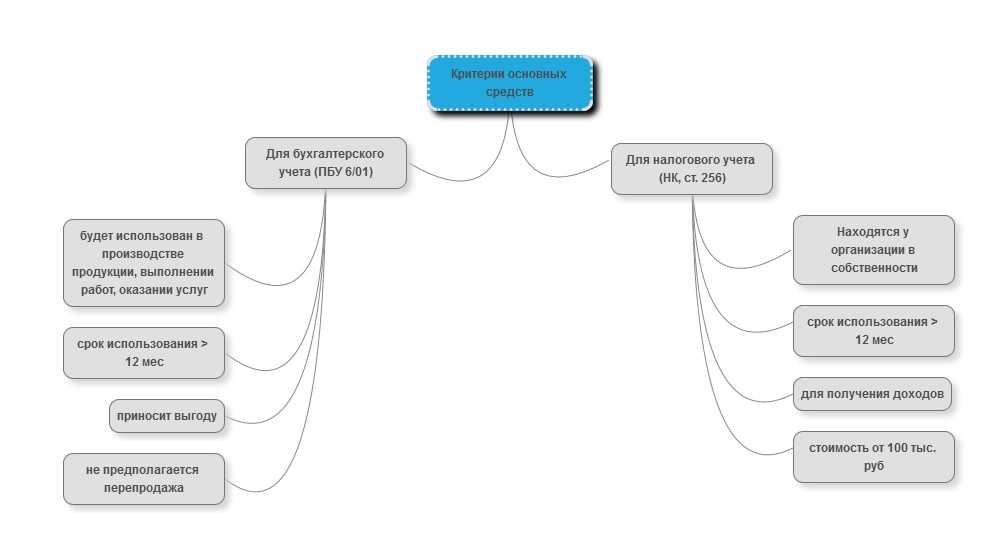

03. Критерии основных средств

Основные средства с точки зрения бухгалтерского учета - это активы, которые соответствуют следующим условиям:

- объект предназначен для использования в производстве продукции, выполнении работ, оказании услуг;

- объект предназначен для использования в течении срока, превышающего 12 месяцев;

- не предполагается последующая перепродажа объекта;

- объект способен приносить экономические выгоды.

Критерии основных средств для целей налогообложения несколько отличаются от таковых для бухгалтерского учета и установлены главой 25 НК, а именно – п.1 ст.256. В Налоговом кодексе основные средства относятся к категории амортизируемого имущества. Амортизируемым признается имущество:

- Находится у организации в собственности или в оперативном управлении. Исключение: основные средства, право на которые подлежит обязательной государственной регистрации, включаются в амортизируемое имущество с момента подачи документов, п.11 ст.258 НК;

- Используется с целью получения доходов;

- Предполагается к использованию свыше 12 месяцев;

- Стоимостью больше 40 000 руб. С начала 2016г. для целей налогообложения амортизируемым будет признано имущество, первоначальной стоимостью от 100 тыс. рублей.

Обратите внимание: То имущество, которое удовлетворяет всем критериям, но меньше стоимостного лимита, списывается как материальные расходы.

04. Налогооблагаемая база

В общем случае, налоговая база налога на имущество юридических лиц определяется как среднегодовая стоимость имущества, признаваемого объектом налогообложения, причем такое имущество должно учитываться по его остаточной стоимости.

Учитывая изменения 2014 г., в отношении отдельных объектов недвижимого имущества налоговая база теперь определяется как их кадастровая стоимость. С 01.01.2020 НК РФ относит к объектам обложения по кадастровой стоимости не только основные средства, но и любую недвижимость, принадлежащую организациям на праве собственности или праве хозяйственного ведения. Таким образом, станет неважно, учтена недвижимость как основное средство или нет - начислять и платить налог по кадастру все равно придется. Правда, если регион не решит иначе. Ранее, если объекты не были поставлены на учет в качестве основных средств, налог, по кадастровой оценке, по ним не платили.

Перечень недвижимости, облагаемой юридическими лицами по кадастровой стоимости (ст. 378.2 НК РФ):

- административно-деловые центры и торговые центры (комплексы) и помещения в них;

- нежилые помещения, назначение, разрешенное использование или наименование которых в соответствии со сведениями, содержащимися в Едином государственном реестре недвижимости, или документами технического учета (инвентаризации) объектов недвижимости предусматривает размещение офисов, торговых объектов, объектов общественного питания и бытового обслуживания либо которые фактически используются для размещения офисов, торговых объектов, объектов общественного питания и бытового обслуживания;

- объекты недвижимого имущества иностранных организаций, не осуществляющих деятельности в Российской Федерации через постоянные представительства, а также объекты недвижимого имущества иностранных организаций, не относящиеся к деятельности данных организаций в Российской Федерации через постоянные представительства;

- жилые помещения, гаражи, машино-места, объекты незавершенного строительства, а также жилые строения, садовые дома, хозяйственные строения или сооружения, расположенные на земельных участках, предоставленных для ведения личного подсобного хозяйства, огородничества, садоводства или индивидуального жилищного строительства.

Для оплаты налога по кадастровой стоимости должны быть выполнены два условия:

- кадастровая стоимость объектов установлена;

- в региональных законах указано, что объекты облагают налогом по кадастровой стоимости.

Если хотя бы одно из этих требований не выполнено, налог с таких объектов надо рассчитывать по среднегодовой стоимости при условии, что в бухучете они учтены как основные средства. Исключение: организации на УСН. Налог по среднегодовой стоимости с новых объектов они не платят (п. 2 ст. 346.11)

Данные о кадастровой стоимости можно узнать:

- на сайте Росреестра;

- Публичная кадастровая карта;

- Госуслуги.

05. Налоговые ставки налога на имущество организаций

Налоговые ставки устанавливаются законами субъектов РФ и не могут превышать 2,2% (ст.380 НК РФ). В отношении объектов недвижимого имущества, налоговая база по которым определяется как кадастровая стоимость, налоговая ставка не может превышать следующих значений:

- для Москвы: в 2014 году - 1,5%, в 2015 году - 1,7%, в 2016 году и последующие годы – 2%;

- для иных субъектов РФ: в 2014 году - 1,0%, в 2015 году - 1,5%, в 2016 году и последующие годы – 2%.

06. Особенности начисления и уплаты

Исчисление суммы налога на имущество организаций осуществляется по итогам налогового периода, к которому относится календарный год.

С 01.01.2020г. налоговые расчеты по авансовым платежам по итогам отчетных периодов (I квартал, I полугодие, 9 месяцев) сдавать не нужно (п. 2 ст. 386 НК РФ утратит силу). Однако, обязанность по уплате авансовых платежей не отменена. Перечислять их в бюджет необходимо по старым правилам.

Также по итогам каждого отчетного периода (первый квартал, полугодие и девять) необходимо рассчитывать сумму авансовых платежей в размере 1/4 произведения налоговой базы и ставки налога. Таким образом, итоговая сумма налога, подлежащая уплате в бюджет, определяется как разница между суммой налога за налоговый период и суммами авансовых платежей.

В чем разница уплаты налога на имущество российскими и иностранными организациями? Налог на имущество и авансовые платежи подлежат уплате налогоплательщиком в порядке и сроки, установленные субъектами РФ.

Однако, в отношении имущества, находящегося на балансе российской организации, налог и авансовые платежи подлежат уплате в бюджет по местонахождению указанной организации. Иностранные же организации, осуществляющие деятельность в РФ через постоянные представительства, уплачивают налог и авансовые платежи в бюджет по месту постановки указанных постоянных представительств на учет в налоговых органах.

07. Cроки сдачи отчетности

С 1 января 2020 года налогоплательщики будут отчитываться по налогу на имущество только по итогам налогового периода. Ежеквартальный расчет авансовых платежей предоставлять в ИФНС больше не нужно. Форма декларации, а также порядок и формат ее представления утверждены Приказом ФНС РФ СА-7-21/405@ № КЧ-7-21/889 от 09.12.2020.

Если налогоплательщик состоит на учете в нескольких налоговых органах одного субъекта РФ по месту нахождения объектов недвижимости, налоговая база по которым определяется как среднегодовая стоимость, то за налогоплательщиком закрепляется право представлять единую декларацию по налогу на имущество. Теперь налогоплательщик может выбрать налоговый орган, в который он будет представлять декларацию, но при этом обязан ежегодно до 1 марта года, являющегося налоговым периодом, уведомить об этом налоговый орган по субъекту РФ. Форма уведомления утверждена приказом ФНС России от 19.06.2019 № ММВ-7-21/311@.

Срок представления декларации - не позднее 30 марта года, следующего за налоговым периодом.

08. Расчет налога на имущество юрлиц

В настоящее время расчет налогов в большинстве случаев осуществляется с помощью учетных бухгалтерских программ. Расскажу, как мы это будем делать на коротком примере.

Если же не используете учетной программы или нужно посчитать какой-то частный случай, рекомендуем для расчета налога на имущества организаций онлайн-калькулятор.

09. Как уплачивать налог на имущество организаций

Уплата налога в бюджет производится по месту нахождения каждого из объектов недвижимого имущества в порядке и сроки, которые установлены законами субъектов Российской Федерации. Обычно, это общеустановленные сроки (авансовые платежи - поквартально, последний день месяца, следующего за кварталом, годовой - до 31 марта), но бывают и отличия. Сроки и ставки налога на имущество по регионам.

Например, в Смоленской области:

- авансовые платежи - не позднее 30 календарных дней с даты окончания соответствующего отчетного периода;

- годовой - не позднее последнего дня срока, установленного для представления налоговых деклараций, т.е. 30 марта года, следующего за налоговым периодом.

10. Уплата налога на имущество организациями на спецрежимах

Речь идет о вступлении в силу ФЗ №52-ФЗ от 02.04.2014 года, согласно которому устанавливается обязанность указанных налогоплательщиков уплачивать налог на имущество в отношении недвижимости, налоговая база по которым определяется как ее кадастровая стоимость. В отношении кого применяется данное новшество? Новое правило действует как для организаций, находящихся на УСН, так и для организаций, применяющих ЕНВД.

В чем разница нововведений для упрощенцев и фирм на ЕНВД? Для компаний, использующих ЕНВД обязанность по уплате налога на имущество возникла с 1 июля 2014 года в то время, как организации, находящиеся на УСН, началось с 1 января 2015 года.

Местные власти обязаны утверждать в установленном порядке результаты определения кадастровой стоимости объектов. Причем кадастровую оценку недвижимости они должны проводить не реже одного раза в пять лет. Также должен быть определен перечень объектов недвижимости, в отношении которых действует новый порядок налогообложения. Таким образом важно запомнить, что теперь в отношении отдельных объектов основных средств налоговая база по налогу на имущество организаций рассчитывается, исходя из кадастровой стоимости. И налог по такому имуществу организаций теперь придется заплатить и упрощенцам, и организациям, находящимся на вмененке.

Фирммейкер, август 2014 (актуализировано в марте 2021)

Алина Марина

При использовании материала ссылка обязательна

Рассказываем о нескольких существенных изменениях, которые стоит учесть налогоплательщикам. Появилась новая форма декларации по налогу на имущество организаций, стало возможным сдавать единую декларацию, если состоишь на учете в нескольких налоговых органах по месту нахождения объектов имущества, также можно выбирать одну инспекцию для сдачи отчетности.

Представлять налоговые расчеты по авансовым платежам будет не нужно

Обязанность по представлению налоговых расчетов по авансовым платежам по налогу на имущество организаций (по итогам отчетных периодов — I квартал, I полугодие, 9 месяцев) будет отменена начиная с налогового периода 2020 года. Изменение предусмотрено Федеральным законом от 15.04.2019 № 63-ФЗ — п. 2 ст. 386 НК РФ утратит силу.

Таким образом, с 1 января 2020 года налогоплательщики будут отчитываться по налогу на имущество только по итогам налогового периода.

На сайте ФНС отмечается, что эта мера, наряду с отменой обязанности по представлению налоговых деклараций по транспортному и земельному налогам, нужна для снижения административной нагрузки в виде избыточной отчетности для участников налоговых отношений.

Новая форма декларации по налогу на имущество организаций

С 1 января 2020 года действует новая форма декларации по налогу на имущество организаций (утверждена Приказом ФНС РФ от 14.08.2019 N СА-7-21/405@), которая учитывает отмену обязанности по ежеквартальному представлению расчетов по авансовым платежам.

Что изменилось в декларации:

- из разделов 2 и 3 документа убрали строки с информацией о суммах авансовых платежей, исчисленных за отчетные периоды;

- дополнительно внесены идентификаторы признаваемых объектами налогообложения морских и воздушных судов, а также судов внутреннего плавания;

- появились коды новых налоговых льгот для объектов высокой энергетической эффективности, имущества, расположенного во внутренних морских водах, в территориальном море и на континентальном шельфе РФ, которое используется при разработке морских месторождений углеводородного сырья.

- добавлены коды новых налоговых льгот для организаций, признаваемых фондами, управляющими компаниями, дочерними обществами управляющих компаний в соответствии с законом об инновационных научно-технологических центрах.

Новую форму декларации по налогу на имущество организаций нужно будет применять уже за налоговый период 2019 года.

Единая декларация и выбор одной инспекции для сдачи отчетности

С налогового периода 2020 года станет возможно представлять единую налоговую отчетность по налогу на имущество организаций, что будет закреплено в п. 1.1 ст. 386 НК РФ.

Новшество предполагает следующие возможности для налогоплательщика: если он состоит на учете в нескольких налоговых органах по месту нахождения принадлежащих ему объектов недвижимого имущества, налоговая база по которым определяется как их среднегодовая стоимость, то он вправе представлять налоговую декларацию в отношении всех таких объектов недвижимого имущества в один из указанных налоговых органов по своему усмотрению. Но об этом желании он должен поставить в известность налоговый орган по субъекту РФ.

Стоит отметить, что представление единой налоговой отчетности нельзя применять в случае, если законом субъекта введены нормативы отчисления от налога на имущество организаций в местные бюджеты.

Представление единой декларации является не обязанностью, а правом налогоплательщика. Поэтому он может представлять декларацию по налогу на имущество в каждый налоговый орган, в котором состоит на учете по месту нахождения объектов недвижимости.

Как уведомить налоговый орган

Уведомление о порядке представления налоговой декларации представляется ежегодно до 1 марта года, являющегося налоговым периодом, в котором применяется рассматриваемый порядок представления налоговой декларации. Для этого нужно использовать форму, утвержденную Приказом ФНС РФ от 19.06.2019 N ММВ-7-21/311@.

Поскольку 1 марта 2020 года выпадает на выходной день, то срок представления уведомления переносится на 2 марта 2020 года. Таким образом, налогоплательщику нужно уложиться в период с 1 января по 2 марта 2020 года на то, чтобы уведомить налоговиков о своем решении по представлению единой декларации по налогу на имущество организаций, налоговая база по которому определяется как среднегодовая стоимость.

В течение налогового периода изменить порядок представления декларации нельзя.

Формируйте документы для оплаты налогов, получайте оповещения о требованиях из налоговой.

Уведомление о порядке представления налоговой декларации в произвольной форме

Налогоплательщикам стоит знать о введении переходных положений, когда до утверждения формы уведомления о порядке представления декларации, указанной в п. 1.1 ст. 386 НК РФ, они имеют право уведомить налоговый орган о порядке представления декларации в произвольной форме, но с указанием налогового периода, за который будет применяться соответствующий порядок представления декларации.

Федеральный закон от 29.09.19 № 325-ФЗ расширил перечень объектов, облагаемых налогом на имущество организаций исходя из кадастровой стоимости. Позже были одобрены поправки в Налоговый кодекс, которые уточняют перечень таких объектов.

Так, со следующего года под налогообложение по кадастровой стоимости могут попасть объекты, перечисленные в п. 1 ст. 378.2 НК РФ, даже если они не учитываются на балансе в качестве основных средств. К ним относятся:

- административно-деловые и торговые центры (комплексы) и помещения в них;

- нежилые помещения (офисы, торговые объекты, объекты общепита и бытового обслуживания);

- объекты недвижимого имущества иностранных организаций, не осуществляющих деятельности в РФ через постоянные представительства;

- жилые помещения, гаражи, машино-места, объекты незавершенного строительства, а также жилые строения, садовые дома, хозяйственные строения или сооружения, расположенные на земельных участках, предоставленных для ведения личного подсобного хозяйства, огородничества, садоводства или индивидуального жилищного строительства.

Однако Письмо ФНС РФ от 03.10.2019 N БС-4-21/20087@ уточняет, что перечень объектов, облагаемых налогом исходя из кадастровой стоимости, устанавливается законом субъекта РФ.

Поэтому, если региональный закон об исчислении налога по кадастровой стоимости принят и кадастровая стоимость объекта утверждена, налог на имущество следует рассчитывать с учетом такой стоимости.

Если же кадастровая стоимость по данным объектам не установлена, налог нужно платить исходя из среднегодовой стоимости (если объект учтен в качестве основного средства).

Подпишитесь на наш канал в Telegram , чтобы вовремя узнавать о самых важных изменениях для бизнеса.

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Читайте также: