Налог на налог путин

Обновлено: 18.05.2024

На фоне разгула в 2020 году коронавируса и принятия в связи с этим различных ограничительных мер, Президент России Владимир Путин предложил ввести новый налог на вклады физических лиц. Из этой статьи узнаете, что он из себя представляет и какие доходы (суммы) подпадают под налог на банковские депозиты.

- Что ЦБ рекомендовал банкам в отношении наличных денег при коронавирусе

- Какие меры утвердил ЦБ по поддержке граждан, экономики и финансового сектора в условиях коронавируса

- Что предложил В. Путин народу и бизнесу в связи с коронавирусом

- Оформление и оплата больничного при коронавирусе: особые временные правила 2020

- Офис+дом: из-за коронавируса в ТК РФ введут новый вид занятости

- Как работодателю организовать переход на удалённую работу и оформление больничных

- Как будет оплачиваться нерабочая неделя с 30.03.2020 по Указу Президента РФ

- Пособие по безработице в период коронавируса

Что предложил Президент

25 марта 2020 года состоялось обращение Владимира Путина к народу и бизнесу в связи с коронавирусом. В его рамках он предложил ввести налог на вклады физических лиц:

“Во многих странах мира процентные доходы физических лиц от вкладов в банках и инвестиций в ценные бумаги облагаются подоходным налогом. У нас такой доход налогом не облагается.

Предлагаю для граждан, чей общий (!) объём банковских вкладов во всех банках или инвестиций в долговые ценные бумаги превышает 1 млн рублей, установить налог на процентный доход в размере 13%. То есть, повторю, не сам вклад, а только проценты, получаемые с таких вложений, будут облагаться налогом на доходы физических лиц.

Подчеркну, такая мера затронет лишь порядка 1% вкладчиков. При этом условия для размещения средств в российских банках по-прежнему останутся привлекательными и одними из самых высокодоходных в мире.”

Новое в НК РФ

Налоговая база

Закон № 102-ФЗ изменил порядок определения налоговой базы по НДФЛ при получении доходов в виде процентов, начисленных по вкладам (остаткам на счетах) в банках, находящихся на территории Российской Федерации.

Налоговая база представляет собой превышение суммы доходов в виде процентов, полученных в течение налогового периода по всем вкладам (остаткам на счетах) в указанных банках, над суммой процентов, рассчитанной как произведение 1 млн рублей и ключевой ставки ЦБ, действующей на 1-е число налогового периода.

Таким образом, 1 млн рублей умножить на ключевую ставку Центробанка на 1-е число налогового периода – это так называемый необлагаемый минимум по вкладам. Со всех сумм, что свыше, нужно платить подоходный налог.

Причём при определении налоговой базы не учитываться доходы:

- в виде процентов по рублевым вкладам, процентная ставка по которым в течение всего налогового периода не превышает 1% годовых;

- по счетам эскроу (имущество, отложенное для исполнения другого обязательства).

Доходы в иностранной валюте пересчитывают в рубли по официальному курсу Банка России, установленному на дату фактического получения дохода по вкладам.

Рублёвая переоценка валютных вкладов новым налогом не облагается.

Право на вычет

Один из важных плюсов нового налога в том, что можно получать ежегодный налоговый вычет в размере ключевой ставки ЦБ от суммы в 1 000 000 рублей (не с превышения, а ровно с 1 млн руб.).

Расчет налога

Важно, что налоговую базу по процентным доходам от вкладов определяет налоговый орган, а не сам плательщик.

Расчет суммы НДФЛ по итогам налогового периода (календарный год) тоже делает налоговая инспекция на основании сведений, представленных банками.

Отметим, что такие сведения банки обязаны подавать налоговикам не позднее 1 февраля года, идущего за отчетным налоговым периодом. То есть, впервые новый налог на вклады будет рассчитан в 2022 году за проценты по вкладам в 2021 году.

В связи с этим, физлицам дано право не указывать сведения о процентных доходах по вкладам в налоговой декларации по форме 3-НДФЛ.

Ставка налога

В отношении указанных доходов установлена общая налоговая ставка НДФЛ – 13%. Причём она едина и для налоговых резидентов, и для тех физлиц, которые не имеют такого статуса в России.

У Широковой на вкладах в банках совокупно лежит 1,7 млн рублей со ставкой депозита 5%.

Значит, её годовой доход по процентам:

1 700 000 руб. × 5% = 85 000 руб.

Тогда налоговый вычет составит (условимся, что ключевая ставка ЦБ – 6%):

1 000 000 руб. × 6% = 60 000 руб.

Таким образом, 13% налога Широкова должна заплатить с 25 000 рублей дохода (85 000-60 000).

В итоге, налог с процентов по вкладам равен:

25 000 руб. ×13% = 3250 руб.

Как видно, сумма налога не очень большая.

Срок уплаты налога на вклады

НДФЛ с процентов по вкладам нужно уплатить в бюджет не позднее 1 декабря года, идущего за истекшим налоговым периодом (по аналогии с транспортным, земельным и имущественным налогами). То есть, для первого раза крайняя дата – 01.12.2022.

Основание для уплаты – направленное ИФНС уведомление об уплате налога. Как было сказано, подавать декларацию не нужно.

Когда вводится новый налог

Рассмотренные нововведения вступают в силу с 1 января 2021 года.

Причём новый налог на проценты по вкладам физлиц применяется к доходам, полученным налогоплательщиками начиная с 1 января 2021 года. То есть, обратной силы закон не имеет.

Альтернативные способы вложения денег: что изменилось

Вдобавок, Закон № 102-ФЗ исключил из перечня доходов, не облагаемых НДФЛ:

- дисконт, получаемый при погашении обращающихся облигаций российских организаций, номинированных в рублях и эмитированных после 01.01.2017;

- проценты по государственным казначейским обязательствам, облигациям и другим государственным ценным бумагам бывшего СССР, государств-участников Союзного государства и субъектов РФ, по облигациям и ценным бумагам представительных органов местного самоуправления.

Уточним, что к первому пункту также относится купонный доход с корпоративных облигаций, выпущенных после 01.01.2017, а также ОФЗ.

Теперь данные доходы облагаются по ставке НДФЛ 13%.

Кроме того, снижена с 35% до 13% ставка налога в отношении материальной выгоды от экономии на процентах при получении займа/кредита.

— Валерий Карлович, Вы несколько лет выступаете за ввод прогрессивной шкалы налога на доходы населения. И вот Владимир Путин озвучил, что состоятельные граждане, получающие больше 5 млн рублей доходов, будут отчислять государству не 13%, а 15% НДФЛ сверх этой суммы. Это то, чего вы добивались?

— То есть это половинчатое решение?

— Оно не половинчатое, это первый шаг в данном в направлении. В принципе, прогрессивную шкалу можно сразу сделать огромной — бабахнуть 40%, но тогда убегут все. Я бы к предложению, которое озвучил президент, добавил возврат налога для бедных, о котором сказал выше, а также снизил бы ставку страховых платежей с 30% до 15%, как это сейчас сделано для малого и среднего бизнеса.

Надо уменьшать нагрузку на фонд оплаты труда, вводя прогрессивную шкалу подоходного налога и снижая ставку страховых платежей. Причем шкалу страховых платежей можно сделать плоской. Сейчас на зарплаты свыше 1,1 млн рублей в год страховая ставка 10%, а до 1,1 млн — 30%.

— На прошлой неделе в прессу просочились данные, что правительство обсуждает возможность повысить налог для состоятельных граждан. Стало ли для вас неожиданным позавчерашнее заявление президента и озвученные параметры?

— Да, оно было неожиданным. Мы на днях уже в 14-й раз внесли предложение о вводе прогрессивной шкалы, начиная с доходов больше 24 млн рублей [в год] и увеличения ставки на 2%. По нашему мнению, потом со 100 млн рублей надо еще 2% налога добавить, и от 250 млн рублей — еще 1%. Таким образом, самые богатые платили бы подоходный налог на 5% больше, чем сейчас, — то есть 18%. Люди, которые получают больше 250 млн рублей, — далеко не бедные, таких у нас мало, и они могут себе позволить заплатить такой налог. Возможно, это будет последующим шагом.

— Почему вы предлагали сумму в 24 млн рублей?

— 5 млн рублей — это очень большая сумма, если речь идет только о заработной плате. Но если это доход индивидуального предпринимателя, то это уже небольшие деньги. А платить придется сверх 5 млн уже по повышенным ставкам.

Да, мы предлагали начать с суммы 24 млн рублей. Но учитывая, что по предложению президента ставка увеличится не на 5%, а всего на 2%, то мы считаем, что это приемлемый вариант.

— Для регионов порог доходов в 5 млн рублей — достаточно высокий, есть оценки, что принятое решение — не столько экономическое, сколько политическое, так как особого экономического эффекта в регионах от него не будет. Как вы считаете?

— Оно частично экономическое, частично — политическое. Но самое главное — оно справедливое.

— Не случится ли так, что через какое-то время всех опять уравняют, повысив НДФЛ с 13% до 15%? Значит ли это, что Россия точно отказалась от плоской шкалы налогообложения?

— Место для глупости и ошибок есть всегда, но я надеюсь, что здравый смысл возобладает. Я думаю, что поднимать НДФЛ для людей, которые имеют небольшие доходы, нет смысла, это неправильно. Если будет предложен такой вариант, я буду выступать против, потому что для людей, получающих небольшие доходы, нельзя поднимать НДФЛ.

— После предложения президента удастся ли хоть как-то сократить разрыв в доходах бедного и богатого населения в России?

— Разрыв в доходах сократится только в пределах статистической погрешности, к сожалению. Это слишком маленький шаг, нужен целый комплекс шагов. Не надо переоценивать масштабов этого действия.

Если говорить о справедливости, то ставку страховых платежей надо делать плоской для всех, и тогда можно еще немного поднять ставку по НДФЛ для очень высоких доходов. При этом освободить от уплаты НДФЛ людей, которые получают зарплату на уровне прожиточного минимума. Вот когда все три решения будут приняты в комплексе, тогда это отчасти повлияет на ситуацию — богатые будут платить немного больше, а для бедных это станет существенным снижением.

Главное в будущем не менять позицию. Если президент сказал, что приоритет — лечение детей, оплата дорогих операций, то так и должно остаться в будущем. Конечно, стыдно в стране, где в Фонде национального благосостояния накоплено 12 трлн средств, собирать деньги на лечение детей через интернет. Президент правильно на это отреагировал. Но важно, чтобы человеческая реакция президента закрепилась в поведении чиновников, не забылась через пару лет.

— Вы всегда были сторонником прогрессивной шкалы налогообложения? Каковы плюсы и минусы каждого из вариантов?

— Я всегда был сторонником прогрессивной шкалы налогообложения. Мало того, она же раньше была в России. Я начал заниматься бизнесом в 1989 году, когда мы с супругой открыли кооператив. Сначала мы платили 3%, потом по прогрессивной ставке я и 35% НДФЛ платил. Я прошел через все изменения налоговой системы и не вижу проблем в том, чтобы состоятельные люди платили налоги по повышенной ставке. Более того, все эти годы, когда была плоская шкала, я тратил деньги на благотворительность. Зачем человеку деньги? Чтобы их тратить. А куда? Чтобы сделать кого-то счастливым, кому-то помочь.

Плоская шкала налогообложения даже вредна для нашей экономики.

— Если бы у нас были низкими налоги для бизнеса, эффективная система управления, я бы понял — стране не нужны налоги, поэтому они невысокие у всех и ставка НДФЛ у всех одинаковая — 13%.

Но в реальности у нас бизнес платит сумасшедшие налоги. Чтобы заплатить рабочему 1 рубль зарплаты, ты должен еще 65 копеек бюджету отдать в виде налогов как минимум. При этом если ты себе забираешь деньги, ты платишь с 1 рубля всего 33 копейки налогов — то есть 33%: 13% НДФЛ плюс 20% налог на прибыль. И это ненормально. Должно быть наоборот: если ты себе берешь, то платишь 65%, а если рабочему даешь — то 33%.

Так работает система в Германии. Пока деньги находятся в бизнесе, предприятие мало платит налогов, но как только собственник выводит деньги себе в виде дивидендов, он платит серьезные налоги. Таким образом стимулируется оборот денег в бизнесе. Если ты хочешь на себя любимого деньги потратить — пожалуйста, бери без ограничений, но заплати высокий налог. Германия — мировой лидер в экспорте с развитой промышленностью. Там развиваются технологичные производства, потому что у бизнеса меньше затрат. У нас же низкие затраты только у сырьевиков. У нас сырьевики и финансисты — в шоколаде. Вот мы экономику построили: труба и сберкасса, которая ее обслуживает! А все остальные нищенствуют. Это что, нормально? Что это за экономика такая?

— Почему предложения о вводе прогрессивной шкалы так долго отвергались правящей верхушкой?

— Да они и сейчас отвергаются. На самом деле то, что предпринял президент, — это не результат аналитической работы правительства, а результат изучения общественного мнения, так как граждане считают несправедливым отсутствие в стране прогрессивной шкалы подоходного налога. И президент прислушался к населению. А вообще было бы правильно, если бы правительство, анализируя экономическую информацию, принимало взвешенные, экономически выверенные решения. Вот с этим проблема.

— Когда можно ожидать принятия изменений в Налоговый кодекс РФ?

— Раз президент об этом сказал, думаю, в ближайшее время мы получим проект, внесенный правительством. Видимо, на следующей неделе или через неделю мы его обсудим.

— В процессе подготовки могут появиться какие-то детали? Интересно, придется ли платить повышенный налог со всех доходов, не только с зарплаты, но и продажи акций, квартиры, с полученных дивидендов? Возможны ли все-таки исключения?

— Вполне возможно, какие-то нюансы будут, потому что доходы люди получают не только в виде заработной платы, но и от продажи имущества, процентов по вкладам, по акциям. Посмотрим, что внесет правительство, и тогда будем обсуждать.

Меня, довольно давно, удивляло то, что надо платить налог за дом, который сам купил или построил. Согласитесь, это довольно странно с логической точки зрения. Но те налоги, которые мы рассмотрим в этой публикации, ещё более странные…

Статья 7 часть 1. Российская Федерация - социальное государство, политика которого направлена на создание условий, обеспечивающих достойную жизнь и свободное развитие человека.

Статья 9 часть 1. Земля и другие природные ресурсы используются и охраняются в Российской Федерации как основа жизни и деятельности народов, проживающих на соответствующей территории; часть 2. Земля и другие природные ресурсы могут находиться в частной, государственной, муниципальной и иных формах собственности.

Налог на дождь.

Так называемый "налог на дождь" введен вполне официально и опирается на Федеральный закон от 07.12.2011 N 416-ФЗ "О водоснабжении и водоотведении". Кроме того, существует Приказ Министерства строительства и ЖКХ Российской федерации №639 от 17 октября 2014 года. Величина рассчитывается из положительной разницы между фактически выпавшими осадками и расчетом, который указан в приказе.

Но оказывается, что в Санкт-Петербурге, о существовании такого налога знают и платят его ещё с 2000 года, но это касалось только предприятий, а вот с 2012 года коснулось и жителей.

Грибы, ягоды и валежник собранные в лесу.

Федеральное законодательство разрешает собирать, но исключительно для собственных нужд, так называемые недревесные ресурсы - это практически все, что есть в лесу, за исключением деловой древесины: грибы, ягоды, мхи, лишайники, валежник, лекарственные растения и так далее. При этом есть множество оговорок, а регионы вправе устанавливать дополнительные ограничения.

Минфин РФ указал на правомерность освобождения от обложения НДФЛ доходов, полученных физлицами от продажи заготовленных для собственных нужд дикорастущих плодов, ягод и грибов (письмо Департамента налоговой и таможенной политики Минфина России от 9 сентября 2019 г. № 03-04-05/69335). Кроме того, разъясняет это и ФНС РФ, ознакомиться можно тут. Лесным кодексом установлено, что граждане имеют право свободно и бесплатно пребывать в лесах, а также для собственных нужд осуществлять заготовку и сбор дикорастущих плодов, ягод, орехов, грибов и других пригодных для употребления в пищу лесных ресурсов (пищевых лесных ресурсов), а также недревесных лесных ресурсов (п. 1 ст. 11 Лесного кодекса Российской Федерации). В соответствии с налоговым законодательством каждое лицо должно уплачивать законно установленные налоги и сборы. Такая обязанность платить налоги распространяется на всех налогоплательщиков в качестве безусловного требования государства, в том числе на физлиц, получающих доходы как в денежной, так и в натуральной формах (п. 1 ст. 3 Налогового кодекса). При этом, установлено, что от обложения НДФЛ освобождаются доходы от реализации заготовленных физическими лицами дикорастущих плодов (например, шиповник и рябина), ягод (малина, черника, брусника и прочие), орехов, грибов и других пригодных для употребления в пищу лесных ресурсов (пищевых лесных ресурсов), недревесных лесных ресурсов для собственных нужд (п. 15 ст. 217 НК РФ). Важно отметить, что никаких ограничений или специальных требований по ассортименту или объему реализации законодательством не предусмотрено. Не потребуются также и какие-либо сертификаты и подтверждения соответствия (постановление Правительства РФ от 1 декабря 2009 г. № 982).

Во всяком случае, пока так, но обратите внимание, что под освобождение не подпадают доходы физлиц от сдачи дикорастущих лекарственных растений организациям. Такие операции подлежат обложению НДФЛ в общеустановленном порядке (письмо Минфина России от 9 октября 2008 г. № 03-04-06-01/300).

Штрафы за остекление балконов.

Очередная нашумевшая новость засветилась во многих СМИ России - будут штрафовать за остекление балконов. Связано это с новым приказом Минстроя от 14.05.2021 "Об утверждении правил пользования жилыми помещениями". Остекление фасадов, в том числе и балконов, требует согласования с уполномоченными органами, если считается перепланировкой. Согласно обновленным правилам, которые вступят в силу с 1 марта 2022 года, не только граждане, но и юридические лица могут быть оштрафованы за несанкционированное остекление балкона. Штрафы за несогласованную перепланировку для физических лиц составляют от 2 до 2,5 тысяч рублей; для должностных лиц — от 4 до 5 тысяч рублей; для юрлиц — от 40 тысяч до 50 тысяч рублей, а, согласно "Кодексу города Москвы об административных правонарушениях" (ред. от 22.05.2019) могут достигать до 350 тысяч рублей.

Подтверждает это и Российская газета (официальный печатный орган Правительства Российской Федерации). В правилах, которые вступят в силу с марта 2022 года, ничего нового про остекление нет, все остается по-прежнему. Приказ Минстроя является ведомственным актом и не влечет сам по себе наступление административной ответственности. Опасения о новых штрафах с 1 марта 2022 года являются неверным толкованием норм права и вводят граждан в заблуждение". Важно понимать, что остекление фасада (балкона, лоджии) должно быть безопасно, соответствовать всем строительным и иным нормам и правилам, не нарушать права и законные интересы граждан, и не создавать угрозу их жизни или здоровью. При этом есть ситуации, при которых остекление может привести к штрафу и обязанности произвести демонтаж. Но такое решение может принять только суд.

Хотя слухи о штрафах в этом случае явно преувеличены, однако, всё же следует учитывать, что существует вероятность штрафа, если остекление балкона, или сам балкон портит вид здания по мнению муниципалов. И почему кто-то решает за тебя, как должен выглядеть твой балкон, соответствует ли его красота каким-то нормам и стандартам, лично для меня это не понятно.

Налог на доход по банковским вкладам.

С 1 января 2021 года для россиян вступил в силу новый закон о налогообложении процентов по банковским вкладам (Федеральный закон от 01.04.2020 № 102-ФЗ "О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации"). Поправки внесли во вторую часть Налогового кодекса России. Впервые такой налог нужно будет заплатить в 2022 году — до 1 декабря.

В общем к риску что банк может закрыться, деньги могут обесцениться, да и мало ли еще что может произойти, когда свои деньги держишь не у себя, добавился ещё и налог.

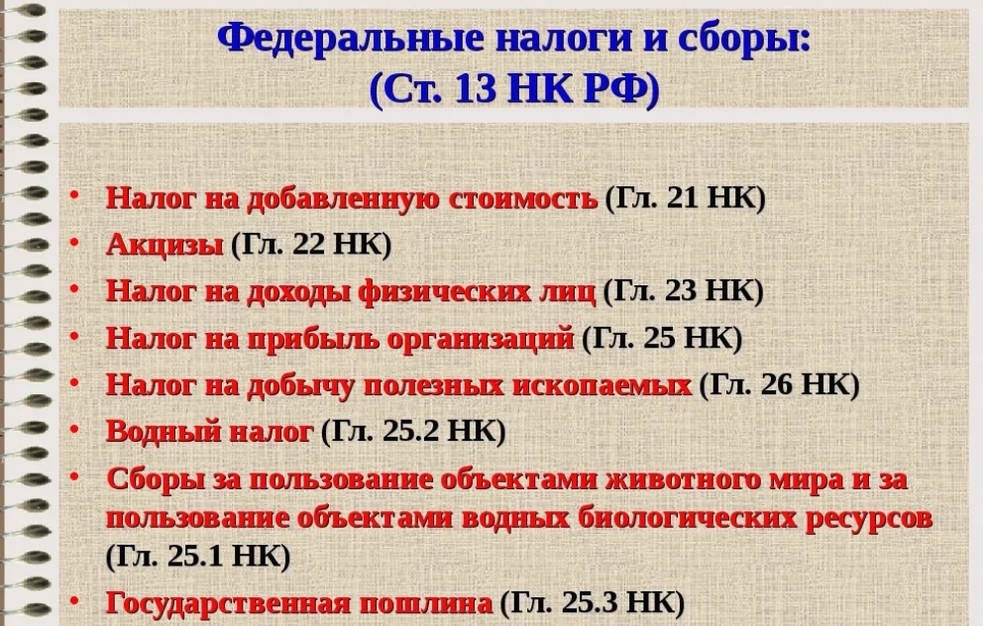

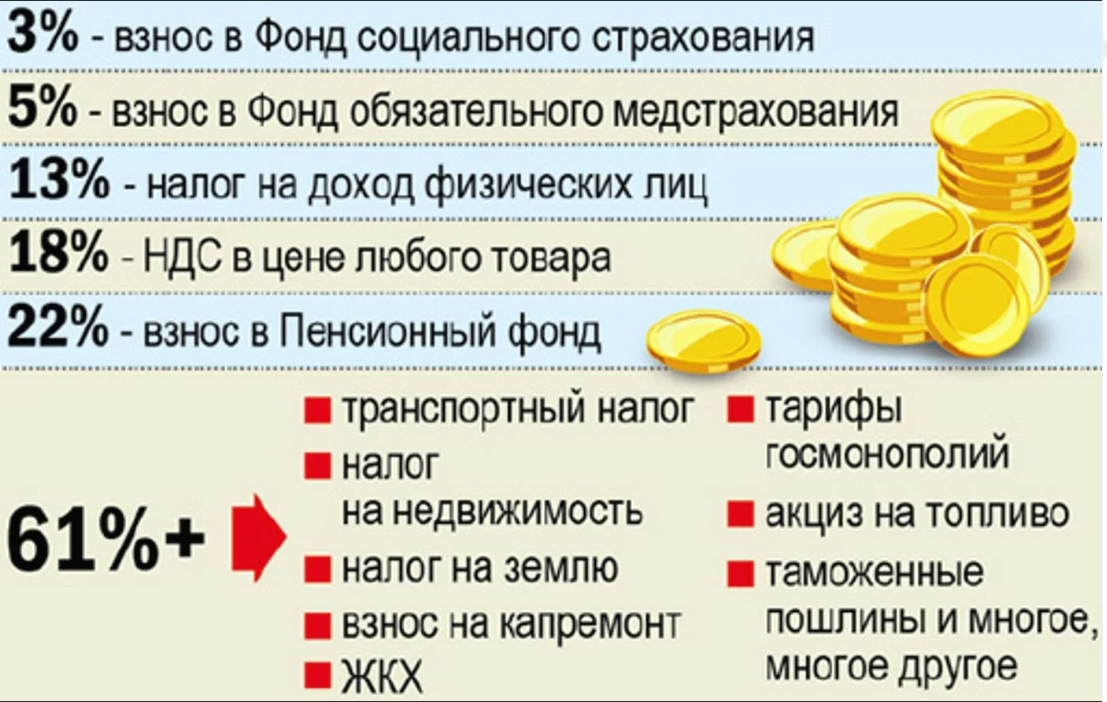

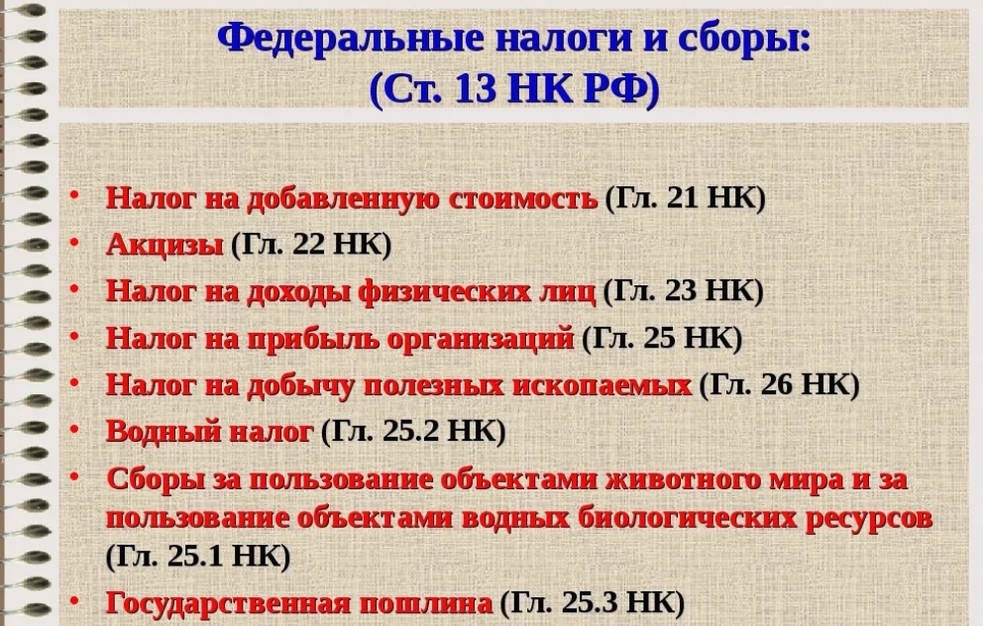

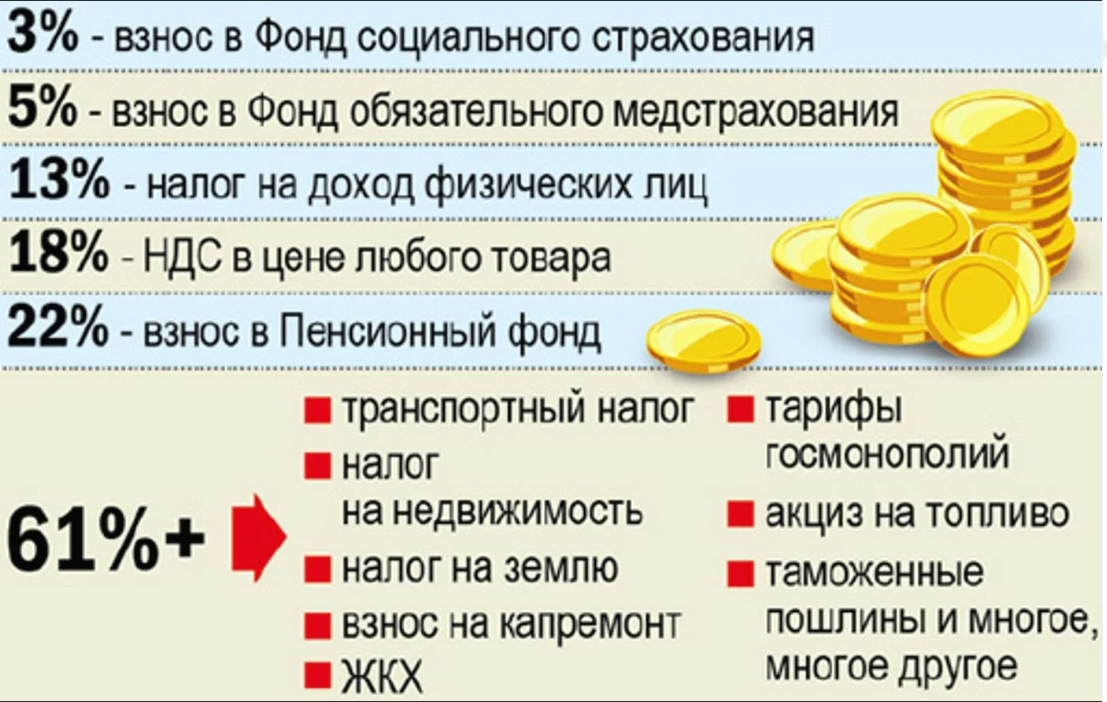

Это далеко не все налоги, которые уже ввели в России, стоит упомянуть налог с дохода от криптовалют (хотя не понятно как это вообще можно регулировать), налог при аренде и продаже недвижимости, налог на рыбную ловлю и многие другие. Кроме того уже обсуждается введение налога для похорон. По задумке авторов инициативы, налог в 1,5 процента будут вычитать из зарплаты россиян вместе с другими взносами. Деньги отправятся на отдельный счет и в будущем покроют все расходы при похоронах. А сколько налогов уже, отдаёт россиянин со своей зарплаты, подробно можно ознакомиться тут.

А ведь налоги это далеко не все статьи дохода государства, есть еще и ресурсы которыми Россия значительно богаче всех стран, подробнее об этом тут.

Как итог. И что мы получаем за наши налоги и ресурсы? Качественные госуслуги? Образование? Медицина? Справедливую и качественную правовую систему (защита наших прав и свобод полицией, содержание заключенных в тюрьмах, принимаемые законы в пользу народа, контроль законов прокуратурой, справедливая судебная система)? Тушение пожаров? Хорошие пенсии? А может качественные дороги? Этот список вопросов не трудно продолжить…

«– А кто такие эти полицейские? — спросила Селедочка.

– Бандиты! — с раздражением сказал Колосок. — Честное слово, бандиты!

По-настоящему, обязанность полицейских — защищать население от грабителей, в действительности же они защищают лишь богачей. А богачи-то и есть самые настоящие грабители. Только грабят они нас, прикрываясь законами, которые сами придумывают. А какая, скажите, разница, по закону меня ограбят или не по закону? Да мне все равно!

– Тут у вас как-то чудно! — сказал Винтик. — Зачем же вы слушаетесь полицейских и еще этих. как вы их называете, богачей?

Мнения, высказываемые в данной рубрике могут не совпадать с позицией редакции

-

Введите свой электронный адрес, после чего выберите любой удобный способ оплаты годовой подписки

Меня, довольно давно, удивляло то, что надо платить налог за дом, который сам купил или построил. Согласитесь, это довольно странно с логической точки зрения. Но те налоги, которые мы рассмотрим в этой публикации, ещё более странные…

Статья 7 часть 1. Российская Федерация - социальное государство, политика которого направлена на создание условий, обеспечивающих достойную жизнь и свободное развитие человека.

Статья 9 часть 1. Земля и другие природные ресурсы используются и охраняются в Российской Федерации как основа жизни и деятельности народов, проживающих на соответствующей территории; часть 2. Земля и другие природные ресурсы могут находиться в частной, государственной, муниципальной и иных формах собственности.

Налог на дождь.

Так называемый "налог на дождь" введен вполне официально и опирается на Федеральный закон от 07.12.2011 N 416-ФЗ "О водоснабжении и водоотведении". Кроме того, существует Приказ Министерства строительства и ЖКХ Российской федерации №639 от 17 октября 2014 года. Величина рассчитывается из положительной разницы между фактически выпавшими осадками и расчетом, который указан в приказе.

Но оказывается, что в Санкт-Петербурге, о существовании такого налога знают и платят его ещё с 2000 года, но это касалось только предприятий, а вот с 2012 года коснулось и жителей.

Грибы, ягоды и валежник собранные в лесу.

Федеральное законодательство разрешает собирать, но исключительно для собственных нужд, так называемые недревесные ресурсы - это практически все, что есть в лесу, за исключением деловой древесины: грибы, ягоды, мхи, лишайники, валежник, лекарственные растения и так далее. При этом есть множество оговорок, а регионы вправе устанавливать дополнительные ограничения.

Минфин РФ указал на правомерность освобождения от обложения НДФЛ доходов, полученных физлицами от продажи заготовленных для собственных нужд дикорастущих плодов, ягод и грибов (письмо Департамента налоговой и таможенной политики Минфина России от 9 сентября 2019 г. № 03-04-05/69335). Кроме того, разъясняет это и ФНС РФ, ознакомиться можно тут. Лесным кодексом установлено, что граждане имеют право свободно и бесплатно пребывать в лесах, а также для собственных нужд осуществлять заготовку и сбор дикорастущих плодов, ягод, орехов, грибов и других пригодных для употребления в пищу лесных ресурсов (пищевых лесных ресурсов), а также недревесных лесных ресурсов (п. 1 ст. 11 Лесного кодекса Российской Федерации). В соответствии с налоговым законодательством каждое лицо должно уплачивать законно установленные налоги и сборы. Такая обязанность платить налоги распространяется на всех налогоплательщиков в качестве безусловного требования государства, в том числе на физлиц, получающих доходы как в денежной, так и в натуральной формах (п. 1 ст. 3 Налогового кодекса). При этом, установлено, что от обложения НДФЛ освобождаются доходы от реализации заготовленных физическими лицами дикорастущих плодов (например, шиповник и рябина), ягод (малина, черника, брусника и прочие), орехов, грибов и других пригодных для употребления в пищу лесных ресурсов (пищевых лесных ресурсов), недревесных лесных ресурсов для собственных нужд (п. 15 ст. 217 НК РФ). Важно отметить, что никаких ограничений или специальных требований по ассортименту или объему реализации законодательством не предусмотрено. Не потребуются также и какие-либо сертификаты и подтверждения соответствия (постановление Правительства РФ от 1 декабря 2009 г. № 982).

Во всяком случае, пока так, но обратите внимание, что под освобождение не подпадают доходы физлиц от сдачи дикорастущих лекарственных растений организациям. Такие операции подлежат обложению НДФЛ в общеустановленном порядке (письмо Минфина России от 9 октября 2008 г. № 03-04-06-01/300).

Штрафы за остекление балконов.

Очередная нашумевшая новость засветилась во многих СМИ России - будут штрафовать за остекление балконов. Связано это с новым приказом Минстроя от 14.05.2021 "Об утверждении правил пользования жилыми помещениями". Остекление фасадов, в том числе и балконов, требует согласования с уполномоченными органами, если считается перепланировкой. Согласно обновленным правилам, которые вступят в силу с 1 марта 2022 года, не только граждане, но и юридические лица могут быть оштрафованы за несанкционированное остекление балкона. Штрафы за несогласованную перепланировку для физических лиц составляют от 2 до 2,5 тысяч рублей; для должностных лиц — от 4 до 5 тысяч рублей; для юрлиц — от 40 тысяч до 50 тысяч рублей, а, согласно "Кодексу города Москвы об административных правонарушениях" (ред. от 22.05.2019) могут достигать до 350 тысяч рублей.

Подтверждает это и Российская газета (официальный печатный орган Правительства Российской Федерации). В правилах, которые вступят в силу с марта 2022 года, ничего нового про остекление нет, все остается по-прежнему. Приказ Минстроя является ведомственным актом и не влечет сам по себе наступление административной ответственности. Опасения о новых штрафах с 1 марта 2022 года являются неверным толкованием норм права и вводят граждан в заблуждение". Важно понимать, что остекление фасада (балкона, лоджии) должно быть безопасно, соответствовать всем строительным и иным нормам и правилам, не нарушать права и законные интересы граждан, и не создавать угрозу их жизни или здоровью. При этом есть ситуации, при которых остекление может привести к штрафу и обязанности произвести демонтаж. Но такое решение может принять только суд.

Хотя слухи о штрафах в этом случае явно преувеличены, однако, всё же следует учитывать, что существует вероятность штрафа, если остекление балкона, или сам балкон портит вид здания по мнению муниципалов. И почему кто-то решает за тебя, как должен выглядеть твой балкон, соответствует ли его красота каким-то нормам и стандартам, лично для меня это не понятно.

Налог на доход по банковским вкладам.

С 1 января 2021 года для россиян вступил в силу новый закон о налогообложении процентов по банковским вкладам (Федеральный закон от 01.04.2020 № 102-ФЗ "О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации"). Поправки внесли во вторую часть Налогового кодекса России. Впервые такой налог нужно будет заплатить в 2022 году — до 1 декабря.

В общем к риску что банк может закрыться, деньги могут обесцениться, да и мало ли еще что может произойти, когда свои деньги держишь не у себя, добавился ещё и налог.

Это далеко не все налоги, которые уже ввели в России, стоит упомянуть налог с дохода от криптовалют (хотя не понятно как это вообще можно регулировать), налог при аренде и продаже недвижимости, налог на рыбную ловлю и многие другие. Кроме того уже обсуждается введение налога для похорон. По задумке авторов инициативы, налог в 1,5 процента будут вычитать из зарплаты россиян вместе с другими взносами. Деньги отправятся на отдельный счет и в будущем покроют все расходы при похоронах. А сколько налогов уже, отдаёт россиянин со своей зарплаты, подробно можно ознакомиться тут.

А ведь налоги это далеко не все статьи дохода государства, есть еще и ресурсы которыми Россия значительно богаче всех стран, подробнее об этом тут.

Как итог. И что мы получаем за наши налоги и ресурсы? Качественные госуслуги? Образование? Медицина? Справедливую и качественную правовую систему (защита наших прав и свобод полицией, содержание заключенных в тюрьмах, принимаемые законы в пользу народа, контроль законов прокуратурой, справедливая судебная система)? Тушение пожаров? Хорошие пенсии? А может качественные дороги? Этот список вопросов не трудно продолжить…

«– А кто такие эти полицейские? — спросила Селедочка.

– Бандиты! — с раздражением сказал Колосок. — Честное слово, бандиты!

По-настоящему, обязанность полицейских — защищать население от грабителей, в действительности же они защищают лишь богачей. А богачи-то и есть самые настоящие грабители. Только грабят они нас, прикрываясь законами, которые сами придумывают. А какая, скажите, разница, по закону меня ограбят или не по закону? Да мне все равно!

– Тут у вас как-то чудно! — сказал Винтик. — Зачем же вы слушаетесь полицейских и еще этих. как вы их называете, богачей?

Мнения, высказываемые в данной рубрике могут не совпадать с позицией редакции

-

Введите свой электронный адрес, после чего выберите любой удобный способ оплаты годовой подписки

Читайте также: