Металлургов 51ж заполнение налоговой декларации

Обновлено: 16.05.2024

Расскажите о вашей ситуации нашему эксперту в чате или закажите обратный звонок.

Мы проведем экспертную оценку ваших документов и рассчитаем размер вычета или уплаты.

Оставьте свои имя и телефон, чтобы эксперт перезвонил вам

Оставьте свои имя и телефон, чтобы начать проверку документов

Оставляя контактные данные, вы соглашаетесь на обработку персональных данных, с политикой конфиденциальности и условиями договора.

Расскажите о вашей ситуации нашему эксперту в чате или закажите обратный звонок.

Эксперт позвонит вам в течение 30 минут.

Мы проведем экспертную оценку ваших документов и рассчитаем размер вычета или уплаты.

Активные услуги

Мы проверили ваши документы!

Вы имеете право вернуть:

Вам ничего не нужно платить

Зарабатывайте, когда друзья оплачивают услуги!

НДФЛка в Telegram

Теперь вы можете воспользоваться нашими услугами прямо в Telegram!

Вычет на будущий год

Не ждите окончания года. Загружайте документы сразу после их получения!

Мы все проверим* и в новом году Вы получите возврат налогов одним из первых!

* при наличии действующей услуги Налоговый Консьерж

Закажите услугу

Рассчет суммы возврата и уплаты, подача декларации и консультация по всем налоговым вопросам.

Что входит в подписку?

Возможность

получить вычет

за 7 дней

Скидка 200 ₽

на заполнение декларации

Бесплатная

проверка документов

Налоговый эксперт

решит все проблемы с ФНС

Скидка при оплате за год

Промокод из двух частей вводится в одну строку, без пробелов

Оставьте свои имя и телефон, чтобы продолжить заказ услуги

Оставляя контактные данные, вы соглашаетесь на обработку персональных данных, с политикой конфиденциальности и условиями договора.

Ваши вопросы решают профессиональные налоговые эксперты с опытом работы в ФНС. Стаж некоторых из них достигает 20-ти лет. Практический опыт наших экспертов больше, чем у многих налоговых инспекторов, проверяющих ваши документы.

Самостоятельная работа с ФНС несет риски и может для вас закончиться проблемами:

- Штрафом до 50% от своих налогов;

- Запретом выезда за рубеж перед самым самолетом;

- Блокировкой счетов и минусовым балансом;

- Уплатой лишней суммы налога;

- Неправильным расчетом налогов и последующими за этим штрафными санкциями;

- Формированием неполного пакета документов и пр.

Каждый день добавляются новые правила, корректируются условия, изменяются формы документов для налогового органа. Мы ежедневно перерабатываем информацию о налоговых новшествах и предстоящих изменениях, рассказываем клиентам об этом доступно и понятно.

Не тратьте время на изучение тонкостей налогового законодательства и решение проблем с ФНС. Проведите эти часы с семьей, займитесь по-настоящему важными делами. Все заботы о ваших налогах мы возьмем на себя.

Налоговый консьерж – это не только скорая налоговая помощь, но и ежедневный патронаж специалиста. У вас есть проблема? Мы диагностируем причину, назначим лечение и уход.

Налоговый консьерж помогает вернуть НДФЛ, а также:

- Экономит ваше время: вы занимаетесь любимыми делами, а консьерж – вашими налогами;

- Отстаивает ваши интересы перед ФНС, если вам не вернули деньги или завысили налоги;

- Рассчитывает сумму НДФЛ, если вы продали машину, квартиру или другое имущество;

- Советует, как вернуть налог в большем размере или заплатить налог по минимуму;

- Защищает от штрафов из налоговой инспекции: напоминает о сроках подачи декларации или о сроках уплаты налога, а также о других важных датах.

- Налоговый консьерж поможет собрать правильный комплект документов для ИФНС, расскажет, как восстановить утерянные документы и получить те, которых у вас нет. После этого проконтролирует набор документов и правильность заполнения каждого.

- оформить Быстровычет и вернуть свои налоги всего за 7 дней вместо 4 месяцев!

- получить скидки при оформлении других услуг.

Эта услуга создана для того, чтобы у клиентов был защитник и помощник на случай любых налоговых проблем и вопросов. Не стесняйтесь спрашивать – все наши ресурсы в вашем распоряжении!

Мы создали для вас уникальную услугу. Основное отличие Налогового консьержа от других сервисов – его простота и доступность онлайн.

- Пришлет список необходимых документов и проверит их после получения.

- Расскажет, как вернуть максимальный налог или на какие льготы вы можете рассчитывать при уплате налога.

- При необходимости составит письмо или жалобу в налоговую инспекцию.

- Расскажет, что нужно сделать, чтобы подать документы в ФНС.

- Проконсультирует о дальнейших действиях, даст пошаговую инструкцию.

Вы можете общаться со своим ассистентом в чате или по телефону.

Давайте сравним эту стоимость со средней по стране стоимостью консультации юриста по налогам. Один визит к юристу обойдется вам в 3000–5000 рублей. И это не считая подготовку сопроводительных документов в налоговую инспекцию. За каждый документ вы заплатите отдельно от 1000–2000 рублей.

Кроме того вопрос с ИФНС не всегда решается одним письмом – как правило, в налоговую приходится обращаться повторно. И за каждый дополнительный документ вы будете платить стороннему юристу. В итоге решение одной проблемы может обойтись вам в 10000–15000 рублей. Плюс затраты времени на визиты к юристу и в ФНС.

Мы работаем без выходных с раннего утра до позднего вечера. Вам не придется ждать записи и ехать на встречу к назначенному времени.

Маргарита Б. 10 февраля 2021

Антон Б. 2 февраля 2021

Милана Д. 28 января 2021

Я сама виновата, что попросила сделать декларацию 3ндфл старшую дочь. Оформляла лечение и обучение. Не знаю, что она там накрутила, но документы в налоговой у меня не приняли. Не хочу даже разбираться. Ндфлку посоветовала коллега, но тогда вроде не было налогового консьержа. В общем, отправила им все свои документы и горе-декларацию. Эксперты ндфлки все проверили и сказали, что дочь не приложила несколько справок и что-то попутала с цифрами. Так они мало того что исправили ошибки, еще и сами все в налоговую сбросили. Теперь просто сижу и жду своих денег. Ну что скажу – красота!

Даниил В. 28 января 2021

Быстровычет

Возврат налогов в течение 7 дней вместо 4 месяцев.

от 10% от суммы возврата

Услуга доступна только при подписке Налоговый консьерж

подключить за 83₽

Оставьте свои имя и телефон, чтобы продолжить заказ услуги

Оставляя контактные данные, вы соглашаетесь на обработку персональных данных, с политикой конфиденциальности и условиями договора.

Получите вычет за 7 дней вместо 4 месяцев

НДФЛка гарантирует возврат налогов

Вам не нужно контактировать с налоговой

Не нужно оплачивать услугу вперед

Налоговый вычет – льгота, которую предоставляет государство при совершении социально-значимых действий: покупке жилья, оплате лечения, обучения и прочего. После применения налогового вычета на счет налогоплательщика возвращается ранее уплаченный НДФЛ (налог на доход физического лица).

На практике срок поступления денег может составлять до 6-9 месяцев. Или вообще будет отказано в вычете. На это могут быть объективные причины, например, в пакете для налоговой инспекции не хватает какого-либо документа или в декларации 3-НДФЛ допущена ошибка. Но легче от этого не становится. Перспектива вернуть налог через полгода весьма не привлекательна.

- Поручаете работу специалисту и не тратите время на изучение налоговых вопросов и подготовку документов для налоговой;

- Вас не интересует срок окончания камеральной проверки и ее результат;

- Быстро получаете деньги и сразу тратите на свои нужды: ремонт, отдых, лечение, покупку важных вещей, погашение кредита;

И самый важный плюс – инфляция не съедает ваши деньги. Цены меняются ежедневно, и если вы решите получить налоговый вычет через ИФНС, за 4-6-9 месяцев камеральной проверки покупательская способность ваших средств снизится. То, что вы могли купить сегодня, через полгода будет стоить значительно дороже.

Процесс получения услуги прост:

- вы загружаете свои документы по списку, который придет вам на почту;

- мы готовим декларацию 3-НДФЛ и необходимые документы;

- выпускаем электронную подпись;

- открываем специальный счет в банке для перечисления вычета от ФНС;

- подаем документы в налоговую и ждем подтверждения их приема;

- в течение 7 дней после приема документов мы выдаем вам деньги.

На каждом этапе вас будет сопровождать личный налоговый эксперт, который поможет собрать документы и ответит на вопросы.

Вы сможете получать консультацию налогового эксперта тогда, когда вам это потребуется. В регулярной рассылке будем рассказывать об изменениях в налоговом законодательстве и о том, за что еще можно получить налоговый вычет. Только полезная информация, изложенная доступным и понятным языком!

Процесс предоставления услуги строго регламентирован законами Центробанка РФ.

Мы с вами заключаем договор займа (кредитный договор), в котором описываем все условия, например:

Ваш заём погашается автоматически после того, как налоговая инспекция проведет проверку и переведет деньги на специально открытый для этого счет,

Если налоговый орган задерживает выплату, вы не несете за это ответственность: у вас не будет просрочек, пени или штрафов перед нами.

Если налоговый орган откажет в вычете из-за ошибки в декларации, этот риск мы берем на себя.

Плюсы такого процесса:

- у вас улучшается кредитная история;

- у вас появляется кредитная история, если до сих пор не было кредитов;

- вы не платите за услугу заранее;

- вам не надо ждать окончания камеральной проверки.

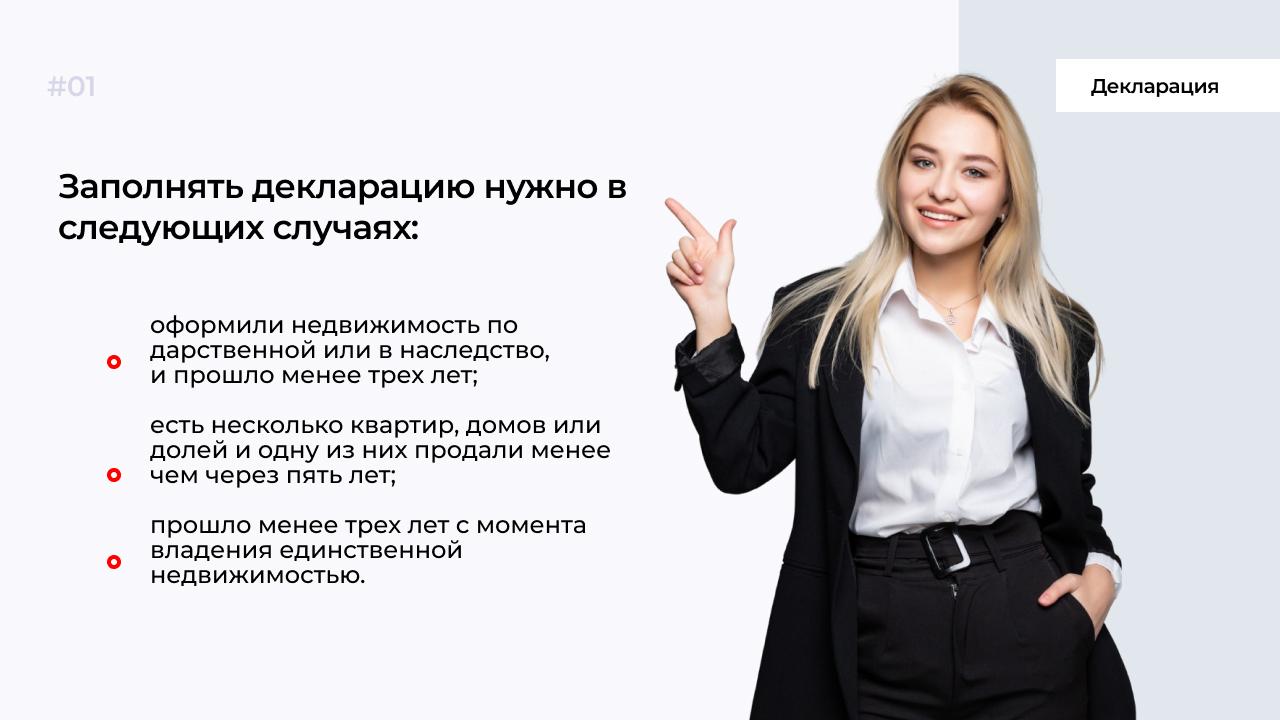

В каких случаях требуется заполнить декларацию?

Другие случаи не предусматривают уплату налога с продажи имущества.

Как сдать декларацию?

На официальном сайте ФНС подайте в электронном виде.

Заполнение декларации 3-НДФЛ для сдачи в ФНС

После того, как продадите недвижимость или ее доли, заполните в декларации 3-НДФЛ следующие страницы:

приложение 1 и 6.

Пример заполнения раздела 1.

Код бюджетной классификации в примере указывается, если предстоит удержание налога с продажи.

Пример заполнения раздела 2.

В декларации заполняются следующие поля.

№ корректировки — если подаете форму первый раз, ставьте цифру 0; если декларация повторная или с изменениями, указывайте 1 или 2.

Год — ставьте год, в котором продали квартиру.

Код ФНС — укажите номер отделения налоговой, в которую подаете декларацию.

Данные о продаже недвижимости — для граждан РФ код страны 643, а категория налогоплательщика — код 760. Здесь указывайте Ф. И. О., данные паспорта, дату рождения, номер телефона.

Документ — чаще всего указывают паспорт.

Достоверность сведений в декларации — если подает отчет доверенное лицо, ставьте 2, а если сами, то 1.

Пример заполнения титульного листа декларации.

Заполнение разделов в приложении

В первом разделе заполните четыре поля:

010 — поставьте 1, если с продажи заплатите платить налог или 3, если ничего не будете платить.

020 — КБК, укажите 182 102030 01 1000 110

030 — данные ОКТМО, узнайте на сайте ФНС.

040 — укажите, какой налог заплатите с продажи недвижимости.

Во втором разделе укажите процентную ставку, по которой рассчитывается налог с продажи. В приложениях заполняются соответствующие поля. Указывается Ф. И. О. гражданина, которому продали квартиру. В заключительном разделе впишите затраты, которые вы понесли на приобретение имущества и поставьте, что будете пользоваться налоговым вычетом.

Пример заполнения приложения.

Пример заполнения приложения.

Нужно ли прикладывать документы?

Из документов потребуется следующее.

Выписка из ЕГРН. Срок действия один месяц.

Договор купли-продажи (копия).

Платежные реквизиты, по которым получили деньги с продажи имущества.

Акт приема-передачи собственности.

Какой налог платить с продажи недвижимости?

Часто всего для уплаты налога с продажи пользуются налоговым вычетом, который составляет 1 млн руб.

Второй способ — уменьшить сумму за счет расходов на квартиру. Приложите документы, подтверждающие расходы на квартиру. Например, делали ремонт и потратили 1,5 млн руб.

Читайте подробнее о том, как платить налог с продажи недвижимости — здесь.

Имущественный вычет

Приобрели недвижимость в 2019 году за 2 млн руб. и через 12 месяцев решили ее продать за 2,8 млн руб. Покупателя нашли быстро и заключили сделку купли-продажи. Для оплаты налогов воспользовались правом имущественного вычета. В этом случае для расчета от 2,8 млн руб. отнимаем 1 млн руб. В итоге придется уплатить 13% от 1,8 млн руб., или 234 тыс. руб.

Уменьшение суммы налогов за счет расходов

Приобрели недвижимость в 2019 году без ремонта за 2 млн руб. Решили сделать капитальный ремонт, который обошелся в 1,5 млн руб. Через год продали квартиру за 3 млн руб. В этом случае платим 13% с 1,5 млн руб. или 195 тыс.

Как воспользоваться вычетом?

Для этого укажите в декларации, что будете пользоваться вычетом для уменьшения суммы налога. К отчету приложите документы (копии), которые подтверждают продажу имущества. Например, договор купли-продажи. Заполнить или скачать форму 3-НДФЛ можете по ссылке.

Сдайте налоговую декларацию и укажите, что для расчета суммы уплаты налогов использовали имущественный вычет. Впишите сумму, которую требуется заплатить до 15 июля. Проще заполнить форму 3-НДФЛ на официальном сайте налоговой. Там возможно проверить правильность заполнения полей. Если допустите ошибку или укажете неточные сведения, эти поля будут подсвечены. В итоге самостоятельно исправите неточность и правильно сдадите декларацию.

Что нужно знать о подаче декларации в ФНС после продажи квартиры?

Подавайте декларацию на сайте ФНС, если продали недвижимость, которой владели менее трех лет.

Заполните необходимые разделы и приложения.

Выберите способ оплаты налога: имущественный вычет или уменьшение суммы налога за счет расходов.

Из документов приложите копию договора купли-продажи, выписку из ЕГРН, акт приема-передачи собственности и платежные реквизиты.

Если владеете несколькими квартирами и одну из них продаете менее чем через пять лет после покупки, тоже придется подавать декларацию.

Подписывайтесь на наш блог, чтобы получать полезные статьи на почту или в мессенджер.

02

Пришлите документы

03

Получите декларацию 3-НДФЛ на почту

Специалист заполненную декларацию 3-НДФЛ пришлет Вам на электронную почту в удобном для Вас формате!

04

Оплатите услугу, после получения декларации 3-НДФЛ на вашу почту

Оплачиваете услугу только после получения декларации 3-НДФЛ на Вашу электронную почту.

05

Подайте декларацию 3-НДФЛ или доверьте это нам

Подайте декларацию 3-НДФЛ и все необходимые документы к ней в налоговую инспекцию любым удобным для Вас способом. Или мы можем подать декларацию 3-НДФЛ онлайн, если Вы выберете тариф "Всё включено - "VIP"

06

Сопровождение до завершения проверки по декларации 3-НДФЛ

Список необходимых документов:

НЕОБХОДИМЫЕ Документы при имущественном вычете ПРИ ПОКУПКЕ КВАРТИРЫ

- Справка о доходах 2-НДФЛ за весь год (со всех мест работы) - оригинал;

- Договор купли-продажи (либо Договор долевого участия в строительстве, Акт приёма-передачи) - копия;

- Выписка из ЕГРН (либо свидетельство о регистрации недвижимости) – копия;

- Платежные документы банка или расписка о получении денег (если оплачивали наличкой) - копия;

- Кредитный договор на приобретение жилья, без графика платежей - копия;

- Справка об уплаченных процентах по ипотеке (при возмещении процентов) - копия;

- Паспорт (первый разворот и прописка) - для заполнения декларации 3-НДФЛ.

НЕОБХОДИМЫЕ Документы при продажЕ квартиры/ДОМА/дачи/автомобиля/гаража

- Свидетельство о постановке на налоговый учет (ИНН) - копия;

- Договор купли-продажи при ПОКУПКИ дома/квартиры/дачи/автомобиля/гаража – копия;

- Договор купли-продажи при ПРОДАЖЕ дома/квартиры/дачи/автомобиля/гаража – копия;

- Выписка из ЕГРН (либо свидетельство о регистрации недвижимости) – копия;

- Платежные документы банка или расписка о получении денег - копия;

- Паспорт (первый разворот и прописка) - для заполнения декларации 3-НДФЛ.

НЕОБХОДИМЫЕ Документы при сдаче имущества в аренду

- Свидетельство о постановке на налоговый учет (ИНН) - копия;

- Договор аренды – копия;

- Паспорт (первый разворот и прописка) - для заполнения декларации 3-НДФЛ.

НЕОБХОДИМЫЕ Документы На ВЫЧЕТ За лечение

- Справка о доходах 2-НДФЛ за весь год (со всех мест работы) - оригинал;

- Справка об уплате медицинских услуг (берется у врача соответствующей формы) - оригинал;

- Платежные документы, подтверждающие уплату медицинских услуг, покупку лекарств - копии;

- Договор с медицинским учреждением об оказании медицинских услуг или дорогостоящих видов лечения (если такой договор заключался) - копия;

- Паспорт (первый разворот и прописка) - для заполнения декларации 3-НДФЛ;

- Лицензия медицинского учреждения - заверенные копии.

НЕОБХОДИМЫЕ Документы На ВЫЧЕТ за обучение

- Справка о доходах по форме 2-НДФЛ за весь год (со всех мест работы) - оригинал;

- Договор с учебным заведением (с изменениями, дополнениями, приложениями) - копии;

- Квитанции об оплате обучения за данный период - копии;

- Лицензия учебного заведения, свидетельство - заверенные копии;

- Справка с места учебы - оригинал;

- Свидетельство о рождении ребенка (если вычет за ребенка) - копия;

- Паспорт (первый разворот и прописка) - для заполнения декларации 3-НДФЛ.

НЕОБХОДИМЫЕ Документы НА ВЫЧЕТ за оплату страхования жизни

- Справка о доходах 2-НДФЛ за весь год (со всех мест работы) - оригинал;

- Договор страхования - копия;

- Платежные документы по оплате страховых взносов – копии;

- Паспорт (первый разворот и прописка) - для заполнения декларации 3-НДФЛ.

НЕОБХОДИМЫЕ Документы На ВЫЧЕТ ЗА ИНВЕСТИЦИОННЫЙ СЧЕТ

- Справка о доходах 2-НДФЛ за весь год (со всех мест работы) - оригинал;

- Заявление Инвестора - копия;

- Извещение к условиям предоставления брокерских услуг – копия;

- Отчет брокера – копия;

- Документы о взносе денежных средств на индивидуальный инвестиционный счет;

- Паспорт (первый разворот и прописка) - для заполнения декларации 3-НДФЛ.

XVIII. Порядок заполнения Листа Ж1 "Расчет стандартных

налоговых вычетов" формы Декларации

18.1. Лист Ж1 заполняется физическими лицами - налоговыми резидентами Российской Федерации.

18.2. На Листе Ж1 рассчитываются суммы стандартных налоговых вычетов, которые могут быть предоставлены налогоплательщику в соответствии с законодательством Российской Федерации о налогах и сборах, при наличии соответствующих оснований. Виды стандартных налоговых вычетов перечислены в пункте 2 Листа Ж1.

Категории налогоплательщиков, имеющих право на получение стандартных налоговых вычетов, перечислены в статье 218 Кодекса.

Лист Ж1 заполняется на основании справок о доходах по форме 2-НДФЛ, полученных у налоговых агентов, и иных имеющихся у налогоплательщика документов.

18.3. В пункте 1 Листа Ж1 налогоплательщик нарастающим итогом рассчитывает доход по месяцам налогового периода.

В подпункте 1.1 указываются нарастающим итогом за каждый месяц налогового периода суммы доходов, облагаемых по ставке 13%, полученных от одного из источников выплаты.

Для расчета стандартных налоговых вычетов у лиц, налогообложение которых производится в соответствии со статьей 227 Кодекса, сумма доходов, полученных в отчетном налоговом периоде, уменьшается на суммы расходов, связанных с извлечением данных доходов, за каждый месяц отчетного налогового периода, в котором налогоплательщик имел статус индивидуального предпринимателя, нотариуса, занимающегося частной практикой, адвоката, учредившего адвокатский кабинет, или другого лица, занимающегося в установленном законодательством порядке частной практикой.

В подпункте 1.2 (с учетом пункта 1.1) указывается количество календарных месяцев, в которых доход налогоплательщика не превысил 40 000 рублей.

В подпункте 1.3 (с учетом пункта 1.1) указывается количество календарных месяцев, в которых доход не превысил 280 000 рублей.

18.4. В пункте 2 Листа Ж1 Декларации налогоплательщик производит расчет сумм стандартных налоговых вычетов, установленных статьей 218 Кодекса.

В подпункте 2.1 - суммы стандартного налогового вычета по подпункту 1 пункта 1 статьи 218 Кодекса, которая рассчитывается путем умножения 3 000 руб. на количество месяцев, в которых у налогоплательщика имелось право на получение данного стандартного налогового вычета.

В подпункте 2.2 - суммы стандартного налогового вычета по подпункту 2 пункта 1 статьи 218 Кодекса, которая рассчитывается путем умножения 500 руб. на количество месяцев, в которых у налогоплательщика имелось право на получение данного стандартного налогового вычета.

В соответствии с Федеральным законом от 21.11.2011 N 330-ФЗ пп. 3 п. 1 ст. 218 НК РФ, предусматривающий стандартный налоговый вычет в размере 400 руб., утратил силу с 1 января 2012 года.

В подпункте 2.3 - суммы стандартного налогового вычета по подпункту 3 пункта 1 статьи 218 Кодекса, которая рассчитывается путем умножения 400 руб. на количество месяцев, указанных в подпункте 1.2 Листа Ж1.

На Листе Ж1 может быть указан только один стандартный налоговый вычет из перечисленных в подпунктах 2.1 - 2.3, имеющий максимальное значение из сумм, исчисленных в соответствии с вышеприведенными положениями.

В подпункте 2.4 - суммы стандартного налогового вычета на ребенка родителю (супругу родителя), приемному родителю (супругу приемного родителя), опекуну, попечителю, которая рассчитывается путем умножения размера такого вычета, установленного подпунктом 4 пункта 1 статьи 218 Кодекса, на количество месяцев, указанных в подпункте 1.3 Листа Ж1.

В подпункте 2.5 - суммы стандартного налогового вычета на ребенка единственному родителю (приемному родителю), опекуну, попечителю, а также одному из родителей (приемных родителей), при отказе другого родителя от его получения, которая рассчитывается путем умножения размера такого вычета, установленного подпунктом 4 пункта 1 статьи 218 Кодекса, на количество месяцев, указанных в подпункте 1.3 Листа Ж1.

В подпункте 2.6 - суммы стандартного налогового вычета родителю (супругу родителя), приемному родителю (супругу приемного родителя), опекуну, попечителю на детей-инвалидов в возрасте до 18 лет, на учащихся очной формы обучения, аспирантов, ординаторов, студентов в возрасте до 24 лет, являющихся инвалидами I или II группы, которая рассчитывается путем умножения размера такого вычета, установленного подпунктом 4 пункта 1 статьи 218 Кодекса, на количество месяцев, указанных в подпункте 1.3 Листа Ж1.

В подпункте 2.7 - сумма стандартного налогового вычета единственному родителю (приемному родителю), опекуну, попечителю, одному из родителей (приемных родителей), при отказе другого родителя от получения налогового вычета, на детей-инвалидов в возрасте до 18 лет, на учащихся очной формы обучения, аспирантов, ординаторов, студентов в возрасте до 24 лет, являющихся инвалидами I или II группы, которая рассчитывается путем умножения размера такого вычета, установленного подпунктом 4 пункта 1 статьи 218 Кодекса, на количество месяцев, указанных в подпункте 1.3 Листа Ж1.

18.5. В случае рождения ребенка (детей) в течение налогового периода, за который представляется Декларация, сумма стандартных налоговых вычетов на ребенка (детей), указанных в подпунктах 2.4 - 2.7 пункта 2 Листа Ж1, рассчитывается путем умножения размера вычета на количество календарных месяцев, определяемых как разница между количеством месяцев, указанных в подпункте 1.3 Листа Ж1, и количеством календарных месяцев, прошедших с начала календарного года до месяца рождения ребенка.

18.6. Итоговая сумма стандартных налоговых вычетов рассчитывается в подпункте 2.8 Листа Ж1.

Читайте также:

- Налог с продажи машиноместа 2021

- Рассчитать сумму ндпи указать срок его уплаты и срок подачи налоговой декларации

- Субсидия на возмещение рекламных расходов налогообложение

- В случае принятия налоговым органом решения об отмене решения о возмещении суммы налога заявленной

- Шарнир коренной усн поток 150