Кто имеет право подписывать отчеты в налоговую

Обновлено: 10.05.2024

Часть отчетов ООО одинакова для всех, например отчеты за сотрудников. А часть зависит от особенностей компании. Точный список налоговых отчетов можно назвать, только зная систему налогообложения и специфику работы компании.

Какие виды отчетности сдает ООО. Для простоты я условно делю все отчеты на четыре типа: налоговые, бухгалтерские, отчеты за сотрудников и статистические.

Начнем с общих моментов, а затем рассмотрим частные, но тоже довольно распространенные случаи.

Отчетность ООО по сотрудникам

Если в компании есть сотрудники и они оформлены по трудовому или гражданско-правовому договору, то компания-работодатель обязана выплачивать взносы. На каждый тип взносов — свой отчет.

Компании нужно платить за сотрудников несколько видов страховых взносов — отсюда возникает расчет по страховым взносам, расчет по форме 4-ФСС по взносам на травматизм и несколько отчетов в пенсионный фонд.

Сам сотрудник обязан платить со своего дохода налог на доход — НДФЛ, в большинстве случаев это 13%. Платит налог как бы сотрудник, но на деле его рассчитывает, удерживает и перечисляет в налоговую компания-работодатель. Отчеты за эти выплаты — тоже на ней.

Сроки сдачи отчетности. Некоторые отчеты по сотрудникам ООО сдает каждый месяц, другие — каждый квартал или год. Сроки зависят от формы отчета.

Отчеты ООО, каждый месяц, а иногда и чаще

| Отчет СЗВ-М | |

|---|---|

| Срок | Не позднее 15 числа следующего месяца |

| Куда | В пенсионный фонд |

Отчеты ООО, каждый квартал

| Расчет по страховым взносам | |

|---|---|

| Срок | Не позднее 30 числа месяца, следующего за отчетным периодом |

| Куда | В налоговую |

| Расчет по форме 4-ФСС | |

|---|---|

| Срок | В месяц, следующий за кварталом: |

| до 20 числа — если на бумаге, | |

| до 25 числа — если электронный | |

| Куда | В фонд социального страхования |

| 6-НДФЛ | |

|---|---|

| Срок | Не позднее последнего числа месяца, следующего за отчетным периодом. За год — не позднее 1 марта следующего года |

| Куда | В налоговую |

Не позднее последнего числа месяца, следующего за отчетным периодом. За год — не позднее 1 марта следующего года

| Реестр ДСВ-3 | |

|---|---|

| Срок | В течение 20 дней по окончании квартала |

| Куда | В пенсионный фонд |

ООО сдает этот отчет, если перечисляет дополнительные страховые взносы на накопительную пенсию

Отчеты ООО, каждый год

| СЗВ-СТАЖ | |

|---|---|

| Срок | Не позднее 1 марта следующего года |

| Куда | В пенсионный фонд |

| Справки 2-НДФЛ | |

|---|---|

| Срок | Не позднее 1 марта следующего года. С 2021 года справки о доходах физических лиц включены в годовой отчет 6-НДФЛ |

| Куда | В налоговую |

Не позднее 1 марта следующего года. С 2021 года справки о доходах физических лиц включены в годовой отчет 6-НДФЛ

| Справка-подтверждение основного вида экономической деятельности: заявление о подтверждении основного вида экономической деятельности, копия пояснительной записки к бухгалтерской отчетности | |

|---|---|

| Срок | До 15 апреля следующего года |

| Куда | В ФСС |

Справка-подтверждение основного вида экономической деятельности: заявление о подтверждении основного вида экономической деятельности, копия пояснительной записки к бухгалтерской отчетности

Справка 2-НДФЛ бывает двух видов: признак 1 и признак 2. Справка с признаком 2 подается, если компания не смогла удержать и перечислить НДФЛ за физлицо. Например, когда фирма провела розыгрыш в соцсетях и вручила победителю смартфон.

Если нет сотрудников кроме директора, а деятельность компании или еще не началась — и выплат сотрудникам нет, — или приостановлена, нужно сдавать нулевые отчеты.

Нулевые отчеты ООО, каждый месяц

| СЗВ-М | |

|---|---|

| Срок | Не позднее 15 числа следующего месяца |

| Куда | В пенсионный фонд |

Нулевые отчеты ООО, каждый квартал

| Расчет по страховым взносам | |

|---|---|

| Срок | Не позднее 30 числа месяца, следующего за отчетным периодом |

| Куда | В налоговую |

| Расчет по форме 4-ФСС | |

|---|---|

| Срок | В месяц, следующий за кварталом: |

| до 20 числа — если на бумаге, | |

| до 25 числа — если электронный | |

| Куда | В фонд социального страхования |

Бухгалтерская отчетность ООО

Бухгалтерский учет ведут и отчетность по нему сдают все компании. Даже если деятельности нет, раз в год ООО нужно представить как минимум баланс и отчет о финансовых результатах.

В бухотчетности рассказывают, что есть у компании на балансе, как она поработала. Налоговые инспекторы сравнивают бухгалтерскую отчетность с налоговой, например с годовой декларацией по налогу на прибыль, с декларацией по НДС. Анализируют доходы и расходы компании: туда ли все потрачено.

Сроки сдачи отчетности. ООО сдает бухгалтерскую отчетность в налоговую инспекцию каждый год — до 31 марта года, следующего за отчетным. За 2020 бухотчетность на бумаге могут сдать только субъекты малого бизнеса из реестра ФНС, а с 2021 года вся бухотчетность сдается только в электронном виде.

Малые и средние предприятия из реестра ФНС подают бухгалтерский баланс и ОФР — отчет о финансовых результатах упрощенного образца. Крупные компании сдают развернутые баланс и ОФР, а также отчеты об изменениях капитала и о движении денежных средств плюс пояснения к отчетности.

Статистическая отчетность

Форм статистической отчетности очень много.

До 2020 года один экземпляр бухгалтерской отчетности нужно было сдавать и в статистику. Но сейчас такой обязанности нет — отчет представляют только в налоговую.

Формы, которые ООО должно сдать в Росстат, зависят от видов экономической деятельности, от наличия статуса малого предприятия и других критериев отбора, которые выбирает Росстат.

Кроме того, формы и количество отчетов достаточно часто меняются. Проверить список отчетов по организации можно на сайте статистики — нужен только ИНН.

Платите налоги, взносы и сдавайте отчетность, не выходя из дома! Сервис напомнит обо всех отчетах.

Может ли существовать ООО без работников

Более интересна ситуация, когда руководит организацией тот же человек, который ее основал. Обязательно ли заключать трудовой договор с единственным учредителем компании, который собирается выполнять функции директора? Если да, то существование ООО без работников невозможно в принципе. Вопрос о трудовом договоре с руководителем-собственником вызывает споры уже 20 лет. Подход контролирующих органов к ответу на этот вопрос неоднозначный.

В 2002 году Трудовой кодекс зафиксировал обязательность письменной формы трудового договора со всеми работниками без исключений, включая собственников организации. Однако Роструд, опираясь на статью 273 ТК РФ, возразил: единственный учредитель не может быть работником организации, поэтому с ним заключать трудовой договор не нужно. Это объясняют тем, что одно лицо не может заключить двухсторонний договор само с собой.

Аналогичную точку зрения позже высказало и вышестоящее по отношению к Роструду Минздравсоцразвития. Однако, не прошло и года, как министерство передумало, и в письме от 2010 года оно высказало обратную позицию. Теперь этого министерства вовсе не существует.

По последним разъяснениям Минтруда и Роструда, заключать с единственным учредителем трудовой договор не обязательно, достаточно его решения о выборе директора в своем лице и приказа о назначении (Письма Минтруда России от 24.03.2020 № 14-2/В-293, Роструда от 06.03.2013 №177-6-1).

Как ООО без работников избежать штрафов

Как же действовать? Проверки соблюдения трудового законодательства проводит Роструд, а он считает законной ситуацию, когда единственный собственник управляет организацией, не будучи трудоустроенным. Поэтому штрафов быть не должно. Однако логика, которую Роструд использует в письме 2013 года, не бесспорна. В Трудовом кодексе есть перечень лиц, на которых не распространяется действие трудового законодательства, и в нем нет упоминания о директоре-собственнике. Поэтому мнение контролирующего ведомства может в любой момент измениться.

Впрочем, если дойдет до суда, отбиться от штрафа будет сложно в любом случае. При этом судебная власть представляет собой образец стабильности: с руководителем должен быть заключен трудовой договор — таковы выводы практически всех судебных решений.

Итак, безопаснее принять директора на работу по трудовому договору, иметь в ООО как минимум одного сотрудника и не получать лишних вопросов от контролирующих органов.

Какие налоговые режимы может применять ООО без сотрудников?

Для применения специальных налоговых режимов ограничения по числу сотрудников есть только сверху, то есть на максимально допустимое число работников, при которых разрешено применение спецрежима.

Веб-сервис Контур.Бухгалтерия сам сформирует отчеты на основе введенных данных по учету и сотрудникам, в зависимости от вашей системы налогообложения.

Какую отчетность сдает ООО без работников?

Отсутствие работников не освобождает от сдачи бухгалтерской отчетности и отчетов по выбранному режиму налогообложения. Все ООО, попадающие под критерии малого бизнеса, могут сдавать упрощенную бухгалтерскую отчетность, которая сдается в те же сроки, что и полная, то есть до 31 марта года, следующего за отчетным.

Налоговая отчетность ООО без работников включает в себя те же декларации, что и отчетность ООО с сотрудниками:

Эти отчеты сдаются в ФНС по месту регистрации ООО. Если вам удобнее сдавать отчетность онлайн, не выходя из дома, это можно делать в веб-сервисе Контур.Бухгалтерия. Сервис сформирует отчеты автоматически на основе данных бухгалтерского и налогового учета, проведет проверку, вам останется только нажать кнопку отправки. После этого сервис сообщит о приеме отчетов в контролирующих органах.

Отчетность ООО за работников

ООО ставится на учет в качестве работодателя автоматически, сразу после регистрации. Поэтому даже при отсутствии работников ООО должно сдавать отчетность за сотрудников в ФНС, ПФР и ФСС.

Отчетность ООО за работников в ФНС

1. Расчет по страховым взносам

Расчет по страховым взносам в налоговую сдают все ООО независимо от наличия или отсутствия работников. Если сотрудников нет, заполняются только разделы с обобщенной информацией: титульник, раздел 1 и подразделы 3.1 и 3.2. Иначе к форме прилагаются разделы со сведениями о сотрудниках. РСВ-1 — ежеквартальный отчет, сдать его нужно не позднее 30 числа месяца, следующего за отчетным периодом.

Также ранее все организации должны были информировать налоговую о среднесписочной численности сотрудников. Вновь созданные ООО — до 20 числа месяца, следующего за созданием организации. Уже действующие компании подавали сведения о среднесписочной численности работников до 20 января года, следующего за отчетным.

С 2021 года сведения о среднесписочной численности организации будут ежеквартально сдавать в составе РСВ. Для этого форму расчета изменят.

Веб-сервис Контур.Бухгалтерия сам сформирует отчеты на основе введенных данных по учету и сотрудникам, в зависимости от вашей системы налогообложения.

.jpg)

2. Справки о доходах работников

Здесь речь идет об отчетности в ФНС: форме 2-НДФЛ, которая информирует о доходах каждого работника и налоге, начисленном и удержанном с этих доходов, и об отчете 6-НДФЛ, который содержит обобщенные сведения о доходах сотрудников. С 2021 года две эти формы объединят. 2-НДФЛ станет приложением к 6-НДФЛ и будет сдаваться раз в год. Но по итогам 2020 года 2-НДФЛ надо сдавать по старым правилам.

Сразу возникает вопрос: нужно ли сдавать 2-НДФЛ и 6-НДФЛ ООО без сотрудников? Поскольку справка по форме 2-НДФЛ заполняется на каждого сотрудника, то при отсутствии сотрудников эту форму сдавать не нужно. Более того, она не сдается и в том случае, когда сотрудники есть, но доходов в периоде у них не было. Если же в отчетном периоде (а для 2-НДФЛ это год) ООО начисляло зарплату сотрудникам, справки 2-НДФЛ по ним придется подать. 2-НДФЛ за 2020 год нужно сдавать до 2 марта 2021 года, так как 1 марта приходится на воскресенье.

С формой 6-НДФЛ ситуация чуть сложнее. С одной стороны, это тоже справка о доходах сотрудников. И если сотрудников нет, то вроде бы и отчет сдавать не нужно. С другой стороны, за несдачу предусмотрены штрафные санкции. И поскольку у налоговой нет механизма, позволяющего узнавать, должен ли налогоплательщик отчитываться о доходах сотрудников, лучше подавать нулевые справки 6-НДФЛ. Срок сдачи — последний день месяца, следующего за истекшим отчетным кварталом.

Отчетность ООО без работников в ПФР

Основная отчетность ООО в ПФР включает в себя формы СЗВ-М и СЗВ-СТАЖ.

Веб-сервис Контур.Бухгалтерия сам сформирует отчеты на основе введенных данных по учету и сотрудникам, в зависимости от вашей системы налогообложения.

Отчетность ООО без работников в ФСС

Кроме того, ежегодно до 15 апреля нужно подтвердить в ФСС основной вид деятельности предприятия. Это касается и тех ООО, которые не имеют сотрудников и временно не ведут деятельность.

Автор статьи: Анна Сатдарова

Вы зарегистрировали ООО не больше 3 месяцев назад? Тогда мы дарим вам 3 месяца работы в Контур.Бухгалтерии - дружелюбном онлайн-сервисе для расчета зарплаты, уплаты налогов и сдачи отчетности через интернет.

Право первой подписи — это полномочия по удостоверению всех документов, которые появляются в процессе деятельности организации. Оно принадлежит руководителю, но может передаваться иным гражданам при соблюдении определенных нюансов.

Право первой подписи: что это и кому принадлежит

В ходе деятельности даже самой маленькой компании возникает необходимость готовить документы и передавать их в государственные органы, финансовые, коммерческие и иные структуры. Несмотря на то, что более 5 лет назад право первой и второй подписи отменили, чтобы удостоверить подлинность документации и содержащихся в ней распоряжений, все равно необходимо назначать лиц, которые будут ее заверять. Они же будут отвечать перед законом в случае нарушений.

Понятие и разъяснения, что такое право первой подписи, представлены в:

- Гражданском кодексе РФ;

- Федеральном законе от 08.02.1998 №14-ФЗ об ООО;

- Федеральном законе от 06.12.2011 №402-ФЗ о бухучете;

- Приказе Минфина России от 29.07.1998 №34н;

- иных нормативных актах.

По общим правилам, право первой подписи принадлежит руководителю (директору) — назначенному или избранному. Никакие приказы или распоряжения собственников организации для передачи ему полномочий не нужны. Но если по каким-то причинам право первой подписи у главного бухгалтера или иного лица, этот момент уже следует оформить документально.

До 2013 года закон запрещал передавать право первой подписи в банке главному бухгалтеру или иному сотруднику, все платежные поручения проходили через руководителя. Сейчас этот запрет снят, и не имеет значения, кто что заверяет. Такие полномочия допускается передать любым гражданам, работающим в компании или на компанию.

Что такое право второй подписи и кому оно принадлежит

Руководители — тоже люди, и иногда они болеют, отдыхают, работают в командировках. Чтобы работа компании не останавливалась, назначаются лица, которые смогут подписывать документы вместо первого лица организации. Чаще всего такими полномочиями наделяют заместителей и главбухов. Разъяснение, что это право второй подписи главного бухгалтера, останется неполным, если не уточнить, что это возможность:

- заверять в основном бухгалтерские и финансовые документы — распоряжения на уплату зарплаты и обязательных платежей;

- подавать запросы и пояснения в налоговую и внебюджетные фонды;

- взаимодействовать с государственными и контролирующими органами.

Нормами гражданского законодательства определяется и что означает право второй подписи, и как наделить соответствующими полномочиями. И важно, что передавать полномочия в этом случае обязательно, а делает это руководитель или замещающий его работник.

При желании или необходимости в организации может отсутствовать сотрудник, имеющий право второй подписи в банке или иной структуре. К примеру, ИП без работников. Он самостоятельно и собственноручно заверяет все необходимые квитанции, декларации, заявления и прочие финансовые и расчетные бумаги. Но он имеет возможность пригласить стороннюю организацию или бухгалтера и передать право второй единственной подписи в банковской карточке конкретному лицу по договору оказания возмездных услуг.

Как передать полномочия

Поскольку уже не действует строгий закон о праве второй подписи и заверять документы разрешено любому сотруднику или третьему лицу, возможны две ситуации:

- Полномочия передают штатному сотруднику организации.

- Заверять документы сможет стороннее лицо, с которым заключен договор на оказание возмездных услуг или иное соглашение.

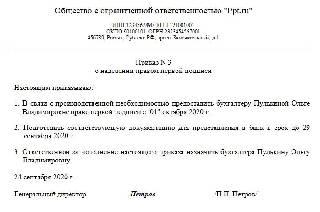

В первом случае руководитель издает приказ о наделении одного или нескольких работников полномочиями по заверению определенных документов. В таком распоряжении обычно четко оговаривают, кто и какие бумаги сможет удостоверить в отсутствие начальства, либо передают все сразу.

Нельзя включить в приказ абсолютно любого работника. Если в обязанности сотрудника не входят действия с распределением денежных средств, формированием и направлением платежей, он не сможет и заверять подобные бумаги.

Второй вариант — если компания передала бухгалтерские услуги на аутсорсинг или всю бухгалтерско-финансовую деятельность ведет сторонний специалист. В таком случае сначала заключают договор об оказании услуг, где прописывают обязанности сторон, а в дополнение оформляют доверенность на представление интересов. Особых требований к доверенности нет, она подчиняется нормам гражданского законодательства.

Читайте также: