Как убрать 9 в 2 ндфл

Обновлено: 05.07.2024

Справку 2-НДФЛ можно получить не только у своего работодателя, но и скачать её в личном кабинете налогоплательщика. В каких случаях лучше получить справку у работодателя, а когда — в налоговой, читайте в статье.

Справка 2-НДФЛ — это документ, в котором отражены доходы физического лица и удержанный с них НДФЛ. Справку формируют ваши налоговые агенты (работодатель, брокер и т.д.) за каждый календарный год, в котором у вас был доход.

Где может понадобиться справка 2-НДФЛ? Прежде всего, в налоговой инспекции при представлении декларации 3-НДФЛ с целью получения налоговых льгот, в банке при получении кредита или ипотеки, в соцзащите при оформлении пособий, в суде и т.д.

Данную справку каждый налоговый агент формирует и направляет в налоговую инспекцию не позднее 1 апреля года, следующего за отчётным периодом. То есть справка с доходами за 2019 год должна быть отправлена организацией в налоговую службу не позднее 1 апреля 2020 года.

Инспекция загружает справки в личные кабинеты налогоплательщиков примерно в июне.

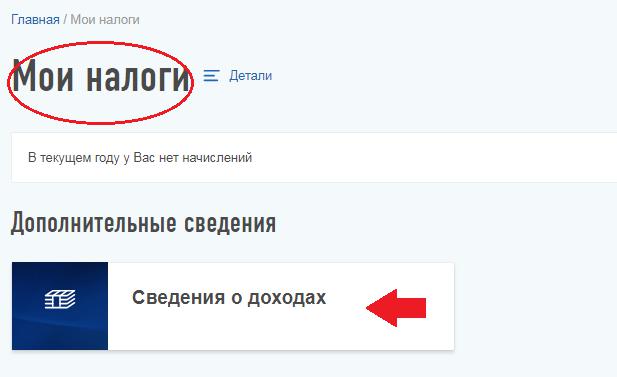

Как скачать справку в личном кабинете налогоплательщика?

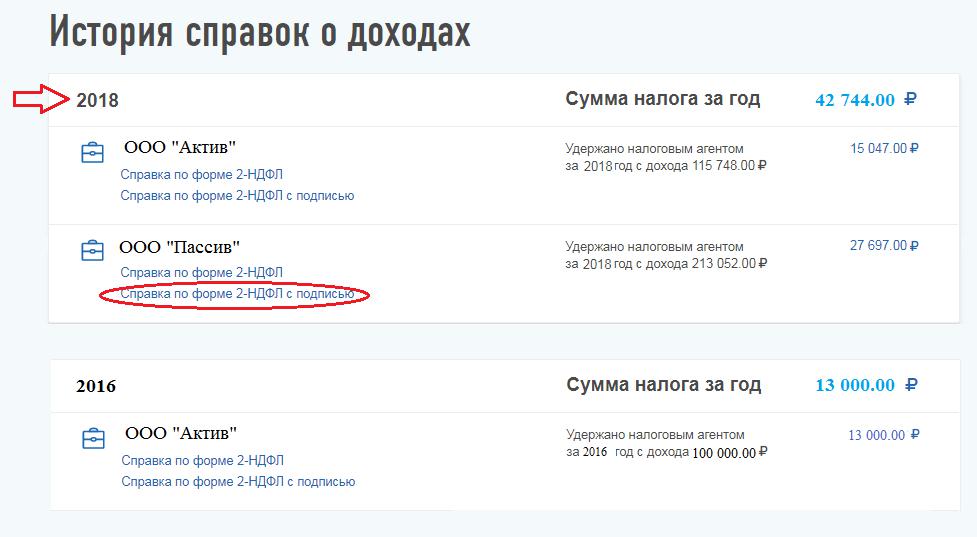

В появившемся окне будет представлена история справок 2-НДФЛ. Вам нужно выбрать год и налогового агента.

Выгружается zip-архив, содержащий файлы форматов XML, p7s и PDF.

Электронная подпись в справке 2-НДФЛ формата PDF встроена непосредственно в документ, а для справки в формате XML она представляет собой отдельный файл формата p7s.

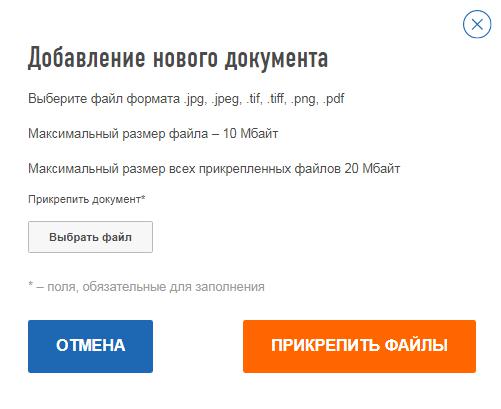

Выгруженную справку в формате PDF можно прикрепить к декларации 3-НДФЛ. Однако учтите, если вы отправляете декларацию также через личный кабинет, то прикрепить zip-архив, справку в форме XML или p7s вы не сможете. В данном случае — только в формате PDF. Однако, как показывает практика, прикреплённого PDF с отметками ФНС достаточно.

Если справка вам необходима, чтобы оформить кредит или ипотеку, то обычно требуется 2-НДФЛ за последние шесть месяцев (либо за фактически отработанное время, но не менее трёх месяцев). Но в ЛКН справку можно скачать минимум за предыдущий год.

Например, вы в августе 2019 года оформляете ипотеку. Банк просит предоставить справку 2-НДФЛ за последние шесть месяцев. В ЛКН данной справки не будет, так как она появится там не раньше июня 2020 года. А значит, в этом случае вам необходимо обратиться к своему работодателю, который может сформировать справку не только за полный календарный год, но и за фактически отработанные месяцы, даже если год ещё не закончен.

Более того, хоть срок действия справки 2-НДФЛ не установлен, так как это отчёт об уже фактически полученных доходах за свершившейся период, большинство банков ограничивает срок её действия до 30 дней. А в выгруженных справках из ЛКН проставлена дата, когда 2-НДФЛ была подана в инспекцию налоговым агентом. То есть в большинстве случаев справка 2-НДФЛ, выгруженная из ЛНК, для банков не подойдёт.

Как получить справку 2-НДФЛ у работодателя?

Чтобы получить справку у работодателя, необходимо оформить заявление, на основании которого вам в течение трёх дней подготовят справку 2-НДФЛ (ст. 62 ТК РФ). Но учтите, что это правило распространяется лишь на работодателей.

Как показывает практика, коммерческие организации приветствуют только справки 2-НДФЛ, выданные работодателем, а госструктуры принимают и 2-НДФЛ, выгруженные из ЛКН.

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Москва, ул. Летниковская, д. 2, стр. 4

Вы пока не сдали отчет 2-НДФЛ? Предлагаем обобщить знания по этому вопросу. Опубликованы материалы бесплатного экспресс-вебинара, сформированного на основе самых частых вопросов бухгалтеров.

Меня зовут Наталья Потапкина, я — один из экспертов сервиса Контур.Бухгалтерия. Наш сервис предназначен для расчета зарплаты в небольших организациях с простым учетом. Одна из самых важных возможностей сервиса — отчетность по зарплате, в том числе по форме 2-НДФЛ. Многие бухгалтеры уже сдали 2-НДФЛ, тем не менее, в нашу техподдержку продолжают поступать вопросы о том, как подготовить и сдать отчет. Поэтому мы решили провести экспресс-вебинар на тему отчетности 2-НДФЛ.

- Изменения в форме и формате сдачи 2-НДФЛ в 2019 году;

- Стандартные вычеты при заполнении 2-НДФЛ;

- Частые вопросы о сдаче 2-НДФЛ, поступающие в техподдержку Контура;

- Ответы на вопросы пользователей.

Форма и формат сдачи 2-НДФЛ

В справке 2-НДФЛ отражены сведения об источнике дохода физического лица, заработной плате, других доходах и удержанном налоге. Основной документ, регламентирующий сдачу отчетности по форме 2-НДФЛ, приказ ФНС РФ от 02.10.2018 N ММВ-7-11/566@.

Также важны Приложения приказа ФНС РФ от от 02.10.2018 N ММВ-7-11/566@, регламентирующие правила и порядок подачи сведений. В частности, в них описывается порядок подачи сведений о невозможности удержать налог с признаком 2. Также в данном приказе содержится новая измененная форма реестра и протокола приема сведений.

И, конечно, важный документ — Налоговый кодекс, также регламентирующий сдачу отчетности 2-НДФЛ.

Что поменялось в самой форме справки 2-НДФЛ:

С 2019 года налоговая обновила бланк 2-НДФЛ, поэтому изменился и порядок заполнения. Новая 2-НДФЛ машиноориентирована и предназначена для работодателей, которые отчитываются на бумаге. Новая форма ускорит процесс обработки данных за счет автоматизации сканирования, распознавания и оцифровки полученных справок.

Налоговые агенты, которые отчитываются через ТКС в электронной форме, не заметят изменений, так как XML-файлы формируются с помощью специальной программы.

Подробнее об изменениях и порядке заполнения новой формы читайте в статье.

Стандартные вычеты при заполнении 2-НДФЛ

В ст. 218 НК РФ приведено несколько вариантов применения стандартных вычетах. Коды утверждены приказом ФНС от 10.09.2015 № ММВ-7-11/387. Последняя редакция документа — от 24.10.2017 № ММВ-7-11/820 действует с 1 января 2018 года и остается актуальной и в 2019 году.

В новой справке 2-НДФЛ расшифровку сведений о доходах и вычетах по месяцам потребуется вносить в отдельное приложение. Стандартные, социальные и имущественные вычеты отражаются в разделе 3 справки. В форме справки для работника тоже есть место для кодов, чтобы сотрудники могли понять, какой вычет им предоставил работодатель.

Ниже приведены коды вычетов:

Частые вопросы о сдаче 2-НДФЛ, поступающие в техподдержку Контура

Переходим к вопросам из техподдержки. Я их объединила по группам.

Первая группа — суммы налога исчисленные не совпадают с суммами удержанными. В каких ситуациях это может быть?

- у нерезидентов, которые в середине года стали резидентами. Т.е. сначала у них исчислялся налог по ставке 30%, потом — 13%, и налог не был возвращен сотруднику;

- при предоставлении имущественного вычета не с начала года;

- при любых других пересчетах. То есть, в результате получилось, что удержали с сотрудника больше, чем нужно, но сумма не была возвращена сотруднику.

Эта ситуация нормальная, в таком виде отчет может быть сдан. Сотрудник может сам обратиться ИФНС за возвратом излишне удержанного налога, заполнив декларацию по форме 3-НДФЛ.

В этом случае необходимо было уведомить налоговую инспекцию о невозможности удержания налога в течение месяца, то есть до 1 марта. Надеюсь, что все, у кого эта ситуация возникла, успешно это сделали. В этом случае сдается форма 2-НДФЛ с признаком 2 (невозможно удержать налог). Такие справки сдаются повторно, вместе со всеми, в целом по организации с признаком 1 до 2 апреля. Отличие в том, что когда сдается справка с признаком 2, в ней указываются только суммы не удержанного налога и только тот доход, с которого налог не удержан. При повторной сдаче справки с признаком 1 в ней указываются общие все суммы, доходов и налога.

Вторая группа — удержанная сумма налога не совпадает с перечисленной. Почему такое может произойти?

…Если удержано больше, чем перечислено. Это значит, что в организации есть задолженность по уплате НДФЛ. Т.е. с сотрудника налог удержали, но в бюджет по какой-то причине не перечислили. Что мы советуем делать в таких случаях.

Во-первых, часто бывает ошибка, что уплаченные суммы, перечисленные в январе-феврале и марте, не включают в отчет. Нужно включить в отчет все перечисления за год, которые были до момента подготовки 2-НДФЛ.

Если все-таки задолженность имеется, нужно постараться погасить ее до сдачи отчетности и включить суммы перечислений в отчет. Это, конечно, не застрахует вас от уплаты пеней, и штрафов, т.к. сроки уплаты нарушены, и налоговики вправе их начислить при проверке. Но обычно, если на момент сдачи отчетности задолженность погашена, и сумма была небольшая, этого не происходит.

…Если же удержанная сумма меньше, чем перечисленная. Это значит, что в организации есть ошибочно перечисленные суммы, т. е. перечислили в бюджет большую сумму, чем фактически удержали с сотрудников.

Вопросы, задаваемые во время Вебинара

- Изменилась ли форма бланка 2-НДФЛ за 2018 год?

Да, изменилась, в соответствии с приказом ФНС РФ от 02.10.2018 N ММВ-7-11/566@.

- Можно ли учитывать нарастающим итогом вычеты за те месяцы, когда сотрудница была в декретном отпуске? Отпуск длился в период июль-октябрь, вышла в ноябре.

Да, можно. Сотрудница имеет право на вычеты за все месяцы года, даже если в каких-то месяцах не было доходов. Учтите только, что сумма вычетов не может превышать сумму дохода по итогам налогового периода, т.е. года.

- НДФЛ за 2018 год предприятие не перечислило в полном объеме. Сдаем НДФЛ. Нужно ли сдавать корректировку после оплаты?

Нет, не нужно. Указывайте сумму перечисленного налога по состоянию на дату составления отчета.

- Если ошибочно не добрали или излишне удержали налог у основного сотрудника, можно ли откорректировать суммы в январе?

Если отчет 2-НДФЛ еще не сдан, можно выполнить пересчет за декабрь и сдать отчет с учетом пересчета. Если у сотрудника излишне удержан налог, то можно вернуть его в соответствии со ст. 231 НК РФ в безналичной форме.

- Мы являемся налоговыми агентами по договорам ГПХ. Нужно ли сотрудникам сдавать декларацию 3-НДФЛ?

Налоговые агенты не сдают форму 3-НДФЛ, ее должны сдавать сами работники. Налоговый агент декларирует и уплачивает налоги с доходов сотрудника. В налоговую сдают формы 2-НДФЛ и 6-НДФЛ.

- Положен ли вычет на ребенка сотруднику, уплачивающему алименты? Зависит ли вычет от суммы алиментов?

Да, положен. От суммы алиментов вычет не зависит.

- Подскажите, как правильно предоставить стандартный вычет сотруднику, который устроился в конце месяца в новую организацию и представил справку 2-НДФЛ. Мы можем ему представить льготу еще раз за этот месяц?

Нет, не можете. Если за месяц уже предоставлены вычеты в предыдущей организации, предоставляйте вычеты со следующего месяца.

- В какую налоговую инспекцию сдавать справки 2-НДФЛ по сотрудникам обособленного подразделения?

- Если налог удержан излишне, в связи с пересчетом зарплаты (не из-за вычетов и не из-за смены резидента), нужно ли в отдельном пункте указывать сумму излишне удержан/начислен?

- Ребенок инвалид: льгота 1400+3000 рублей или 3000 рублей?

Вычет на ребенка-инвалида составляет 3000.

Нет, на 2019 год действуют те же КБК НДФЛ, что и на 2018 год.

- Если при слиянии организации не сдали отчет 2-НДФЛ, как быть?

Обратитесь за разъяснениями в Вашу налоговую инспекцию. Обычно в таких случаях все организации, существовавшие до момента слияния, подают отдельные отчеты 2-НДФЛ за период с начала года до момента слияния. А вновь созданная при слиянии организация начинает отчитываться с момента слияния.

- Если переплата в справке не указана, но реально была, можно ли будет зачесть эту переплату в счет погашения будущих периодов?

- Подскажите, пожалуйста, где можно посмотреть пример файлов отчетности (сколько их)?

Можете посмотреть в нашем сервисе Контур.Бухгалтерия. Для этого нужно зарегистрироваться и завести в системе хотя бы одного сотрудника (это бесплатно).

- Как в этом году лучше платить НДФЛ: в конце месяца или при выплатах и с переходящих отпусков?

НДФЛ с отпускных нужно перечислять в день их выплаты сотруднику.

- Нужно ли сдавать отчет, если компания образованна в конце года, и зарплата не начислялась?

- Выдана материальная помощь 1000руб. Указывать ли в справке 2-НДФЛ этот вид дохода? Какой код вычета использовать — ведь с суммы мат. помощи (меньше 4000 руб) не берется НДФЛ?

Для материальной помощи, не облагаемой в пределах 4000 руб., предусмотрен код дохода 2760, код вычета 503. Подробнее о кодах доходов в 2019 году читайте в статье.

- Подскажите код дохода на компенсацию за неиспользованный отпуск.

Указывают код дохода 2013, как у отпуска.

- Сотруднику первые три месяца 2011 г. удерживали НДФЛ на 52 рубля больше, ошибки нашли в октябре, после чего выдали с з/п из кассы? Это неправильно?

Я считаю, что все правильно. Вы просто в октябре рассчитали налог нарастающим итогом с начала года.

- Отражаются ли сверхлимитные суточные в справке 2-НДФЛ?

Да, отражаются, т.к. облагаются налогом.

- Если мы бывшей сотруднице выплатили денежные суммы по суду, то есть это нельзя считать полученным доходом, и за нее оплатили НДФЛ, этот доход по справке указываем с кодом 4800?

Да, можно использовать код 4800.

- Скажите, пожалуйста, с НДФЛ от материальной выгоды ИП надо сдавать отчет?

Если уплачивался НДФЛ, то нужно сдавать отчет.

- Если женщина находится в декрете, вычеты накапливаются за период декретного отпуска, а при выходе из декрета накопленные вычеты предоставляются. Это верно?

Да, предоставляются вычеты с начала налогового периода (года). Учтите, что сумма вычетов не должна быть больше суммы дохода по итогам года.

- Какие предусмотрены штрафные санкции, если не уплачивали налог?

Дебет 70 Кредит 68.1 по ставке 30% - сторнирован НДФЛ, ранее удержанный с доходов иностранного сотрудника по ставке 30%;

Дебет 70 Кредит 68.1 по ставке 13% - удержан НДФЛ по ставке 13% с доходов иностранного сотрудника.

Результат пересчета покажет, что сумма налога, удержанная в период применения ставки 30%, превысит налог, рассчитанный по ставке 13%. В итоге у сотрудника возникнет переплата по НДФЛ и, соответственно, недоплата по заработной плате (остаток по счету 70).

— Сейчас сотрудник сам обращается в налоговую за возвратом НДФЛ. А что делать организации? Какие записи на счетах бухгалтерского учета, если по счету 68.1 переплата в бюджет, а по счету 70 недоплата сотруднику?

Я считаю, что не нужно сторнировать НДФЛ, ранее удержанный с сотрудника, т.к. фактически Вы этот налог сотруднику не возвращаете.

Исчисленный — сумма налога со всего дохода за год, рассчитанная по ставке 13%.

Удержанный — это сумма всех помесячных удержаний НДФЛ с сотрудника (т.к. в какие-то месяцы удерживали 30%, эта сумма получится больше).

А между удержанной и перечисленной суммами налога разницы быть не должно, т.е. никакой переплаты нет (сколько удержали с сотрудника, столько и перечислили в бюджет).

При взятии кредита или получении налогового вычета человек может столкнуться с необходимостью получить справку 2-НДФЛ. Иногда ее просят банки, иногда — ответственные органы, а работодатели и вовсе имеют с ней дело регулярно. Расскажем подробнее о том, что это такое и каким образом наличие справки может помочь при взятии кредита, а также для чего документ нужен банкам.

Содержание статьи

Что такое справка 2-НДФЛ

Что содержит справка

- Паспортные данные человека, который получает доход: Ф. И. О., дату рождения, гражданство, серию и номер паспорта, ИНН.

- Сведения о работодателе: наименование организации и ее реквизиты.

- Информация о доходе, который облагается налогом по ставке 13 %, приведенная помесячно. Указывается сам доход и налоговые выплаты.

- Сведения о стандартных, социальных и имущественных налоговых вычетах, их коды.

- Общая сумма дохода человека, а также уплаченных налогов и использованных вычетов.

- Подпись уполномоченного бухгалтера и печать организации.

- Дата выдачи.

Как получить справку по форме 2-НДФЛ

Как правило, документ нужен работодателю: тот обязан оформлять справки, чтобы отчитаться перед налоговой службой. Но 2-НДФЛ может понадобиться и сотруднику при взаимодействии с некоторыми уполномоченными органами или перед взятием крупного кредита. Физическое лицо имеет право получить справку двумя способами.

У работодателя

Первый и самый очевидный — обратиться непосредственно к начальству или в бухгалтерию организации, в которой Вы работаете. Статья 62 Трудового кодекса гласит, что срок оформления документа не должен превышать 3 рабочих дней. Чтобы получить справку, нужно написать заявление на имя главного бухгалтера или руководителя компании: там следует указать, за какой период нужна информация. Цель получения справки указывать не требуется. Если человек получает облагаемый налогом доход не у конкретного работодателя, он может обратиться за справкой 2-НДФЛ непосредственно в ФНС России.

Через Госуслуги

Не так давно у граждан России появилась возможность оформить справку 2-НДФЛ через интернет, в режиме онлайн. Это можно сделать на сайте Госуслуг: нужно иметь подтвержденную учетную запись. От человека требуется подать электронную заявку и указать свой ИНН. Госуслуги выдадут результат, который гражданин сможет просмотреть в своем личном кабинете и при необходимости распечатать.

Для чего нужна справка 2-НДФЛ

При взятии кредита

Чаще всего справка требуется при взятии кредита в банке. Обычно речь идет о больших суммах, для которых человек обязан подтвердить свою платежеспособность и предоставить ее доказательства. 2-НДФЛ считается надежным способом подтверждения, впрочем, не единственным. Иногда кредитору достаточно справки по форме банка: ее также выдает и подписывает работодатель, указывая сведения о доходах человека за нужный период. Бланк такой справки выдает кредитор.

При получении льгот и вычетов

Налоговый вычет — это возможность вернуть часть уплаченных налогов в связи с крупной покупкой, дорогостоящим лечением или некоторыми другими ситуациями. Чтобы его получить, нужно обратиться в налоговую с набором документов, подтверждающих, что человек находится в ситуации, в которой ему положен вычет. Люди, которые оказались в сложной ситуации, иногда могут рассчитывать на налоговое послабление, льготы или пособия от государства — но для этого им надо предоставить доказательства своего материального положения соответствующему органу. В таких случаях человек собирает пакет документов, один из которых — справка 2-НДФЛ.

При трудоустройстве

Некоторые работодатели требуют у новых сотрудников справку 2-НДФЛ с прошлого места работы. Иногда документ выдают при увольнении, но если такого не произошло, человек имеет право запросить справку у главного бухгалтера компании, из которой он уволился.

В других случаях

Существуют и иные ситуации, в которых человеку может понадобиться справка:

- усыновление ребенка или оформление опеки;

- расчет размеров пенсии;

- получение статуса безработного;

- судебные разбирательства;

- оплата больничного или отпуска по уходу за ребенком;

- поездка за границу, для которой требуется подтверждение достатка.

Как правило, во всех этих случаях человек должен предоставить справку 2-НДФЛ соответствующему государственному органу. Это нужно, чтобы определить размер его официального заработка и подтвердить материальный статус.

Всегда ли банки требуют справку

Нет, банки не всегда просят предоставить справку по форме 2-НДФЛ. Обычно документ нужен, если человек берет кредит большого размера или на долгий срок. Это ипотека, автокредит, крупный потребительский кредит. Чем меньше размер и срок кредитования, тем меньше документов потребует банк. Дело в том, что выдача больших сумм — в той или иной степени риск для кредитора. Практически любой банк стремится минимизировать этот риск: для этого нужны проценты и подтверждение дохода, а также обязательная страховка заемщика. Если же Вы берете кредит небольшого размера или обращаетесь к услугам экспресс-кредитования, никаких сведений о доходах от Вас, вероятнее всего, не потребуют.

Что делать, если работа неофициальная

Справка 2-НДФЛ показывает только официальный доход, который облагается налогом в 13 %. К сожалению, есть работодатели, которые предпочитают нанимать работников и выплачивать им зарплату полуофициально или вовсе неофициально — без уплаты налогов. Такой работник менее защищен, чем тот, который имеет официальное трудоустройство: ему сложнее получить налоговый вычет или кредит, труднее отстоять свои права перед работодателем. А еще он не в состоянии получить справку 2-НДФЛ с актуальными сведениями, ввиду отсутствия официального дохода. Если такому человеку понадобится обратиться в банк за кредитом, у него есть два варианта.

Заключение

Если у Вас возникли вопросы, то мы готовы предложить анонимную консультацию. Воспользуйтесь услугой анонимный звонок и просто начните диалог с оператором. Доверительные отношения между оператором ЭОС и клиентом — залог успешного разрешения финансовых проблем.

Как работает анонимный звонок?

Позвоните на номер анонимной линии ЭОС

8 800 775 02 04

с 8:00 до 20:00 мск

При взятии кредита или получении налогового вычета человек может столкнуться с необходимостью получить справку 2-НДФЛ. Иногда ее просят банки, иногда — ответственные органы, а работодатели и вовсе имеют с ней дело регулярно. Расскажем подробнее о том, что это такое и каким образом наличие справки может помочь при взятии кредита, а также для чего документ нужен банкам.

Содержание статьи

Что такое справка 2-НДФЛ

Что содержит справка

- Паспортные данные человека, который получает доход: Ф. И. О., дату рождения, гражданство, серию и номер паспорта, ИНН.

- Сведения о работодателе: наименование организации и ее реквизиты.

- Информация о доходе, который облагается налогом по ставке 13 %, приведенная помесячно. Указывается сам доход и налоговые выплаты.

- Сведения о стандартных, социальных и имущественных налоговых вычетах, их коды.

- Общая сумма дохода человека, а также уплаченных налогов и использованных вычетов.

- Подпись уполномоченного бухгалтера и печать организации.

- Дата выдачи.

Как получить справку по форме 2-НДФЛ

Как правило, документ нужен работодателю: тот обязан оформлять справки, чтобы отчитаться перед налоговой службой. Но 2-НДФЛ может понадобиться и сотруднику при взаимодействии с некоторыми уполномоченными органами или перед взятием крупного кредита. Физическое лицо имеет право получить справку двумя способами.

У работодателя

Первый и самый очевидный — обратиться непосредственно к начальству или в бухгалтерию организации, в которой Вы работаете. Статья 62 Трудового кодекса гласит, что срок оформления документа не должен превышать 3 рабочих дней. Чтобы получить справку, нужно написать заявление на имя главного бухгалтера или руководителя компании: там следует указать, за какой период нужна информация. Цель получения справки указывать не требуется. Если человек получает облагаемый налогом доход не у конкретного работодателя, он может обратиться за справкой 2-НДФЛ непосредственно в ФНС России.

Через Госуслуги

Не так давно у граждан России появилась возможность оформить справку 2-НДФЛ через интернет, в режиме онлайн. Это можно сделать на сайте Госуслуг: нужно иметь подтвержденную учетную запись. От человека требуется подать электронную заявку и указать свой ИНН. Госуслуги выдадут результат, который гражданин сможет просмотреть в своем личном кабинете и при необходимости распечатать.

Для чего нужна справка 2-НДФЛ

При взятии кредита

Чаще всего справка требуется при взятии кредита в банке. Обычно речь идет о больших суммах, для которых человек обязан подтвердить свою платежеспособность и предоставить ее доказательства. 2-НДФЛ считается надежным способом подтверждения, впрочем, не единственным. Иногда кредитору достаточно справки по форме банка: ее также выдает и подписывает работодатель, указывая сведения о доходах человека за нужный период. Бланк такой справки выдает кредитор.

При получении льгот и вычетов

Налоговый вычет — это возможность вернуть часть уплаченных налогов в связи с крупной покупкой, дорогостоящим лечением или некоторыми другими ситуациями. Чтобы его получить, нужно обратиться в налоговую с набором документов, подтверждающих, что человек находится в ситуации, в которой ему положен вычет. Люди, которые оказались в сложной ситуации, иногда могут рассчитывать на налоговое послабление, льготы или пособия от государства — но для этого им надо предоставить доказательства своего материального положения соответствующему органу. В таких случаях человек собирает пакет документов, один из которых — справка 2-НДФЛ.

При трудоустройстве

Некоторые работодатели требуют у новых сотрудников справку 2-НДФЛ с прошлого места работы. Иногда документ выдают при увольнении, но если такого не произошло, человек имеет право запросить справку у главного бухгалтера компании, из которой он уволился.

В других случаях

Существуют и иные ситуации, в которых человеку может понадобиться справка:

- усыновление ребенка или оформление опеки;

- расчет размеров пенсии;

- получение статуса безработного;

- судебные разбирательства;

- оплата больничного или отпуска по уходу за ребенком;

- поездка за границу, для которой требуется подтверждение достатка.

Как правило, во всех этих случаях человек должен предоставить справку 2-НДФЛ соответствующему государственному органу. Это нужно, чтобы определить размер его официального заработка и подтвердить материальный статус.

Всегда ли банки требуют справку

Нет, банки не всегда просят предоставить справку по форме 2-НДФЛ. Обычно документ нужен, если человек берет кредит большого размера или на долгий срок. Это ипотека, автокредит, крупный потребительский кредит. Чем меньше размер и срок кредитования, тем меньше документов потребует банк. Дело в том, что выдача больших сумм — в той или иной степени риск для кредитора. Практически любой банк стремится минимизировать этот риск: для этого нужны проценты и подтверждение дохода, а также обязательная страховка заемщика. Если же Вы берете кредит небольшого размера или обращаетесь к услугам экспресс-кредитования, никаких сведений о доходах от Вас, вероятнее всего, не потребуют.

Что делать, если работа неофициальная

Справка 2-НДФЛ показывает только официальный доход, который облагается налогом в 13 %. К сожалению, есть работодатели, которые предпочитают нанимать работников и выплачивать им зарплату полуофициально или вовсе неофициально — без уплаты налогов. Такой работник менее защищен, чем тот, который имеет официальное трудоустройство: ему сложнее получить налоговый вычет или кредит, труднее отстоять свои права перед работодателем. А еще он не в состоянии получить справку 2-НДФЛ с актуальными сведениями, ввиду отсутствия официального дохода. Если такому человеку понадобится обратиться в банк за кредитом, у него есть два варианта.

Заключение

Если у Вас возникли вопросы, то мы готовы предложить анонимную консультацию. Воспользуйтесь услугой анонимный звонок и просто начните диалог с оператором. Доверительные отношения между оператором ЭОС и клиентом — залог успешного разрешения финансовых проблем.

Как работает анонимный звонок?

Позвоните на номер анонимной линии ЭОС

8 800 775 02 04

с 8:00 до 20:00 мск

Читайте также:

- Субсидии на выполнение государственного задания облагаются налогом на прибыль

- Корректировка негативных последствий рыночных отношений разработка и проведение налоговой

- При аудите удержаний в виде ндфл аудитор проверяет обоснованность предоставления вычетов

- Ответственность за неуплату налогов в израиле

- Проверка объемов выполненных работ налоговый контроль