Как проверить ндфл в 1с 8 3 зуп

Обновлено: 07.07.2024

От корректности внесения регистрационных данных организации, включая все обособленные подразделения, зависит, как будет формироваться отчетность по НДФЛ в 1С: Зарплата и управление персоналом (1С: ЗУП). Чтобы не допустить ошибки, которая негативно отразится на дальнейшей корректности формирования бухгалтерской отчетности, следует максимально внимательно вносить информацию об организации.

Отражение НДФЛ в бухучете: примеры

Чтобы понять принципы отражения подоходного налога, рассмотрим ситуации из практики.

- Дт 84 – Кт 75 на сумму 50 тыс. руб. – начисление дивидендов;

- Дт 75 – Кт 68.01 на сумму 4,5 тыс. руб. (13% от 50 тыс.) – удержание подоходного налога;

- Дт 75 – Кт 51 – на сумму 55,5 тыс. (50 – 4,5) – перечисление Иванову дивидендов на банковскую карточку;

- Кт 68.01 – Дт 51 – уплата налога в государственную казну.

Рассчитаем размер НДФЛ с дохода по ставке 13%:

Бухгалтер сделает проводку по начислению зарплаты Дт 44 – Кт 70 на сумму 40 тыс. руб. Затем удержит НДФЛ (Дт 70 – Кт 68.01) в сумме 5200. Для отражения перечисления налога в бюджет будет использована запись Кт 51 – Дт 68.01.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

НДФЛ: проводки

Бухучет НДФЛ ведется на счете 68.01 в разрезе аналитик: налог, пени, штрафы за нарушение налогового законодательства по налогу на доходы физических лиц (НДФЛ).

Согласно НК РФ, расчет и удержание подоходного налога должен производить тот, кто выплачивает доход физическому лицу, так называемый источник выплаты.

С точки зрения налогового законодательства, источник выплаты доходов физлицам является налоговым агентом. Его обязанностью является перечисление в бюджет НДФЛ с суммы выплаченных вознаграждений не позднее дня, следующего за перечислением денежных средств работнику, за исключением двух случаев:

- оплаты больничного листка;

- выплаты отпускных.

Для указанных случаев сроком уплаты подоходного налога является последний день месяца, в котором были выплачены отпускные или пособие по листку нетрудоспособности.

Стандартные вычеты

Здесь доступно два варианта:

- Нарастающим итогом в течение года.

- Не превышая начисленного фактического дохода за отчетный месяц.

Учитывая действующее законодательство рекомендовано использовать именно первый вариант. В этом случае начисляемый налог может рассчитываться с минусом.

Ставки НДФЛ

Расчет НДФЛ производится по ставке 13 % за исключением следующих случаев:

- Доходы, облагаемые по ставке 35 %:

- выигрыш призов (в лотерее, в рекламной акции и т. п.);

- проценты по банковским вкладам;

- проценты по облигациям российских компаний;

- экономия на проценте по кредиту;

- кредитных потребительских и сельскохозяйственных кооперативов от предоставления займов.

- Доходы, облагаемые по ставке 30 %:

- нерезидентов РФ, за исключением дивидендов от российских организаций, заработка высококвалифицированных специалистов, а также вознаграждения, полученные нерезидентами от некоторых видов трудовой деятельности, установленных пунктом 3 статьи 224 НК РФ ;

- по ценным бумагам, за исключением перечисленных в п. 5 ст. 224 НК РФ.

- Доходы, облагаемые по ставке 15 %:

- дивиденды от российских компаний, полученные нерезидентами.

- Доходы, облагаемые по ставке 9 %:

- проценты по облигациям с ипотечным покрытием, выпущенным до 01.01.2007;

- учредителей доверительного управления ипотечным покрытием, по ипотечным сертификатам участия, выданным до 01.01.2007.

Когда начислен НДФЛ, проводка возникает по кредиту счета 68.01 в корреспонденции со счетами бухгалтерского учета, по которым начислены доходы.

НДФЛ: основные корреспонденции счетов

В зависимости от вида получаемых работником вознаграждений проводки по начислению налога на доходы физических лиц имеют следующие корреспонденции:

- Дт 70 Кт 68.01 — удержан НДФЛ:

- с зарплаты;

- с больничных;

- с отпускных;

- с премий;

- с командировочных сверх норматива;

- с материальной выгоды от экономии на процентах.

- Дт 73 Кт 68.01 — начислен подоходный:

- с материальной помощи свыше 4000 рублей,

- с подарков свыше 4000 рублей.

- Дт 75 Кт 68.01 — начислен НДФЛ с дивидендов учредителям.

- Дт 76 Кт 68.01 — подоходный налог с выплат по договору ГПХ лицам, не состоящим в штате.

Когда удержан НДФЛ, проводка дополнительная не возникает, потому что удержание подоходного налога происходит в момент выплаты дохода физлицу. Поскольку доход выплачивается за вычетом начисленного налога, то это и есть операция по удержанию подоходного налога налоговым агентом. До тех пор, пока доход за вычетом подоходного налога не выплачен, НДФЛ не считается удержанным.

Обособленное подразделение, выделенное на отдельный баланс

Данные об обособленном подразделении вносятся также, как и регистрационная информация об организации.

Начисление НДФЛ отражаем в проводках

На сегодняшний день базой для НДФЛ являются определенные виды дохода. Это основная и дополнительная заработная плата, суммы продаж или предоставления в лизинг, арендные платежи за движимое, недвижимое имущество и иные материальные ценности, являющиеся собственностью физ.лица, выполненные работы и предоставленные услуги, дивиденды от участия в капитале, доход от вкладов и депозитов и другие поступления. Основные моменты учета НДФЛ следует рассмотреть отдельно.

НДФЛ совершенно справедливо называют одним из наиболее специфических удержаний. Его особенности состоят в том, что базой для расчета налога является весь доход физического лица, а плательщиками в качестве налоговых агентов являются юридические лица.

Бухгалтер расчетного отдела заносит в журнал хозяйственных операций следующие проводки по начислению НДФЛ для уплаты в бюджет, в зависимости от специфики формирования сумм доходов:

Получите 267 видеоуроков по 1С бесплатно:

| № | Содержание | Дт | Кт | Первичный документ |

| 1 | НДФЛ по договорам ГПХ | 76 | 68 | Договор ГПХ |

| 2 | НДФЛ с процентов по краткосрочным займам у физ.лиц | 66 | 68 | Договор займа |

| 3 | НДФЛ с з/платы | 70 | 68 | Регистр налогового учета |

| 4 | НДФЛ при сдаче в аренду помещения у работника фирмы | 76 | 68 | Договор аренды |

| 5 | НДФЛ с материальной помощи сотруднику | 73 | 68 | Заявление сотрудника |

| 6 | НДФЛ с дивидендов | 75 | 68 | Протокол |

| 7 | НДФЛ с процентов по долгосрочным займам у физ.лиц | 67 | 68 | Договор займа |

Учетная политика организации

Для настройки удержания НДФЛ при выплате межрасчетных с нарастающим итогом начислений с авансом предлагается два варианта:

- удерживать налог;

- напоминание о вычете налога.

Первый вариант является рекомендованным.

Правильно отражаем удержание НДФЛ из заработной платы

Основной задачей бухгалтера расчетного отдела предприятия является правильное начисление заработанного дохода, отпускных, больничных, ночных, компенсационных выплат, различных надбавок, материальной помощи и точное удержание налога из этого дохода. Нормативными актами предусматривается, что в состав налогооблагаемых совокупных доходов включаются дивиденды, выигрыши, призы, подарки, компенсация командировочных расходов, превышающих установленный государством лимит суточных затрат.

Расчет НДФЛ производят в рамках п. 3 ст. 225 НК РФ, где определены все виды начислений, подлежащие налогообложению. Уточнение налоговых ставок проводится в Налоговом Кодексе, ст. 224.

Расчет производится по стандартной формуле, где суммарный налог составляет умножение налоговой базы на налоговую ставку:

где ЗП — сумма полученного дохода, руб.; СВ — стандартные вычеты, руб.

Предприятие в роли налогового агента рассчитывает сумму налога и не позднее дня, следующего за днем выплаты дохода, перечисляет его в бюджет. Расчет налога будет следующим:

Журнал хозяйственных операций будет содержать основные проводки:

Внесение данных о регистрации организации

Данные о постановке предприятия на учет в налоговый орган указываются сразу же, при внесении в систему 1С 8 основной информации. В дальнейшем, при необходимости, их можно менять.

Оформляем проводки по перечислению НДФЛ

В наши дни государство четко устанавливает граничные сроки и способы внесения в бюджет начисленных сумм. В обязательном порядке на бюджетный расчетный счет перечисляется вся сумма начисленного налога в день выплаты заработной платы или не позднее, чем на следующий день после выдачи физическому лицу заработной платы или иных доходов. Проводки выглядят так:

- Дт 68 Кт 51. Документальным основанием является платежное поручение и выписки банка.

- Дт 68 Кт 50. Расходный кассовый ордер, кассовая книга, квитанция банка.

При этом производство оплаты налога может быть комбинированным. Перечисление производится в безналичной форме с расчетного счета или в отдельных ситуациях деньги могут быть внесены на бюджетный счет наличными через кассу банка.

Образец поручения на уплату налога:

В 2021 году введена новая форма отчета 6 НДФЛ, где предоставлено обобщение данных по юридическому лицу. Компания по этой форме отчитывается в разрезе общей суммы денежных средств, выплаченных сотрудникам, суммарного налогового вычета, размеров ставки и НДФЛ, оплаченного с доходов работников фирмы.

По кредиту 68 счета отражается начисление налога для уплаты его в бюджет, по дебету его уплата.

В зависимости от вида полученного работником дохода кредит 68 счета корреспондирует с дебетом соответствующих счетов учета расчета с персоналом.

Расчет НДФЛ с заработной платы:

В отношении заработной платы применима ставка 13%. На каждого ребенка Петрову положен стандартный вычет в размере 1400. О налоговых вычетах и ставках читайте здесь.

Налог = (20000 – 1400 – 1400) * 13% / 100% = 2236

Проводки по учету НДФЛ с зарплаты:

Д44 К70 – начислена заработная плата за ноябрь (20000)

Д70 К68.НДФЛ – удержан НДФЛ с заработной платы (2236)

Д70 К50 – выплачена заработная плата (20000 – 2236 = 17764)

Д68.НДФЛ К51 – перечислен НДФЛ в бюджет (2236)

Расчет НДФЛ с дивидендов:

Учредитель Петров получил доход в виде дивидендов в размере 30000.

Доход в виде дивидендов облагается по ставке 9%, вычеты к данной ставке не применяются.

Проводки по учету НДФЛ с дивидендов:

Д84 К75 – начислены дивиденды (30000)

Д75 К68.НДФЛ – удержан налог с дивидендов (2700)

Д75 К50 – выплачены дивиденды (27300)

Д68.НДФЛ К51 – НДФЛ перечислен в бюджет (2700)

Расчет НДФЛ с доходов, полученных от краткосрочного кредита:

Налог = 5000 * 13% / 100% = 650.

Д50 К66 – получен краткосрочный кредит от Петрова (100000)

Д91 К66 – начислены проценты по кредиту (5000)

Д66 К68.НДФЛ – удержан налог с полученных Петровым процентов по кредиту (650)

Д68.НДФЛ К51 – перечисление налог в бюджет.

Не редкость, когда бухгалтер, выплачивая ту или иную сумму работнику, задается вопросом: а облагается ли эта выплата НДФЛ и страховыми взносами? А учитывается ли она для целей налогообложения?

Обособленное подразделение, не выделенное на отдельный баланс

Для регистрации обособленного подразделения, не выделенного на отдельный баланс, нужно выбрать пункт главного меню Настройки – далее Подразделения. Обязательно нужно установить отметку, что это подразделение, а не организация.

Дальнейшее внесение информации полностью соответствует алгоритму действий, при заполнении регистрационной формы для обособленного подразделения, выделенного на отдельный счет.

Отчет является вспомогательным инструментом для бухгалтера-расчетчика для сверки расчетов НДФЛ по сотрудникам. Выводит информацию по начислениям сотрудников (с разбивкой на 13%(30%) и 35% ставки НДФЛ), вычетам, выплатам и невыплаченным остаткам, налоговой базе, расчетному НДФЛ, исчисленному НДФЛ, удержанному НДФЛ, возврату НДФЛ, перечисленному НДФЛ, а также расхождениям между значениями НДФЛ.

Реализовано 4 варианта отчета сверки НДФЛ:

1) В разрезе сотрудников за выбранный период;

2) В разрезе месяцев налогового периода / сотрудников за выбранный период;

3) В разрезе сотрудников / месяцев налогового периода за выбранный период;

4) По начислениям/удержаниям НДФЛ с детализацией.

При двойном клике на любом значении в строке отчета доступна расшифровка по документам-регистраторам, периоду получения дохода, регистрации в ИФНС, коду дохода, категории дохода и т.д..

В быстрых настройках задается период отчета, отбор по организации, отбор по ИФНС, отбор по сотруднику.

Отчет включается в базу с помощью механизма БСП в дополнительные отчеты.

Начисления – сумма дохода по регистру СведенияОДоходахНДФЛ;

Вычеты – сумма вычетов по регистрам: СведенияОДоходахНДФЛ, ИмущественныеВычетыНДФЛ, ПредоставленныеСтандартныеИСоциальныеВычетыНДФЛ;

Выплаты – сумма выплат по регистру ВзаиморасчетыССотрудниками (движение расход);

Осталось выплатить – разница сумм движения прихода и расхода по регистру ВзаиморасчетыССотрудниками;

НДФЛ (расчетный) - расчетная сумма НДФЛ по начисленному доходу (регистр СведенияОДоходахНДФЛ) согласно статусу сотрудника (резидент/нерезидент) и категории дохода за минусом вычетов ;

НДФЛ (исчисленный) - сумма НДФЛ по регистру РасчетыНалогоплательщиковСБюджетомПоНДФЛ (движение приход);

НДФЛ (удержанный) - сумма НДФЛ по регистру РасчетыНалогоплательщиковСБюджетомПоНДФЛ (движение расход);

НДФЛ (удерж. агент) - сумма НДФЛ по регистру РасчетыНалоговыхАгентовСБюджетомПоНДФЛ (движение приход);

НДФЛ (перечис. агент) - сумма НДФЛ по регистру РасчетыНалоговыхАгентовСБюджетомПоНДФЛ (движение расход);

В 4-х полях "Разница" выводится расхождение между вышеуказанными полями.

Отчет тестировался на платформе 8.3.12.1469 в конфигурациях:

ЗУП 3.1 КОРП (3.1.7.61)

ЗиКГУ 3.1 КОРП (3.1.6.54)

Специальные предложения

Отчет работает на данных регистров:

РегистрНакопления.СведенияОДоходахНДФЛ;

РегистрНакопления.ИмущественныеВычетыНДФЛ;

РегистрНакопления.ПредоставленныеСтандартныеИСоциальныеВычетыНДФЛ;

РегистрНакопления.РасчетыНалогоплательщиковСБюджетомПоНДФЛ;

РегистрНакопления.РасчетыНалоговыхАгентовСБюджетомПоНДФЛ.

Если такие регистры есть в ваших конфигах, то скорее всего будет работать.

Если же, вдруг, не окажется какого-либо реквизита, то его можно будет убрать из запроса - код открыт.

Спасибо! Отчет полезный, работает (ЗУП 3.1.6.54), только вычеты все перепутались: стандартные вычеты на детей попадают в имущественные, имущественные в подарки, а вычеты при выплате матпомощи в стандартные.

Некорректно работает.

Ситуация.

по сотруднику НДФЛ за июнь начислен , но не удержан.

Отчет формирую за июнь.

В отчет попадает сумма налога удержанная в июне, но за МАЙ. Похоже, что анализируется дата документа, а не период за который удерживался налог.

Скачавшие отчет ранее пишите мыло в личку - вышлю исправленный отчет.

(14) Документы фигурируют в детальных записях или расшифровках с наложенным уже отбором. Поэтому особо разворачивать нечего.

А если Вы имеете ввиду все движения документа (по всем сотрудникам), то их надо делать первичной группировкой. Пока не очень представляю, как это должно выглядеть и смысл. По любому документу можно посмотреть его движения и так.

<(21, 31)>: Поле не найдено "СведенияОДоходахНДФЛОбороты.КатегорияДохода"

СведенияОДоходахНДФЛОбороты. >КатегорияДохода КАК КатегорияДохода

(18) В ЗУП 3.1.3.136 нет некоторых реквизитов. Кто скачал отчет, обращайтесь в личку - вышлю адаптированный отчет.

(22) Сейчас сформировал в Зарплата и управление персоналом КОРП, редакция 3.1 (3.1.16.134) . Работает. Не вижу проблем для обычного ЗУП - на тех же регистрах все хранится.

(24) Да, в текущем отчете это не реализовано. Скорее всего буду дорабатывать, но не в ближайшее время.

Манибек осуществляйте через платформу.

Просмотры 29302

Загрузки 413

Рейтинг 37

Создание 27.06.18 16:02

Обновление 25.10.18 10:44

№ Публикации 855018

Кому Бухгалтер

Операционная система Windows

Страна Россия

Налоги НДФЛ

Доступ к файлу Абонемент ($m)

Код открыт Да

См. также

Трудовой договор, Дополнительное соглашение к трудовому договору, Лист ознакомления, Договор о материальной ответственности, Договор о коммерческой тайне, Согласие на обработку персональных данных для ЗУП 3.1 Промо

Комплект печатных форм для отдела кадров для документов Прием на работу и Кадровый перевод: Трудовой договор, Доп. соглашение к трудовому договору, Лист ознакомления с локальными нормативными актами, Договор о полной материальной ответственности, Договор о неразглашении коммерческой тайны, Согласие на обработку персональных данных.

2 стартмани

12.03.2019 47555 248 Asenka 76

Справка о заработной плате и других доходах

Справка о заработной плате и других доходах реализована как внешний отчет, с выходом печатной формы. Справку можно сформировать от 1 месяца до года (на ваш выбор).

3 стартмани

14.08.2019 4525 7 KargaсoK 3

Справка 2-НДФЛ для ЗУП 2.5 / ЗУП 3.1 (Приложение № 5 к Приказу ФНС России от 02.10.2018 № ММВ-7-11/566@)

Печатная форма Справки 2-НДФЛ для ЗУП 2.5 / ЗУП 3.1 Форма с 2019 года Приложение № 5 к Приказу ФНС России от 02.10.2018 № ММВ-7-11/566@

1 стартмани

10.01.2019 33669 148 prime9 20

Проект "Консилиум"

Главный проект десятилетия в сфере 1С.

1 стартмани

02.10.2018 19292 51 1c-intelligence 178

Настройки отчета "Анализ начислений и удержаний" для ЗУП/ЗГУ 3.1 Промо

Несколько полезных настроек отчета "Анализ начислений и удержаний" для зарплаты редакции 3.1. В состав входят настройки: Свод в разрезе налогообложения, Сводные данные для статистики, Реестр пособий, Расчетная ведомость по зарплате, Свод в разрезе финансирования, Отклонения от режима работы, Свод по зарплате в разрезе ИФНС, Начисления с детализацией отсутствий, Лицевые счета сотрудников, Распределение отпусков, Сводка затрат

2 стартмани

03.05.2018 55268 320 the1 45

Проверка и корректировка данных по выплате зарплаты

Обработка показывает остатки и движения взаиморасчетов с сотрудниками. Также обработка может откорректировать сумму остатков. Конфигурации: "Зарплата и управление персоналом" , релиз не ниже 3.1.2.105 и "Зарплата и кадры государственного учреждения" , релиз не ниже 3.1.2.105.

2 стартмани

08.06.2018 39615 231 APTEM_SLV 19

Трудовой договор, Дополнительное соглашение, Материальная ответственность, Коллективная материальная ответственность, Кадровый перевод, Индексация, Т-53 для ЗУП 3 внешние (7 печатных форм). Создание ведомостей по каждому сотруднику одной кнопкой

1. Комплект из 6 печатных форм для документов: Прием на работу, Индексация, Кадровый перевод, Кадровый перевод списком для ЗУП 3.1.11 и более ранних Трудовой договор, дополнительное соглашение, договор личной материальной ответственности, договор коллективной материальной ответственности, индексация, Ведомость Т-53 без лишних строк. Не требуется изменения конфигурации. Подключается через стандартное подключение внешних обработок. 2. Обработка для создания ведемостей из начисления зарплаты. 3. Расширение конфигурации для ЗУП 3.1.11 и КА 2.4.6 для редактирования стажа как в ЗУП 2.5 (Из трудовой деятельности сотрудника. Если ввели строки трудовой деятельности, то стаж считается до даты приема сотрудника).

1 стартмани

26.01.2018 64746 519 p.ugrumov 98

Проверка данных после неполного ("нового") переноса из ЗУП 2.5 в ЗУП 3.1

Описаны данные, которые необходимо проверить после неполного ("нового") переноса из ЗУП 2.5 в ЗУП 3.1. Описано, на что необходимо обратить внимание, где найти перенесенные данные, что НЕ переносится, где найти настройки.

1 стартмани

17.01.2018 38393 154 utrumar 3

Анализ НДФЛ и сверка данных учета при подготовке 2-НДФЛ (ЗИК 1.0, ЗУП 2.5, ЗГУ 3.1, ЗУП 3.1) Промо

Два в одном. Наглядная информация об исчисленном налоге, и налоге, учтенном в справках, о суммах начислений по своду и о доходах, включенных в справки. Все это в разрезе физических лиц, так что станет очевидно, какой сотрудник не включен в справки, у кого недоучтен доход, кому неверно предоставлен вычет, а у кого неверно исчислен, удержан или перечислен налог.

1 стартмани

28.01.2016 45741 177 the1 11

Справка о заработной плате и других доходах (измененная форма №46)

Форма разработана для автоматизированного формирования справки по форме № 46. Внешний отчет с возможностью пользовательских настроек.

3 стартмани

24.11.2017 54767 56 agospodarin 15

Налоги и взносы (кратко) по подразделениям и сотрудникам. ЗУП 3

Отчет "Налоги и взносы (кратко)" в разрезе подразделений и сотрудников.

3 стартмани

13.11.2017 47415 183 tritonof 12

Контроль учёта спецодежды

Отчет предназначен для выявления ошибок возникших в бухгалтерском учёте специальной одежды в эксплуатации.

8 стартмани

08.09.2017 43058 45 sansys 15

T-11а. Премии работников организации (отображение в %) для ЗУП 3.1 Промо

Внешняя печатная форма приказа о поощрении сотрудников (Т-11а отображение в %) для ЗУП 3.1 подключаемая к документу "Премия". Добавляется через Сервис - Дополнительные отчеты и обработки.

1 стартмани

06.02.2017 25102 48 chervic 0

Реестр регламентированных отчетов 6-НДФЛ по всем организациям и обособленным подразделениям. Контроль удержанного НДФЛ. ЗУП 3.1

Отчет для проверки правильности данных во всех регламентированных отчетах 6-НДФЛ - по всем организациям и обособленным подразделениям. Анализируются: 1. Данные возвращенного налога в 6-НДФЛ должны быть равны возвращенному налогу из Регистра накопления "РасчетыНалогоплательщиковСБюджетомПоНДФЛ" с типом ВозвращеноНалоговымАгентом, за период отчета. (голубой цвет). 2. Удержанный налог из Регистра накопления "РасчетыНалогоплательщиковСБюджетомПоНДФЛ" с учетом возвратов и НДФЛ к уплате из Регистра накопления "РасчетыНалоговыхАгентовСБюджетомПоНДФЛ" - сомневаюсь - что это верно - может кто-нибудь прокомментирует? (зеленый цвет). 3. Удержанный налог в Разделе 1 (070) должен быть равен Удержанному налогу из Регистра накопления "РасчетыНалогоплательщиковСБюджетомПоНДФЛ" с типом Удержано (без учета возвращенного налога ). (золотой цвет). 4. Анализируется удержанный НДФЛ в отчете 6-НДФЛ Раздел 2 (140) и данные по удержанному налогу Регистра накопления "РасчетыНалогоплательщиковСБюджетомПоНДФЛ" с типом Удержано (без учета возвращенного налога ) по крайнему сроку уплаты. (бледно желтый цвет). 5. Контрольное соотношение 2.1: (070) - (090) д.б. - значит "недоплата" (ярко-розовый цвет), если > значит "переплата" (бледно-розовый цвет)).

В программе ЗУП цепочка НДФЛ состоит из звеньев:

Документы начисления (Начисление зарплаты, Отпуск, Больничный) - Ведомость на выплаты - Выплата работнику - Уплата НДФЛ (Списание с расчетного счета, выдача наличных).

Движения исчисления НДФЛ в регистрах создаются документами-основаниями (Премия, Начисление зарплаты, Отпуск, Больничный и.т.д.), движения по удержанию НДФЛ выполняются документами Ведомости, Операция учета НДФЛ, Начисление дивидендов.

Также не следует забывать, что если данные переносились из другой программы, например из ЗУП 2.5 в ЗУП 3, информация о движениях исчисленного и удержанного налога будет содержаться в специальных документах переноса (Администрирование – Переносы данных). Как правило, документы переносов, которые содержат движения регистров по этому налогу, так и называются – НДФЛ. Любые документы начислений и выплат, введенные параллельно с периодами перенесенных данных, создадут дублирующие движения по НДФЛ.

Чем отследить неверные движения

В программе уже настроено несколько его вариантов, но мы немного доработаем их, убрав лишнюю информацию и добавив то, что нужно нам для удобства поиска.

Вы получите навык работы с любыми другими отчетами в 1С, так как принципы их построения и редактирования во всех конфигурациях примерно одинаковы.

Но если времени разбираться в этом нет, мы прилагаем по данной ссылке уже сохраненный вариант настроенного отчета и здесь же в инструкции покажем, как его открыть в своей конфигурации, чтобы обойтись без настройки. Для этого перейдите к описанию как загрузить уже готовый вариант отчета.

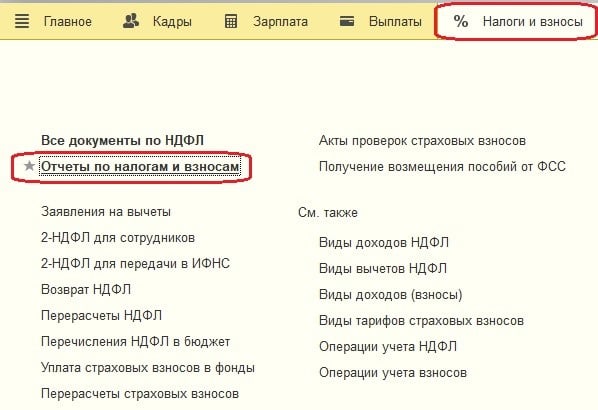

Для создания такого расширенного отчета вам необходимо зайти: Налоги и взносы – Отчеты по налогам и взносам – Анализ НДФЛ по месяцам.

- Нажимаем кнопку Настройки.

- Нажимаем кнопку Расширенный.

- Заходим на вкладку Структура.

Нажимая и удерживая левую кнопку мыши на элементе ИФНС, перетаскиваем его на поле Строки. Обратите внимание, что с элементом перетаскиваются и все подчиненные ему.

Как созданный отчет отображает движения НДФЛ

Теперь мы получили отчет, который достаточно подробно выводит информацию как по сотрудникам, так и по конкретным документам, делающим те или иные движения по НДФЛ.

Он отразит вам по какой ИФНС, в каком месяце, какими документами и по какому коду доходу у того или иного сотрудника прошли движения.

Как сохранить свой вариант отчета в файл и загрузить уже сохраненный вариант из файла

Для тех, кому некогда разбираться, как настраивать отчет с нуля, мы предлагаем воспользоваться этой возможностью – загрузить уже созданные нами расширенные варианты отчетов с помощью действий, показанных на рисунке ниже.

Для того, чтобы сохранить свой вариант отчета вам необходимо нем нажать Еще – Варианты отчета – Сохранить в файл. Обратите внимание, что любой отчет всегда сохраняется с неизменным названием ReportOptions, поэтому сразу при выборе папки щелкните дважды мышью на эту строчку, что приведет к ее выделению, и внесите свое название отчета.

Пожалуй, один из самых значимых и трудных вопросов при расчете заработной платы – это исчисление и удержание НДФЛ.

И от того, насколько корректно будут отражены операции по его учету зависит:

— в первую очередь – расчеты с сотрудниками,

— во вторую очередь – формирование отчетности.

Или наоборот, кому как нравится.

Предлагаю познакомиться, или для кого-то вспомнить, со стандартными возможностями программы 1С: Зарплата и управление персоналом ред. 3.1 (1С: Зарплата и кадры государственного учреждения ред.3.1), которые помогут нам в решении этой сложной задачи.

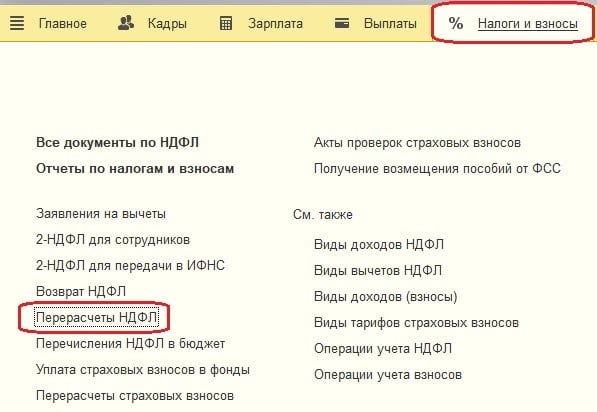

Что необходимо сделать бухгалтеру, чтобы проверить правильность исчисления НДФЛ?

После того, как завершено начисление заработной платы за месяц следует себя проверить: а все ли документы учтены для НДФЛ?

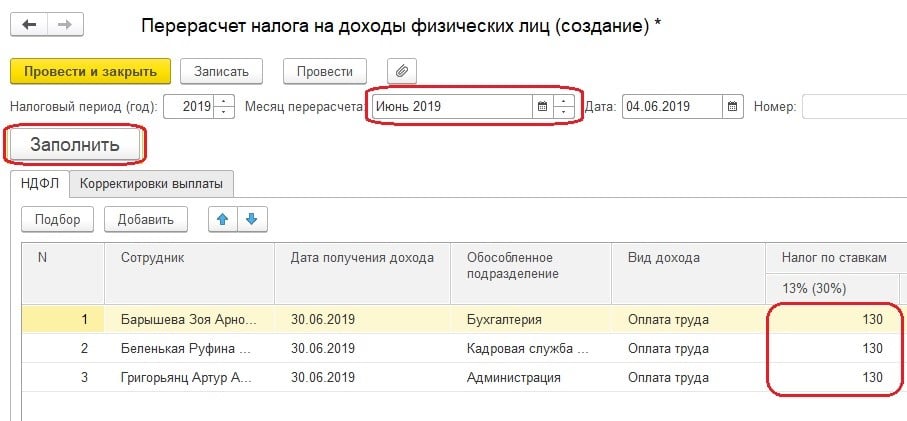

Для этого воспользуемся документом Перерасчет НДФЛ. Если все расчеты в базе проведены корректно, то документ НЕ будет заполнен.

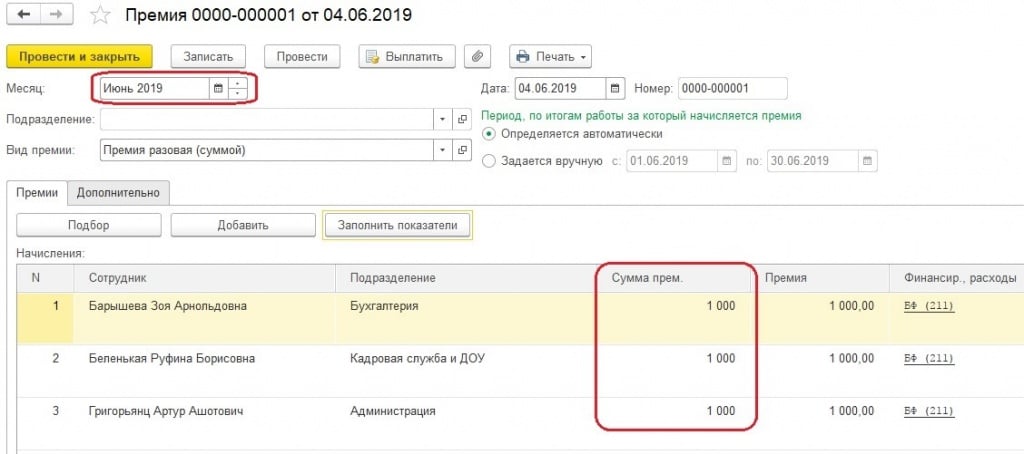

Для демонстрации поведения данного документа введем документ Премия уже после проведения документа Начисление заработной платы.

Далее заполним вышеупомянутый документ.

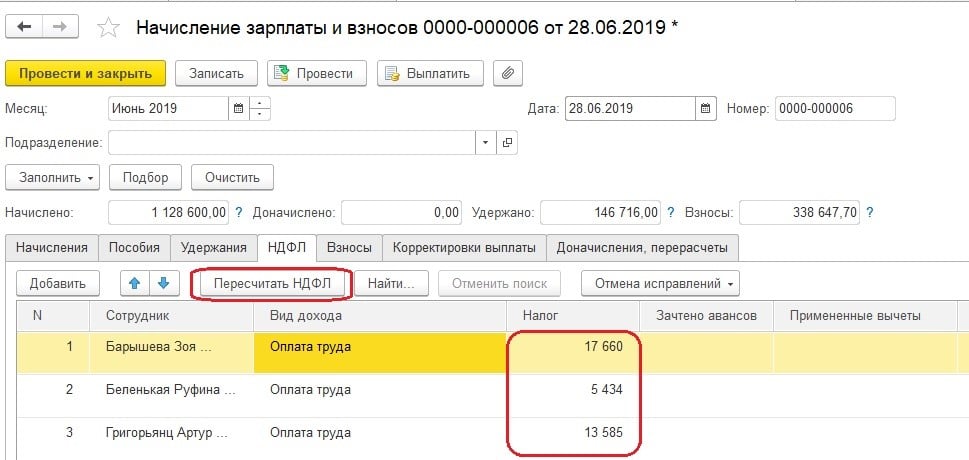

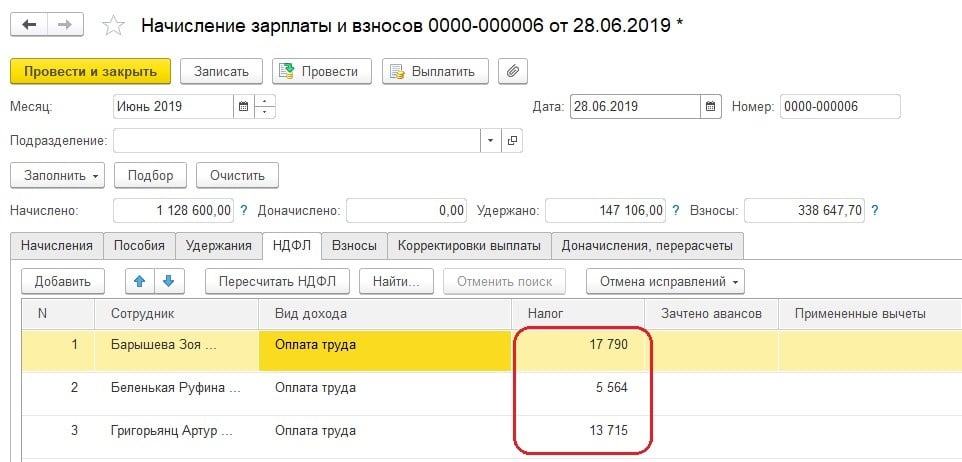

В данной ситуации мы наблюдаем, что программа обнаружила, что следует доначислить налог. Поэтому нам необходимо пересчитать налог на доходы физических лиц в документе начисления заработной платы.

В программе довольно большой перечень отчетов, которые помогаю пользователю для анализа проведенных расчетов.

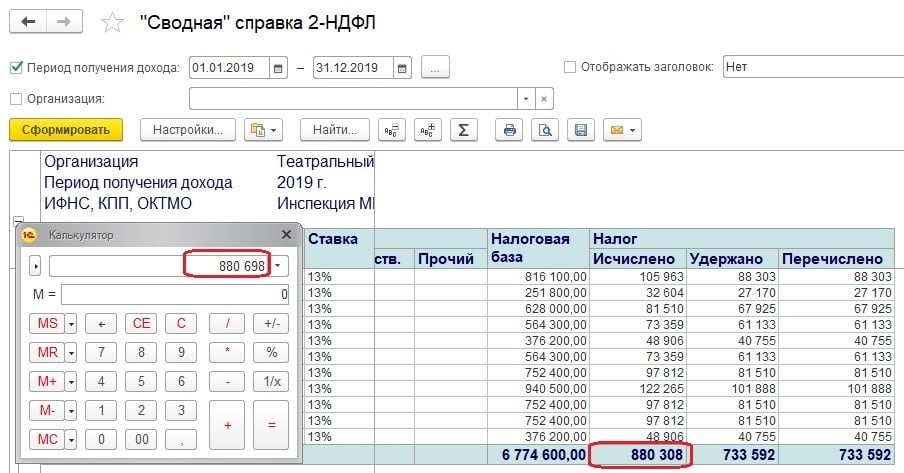

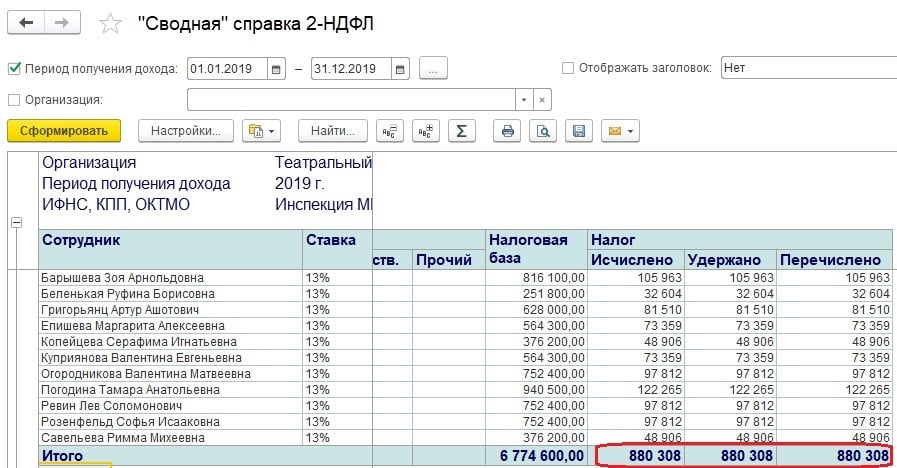

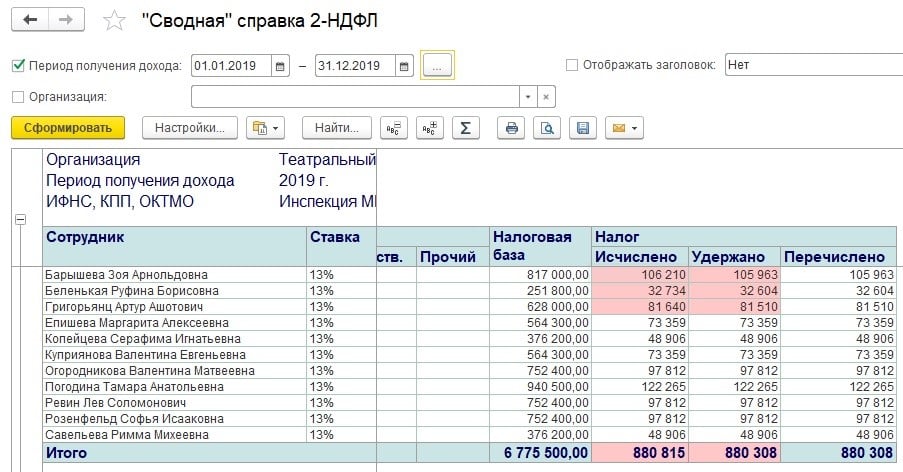

Первый отчет, который заслуживает нашего внимания – Сводная справка 2-НДФЛ.

С её помощью можно проверить исчисление налоговой базы и самого налога арифметически, путем нахождения разницы между суммой дохода и вычетов, предоставленных сотрудникам и умножения налоговой базы на ставку соответственно.

Если присутствует разница, между исчисленным налогом в базе, и суммой налога, полученной расчетным путем – следует найти сотрудников, по которым допущены ошибки.

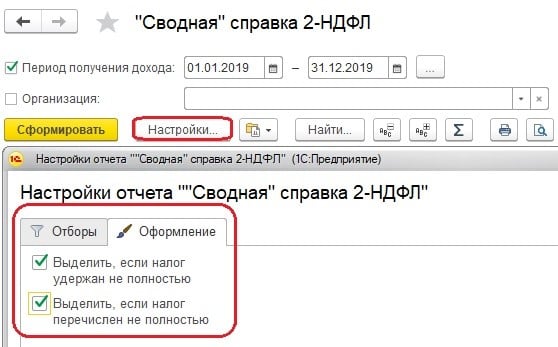

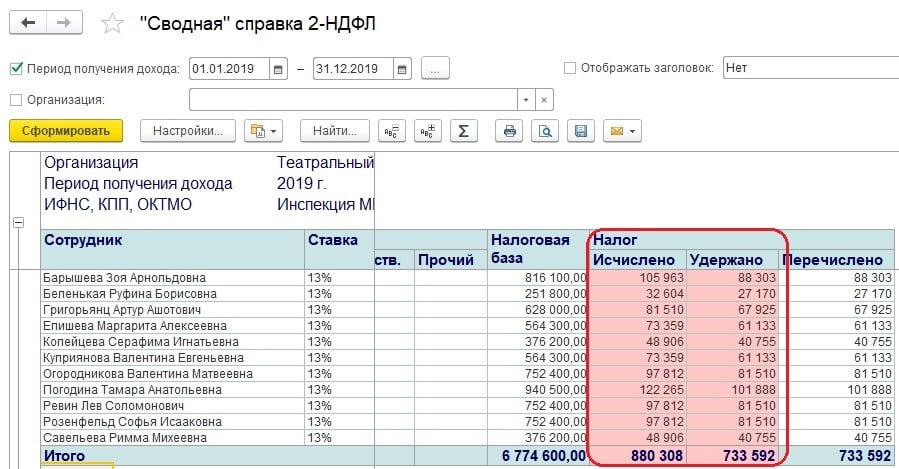

Итак, посмотрим, как выглядит данная форма при подключенных флажках.

В моем примере эти суммы отличаются по той простой причине, что еще не проведена выплата за последний месяц.

После проведения выплаты, данный отчет будет выглядеть вот так.

И еще один вариант данного отчета.

Напомню, почему важно добиваться того, чтобы суммы исчисленного, удержанного и перечисленного налога должны быть равны – именно на этих данных строится формирование отчетов 2-НДФЛ, 6-НДФЛ и взаиморасчеты с сотрудниками.

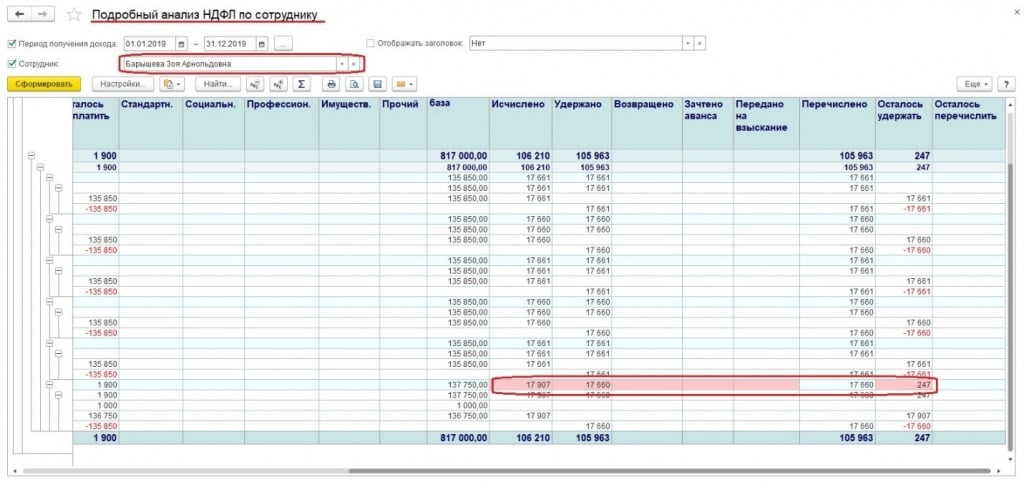

Для получения более детальной информации по возможным ошибкам воспользуемся другим отчетом. В нем также можно подключить возможность цветового выделения несоответствий между интересующими нас показателями, как было показано выше.

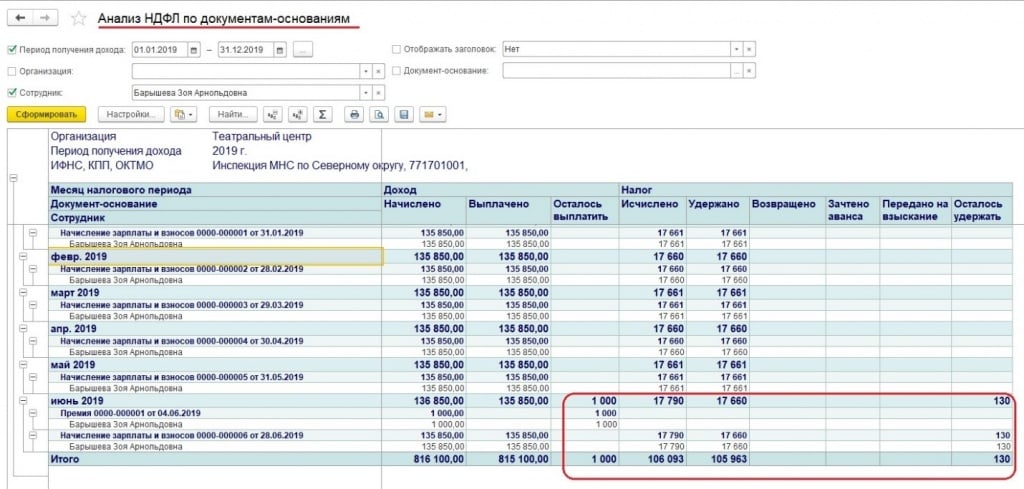

Следующий отчет покажет движения по документам-основаниям. При его формировании мы получим детальную информацию по каким документам еще не проведена выплата дохода сотруднику.

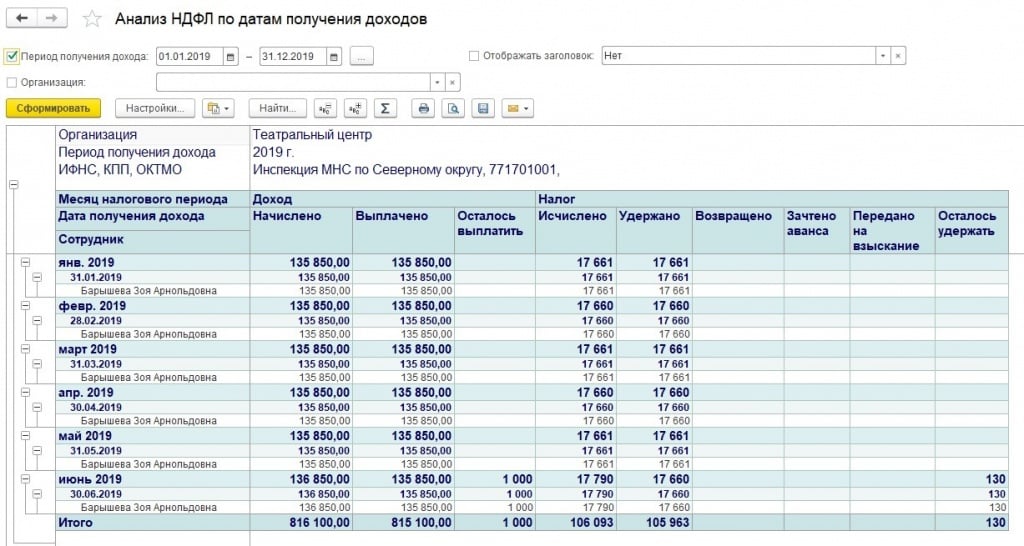

Для анализа получения дохода по датам можно воспользоваться одноименным отчетом. Он особенно ценен при заполнении отчета 6-НДФЛ.

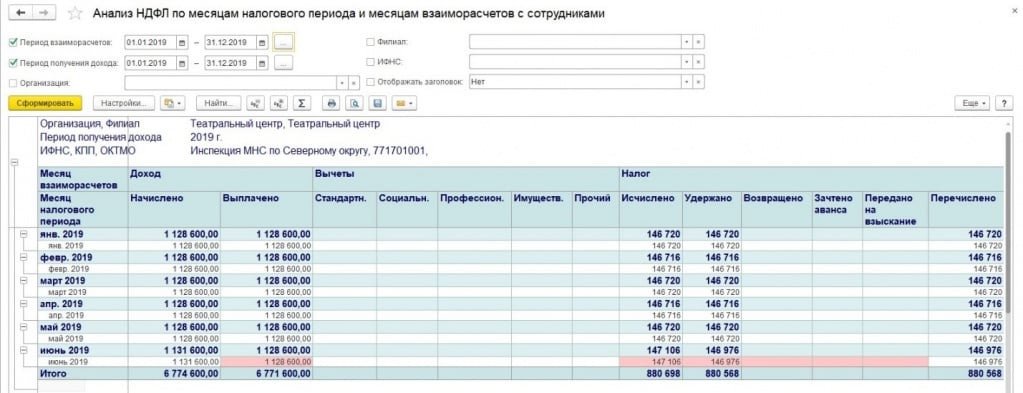

Еще один полезный отчет, который поможет при анализе взаиморасчетов с сотрудниками.

Ну и напоследок скажу о том, что этими отчетами следует пользоваться ДО выплаты сотрудникам заработной платы.

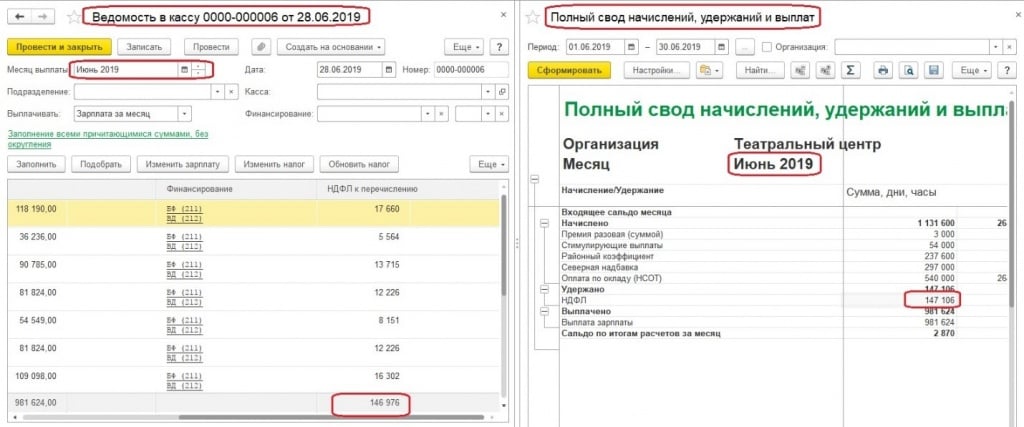

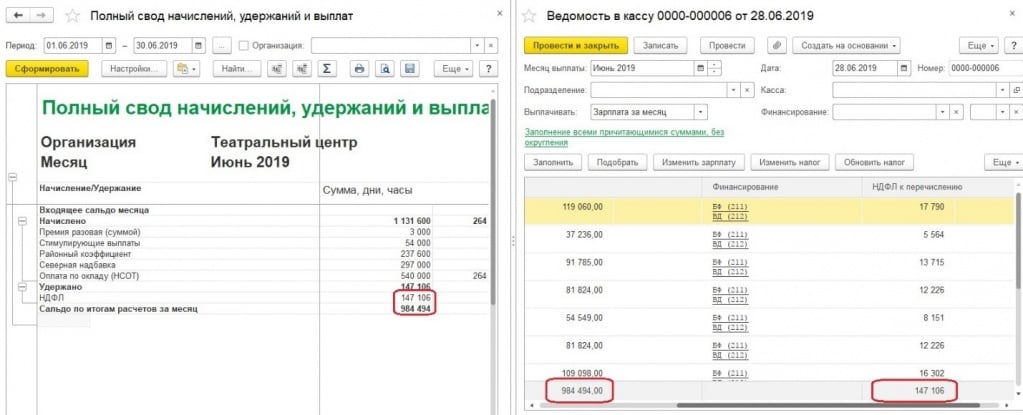

Также следует обратить внимание на такой момент – при формировании ведомости на выплату заработной платы – сравните суммы исчисленного НДФЛ по полному своду и сумму НДФЛ к перечислению из ведомости. Если в течение месяца не было каких-либо межрасчетных выплат, то эти суммы должны быть равны между собой.

Обращаю ваше внимание, что в статье рассмотрен вариант без деления выплат по статьям финансирования. На практике нужно учитывать еще и этот нюанс.

НДФЛ в 1С ЗУП 8.3: расчет, перерасчет, перечисление в бюджет, излишне удержанный налог

Сегодня я рассмотрю пошаговую инструкцию по учету налога на доходы физических лиц (сокращенно НДФЛ) в 1С ЗУП 8.3 (редакция 3.0).

Расчет НДФЛ

В 2017 году ставка НДФЛ составляет по-прежнему 13% от общей суммы начислений за минусом вычетов.

Вычеты могут быть разные. Одним из самых стандартных и распространенных вычетов является вычет на несовершеннолетнего ребенка. На первого и второго ребенка в 2015 году сумма вычета составляет 1400 рублей, на третьего и ребенка-инвалида 3000 рублей.

Применяются так же вычеты на учащихся совершеннолетних детей и прочие вычеты, которые в данной статье мы рассматривать не будем, она посвящена другой теме.

Как применяются вычеты? Очень просто. Они вычитаются из налогооблагаемой базы до того, как будет рассчитан и удержан НДФЛ.

Оклад сотрудника 40 000 рублей. С этой суммы он должен заплатить налог. Но если у него имеется несовершеннолетний ребенок, то мы обязаны применить вычет! И налог возьмется уже с суммы 40 000 – 1 400 = 38 600 рублей. Итого к выплате сотруднику начисляться (если у него нет других вычетов или обязательств) 38 600 – 13% = 33 582 рубля. НДФЛ оставит 5 018 рублей.

Итак, примерно мы выяснили, как рассчитывается НДФЛ. Посмотрим теперь, как отражаются операции учета НДФЛ в 1с 8.3, и проверим на примере сумму к удержанию.

Удержание НДФЛ в 1С ЗУП 8.3

Получите понятные самоучители по 1С бесплатно:

НДФЛ удерживается практически со всех доходов физических лиц. Это непосредственно зарплата, отпускные, материальная помощь и так далее.

Рассмотрим пошаговую инструкцию по удержанию НДФЛ на примере документа начисления зарплаты в программе 1С ЗУП 3.0.

Вот что у меня получилось:

Проверим расчет удержания. К сожалению, в демонстрационной базе ни у кого из сотрудников не заведены стандартные вычеты хотя бы на ребенка. Но оставим так как есть, нам же будет легче проверить расчет, и, кроме того, я уже описывал вычеты в предыдущих статьях. Поверьте, все они учитываются при расчете корректно.

Итак, что мы имеем? Оклад сотрудницы Симутиной Елены Францевны 55 000 рублей и ставку НДФЛ 13%. Вычетов нет. Произведем расчет 55 000 – 13% = 7 150 рублей. Программа посчитала верно.

При проведении документа произойдет удержание налога, то есть данные по НДФЛ попадут в регистр налогового учета 1С 8.3. Это удержание мы увидим в ведомости в кассу для выплаты зарплаты. В этой же ведомости укажем, перечислили мы налог или сделаем это позже.

Перечисление НДФЛ в бюджет

Вот как он выглядит:

После проведения документа его со всеми прочими операциями можно выгрузить в программу 1С Бухгалтерия, где будут созданы соответствующие проводки.

Идеальный НДФЛ в 1С ЗУП (ч.1): проверка исчисленного НДФЛ. Доп. настройка для быстрой проверки!

В этом материале я расскажу о проверке исчисленного НДФЛ в 1С ЗУП. Поясню зачем это делать, как правильно выбрать момент проверки и покажу два способа проверки исчисленного НДФЛ.

Смотрите, будет интересно!)

✅ ЧЕК-ЛИСТ по проверке расчета зарплаты в 1С ЗУП 3.1

ВИДЕО — ежемесячная самостоятельная проверка учета: Узнать подробнее ->>

✅ Начисление зарплаты в 1С ЗУП 3.1

Пошаговая инструкция для начинающих: Узнать подробнее ->>

СОДЕРЖАНИЕ ВИДЕО:

ССЫЛКИ ИЗ ВИДЕО:

В настоящей статье рассмотрим вопрос учета налога на доходы физических лиц, а также оформление операций перечисления данного налога в бюджет в конфигурации Зарплата и управление персоналом 3.1. Согласно законодательству текущий размер данного налога 13% от всей суммы начисления за минусом вычетов. Наиболее распространенные это вычеты на детей, имущественный вычет и другие. Вычеты применяются следующим образом – они вычитаются из налогооблагаемой базы сотрудника организации до того, как будет рассчитан и удержан НДФЛ. Налог на доходы физ. лиц удерживается почти со всех доходов, таких как заработная плата, отпускные, материальная помощь и другие.

Перейдем к оформлению операций в программе. Выберем раздел “Зарплата” и далее пункт “Начисление зарплаты и взносов”. Создаем документ, выбираем месяц, за который будет происходить начисление, и выберем организацию. Далее заполним данные на закладке “Начисления”. Для удобства это можно сделать по кнопке “Заполнить”, но также можно и осуществлять подбор сотрудников поочередно. После чего табличная часть будет заполнена и будет рассчитан НДФЛ по каждому сотруднику на закладке “НДФЛ”.

Если на каких-либо сотрудников имеются вычеты, то суммы налога будут определяться с учетом данных вычетов. После чего остается провести документ начисления, в результате чего произойдет удержание налога и данные попадут в регистр налогового учета.

Далее осуществляется регистрация ведомости на выдачу зарплаты. Это может быть ведомость в кассу или банк, если в организации используется, к примеру, зарплатный проект, либо ведомости на счета. Как правило удержание и перечисление НДФЛ происходит в тот же момент. Для этого предназначена соответствующая настройка в документе.

Перейдем в раздел “Выплаты” и выберем пункт “Ведомости в кассу”. Создадим новый документ и заполним. Чтобы увидеть вместе с зарплатой перечисляется НДФЛ или нет, необходимо нажать на ссылку “Выплата зарплаты и перечисление НДФЛ”.

При необходимости по кнопке “Печать” можно сформировать печатную форму "Реестр перечисленных сумм НДФЛ". В том случае, если НДФЛ перечисляется не в полном размере или дата перечисления не совпадает с датой выплаты зарплаты, необходимо снять галочку “Налог перечисляется вместе с зарплатой”.

После чего появится ссылка “Ввести данные о перечислении НДФЛ”. Нажимаем и попадаем в форму списка документов “Перечисление НДФЛ в бюджет”. Здесь необходимо отразить новый документ по перечислению НДФЛ в бюджет, в результате чего будет произведено его отражение в учетных регистрах. Кроме этого документ сформирует реестр сумм налога, которые были уплачены в разрезе работников организации. Это позволит оценить, корректно ли начислены и распределены суммы НДФЛ.

Заполненный документ будет выглядеть следующим образом:

Остается его провести и также при необходимости сформировать "Реестр перечисленных сумм НДФЛ".

Если настроен обмен с бухгалтерией, то данный документ можно перегрузить и после чего в ней будут созданы соответствующие проводки. Также существуют различные внешние обработки, которые позволяют производить перечисление НДФЛ с распределением сумм по работникам.

Если у Вас остались вопросы по работе с печатью ценников и этикеток в 1С 8.3 Управление Торговлей, мы с радостью ответим на них в рамках бесплатной консультации.

Бесплатные сервисы для пользователей 1С ИТС:

Поможем в рамках бесплатной консультации! Просто оставьте заявку и мы Вам перезвоним.

Читайте также: