Как получить справку 2 ндфл за 2021 год

Обновлено: 14.05.2024

Справка — это документ, в котором отражены сведения об источнике дохода физического лица, заработной плате, других доходах и удержанном налоге.

Эта форма нужна для предоставления сведений о доходах работников и удержанных с них сумм НДФЛ в ИФНС. Дополнительно работодатель должен выдать справку по запросу работника. Справка 2-НДФЛ составляется на каждое физлицо, которое получало зарплату, доходы или иные выплаты от организации или предпринимателя. Ее сдают организации, которые выплачивают доходы физическим лицам. Работодатель в данном случае является налоговым агентом — удерживает и перечисляет НДФЛ в налоговую.

Из этого правила есть исключения:

- Вы выплачивали физлицу только доходы, которые не облагаются НДФЛ. Например, вручили подарок стоимостью до 4 000 рублей и больше ничего не платили;

- Вы выплачивали доходы физлицам, не являясь при этом налоговым агентом. Например, покупали у граждан машину или гараж или оплачивали работы ИП, самозанятого, частнопрактикующего нотариуса и пр.

- Вы начислили доходы физлицу, но на момент подачи справки еще не выплатили их. В таком случае нужно будет подать уточненный 6-НДФЛ с приложением за период начисления дохода.

Нулевую справку к 6-НДФЛ подавать не нужно. Например, их не представляют организации, которые не вели деятельность и не выплачивали работникам вознаграждение или выплачивали только необлагаемые НДФЛ суммы. Это связано с тем, что справку сдают только налоговые агенты, а вышеперечисленные категории к ним не относятся.

Справки о доходах и другие документы — в веб-сервисе Контур.Бухгалтерия. Сервис сам составит стправку на основе данных о сотрудниках.

Сроки и порядок сдачи справки в налоговую

В 2022 году компании должны подавать справку о доходах и суммах налога физического лица в налоговую инспекцию в составе 6-НДФЛ, но не каждый квартал, а один раз в год. То есть справка должна быть заполнена по итогам 2021 года и сдана в налоговую до 1 марта 2022 года.

Отдельные правила касаются организаций с несколькими обособленными подразделениями:

- Юрлица, головная организация которых находится в одном муниципальном образовании, а обособленные подразделения — в другом, получают право выбора одной инспекции в муниципальном образовании, в которую они будут сдавать отчетность по всем обособкам.

- Юрлица, у которых головное и обособленные подразделения находятся в одном муниципалитете, могут отчитываться в налоговую по месту учета головного подразделения.

Чтобы использовать это право, нужно сообщить о своем выборе до 1-го января всем налоговым инспекциям, в которых подразделения организация состоят на учете. В течение года изменить решение нельзя. Новое уведомление предоставляется в налоговую только если изменяется количество обособок или происходят другие изменения, влияющие на порядок сдачи отчетности.

Когда нужно выдать справку 2-НДФЛ сотруднику

Часто банки и другие организации используют справку 2-НДФЛ, чтобы узнать о доходах и платежеспособности человека. Она бывает нужна, например:

- при увольнении, чтобы передать следующему работодателю информацию о предоставленных стандартных вычетах;

- для получения стандартного, имущественного или социального вычета в ИФНС по окончании года;

- для подтверждения доходов в банке при получении кредита;

- при обращении в посольства для оформления визы;

- в других случаях: для расчета пенсии, при усыновлении ребенка или участии в различных судебных разбирательствах (особенно, в части решения трудовых споров), при расчете суммы выплат по алиментам и иных выплат.

Налоговый агент обязан выдать справку, если физлицо обратилось с соответствующим заявлением. Запрашивать справку могут не только трудоустроенные работники, но и бывшие сотрудники и иные физлица, получившие выплаты от налогового агента. Форма такой справки по доходам за 2021 год утверждена Приложением № 4 к Приказу ФНС России от 15.10.2020 N ЕД-7-11/753@. А вот если сотрудник запросит сведения за 2020 год и более ранние периоды, справку нужно выдать по той форме, которая действовала тогда. Для 2019 и 2020 года она утверждена Приложением № 5 к приказу ФНС России от 02.10.2018 №ММВ-7-11/566@.

По сравнению с формой, которая подается в налоговую инспекцию и ранее выдавалась сотрудникам, справка для работников по доходам за 2021 год немного упрощена. Из нее исключены сведения о номере, признаке справки, уведомлениях на вычеты. Зато добавлен раздел со сведениями о налоговом агенте.

Если работник, в том числе бывший, обратился за справкой о доходах, оформить ее нужно в течение 3 рабочих дней, согласно статье 62 Трудового кодекса РФ. Справка должна быть подписана руководителем. Если работник увольняется, то выдать справку надо в последний день его работы. Для иных получателей дохода срок выдачи справки по заявлению составляет до 30 рабочих дней.

Как выглядит справка 2-НДФЛ

Справка 2-НДФЛ имеет машиноориентированную форму и предназначена для работодателей, которые отчитываются на бумаге. Новая форма должна ускорить процесс обработки данных, так как позволит автоматизировать сканирование, распознавание и оцифровку полученных справок.

Справка о доходах и суммах налога физического лица в 2022 году состоит из двух частей:

Если у сотрудника компании есть доходы, обложение которых осуществляется по иным ставкам, чем 13 %, они отображаются в отдельных разделах. Сумма налога с этих доходов также указывается отдельно.

Порядок заполнения 2-НДФЛ за 2021 год

Требования к заполнению. В Порядке заполнения недопустимо:

- вносить исправления с помощью корректора;

- печатать на двух сторонах и скреплять листы;

- использовать цветные чернила, кроме черного, фиолетового и синего цвета;

- проставлять в справке отрицательные числа.

Мы рекомендуем заполнять справку в следующей последовательности: Общая часть → Раздел 1 → Приложение по вычетам→ Раздел 3 → Раздел 2 → Раздел 4.

Раздел 1 — внесите личные данные налогоплательщика: ИНН, ФИО, статус, дату рождения, гражданство, серию и номер паспорта.

Приложение к справке — заполняйте отдельно для каждой ставки НДФЛ. Укажите соответствующий номер справки и ставку налога. В 2021 году стандартная ставка налога для резидентов равна 13%, а для нерезидентов — 30%. Построчно укажите доходы работника с кодами и вычеты, уменьшающие базу по налогу.

- каждый вычет заносите в отдельную строку;

- суммы по одному коду вычета можно объединять;

- для одинаковых сумм вычетов с разными кодами заполняйте отдельные ячейки;

- если строк не хватает — заполните несколько листов, оформив шапку документа и раздел вычетов.

Раздел 2 — заполняется отдельно для каждой ставки НДФЛ. Внесите доходы, налоговую базу, сумму исчисленного, удержанного и уплаченного НДФЛ.

Раздел 4 — заполняется, если налог не был удержан. Укажите сумму дохода, с которого не смогли удержать налог, и саму неудержанную сумму. По каждой ставке НДФЛ заполняется отдельный раздел.

Справки о доходах и другие документы — в веб-сервисе Контур.Бухгалтерия. Сервис сам составит стправку на основе данных о сотрудниках.

Новые контрольные соотношения по 2-НДФЛ в 2022 году

Так как 2-НДФЛ стала приложением к 6-НДФЛ, контрольные соотношения значительно поменялись. Во-первых, большинство из них стали внутридокументными, так как раньше в основном сравнивали показатели 2-НДФЛ и 6-НДФЛ. Новые соотношения даны в письме от 23.03.2021 № БС-4-11/3759@.

Изменения по 2-НДФЛ в 2022 году

Прогрессивная ставка НДФЛ. С 1 января 2021 года введена прогрессивная ставка налога. Если доход налогоплательщика за год не превысил 5 млн рублей, то он облагается по старой ставке 13 %, если превысил — то 650 000 рублей + 15 % с суммы превышения. В 2021 и 2022 году работодатели будут смотреть на каждую налоговую базу, например, отдельно на зарплату и на дивиденды. При соблюдении лимита по каждой из налоговых баз ставка 15% к ней применяться не будет.

Новый порядок расчета НДФЛ с процентов по вкладам. С 1 января проценты по вкладам облагаются НДФЛ 13 %, если они превышают необлагаемый минимум (1 000 000 рублей × ставка ЦБ на 1 января соответствующего года). Налоговая база — превышение суммы дохода над необлагаемой суммой.

Штрафы за нарушения при сдаче Справки о доходах и суммах налога

Несдача справок в составе 6-НДФЛ — основание для привлечения к ответственности по ст. 126 НК РФ за непредставления сведений, необходимых для налогового контроля. Штраф за каждую не сданную вовремя справку составит 200 рублей с организации или ИП. Дополнительный административный штраф в сумме от 300 до 500 рублей может быть наложен на руководителя организации, главбуха или иное должностное лицо (ст. 15.6 КоАП РФ).

Если в справках обнаружат ошибки (например, неверный ИНН, сумму дохода, код и пр.), то организацию или ИП привлекут к налоговой ответственности и выпишут штраф на 500 рублей за каждую неверную справку. Штрафа можно избежать, если подать уточненную справку раньше, чем налоговая найдет ошибку.

Формируйте 6-НДФЛ и распечатывайте справки о доходах в Контур.Бухгалтерии — удобном онлайн-сервисе для ведения бухучета и отправки отчетности через интернет. Легко ведите учет, начисляйте зарплату, сдавайте отчетность онлайн и пользуйтесь поддержкой наших экспертов. Первые 14 дней работы — бесплатно.

Ежегодно работодатели готовят отчетность по работникам. Среди обязательных отчетов — форма 2-НДФЛ, которая теперь включена в состав 6-НДФЛ и получила изменения от ФНС. Расскажем об изменениях в бланке, сроках сдачи отчета и порядке заполнения справки.

- Легко ведите учёт и заводите первичку

- Отправляйте отчётность через интернет

- Сервис расчитает налоги и напомнит о платеже

- Начисляйте зарплату, больничные, отпускные

В статье расскажем, как рассчитывать, учитывать и платить страховые взносы организациям на ОСНО.

Контрольные соотношения 6-НДФЛ — это равенство значений строк внутри формы и совпадение значений с другими формами отчетности (РСВ). Расскажем о показателях, которые нужно сравнить между собой перед сдачей 6-НДФЛ.

Работодатель может оказать материальную помощь сотруднику в связи материнством, выходом на пенсию, отпуском и в других случаях. Как отразить материальную помощь в 6-НДФЛ — рассмотрим ниже.

Важно знать, что справка о доходах с 2021 года не является самостоятельным документом. Она входит в состав расчета по налогу на доходы физлиц – 6-НДФЛ. Есть ли какие-то изменения в бланке справки о доходах в связи с данным новшеством? Как и в какие сроки ее необходимо заполнять? Есть ли разделение (разница) между справками о доходах для работников и налоговой? Рассмотрим все нюансы новой формы справки 2-НДФЛ с 2021 года.

Новое в отчетах по налогу на доходы граждан с 2021 года

Основное новшество для бухгалтеров с 2021 года – это измененная форма расчета по НДФЛ. 2020-й – последний год, за который представляли еще два отчета – 2-НДФЛ и 6-НДФЛ. Начиная с 01.01.2021 эти две формы вошли в единый расчет 6-НДФЛ.

Часть, относящаяся к прежнему расчету 6-НДФЛ, была изрядно откорректирована. Основная суть отчетности не поменялась, но форма отличается значительно.

Подробнее о порядке заполнения 6-НДФЛ за 1 квартал 2021 года читайте здесь.

Часть, относящаяся к прежней форме 2-НДФЛ, не подверглась вмешательствам и перешла в новый расчет 6-НДФЛ практически в неизмененном виде.

Теперь структура расчета 6-НДФЛ выглядит так:

РАСЧЕТ СУММ НАЛОГА НА ДОХОДЫ ФИЗИЧЕСКИХ ЛИЦ, ИСЧИСЛЕННЫХ И УДЕРЖАННЫХ НАЛОГОВЫМ АГЕНТОМ (6-НДФЛ)

Сроки сдачи обновленного расчета

Налоговые агенты по НДФЛ по-прежнему представляют 6-НДФЛ с установленные ранее сроки. То есть – ежеквартально.

Подробнее о сроках сдачи 6-НДФЛ в 2021 году мы писали здесь.

Но Приложение 1, которым теперь является справка о доходах, прилагают лишь к годовому расчету 6-НДФЛ. В квартальные расчеты оно не входит.

Получается, что в сроках сдачи справки о доходах в налоговую ничего не поменялось: 2-НДФЛ и раньше была годовым отчетом.

Как корректно внести данные в приложение к обновленному расчету

Итак, налоговые агенты по НДФЛ сдают справку о доходах граждан в составе годового 6-НДФЛ.

Бланк обновленной формы расчета 6-НДФЛ 2021 вы найдете здесь:

Новая справка о доходах с 2021 года состоит из двух частей:

- общие сведения о начисленном доходе и о том, какую сумму налога исчислил и удержал налоговый агент;

- помесячные доходы с указанием вычетов (в виде приложения к справке).

Как внести данные в справку о доходах

Разберем детально в таблице, как с 2021 года заполняют поля справки о доходах.

ЗАПОЛНЕНИЕ ПОЛЕЙ СПРАВКИ О ДОХОДАХ И СУММАХ НАЛОГА ФИЗЛИЦ В 2021 ГОДУ

1 – налоговый резидент РФ

2 – налоговый нерезидент РФ

3 – высококвалифицированный специалист, не являющийся налоговым резидентом РФ

4 – участник госпрограммы по содействию добровольному переселению в РФ, не является налоговым резидентом

5 – иностранный гражданин – беженец или получил временное убежище в РФ, не является налоговым резидентом

Общая сумма дохода – это сумма дохода по указанной ставке. Включает в себя сумму НДФЛ

Налоговая база – сумма облагаемого дохода, то есть с учетом вычетов

Сумма налога исчисленная – налоговая база × соответствующая ставка налога

Сумма налога удержанная – та сумма, которую налоговый агент удержал при выплате дохода

Сумма фиксированных авансовых платежей – в отношении иностранных работников на патенте. Принимают в уменьшение исчисленного налога

Сумма налога перечисленная – сумма, которую налоговый агент перечислил в бюджет

Здесь указывают код вычета (полный перечень кодов указан в Приложении № 2 к приказу ФНС от 10.09.2015 № ММВ-7-11/387) и сумму вычета.

Далее проставляют код уведомления:

1 – подтверждает право на имущественный вычет

2 – подтверждает право на социальный вычет

3 – подтверждает право на уменьшение налога на фиксированные авансы (для иностранцев на патенте)

Как внести сведения в приложение к справке о доходах

Внесем в таблицу пояснения, как указать необходимые сведения в каждом поле приложения к справке о доходах.

Приведем пример заполнения приложения к расчету 6-НДФЛ за 2021 год.

Вот образец заполнения справки о доходах 2021 по примеру:

Какую форму о справки о доходах теперь выдают работнику

С 2019 года произошло разделение справок о доходах, которые налоговый агент сдавал в налоговую в качестве отчетности, и которую выдавал физлицу по его запросу.

Тем же приказом ФНС, которым утверждена новая форма 6-НДФЛ 2021, введена и справка о доходах, выдаваемая физлицу.

Такая справка может понадобиться для представления в различные государственные органы или другие учреждения для оформления пособий, субсидий, кредита и прочее.

Бланк справки о доходах для выдачи работнику вы можете скачать по ссылке:

Справка о доходах, которую налоговый агент может выдать своему сотруднику, представляет собой компиляцию двух страниц приложения 1 к расчету 6-НДФЛ. Вот, какие сведения входят в справку для работника:

Печать на такой справке о доходах ставить не обязательно.

На основании нашего примера заполним справку о доходах для выдачи Смирновой.

Подводим итоги

Справка о доходах вошла в расчет 6-НДФЛ в виде приложения практически в неизмененном виде. Сдавать ее надо только в составе годового расчета.

Справку 2-НДФЛ можно получить не только у своего работодателя, но и скачать её в личном кабинете налогоплательщика. В каких случаях лучше получить справку у работодателя, а когда — в налоговой, читайте в статье.

Справка 2-НДФЛ — это документ, в котором отражены доходы физического лица и удержанный с них НДФЛ. Справку формируют ваши налоговые агенты (работодатель, брокер и т.д.) за каждый календарный год, в котором у вас был доход.

Где может понадобиться справка 2-НДФЛ? Прежде всего, в налоговой инспекции при представлении декларации 3-НДФЛ с целью получения налоговых льгот, в банке при получении кредита или ипотеки, в соцзащите при оформлении пособий, в суде и т.д.

Данную справку каждый налоговый агент формирует и направляет в налоговую инспекцию не позднее 1 апреля года, следующего за отчётным периодом. То есть справка с доходами за 2019 год должна быть отправлена организацией в налоговую службу не позднее 1 апреля 2020 года.

Инспекция загружает справки в личные кабинеты налогоплательщиков примерно в июне.

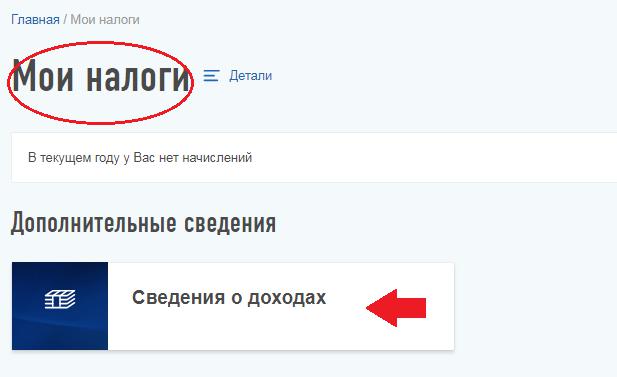

Как скачать справку в личном кабинете налогоплательщика?

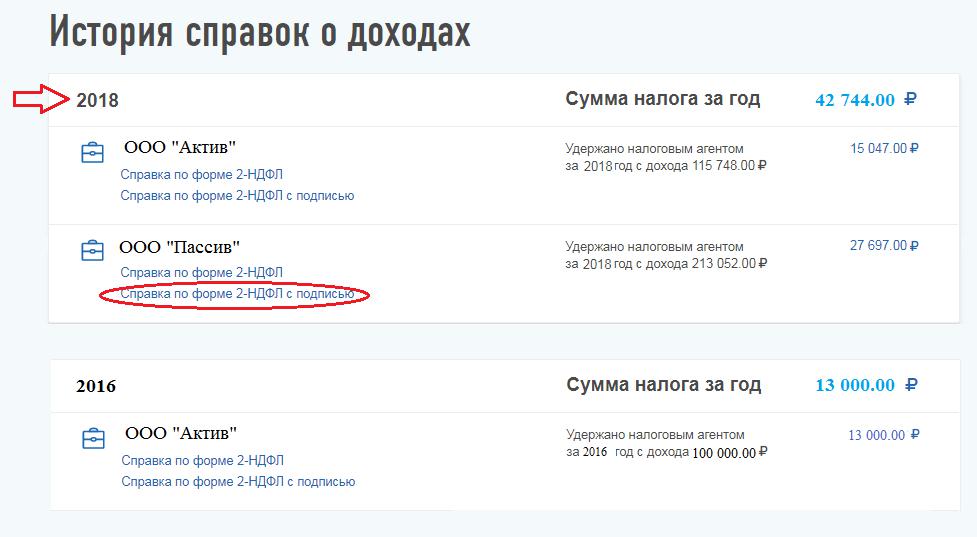

В появившемся окне будет представлена история справок 2-НДФЛ. Вам нужно выбрать год и налогового агента.

Выгружается zip-архив, содержащий файлы форматов XML, p7s и PDF.

Электронная подпись в справке 2-НДФЛ формата PDF встроена непосредственно в документ, а для справки в формате XML она представляет собой отдельный файл формата p7s.

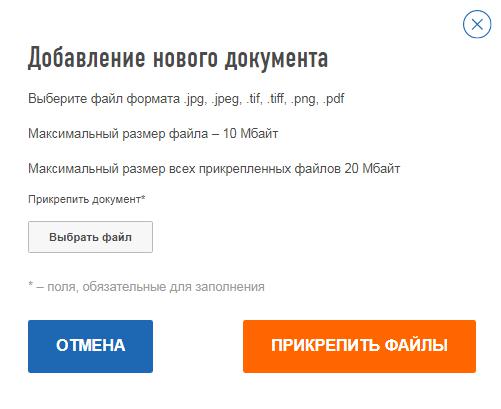

Выгруженную справку в формате PDF можно прикрепить к декларации 3-НДФЛ. Однако учтите, если вы отправляете декларацию также через личный кабинет, то прикрепить zip-архив, справку в форме XML или p7s вы не сможете. В данном случае — только в формате PDF. Однако, как показывает практика, прикреплённого PDF с отметками ФНС достаточно.

Если справка вам необходима, чтобы оформить кредит или ипотеку, то обычно требуется 2-НДФЛ за последние шесть месяцев (либо за фактически отработанное время, но не менее трёх месяцев). Но в ЛКН справку можно скачать минимум за предыдущий год.

Например, вы в августе 2019 года оформляете ипотеку. Банк просит предоставить справку 2-НДФЛ за последние шесть месяцев. В ЛКН данной справки не будет, так как она появится там не раньше июня 2020 года. А значит, в этом случае вам необходимо обратиться к своему работодателю, который может сформировать справку не только за полный календарный год, но и за фактически отработанные месяцы, даже если год ещё не закончен.

Более того, хоть срок действия справки 2-НДФЛ не установлен, так как это отчёт об уже фактически полученных доходах за свершившейся период, большинство банков ограничивает срок её действия до 30 дней. А в выгруженных справках из ЛКН проставлена дата, когда 2-НДФЛ была подана в инспекцию налоговым агентом. То есть в большинстве случаев справка 2-НДФЛ, выгруженная из ЛНК, для банков не подойдёт.

Как получить справку 2-НДФЛ у работодателя?

Чтобы получить справку у работодателя, необходимо оформить заявление, на основании которого вам в течение трёх дней подготовят справку 2-НДФЛ (ст. 62 ТК РФ). Но учтите, что это правило распространяется лишь на работодателей.

Как показывает практика, коммерческие организации приветствуют только справки 2-НДФЛ, выданные работодателем, а госструктуры принимают и 2-НДФЛ, выгруженные из ЛКН.

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Москва, ул. Летниковская, д. 2, стр. 4

О доходах физлиц по форме 2-НДФЛ работодатели отчитываются в ИФНС ежегодно. Также справка 2-НДФЛ заполняется при увольнении сотрудника или по запросу самого работника. В связи с поправками, внесенными в законодательство, отменяется сдача отчетности по форме 2-НДФЛ в 2021 году. Какие изменения в работе со справками вступают в силу со следующего года – расскажем в нашем материале.

Что меняется в отчетности 2-НДФЛ

Отмена 2-НДФЛ и изменения в 2021 году применявшихся ранее правил обусловлены вступлением в силу новой формулировки п.2 ст. 230 НК РФ, введенной ст. 2 закона от 29.09.2019 № 325-ФЗ. Ожидалось, что новшества будут действовать уже с 2020 года, однако ФНС не успела утвердить соответствующую отчетную форму. Сейчас проект приказа ФНС, в котором содержатся пересмотренные положения об отчетности по НДФЛ, проходит согласование перед окончательным утверждением.

2-НДФЛ за 2020 год

2-НДФЛ за 2021 год

Начиная с отчетности за 2021 г. будут действовать другие правила:

Новая справка не будет содержать сведений о налоговом агенте, поскольку они отражены на титульном листе формы 6-НДФЛ. В остальном изменений немного. Раздел 1 справки включает данные о физлице - получателе дохода. В разделе 2 отражают общие суммы дохода и налога за год. Раздел 3 о налоговых вычетах дополнят несколькими строками о реквизитах уведомлений из ИФНС. В отдельном разделе 4 будет указываться неудержанный с физического лица налог. Сведения о доходах и вычетах по месяцам, как и прежде, указываются на листе приложения к справке.

Справки по работникам планируется включать только в годовую отчетность. За 1 квартал, полугодие и 9 месяцев в форме 6-НДФЛ отражаются только общие начисления без заполнения справок по физлицам.

Корректировка данных будет возможна путем подачи уточненного Расчета 6-НДФЛ, при этом:

- исправления по общим начислениям в Расчете не требуют подачи приложения со справками;

- при уточнении сведений в справках необходимо будет заполнять и весь Расчет 6-НДФЛ.

Планируется, что впервые отчетность по обновленной форме 6-НДФЛ налоговые агенты представят за 1 квартал 2021 года.

Справка для выдачи физлицам

Однако 2-НДФЛ налоговые агенты заполняют не только для налоговиков. Справки у работодателей при необходимости запрашивают и сами сотрудники:

- для оформления кредитов в банках и других, в т.ч. в микрофинансовых, организациях;

- для подтверждения права на региональные или федеральные льготы, например, в органах соцзащиты;

- для получения налоговых вычетов и возврата налога (например, в связи с покупкой жилья, оплатой лечения или обучения и т.д.).

В 2019-2020 г. для выдачи работникам применяется иная, чем для ИФНС, форма справки – из приложения № 5 к приказу от 02.10.2018 № ММВ-7-11/566@.

Обязанность оформления справки налоговыми агентами закреплена в ст. 62 ТК РФ и в п. 3 ст. 230 НК РФ – работодатель по письменному запросу должен в течение 3 рабочих дней выдать обратившемуся работнику заполненный документ. Требование о выдаче справки в день увольнения содержит ст. 84.1 ТК РФ.

Что же будет в 2021 году? Как быть работодателям, ведь по нормам трудового и налогового законодательства справку необходимо вручить физлицу?

Справка 2-НДФЛ: изменения 2021 г. в документе для физлиц

В разработанной справке в целом нет отличий от прежнего документа, поэтому ее заполнение не должно вызвать затруднений. Сведения в новой форме указываются практически те же самые, что и ранее:

- за какой год заполнена, дата составления;

- данные о налоговом агенте (ОКТМО, телефон, ИНН, КПП, название);

- сведения о физическом лице, получившем доходы (ИНН, ФИО, дата рождения, данные основного документа, удостоверяющего личность);

- в отдельные таблицы заносится информация о суммах доходов, предоставленных вычетах и начисленном, удержанном налоге.

Приводится расшифровка фамилии, имени, отчества лица, подписывающего справку.

Планируется, что после утверждения приказа ФНС, применять новый бланк налоговые агенты начнут с 2021 года.

Если вы выдаёте зарплату работникам или дивиденды учредителям, вам нужно удерживать с этих выплат НДФЛ и перечислять его в налоговую. Существует два отчёта по НДФЛ: ежеквартальный 6-НДФЛ и ежегодный 2-НДФЛ. Отчёт 2-НДФЛ отменяют с 2021 года, но за 2020 год его нужно сдать в прежней форме. В этой статье мы расскажем о том, как заполнить 2-НДФЛ.

Если в течение года ни один человек не получал от вас доходы, 2-НДФЛ сдавать не нужно.

Что такое НДФЛ

НДФЛ — это налог на доходы физических лиц. Его платит каждый человек, который получает доход. Но чаще всего он платит не сам, а этим занимается организация, в которой он работает.

Наняв работника, вы становитесь его налоговым агентом. Теперь вы должны считать, удерживать и перечислять в налоговую НДФЛ с его зарплаты. Важно: вы платите НДФЛ не из своих денег, а удерживаете из зарплаты сотрудника. То есть вы посредник между ним и государством. Обычно, размер НДФЛ 13% от дохода. Но бывает и больше. Например, с выигрыша в лотерею нужно заплатить 35%.

Сроки сдачи отчётности 2-НДФЛ

2-НДФЛ нужно сдавать раз в год до 1 марта. Если срок выпадает на выходной или праздник, он переносится на следующий рабочий день.

Правила заполнения формы 2-НДФЛ

2-НДФЛ состоит из справок на каждого сотрудника. В справке отражается информация о доходах, вычетах, исчисленном, удержанном и перечисленном налоге.

- Исчисленный налог — 13% от разницы между доходами и налоговыми вычетами.

- Удержанный налог — сколько НДФЛ вы удержали из зарплаты сотрудника.

- Перечисленный налог — сколько НДФЛ вы перечислили в налоговую.

Чаще всего трудности возникают при заполнении суммы перечисленного налога. В течение всего года вы платите общую сумму НДФЛ по всем сотрудникам, а в 2-НДФЛ её нужно распределить отдельно по каждому. Если вы всегда перечисляли ровно столько, сколько должны, проблем не будет — исчисленный, удержанный и перечисленный налог будут равны. Но встречаются ситуации, когда эти суммы различаются. Причины бывают разные. Например, при пересчёте налога в случае увольнения сотрудника вы не можете удержать налог, а при несвоевременном перечислении налога в бюджет образуется недоплата.

Что делать, если вы недоплатили НДФЛ

Если вы можете удержать недоплаченный НДФЛ, сделайте это до подачи 2-НДФЛ. Так вы сначала погасите недоимку, а потом распределите перечисленный налог по сотрудникам. Тогда в 2-НДФЛ начисленный, удержанный и перечисленный налог будут равны.

Что делать с переплатой НДФЛ

Есть две причины переплаты:

- Вы удержали у сотрудника нужную сумму НДФЛ, но по ошибке перечислили больше. Такое может случиться из-за ошибки в платёжке. В этом случае переплату можно только вернуть или зачесть в счёт платежей по другому налогу. Зачесть в счёт предстоящих платежей по НДФЛ не получится. Всё потому, что НДФЛ — это налог, который удерживают из зарплаты сотрудника. Платить его из личных средств нельзя, а вот другие можно, например, УСН или НДС. В 2-НДФЛ такая переплата не отражается.

- Вы удержали у сотрудника больше НДФЛ, чем нужно. Такую переплату вы должны вернуть ему по заявлению в течение трёх месяцев.

Вы можете вернуть эту сумму из своих денег, а потом уменьшать на неё платежи по НДФЛ за всех сотрудников. И так, пока полностью не возместите налог, но в рамках трёх месяцев. Иногда суммы налога, который предстоит перечислить в ближайшие три месяца, не хватает для возмещения переплаты. Поэтому прикиньте будущие платежи заранее. И если поймёте, что их недостаточно, подайте в налоговую заявление о возврате излишне удержанного налога. Это нужно сделать в течение 10 дней со дня получения заявления от сотрудника.

Когда подают аннулирующие справки

Чаще всего, когда отправили отчёт не в ту налоговую. Если 2-НДФЛ нужно просто скорректировать, сразу подайте корректировку — аннулирующую справку перед этим не подавайте.

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Как выдать сотруднику справку 2-НДФЛ

Сотрудники получают 2-НДФЛ на руки, например, если увольняются. Для этого случая с 2019 года действует своя версия формы. Пользуйтесь ей.

Статья актуальна на 05.02.2021

Читайте также: