Часть прибыли причитающаяся к платежу в бюджет в виде налога на прибыль актив или пассив

Обновлено: 04.07.2024

Федеральный закон от 02.07.2021 № 305-ФЗ (далее – Закон № 305-ФЗ) внес изменения в гл. 25 НК РФ. Некоторые из них распространяют действие на прошедшие налоговые (отчетные) периоды. Рассмотрим отдельные нововведения подробнее.

Расширен перечень необлагаемых доходов

Плательщики налога на прибыль организаций больше не обязаны учитывать в составе доходов стоимость работ (услуг), имущественных прав, которые:

- получены безвозмездно от органов государственной власти и местного самоуправления, корпорации развития малого и среднего предпринимательства (далее – МСП) и ее дочерних обществ, организаций, включенных в единый реестр организаций инфраструктуры поддержки МСП (в соответствии с Федеральным законом от 24.07.2007 № 209-ФЗ, законодательством субъектов РФ, актами органов местного самоуправления);

- получены безвозмездно от организаций, осуществляющих функции по поддержке экспорта (на основании Федерального закона от 08.12.2003 № 164-ФЗ, законодательства субъектов РФ, актов органов местного самоуправления);

- получены от физических или юридических лиц, если оплата стоимости этих работ (услуг, имущественных прав) осуществлена перечисленными выше органами и организациями в рамках выполнения ими указанных полномочий по поддержке субъектов МСП и поддержке экспорта.

Это правило закреплено в новом пп. 61 п. 1 ст. 251 НК РФ (вступил в силу 02.07.2021) и распространяется на правоотношения, возникшие с 1 января 2019 г. (пп. "в" п. 32 ст. 2, п. 16 ст. 10 Закона № 305-ФЗ).

Таким образом, налогоплательщики, имевшие указанные доходы в 2019 и 2020 гг. и заплатившие с них налог, вправе либо подать уточненные налоговые декларации по налогу на прибыль за эти периоды, либо уменьшить текущую налоговую базу на сумму этих доходов (отразив их по строке 400 Приложения № 2 к Листу 02 налоговой декларации по налогу на прибыль за отчетные или налоговый периоды 2021 г.). Это следует из п. 1 ст. 54, п. 1 ст. 81 НК РФ.

Пониженные региональные налоговые ставки с прибыли от интеллектуальной собственности

Налогоплательщику придется вести раздельный учет доходов (расходов), полученных (понесенных) от продажи лицензий и доходов (расходов) в связи с иной деятельностью. В противном случае применить пониженную налоговую ставку от "лицензионной" деятельности не получится.

При этом региональным законом должны быть определены:

- виды результатов интеллектуальной деятельности, прибыль от предоставления прав использования которых может облагаться по пониженной налоговой ставке;

- размер этой налоговой ставки;

- дополнительные условия ее применения.

Временные льготы для организаций культуры и искусства

- освобождаются от обязанности по исчислению и уплате авансовых платежей и представлению налоговых деклараций по налогу на прибыль за отчетные периоды 2020 и 2021 гг.;

- уплачивают налог на прибыль за налоговые периоды 2020 и 2021 гг. не позднее 28 марта 2022 года.

Это распространяется на организации, осуществляющие:

- творческую деятельность, деятельность в области искусства и организации развлечений (код ОКВЭД 90);

- деятельность библиотек, архивов, музеев и прочих объектов культуры (код ОКВЭД 91).

Осуществляемая организацией деятельность определяется по коду основного вида экономической деятельности в соответствии с ОКВЭД, содержащимся в ЕГРЮЛ по состоянию на 31 декабря 2020 г.

Соответствующие изменения внесены в статьи 286, 287, 289 НК РФ, которые вступают в силу 02.08.2021 (п. 44, пп. "б" п. 46, п. 47 ст. 2, п. 2 ст. 10 Закона № 305-ФЗ).

Отметим, что сумма налога за 2020 г. и авансовые платежи за первый квартал и полугодие 2021 г. могут быть уже уплачены налогоплательщиком. Полагаем, в этом случае он вправе вернуть эти суммы из бюджета или зачесть их в счет предстоящих иных платежей в бюджет (например, по другим налогам) по правилам ст. 78 НК РФ.

Уточнили порядок начисления амортизации основных средств

Полагаем, уточнения связаны, прежде всего, со случаями амортизации стоимости модернизации (реконструкции и пр.) полностью самортизированных ОС. Поскольку остаточная стоимость таких ОС равна нулю, возникают следующие вопросы:

- нужно ли сумму модернизации прибавлять к первоначальной стоимости такого ОС либо нужно амортизировать только сумму модернизации?

- необходимо ли в этом случае увеличивать срок полезного использования и уменьшать норму амортизации?

С 01.01.2022 из п. 2 ст. 257 НК РФ будет следовать, что первоначальная стоимость ОС изменяется в случаях достройки, дооборудования, реконструкции, модернизации, технического перевооружения, частичной ликвидации соответствующих объектов независимо от размера остаточной стоимости основных средств. При этом если в результате реконструкции, модернизации или технического перевооружения объекта срок его полезного использования не увеличился, применяется первоначально установленная норма амортизации (раньше предписывалось учитывать оставшийся срок полезного использования) (абз. 3 п. 1 ст. 258 НК РФ). Кроме того, в п. 5 ст. 259.1 НК РФ теперь напрямую указано, что окончание срока полезного использования не является основанием для прекращения начисления амортизации. Как и прежде, такими основаниями являются только полное списание стоимости объекта амортизируемого имущества либо его выбытие из состава такого имущества по любым основаниям.

Таким образом, исходя из комментируемых изменений, стоимость реконструкции (модернизации и пр.) полностью самортизированного ОС нужно будет списывать через амортизацию либо по норме, которая была определена при введении этого ОС в эксплуатацию, либо по новой (меньшей) норме, рассчитанной исходя из увеличенного срока полезного использования. При этом сумма ежемесячных амортизационных отчислений определяется путем умножения нормы амортизации на первоначальную стоимость, увеличенную на сумму модернизации.

Новые полномочия субъектов РФ в отношении инвестиционного налогового вычета

Со 02.08.2021 регионы получат право устанавливать в своих законах:

- объекты основных средств в виде зданий, сооружений, передаточных устройств, относящихся к восьмой – десятой амортизационным группам, в отношении которых налогоплательщикам предоставляется (не предоставляется) право на инвестиционный налоговый вычет. Сегодня к таким объектам указанный вычет не применяется;

- минимальные сроки фактического использования объектов ОС (в отношении которых применялся инвествычет), до истечения которых их реализация или иное выбытие (за исключением ликвидации) влечет согласно п. 12 ст. 386.1 НК РФ восстановление и уплату в бюджет (с начислением пени) суммы налога, не уплаченной в связи с применением такого вычета.

См. пп. "б" - "г" п. 45 ст. 2, п. 2 ст. 10 Закона № 305-ФЗ.

Станет проще подтвердить выплаты постоянному представительству иностранной организации

Как известно, обязанностей налогового агента по налогу на прибыль при выплате дохода иностранной организации не возникает, если этот доход относится к ее постоянному представительству. Чтобы это подтвердить, у источника дохода должна быть копия свидетельства о постановке получателя дохода на налоговый учет в РФ, заверенная нотариально не ранее чем в предшествующем налоговом периоде (пп. 1 п. 2 ст. 310 НК РФ).

Со 02.08.2021 налоговому агенту достаточно иметь копию вышеуказанного документа. Заверять ее нотариально не нужно (п. 49 ст. 2, п. 2 ст. 10 Закона № 305-ФЗ). Полагаем, теперь заверить ее должен получатель дохода (иностранная организация в лице ее постоянного представительства).

Новая статья расходов на научные исследования и (или) опытно-конструкторские разработки

С 01.01.2022 в расходы на НИОКР можно будет включить затраты на приобретение:

- исключительных прав на изобретения, полезные модели, промышленные образцы, селекционные достижения, программы для ЭВМ и базы данных, топологии интегральных микросхем по договору об отчуждении исключительных прав. Это означает, что расходы на перечисленные НМА организация вправе учесть единовременно (не прибегая к амортизации);

- прав использования указанных результатов интеллектуальной деятельности по лицензионному договору.

При этом приобретенные права должны использоваться исключительно в научных исследованиях и (или) опытно-конструкторских разработках (п. 36 ст. 2, п. 4 ст. 10 Закона № 305-ФЗ).

Дополнили перечень расходов, не учитываемых при определении налоговой базы

Напомним, пени, штрафы (например, за административные правонарушения), иные санкции, перечисляемые в бюджет и государственные внебюджетные фонды, не учитываются для целей налогообложения прибыли (п. 2 ст. 270 НК РФ). С 01.01.2022 к ним добавятся платежи в бюджеты в целях возмещения ущерба (п. 39 ст. 2, п. 4 ст. 10 Закона № 305-ФЗ).

Продлили ограничение на перенос убытка

По действующим правилам налогооблагаемую прибыль за отчетные (налоговые) периоды 2017-2021 гг. можно уменьшить на ранее полученные убытки максимум на 50 процентов (п. 2.1 ст. 283 НК РФ). Это невыгодное для налогоплательщиков ограничение продлили на три года. Прибыль, полученную в 2022-2024 гг., также нельзя будет уменьшить на убытки прошлых лет более чем на 50 процентов (п. 40 ст. 2, п. 4 ст. 10 Закона № 305-ФЗ).

Продлили порядок учета в расходах процентов по кредитам на поддержку бизнеса, пострадавшего от коронавируса

Напомним, проценты по таким кредитам в 2020-2021 гг. учитываются в расходах по мере оплаты (подробнее см. здесь).

Такой порядок будет действовать и в 2022 г. (ст. 6 Закона № 305-ФЗ).

В приложении к письму от 29.12.2020 №07-04-09/115445. Минфин России рекомендовал аудиторам при проведении аудита годовой бухгалтерской (финансовой) отчетности (БФО) за 2020 год обратить внимание на формирование информации о налоге на прибыль в бухгалтерском учете.

Организации обязаны применять корректировки с отчетности за 2020 год. Но, возможно, какие-то организации воспользовались правом досрочного добровольного применения изменений.

Тем организациям, которые перешли на новый порядок учета налога на прибыль начиная с БФО за 2020 год, нужно учесть рекомендации финансового ведомства.

Изменение понятийного аппарата

Целью изменений было привести правила бухучета налоговых обязательств и связанных с ними объектов бухучета в соответствие с МСФО (IAS 12). В результате в правилах учета:

изменены определение временных разниц и перечень случаев, в которых они образуются;

уточнено определение текущего налога на прибыль (ТНП);

введен показатель, характеризующий изменение экономических выгод организации в связи с налогообложением прибыли;

изменен состав показателей, раскрываемых в отчете о финансовых результатах;

уточнено содержание пояснений к бухгалтерскому балансу и отчету о финансовых результатах.

Еще в ПБУ 18/02 появился порядок применения этого стандарта участниками консолидированной группы налогоплательщиков.

Изменения коснулись и понятийного аппарата:

постоянное налоговое обязательство заменено постоянным налоговым расходом (ПНР). Под ним понимается сумма налога, которая приводит к увеличению налоговых платежей по налогу на прибыль в отчетном периоде;

постоянный налоговый актив стал постоянным налоговым доходом (ПНД). Это сумма налога, которая уменьшает налоговые платежи по налогу на прибыль в отчетном периоде.

Момент признания ПНР (ПНД) в периоде, в котором возникает постоянная разница, и порядок их определения не изменились. ПНР (ПНД) определяют как произведение постоянной разницы, возникшей в отчетном периоде, на ставку налога на прибыль, установленную законодательством РФ о налогах и сборах и действующую на отчетную дату.

Помимо доходов и расходов, формирующих бухгалтерскую прибыль (убыток) в одном отчетном периоде, а налоговую базу по налогу на прибыль – в другом или в других отчетных периодах, теперь под временными разницами понимают также результаты операций, не включаемые в бухгалтерскую прибыль (убыток), но формирующие облагаемую базу по налогу на прибыль в другом или в других отчетных периодах.

В феврале 2020 года организация ввела в эксплуатацию основное средство. Его первоначальная стоимость в бухгалтерском учете – 659 520 руб. В бухучете и в налоговом учете установлен срок полезного использования 72 месяца. Согласно Классификации основных средств, включаемых в амортизационные группы (утв. постановлением Правительства РФ от 01.01.2002 № 1), объект отнесен к четвертой амортизационной группе. Организация применяет линейный способ начисления амортизации. В налоговом учете организация воспользовалась правом на амортизационную премию в размере 30 %.

В бухгалтерском учете начиная с марта 2020 года по основному средству ежемесячно начисляется амортизация 9160 руб. (659 520 руб. : 72 мес. х 1 мес.). До конца 2020 года сумма начисленной амортизации составит 91 600 руб. (9160 руб/мес. х 10 мес.), остаточная стоимость объекта на 31 декабря – 567 920 руб. (659 520 – 91 600).

В налоговом учете использование амортизационной премии в сумме 197 856 руб. (659 520 руб. х 30%) привело к тому, что объект был включен в четвертую амортизационную группу по первоначальной стоимости 461 664 руб. (659 520 – 197 856). Исходя из этого сумма ежемесячной амортизации – 6412 руб/мес. (461 664 руб. : 72 мес.), до конца года в расходах при определении облагаемой базы по налогу на прибыль в виде амортизационных отчислений будет учтено 64 120 руб. (6412 руб/мес. х 10 мес.), остаточная стоимость объекта – 397 544 руб. (461 664 – 64 120).

Временная разница между балансовой стоимостью основного средства и его стоимостью, принимаемой для целей налогообложения, на 31.12.2020 составила 170 376 руб. (567 920 – 397 544). Она признается налогооблагаемой, поскольку приводит к образованию отложенного налога на прибыль, который должен увеличить сумму налога, подлежащего уплате в бюджет в следующем за отчетным или в последующих отчетных периодах (абз. 2 п. 11 ПБУ 18/02).

Как видим, финансисты отошли от определения временной разницы по каждому факту хозяйственной жизни, при котором величины доходов или расходов, учитываемые в бухгалтерском и налоговом учете, не совпадают. Теперь интересен исключительно результат на конец отчетного периода. Это подтверждает пример, приведенный в приложении к ПБУ.

Путем сравнения балансовой стоимости актива (обязательств) на конец отчетного периода с его стоимостью в целях налогообложения определяются временные разницы по всем статьям баланса.

Налогооблагаемые и вычитаемые временные разницы при этом суммируются отдельно. Разница между ними – это исходная величина для определения отложенного налогового обязательства (ОНО) или отложенного налогового актива (ОНА). При этом:

ОНА – это та часть отложенного налога на прибыль, которая должна привести к уменьшению налога на прибыль, подлежащего уплате в бюджет в следующем за отчетным или в последующих отчетных периодах;

ОНО – часть отложенного налога на прибыль, которая должна привести к увеличению налога на прибыль, подлежащего уплате в бюджет в следующем за отчетным или в последующих отчетных периодах.

ОНО признаются в отчетном периоде, когда возникают налогооблагаемые временные разницы. ОНА признаются также в периоде возникновения вычитаемых временных разниц, но при условии вероятности того, что субъект получит налогооблагаемую прибыль в последующих отчетных периодах.

В пункте 11 ПБУ 18/02 приведен перечень случаев, при которых образуются временные разницы, и он не является исчерпывающим.

Новый показатель – расход (доход) по налогу на прибыль (абз. 3 п. 20 ПБУ 18/02). Это сумма налога на прибыль, признаваемая в отчете о финансовых результатах в качестве величины, уменьшающей (увеличивающей) прибыль (убыток) до налогообложения при расчете чистой прибыли (убытка) за отчетный период.

Расход (доход) по налогу на прибыль определяется как сумма текущего налога на прибыль и отложенного налога на прибыль. При этом отложенный налог на прибыль за отчетный период определяется как суммарное изменение ОНА и ОНО за этот период, за исключением результатов операций, не включаемых в бухгалтерскую прибыль (убыток).

Условный расход (условный доход) по налогу на прибыль – это сумма налога на прибыль, которая определяется исходя из бухгалтерской прибыли (убытка) и отражается в бухгалтерском учете независимо от суммы налогооблагаемой прибыли (убытка). Условный расход (условный доход) по налогу на прибыль – это произведение бухгалтерской прибыли, сформированной в отчетном периоде, на ставку налога на прибыль, установленную законодательством РФ о налогах и сборах и действующую на отчетную дату (абз. 1, 2 п. 20 ПБУ 18/02).

ТНП – это налог для целей налогообложения, определяемый в соответствии с законодательством РФ о налогах и сборах (п. 21 ПБУ 18/02).

Организация по-прежнему может определять величины ТНП на основе (п. 22 ПБУ 18/02):

данных, сформированных в бухгалтерском учете;

налоговой декларации по налогу на прибыль.

В обоих случаях величина ТНП должна соответствовать сумме исчисленного налога на прибыль, отраженного в налоговой декларации по налогу на прибыль. Способ определения величины текущего налога на прибыль должен быть закреплен в учетной политике организации.

Изменения в отчете о финансовых результатах

В отчете о финансовых результатах за 2020 год организация должна раскрыть показатели, характеризующие налог на прибыль (п. 24 ПБУ 18/02):

расход (доход) по налогу на прибыль и

налог на прибыль, относящийся к операциям, не включаемым в бухгалтерскую прибыль (убыток).

Ранее же таковыми были постоянные налоговые обязательства (активы), изменения ОНА (ОНО), текущий налог на прибыль.

Расход (доход) по налогу на прибыль отражается в качестве статьи, уменьшающей (увеличивающей) прибыль (убыток) до налогообложения при формировании чистой прибыли (убытка) за отчетный период. В отчете о финансовых результатах расход (доход) по налогу на прибыль подразделяется на отложенный налог на прибыль и ТНП.

Налог на прибыль, относящийся к операциям, не включаемым в бухгалтерскую прибыль (убыток), отражается в качестве статьи, уменьшающей (увеличивающей) чистую прибыль (убыток) при формировании совокупного финансового результата периода.

Приведенные новшества повлекли за собой изменения в отчете о финансовых результатах. В обновленной форме уточнены состав и наименование показателей, раскрывающих величину налога на прибыль:

Организация может обнаружить ошибки (искажения) в предыдущие отчетные (налоговые) периоды. В таких обстоятельствах сумма доплаты (переплаты) налога на прибыль не должна влиять на ТНП отчетного периода. В связи с чем доплату предложено занести по отдельной (дополнительной) статье отчета о финансовых результатах (после статьи текущего налога на прибыль).

Значение показателя по строке 2412 за 2020 год может определяться следующими способами:

как совокупность разниц:

как совокупность разниц:

– между дебетовыми и кредитовыми оборотами по счету 09 и

– между дебетовыми и кредитовыми оборотами по счету 77 за 2020 год (без учета кредитового оборота по счету 09 и дебетового оборота по счету 77 в корреспонденции со счетом 99).

Напомним, что при выбытии актива (актива или вида обязательства), по которому ОНА (ОНО) был (было) начислено, их значения списываются в сумме, на которую по законодательству РФ о налогах и сборах не будет уменьшена (увеличена) налогооблагаемая прибыль как отчетного, так и последующих отчетных периодов (п. 17, 18 ПБУ 18/02).

Положительное значение отложенного налога на прибыль отражается без скобок, а отрицательное – в скобках.

Раскрытие информации

В пояснениях к бухгалтерскому балансу и отчету о финансовых результатах организация должна раскрыть информацию, необходимую пользователям бухгалтерской отчетности. Такая информация нужна для понимания характера показателей, связанных с налогом на прибыль организаций. Ранее соответствующие показатели подлежали раскрытию в пояснениях только при наличии постоянных налоговых обязательств (активов), изменений ОНА и ОНО, корректирующих показатель условного расхода (условного дохода) по налогу на прибыль. В пункте 25 ПБУ 1802 содержание таких пояснений уточнено.

Теперь в пояснениях следует раскрывать отложенный налог на прибыль, обусловленный:

возникновением (погашением) временных разниц в отчетном периоде;

изменениями правил налогообложения (в том числе изменениями применяемых налоговых ставок);

признанием (списанием) ОНА в связи с изменением вероятности того, что организация получит налогооблагаемую прибыль в последующих отчетных периодах.

Кроме того, следует пояснить величины, объясняющие взаимосвязь между расходом (доходом) по налогу на прибыль и показателем прибыли (убытка) до налогообложения. Таким величинами, к примеру, являются:

применяемые налоговые ставки;

условный расход (условный доход) по налогу на прибыль;

постоянный налоговый расход (доход).

Приведенный в пункте 25 ПБУ 18/02 перечень показателей, раскрываемых в пояснениях, не является исчерпывающим. В пояснения следует включать и иную информацию, необходимую для понимания характера показателей, связанных с налогом на прибыль организаций.

В отчете об изменениях капитала следует раскрыть, в частности, информацию о стоимости чистых активов (с учетом внесенных приказом Минфина России от 31.08.2020 № 179н изменений).

Согласно нововведению принимаемые к расчету обязательства должны включать все обязательства организации, за исключением доходов будущих периодов, признанных ею:

в связи с получением государственной помощи, а также

в связи с безвозмездным получением имущества.

Корректировка применяется с 09.11.2020.

Федеральный закон от 02.07.2021 № 305-ФЗ (далее – Закон № 305-ФЗ) внес изменения в гл. 25 НК РФ. Некоторые из них распространяют действие на прошедшие налоговые (отчетные) периоды. Рассмотрим отдельные нововведения подробнее.

Расширен перечень необлагаемых доходов

Плательщики налога на прибыль организаций больше не обязаны учитывать в составе доходов стоимость работ (услуг), имущественных прав, которые:

- получены безвозмездно от органов государственной власти и местного самоуправления, корпорации развития малого и среднего предпринимательства (далее – МСП) и ее дочерних обществ, организаций, включенных в единый реестр организаций инфраструктуры поддержки МСП (в соответствии с Федеральным законом от 24.07.2007 № 209-ФЗ, законодательством субъектов РФ, актами органов местного самоуправления);

- получены безвозмездно от организаций, осуществляющих функции по поддержке экспорта (на основании Федерального закона от 08.12.2003 № 164-ФЗ, законодательства субъектов РФ, актов органов местного самоуправления);

- получены от физических или юридических лиц, если оплата стоимости этих работ (услуг, имущественных прав) осуществлена перечисленными выше органами и организациями в рамках выполнения ими указанных полномочий по поддержке субъектов МСП и поддержке экспорта.

Это правило закреплено в новом пп. 61 п. 1 ст. 251 НК РФ (вступил в силу 02.07.2021) и распространяется на правоотношения, возникшие с 1 января 2019 г. (пп. "в" п. 32 ст. 2, п. 16 ст. 10 Закона № 305-ФЗ).

Таким образом, налогоплательщики, имевшие указанные доходы в 2019 и 2020 гг. и заплатившие с них налог, вправе либо подать уточненные налоговые декларации по налогу на прибыль за эти периоды, либо уменьшить текущую налоговую базу на сумму этих доходов (отразив их по строке 400 Приложения № 2 к Листу 02 налоговой декларации по налогу на прибыль за отчетные или налоговый периоды 2021 г.). Это следует из п. 1 ст. 54, п. 1 ст. 81 НК РФ.

Пониженные региональные налоговые ставки с прибыли от интеллектуальной собственности

Налогоплательщику придется вести раздельный учет доходов (расходов), полученных (понесенных) от продажи лицензий и доходов (расходов) в связи с иной деятельностью. В противном случае применить пониженную налоговую ставку от "лицензионной" деятельности не получится.

При этом региональным законом должны быть определены:

- виды результатов интеллектуальной деятельности, прибыль от предоставления прав использования которых может облагаться по пониженной налоговой ставке;

- размер этой налоговой ставки;

- дополнительные условия ее применения.

Временные льготы для организаций культуры и искусства

- освобождаются от обязанности по исчислению и уплате авансовых платежей и представлению налоговых деклараций по налогу на прибыль за отчетные периоды 2020 и 2021 гг.;

- уплачивают налог на прибыль за налоговые периоды 2020 и 2021 гг. не позднее 28 марта 2022 года.

Это распространяется на организации, осуществляющие:

- творческую деятельность, деятельность в области искусства и организации развлечений (код ОКВЭД 90);

- деятельность библиотек, архивов, музеев и прочих объектов культуры (код ОКВЭД 91).

Осуществляемая организацией деятельность определяется по коду основного вида экономической деятельности в соответствии с ОКВЭД, содержащимся в ЕГРЮЛ по состоянию на 31 декабря 2020 г.

Соответствующие изменения внесены в статьи 286, 287, 289 НК РФ, которые вступают в силу 02.08.2021 (п. 44, пп. "б" п. 46, п. 47 ст. 2, п. 2 ст. 10 Закона № 305-ФЗ).

Отметим, что сумма налога за 2020 г. и авансовые платежи за первый квартал и полугодие 2021 г. могут быть уже уплачены налогоплательщиком. Полагаем, в этом случае он вправе вернуть эти суммы из бюджета или зачесть их в счет предстоящих иных платежей в бюджет (например, по другим налогам) по правилам ст. 78 НК РФ.

Уточнили порядок начисления амортизации основных средств

Полагаем, уточнения связаны, прежде всего, со случаями амортизации стоимости модернизации (реконструкции и пр.) полностью самортизированных ОС. Поскольку остаточная стоимость таких ОС равна нулю, возникают следующие вопросы:

- нужно ли сумму модернизации прибавлять к первоначальной стоимости такого ОС либо нужно амортизировать только сумму модернизации?

- необходимо ли в этом случае увеличивать срок полезного использования и уменьшать норму амортизации?

С 01.01.2022 из п. 2 ст. 257 НК РФ будет следовать, что первоначальная стоимость ОС изменяется в случаях достройки, дооборудования, реконструкции, модернизации, технического перевооружения, частичной ликвидации соответствующих объектов независимо от размера остаточной стоимости основных средств. При этом если в результате реконструкции, модернизации или технического перевооружения объекта срок его полезного использования не увеличился, применяется первоначально установленная норма амортизации (раньше предписывалось учитывать оставшийся срок полезного использования) (абз. 3 п. 1 ст. 258 НК РФ). Кроме того, в п. 5 ст. 259.1 НК РФ теперь напрямую указано, что окончание срока полезного использования не является основанием для прекращения начисления амортизации. Как и прежде, такими основаниями являются только полное списание стоимости объекта амортизируемого имущества либо его выбытие из состава такого имущества по любым основаниям.

Таким образом, исходя из комментируемых изменений, стоимость реконструкции (модернизации и пр.) полностью самортизированного ОС нужно будет списывать через амортизацию либо по норме, которая была определена при введении этого ОС в эксплуатацию, либо по новой (меньшей) норме, рассчитанной исходя из увеличенного срока полезного использования. При этом сумма ежемесячных амортизационных отчислений определяется путем умножения нормы амортизации на первоначальную стоимость, увеличенную на сумму модернизации.

Новые полномочия субъектов РФ в отношении инвестиционного налогового вычета

Со 02.08.2021 регионы получат право устанавливать в своих законах:

- объекты основных средств в виде зданий, сооружений, передаточных устройств, относящихся к восьмой – десятой амортизационным группам, в отношении которых налогоплательщикам предоставляется (не предоставляется) право на инвестиционный налоговый вычет. Сегодня к таким объектам указанный вычет не применяется;

- минимальные сроки фактического использования объектов ОС (в отношении которых применялся инвествычет), до истечения которых их реализация или иное выбытие (за исключением ликвидации) влечет согласно п. 12 ст. 386.1 НК РФ восстановление и уплату в бюджет (с начислением пени) суммы налога, не уплаченной в связи с применением такого вычета.

См. пп. "б" - "г" п. 45 ст. 2, п. 2 ст. 10 Закона № 305-ФЗ.

Станет проще подтвердить выплаты постоянному представительству иностранной организации

Как известно, обязанностей налогового агента по налогу на прибыль при выплате дохода иностранной организации не возникает, если этот доход относится к ее постоянному представительству. Чтобы это подтвердить, у источника дохода должна быть копия свидетельства о постановке получателя дохода на налоговый учет в РФ, заверенная нотариально не ранее чем в предшествующем налоговом периоде (пп. 1 п. 2 ст. 310 НК РФ).

Со 02.08.2021 налоговому агенту достаточно иметь копию вышеуказанного документа. Заверять ее нотариально не нужно (п. 49 ст. 2, п. 2 ст. 10 Закона № 305-ФЗ). Полагаем, теперь заверить ее должен получатель дохода (иностранная организация в лице ее постоянного представительства).

Новая статья расходов на научные исследования и (или) опытно-конструкторские разработки

С 01.01.2022 в расходы на НИОКР можно будет включить затраты на приобретение:

- исключительных прав на изобретения, полезные модели, промышленные образцы, селекционные достижения, программы для ЭВМ и базы данных, топологии интегральных микросхем по договору об отчуждении исключительных прав. Это означает, что расходы на перечисленные НМА организация вправе учесть единовременно (не прибегая к амортизации);

- прав использования указанных результатов интеллектуальной деятельности по лицензионному договору.

При этом приобретенные права должны использоваться исключительно в научных исследованиях и (или) опытно-конструкторских разработках (п. 36 ст. 2, п. 4 ст. 10 Закона № 305-ФЗ).

Дополнили перечень расходов, не учитываемых при определении налоговой базы

Напомним, пени, штрафы (например, за административные правонарушения), иные санкции, перечисляемые в бюджет и государственные внебюджетные фонды, не учитываются для целей налогообложения прибыли (п. 2 ст. 270 НК РФ). С 01.01.2022 к ним добавятся платежи в бюджеты в целях возмещения ущерба (п. 39 ст. 2, п. 4 ст. 10 Закона № 305-ФЗ).

Продлили ограничение на перенос убытка

По действующим правилам налогооблагаемую прибыль за отчетные (налоговые) периоды 2017-2021 гг. можно уменьшить на ранее полученные убытки максимум на 50 процентов (п. 2.1 ст. 283 НК РФ). Это невыгодное для налогоплательщиков ограничение продлили на три года. Прибыль, полученную в 2022-2024 гг., также нельзя будет уменьшить на убытки прошлых лет более чем на 50 процентов (п. 40 ст. 2, п. 4 ст. 10 Закона № 305-ФЗ).

Продлили порядок учета в расходах процентов по кредитам на поддержку бизнеса, пострадавшего от коронавируса

Напомним, проценты по таким кредитам в 2020-2021 гг. учитываются в расходах по мере оплаты (подробнее см. здесь).

Такой порядок будет действовать и в 2022 г. (ст. 6 Закона № 305-ФЗ).

Пожалуй, вечная тема, актуальная во все времена и для практически всех категорий граждан, начиная от бизнесменов, акционеров, главных бухгалтеров, и заканчивая простыми обывателями – это получение прибыли. Причем важной составляющей считается не только получение прибыли, а именно ее правильный расчет!

А вот для бухгалтеров и руководителей бизнеса немаловажной частью, если не самой важной является еще и такой фактор, какой налог следует отдать государству за полученную прибыль и главное, как его правильно рассчитать!

Если с доходами все более-менее просто, то расходам уделим более пристальное внимание.

Потому что именно к этой составляющей у проверяющих органов наиболее повышенный интерес.

Но безнаказанно и законно можно принять вышеупомянутый перечень расходов только в том случае, если они:

Стоит также упомянуть еще один существенный фактор, влияющий на правильность расчета прибыли, – момент, когда все перечисленные доходы и расходы можно зачесть, то есть, говоря законодательным языком, признать!

Ну а теперь, собственно, можно переходить непосредственно к расчету налога на прибыль.

По общему правилу:

Местные власти вправе снижать региональную ставку, но не ниже 13,5%. В некоторых случаях она может быть снижена для отдельных видов деятельности, скажем, производство автомобилей или при использовании компанией труда инвалидов.

Примите к сведению, что авансовые платежи по итогам отчетного периода уплачиваются за минусом выплаченных авансовых платежей предыдущего периода, кроме первого квартала.

Пошаговый расчет:

1. Доходы компании за полугодие без НДС ( мы помним, что НДС доходом не признается! ) составили 2 500 000 руб. Кредит, полученный от банка, также в налоговую базу не включается, т.к. доходом не является.

2. Расходы: материальные расходы аналогично без НДС 1 000 000 руб. плюс остальные расходы по условиям задачи, за исключением материальной помощи сотрудникам:

1 000 000 + 500 000 + 150 000 + 100 000 = 1 750 000 руб.

3. Прибыль составила

2 500 000 - 1 750 000 = 750 000

4. Налог на прибыль за полугодие

750 000 Х 20% = 150 000

5. К уплате в бюджет

127 500 – 51 000 = 76 500 – в Региональный бюджет

22 500 - 9 000 = 13 500 – в Федеральный бюджет.

Надеюсь, изложенный материал упростил задачу расчета налога на прибыль. А изучив любой специализированный курс по Бухучету и налогообложению в Столичном образовательном центре РУНО, Вы без проблем сможете решить самые сложнейшие бухгалтерские операции.

Матасова Татьяна Валериевна - эксперт по вопросам налогового и бухгалтерского учета

РЕКОМЕНДУЕМЫЕ КУРСЫ :

• ВНИМАНИЕ! В связи с вступлением в силу с 01 июля 2016 года закона о профстандартах, рекомендуем пройти курс профессиональной переподготовки "Бухгалтерский учет и налогообложение с применением программы 1С: Бухгалтерия. Аудит и анализ деятельности предприятия" очно / дист

• Налогообложение. Составление налоговой и бухгалтерской отчетности 2016 + 1С 8.3 очно / дист

• Учет заработной платы и кадров 2016 + 1С ЗУП 8.2 очно / дист

• Бухучет валютных операций (ВЭД) + 1С 8.3 очно / дист

ВСЕ КУРСЫ очно / дист

Попробуйте БЕСПЛАТНО

Вы получите доступ

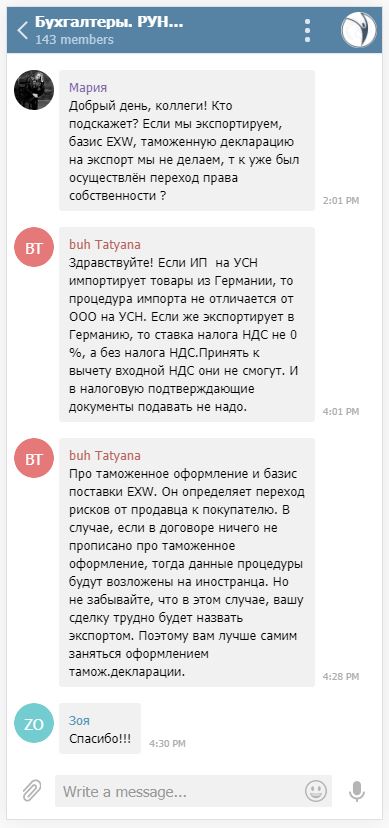

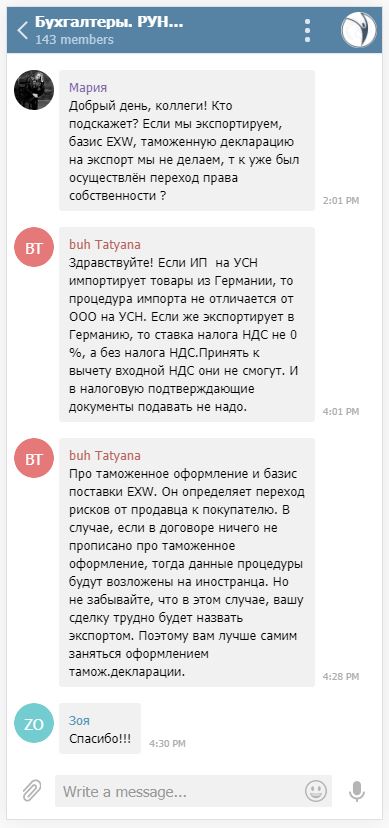

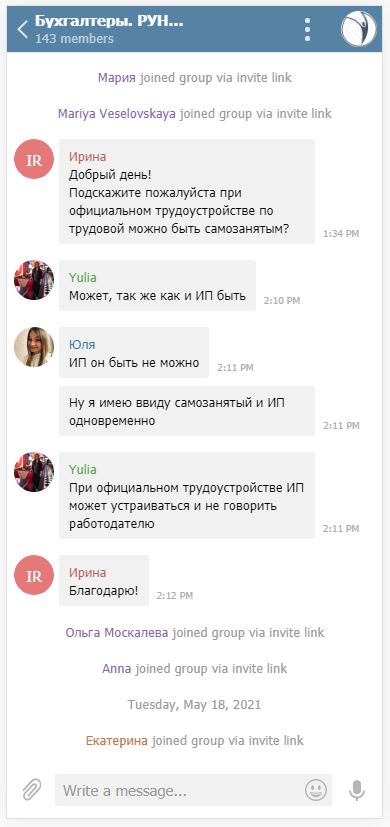

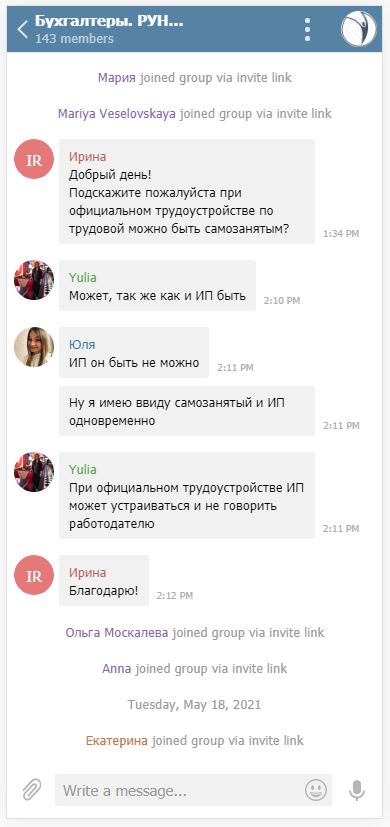

в закрытый telegram-чат для бухгалтеров:

студентов и выпускников Руно!

Подписчиков в чате уже 487 !

Загляните в закрытый Telegram-чат для БУХГАЛТЕРОВ: студентов и выпускников РУНО

30.12.2021

--> Что учесть при составлении Учетной политики 2022

Главные моменты, которые нужно зафиксировать в Учетной политике 2022.

23.12.2021

--> Шпаргалка по новым ФСБУ

Реформа в бухучете, цель которой сблизить российские нормы бухучета и международные стандарты привела к вступлению в силу новых федеральных стандартов БУ.

25.10.2021

--> Как оплачивать сотрудникам в нерабочие праздничные в ноябре 2021 года

Рассмотрим детали порядка оформления оплаты процесса труда в данной ситуации.

24.06.2021

--> ФСБУ 5/2019. Учет запасов по новым правилам 2021

О введении нового ФСБУ 5/2019 слышали все. Ранее переход на новый стандарт был добровольным. Но, начиная с 2021 года учитывать запасы.

Читайте также: