Арбитражную практику по результатам камеральных проверок ндс

Обновлено: 28.06.2024

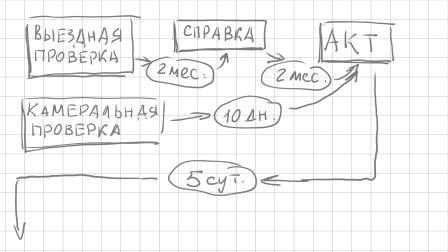

Камеральная проводится по месту нахождения налогового органа на основе налоговых деклараций (расчетов) и документов, представленных налогоплательщиком, а также других документов о деятельности налогоплательщика, имеющихся у проверяющего органа. При выявлении нарушений в течение 10 дней после окончания этой проверки должен быть составлен акт налоговой проверки.

Учтите, что пунктом 9.1 статьи 88 НК РФ установлено,что в случае, если до окончания камеральной налоговой проверки налогоплательщиком представлена уточненная налоговая декларация, камеральная налоговая проверка ранее поданной декларации прекращается и начинается новая камеральная налоговая проверка на основе уточненной налоговой декларации. Прекращение камеральной налоговой проверки означает прекращение всех действий налогового органа в отношении ранее поданной налоговой декларации. При этом документы, полученные налоговым органом в рамках прекращенной камеральной налоговой проверки, могут быть использованы при проведении мероприятий налогового контроля в отношении налогоплательщика.

Выездная проверка проводится на территории (в помещении) налогоплательщика на основании решения руководителя (заместителя руководителя) органа. Решение о проведении выездной налоговой проверки выносится по месту нахождения организации. Решение должно содержать: полное и сокращенное наименования либо фамилию, имя, отчество налогоплательщика; предмет проверки, то есть налоги, правильность исчисления и уплаты которых подлежит проверке (в отношении одного налогоплательщика может проводиться по одному или нескольким); периоды, за которые проводится проверка (может быть проверен период, не превышающий 3-х календарных лет, предшествующих году, в котором вынесено решение о проведении проверки, по участнику регионального инвестиционного проекта — 5-и лет, при этом проведение 2-х и более выездных проверок по одним и тем же налогам за один и тот же период не допускается, за исключением реорганизации или ликвидации налогоплательщика); должности, фамилии и инициалы сотрудников проверящего органа, которым поручается проведение проверки (по запросу налоговых органов в проверках могут участвовать органы внутренних дел).

Выездная налоговая проверка должна быть проведена в течение 2-х мес. с возможностью продления до 4-х и 6-и мес. с момента вынесения решения о проверке и до дня составления справки о проверке, при самостоятельной проверке филиалов и представительств — не более 1 мес. Следует учесть, что это мероприятие может быть приостановлено до 6-и мес. (с продлением еще на 3 мес.) для истребования документов (информации), получения информации от иностранных государственных органов в рамках международных договоров, проведения экспертиз и перевода на русский язык документов на иностранном языке.

1) вышестоящей структурой — в порядке контроля за деятельностью налогового органа, проводившего проверку;

2) органом, ранее проводившим проверку, в случае представления налогоплательщиком уточненной налоговой декларации, в которой указана сумма налога в размере, меньшем ранее заявленного.

В рамках этой повторной выездной проверяется период, за который представлена уточненная декларация, при этом если будет выявлен факт совершения налогового правонарушения, которое не было выявлено при проведении первоначальной выездной налоговой проверки, к налогоплательщику не применяются санкции, если невыявление факта налогового правонарушения не явилось результатом сговора между налогоплательщиком и проверяющими.

Камеральная — по месту нахождения налогового органа, выездная — на территории (в помещении) налогоплательщика

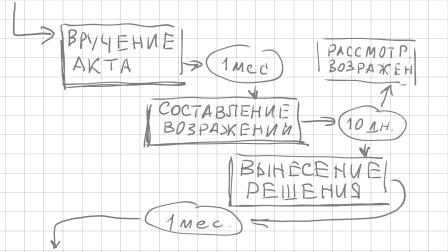

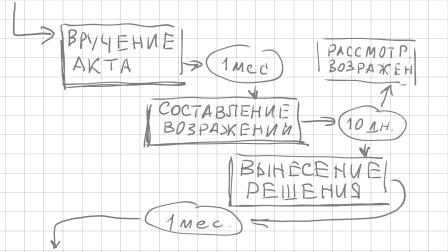

По окончании составляется справка, после этого в течение 2-х мес — акт, в котором, среди прочего, фиксируются документально подтвержденные факты нарушений или запись об отсутствии таковых, а также выводы и предложения проверяющих по устранению выявленных нарушений и ссылки на статьи НК РФ. Акт должен быть подписан как проверяющими, так и налогоплательщиком (его представителем). Отказ от подписи мало что дает, т. к. этот факт отказа фиксируется в документе и все. С момента составления этот акт в течение 5 суток вручается налогоплательщику и он может за 1 мес. ознакомиться с материалами налоговой проверки и дополнительными мероприятиями контроля и составить мотивированные возражения. Затем акт и возражения после извещения налогоплательщика о времени и месте рассматриваются руководителем (заместителем руководителя) органа, проводившего налоговую проверку, при этом проверяемый вправе принять участие при рассмотрении материалов. На это дается 10 дней.

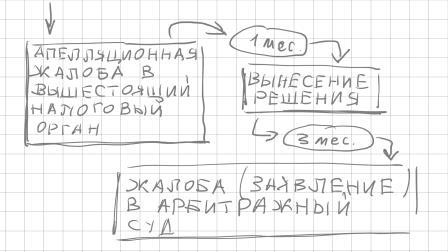

Эти решения вступают в силу по истечении 1 месяца со дня вручения лицу, в отношении которого было вынесено соответствующее решение (его представителю), и должно быть исполнено, либо обжаловано в апелляционном порядке в вышестоящий налоговый орган через вынесший решение орган. До вступления в силу решения могут быть приняты обеспечительные меры, такие как запрет на отчуждение (передачу в залог) имущества налогоплательщика без согласия налогового органа и затем приостановление операций по счетам в банке. Если решение в апелляционном порядке обжаловано, то оно вступает в силу после принятия решения по апелляционной жалобе. В течение 1 мес. (с возможностью продления еще на 1 мес.) вышестоящая структура:

5) признает действия или бездействие должностных лиц налоговых органов незаконными и выносит решение по существу.

В случае, если апелляционная жалоба в указанный срок рассмотрена не будет, можно обратиться сразу в суд.

После этого, как уже сказано, решение вступает в силу и оно в течение 3 мес. может быть обжаловано в арбитражный суд, или же в вышестоящий налоговый орган (ФНС России) при этом может заявлено и о приостановлении исполнении решения (с предоставлением банковской гарантии).

Жалоба рассматривается судьей единолично в течение 3 мес. с момента поступления иска (при сумме требований не более 100 000 руб. — в течение 2 мес.). Решение суда первой инстанции подлежит немедленному исполнению, если суд сам не установит для этого другой срок (п. 7 ст. 201 АПК РФ), в течении 1 мес. может быть обжаловано в апелляционном порядке. На постановление суда апелляционной инстанции в течение 2 мес. может быть подана кассационная жалоба в Федеральный арбитражный суд округа, еще в течение 2 мес. — в Судебную коллегию Верховного Суда Российской Федерации. Это не окончательное решение. Остается еще один шаг — на основании п. 8 ст. 291.6 АПК РФ Председатель Верховного Суда Российской Федерации, заместитель Председателя Верховного Суда Российской Федерации вправе не согласиться с определением судьи Верховного Суда Российской Федерации об отказе в передаче кассационных жалобы, представления для рассмотрения в судебном заседании Судебной коллегии Верховного Суда Российской Федерации и вынести определение о его отмене и передаче кассационных жалобы, представления вместе с делом для рассмотрения в судебном заседании Судебной коллегии Верховного Суда Российской Федерации.

Юридических фирм, юристов и адвокатских контор, оказывающих услуги, связанные с налоговыми проверками, на рынке довольно много. Вы можете самостоятельно подобрать подходящие Вам. Если все же не смогли найти удовлетворяющих Вас специалистов, можете связаться с нами.

Если Вы знаете, что Вас могут проверить, то к этому нужно подготовиться. Мы можем порекомендовать хороших специалистов в области налогового аудита.

Представим Ваши интересы в налоговом органе при рассмотрении возражений (если адвокатская помощь будет отказываться очно).

Осуществим защиту при других мероприятиях налогового контроля (напр., при допросе свидетелей), проанализируем и при необходимости обжалуем другие решения и действия проверяющих и т. п.

АРЕСТ СЧЕТОВ

Арест счета, или приостановление операций по счетам в банке, применяется для обеспечения исполнения решения о взыскании налога, сбора, страховых взносов, пеней и (или) штрафа, и означает прекращение банком всех расходных операций по данному счету в пределах суммы, указанной в решении о приостановлении операций налогоплательщика-организации по счетам в банке.

После проведения всех необходимых процедур по проведению проверки выносится решение о привлечении к ответственности за совершение налогового правонарушения или об отказе в привлечении к ответственности за совершение налогового правонарушения.

Только после этого может быть принято решение об обеспечительных мерах, одной из которых является приостановление операций по счетам в банке (п. 10 ст. 101 НК РФ), при этом должен быть соблюден порядок, установленный в ст. 76 НК РФ (об этом — ниже п. 4). Это означает, что все дальнейшие действия по оспариванию решения в вышестоящий налоговый орган и в арбитраж могут проходить при арестованных счетах, поскольку блокировка происходит до полного исполнения вынесенного решения о привлечении к ответственности за совершение налогового правонарушения или об отказе в привлечении к ответственности за совершение налогового правонарушения.

Первое, за что приостанавливаются операции по счетам, это неисполнение решения по результатам налоговой проверки (если она проводилась).

Следующим основанием может быть непредоставление налогоплательщиком-организацией налоговой декларации в налоговый орган в течение 10 дней по истечении установленного срока представления такой декларации.

Следует иметь ввиду, что ответственностью за несвоевременное представление налоговой декларации не охватываются деяния, выразившиеся в непредставлении либо в несвоевременном представлении расчета авансовых платежей, вне зависимости от того, как поименован этот документ. В этом случае арест счетов незаконен (см. Определение Верховного Суда РФ от 27.03.2017 № 305-КГ16-16245).

3) По всем ли операциям блокируются счета?

Действия по счетам не приостанавливаются по следующим операциям:

по исполнительным документам по оплате труда с лицами, работающими или работавшими по трудовому договору (контракту);

по исполнительным документам по выплате вознаграждений авторам результатов интеллектуальной деятельности;

по списанию налогов (авансовых платежей), сборов, страховых взносов, соответствующих пеней и штрафов и по их перечислению в бюджетную систему;

по специальным избирательным счетам, специальным счетам фондов референдума.

Если приостановление операций по счетам не связано с налоговой проверкой, то порядок следующий: сначала направляется требование об уплате налога, затем принимается решение о взыскании налога, а только после этого выносится решение о приостановлении операций налогоплательщика-организации по его счетам в банке.

Согласно п. 12 ст. 76 НК РФ при наличии решения о приостановлении операций по счетам налогоплательщика-организации банки не вправе открывать этой организации и этим лицам счета, вклады, депозиты.

Есть, но эти механизмы необходимо подготовить. Если в отношении налогоплательщика проводилась налоговая проверка, то с большой долей уверенности можно ожидать обеспечительных мер.

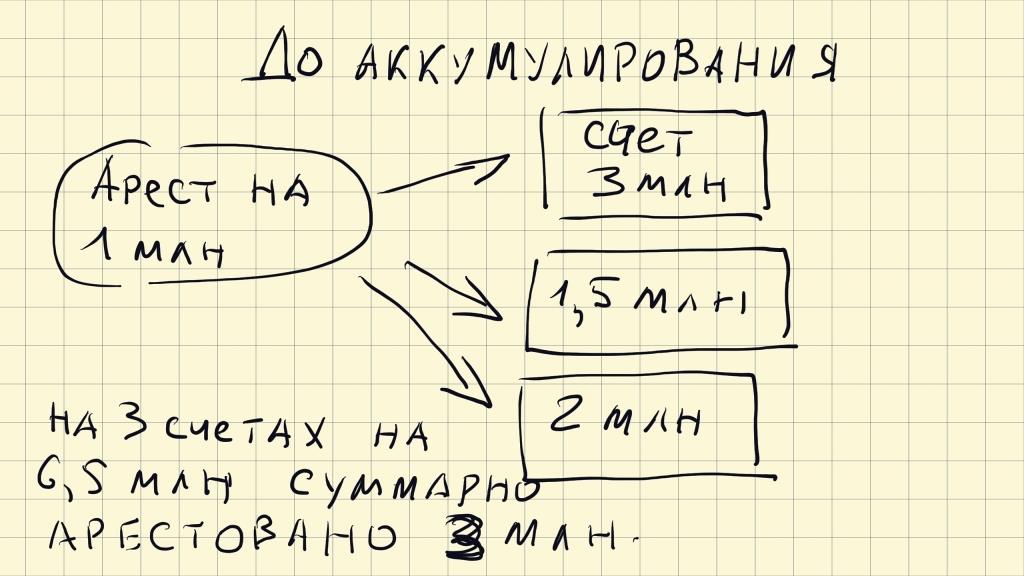

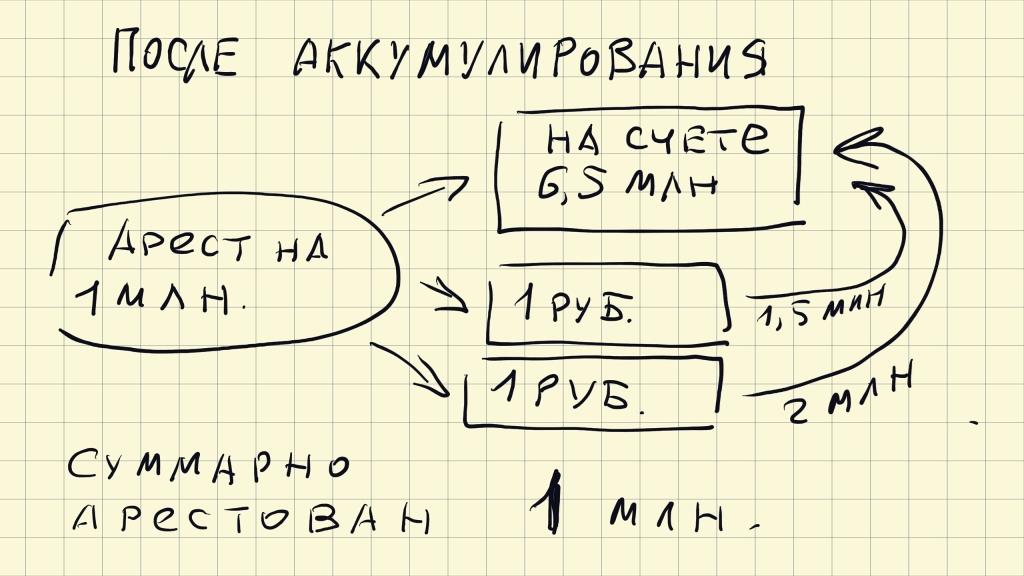

Если имеется несколько счетов, то целесообразно все имеющиеся средства аккумулировать на одном из них. Зачем? Согласно п. 2 ст. 76 НК РФ приостановление операций по счетам налогоплательщика-организации в банке означает прекращение банком расходных операций по этому счету в пределах суммы, указанной в решении о приостановлении операций налогоплательщика-организации по счетам в банке. Если у вас несколько счетов, то такое решение направляется во все банки. Конечно, можно заявить об этом налоговому органу и они обязаны снять арест со счетов, если на одном из них достаточно средств для удовлетворения требований об уплате налога, пени и штрафа, но перед этим они запросят в этих банках информацию, затем в течение 2 дней примут решение о разблокировке операций. Если эти сроки некритичны, но ничего предпринимать не стоит.

Можно увеличить стоимостную массу имущества путем ее переоценки. Такая логика исходит из того, что прежде чем запретить пользоваться счетами, налоговый орган должен наложить запрет на отчуждение имущества, а счета арестовываются, если имущества недостаточно. Согласно п. 10 ст. 101 НК РФ запрет на отчуждение производится последовательно в отношении:

— недвижимого имущества, в том числе не участвующего в производстве продукции (работ, услуг);

— транспортных средств, ценных бумаг, предметов дизайна служебных помещений;

— иного имущества, за исключением готовой продукции, сырья и материалов;

— готовой продукции, сырья и материалов.

При этом запрет на отчуждение имущества каждой последующей группы применяется в случае, если совокупная стоимость имущества из предыдущих групп, определяемая по данным бухгалтерского учета, меньше общей суммы недоимки, пеней и штрафов, подлежащей уплате. Однако, переоценка повлечет за собой нагрузку на налог на имущество, поэтому риски нужно просчитать.

В соответствии с п. 10 ст. 101 НК РФ обеспечительные меры является правом проверяющих, а не обязанностью. Можно исходить из того, что если возможность поступления задолженности, пеней и штрафа в бюджет можно обеспечить другими мерами, нежели арест счетов, то этим нужно воспользоваться. Статья 72 НК РФ определяет другие виды обеспечения, такие как банковская гарантия (банк (гарант) обязывается перед налоговыми органами исполнить в полном объеме обязанность налогоплательщика по уплате налога, если последний не уплатит в установленный срок причитающиеся суммы налога, и соответствующих пеней (ст. 74.1 НК РФ)), поручительство (поручитель обязывается перед налоговыми органами исполнить в полном объеме обязанность налогоплательщика по уплате налогов, если последний не уплатит в установленный срок причитающиеся суммы налога и соответствующих пеней (ст. 74 НК РФ)), залог имущества (оформляется договором между налоговым органом и залогодателем. Залогодателем может быть как сам налогоплательщик, плательщик сбора или плательщик страховых взносов, так и третье лицо (ст. 73 НК РФ).

Что такое камеральная проверка НДС и когда она нужна

Камеральная проверка — это стандартная форма контроля от налоговой службы. Ее проводят в офисе ИФНС: к вам в компанию не придут, но могут потребовать дать пояснения и предоставить документы. О проведении проверки вы можете даже не узнать. Налоговая об этом, как правило, не сообщает, если у нее не возникает вопросов.

Таким способом проверяют большинство отчетов и деклараций на соблюдение сроков, наличие ошибок и расхождений с другой отчетностью. Задача проверяющих — убедиться, что вы правильно рассчитали налог, нигде не ошиблись и не обманули.

Камеральную проверку по НДС проводят по каждой представленной декларации с помощью системы АСК НДС. Внимательнее проверяют отчетность, в которой налогоплательщики заявляют налог к возмещению, — то есть хотят вернуть налог из бюджета или зачесть его в счет будущих платежей, а не заплатить еще больше. Так бывает, когда по итогам квартала сумма вычетов оказывается больше суммы рассчитанного налога. По декларациям с возмещением ФНС чаще истребует документы на вычеты, проводит допросы и осмотры помещений.

Сроки камеральной проверки НДС в 2021 году

Стандартный срок камеральной проверки — 3 месяца. Но для деклараций по НДС правила отличаются. Их налоговики должны проверять в течение 2 месяцев в стандартной ситуации, хотя проверку можно продлить или сократить.

Вот возможные сроки камералки по НДС:

- один месяц с последнего дня срока, установленного для сдачи декларации, — сокращенный срок в рамках пилотного проекта, который применяется для добросовестных налогоплательщиков с 3 квартала 2020 года (письмо Минфина от 06.10.2020 № ЕД-20-15/129);

- два месяца со дня подачи декларации — стандартный срок проверки декларации по НДС;

- три месяца со дня подачи декларации — продленный срок, к которому переходят, если находят признаки нарушения законодательства или противоречия с имеющимися сведениями;

- шесть месяцев — для деклараций иностранных организаций.

Декларацию по НДС сдавайте ежеквартально — до 25 числа месяца, следующего за отчетным кварталом.

Если во время камералки вы сдадите уточненную декларацию, инспекция прекратит проверку первичного отчета и начнет проверять новый. Получается, что отсчет нового срока начнется со следующего дня за днем подачи уточненки.

Как проходит проверка НДС

Первый этап камералки — внесение данных из декларации в систему АСК НДС. С ее помощью проверяют соблюдение контрольных соотношений в отчете. Скажем, чтобы данные текущего отчета соответствовали данным отчетов за предыдущий период, в том числе и по другим налогам. Также сравнивают показатели из ваших счетов-фактур с данными контрагентов. Так налоговики решают, есть ли основания для углубленной проверки. Если оснований нет, проверку можно считать законченной.

Углубленную проверку проводят, если:

- находят противоречия и несоответствия в вашей внутренней отчетности;

- находят противоречия и несоответствия с данными ФНС, например, когда у вас с контрагентом не сошлись суммы по сделкам или когда контрагент не отразил сделку в отчете совсем;

- заявлен налог к возмещению;

- в отчетности заявлены налоговые льготы.

Когда система находит несоответствия или ошибки, свидетельствующие о занижении налога к уплате или завышении НДС к возмещению, она автоматически формирует и направляет требование о представлении пояснений или сдаче уточненной декларации. К требованию приложат перечень операций с расхождениями и укажут код ошибки.

Ведите учет экспорта и импорта в веб-сервисе Контур.Бухгалтерия. Простой учет, зарплата и отчетность в одном сервисе

Как ответить на требование о даче пояснений

Если вы получили из налоговой требование о даче пояснений из-за обнаружения ошибок, противоречий или несоответствий в декларации, ответьте на него в установленный срок — 5 рабочих дней со дня, следующего за датой получения требования.

Если вы получаете требование по ТКС, сначала отправьте квитанцию о подтверждении. Сделайте это в течение шести дней с момента, когда требование вам пришло, иначе налоговая может заблокировать счет. В таком случае срок для ответа начнет течь с даты отправки квитанции.

Затем проверьте, правильно ли заполнили декларацию в тех местах, на которые указала налоговая. Для этого сверьте записи из отчета со счетами-фактурами. Причем обращайте внимание и на правильность заполнения реквизитов: даты, номера, суммы, расчет налога. Если счет-фактура принимался к вычету по частям, проверьте общую сумму НДС к вычету по всем записям.

Далее представьте в налоговую пояснения и (или) уточненную декларацию. Декларацию надо сдать обязательно, если выявлены ошибки, которые привели к занижению налога. Когда ошибки на сумму НДС не влияют или вы их не нашли после проверки, достаточно будет пояснений. Чтобы подтвердить правильность, можете приложить к пояснениям подтверждающие документы.

Какие мероприятия налогового контроля применяются при камералке

В ходе углубленной камеральной проверки налоговая часто проводит дополнительные мероприятия:

- Истребование документов и информации у вас и контрагентов. В общем случае это не предусмотрено, но их запрашивают при проверке деклараций с НДС к возмещению, подаче уточненки с уменьшенной суммой налога, заявлении льгот по НДС, есть вероятность занижения суммы налога к уплате.

- Допрос свидетелей. Некоторые суды считают, что допросы не соответствуют природе камеральной проверки. Но в НК РФ запрета на допрос, на это указывает и Минфин, и ФНС.

- Назначение экспертизы. Из ст. 95 НК РФ следует, что эксперта можно привлекать для любого налогового контроля, того же мнения придерживаются сами контроллеры и суды.

- Осмотр помещений, территории, документов и предметов. Осмотр проводится в случае, если в деклараций по НДС заявлено право на возмещение или налоговики выявили в отчетности противоречие, которое указывает на возможное занижение НДС к уплате или завышение налога к возмещению. Осмотр проводится на основании мотивированного постановления должностного лица налогового органа.

Отдельно стоит остановиться на истребовании документов, так как у налогоплательщиков возникает много вопросов по списку бумаг, которые могут запросить. По правилам это любые документы, подтверждающие правомерность вычетов и льгот: счета-фактуры, первичка, специальный реестр. Если в декларации будут расхождения с отчетами контрагентов или внутренние противоречия, могут запросить книгу продаж, книгу покупок, журнал учета счетов-фактур.

Представить документы надо в течение 10 рабочих дней через ТКС, личный кабинет или лично в виде бумажных копий. За нарушение срока положен штраф 200 рублей за каждый документ.

Ведите учет экспорта и импорта в веб-сервисе Контур.Бухгалтерия. Простой учет, зарплата и отчетность в одном сервисе

Окончание налоговой проверки

Проверка заканчивается, когда работники налоговой получат все необходимые данные и проведут мероприятия по проверке, убедившись в отсутствии нарушений или их наличии.

Документ, который подтверждает завершение камералки — акт проверки. Но его составляют только при выявлении нарушений законодательства о налогах и сборах. В ином случае акт не составят и об окончании проверки вам не сообщат. Исключение — проверка декларации по НДС с заявленным к возмещению налогом. Если в ней не будет нарушений, налоговики либо вынесут решение о возмещении сумм НДС, либо известят об окончании проверки и отсутствии нарушений.

Если же по итогам проверки контролеры нашли нарушения, акт обязателен. Его оформляют в течение 10 рабочих дней с даты окончания проверки и передают налогоплательщику в течение 5 рабочих дней с даты его составления. Если у вас есть возражения по акту, запишите их и подайте в налоговую вместе с подтверждающими вашу позицию документами.

После того как инспекция рассмотрит акт и ваши возражения, руководитель налоговой вынесет решение о привлечении или отказе в привлечении к ответственности. Его примут в течение 10 рабочих дней со дня истечения срока на подачу возражений. Решение вам вручат в течение 5 дней после вынесения.

Сдавайте декларации по НДС через интернет вместе с Контур.Бухгалтерией. Проходите проверку по внутренним и междокументным контрольным соотношениям и вносите корректировки в отчеты еще до отправки в налоговую. Еще в Бухгалтерии можно вести бухучет, проводить расчеты с сотрудниками, проверять контрагентов и консультироваться с экспертами. Все новые пользователи получают 14 дней работы в сервисе в подарок.

Все декларации по НДС проходят камеральную проверку. Это значит, что налоговая рассматривает отчетность удаленно, а при необходимости запрашивает пояснения и документы. Если нарушений не найдут, проверка закончится автоматически, а вот если найдут — придется общаться с налоговиками. Разберемся, сколько длится проверка, каков порядок проведения и как пройти ее успешно.

фирмами-однодневками, участвующими в схемах возмещения НДС — после введения АСК НДС-2 их количество уменьшилось в 21 раз.

Почему стало больше требований по НДС

Умную систему не обмануть — от ее взора не укроется ни одно нарушение. Если оно выявляется, то требование дать пояснение по НДС формируется автоматически. Поэтому бухгалтеры в последние годы столкнулись с тем, что количество этих требований увеличилось.

Немного о расхождениях

В программе налоговых инспекторов все расхождения подразделяются на два вида:

- расхождение по сумме НДС — продавец и покупатель отразили в декларациях разные суммы налога;

- разрыв — отсутствие операции в декларации контрагента либо отсутствие самой декларации. Например, покупатель заявил со сделки вычет НДС, а продавец не подал декларацию в срок.

Порой расхождения бывают вызваны тем, что стороны отражают операцию в разных кварталах. Например, покупатель заявляет НДС к вычету не в период совершения сделки, а позже на основании пункта 1.1 статьи 172 НК РФ.

Любое расхождение должно быть закрыто пояснением или уточненной декларацией — в зависимости от его сути. Игнорирование требований из ИФНС неминуемо приведет к санкциям — доначислениям, штрафам, попаданию в план выездной проверки.

Сегодня много говорится о риск-ориентированном подходе, который ложится в основу налогового контроля. В плане НДС это выражается в так называемом налоговом светофоре, который инспекторы видят в своих программах. Налогоплательщики помечаются разными цветами в зависимости от уровня риска нарушения налогового законодательства.

Казалось бы, наибольший риск выездной проверки имеют компании, которые окрашены в красный цвет. Безусловно, их тоже проверяют, однако главное внимание налоговые органы уделяют их контрагентам и аффилированным организациям. Обычно они относятся к разряду желтых, но могут быть и зелеными. Ведь сами однодневки не представляют особого интереса, поскольку обычно взять с них нечего. Зато они являются посредниками в незаконных налоговых схемах, и, раскручивая их взаимосвязи, можно выйти на конечного выгодоприобретателя. А вот он уже получит свое по полной программе!

Аргументы для споров в ИФНС

Когда факт налогового разрыва зафиксирован, следует доначисление НДС. Зачастую несогласной с таким поворотом дел компании (предпринимателю) приходится доказывать свою правоту в суде. И нередко им это удается. При этом на стороне налогоплательщика такие аргументы:

- сговор между контрагентами, взаимодействие с зависимыми организациями — эти факты налоговая инспекция должна доказать, одних подозрений для снятия вычета недостаточно;

- реальный характер сделки подтверждается первичными документами, в том числе, накладными;

- разрыв, найденный в операциях контрагентов второго и последующих звеньев, не может быть основанием для отказа в вычете, поскольку компания в этих сделках не участвовала;

- покупатель не несет ответственности за действия продавца и не может быть лишен вычета из-за того, что тот не выполнил свои налоговые обязательства.

Однако не стоит забывать о важности проявления должной осмотрительности и проверять контрагентов. Организацию могут лишить вычета из-за того, что ее партнер работает с ненадежным поставщиком, и ей под силу было это выяснить. Например, в судебной практике были случаи, когда арбитры отказали налогоплательщику в вычете из-за того, что на момент совершения сделки поставщика контрагента не было в реестр юридических лиц (постановление 18 ААС от 01.02.2017 №18АП-16650/2016).

Выводы

Безусловно, для бухгалтера выявленные расхождения по НДС — лишняя головная боль и забота. Чтобы сократить количество таких проблем, рекомендуем сверять счета-фактуры с контрагентами перед отправлением декларации в ИФНС.

Однако сами по себе расхождения еще не являются основанием для налоговых санкций и для выездной проверки. Главное — не игнорировать требования о пояснениях и постараться убедить налоговиков, что происхождение — всего лишь досадное недоразумение. И даже если в результате проверки налоговые органы доначислили НДС, за компанией сохраняются все шансы оспорить это в суде. Конечно, если она тщательно выбирает контрагентов, не сотрудничает с однодневками и не участвует в схемах ухода от НДС.

Подборка наиболее важных документов по запросу Решение о продлении камеральной проверки по НДС (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Судебная практика: Решение о продлении камеральной проверки по НДС

Открыть документ в вашей системе КонсультантПлюс:

Подборка судебных решений за 2021 год: Статья 88 "Камеральная налоговая проверка" НК РФ

(Юридическая компания "TAXOLOGY") Налоговый орган принял решение о продлении срока камеральной налоговой проверки уточненной налоговой декларации по НДС до трех месяцев. Налогоплательщик оспаривал решение о продлении срока проверки, поскольку в решении не были обоснованы причины продления: не приведены установленные налоговым органом признаки, указывающие на возможное нарушение законодательства о налогах и сборах. Суд признал продление правомерным, указав, что законодательство не требует от налогового органа обосновывать причины продления проверки и указывать в решении о продлении конкретные нарушения налогового законодательства, выявленные нарушения были отражены в акте налоговой проверки. Налогоплательщик не доказал, что его права и законные интересы были нарушены решением о продлении проверки. Кроме того, налогоплательщик заявил требование о признании незаконным бездействия налогового органа, выразившегося в непринятии в установленный срок решения о возмещении НДС. Требование не было удовлетворено, поскольку на момент его заявления не было вынесено решение по итогам проверки, в дальнейшем было вынесено решение об отказе в возмещении НДС, налогоплательщик не оспаривал законность указанного решения, равно как и не заявил имущественное требование о возмещении НДС.

Статьи, комментарии, ответы на вопросы: Решение о продлении камеральной проверки по НДС

Открыть документ в вашей системе КонсультантПлюс:

"Налог на добавленную стоимость"

(6-е издание, переработанное и исправленное)

(Семенихин В.В.)

("ГроссМедиа", "РОСБУХ", 2019) В случае если до окончания камеральной налоговой проверки налоговой декларации по НДС налоговым органом установлены признаки, указывающие на возможное нарушение законодательства о налогах и сборах, руководитель (заместитель руководителя) налогового органа вправе принять решение о продлении срока проведения камеральной налоговой проверки до трех месяцев со дня представления налоговой декларации по НДС.

Нормативные акты: Решение о продлении камеральной проверки по НДС

"Налоговый кодекс Российской Федерации (часть первая)" от 31.07.1998 N 146-ФЗ

(ред. от 02.07.2021) В случае, если до окончания камеральной налоговой проверки налоговой декларации по налогу на добавленную стоимость налоговым органом установлены признаки, указывающие на возможное нарушение законодательства о налогах и сборах, руководитель (заместитель руководителя) налогового органа вправе принять решение о продлении срока проведения камеральной налоговой проверки. Срок камеральной налоговой проверки может быть продлен до трех месяцев со дня представления налоговой декларации по налогу на добавленную стоимость (за исключением камеральной налоговой проверки налоговой декларации по налогу на добавленную стоимость, представленной иностранной организацией, состоящей на учете в налоговом органе в соответствии с пунктом 4.6 статьи 83 настоящего Кодекса).

Федеральный закон от 03.08.2018 N 302-ФЗ

(ред. от 02.07.2021)

"О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации" В случае, если до окончания камеральной налоговой проверки налоговой декларации по налогу на добавленную стоимость налоговым органом установлены признаки, указывающие на возможное нарушение законодательства о налогах и сборах, руководитель (заместитель руководителя) налогового органа вправе принять решение о продлении срока проведения камеральной налоговой проверки. Срок камеральной налоговой проверки может быть продлен до трех месяцев со дня представления налоговой декларации по налогу на добавленную стоимость (за исключением камеральной налоговой проверки налоговой декларации по налогу на добавленную стоимость, представленной иностранной организацией, состоящей на учете в налоговом органе в соответствии с пунктом 4.6 статьи 83 настоящего Кодекса).";

Читайте также: