641 счет налоговый кредит

Обновлено: 18.05.2024

Льготный кредит под 2% (и проценты по нему), который получали МСП из пострадавших от коронавируса отраслей, банки могут списать полностью или наполовину при соблюдении определенных условий. Существует два варианта отражения этого кредита в бухучете и отчетности в зависимости от того, есть ли 100%-я уверенность в прощении банком долга.

Вариант 1. Организация уверена, что кредит возвращать не придется

Некоторые аудиторы рекомендуют отражать в бухучете и отчетности операции по льготному кредиту, руководствуясь такой оценочной категорией, как наличие или отсутствие 100%-й уверенности в том, что организация сможет соблюсти все необходимые условия для списания долгов по кредиту. Так вот, если такая уверенность есть, то аудиторы рекомендуют следующее:

не нужно отражать в учете расходы в виде процентов по кредиту.

Хотя они и предусмотрены в договоре на этапах базового периода (с момента выдачи кредита и до 01.12.2020) и периода наблюдения (с 01.12.2020 до 01.04.2021), они не отвечают определению расходов, которое содержится в ПБУ 10/99. Ведь высока вероятность того, что не придется уплачивать проценты банку (пп. 2, 16 ПБУ 10/99);

не нужно признавать полученный кредит как дебиторскую задолженность, поскольку его не надо будет возвращать. Сумму кредита надо сразу отразить в доходах: Дт 51 - Кт 91-1 "Прочие доходы".

Сумма основного долга по кредиту и процентов по нему рассматривается как условное обязательство, которое не признается в бухучете (пп. 9, 14 ПБУ 8/2010);

Предлагая такой вариант учета, возможно, аудиторы исходят из мнения Минфина, которое он высказал в июле 2020 г. А оно таково: если при предоставлении бюджетных кредитов на возвратной основе предусматривается, что при выполнении определенных условий организация освобождается от их возврата и существует достаточная уверенность в том, что она выполнит эти условия, то такие средства учитываются в порядке, установленном ПБУ 13/2000 для учета бюджетных средств (п. 6.4 Информации Минфина N ПЗ-14/2020 "О практике формирования в бухгалтерском учете информации в условиях распространения новой коронавирусной инфекции"). Похоже, Минфин посчитал, что невозвратный кредит для организации - это, по сути, субсидия из бюджета. Тем более что она действительно выделяется из бюджетных денег, правда, не организации, а банку, который за счет этой субсидии списывает кредит и проценты по нему.

Но только, как известно, субсидии учитываются в доходах по мере признания расходов, оплаченных из нее. А аудиторы предлагают учесть всю сумму кредита в доходах сразу.

Однако применение варианта 1 довольно спорно. Ведь до тех пор, пока не закончится период наблюдения (а он длится до 01.04.2021) и банк не спишет кредит, нельзя быть уверенным в его списании.

Вариант 2. Организация не уверена, что банк спишет кредит

В этом случае все гораздо проще. В бухучете льготный кредит надо учитывать, как обычный кредит, а именно (п. 2 ПБУ 9/99; п. 3 ПБУ 10/99; пп. 2 - 5 ПБУ 15/2008):

- получение суммы кредита - Дт 51 - Кт 66, субсчет "Основная сумма кредита";

- ежемесячное начисление льготных процентов в базовый период и период наблюдения - Дт 91-2 "Прочие расходы" - Кт 66, субсчет "Проценты по кредиту".

Расходы, произведенные за счет льготного кредита, учитываются в общем порядке.

Внимание. Одно из основных условий для списания банком всей суммы выданного кредита и начисленных по нему процентов - по состоянию на 25.03.2021 сохранение 90% численности от той, которую банк брал в расчет при выдаче этого кредита (от указанной в СЗВ-М за май 2020 г. или в СЗВ-М за апрель 2020 г.). А при сохранении численности на уровне 80% спишут только половину кредита и относящиеся к нему проценты (пп. 12, 13, 13(1), 24 Правил, утв. Постановлением Правительства от 16.05.2020 N 696).

Если же в апреле 2021 г. этот кредит и проценты по нему спишут, тогда нужно учесть в доходах сумму прощенного кредита и всю сумму начисленных ранее процентов: Дт 66 (сумма кредита + проценты по нему) - Кт 91-1 (пп. 2, 7, 16 ПБУ 9/99).

Кстати, уже в декабре 2020 г. Минфин в рекомендациях аудиторам по проведению аудита годовой бухотчетности сообщил, что организация - получатель льготного кредита отражает этот кредит и проценты по нему как обычно по ПБУ 15/2008. А в пояснениях к бухотчетности еще раскрывает информацию об обязательствах по полученному ею кредиту и расходах, связанных с выполнением этого обязательства. Но самое важное: Минфин указал, что при списании задолженности по кредитному договору (соглашению) организация-заемщик должна признать в бухучете доходы, связанные с таким списанием, в порядке, установленном ПБУ 9/99 (приложение к Письму Минфина от 29.12.2020 N 07-04-09/115445 (раздел "Учет операций по кредитному договору на неотложные нужды для поддержки и сохранения занятости")).

Все это означает, что, пока кредит не списали, в бухгалтерской отчетности за 2020 г. вы показываете сумму полученного кредита и начисленные по нему проценты (приложение N 4 к Приказу Минфина от 02.07.2010 N 66н; п. 6 Приказа Минфина от 02.07.2010 N 66н; п. 17 Информации Минфина N ПЗ-3/2015):

- в балансе в разделе V "Краткосрочные обязательства" по строке "Заемные средства" (код 1510);

- в отчете о движении денежных средств в разделе "Денежные потоки от финансовых операций" по строке "Получение кредитов и займов" (код 4311). Но если ваша организация относится к малым предприятиям, тогда этот отчет вы можете не представлять, а сдавать только баланс и отчет о финансовых результатах.

Заметим, что поскольку списание кредита и процентов по нему произойдет в апреле 2021 г., то на эту дату бухотчетность уже будет подписана. Так что нет оснований расценивать списание этого долга банком как событие после отчетной даты. Соответственно, исправлять бухотчетность за 2020 г. тоже нет никаких оснований, в ней все отражено правильно. Но в пояснениях к балансу и отчету о финансовых результатах за 2020 г. следует указать, что предположительно в период наблюдения организация выполнит все условия, необходимые для списания льготного кредита, и ожидает, что кредит и проценты по нему возвращать банку в 2021 г. не будет.

В налоговом учете сумма списанных банком кредита и процентов по нему в доходы при ОСН и УСН не включается (подп. 21.4 п. 1 ст. 251, подп. 1 п. 1.1 ст. 346.15 НК РФ; Письмо Минфина от 13.07.2020 N 03-03-07/60724). А поскольку в бухучете это доход, то при применении метода отсрочки по ПБУ 18/02 это может привести к возникновению в бухучете постоянной разницы по сумме прощенного тела кредита и потребуется отразить постоянный налоговый доход. А вот по прощенным процентам возникнут временные разницы, так как сначала проценты ежемесячно признаются в расходах, а потом на дату прощения списываемая сумма признается в доходах.

Статья впервые опубликована в журнале "Главная книга" N 05, 2021

Е. А. Шаронова

автор статьи, ведущий эксперт журнала "Главная книга"

Несмотря на то, что многие банки рекламируют доступные и легкие в оформлении кредиты для бизнеса, получение такого займа зачастую становится для бухгалтера настоящим стрессом. Бесконечные сборы документов и расчеты технико-экономических обоснований кого угодно выведут из себя. И вот, когда желанные средства наконец-то получены, перед бухгалтером встает новая проблема: начисление процентов по кредиту.

Проценты по долговым обязательствам – это внереализационные расходы организации (подп. 2 п.1 ст. 265 НК РФ). При этом не важен характер полученного кредита: текущий или инвестиционный. Главное - проценты должны быть начислены за фактическое время пользования заемными средствами. Об это сказано в письме Минфина от 26 июня 2007 г. № 03-03-06/4/76.

Особенности отнесения процентов к расходам указаны в статье 269 НК РФ. Она предполагает два варианта признания начисленных процентов:

- в пределах среднего уровня процентов;

- в пределах ставки рефинансирования ЦБ РФ.

Если у компании есть кредиты, полученные на сопоставимых условиях, у нее есть право выбора одного из двух способов. В противном случае нужно применять только второй способ. Рассмотрим оба варианта подробно.

Сопоставимые условия

Проценты можно признать в полном объеме, если их размер существенно не отклоняется от среднего уровня процентов по долговым обязательствам, полученным в том же отчетном периоде на сопоставимых условиях. Отчетный период - это квартал или месяц (для тех, кто исчисляет ежемесячные авансовые платежи исходя из фактически полученной прибыли).

Сопоставимые условия определить не так просто, как может показаться на первый взгляд. Долговые обязательства считаются сопоставимыми, если они выданы (п. 1 ст. 269 НК):

- в той же валюте;

- на те же сроки;

- в схожих объемах;

- под аналогичные обеспечения.

Обратите внимание, несоответствие хотя бы одного из перечисленных критериев ведет к признанию долговых обязательств несопоставимыми. Об этом сказано в письмах Минфина от 7 июня 2006 г. № 03-06-01-04/130, от 5 марта 2005 г. № 03-03-01-04/2/35 и от 6 марта 2006 г. № 03-03-04/1/183.

Правила определения сопоставимости кредитов по срокам, объему и обеспечению нужно отразить в учетной политике. При этом финансисты советуют исходить из принципа существенности и обычаев делового оборота. Отметим, что, по разъяснениям чиновников, не могут быть сопоставлены:

– долговые обязательства, принятые от физических и юридических лиц;

– займы, у которых срок предоставления отличается более чем на 10 процентов;

– займы, объем которых отличается более чем на 20 процентов.

По кредитам, которые удалось признать схожими, рассчитывают средний уровень процентов. Далее увеличивают средний уровень в 1,2 раза. Полученный результат – и есть нормативная величина процентов по кредиту.

***************Наша справка 1**************

В Налоговом кодексе не сказано, как нужно рассчитывать средний уровень процентов. Его можно определить как среднее арифметическое ставок по сопоставимым кредитам. Другой вариант: найти среднее взвешенное ставок, то есть принимать во внимание как размер процентов, так и суммы полученных кредитов. Второй вариант более трудоемок. А учитывая, что кредиты должны быть сопоставимы, в том числе, и по объемам, то средневзвешенное и среднеарифметическое значения не должны существенно отличаться. В учетной политике нужно оговорить, какую формулу компания будет применять для расчета среднего уровня процентов.

----Конец нашей справки 1----

Если сопоставимых кредитов нет

Далеко не все фирмы получают по несколько кредитов в одном квартале. Для них, а также для тех, кто не хочет разбираться с сопоставимостью и отклонениями, предусмотрен другой вариант признания процентов. Он предполагает более существенные ограничения.

Так, предельная величина процентов принимается равной ставке рефинансирования Центрального банка, увеличенной в 1,1 раза при получении кредита в рублях; и равной 15 процентам – по обязательствам в иностранной валюте.

Допустим, организация получила кредит в мае и начисляет проценты по нему в июне, когда начала действовать новая ставка рефинансирования. Какую из ставок применять при расчете?

Если возможность изменения процентной ставки кредитным договором не предусмотрена, нужно использовать ставку рефинансирования, которая действовала на дату получения денег. Такой порядок предусмотрен положениями статьи 269 НК РФ.

Обратите внимание на средства, получаемые в рамках кредитной линии. По сумме каждого транша проценты нужно считать, исходя из ставки рефинансирования, действующей на дату его привлечения.

Первый транш в рамках кредитной линии в размере 500 000 руб. получен 10 октября 2007 года. Ставка рефинансирования, действовавшая на дату его получения - 10% годовых.

Второй транш в размере 1 500 000 руб. получен 10 декабря 2007 года. Допустим, что ставка рефинансирования ЦБ, действовавшая на дату его получения, понизилась до 9,5%.

В декабре:

Начислены проценты за пользование кредитом:

- по первому траншу- 500 000 руб. х 18% : 365 дн. х 31 дн. = 7643,84 руб.;

- по второму траншу- 1 500 000 руб. х 18% : 365 дн. х 21 дн. = 15 534,25 руб.

Из этой суммы в затраты можно включить:

- по первому траншу - 500 000 руб. х (10% х 1,1) : 365 дн. х 31 дн. = 4671,23 руб.;

- по второму траншу - 1 500 000 руб. х (9,5% х 1,1) : 365 дн. х 21 дн. = 9018,49 руб.

–конец примера–

Другое дело – если возможность изменения процентной ставки предусмотрена кредитным договором. Например, в договоре закреплено, что банк вправе (если заемщик нарушит определенные условия) изменить первоначально установленную процентную ставку.

–конец примера–

Часто бывает так: желая избежать нормирования расходов, фирмы при заключении кредитного договора оформляют разницу между банковской ставкой и ставкой рефинансирования в виде комиссии за ведение ссудного счета. Нередко на этом настаивают и сами банки, видимо, пытаясь таким способом скрыть реальный размер процентов.

Однако если стоимость услуг банка за ведение ссудного счета установлена в процентах от суммы непогашенного кредита, ее нужно нормировать по правилам, указанным в статье 269 НК РФ, и учитывать как внереализационный расход. Такого мнения придерживаются финансисты (см. письмо Минфина России от 30 мая 2006 г. № 03-03-04/1/486).

АКЦИЯ ПРОДЛЕНА

Расчеты с бюджетом по налогу на прибыль

По кредиту счета 68.04.1 отражается начисление налога на прибыль. По дебету счета 68.04.1 отражаются суммы, фактически перечисленные в бюджет (включая авансовые платежи по налогу).

Аналитический учет на счете 68.04.1 ведется:

- по видам платежей (субконто Виды платежей в бюджет (фонды)). Для отражения операций по начислению и уплате налога (авансовых платежей) используется вид платежа Налог (взносы): начислено / уплачено (другие возможные виды платежей по налогу на прибыль рассмотрим далее);

- по бюджетам, в которые подлежит уплате налог (субконто Уровни бюджетов). Для налога на прибыль это Федеральный бюджет и Региональный бюджет.

Проводки по начислению налога на прибыль в программе формируются автоматически при выполнении ежемесячной регламентной операции Расчет налога на прибыль, входящей в обработку Закрытие месяца.

Суммы проводок по начислению налога на прибыль рассчитываются следующим образом:

Таким образом, сумма исчисленного налога, указанная в строке 180 листа 02 декларации по налогу на прибыль (утв. приказом ФНС России от 19.10.2016 № ММВ-7-3/572@) за отчетный (налоговый) период, должна совпадать с кредитовым оборотом счета 68.04.1 по виду платежа Налог (взносы): начислено / уплачено за соответствующий период.

Бухгалтерские проводки при начислении налога на прибыль

Если организация применяет ПБУ 18/02

Если в программе установлен затратный метод, то регламентная операция Расчет налога на прибыль выполняет сразу две функции: и начисление налога для уплаты в бюджет (по данным налогового учета), и расчеты по ПБУ 18/02 (по данным бухгалтерского учета).

Если же организация применяет балансовый метод, то в состав обработки Закрытие месяца включаются две отдельные регламентные операции:

- Расчет налога на прибыль - выполняет только начисление налога по данным налогового учета для уплаты в бюджет;

- Расчет отложенного налога по ПБУ 18/02 - выполняет только расчеты по ПБУ 18/02 по данным бухгалтерского учета (по новому алгоритму, то есть балансовым методом) для финансовой отчетности.

В любом случае рассчитанные суммы налога на прибыль начисляются проводкой:

Дебет 68.04.2 Кредит 68.04.1.

Одновременно суммы налога распределяются по бюджетам различных уровней.

Уменьшение сумм, причитающихся к уплате в бюджет, отражается сторнировочной записью с одновременным распределением по бюджетам:

СТОРНО Дебет 68.04.2 Кредит 68.04.1.

Расчеты по ПБУ 18/02 включают в себя следующие операции:

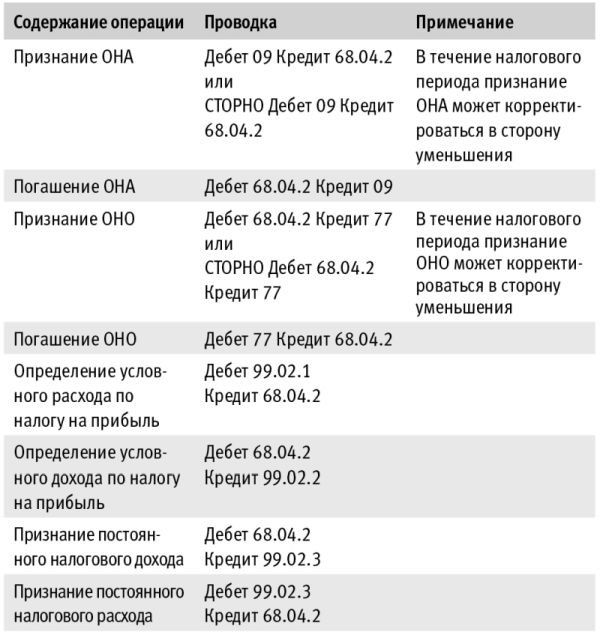

Проводки, относящиеся к расчетам по ПБУ 18/02 балансовым методом, представлены в таблице.

Дебет 99.09 Кредит 68.04.2 или

Дебет 68.04.2 Кредит 99.09.

Таким образом, после выполнения регламентных операций Расчет налога на прибыль и Расчет отложенного налога по ПБУ 18/02 счет 68.04.2 всегда закрывается.

Пример 1

В январе 2019 года в бухгалтерском учете организации отражены следующие финансовые показатели:

- выручка от реализации - 1 000 000 руб. (без учета НДС);

- управленческие расходы - 230 000 руб.;

- прямые расходы производства - 72 000 руб.;

- прочие доходы - 8 000 руб.

В регистрах налогового учета отражены следующие показатели:

- доходы от реализации - 1 000 000 руб.;

- прямые расходы на производство и реализацию - 72 000 руб.;

- косвенные расходы на производство - 228 000 руб.

- 112 000 руб. - на 01.01.2019;

- 104 000 руб. - на 01.02.2019.

- 118 000 руб. - на 01.01.2019;

- 116 000 руб. - на 01.02.2019.

Рассчитаем налог на прибыль за январь 2019 года по данным налогового учета:

- 700 000 руб. - налоговая база (1 000 000 руб. - (72 000 руб. + 228 000 руб.)).

- 140 000 руб. - налог на прибыль (700 000 руб. х 20%), в т. ч. 21 000 руб. - в Федеральный бюджет (700 000 руб. х 3%); 119 000 руб. - в региональный бюджет (700 000 руб. х 17%).

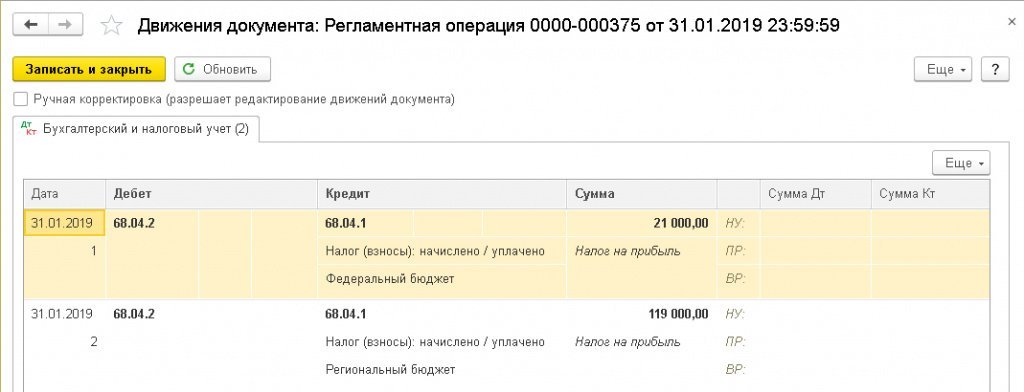

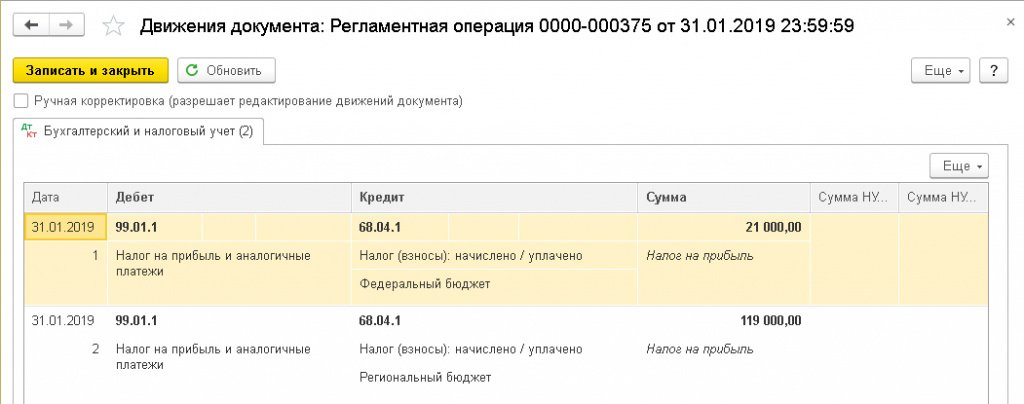

При выполнении регламентной операции Расчет налога на прибыль автоматически сформируются проводки (см. рис. 1).

Рис. 1. Начисление налога на прибыль в корреспонденции со счетом 68.04.2

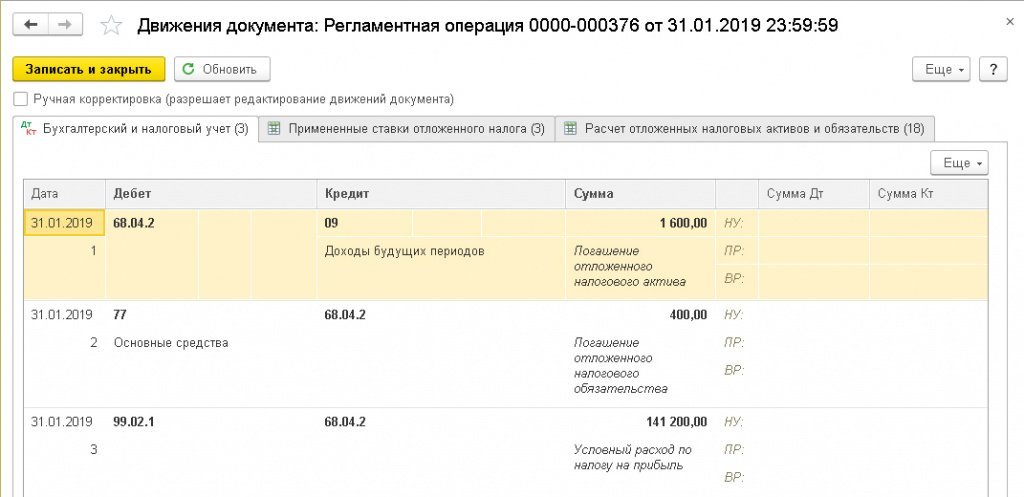

Выполним расчеты по ПБУ 18/02 за январь 2019 года по данным бухгалтерского учета:

- 1 600 руб. - погашение ОНА ((112 000 руб. - 104 000 руб.) х 20%).

- 400 руб. - погашение ОНО ((118 000 руб. - 116 000 руб.) х 20%).

- 706 000 руб. - прибыль по данным бухгалтерского учета ((1 000 000 руб. + 8 000 руб.) - (230 000 руб. + 72 000 руб.)).

- 141 200 руб. - условный расход по налогу на прибыль (706 000 х 20%).

При выполнении регламентной операции Расчет отложенного налога по ПБУ 18/02 автоматически сформируются следующие проводки (см. рис. 2).

Рис. 2. Расчеты с применением ПБУ 18/02

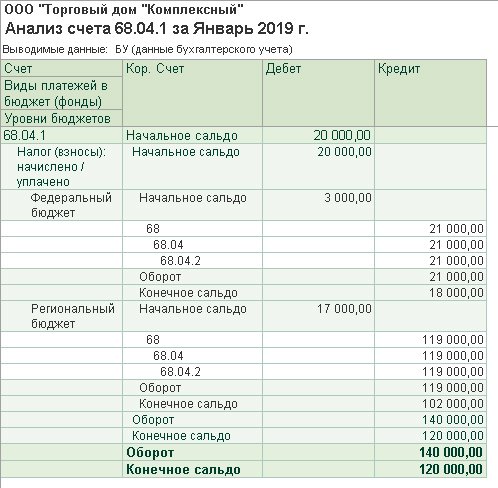

На рисунках 3 и 4 представлены Анализы счетов 68.04.1 и 68.04.2.

Рис. 3. Анализ счета 68.04.1

Рис. 4. Анализ счета 68.04.2

Если организация не применяет ПБУ 18/02

Дебет 99.01.1 Кредит 68.04.1.

Соответственно, уменьшение сумм, причитающихся к уплате, отражается записью с распределением по бюджетам:

СТОРНО Дебет 99.01.1 Кредит 68.04.1.

Пример 2

В данной ситуации при выполнении регламентной операции Расчет налога на прибыль автоматически сформируются проводки (см. рис. 5).

Рис. 5. Начисление налога на прибыль в корреспонденции со счетом 99.01.1

Независимо от порядка применения положений ПБУ 18/02 кредитовый оборот счета 68.04.1 по виду платежа Налог (взносы): начислено / уплачено за отчетный (налоговый) период совпадает:

- с суммой исчисленного налога на прибыль, указанной в строке 180 листа 02 декларации по налогу на прибыль;

- с суммой текущего налога на прибыль, указанной в отчете о финансовых результатах (форма утверждена приказом Минфина России от 02.07.2010 № 66н).

Если организация исполняет обязанности налогового агента

Организация, которая начисляет дивиденды участнику общества (акционеру) - юридическому лицу, должна исполнить обязанности налогового агента и удержать налог на прибыль при выплате дивидендов.

Для обществ с ограниченной ответственностью начисление дивидендов и удержание налога при выплате доходов от участия можно зарегистрировать в программе автоматически с помощью документа Начисление дивидендов (раздел Операции).

Для акционерных обществ начисление дивидендов по акциям и удержание налога следует отражать документом Операция (раздел Операции - Операции, введенные вручную).

В любом случае удержание налога на прибыль при исполнении обязанностей налогового агента при выплате дивидендов должно отражаться проводкой:

Дебет 75.02 Кредит 68.34.

1С:ИТС

Аналитический учет расчетов с бюджетом по налогу на прибыль

Теперь рассмотрим подробнее виды платежей, которые могут использоваться для аналитического учета расчетов с бюджетом. Вид платежа выбирается из предопределенного программой списка и для налога на прибыль может принимать значение:

- Налог (взносы): начислено / уплачено;

- Налог (взносы): доначислено / уплачено (самостоятельно);

- Налог (взносы): доначислено / уплачено (по акту проверки);

- Штраф: начислено / уплачено;

- Пени: доначислено / уплачено (самостоятельно);

- Пени: начислено / уплачено (по акту проверки).

Вид платежа Налог (взносы): начислено / уплачено используется для отражения операций по начислению и уплате налога (авансовых платежей), причем проводки в программе формируются автоматически при выполнении ежемесячной регламентной операции Расчет налога на прибыль, входящей в обработку Закрытие месяца. Несмотря на это, некоторые пользователи пытаются вручную начислять ежемесячные авансовые платежи, подлежащие уплате в следующем квартале, чтобы оперативно контролировать состояние расчетов с бюджетом. Делать этого не следует - можно нарушить учет. К тому же такие действия бессмысленны: при выполнении регламентной операции Расчет налога на прибыль налог рассчитывается нарастающим итогом с начала налогового периода, в том числе с учетом ручных проводок и корректировок налоговой базы текущего периода.

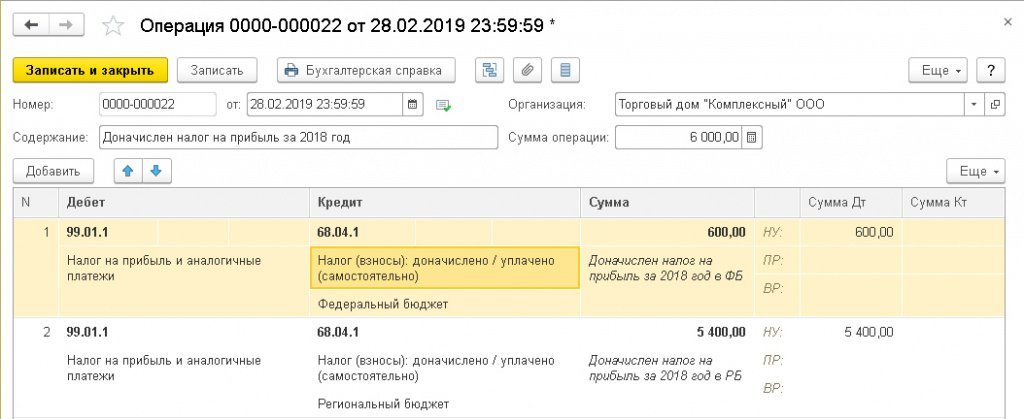

Иное дело, если организация обнаруживает ошибку в декларации прошлого налогового периода, которая привела к недоплате налога. В этом случае требуется не только скорректировать сальдо расчетов с бюджетом по налогу на прибыль (то есть самостоятельно доначислить и доплатить налог за прошлые годы), но и обособленно отразить в учете и отчетности налог, не относящийся к текущему налоговому периоду. Напоминаем, что в отчете о финансовых результатах (форма утверждена приказом Минфина России от 02.07.2010 № 66н) сумма доначисленного налога на прибыль в связи с обнаружением ошибок прошлых лет, не влияющая на текущий налог на прибыль отчетного периода, отражается по отдельной статье отчета после статьи текущего налога на прибыль (п. 22 ПБУ 18/02). Для выполнения указанных требований следует использовать отдельный вид платежа - Налог (взносы): доначислено / уплачено (самостоятельно).

В периоде обнаружения ошибки нужно ввести бухгалтерские записи, распределив налог к уплате по уровням бюджета:

Дебет 99.01.1 Кредит 68.04.1

- с видом платежа Налог (взносы): доначислено / уплачено (самостоятельно), рис. 6.

Рис. 6. Доначисление налога на прибыль из-за ошибки прошлых лет

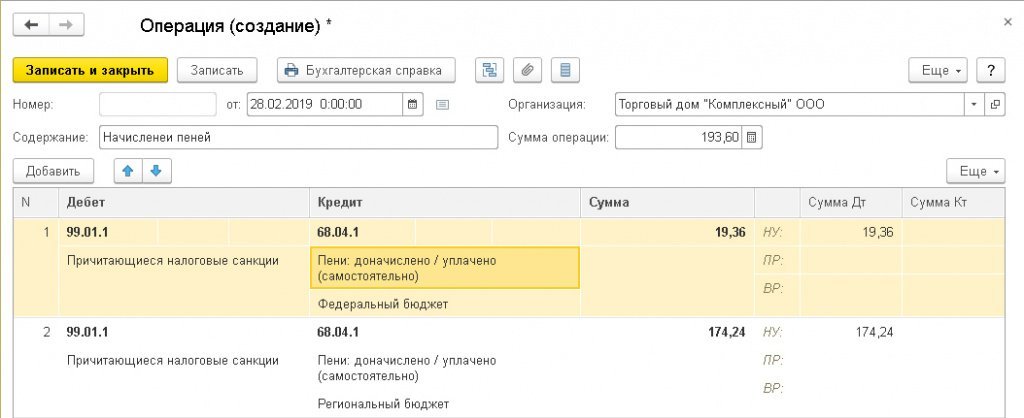

Если причитающиеся суммы налогов уплачиваются в сроки, более поздние по сравнению с установленными законодательством о налогах и сборах, то организация должна самостоятельно исчислить и уплатить пени (п. 1 ст. 75 НК РФ). Для целей налогообложения прибыли расходы в виде пеней за просрочку уплаты налогов не учитываются (п. 2 ст. 270 НК РФ).

По поводу начисления пеней в бухгалтерском учете существует две точки зрения:

Руководствуясь профессиональным суждением, организация самостоятельно определяет порядок начисления пеней и утверждает его в своей учетной политике.

Для самостоятельного начисления и уплаты пеней в программе также следует использовать документ Операция и самостоятельный вид платежа Пени: доначислено / уплачено (самостоятельно).

Если организация начисляет в программе пени по дебету счета 99.01.1, то в качестве аналитики необходимо выбрать значение Причитающиеся налоговые санкции (рис. 7).

Рис. 7. Начисление пеней

В этом случае пени не занизят налогооблагаемую базу, и программа рассчитает налог в соответствии с правилами главы 258 НК РФ. Отражать постоянную разницу в ресурсе Сумма Дт ПР: 99.01.1 не требуется.

1С:ИТС

Начислять налог на прибыль, а также штрафные санкции и пени по акту выездной или камеральной проверки следует вручную, используя соответствующие виды платежа:

- Налог (взносы): доначислено / уплачено (по акту проверки);

- Штраф: начислено / уплачено;

- Пени: начислено / уплачено (по акту проверки).

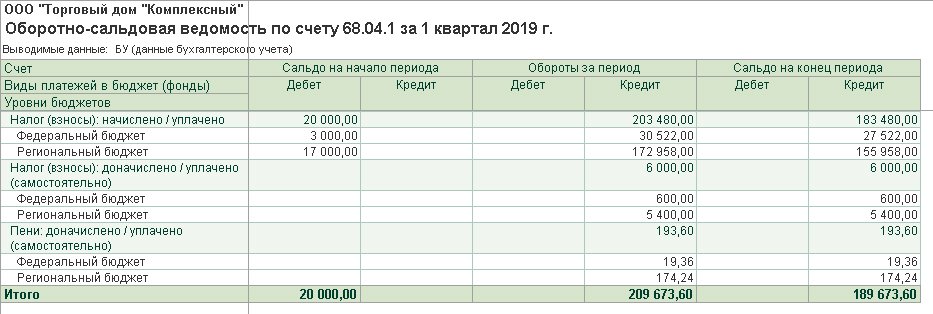

Таким образом, в оборотах счета 68.04.1 может отражаться не только начисление и уплата налога на прибыль текущего налогового периода, но и сумма налогов, относящихся к прошлым годам, а также штрафные санкции и пени по налогу. Однако благодаря аналитическому учету, который поддерживается в программе, указанные виды платежей учитываются обособленно (рис. 8).

Рис. 8. Аналитический учет расчетов с бюджетом по налогу на прибыль

Нередко организациям, осуществляющим инвестиции в активы, не хватает собственных средств и тогда они привлекают заемные. Затраты в виде процентов за пользование такими займами или кредитами включаются в стоимость инвестиционного актива (ИА).

Каков порядок учета процентов по заемным средствам, полученным:

а) на приобретение, сооружение, изготовление инвестиционного актива;

б) на реконструкцию, модернизацию, достройку, дооборудование такого актива?

Заем (кредит) на приобретение инвестиционного актива.

Согласно п. 7 указанного документа расходы по займам по общему правилу признаются в бухучете в составе прочих расходов. Исключение составляют проценты, причитающиеся к уплате заимодавцу (кредитору), непосредственно связанные с приобретением, сооружением и (или) изготовлением [1] инвестиционного актива. Такие проценты участвуют в формировании стоимости ИА [2] .

Проценты включаются в стоимость ИА при наличии следующих условий (п. 9 ПБУ 15/2008):

- расходы по приобретению ИА подлежат признанию в бухучете;

- расходы по займам, связанные с приобретением ИА, подлежат признанию в бухучете;

- начаты работы по приобретению ИА.

Сумма процентов, включаемых в стоимость ИА, уменьшается на величину дохода от временного использования средств полученных займов (кредитов) в качестве финансовых вложений (п. 10 ПБУ 15/2008). Например, если эти средства размещены на депозите или направлены на приобретение ценных бумаг.

Некоторым организациям выделяются субсидии из федерального бюджета на возмещение процентов по инвестиционному кредиту. При этом проценты должны учитываться в стоимости ИА за вычетом полученной субсидии. Данный подход применяется и в случае, когда на момент признания расходов по уплате процентов субсидия еще не получена, но имеется высокая вероятность ее получения (см. Рекомендации по аудиту бухгалтерской отчетности за 2009 год, направленные Письмом Минфина России от 28.01.2010 № 07‑02‑18/01).

Обратите внимание:

Для целей ПБУ 15/2008 под инвестиционным активом понимается объект имущества, подготовка которого к предполагаемому использованию требует длительного времени и существенных расходов. К таким активам относятся объекты незавершенного производства и незавершенного строительства, которые впоследствии будут приняты к бухучету заемщиком и (или) заказчиком (инвестором, покупателем) в качестве ОС (включая земельные участки), НМА или иных внеоборотных активов (абз. 3 п. 7 ПБУ 15/2008).

Итак, при включении процентов, причитающихся заимодавцу (кредитору), в стоимость ИА необходимо учесть три момента.

Во-первых, начало включения процентов – не ранее чем начаты работы по его приобретению (сооружению).

Во-вторых, на практике возможны ситуации, когда сооружение ИА приостанавливается на длительный срок (более трех месяцев) [3] . В этом случае проценты прекращают включаться в стоимость ИА с 1‑го числа месяца, следующего за месяцем такого приостановления, и на весь период приостановления будут учитываться в составе прочих расходов организации. При возобновлении сооружения ИА проценты снова будут включаться в его стоимость – с 1‑го числа месяца, следующего за месяцем такого возобновления. Это предусмотрено п. 11 ПБУ 15/2008.

В-третьих, проценты прекращают включаться в стоимость ИА:

- с 1‑го числа месяца, следующего за месяцем прекращения приобретения ИА (п. 12 ПБУ 15/2008);

- с 1‑го числа месяца, следующего за месяцем начала использования ИА (если работы по приобретению не были завершены, однако актив начал использоваться для изготовления продукции, выполнения работ, оказания услуг) (п. 13 ПБУ 15/2008).

Пример 1:

Организация приобретает оборудование, которое в соответствии с учетной политикой признается инвестиционным активом.

Стоимость оборудования равна 12 980 000 руб. (в том числе НДС 18% – 1 980 000 руб.), услуг по его монтажу – 590 000 руб. (в том числе НДС 18% – 90 000 руб.).

Оборудование поступило в мае 2017 года, в июне был завершен его монтаж и оно было введено в эксплуатацию.

Для этих целей был взят кредит в размере 10 950 000 руб. под 15% годовых сроком на три месяца (с 01.05.2017 по 31.07.2017). Проценты за кредит уплачиваются ежемесячно на последний день текущего месяца. Кредит был возвращен в срок.

Рабочим планом счетов установлены следующие субсчета:

- 66‑1 (сумма основного долга по краткосрочным займам и кредитам);

- 66‑2 (задолженность по начисленным процентам).

В бухгалтерском учете организации будут сделаны проводки:

Получен краткосрочный кредит

(12 980 000 - 1 980 000) руб.

Принят к вычету НДС

Перечислены средства поставщику

Оборудование передано к монтажу

Начислены проценты по кредиту за май

(10 950 000 руб. x 15% / 365 дн. x 31 дн.)

(139 500 руб. x 20%)

Уплачены проценты банку

Подписан акт выполненных работ по монтажу оборудования

(590 000 - 90 000) руб.

Принят к вычету НДС

Перечислены средства организации, осуществлявшей монтаж оборудования

Начислены проценты по кредиту за июнь

(10 950 000 руб. x 15% / 365 дн. x 30 дн.)

(135 000 руб. x 20%)

Объект ОС принят к учету

(11 000 000 + 500 000 + 139 500 + 135 000) руб.

Уплачены проценты банку

Начислены проценты по кредиту

(10 950 000 руб. x 15% / 365 дн. x 31 дн.)

Уплачены проценты банку

Возвращен кредит банку

* Проценты, начисленные за май – июнь, в бухгалтерском учете включаются в первоначальную стоимость объекта ОС и будут учитываться в расходах через механизм амортизации. В налоговом учете проценты по кредиту ежемесячно признаются в составе внереализационных расходов вне зависимости от характера заимствований (инвестиционного или текущего) на основании пп. 2 п. 1 ст. 265 НК РФ (с учетом особенностей, предусмотренных ст. 269 НК РФ). Таким образом, у организации возникают налогооблагаемые временные разницы и соответствующие им отложенные налоговые обязательства (п. 12, 15 ПБУ 18/02). ОНО будут погашаться по мере начисления амортизации (п. 18 ПБУ 18/02). Первоначальная стоимость ОС в налоговом учете меньше, чем в бухгалтерском, на сумму процентов, соответственно, ежемесячная сумма амортизации в налоговом учете тоже будет меньше.

В пункте 14 ПБУ 15/2008 рассмотрен случай, когда наряду с целевыми займами (кредитами) на финансирование ИА частично потрачены средства, взятые на общие цели.

В этой норме приведен пример расчета доли процентов, подлежащих включению в стоимость ИА по общецелевым займам. Эта доля равна отношению суммы заемных средств, взятых на общие цели и использованных на приобретение ИА, ко всей сумме займов, взятых на общие цели. В расчет включаются суммы заемных средств, полученных в отчетном периоде, включая остаток займов, не израсходованных на начало периода.

В этом пункте также отмечено, что указанный расчет основывается на следующих допущениях:

а) ставки по всем займам (кредитам) одинаковы и не изменяются в течение отчетного периода;

б) работы по приобретению ИА продолжаются после окончания отчетного периода.

Заемные средства, привлеченные для последующих капвложений.

Нормы ПБУ 15/2008, регулирующие порядок включения процентов по заемным средствам в стоимость инвестиционного актива, предусматривают ситуации, когда осуществляется приобретение (сооружение, изготовление).

В упомянутой рекомендации подчеркнуто, что п. 7 ПБУ 15/2008 предписывает включать в стоимость ИА проценты, причитающиеся к уплате заимодавцу (кредитору), непосредственно связанные с приобретением ИА. Других случаев включения процентных затрат в стоимость актива стандарт не предусматривает.

В указанном стандарте дан закрытый перечень действий с инвестиционным активом:

- приобретение;

- сооружение;

- изготовление.

С одной стороны, это позволяет предположить, что затраты на уплату процентов за пользование заемными средствами, связанными с последующими капвложениями, не подлежат включению в стоимость ИА. С другой стороны, такое предположение не подтверждается совокупностью норм других ПБУ.

Обратите внимание:

Применение разного порядка бухгалтерского учета долговых затрат в случаях первоначального получения активов и в случаях последующих капвложений ставит формируемую в бухгалтерском учете информацию в зависимость от формальной трактовки таких понятий, как приобретение, сооружение, изготовление, реконструкция, модернизация, достройка, дооборудование, ремонт.

Обратите внимание:

Экономическое содержание инвестиций во внеоборотные активы не меняется в зависимости от того, осуществляются ли такие инвестиции при первоначальном получении актива или при последующих его улучшениях. Поэтому учетная политика организации в отношении долговых затрат должна быть единой в отношении первоначальных и последующих инвестиций, для которых привлекаются кредитные средства.

В качестве примера также приводится МСФО (IAS) 23, который содержит требования о капитализации долговых затрат в стоимости квалифицируемых активов, аналогичные требованиям ПБУ 15/08. Эти требования едины в отношении всех форм инвестиций и не зависят от того, осуществляются ли капвложения при первоначальном получении квалифицируемого актива или при последующих его улучшениях.

Итак, исходя из Рекомендации Р-71/2016 механизм включения в стоимость актива процентов при улучшении ОС аналогичен предусмотренному п. 7 – 14 ПБУ 15/2008 для процентов по заемным средствам, взятым на приобретение ИА.

1. Проценты включаются в стоимость ОС при условии, что работы по их улучшению начаты.

2. Проценты учитываются в стоимости ОС только в периоде, пока идут работы по улучшению ОС. Если эти работы закончены, а долговое обязательство не погашено, то проценты учитываются в прочих расходах.

3. В случае приостановления улучшений ОС на длительный срок (более трех месяцев), проценты прекращают включаться в стоимость ОС с 1‑го числа месяца, следующего за месяцем такого приостановления. При возобновлении улучшения проценты снова будут включаться в его стоимость – с 1‑го числа месяца, следующего за месяцем возобновления.

За весь период приостановления проценты должны учитываться в составе прочих расходов.

4. Если на финансирование работ по улучшению ОС израсходованы заемные средства, полученные на иные цели (не связанные с таким улучшением), то начисленные проценты включаются в стоимость ОС пропорционально доле указанных средств в общей сумме займов (кредитов), причитающихся к уплате заимодавцу (кредитору), полученных на цели, не связанные с улучшением ОС.

Пример 2:

Организация приняла решение модернизировать технологическую линию. Стоимость работ по модернизации, выполненных сторонней организацией, составляет 2 360 000 руб. (в том числе НДС – 360 000 руб.). Работы проводились с августа по сентябрь 2017 года.

Организация заключила договор займа на сумму 2 190 000 руб. под 10% годовых сроком на три месяца (с 01.08.2017 по 31.10.2017). Проценты за кредит уплачиваются единовременно на момент возврата займа. Заем был возвращен в срок.

Наш менеджер уже увидел Ваше обращение и спешит помочь Вам как можно скорее!

В рабочее время (пн – пт с 9:00 до 18:00) наши менеджеры очень активны и общительны и с радостью ответят Вам в течение дня.

В остальное время – дожидайтесь ответа на следующий рабочий день.

А пока предлагаем вам:

- Почитать отзывы наших клиентов;

- Узнать о новинках для бизнеса в блоге;

- Пообщаться с нашими клиентами в группе ВКонтакте и на Facebook.

Заказ обратного звонка

Заполните форму, специалист свяжется с вами в течение дня. Он ответит на все вопросы и оформит тестовый доступ, если это необходимо.

Сразу заметим, что кредит и заем – это разные понятия, существенно отличающиеся друг от друга. Незнание основных отличий может привести к ошибкам в учете.

Для наглядности мы собрали информацию на схеме (см. рис. 1).

Рис. 1. Отличия займа от кредита

Еще одним важным моментом является налоговый учет кредитов и займов. Остановимся на данном вопросе и поговорим о нем немного подробнее.

Итак, в соответствии с Налоговым Кодексом РФ полученные кредиты и займы не являются доходом для целей налога на прибыль. В свою очередь выданные кредиты и займы не будут являться расходами. Также не будут признаваться доходами и расходами средства, которые были получены или выплачены в счет погашения кредита или займа.

Ситуация с процентами несколько иная.

Суммы процентов (начисленных и уплаченных) являются внереализационными расходами и отражаются в расходах:

Концом каждого месяца;

Датой погашения кредита (при полной выплате).

Сумма полученных процентов будет признаваться внереализационными доходами.

Отсрочьте визит в налоговую!

Разобравшись с теоретической частью вопроса, перейдем к его отражению в программе.

Отразим поступление денежных средств на расчетный счет организации (см. рис. 2).

Рис. 2. Банк и касса

Рис. 4. Вид договора с банком-кредитором

Посмотрим сформированные программой бухгалтерские записи. Видим, что операция по поступлению денежных средств отражена корректно (см. рис. 5).

Рис. 5. Движения документа: Поступление на расчетный счет

Рис. 6. Оборотно-сальдовая ведомость

Далее произведем начисление процентов за первый месяц – сентябрь 2021г.

Напомним, что проценты по кредиту исчисляются со следующего дня после получения денежных средств заемщиком.

По условиям кредитного договора с банком начисленные проценты погашаются организацией ежемесячно.

Ниже представлена формула для расчета суммы процентов по кредиту (см. рис. 7).

Рис. 7. Формула для начисления процентов по кредиту

В нашем примере кредит был получен 01 сентября 2021 года. Следовательно, расчет суммы процентов за сентябрь 2021 года будет выглядеть так:

700 000 х 15% х 29/365 = 8 342,47 рублей.

Рис. 8. Операция, введенная вручную

Итак, в нашем случае будет уместна следующая бухгалтерская проводка: Дт 91.02 Кт 66.02 (см. рис. 9).

Заметим, что в бухгалтерском учете данные расходы будут отражены как прочие. Что же касается налогового учета, то здесь расходы будут включены в состав внереализационных.

Рис. 9. Бухгалтерская проводка: Дт 91.02 Кт 66.02

Сформировав оборотно-сальдовую ведомость, можно проконтролировать отражение в учете начисленных процентов (см. рис. 11).

Рис. 11. Оборотно-сальдовая ведомость

Рис. 12. Погашение процентов по кредиту и части долга

Здесь создадим нужное нам количество записей, обращая пристальное внимание на вид платежа (см. рис. 13).

Рис. 13. Создание записей

Посмотрим, как выглядят статьи движения денежных средств (см. рис. 14-15).

Если в программе нет подходящих статей, то пользователю необходимо их создать самостоятельно

Рис. 14. Статья движения денежных средств по текущим операциям

Рис. 15. Статья движения денежных средств по долговым обязательствам

Видим, что документ сформировал сразу две проводки (см. рис. 16). Одна по оплате долга, другая по оплате процентов.

Рис. 16. Сформированные проводки

За следующие месяцы выплата и начисление происходит аналогичным образом.

Снова сформируем оборотно-сальдовую ведомость по счету 66 за сентябрь 2021 года (см. рис. 17) и проконтролируем отражение совершенных нами операций. Видим, что задолженность перед банком уменьшилась и начисленные проценты были выплачены.

Рис. 17. Оборотно-сальдовая ведомость по счету 66

Таким образом в программе 1С:Бухгалтерия 8 реализован механизм учета кредитов.

Переходите на электронный документооборот!

Обменивайтесь документами с контрагентами за пару кликов.

Все входящие бесплатно, на исходящие действуют

выгодные тарифы.

Читайте также: