Налог на имущество 3 квартал 2020 сроки

Обновлено: 30.06.2024

Отчет по авансовым платежам по налогу на имущество — квартальный расчет аванса по имущественным взносам. С 2020 года его больше не предоставляют.

Нужно ли сдавать отчет в 2020 году

С января 2020 года отчет по форме КНД 1152028 отменен. ИФНС принимает только годовую декларацию по налогу на имущество — до 30 марта следующего налогового периода (п. 3 ст. 386 НК РФ).

Региональные власти устанавливают для налогоплательщиков обязанность по уплате ежеквартального имущественного аванса. Правила исчисления авансовых платежей в 2020 году изменились: взнос рассчитывают по измененной кадастровой стоимости недвижимости.

Налоговая декларация по налогу на имущество за 3 квартал 2020 года не подается. Налогоплательщики отчитываются в территориальную ИФНС по другим обязательным взносам.

Сроки налоговой отчетности за 3 квартал 2020 года:

Как не пропустить важные изменения

Следите за изменениями в работе с помощью КонсультантПлюс. Настройте индивидуальный профиль и получайте уведомления о новостях и поправках сразу, как они появляются. Инструкции в системе обновляются сразу после изменений и всегда актуальны. Попробуйте бесплатно 2 дня!

Когда платится налог на имущество организаций в 2019 году

Правила уплаты регулируются главой 30 НК РФ. С 2019 года имущественным фискальным сбором организаций облагается только недвижимость. Ранее организации уплачивали сбор в бюджет не только за недвижимость, находящуюся в собственности, но и за движимые объекты основных средств: машины, оборудование, инвентарь и др.

С 01.01.2019, если организация не имеет в собственности объектов недвижимости, она не признается плательщиком имущественного налога, и такой компанией авансы по налогу на имущество за 3 квартал 2019 не заполняются.

Авансы: сроки сдачи и форма отчета

В связи с изменением порядка исчисления имущественных фискальных сборов были внесены изменения и в налоговую декларацию, и в расчет по авансовым платежам (его иногда называют декларация по налогу на имущество за 3 квартал 2019 года). Бланки отчетных форм утверждены приказом ФНС от 31.03.2017 № ММВ-7-21/271@ (в ред. от 04.10.2018).

Сроки сдачи отчетности установлены статьей 386 НК РФ. Налоговый расчет по авансовому платежу по налогу на имущество 2019 предоставляется не позднее 30 дней после окончания отчетного квартала.

Сдается отчетность по месту нахождения недвижимости. Если компания имеет в собственности недвижимость и в месте регистрации, и в другом регионе, то сдать отчетность придется в два региона. Связано это с тем, что имущественный фискальный сбор является региональным и поступления от него идут в бюджет субъекта Федерации.

Как рассчитать авансовый платеж по имуществу организации

Налогооблагаемая база для расчета представляет собой стоимость объекта недвижимости:

Ставки устанавливаются региональными органами власти, но их размер ограничен ст. 308 НК РФ:

- для недвижимости, по которой налоговая база определяется как балансовая стоимость, ставка не может превышать 2,2%;

- для объектов с кадастровой стоимостью ставка устанавливается не выше 2%.

Сумма годового налога к уплате определяется так:

Сумма авансового платежа определяется и уплачивается ежеквартально. Авансовые платежи по налогу на имущество 2019 для юридических лиц рассчитываются так:

Материал по теме Пример расчета налога на имущество организаций

Сроки уплаты в 2019 году

Даты уплаты имущественного фискального сбора и авансовых платежей по нему устанавливают субъекты Федерации. В Санкт-Петербурге установлены следующие сроки перечисления в бюджет:

- по итогам года — не позднее 30 марта;

- авансовый — не позднее 30 числа месяца, следующего за отчетным кварталом.

Авансовый платеж на имущество за 3 квартал 2019 перечислите не позднее 30.10.2019.

Если дата платежа выпадает на нерабочий выходной или праздничный день, то последний срок платежа переносится на первый следующий рабочий день.

Заполнение налогового расчета по налогу на имущество за 3 квартал 2019 года

Первоначальная стоимость — 900 000 руб.

Начисленная амортизация на 01.01.2019 — 300 000 руб.

По Зданию 2 налоговый платеж рассчитывается от среднегодовой остаточной стоимости. Для расчета за 3 квартал нам нужно знать остаточную стоимость на следующие даты:

| Дата | Первоначальная стоимость | Начисленная амортизация | Остаточная стоимость |

|---|---|---|---|

| 01.01.2019 | 900 000 | 300 000 | 600 000 |

| 01.02.2019 | 900 000 | 303 000 | 597 000 |

| 01.03.2019 | 900 000 | 306 000 | 594 000 |

| 01.04.2019 | 900 000 | 309 000 | 591 000 |

| 01.05.2019 | 900 000 | 312 000 | 588 000 |

| 01.06.2019 | 900 000 | 315 000 | 585 000 |

| 01.07.2019 | 900 000 | 318 000 | 582 000 |

| 01.08.2019 | 900 000 | 321 000 | 579 000 |

| 01.09.2019 | 900 000 | 324 000 | 576 000 |

| 01.10.2019 | 900 000 | 327 000 | 573 000 |

Средняя стоимость объекта определяется так:

Коды отчетных периодов:

- 21 — 1 квартал;

- 17 — полугодие (2 квартал);

- 18 — 9 месяцев (3 квартал).

Заполняем разделы 2 и 2.1 в отношении объекта недвижимости, по которому производится налоговый расчет по налогу на имущество за 3 квартал 2019 исходя из балансовой стоимости.

Заполняем раздел 3 в отношении объекта недвижимости, по которому производится расчет, исходя из кадастровой оценки.

В последнюю очередь заполняем раздел 1. В нем указывается сумма к уплате в разрезе ОКТМО и КБК.

avansovyy_raschet_po_nalogu_na_imushchestvo_za_3_kvartal_2021.jpg

Похожие публикации

Организации, являющиеся плательщиками налога на имущество, обязаны в течение года платить авансы по нему, а окончательный расчет по фискальным обязательствам производится по завершении года. Алгоритм расчета авансовых платежей регламентируется ст. 382 НК РФ. Надо ли при этом подавать в ФНС авансовый расчет по налогу на имущество за 3 квартал 2021 г. – разберемся в статье.

Расчет авансовых платежей по налогу на имущество организаций

Налог на имущество юридические лица рассчитывают самостоятельно. По налогу надо ежегодно отчитываться в ИФНС, подавая декларацию по установленной форме (Приказ ФНС от 14.08.2019 г. № СА-7-21/405@).

Так как налоговым периодом выступает год, то и декларация подается один раз в году. Продолжительность отчетных периодов зависит от метода расчета налога (ст. 379 НК РФ):

- если налог определяется кадастровой стоимостью актива, отчетными периодами будут кварталы – первый, второй и третий;

- если расчет налога ведется по среднегодовой стоимости, то отчетными периодами будет 1 квартал, полугодие и 9 месяцев.

При этом российские регионы вправе отчетные периоды не устанавливать.

Сумма налога исчисляется после окончания каждого года по формуле:

Налог = Налоговая база х Ставка налогообложения, действующая в регионе.

Величина налоговой базы определяется как кадастровая стоимость имущества на начало налогового периода или как его среднегодовая стоимость.

Рассчитанные налоговые обязательства могут платиться в бюджет по-разному:

1. Если в конкретном регионе установлено правило ежеквартальной уплаты авансов по налогу, то по итогам года налогоплательщик перечисляет в бюджет только непогашенный остаток налога. Например, если после окончания первого квартала компания заплатила в бюджет аванс 16 000 руб., аналогичный платеж прошел и по итогам второго и третьего кварталов, а по результатам года налог начислен в размере 64 000 руб., после завершения года надо будет произвести окончательный расчет с бюджетом по налогу в сумме 16 000 руб. ((64 000 – (16 000 + 16 000 + 16 000)).

2. Если законодательными актами субъекта РФ установлен порядок, по которому организации не должны платить авансы по налогу на имущество, то после завершения года в бюджет перечисляется полная сумма начисленного налога.

До 2020 года предприятия должны были подавать по итогам каждого отчетного периода по налогу на имущество авансовый расчет. Сроки представления расчетов устанавливались законами субъектов РФ. С 2020 года по новым правилам по завершении отчетных периодов сдавать в налоговый орган отдельные расчеты не надо. Все организации-плательщики налога после завершения года подают в ИФНС только годовую декларацию по налогу установленного образца, отразив в ней данные по всем объектам налогообложения. Декларация не составляется, когда у предприятия нет налогооблагаемого имущества (если объекты налогообложения имеются, но за счет льгот налога к уплате нет, декларация сдается).

Таким образом, по налогу на имущество авансовый расчет 3 квартала 2021 года (как и за любой другой отчетный период) не заполняется и не подается в налоговую инспекцию. Но сумму аванса к уплате налогоплательщик должен рассчитать и перечислить в бюджет (если иное не установлено законами конкретного субъекта РФ).

Сумма авансового платежа исчисляется по формуле:

Аванс = Налоговая база х Ставка налога / 4.

Пример

- так как расчет ведется по кадастровой стоимости, налоговая база составляет 505 000 руб.;

- определяется сумма годового налога:

- авансовый платеж предприятие должно уплатить в сумме:

Если у предприятия на балансе есть еще и активы, по которым налог должен исчисляться по среднегодовой стоимости, бухгалтеру придется рассчитывать налоговые обязательства в двух вариантах. Расчет аванса за 9 месяцев по среднегодовой стоимости более трудоемкий. Сначала надо определить среднегодовую стоимость имущества – она рассчитывается путем сложения остаточной стоимости активов на 1 число каждого месяца в отчетном периоде и на 1 октября с последующим делением на число месяцев в периоде, увеличенное на 1.

Пример

Полные тексты нормативных документов в актуальной редакции вы всегда сможете посмотреть в КонсультантПлюс.

Изменения по налогу на имущество для юридических лиц в 2020 году

Изменения в налоге на имущество с 2020 года внес Федеральный закон от 29.09.2019 №325-ФЗ и Федеральный закон от 15.04.2019 № 63-ФЗ. Начнем с позитивного изменения в налоге на имущество ООО в 2020 году.

Изменение №1

Бухгалтерам больше не придется сдавать авансовые расчеты по налогу на имущество организаций в 2020 году. С 1 января 2020 эту отчетность отменили.

В налоговую понадобится представлять только годовую декларацию. ФНС уже разрабатывает новую форму. В ней появятся строки для авансовых платежей. Перечислять их в бюджет будете по старым правилам.

Но не стоит расслабляться – декларацию по налогу на имущество 2020 года обновили. Организации, которые отчитываются по налогу на имущество после 1 января, должны составлять декларации по новой форме. ФНС утвердила новый бланк, порядок его заполнения и электронный формат (приказ от 14.08.2019 № СА-7-21/405). Новую декларацию сдавайте с отчетности за 2019 год.

Бланк декларации по налогу на имущество изменили незначительно. В верхней части титульного листа и остальных разделов поменяли штрихкоды. В разделе 1 добавили новые строки для исчисленного налога к уплате и авансовых платежей за I квартал, полугодие и 9 месяцев (строки 021-027). В разделах 2 и 3, где считают годовой налог по недвижимости со среднегодовой и кадастровой стоимостью, авансовые платежи больше отражать не надо.

В разделе 2.1 добавили новые коды для водных и воздушных судов.

Изменение №2

А теперь к изменениям в НК РФ по налогу на имущество 2020 года, которые не сильно обрадуют бухгалтеров.

Чиновники расширили перечень объектов недвижимости, которые облагают налогом по кадастровой стоимости. С 2020 года по всем объектам, которые облагаются налогом на имущество физических лиц, нужно делать расчет налога на имущество по кадастровой стоимости.

В НК появилось условие, что налоговой базой по налогу на имущество в 2020 году является кадастровая стоимость для иных объектов недвижимости, признаваемые объектами налогообложения в соответствии с главой 32 Налогового кодекса, не предусмотренные в подпунктах 1 - 3 пункта 1 статьи 378.2 НК.

Формулировка размытая, поэтому мы обратились в ФНС за комментарием. Оказывается, иные объекты недвижимости – это жилой дом, квартира, комната, гараж, машино-место, единый недвижимый комплекс, объект незавершенного строительства и т.д.

Однако компании в 2020 году будут делать оплату налога на имущество по таким объектам по кадастровой стоимости, если регионы предусмотрели эти виды объектов в своих законах. Если же закон субъекта будет принят, но какого-либо из видов объектов не будет прописано в законе, то такие объекты облагаться налогом по кадастру не будут.

Если же какой-либо вид объектов из главы 32 будет указан в региональном законе, но по нему не определена кадастровая стоимость, то налоговую базу по налогу на имущество организации по этим объектам будут считать по среднегодовой стоимости. Конечно при условии, что они являются объектами налогообложения в соответствии с подпунктом 1 пункта 1 статьи 374 НК РФ в новой редакции.

Помимо этого право собственности на недвижимость перестало быть условием для уплаты налога по кадастровой стоимости. То есть организации, которые распоряжаются недвижимостью по праву оперативного управления или получили недвижимость по концессионному соглашению, должны платить налог по кадастровой стоимости.

Таблица изменений по налогу на имущество в 2020 году

С какой даты действует, основание

Расширили состав объектов недвижимости, которые облагают налогом по кадастровой стоимости

По всем объектам, которые облагаются налогом на имущество физических лиц, нужно платить налог на имущество организаций по кадастровой стоимости.

С 1 января 2020 г.

подп. "а" п. 70 ст. 2 Закона от 29.09.2019 № 325-ФЗ

Право собственности на недвижимость перестало быть условием для уплаты налога по кадастровой стоимости

Организации, которые распоряжаются недвижимостью по праву оперативного управления или получили недвижимость по концессионному соглашению, должны платить налог по кадастровой стоимости.

С 1 января 2020 г.

подп. "а" п. 69 ст. 2 Закона от 29.09.2019 № 325-ФЗ

Составлять и сдавать расчеты авансовых платежей больше не требуется

Организации не должны сдавать расчеты авансовых платежей по налогу на имущество. Последний раз расчеты сдают за девять месяцев или III квартал 2019 года. Начиная с отчетности за 2019 год организации должны сдавать только налоговые декларации.

С 1 января 2020 г.

п. 20 ст. 1 Закона от 15.04.2019 № 63-ФЗ

Декларацию за 2019 год нужно сдавать на новых бланках

Организации, которые отчитываются по налогу на имущество после 1 января 2020 года, должны составлять декларации по новой форме.

С 1 января 2020 г.

Приказ ФНС от 14.08.2019 № СА-7-21/405

Налоговую декларацию можно сдавать централизованно

Узаконили централизованный порядок подачи налоговой отчетности. При определенных условиях организации вправе представлять единые декларации в ИФНС по своему выбору.

С отчетности за 2019 год

п. 20 ст. 1 Закона от 15.04.2019 № 63-ФЗ

С какого имущество надо платить налог

Российские организации платят налог на имущество:

с жилых домов и жилых помещений, не учтенных в составе основных средств;

с недвижимого имущества, которое получили по концессионному соглашению и учли за балансом.

Налог платите независимо от того, используете такое имущество в деятельности организации или нет (письмо Минфина от 17.12.2015 № 03-05-05-01/74010). С 2020 года платите налог на имущество с недвижимости независимо от того, учитываете ли ее в составе основных средств. Кроме того, Налоговый кодекс теперь требует от организаций платить налог с кадастровой стоимости со всех объектов, которые подпадают под налог на имущество физлиц. Это касается и упрощенцев, ведь они освобождены только от налога со среднегодовой стоимости имущества (п. 2 ст. 346.11 НК).

По каким объектам налог не платят

Налог не платите с имущества, которое:

не является объектом налогообложения;

попадает под льготу в виде освобождения.

В первую группу попадают активы из пункта 4 статьи 374 НК:

земельные участки, водные объекты и природные ресурсы;

основные средства, предназначенные для обеспечения безопасности и обороны, числящиеся на балансах силовых структур, в которых предусмотрена военная и приравненная к ней служба;

объекты культурного наследия федерального значения;

ядерные установки, которые используются в научных целях, а также хранилища ядерных материалов, радиоактивных веществ и отходов;

За время существования налога на имущество с ним происходили разные изменения. Преимущественно они касались объектов и базы налогобложения. К примеру, с 2015 налоговая база стала определяться на основании кадастровой стоимости, к уплате налога подключили организации на ЕНВД И УСН. А в 2018 году снова вернулось в объект налогообложения движимое имущество, в 2019г. оно снова было исключено из списка объектов налогообложения. Напомним основные аспекты, касающиеся налога на имущество организаций, который относится к региональным налогам, а также сообщим основные изменения.

01. Налогоплательщики

Налогоплательщиками данного налога являются как российские, так и иностранные организации, имеющие имущество, признаваемое объектом налогообложения.

02. Объект налогообложения

В качестве объекта налогообложения выступают:

1) для российских организаций – недвижимое имущество, учитываемое на балансе в качестве объектов основных средств (ст. 374 НК РФ);

2) недвижимое имущество, находящееся на территории РФ и принадлежащее организациям на праве собственности или праве хозяйственного ведения, а также полученное по концессионному соглашению, в случае, если налоговая база в отношении такого имущества определяется как их кадастровая стоимость, внесенная в Единый государственный реестр недвижимости (ст. 375 НК РФ);

Критерии недвижимого имущества:

- наличие прочной связи объекта с землей (например, сооружение объекта на монолитном железобетонном фундаменте, функциональное или технологическое соединение этого объекта с другими объектами подземными коммуникациями (кабельными электролиниями, проложенными в подземных траншеях и т.п.));

- перемещение объекта невозможно без несоразмерного ущерба его назначению (в т.ч. способность объекта выступать в гражданском обороте в качестве отдельного объекта гражданских прав (в отличие от объектов, выполняющих исключительно обслуживающую (вспомогательную) функцию по отношению к объектам недвижимости, включая земельные участки, здания, сооружения); наличие у объекта самостоятельных полезных свойств, которые могут быть использованы в экономической деятельности независимо от земельного участка, на котором он находится, и других находящихся на общем земельном участке объектов недвижимости).

Это могут быть здания, сооружения, объекты незавершенного строительства, помещения, машино-места, жилые дома, квартиры, комнаты, дачи и гаражи. В соответствии с ГК РФ вещные права на объекты недвижимости подлежат госрегистрации в ЕГРН. При этом недвижимостью может быть признано и имущество, в отношении которого такая госрегистрация не была произведена. Для обоснованного отнесения имущества к недвижимости нужно учитывать не только наличие/отсутствие записи об объекте в ЕГРН, но и наличие оснований, подтверждающих прочную связь объекта с землей и невозможность перемещения его без несоразмерного ущерба его назначению. Например, для объектов капитального строительства такими основаниями могут быть документы, в которых содержатся сведения о соответствующих характеристиках объекта (документы технического учета или технической инвентаризации, разрешение на строительство и/или ввод объекта в эксплуатацию, проектная документация и т.д.).

Иностранные организации, осуществляющие деятельность в Российской Федерации через постоянные представительства, ведут учет объектов налогообложения в порядке, установленном в Российской Федерации для ведения бухгалтерского учета.

Движимое имущество, учитываемое на балансе в качестве объектов основных средств с 1 января 2019 года налогом на имущество, не облагается.

Список объектов, не подлежащих налогообложению по налогу на имущество организаций указан в НК (п. 4 ст. 374 НК РФ):

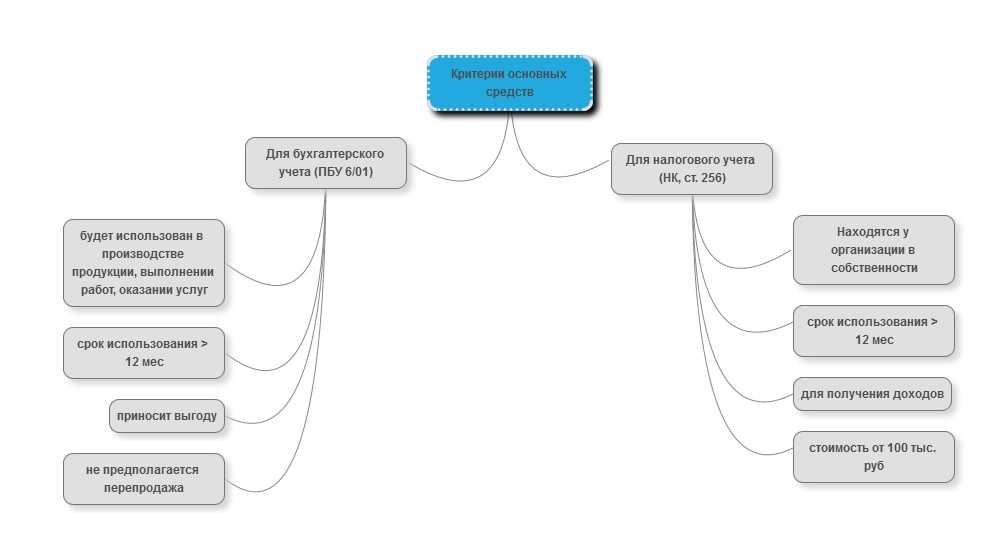

03. Критерии основных средств

Основные средства с точки зрения бухгалтерского учета - это активы, которые соответствуют следующим условиям:

- объект предназначен для использования в производстве продукции, выполнении работ, оказании услуг;

- объект предназначен для использования в течении срока, превышающего 12 месяцев;

- не предполагается последующая перепродажа объекта;

- объект способен приносить экономические выгоды.

Критерии основных средств для целей налогообложения несколько отличаются от таковых для бухгалтерского учета и установлены главой 25 НК, а именно – п.1 ст.256. В Налоговом кодексе основные средства относятся к категории амортизируемого имущества. Амортизируемым признается имущество:

- Находится у организации в собственности или в оперативном управлении. Исключение: основные средства, право на которые подлежит обязательной государственной регистрации, включаются в амортизируемое имущество с момента подачи документов, п.11 ст.258 НК;

- Используется с целью получения доходов;

- Предполагается к использованию свыше 12 месяцев;

- Стоимостью больше 40 000 руб. С начала 2016г. для целей налогообложения амортизируемым будет признано имущество, первоначальной стоимостью от 100 тыс. рублей.

Обратите внимание: То имущество, которое удовлетворяет всем критериям, но меньше стоимостного лимита, списывается как материальные расходы.

04. Налогооблагаемая база

В общем случае, налоговая база налога на имущество юридических лиц определяется как среднегодовая стоимость имущества, признаваемого объектом налогообложения, причем такое имущество должно учитываться по его остаточной стоимости.

Учитывая изменения 2014 г., в отношении отдельных объектов недвижимого имущества налоговая база теперь определяется как их кадастровая стоимость. С 01.01.2020 НК РФ относит к объектам обложения по кадастровой стоимости не только основные средства, но и любую недвижимость, принадлежащую организациям на праве собственности или праве хозяйственного ведения. Таким образом, станет неважно, учтена недвижимость как основное средство или нет - начислять и платить налог по кадастру все равно придется. Правда, если регион не решит иначе. Ранее, если объекты не были поставлены на учет в качестве основных средств, налог, по кадастровой оценке, по ним не платили.

Перечень недвижимости, облагаемой юридическими лицами по кадастровой стоимости (ст. 378.2 НК РФ):

- административно-деловые центры и торговые центры (комплексы) и помещения в них;

- нежилые помещения, назначение, разрешенное использование или наименование которых в соответствии со сведениями, содержащимися в Едином государственном реестре недвижимости, или документами технического учета (инвентаризации) объектов недвижимости предусматривает размещение офисов, торговых объектов, объектов общественного питания и бытового обслуживания либо которые фактически используются для размещения офисов, торговых объектов, объектов общественного питания и бытового обслуживания;

- объекты недвижимого имущества иностранных организаций, не осуществляющих деятельности в Российской Федерации через постоянные представительства, а также объекты недвижимого имущества иностранных организаций, не относящиеся к деятельности данных организаций в Российской Федерации через постоянные представительства;

- жилые помещения, гаражи, машино-места, объекты незавершенного строительства, а также жилые строения, садовые дома, хозяйственные строения или сооружения, расположенные на земельных участках, предоставленных для ведения личного подсобного хозяйства, огородничества, садоводства или индивидуального жилищного строительства.

Для оплаты налога по кадастровой стоимости должны быть выполнены два условия:

- кадастровая стоимость объектов установлена;

- в региональных законах указано, что объекты облагают налогом по кадастровой стоимости.

Если хотя бы одно из этих требований не выполнено, налог с таких объектов надо рассчитывать по среднегодовой стоимости при условии, что в бухучете они учтены как основные средства. Исключение: организации на УСН. Налог по среднегодовой стоимости с новых объектов они не платят (п. 2 ст. 346.11)

Данные о кадастровой стоимости можно узнать:

- на сайте Росреестра;

- Публичная кадастровая карта;

- Госуслуги.

05. Налоговые ставки налога на имущество организаций

Налоговые ставки устанавливаются законами субъектов РФ и не могут превышать 2,2% (ст.380 НК РФ). В отношении объектов недвижимого имущества, налоговая база по которым определяется как кадастровая стоимость, налоговая ставка не может превышать следующих значений:

- для Москвы: в 2014 году - 1,5%, в 2015 году - 1,7%, в 2016 году и последующие годы – 2%;

- для иных субъектов РФ: в 2014 году - 1,0%, в 2015 году - 1,5%, в 2016 году и последующие годы – 2%.

06. Особенности начисления и уплаты

Исчисление суммы налога на имущество организаций осуществляется по итогам налогового периода, к которому относится календарный год.

С 01.01.2020г. налоговые расчеты по авансовым платежам по итогам отчетных периодов (I квартал, I полугодие, 9 месяцев) сдавать не нужно (п. 2 ст. 386 НК РФ утратит силу). Однако, обязанность по уплате авансовых платежей не отменена. Перечислять их в бюджет необходимо по старым правилам.

Также по итогам каждого отчетного периода (первый квартал, полугодие и девять) необходимо рассчитывать сумму авансовых платежей в размере 1/4 произведения налоговой базы и ставки налога. Таким образом, итоговая сумма налога, подлежащая уплате в бюджет, определяется как разница между суммой налога за налоговый период и суммами авансовых платежей.

В чем разница уплаты налога на имущество российскими и иностранными организациями? Налог на имущество и авансовые платежи подлежат уплате налогоплательщиком в порядке и сроки, установленные субъектами РФ.

Однако, в отношении имущества, находящегося на балансе российской организации, налог и авансовые платежи подлежат уплате в бюджет по местонахождению указанной организации. Иностранные же организации, осуществляющие деятельность в РФ через постоянные представительства, уплачивают налог и авансовые платежи в бюджет по месту постановки указанных постоянных представительств на учет в налоговых органах.

07. Cроки сдачи отчетности

С 1 января 2020 года налогоплательщики будут отчитываться по налогу на имущество только по итогам налогового периода. Ежеквартальный расчет авансовых платежей предоставлять в ИФНС больше не нужно. Форма декларации, а также порядок и формат ее представления утверждены Приказом ФНС РФ СА-7-21/405@ № КЧ-7-21/889 от 09.12.2020.

Если налогоплательщик состоит на учете в нескольких налоговых органах одного субъекта РФ по месту нахождения объектов недвижимости, налоговая база по которым определяется как среднегодовая стоимость, то за налогоплательщиком закрепляется право представлять единую декларацию по налогу на имущество. Теперь налогоплательщик может выбрать налоговый орган, в который он будет представлять декларацию, но при этом обязан ежегодно до 1 марта года, являющегося налоговым периодом, уведомить об этом налоговый орган по субъекту РФ. Форма уведомления утверждена приказом ФНС России от 19.06.2019 № ММВ-7-21/311@.

Срок представления декларации - не позднее 30 марта года, следующего за налоговым периодом.

08. Расчет налога на имущество юрлиц

В настоящее время расчет налогов в большинстве случаев осуществляется с помощью учетных бухгалтерских программ. Расскажу, как мы это будем делать на коротком примере.

Если же не используете учетной программы или нужно посчитать какой-то частный случай, рекомендуем для расчета налога на имущества организаций онлайн-калькулятор.

09. Как уплачивать налог на имущество организаций

Уплата налога в бюджет производится по месту нахождения каждого из объектов недвижимого имущества в порядке и сроки, которые установлены законами субъектов Российской Федерации. Обычно, это общеустановленные сроки (авансовые платежи - поквартально, последний день месяца, следующего за кварталом, годовой - до 31 марта), но бывают и отличия. Сроки и ставки налога на имущество по регионам.

Например, в Смоленской области:

- авансовые платежи - не позднее 30 календарных дней с даты окончания соответствующего отчетного периода;

- годовой - не позднее последнего дня срока, установленного для представления налоговых деклараций, т.е. 30 марта года, следующего за налоговым периодом.

10. Уплата налога на имущество организациями на спецрежимах

Речь идет о вступлении в силу ФЗ №52-ФЗ от 02.04.2014 года, согласно которому устанавливается обязанность указанных налогоплательщиков уплачивать налог на имущество в отношении недвижимости, налоговая база по которым определяется как ее кадастровая стоимость. В отношении кого применяется данное новшество? Новое правило действует как для организаций, находящихся на УСН, так и для организаций, применяющих ЕНВД.

В чем разница нововведений для упрощенцев и фирм на ЕНВД? Для компаний, использующих ЕНВД обязанность по уплате налога на имущество возникла с 1 июля 2014 года в то время, как организации, находящиеся на УСН, началось с 1 января 2015 года.

Местные власти обязаны утверждать в установленном порядке результаты определения кадастровой стоимости объектов. Причем кадастровую оценку недвижимости они должны проводить не реже одного раза в пять лет. Также должен быть определен перечень объектов недвижимости, в отношении которых действует новый порядок налогообложения. Таким образом важно запомнить, что теперь в отношении отдельных объектов основных средств налоговая база по налогу на имущество организаций рассчитывается, исходя из кадастровой стоимости. И налог по такому имуществу организаций теперь придется заплатить и упрощенцам, и организациям, находящимся на вмененке.

Фирммейкер, август 2014 (актуализировано в марте 2021)

Алина Марина

При использовании материала ссылка обязательна

Читайте также: