2 ндфл по форме банка альфа банка

Обновлено: 05.07.2024

Какая справка 2-НДФЛ нужна для ипотеки — по форме, которую запросил банк. Информация предоставляется о доходах граждан и удержанном с них налоге.

Справку 2-НДФЛ упразднили с 1 января 2021 года

Когда требуется подтверждение доходов для ипотечного кредита

Для оформления в банке ипотечного кредита на приобретение жилья заемщику требуется подтвердить доходы. Иногда банки требуют предоставить сведения от работодателя (или нескольких, если человек работает по совместительству) по форме, разработанной и утвержденной самой кредитной организацией, но чаще применяется официальный бланк, который разработала и утвердила ФНС.

Использование такого бланка имеет ряд преимуществ:

- банку легко проверить достоверность указанных в документе сведений;

- документ подтверждает официальное трудоустройство и тот факт, что с человека удерживают подоходный налог.

Основное предназначение — подтверждение источника постоянного дохода заемщика, необходимого для своевременного погашения ипотеки. Но в некоторых ситуациях сделать справку 2-НДФЛ для ипотеки необходимо не для банка, а для:

- оформления виз;

- трудоустройства;

- расчета суммы алиментов;

- усыновления или оформления опеки на детей;

- оформления пособий и пенсий;

- оформления льгот.

Способы получения данных о доходах физлиц

Существует несколько источников, где брать справку 2-НДФЛ для ипотеки:

- у работодателя или другого налогового агента;

- на портале Госуслуг;

- в личном кабинете налогоплательщика на сайте ФНС.

В первом варианте сведения выдадут на бумажном бланке, в двух остальных — в электронном формате. Сроки оформления отличаются в зависимости от того, кто его оформляет:

- работодатель в день увольнения или в течение 3 дней по заявлению;

- на сайте ФНС или через портал Госуслуг в течение нескольких минут в день обращения.

Электронная форма 2-НДФЛ для ипотеки имеет равную силу с бумажной, если она заверена усиленной электронной подписью специалиста.

Число обращений за сведениями о доходах к работодателю и в ФНС законом не ограничено. Получать документы разрешено хоть каждый месяц.

Как выглядит официальная справка о доходах

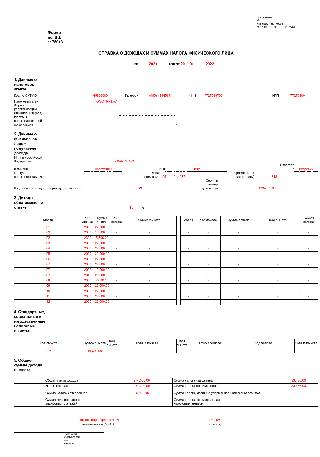

Стандартная форма, утвержденная приказом ФНС с 01.01.2021, выглядит так:

Документ заверяет личной подписью руководитель организации — налогового агента. Если используется печать, на справке необходим ее оттиск, хотя специального места для этого больше не предусмотрено.

Сколько действует документ, подтверждающий размер зарплаты

Банки самостоятельно устанавливают период справки 2-НДФЛ для ипотеки — некоторым достаточно информации за текущий год, некоторые хотят иметь данные за три года. Пожелание банка о периоде необходимо учитывать при обращении с заявлением к работодателю.

Документ, предоставляемый в банк, требуется свежий. Справка, взятая в январе, не подойдет для предоставления кредитору в июне. Необходимо уточнить эту информацию у кредитного менеджера банка, в котором оформляется ипотечный кредит. Иногда не подойдут сведения, которые получены в прошлом месяце, а случается и так, что допустимо предоставить информацию, оформленную 3 месяца назад.

Получение кредита на недвижимость без документа о зарплате

Бывают случаи, когда потенциальный заемщик работает без официального трудоустройства и не имеет возможности оформить 2-НДФЛ для получения ипотеки за текущий период. В таком случае ему необходимо договариваться с банком, но обычно финансовые организации стараются не нарушать установленный порядок предоставления займов на покупку недвижимости и на уступки не идут. Для тех заемщиков, которым разрешили предоставить сведения о неофициальных доходах, процентная ставка по ипотеке устанавливается на порядок выше, как и размер первого взноса.

В банках предупреждают, что если 2-НДФЛ для банка по ипотеке получить нет возможности, не следует изготавливать документ самостоятельно или покупать его у третьих лиц. Такие действия подпадают под действие Уголовного кодекса РФ как подделка документов и мошенничество. Наказанием является лишение свободы на срок до 3 лет. Если банк выявит обман и напишет на заемщика заявление, поддельный документ станет уликой в уголовном деле.

В этой статье говорим только об ипотеке на квартиры, для домов и загородной недвижимости другой список документов.

Паспорт, СНИЛС и от 30% стоимости квартиры для ипотеки по двум документам

У банков есть программа — ипотека по двум документам. Она подходит для тех, у кого нет времени собирать документы или возможности подтвердить доход, но есть от 30% стоимости квартиры для первого взноса. 30% — это минимум, в большинстве банков понадобится 50 – 60%.

Для ипотеки по двум документам банку нужны только паспорт и СНИЛС того, кто берет ипотеку, и созаемщика, если он есть.

Собираем документы для ипотеки

Паспорт и СНИЛС — стандартный набор, но вторым документом вместо СНИЛС банк может принять водительское удостоверение, военный билет или загранпаспорт.

Паспорт, СНИЛС, копия трудовой и справка 2‑НДФЛ для ипотеки с подтверждением дохода

Если взнос меньше, чем нужно для ипотеки по двум документам, придется собрать больше документов. Для каждого участника сделки понадобятся:

- паспорт;

- СНИЛС;

- копия трудовой книжки, заверенная работодателем;

- справка 2‑НДФЛ за последние шесть месяцев или справка о доходе по форме банка — обе справки берут в бухгалтерии на работе или через работодателя, о них еще поговорим отдельно;

- свидетельство о регистрации брака, если муж и жена оформляют ипотеку вместе как созаемщики;

- брачный договор, если муж или жена планируют оформить ипотеку только на себя;

- военный билет для мужчин младше 27 лет.

- свидетельство о рождении на каждого ребенка;

- сертификат на материнский капитал;

- справку или выписку об остатке материнского капитала. Справку получают в Пенсионном фонде, а выписку — через личный кабинет на Госуслугах.

Банк может запросить еще какие-нибудь документы, если собираетесь брать ипотеку на специальных условиях, например, ипотеку для военных или сельскую.

Для ипотеки без справки 2‑НДФЛ. 2‑НДФЛ — это справка с работы, она нужна, чтобы подтвердить доход. Некоторые банки разрешают заменить ее выпиской о пенсионных отчислениях или выпиской с зарплатной карты. Это варианты для тех, кто получает белую зарплату.

Тем, кто работает неофициально, подойдет справка о доходах по форме банка. Эта справка показывает банку, сколько на самом деле зарабатывает человек. При этом работодатель ничем не рискует — банк не будет передавать информацию в налоговую или трудовую инспекцию.

Справки отличаются по внешнему виду, но поля обычно одинаковые: паспортные данные, контакты работодателя и таблица с заработком по месяцам.

Так выглядит справка по форме банка ВТБ, ее нужно напечатать на фирменном бланке компании, а затем заверить подписью главного бухгалтера и печатью

Паспорт, выписка из реестра и декларация для предпринимателей

У владельцев бизнеса банки запрашивают больше документов, чем у наемных работников:

- паспорт;

- ИНН, ОГРН;

- свидетельство о регистрации ИП;

- свежая выписка из ЕГРЮЛ или ЕГРИП;

- декларации с отметками о принятии налоговой — у кого-то просят за год, у кого-то за два;

- выписка с расчетного счета.

Банк, скорее всего, запросит еще какие-нибудь документы. Какие, зависит от компании, ее сферы деятельности, режима налогообложения.

Проще всего предпринимателям подавать на ипотеку по двум документам. Тогда не нужно будет собирать документы по компании, предоставлять декларации и заказывать выписки.

Сканы документов и анкета для онлайн-заявки на ипотеку

Не обязательно ехать в банк, чтобы подать заявку на ипотеку. У многих банков есть онлайн-сервисы подачи документов:

Еще можно подавать одну заявку на ипотеку сразу в нескольких банках. Например, на сайте Банки-ру или через застройщика.

Для онлайн-заявки понадобится заполнить анкету с паспортными данными, информацией о доходе, месте работы и сумме ипотечного кредита. Затем загрузить сканы или фотографии документов:

- паспорт;

- СНИЛС;

- 2‑НДФЛ или справка по форме банка;

- трудовая книжка.

Заполненная заявка отправляется в банк, и через 1 – 3 дня на электронную почту или по смс заявителю приходит решение: ипотека одобрена или нет.

Что делать?

Прежде всего, следует вспомнить, не оформляли ли вы кредит в банке, который прислал вам справку о доходах? Не оспаривали ли вы комиссии, взимаемые банком? Не подписывали ли с кредитором соглашения о прощении долга? Не допустили ли вы существенную просрочку по кредиту? Не теряли ли паспорт, по которому мошенники могли оформить кредит на ваше имя?

В справках о доходах по форме 2-НДФЛ указываются суммы доходов, подлежащие обложению налогом на доходы физических лиц. В облагаемые налогом доходы по коду 4800 банки включают несколько видов доходов. Разберем их.

Ситуация № 1

Выплаты неустойки и процентов за пользование чужими денежными средствами, осуществляемые на основании исполнительного листа.

Если вы обращались в суд о взыскании с банка сумм комиссий, взимание которых признано не законным, и выиграли дело, банк получает решение суда и исполнительный лист с указанием сумм выплат (возмещение ущерба, возмещение морального вреда, неустойка, проценты за пользование чужими денежными средствами и т.п.). Банк обязан выплатить клиенту указанные суммы в строгом соответствии с решением суда, поэтому не имеет возможности удержать налог при выплате облагаемых НДФЛ доходов. Обратите внимание, что возмещение ущерба, судебных расходов, морального вреда не облагается НДФЛ и в справке по форме 2-НДФЛ не должны отражаться. Обязательно проверьте правильность суммы облагаемого дохода, указанного в справке, сверив ее с суммами, указанными в решение суда.

Пример

Клиенту требуется кредит в размере 50 000 руб. За выдачу кредита банк взимает комиссию 5 000 руб., но не требует ее уплаты с клиента в момент оформления кредита, а включает в сумму кредита. В результате кредит оформляется на сумму 55 000 руб., и проценты по кредиту начисляются на сумму 55 000 руб.

Если суд признает в данной ситуации взимание комиссии за выдачу кредита не законной и предпишет банку выплатить сумму комиссии и процентов, начисленных на сумму комиссии, а также проценты за пользование чужими денежными средствами, то:

- возмещение уплаченных ранее клиентом комиссии и процентов, начисленных на сумму комиссии, не будет подлежать обложению НДФЛ;

- с процентов за пользование чужими денежными средствами придется заплатить НДФЛ.

Ситуация № 2

Суммы долга по кредиту (основной долг, проценты, комиссии), от обязанности уплатить которые банк освобождает клиента (так называемое прощение долга, амнистия).

Минфин признает такие суммы экономической выгодой физического лица. Прощение оформляется путем подписания двустороннего соглашения между банком и клиентом. Банку клиент больше ничего не должен, но обязан заплатить налог в бюджет с тех сумм, которые были прощены банком.

Важно

При подписании соглашения о прощении задолженности необходимо обратить внимание на пункт, в котором говорится об исполнении банком функций налогового агента. Это значит, что банк направит в налоговую инспекцию сведения о доходах.

Ситуация № 3

Начиная с 2016 года, ст. 223 НК РФ предусматривает, что датой возникновения дохода, в частности, является дата списания организацией задолженности с баланса. Банки при списании задолженности руководствуются положением Банка России № 254-П. Оно позволяет банкам списывать с баланса задолженность, по которой есть просрочка, без обращения в суд, если судебные издержки будут нецелесообразны. При списании задолженности на внебалансовые счета задолженность не прекращается. Банк продолжит ожидать погашение долга, проводить работы по взысканию, имеет право уступить права требования по кредиту другому банку или коллекторам. Вместе с тем, Налоговый кодекс обязывает банки исчислить НДФЛ в момент списания задолженности.

Если после сдачи сведений в налоговый орган сумма долга перед банком уменьшится, банк предоставит в налоговый орган уточненные сведения.

Пример

По итогам 2016 год задолженность клиента составляла 123 456 руб. Банком направлены сведения в налоговый орган и клиенту о доходе в сумме 123 456 руб. и налоге (13%) – 16 049 руб.

В марте заемщик внес в кассу банка 400 руб. Банк направит в налоговый орган уточняющие сведения. Сумма дохода составит 123 056 руб., налога (13%) – 15 997 руб.

Может возникнуть такая ситуация, что справку о доходах заемщика получают родственники умершего заемщика. В этом случае родственникам нужно обратиться в банк со свидетельством о смерти. Банк аннулирует сведения о доходах умершего заемщика, ведь со смертью прекращаются налоговые обязательства физического лица.

Что делать, если справка 2-НФДЛ прислана ошибочно

Если вы уверены, что кредиты не оформляли в банке и задолженности не имеете, но банк направил вам справку о доходах с кодом 4800, лучше обратиться в банк для выяснения оснований для начисления налога. При выявлении факта мошенничества с участием вашего паспорта банк скорректирует ваши налоговые обязательства.

В отношении указанных выше видов доходов банки не имеют возможности удержать налог и перечислить его в бюджет, поэтому и направляют в налоговые инспекции и клиенту уведомление о сумме дохода и сумме налога по форме 2-НДФЛ. Начиная с 2017 года, налогоплательщики не обязаны представлять в налоговый орган налоговую декларацию с указанием налога к уплате, если налоговый агент (в данном случае банк) предоставил в налоговые органы сведения о невозможности удержать налог. При получении справки о доходах от банка, сдавать в налоговую инспекцию декларацию по форме 3-НДФЛ не нужно.

Налоговый орган по месту учета банка передаст сведения о доходах физического лица в налоговый орган по месту регистрации налогоплательщика (физического лица). На основании сведений, предоставленных банком, налоговые органы сформируют налоговые уведомления.

Уведомления направляются электронно в личный кабинет налогоплательщика или на бумаге письмом (с уведомлением о вручении), если личный кабинет не активирован или налогоплательщик выразил желание получать уведомления на бумаге.

Если же случится такое чудо, что должник сможет погасить кредит после исполнения налоговых обязательств (уплаты налога), то уплаченный налог будет считаться излишне уплаченным. Излишне уплаченный налог можно вернуть из бюджета, обратившись в налоговую инспекцию.

АКЦИЯ ПРОДЛЕНА

Справка по форме Альфа-Банка: что собой представляет

Предлагаемая кредитной организацией Альфа-Банк справка по форме банка, образец которой представлен на официальном ресурсе финучреждения, это альтернатива 2-НДФЛ. Выдаваемый бухгалтером организации трудоустройства документ, часто не отражает реальную цифру доходов соискателя и не показывает реальную картину его платежеспособности. Это закрывает многим гражданам доступ к российской системе кредитования. Кредитные организации не спешат давать деньги в займ, если в подаваемых документах указана небольшая сумма. В справку нужно правильно внести все данные и побеспокоиться о том, чтобы оформление соответствовало требованиям финучреждения.

Кем выдается данный документ?

Потенциальный заемщик может сам решать, какие документы подавать для получения займа и какие сведения о себе предоставлять. При взятии небольших сумм будет достаточно минимального пакета документации. Когда речь заходит о выгодных кредитных продуктах, банку нужны гарантии того, что заёмщик не переоценивает свои возможности. Чем больше информации вы о себе предоставляете, тем выше шансы одобрения поданной заявки.

Описываемая форма заполняется руководителем предприятия, его бухгалтером или другим ответственным лицом. От потенциального заёмщика требуется скачать справку на сайте банка или взять её в одном из его офисов и передать руководству компании работодателя.

Порядок передачи и срок действия

После заполнения справки, её нужно предоставить в финансовое учреждение вместе с остальными документами и заявлением на получение кредита.

Важно: срок действия заполненной формы не более 30-ти дней. Если не подать её в течение этого периода, она потеряет силу.

Нюансы по использованию справки по форме банка

Оформлением формы должен заниматься уполномоченный работник, решающий кадровые или бухгалтерские вопросы. Заполненный бланк должен быть заверен подписями руководителя и главбуха (если таковой имеется). Внизу должна стоять печать предприятия. Если бухгалтера в штате компании нет, вместо него второй раз ставит подпись руководящее лицо.

Образец заполнения: скачать

Для того, чтобы не допустить ошибок при заполнении бланка, скачайте образец заполнения.

При составлении формы учитывайте требования финучреждения. Результат должен полностью им соответствовать.

Требования к оформлению документа

Заполнены должны быть все строки бланка.

Если вы владелец фирмы, заполнивший справку на себя или своего супруга, такой документ не будет принят во внимание.

Вся информация, предоставленная в документе, тщательно проверяется службой безопасности Альфа Банка.

Какие сведения отражаются?

Форма должна нести следующую информацию:

- полное название компании;

- полный адрес расположения предприятия;

- телефоны ответственных сотрудников;

- банковские реквизиты;

- трудовой стаж работы на предприятии подающего справку;

- суммы, заработанные соискателем в последнее полугодие;

- подписи и печать;

- дата заполнения.

Обязательно должны быть вписаны полные имена, фамилии и отчества должностных лиц.

Заключение

Альфа Банк не нарушает права граждан, обеспечивающие им конфиденциальность подаваемых данных. Заявитель сам может выбрать, подавать ему 2-НДФЛ или описанную выше справку. Предоставить её в финучреждение могут только сотрудники госучреждений или компаний-партнёров Альфа Банка.

Читайте также: