Заявление на возмещение расходов на оплату четырех дополнительных дней 2021 в 1с зуп

Обновлено: 04.07.2024

Разбираемся, как можно не облагать налогом и страховыми взносами зарплату за счет ковидных субсидий в 1С:ЗУП. Первый способ – показать сумму, которая не облагается, как вычет к налогооблагаемому доходу. Еще один — снизить месячный доход на необлагаемую сумму.

Предположим, компании, входящей в реестр малых и средних предприятий, полагается субсидия в ноябре 2021 года. Она решила, начисляя зарплату за этот месяц, освободить от налога по 12 792 руб. (минимальный размер оплаты труда) на каждого человека.

Рассмотрим, как происходит начисление по каждому работнику.

Сдавайте отчетность быстро, просто и вовремя во все контролирующие органы с сервисом 1С

1. Если решено показывать необлагаемую сумму как вычет к доходу в учете НДФЛ

2. Чтобы начислить деньги за нужный период

3. Прежде чем корректировать базу по налогу

Проверьте, что у всех плательщиков хватает для этого зарплаты. Иначе получится недопустимый отрицательный результат.

Обменивайтесь документами дистанционно

4. Для сокращения налогооблагаемой базы по НДФЛ на размер вычета

5. Прежде чем корректировать облагаемую базу

Проверьте, хватает ли доходов.

6. Рассчитайте начисленные раньше показатели за ноябрь

В данном случае сотрудник деньги еще не получал, поэтому рекомендуем второй вариант.

Формула такая: (50 тыс. руб. – 12 792 руб.) * 13 %. Таким образом налог составит 4837 руб., а не 6500.

7. Переводим деньги за ноябрь

На карту будет начислено 45163 руб., то есть оклад за вычетом рассчитанного выше налога.

1. В годовом расчете 6-НДФЛ 12 792 руб. появятся в строчке 130 как вычет (см. иллюстрацию ниже). НДФЛ — 4837. Если налогооблагаемый доход за месяц был снижен на 12 792 руб., то в 6-НДФЛ по строке 112 отразится 37 208 руб. (зарплата за ноябрь минус 12 792).

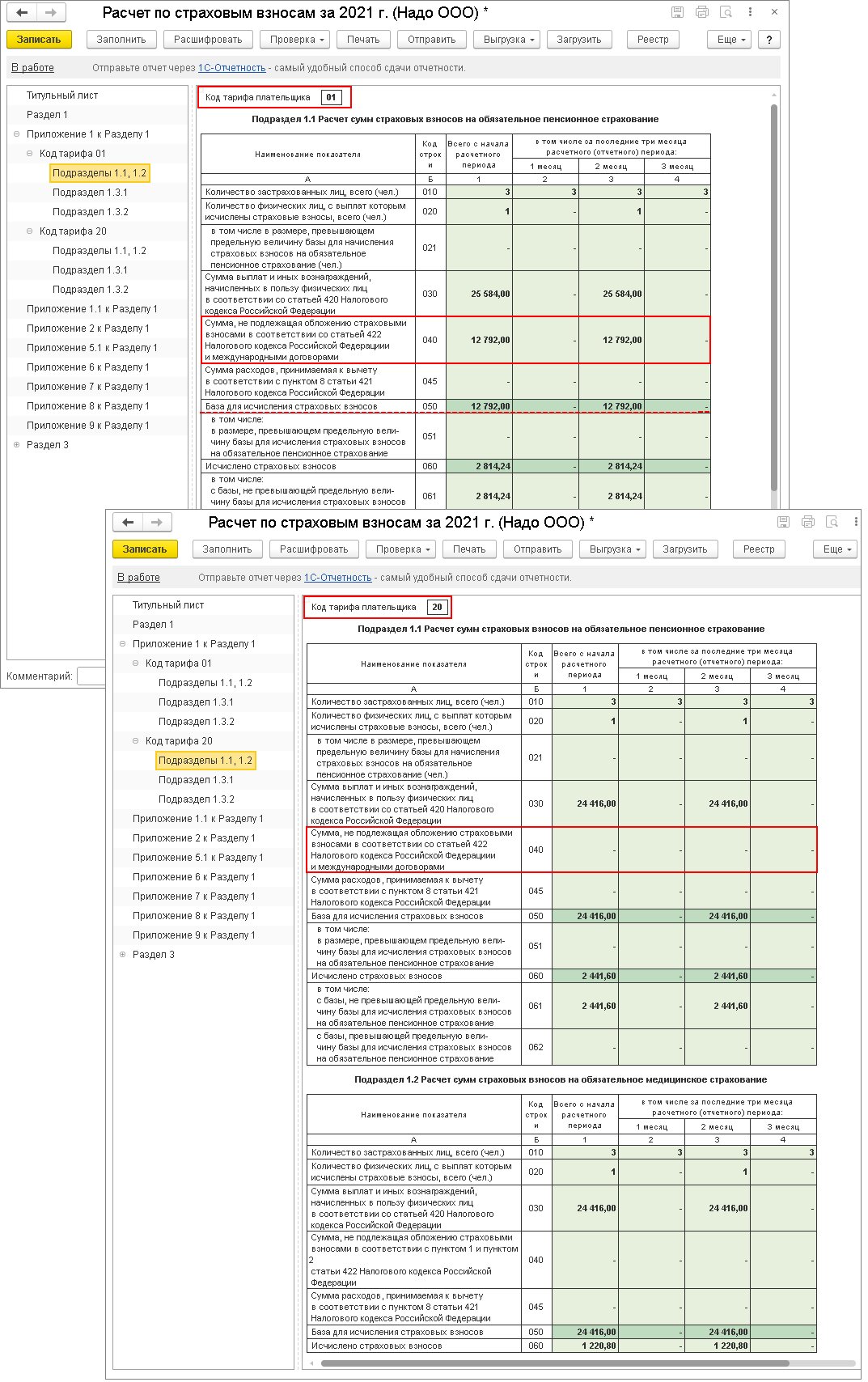

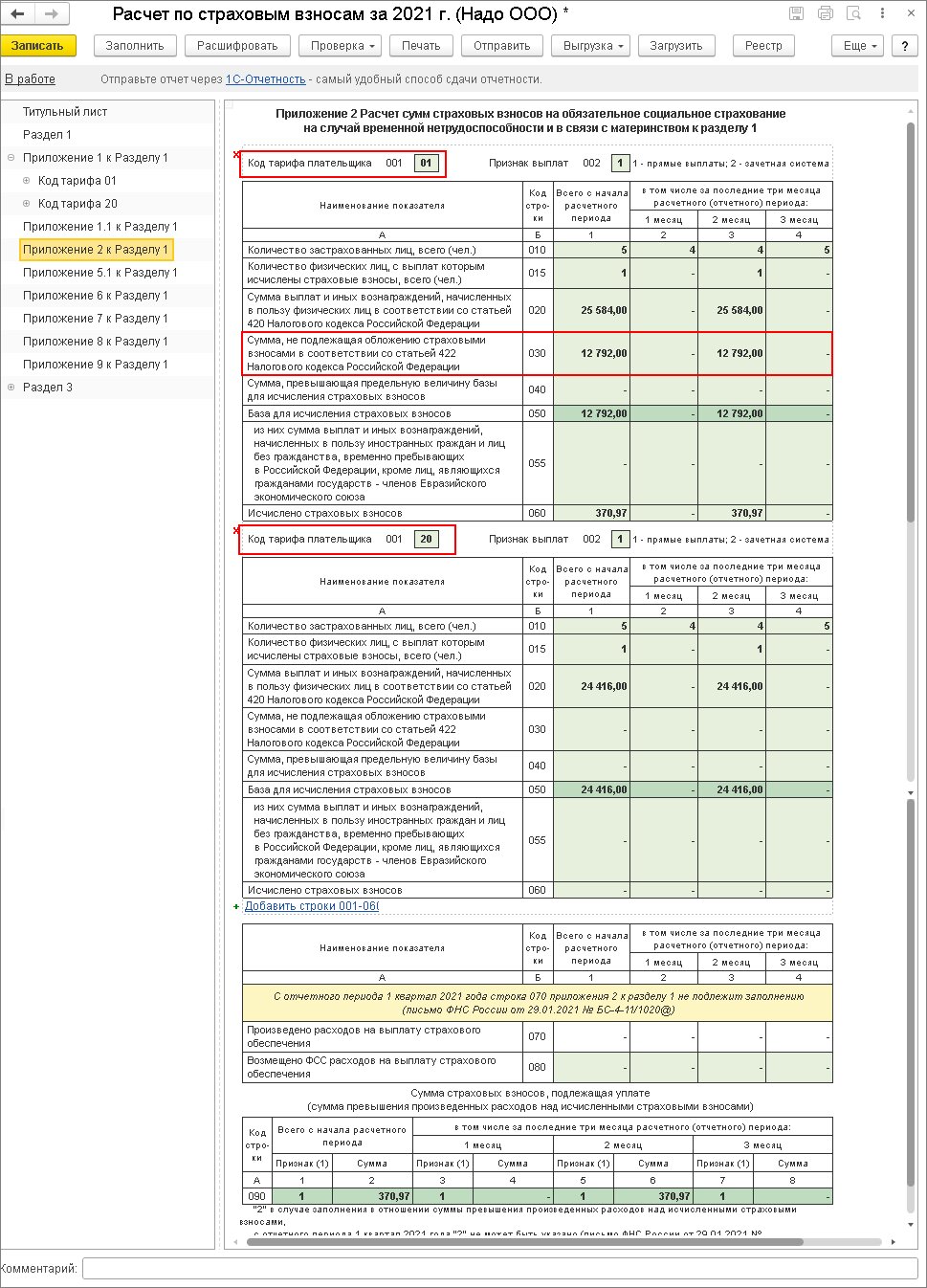

2. В расчете по взносам сумма, которая не облагается, отразится по строке 040 подраздела 1.1 и 1.2 приложения 1 и строке 030 приложения 2 к разделу 1 по коду тарифа "01.

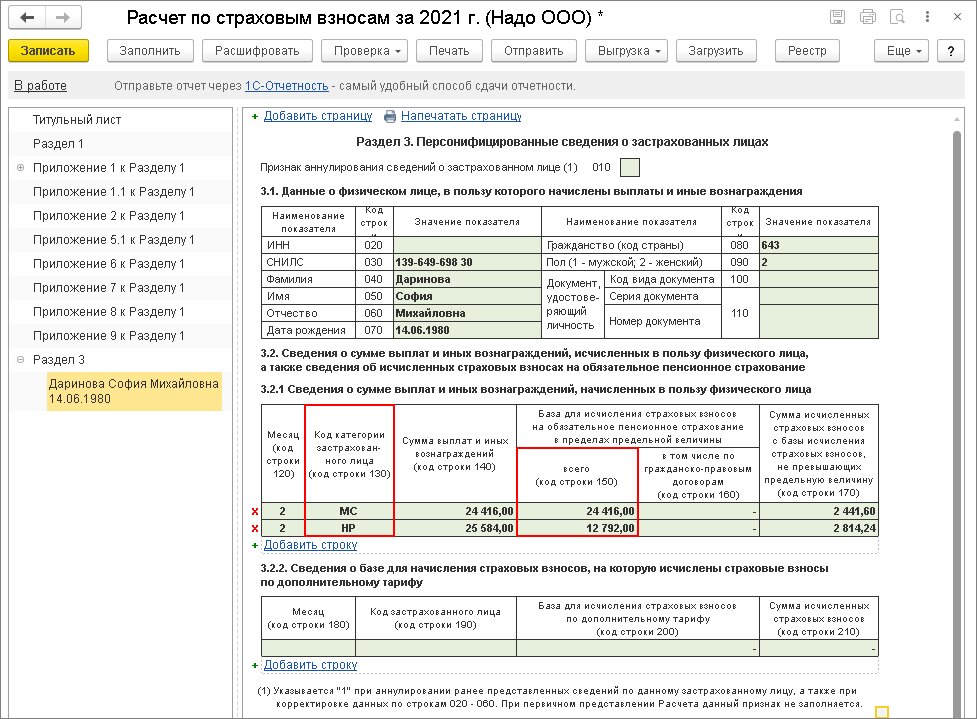

В разделе 3 данные по работнику за три месяца отразятся двумя категориями застрахованного лица (строка 130). С кодом категории "НР" демонстрируются начисления по общим тарифам. При этом по строке 150 подраздела указывается значение не больше МРОТ. С кодом категории "МС" отражаются начисления по сниженному тарифу в части больше МРОТ.

Возможны и другие способы решения вопроса. Но не отражение в программе расчета зарплаты вводом начислений с отрицательными суммами — оно чревато проблемами с перерасчетом начислений и его отражением в учете, а также оформлением корректирующих отчетов.

На текущий момент не совсем ясно, как следует отражать необлагаемую сумму за счет субсидий в учете НДФЛ и страховых взносов и, соответственно, в расчете по форме 6-НДФЛ и расчете по страховым взносам.

Один из возможных вариантов – отразить необлагаемую сумму как вычет к налогооблагаемому доходу.

Другой возможный вариант – необлагаемой суммой уменьшить начисленный доход за месяц.

Пример

Организация, относящиеся к субъектам МСП, получила субсидию в ноябре и решила освободить от налогообложения выплаты в размере 12 792 руб. на каждого сотрудника за ноябрь при начислении заработной платы.

Для наглядности примера рассмотрим начисление по одному сотруднику.

1. Если вы считаете, что необлагаемую сумму необходимо отразить как вычет к доходу в учете НДФЛ, то чтобы была возможность ввести сумму вычета с кодом 620 к доходу с кодом 2000, необходимо установить патч с названием EF_30177486.

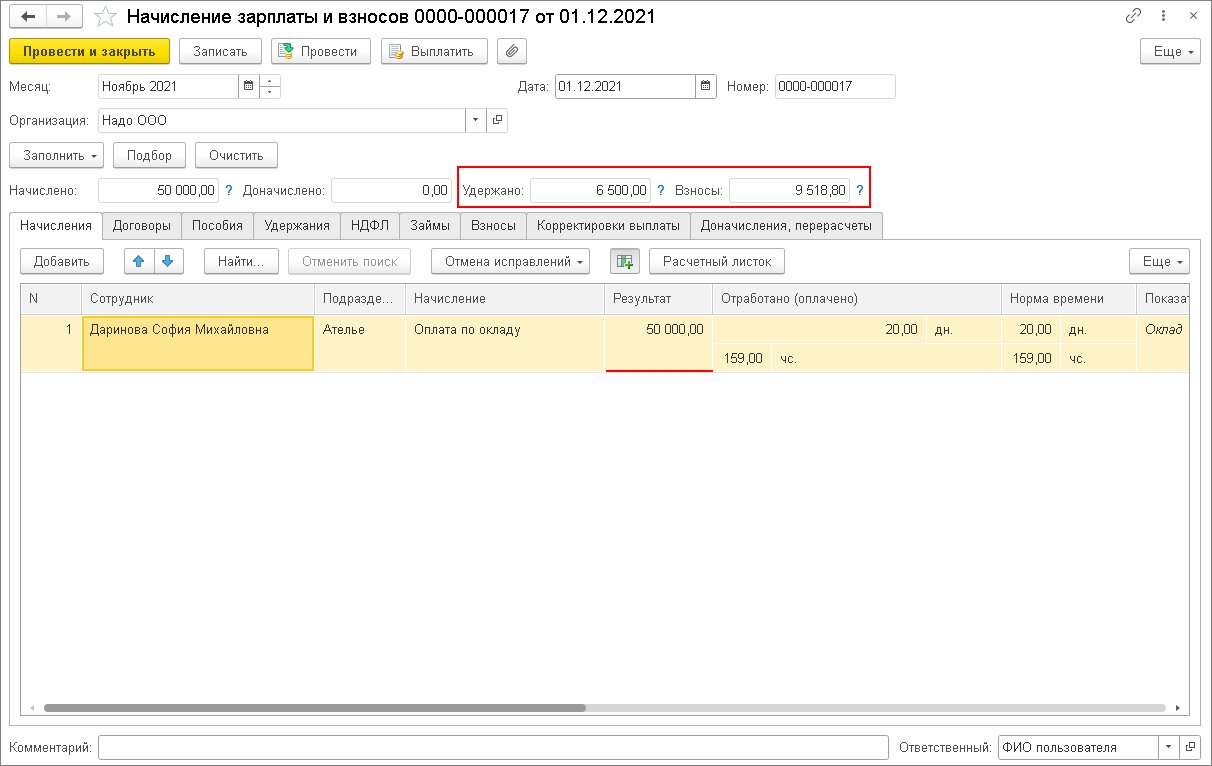

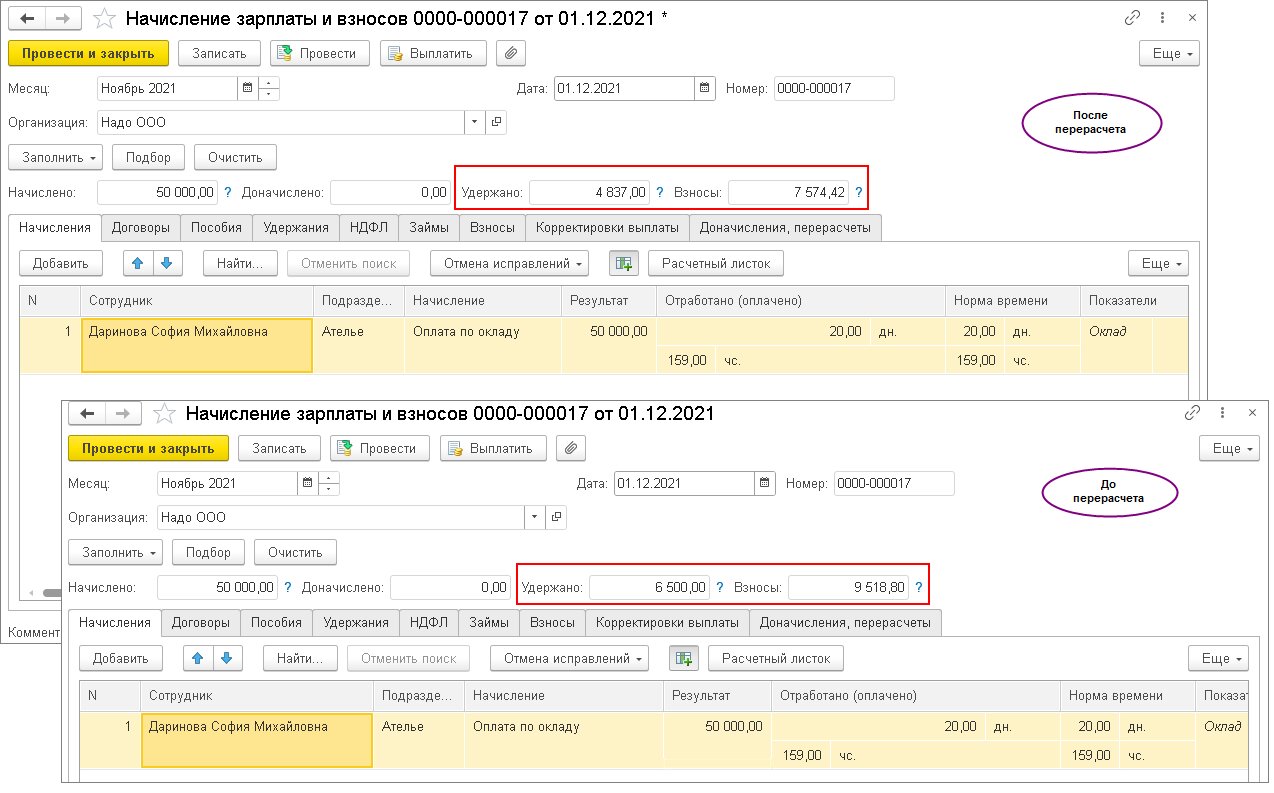

2. Начислим заработную плату за ноябрь с помощью документа Начисление зарплаты и взносов (Зарплата и кадры – Начисление зарплаты и взносов). Сотруднику начислен оклад в размере 50 000 руб., исчислен НДФЛ в сумме 6 500 руб. и рассчитаны страховые взносы.

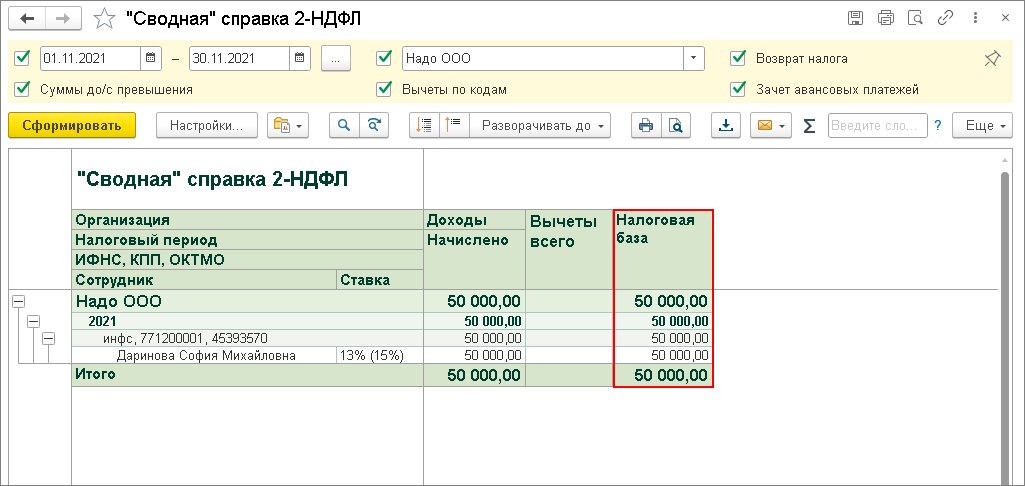

3. До корректировки базы по НДФЛ следует убедиться в том, что все налогоплательщики, облагаемую базу по НДФЛ для которых предполагается уменьшить, имеют достаточную для этого сумму доходов в виде оплаты труда, чтобы облагаемая база не оказалась отрицательной. Для это можно воспользоваться отчетом Сводная справка 2-НДФЛ (Зарплата и кадры – Отчеты по зарплате). В настройках отчета укажите период получения дохода ноябрь и код дохода – 2000.

Закрыть и сформировать.

В качестве периода получения дохода укажите тот месяц, в котором применяется мера поддержки, предусмотренная п. 89 статьи 217 НК РФ.

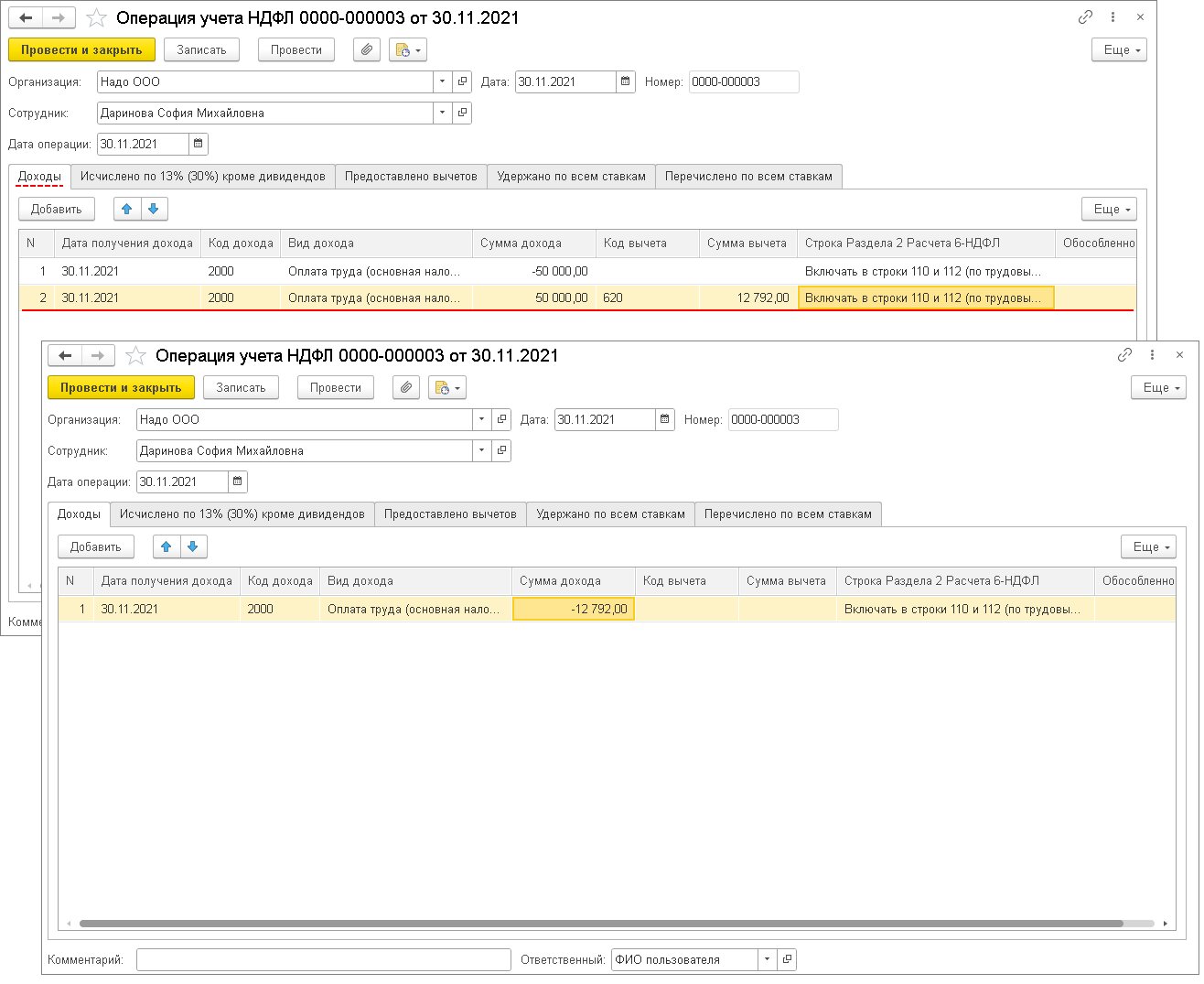

4. Зарегистрируйте документ Операция учета НДФЛ (Зарплата и кадры – Все документы по НДФЛ), чтобы уменьшить налогооблагаемую базу по НДФЛ на сумму вычета. Документ регистрируется на каждого сотрудника. На закладке Доходы укажите дату получения дохода по заработной плате – последний день месяца, за который она начислена, 30.11.2021, код дохода – 2000, вид дохода – Оплата труда (основная налоговая база) и сумму начисленной зарплаты со знаком минус. В нашем примере - 50 000 руб. В следующей строке укажите те же данные, только сумму зарплаты знаком плюс, код вычета 620 и сумму вычета 12 792 руб..

Если вы считаете, что необлагаемой суммой необходимо уменьшить начисленный доход за месяц, то в документе Операция учета НДФЛ укажите только сумму 12 792 руб. со знаком минус.

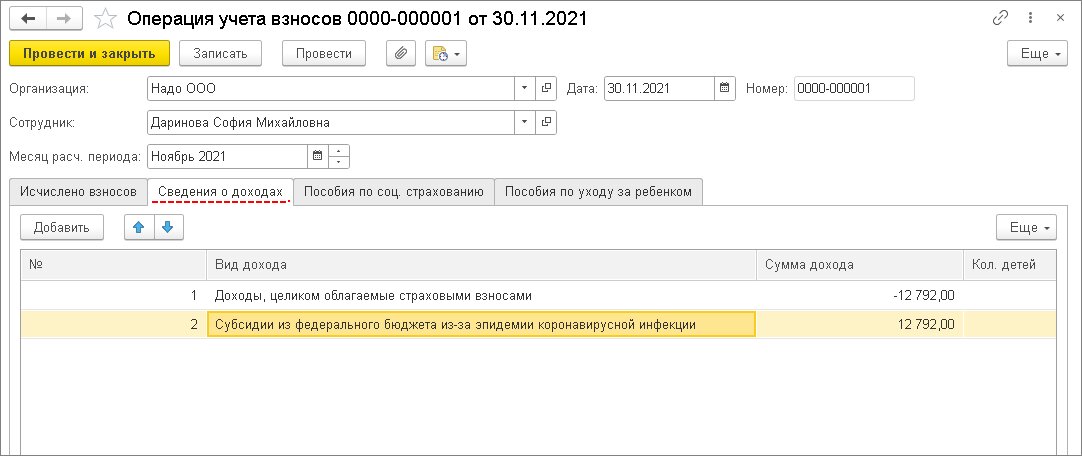

4. До корректировки облагаемой базы по страховым взносам следует также убедиться в достаточности доходов. Сделать это можно с помощью отчета Проверка расчета взносов (Зарплата и кадры – Отчеты по зарплате). Далее скорректируйте облагаемую базу по страховым взносам с помощью документа Операция учета взносов (Зарплата и кадры – Операции учета взносов). На закладке Сведения о доходах по кнопке Добавить в одной строке укажите вид дохода по страховым взносам – Доходы, целиком облагаемые страховыми взносами и сумму 12 792 руб. со знаком минус, во второй строке вид дохода – Доходы, целиком не облагаемые страховыми взносами, кроме пособий за счет ФСС и денежного довольствия военнослужащих и сумму 12 792 руб. со знаком плюс.

Например, до перерасчета НДФЛ был исчислен в сумме 6 500 руб., после перерасчета сумма НДФЛ составит 4 837 руб. (( 50 000 руб. – 12 792 руб.) * 13 %)).

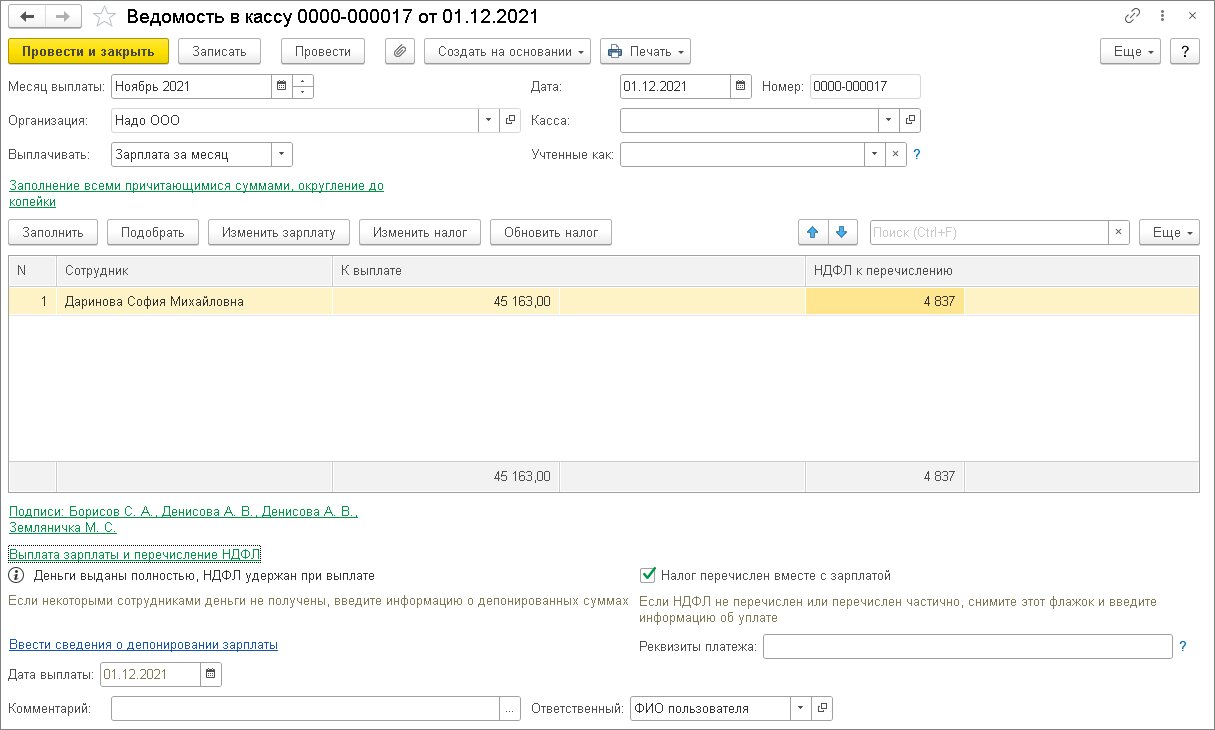

6. Выплатим зарплату за ноябрь. Сотрудник получит сумму в размере 45 163 руб. (50 000 руб. – 4837 руб. (НДФЛ удержанный)).

В результате произведенных действий:

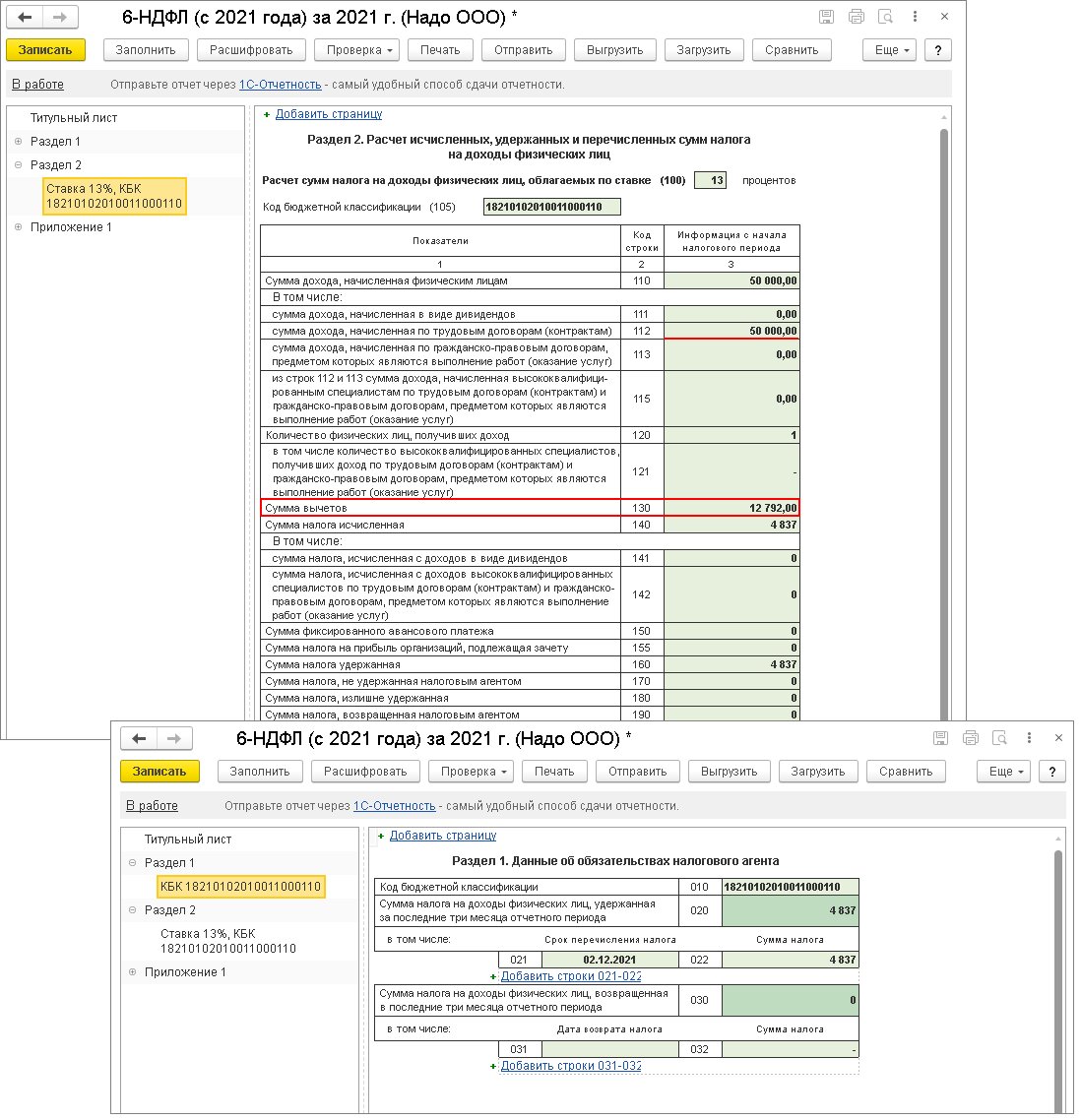

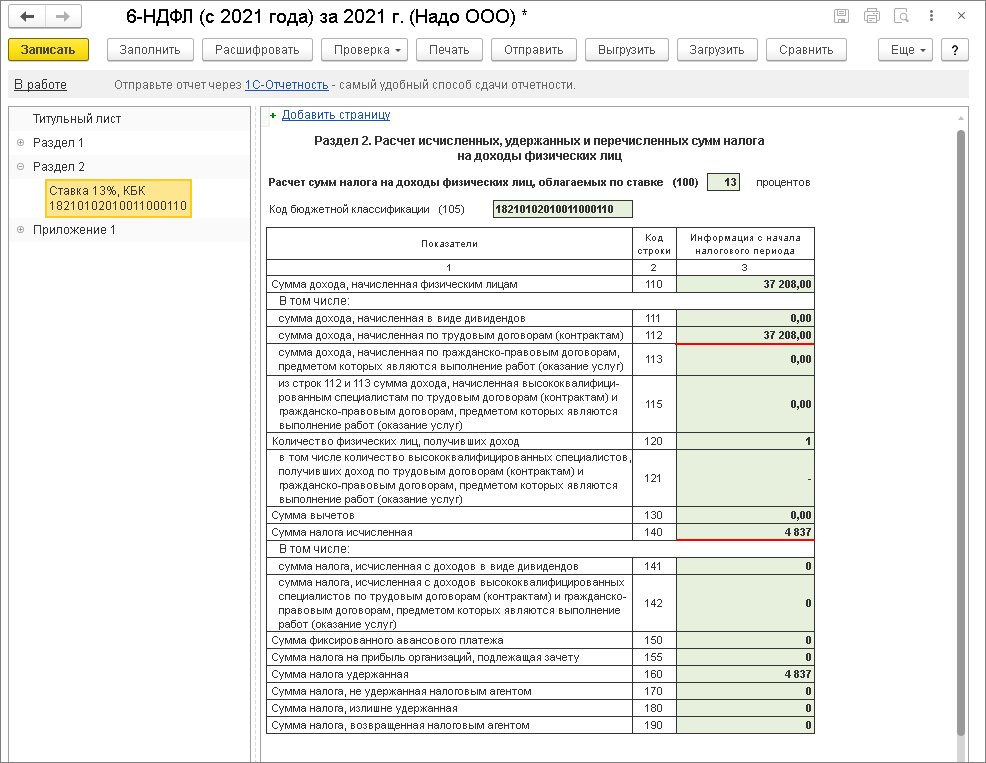

1. в расчете по форме 6-НДФЛ за год сумма 12 792 руб. будет отражена в строке 130 как вычет. Исчисленный и удержанный НДФЛ составляет 4 837 руб. Если суммой 12 792 руб. был уменьшен налогооблагаемый доход за месяц, то в 6-НДФЛ по строке 112 отражается начисленная зарплата в сумме 37 208 руб. (зарплата за ноябрь в сумме 50 000 руб. – необлагаемая сумма 12 792)

2. в расчете по страховым взносам необлагаемая сумма 12 792 руб. будет отражена по строке 040 подраздела 1.1 и 1.2 приложения 1 и строке 030 приложения 2 к разделу 1 по коду тарифа 01 по коду тарифа 20 эта сумма отражена не будет. В разделе 3 сведения по сотруднику о суммах выплат и начисленных страховых взносах за квартал будут отражены двумя категориями застрахованного лица (строка 130). С кодом категории НР отражаются начисления по общим тарифам. При этом по строке 150 подраздела должно быть указано значение не более 12 792 (т. е. МРОТ). С кодом категории МС отражаются начисления по пониженному тарифу в части выше МРОТ.

Предлагаемые варианты отражения этой ситуации не являются единственными из возможных. Тем не менее не следует пытаться отразить ее в программе расчета заработной платы вводом начислений с отрицательными суммами. В этом случае станет проблематичным (а в ряде случаев и невозможным) корректный перерасчет начислений в случае возникновения такой необходимости, а также отражение такого перерасчета в учете НДФЛ и страховых взносов, составление корректирующей отчетности.

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Продукты и услуги Информационно-правовое обеспечение ПРАЙМ Документы ленты ПРАЙМ Постановление Правительства РФ от 9 августа 2021 г. № 1320 "О порядке возмещения территориальным органом Фонда социального страхования Российской Федерации страхователю расходов на оплату дополнительных выходных дней, предоставляемых для ухода за детьми-инвалидами одному из родителей (опекуну, попечителю)" (документ не вступил в силу)

Обзор документа

Постановление Правительства РФ от 9 августа 2021 г. № 1320 "О порядке возмещения территориальным органом Фонда социального страхования Российской Федерации страхователю расходов на оплату дополнительных выходных дней, предоставляемых для ухода за детьми-инвалидами одному из родителей (опекуну, попечителю)" (документ не вступил в силу)

В соответствии с частью 17 статьи 37 Федерального закона "О внесении изменений в отдельные законодательные акты Российской Федерации и признании утратившими силу отдельных законодательных актов (положений законодательных актов) Российской Федерации в связи с принятием Федерального закона "О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования" Правительство Российской Федерации постановляет:

1. Утвердить прилагаемые Правила возмещения территориальным органом Фонда социального страхования Российской Федерации страхователю расходов на оплату дополнительных выходных дней, предоставляемых для ухода за детьми-инвалидами одному из родителей (опекуну, попечителю).

2. Настоящее постановление вступает в силу с 1 января 2022 г.

| Председатель Правительства Российской Федерации | М. Мишустин |

УТВЕРЖДЕНЫ

постановлением Правительства

Российской Федерации

от 9 августа 2021 г. N 1320

Правила

возмещения территориальным органом Фонда социального страхования Российской Федерации страхователю расходов на оплату дополнительных выходных дней, предоставляемых для ухода за детьми-инвалидами одному из родителей (опекуну, попечителю)

1. Настоящие Правила определяют порядок возмещения территориальным органом Фонда социального страхования Российской Федерации (далее - Фонд) страхователю расходов на оплату дополнительных выходных дней, предоставляемых для ухода за детьми-инвалидами одному из родителей (опекуну, попечителю) (далее - дополнительные выходные дни для ухода за детьми-инвалидами).

2. Возмещение страхователю расходов на оплату дополнительных выходных дней для ухода за детьми-инвалидами производится территориальным органом Фонда по месту регистрации страхователя за счет межбюджетных трансфертов, предоставляемых из федерального бюджета бюджету Фонда в соответствии с частью 17 статьи 37 Федерального закона "О внесении изменений в отдельные законодательные акты Российской Федерации и признании утратившими силу отдельных законодательных актов (положений законодательных актов) Российской Федерации в связи с принятием Федерального закона "О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования".

3. Для возмещения расходов на оплату дополнительных выходных дней для ухода за детьми-инвалидами страхователь представляет в территориальный орган Фонда:

а) заявление о возмещении расходов на оплату дополнительных выходных дней для ухода за детьми-инвалидами по форме, утверждаемой Фондом;

б) удостоверенную страхователем копию приказа о предоставлении дополнительных выходных дней для ухода за детьми-инвалидами.

4. Территориальный орган Фонда осуществляет контроль за полнотой и достоверностью документов, указанных в пункте 3 настоящих Правил, и содержащихся в них сведений в порядке, аналогичном порядку осуществления контроля за полнотой и достоверностью представляемых страхователем в территориальный орган Фонда документов и сведений, необходимых для назначения застрахованным лицам страхового обеспечения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством.

5. Территориальный орган Фонда в течение 10 рабочих дней со дня получения документов, предусмотренных пунктом 3 настоящих Правил, принимает решение о возмещении расходов страхователю на оплату дополнительных выходных дней для ухода за детьми-инвалидами и в течение 2 рабочих дней со дня принятия указанного решения перечисляет средства на расчетный счет страхователя.

6. В случае если в ходе осуществления контроля, предусмотренного пунктом 4 настоящих Правил, будет установлено, что расходы на оплату дополнительных выходных дней для ухода за детьми-инвалидами произведены страхователем с нарушением законодательства Российской Федерации, либо не подтверждены документами, либо произведены на основании неправильно оформленных или выданных с нарушением установленного порядка документов, территориальный орган Фонда, осуществлявший контроль, в течение 10 календарных дней со дня поступления заявления страхователя выносит мотивированное решение об отказе в возмещении таких расходов по форме, утверждаемой Фондом.

7. Решение об отказе в возмещении расходов на оплату дополнительных выходных дней для ухода за детьми-инвалидами в течение 5 рабочих дней после дня его вынесения может быть вручено страхователю, в отношении которого вынесено указанное решение (его уполномоченному представителю), лично под расписку, направлено по почте заказным письмом или в форме электронного документа по телекоммуникационным каналам связи. Форматы, порядок и условия направления страхователю решения об отказе в возмещении расходов на оплату дополнительных выходных дней для ухода за детьми-инвалидами в форме электронного документа по телекоммуникационным каналам связи устанавливаются Фондом.

8. За недостоверность либо сокрытие документов и сведений, влияющих на возмещение расходов на оплату дополнительных выходных дней для ухода за детьми-инвалидами и определение размера указанных расходов, страхователь несет ответственность, предусмотренную законодательством Российской Федерации.

9. Расходы, излишне понесенные страховщиком в связи с недостоверностью представленных страхователем документов и сведений, влияющих на возмещение расходов на оплату дополнительных выходных дней для ухода за детьми-инвалидами и определение размера указанных расходов, или сокрытием таких документов и сведений, подлежат возмещению страхователем в соответствии с законодательством Российской Федерации.

Обзор документа

Расходы на оплату дополнительных выходных дней, предоставляемых для ухода за детьми-инвалидами, включая начисленные страховые взносы, финансируются за счет межбюджетных трансфертов, выделяемых ФСС из федерального бюджета.

Расходы страхователю на оплату дополнительных выходных дней возмещает территориальный орган ФСС. Установлен порядок. Потребуются заявление о возмещении расходов, удостоверенная страхователем копия приказа о предоставлении дополнительных выходных дней.

Решение о возмещении расходов страхователю принимается в течение 10 рабочих дней. Еще через 2 рабочих дня деньги будут перечислены на счет страхователя.

Постановление вступает в силу 1 января 2022 г.

Для просмотра актуального текста документа и получения полной информации о вступлении в силу, изменениях и порядке применения документа, воспользуйтесь поиском в Интернет-версии системы ГАРАНТ:

Целью пилотного проекта ФСС РФ есть возложение обязанности осуществлять выплаты пособий территориальными органами ФСС РФ напрямую гражданам.

Рисунок 1 – Учетная политика организации

После настройки Учетной политики проверим действие внесенных изменений. Для этого создаем документ Больничный лист (Зарплата - Больничные листы), там появится закладка Пилотный проект ФСС.

Рисунок 2 – Больничный лист

Перейдя на вкладку Пилотный проект ФСС в документе Больничный лист можно увидеть, что есть возможность создать Заявление сотрудника на выплату пособия, необходимое для передачи в отделение ФСС.

Рисунок 3 - Заявление сотрудника в ФСС на выплату пособия

В созданном документе автоматически заполнятся данные, если они были ранее внесены в программу.

В программе 1С ЗУП 3.1 реализованы все необходимые документы и отчеты для участников пилотного проекта ФСС по выплате пособий напрямую ФСС РФ. Для упрощения работы организации в рамках пилотного проекта ФСС в программе также предусмотрено специальное рабочее место Пособия за счет ФСС. Находится это рабочее место в меню Главное – Пособия за счет ФСС.

В данном рабочем месте есть две закладки - Прямые выплаты и Возмещение расходов организации.

На закладке Прямые выплаты мы можем увидеть данные о пособиях, по которым выплаты производятся органами ФСС напрямую. Соответственно, на второй закладке Возмещение расходов организации будут указаны пособия, которые выплачиваются работодателем, с дальнейшим возмещением средств от ФСС.

На закладке Прямые выплаты мы также можем создать документ Больничный лист или Отпуск по уходу за ребенком.

Создать заявления на выплату из раздела Заявления на получения пособия можно двумя способами:

Документы, по которым уже созданы заявления, отображаются в списке серым цветом, а те, по которым заявления не созданы – черным.

Рисунок 5 – Оформление заявления

Ещё в разделе Заявления на получение пособия есть возможность оформить все заявления, то есть создать заявления на первичные документы, по которым не были созданы заявления.

Включенные в реестр заявления в данном разделе будут выделены серым цветом, а не проведенные заявления будут отображаться красным цветом. Если нужно добавить в реестр заявление, это можно сделать нажатием правой кнопки мыши на выделенном документе.

Рисунок 6 – Включение в реестр заявления на получение пособия

Рисунок 7 – Реестр сведений, необходимых для назначения и выплаты пособий

На закладке озмещение расходов организации на вкладках Оплата дней ухода за детьми-инвалидами можно создать документ Оплата дополнительных выходных дней и документ Оплата пособия на погребение на соответствующей вкладке.

В разделе Заявления о возмещении по кнопке Создать заявление о возмещении создается необходимый новый документ:

Читайте также: