Может ли ооо оформить ипотеку

Обновлено: 25.06.2024

Минимальная сумма: 600 000 рублей РФ для Москвы, Московской области, Санкт-Петербурга и Ленинградской области, 300 000 рублей РФ для других регионов

Срок кредитования: 3 - 25 лет

Первоначальный взнос: от 25%

Валюта: рубли РФ

Гражданство: не имеет значения

Возраст: 21 год на момент подачи заявки на кредит и не старше 65 лет к моменту полного погашения кредита

Трудоустройство: учредители и соучредители компаний, индивидуальные предприниматели, самозанятые граждане

Созаёмщики/поручители: до 3-х человек

Сокращенный пакет документов

Копия паспорта (все страницы)

При получении кредита по одному документу (паспорту) – процентная ставка выше базовой величины на 1%.

Полный пакет документов

Копия паспорта (все страницы)

Документы, подтверждающие доход:

Для собственников бизнеса и индивидуальных предпринимателей:

Налоговые декларации, в зависимости от системы налогообложения, установленные законодательством, и управленческая отчетность.

Для самозанятых граждан:

Справка о состоянии расчетов (доходах) по налогу на профессиональный доход (ЭЦП) – за последние 12 месяцев;

Справка о постановке на учет (снятии с учета) физического лица в качестве налогоплательщика налога на профессиональный доход (ЭЦП);

Информационное письмо о деятельности (вид деятельности, расходы, связанные с деятельностью, сотрудники, аренда и т.д.);

Вы можете оформить страхование:

- приобретаемой недвижимости от рисков утраты и повреждения;

- жизни;

- от постоянной потери трудоспособности;

- от утраты права собственности на приобретаемую недвижимость.

Заемщик вправе не осуществлять страхование. При отсутствии хотя бы одного из видов страхования (страхование жизни и здоровья, имущества и риска утраты (ограничения) права собственности на него) процентная ставка увеличивается на 1-4% в зависимости от вида рисков, страхование которых не осуществляется.

Росбанк предоставляет ипотечные кредиты не только владельцам бизнеса и предпринимателям, но и самозанятым – плательщикам налога на профессиональный доход!

Специально для вас в Росбанке представлен широкий выбор ипотечных программ, гибкие варианты подтверждения дохода и привлекательные условия ипотечного кредитования.

При возникновении вопросов вы можете воспользоваться консультацией специалистов банка.

-

на ипотеку

- Получите предварительное одобрение самостоятельно, следуя подсказкам, или дождитесь звонка менеджера для подбора наиболее выгодных условий

- Подготовьте необходимый комплект документов, загрузите его в личный кабинет или направьте на почту вашему менеджеру

- Финальное решение по вашей заявке банк примет после получения полного комплекта документов

- При необходимости задать уточняющие вопросы или запросить дополнительные документы с вами свяжутся сотрудники банка

- Вы получите уведомление о решении банка

Заполните анкету на страхование жизни и здоровья

Необходимо в случае выбора программы, предусматривающей страхование соответствующих рисков

- Согласуйте с менеджером параметры сделки и дату ее проведения.

- Внимательно ознакомьтесь с кредитной документацией, направленной вам перед сделкой

© 2021. ПАО РОСБАНК. Генеральная лицензия №2272 от 28.01.15

1) переход по любой ссылке или нажатие любой кнопки при нахождении на данной странице сайта

2) просмотр контента на нижней части данной страницы сайта с 'прокруткой' ('пролистыванием') вниз ее содержимого

настоящим сайтом вы выражаете своё согласие на обработку ваших персональных данных с использованием интернет-сервисов "Google Analytics", "Яндекс Метрика". Порядок обработки ваших персональных данных, а также реализуемые требования к их защите, содержатся в Политике ПАО РОСБАНК. В случае несогласия с обработкой ваших персональных данных вы можете отключить сохранение cookie в настройках вашего браузера.

Кому доступна нежилая ипотека

Обратиться за кредитом под покупку недвижимости вправе граждане РФ с физическим и юридическим статусом.

Прежде всего, это физические лица, желающие приобрести нежилое помещение вблизи места проживания – машиноместо или паркинг, гараж или подвальную кладовку-келлер. Целью покупки недвижимости подобных типов могут быть личные нужды, либо намерение сдавать ее в аренду и извлекать пассивный доход.

Также помещение нежилое в ипотеку могут покупать предприниматели – физлица и юрлица. Эта форма ипотечного кредитования называется коммерческой, поскольку помещения приобретаются исключительно в целях извлечения дохода, извлекаемого при рабочей деятельности. В кредит коммерческие нежилые помещения покупаются, к примеру, под открытие торговой точки, ресторана или производственного цеха.

Особенности нежилой ипотеки для физических лиц

По основным правилам данный формат банковского кредита схож с условиями жилищной ипотеки:

- кредитуемый минимум составляет 45 тыс. руб.;

- размер первоначального взноса, определяемый от цены недвижимости – 15-20%;

- минимальная ставка кредитования – 8,5%;

- наибольший период погашения кредита – 30 лет;

- приобретаемая ипотечная недвижимость до погашения кредита становится залоговой, т.е. состоящей в обременении.

Однако некоторые условия нежилой ипотеки, предоставляемой физлицам, менее выгодны в сравнении с жилищной ипотекой. В частности, нельзя воспользоваться материнским капиталом и иными госсубсидиями. И возвратить налог по нежилой ипотеке физические лица не смогут.

В остальном для физических лиц, намеренных кредитоваться по нежилой ипотеке, действуют стандартные правила.

Состояние недвижимости. Личный осмотр жилой недвижимости, выступающей залогом по ипотечному кредиту, сотрудники банка-кредитор осуществляют редко. Однако нежилое помещение под ипотеку кредитный отдел проверит обязательно – направит своего специалиста, который осмотрит недвижимость.

Отсутствие обременений. Это обычно для залоговой недвижимости по ипотеке – проверка финансовых обременений по ЕГРН. Нежилое помещение станет залогом, гарантирующим возврат кредитованной суммы, оно не должно состоять под другими обязательствами.

Нюансы нежилой ипотеки для юрлиц

Ипотечное кредитование индивидуальных предпринимателей и юридических лиц под нежилую недвижимость, в т.ч. коммерческую, предлагается многими банковскими организациями России.

- кредитуемый минимум – 500 тыс. руб. (Сбербанк) и 1 млн. руб. (Газнефтьбанк);

- кредитуемый максимум – 200 млн. руб. (Сбербанк) и 50 млн. руб. (Газнефтьбанк);

- первоначальный взнос – 20-25% (Сбербанк) и 10% (Газнефтьбанк)**;

- минимальная ставка бизнес-ипотеки – 11% (Сбербанк) и 9,5% (Газнефтьбанк)***;

- предельный срок погашения – 10 лет (Сбербанк) и 15 лет (Газнефтьбанк);

- объект залога по кредиту – приобретаемая бизнес-недвижимость, имущественные права по ДДУ, уже имеющаяся в собственности недвижимость (оба банка).

** Потребность первоначального взноса отсутствует, если залогом по коммерческому кредиту выступает имеющийся объект недвижимости, состоящий в собственности организации-заемщика (Сбербанк).

*** Чем длительнее запрашиваемый юрлицом период погашения ипотечного кредита, тем более высоким будет годовой процент.

Общие банковские требования к юрлицам-заемщикам нежилой ипотеки:

- обязательность резидентуры РФ;

- годовая выручка до 400 млн. руб. (Сбербанк);

- хозяйствующая деятельность ведется сроком более 6 месяцев (виды деятельности за исключением сезонных) и более 12 месяцев (сезонная деятельность).

Ни один банк не будет обсуждать предоставление бизнес-кредита с юрлицом без предварительного осмотра состояния приобретаемой в ипотеку нежилой недвижимости. Большинство ипотечных банков, работающих с бизнес-кредитами по недвижимым объектам, выполняют осмотр кредитуемой недвижимости силами своих специалистов и за свой счет.

Напоминаем, что объект недвижимого залога по бизнес-ипотеке будет состоять под обременением банка-кредитора до полного погашения суммы нежилой ипотеки с процентами. Обременение не означает перехода права собственности к банку, но любые операции с залоговой недвижимостью (включая капитальный ремонт) требуют предварительного согласования с банком-залогодержателем.

Какие помещения подходят под коммерческую ипотеку

Кредитная организация не предоставит займа, если приобретаемое заемщиком помещение не будет нежилым де-юре. Особенно этот момент следует учесть юрлицам и предпринимателям-физлицам, намеренным приобрести помещение бывшей жилой квартиры на первом уровне многоэтажки.

Внешне реконструированный вид такого помещения – под офис, торговую точку, кафе или салон красоты – вовсе не означает полностью выполненного переоформления объекта в нежилой фонд. Фактический перевод помещения из жилого в нежилое требуется тщательно проверить, изучив документы по переводу.

Возможно, более рациональной будет ипотека на жилое помещение с последующим переоформлением в нежилое (по согласованию с банком, это обязательно) – смотрите порядок и процедуры перевода жилья в нежилой фонд здесь.

Какие затруднения возникают при нежилой ипотеке

Банковская организация обязательно будет проводить оценку нежилого объекта, что будет служить залоговой гарантией кредита – недвижимости, приобретаемой заемщиком или имеющейся в его собственности. Случается, что компании-оценщики, в особенности состоящие в структуре финансово-кредитного учреждения, намеренно занижают действительную цену объекта. Поскольку адекватность оценки прямо влияет на размер ипотечного займа и на условия кредитования сделки, заемщику удобнее запросить оценку в независимой организации.

Заметим, что обращающиеся к нежилой ипотеке физлица не смогут подключать к сделке с банком поручителей и созаемщиков – это возможно лишь для жилой ипотеки. Целью участия в ипотечном кредите на жилье созаещиков, напомним, снижает банковские риски и тем самым позволяет сократить процентную ставку.

Как удобнее брать бизнес-ипотеку – на физлицо или юрлицо (ООО, ИП)

Если у гражданина при обращении за ипотекой на, допустим, машино-место вариант один – оформление на физлицо, то у руководителя коммерческого предприятия есть выбор между взятием ипотеки на физлицо, юрлицо или ИП.

Возможность ипотечного кредитования организации по нежилой недвижимости оценивается банком по валовому обороту и прибыли потенциальной фирмы-заемщика. Ипотечный банк потребует ознакомления с финансовой отчетностью за год.

Пытаться скрыть от банка финансовые активы/пассивы компании, желающей получить ипотечный кредит – занятие бесполезное. Сотрудники кредитного отдела ипотечного банка потратят на сбор информации по заявке потенциального заемщика столько времени, сколько потребуется и они разыщут сведения по финансам.

Для собственников фирм с хорошей кредитной историей выбор между ипотекой на юрлицо или физлицо – вопрос выгоды условий нежилой ипотеки для юридических и физических заемщиков в данной финансовой организации.

К примеру, если при равной длительности погашения кредита процент по бизнес-ипотеке для юрлица ниже, чем для физлица, то выгоднее брать нежилой кредит на фирму. В обратной ситуации – проценты для физлица оказываются ниже – кредит лучше оформлять на собственника компании.

Вопрос-ответ (1)

Купила квартиру в феврале 2018г за 6,5 млн.руб, в ипотеку по ДДУ. Ипотеку плачу по сей день, выплатила по % 1,5 млн.руб. Жильё не единственное. Хочу продать за 13,5 млн по рыночной стоимости. 1. Если начну продавать сейчас, то уплачу налог в 700 000 руб, т.к. нет 5 лет? 2. Если прежнюю квартиру перепешу на маму, тот уже будет 3 года и платить налог не нужно? 3. Дождаться истечения 5 лет и спокойно продать, тогда налог будет 0? 4. Если я с вырученных денег гашу кредит 5 млн и покупаю себе жильё дешевле, за 7 млн, с какой суммы не придётся платить налог?

Компания не может насильно отправлять работников на карантин, но вправе не пускать на рабочее место тех, кто вернулся из других стран. Сейчас все вернувшиеся в Россию обязаны соблюдать режим самоизоляции в течение 14 дней. Им нельзя выходить из дома, ходить на работу и посещать общественные места.

Человеку, который находится на карантине, выдают больничный, даже если он не заболел. Больничный можно оформить через личный кабинет на сайте Фонда социального страхования как для себя, так и для членов семьи, которые живут вместе с вами. Для этого приложите копию паспорта и сканы документов, подтверждающие поездку: билеты на самолет, поезд или турпутевку. Посмотрите видео, как это сделать.

Правило действует с 20 марта по 1 июля, а раньше больничные по карантину можно было оформить в аэропорту или по телефону горячей линии и получить курьером.

Если вы заболели, не нужно идти в поликлинику. Вызовите на дом врача или скорую — вам оформят больничный по болезни.

Иногда к предпринимателям предъявляют дополнительные требования: залог имущества, поручительство, привлечение созаемщиков. Такое бывает и с физическими лицами, но реже.

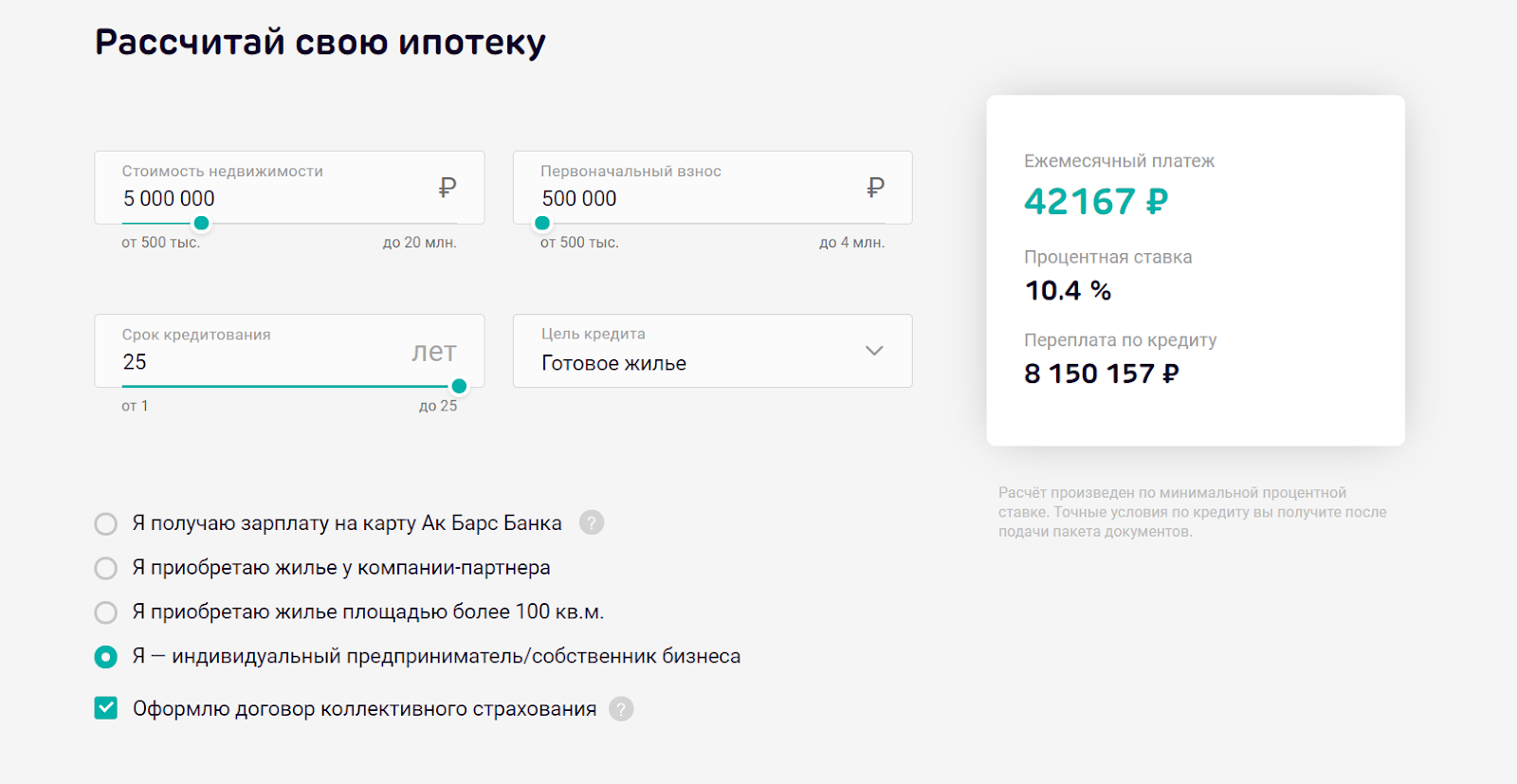

В каждом банке действуют свои условия. Например, в Ак Барс банке предприниматели берут ипотеку по ставке от 8,99% годовых на срок до 25 лет. Первоначальный взнос — от 10%.

Некоторые банки не дают ипотеку предпринимателям. Чтобы узнать, есть ли смысл обращаться за кредитом, посмотрите условия по ипотечным программам на сайте банка или позвоните на горячую линию.

Чтобы банк одобрил кредит, заемщик должен выглядеть надежным. Смотрят на возраст, доход, срок ведения бизнеса, кредитную историю.

Есть базовые требования, которые банк указывает в условиях кредита. Но существуют и дополнительные — они повышают шансы на одобрение ипотеки.

Гражданство. Российские банки одобряют ипотеку предпринимателям — гражданам России.

Возраст. Банки интересуют два параметра: нынешний возраст человека и возраст на момент погашения кредита.

Взять ипотеку сможет предприниматель старше 18−20 лет. Если кредит оформляет мужчина до 27 лет, придется предоставить военный билет или попросить кого-то из близких стать созаемщиком.

Ипотеку берут на 10−25 лет. Банку важно, чтобы заемщик мог выплачивать взносы на протяжении всего времени. Работающему человеку проще платить по счетам, чем пенсионеру, поэтому банки обозначают максимальный возраст на момент погашения кредита. Обычно он составляет 65−70 лет.

Срок ведения бизнеса. Если предприниматель только зарегистрировался, не получится составить представление о его доходе. Поэтому банки предъявляют требования к сроку ведения бизнеса — минимум 6−12 месяцев.

Достаточный доход. Ипотеку не получится взять без документов, которые подтверждают доход. На их основании банк решает, сколько денег дать заемщику.

Доход подтверждают налоговой декларацией, отчетом о прибылях и убытках. Иногда просят выписки со счетов, договоры, лицензии и патенты.

Отсутствие задолженностей. Долги по кредитам, налогам и обязательным взносам — признак того, что заемщик безответственно относится к обязательствам. Их не должно быть у предпринимателя, который подает заявку на ипотеку.

Хорошая кредитная история. Если предприниматель не допускал просрочек по кредитам, история должна быть хорошей.

Плохо, если кредитной истории нет совсем: банк не знает, чего ожидать. Чтобы получить положительную кредитную историю, возьмите небольшой заем и погасите его без просрочек. Слишком торопиться тоже не нужно — бывает, что досрочное погашение снижает шансы на одобрение кредита.

Если кредитная история есть, но плохая, придется взять несколько небольших кредитов и погасить их без просрочек.

Расчетный счет в банке, куда ИП обращается за ипотекой. Если у предпринимателя основной расчетный счет — в банке, куда он обращается за ипотекой, шанс на одобрение выше. Сотрудники банка видят, сколько денег приходит на счет, и как заемщик их тратит.

Как сдать ипотечную квартиру в аренду?

Аренда ипотечной квартиры? Это вообще законно?

Часто у потенциальных заемщиков возникает вопрос, можно ли сдать ипотечную квартиру в аренду, и нет ли здесь каких-то препятствий с точки зрения законодательства.

Если вкратце, закон "Об ипотеке" разрешает это делать, но только при соблюдении двух условий:

- Имущество должно использоваться по назначению (т.е. квартира может сдаваться только для проживания и не может использоваться в качестве офиса или кафе);

- В договоре об ипотеке между банком и заемщиком не должно быть запрета на сдачу жилья в аренду.

Стоит учитывать, что не все кредитные организации разрешают своим клиентам сдавать ипотечное жилье в аренду. В таких случаях соответствующий пункт содержится в кредитном договоре между банком и клиентом.

Поэтому если вы планируете официально сдавать жилье после оформления кредита, следует внимательно изучить этот раздел договора перед подписанием и задать прямой вопрос сотрудникам банка.

Некоторые клиенты предпочитают не сообщать представителям банка о своих планах, но это может иметь неприятные последствия. Если банк впоследствии узнает о нарушении условий договора, он может наложить штраф или даже потребовать полного досрочного погашения кредита.

Может ли это быть выгодно?

Обычно люди, которые оформляют ипотеку, исходят из предположения, что доходы от аренды будут полностью или частично компенсировать расходы на обслуживание кредита. Действительно, получение дополнительного дохода снижает кредитную нагрузку на заемщика и делает его более качественным клиентом с точки зрения банка. Кроме того, после выплаты ипотечного кредита заемщик получает реальный актив, который в дальнейшем при удачной конъектуре рынка может быть продан по более высокой цене.

Рассмотрим на примере. Допустим, вы оформили ипотеку на покупку двухкомнатной квартиры стоимостью 7 млн рублей (по ставке 6,5% на 20 лет). В этом случае ежемесячный платеж составит 52 тыс. рублей, а общая сумма платежей по кредиту - 12,5 млн рублей.

Стоимость аренды такой квартиры может варьироваться от 30 до 45 тыс. рублей в зависимости от расположения, качества ремонта и наличия социальной инфраструктуры. Общая сумма доходов, которые вы получите от сдачи квартиры в аренду в течение 20 лет составит от 7 до 10 млн рублей. Таким образом, аренда позволит компенсировать только 50-80% расходов на ипотеку. Остальную сумму придется заплатить из своего кошелька.

С другой стороны, стоимость жилья меняется со временем, и с большой долей вероятности квартира к моменту выплаты кредита квартира будет стоить дороже (например, только в 2020 году цены на вторичном рынке жилья в России выросли на 4,6%). В дальнейшем это позволит перепродать недвижимость по более высокой цене и в конечном счете получить доход.

Дополнительные доходы от аренды также можно также направлять на досрочное погашение ипотеки и дополнительно сэкономить на процентах по кредиту.

Дополнительные расходы на эксплуатацию

Помимо прямых платежей по кредиту аренда ипотечной квартиры также предполагает и другие расходы:

- Коммунальные платежи

- Налог на имущество

- Налог с доходов от аренды (от 4% до 13% от дохода в зависимости от выбранной схемы налогообложения)

- Текущий ремонт

- Страхование недвижимости.

Об этом нужно помнить для того, чтобы правильно сбалансировать персональный бюджет.

Выводы

Сдавать ипотечную квартиру в аренду не запрещено законом, но стоит учитывать, что данный шаг требует согласования с банком.

При грамотном планировании бюджета инвестирование средств в недвижимость может быть не только способом сохранения денег, но даже источником заработка. Выгодно это или нет зависит от большого количества факторов, в том числе размера первоначального взноса, уровня, регулярности и источников дохода, условий ипотечного кредита, ликвидности квартиры и десятков других обстоятельств.

В любом случае заключение ипотеки является ответственным шагом, который требует внимательного изучения документов и планирования.

Читайте также:

- При форматировании текстового документа можно оформить следующие типы списков

- Акт приема передачи к договору субаренды нежилого помещения между юридическими лицами образец

- Приказ мвд 655 сроки хранения протоколов об административных правонарушениях

- Привести в порядок договор

- Акваликс липолитик протокол процедуры